Пять интересных инструментов для пассивного инвестирования на американском рынке

Американский рынок очень многогранен и развит намного больше нашего. В этом нет никаких сомнений. Даже если речь идёт о простом индексном инвестировании, то фондовый рынок США может предложить больше инструментов, чем торгуется акций на Московской бирже. А если задуматься о каких-то специализированных финансовых решениях, то выбор будет ещё шире. По данным портала etfdb.com, на американских биржах торгуются около 2 500 различных ETF. Очевидно, что в этом множестве инструментов сложно сориентироваться. Если при этом учесть, что все эти фонды имеют различную специализацию по отраслям, типам активов, регионам присутствия, то лучше сразу определиться с критериями самого интересного. Для данной статьи отобраны пять ETF, имеющих самую высокую дивидендную доходность в своём классе или самую широкую известность в инвестиционном сообществе. Кстати, приятной особенностью фондов, обращающихся на американских биржах, является то, что почти все они платят дивиденды, некоторые — ежемесячно. Выбирать инструменты будем по следующим классам активов: высокодоходные облигации, краткосрочные облигации (денежные эквиваленты), акции (ETF на один из крупных американских индексов), дивидендные аристократы, недвижимость. В принципе, если взять по одному инструменту из каждого рассматриваемого класса активов, то можно составить неплохо диверсифицированный портфель. Перейдём непосредственно к фондам.

Высокодоходные облигации

В этом классе можно выделить FlexShares High Yield Value-Scored Bond Index Fund ( HYGV ). Фонд отслеживает индекс Northern Trust High Yield Value-Scored US Corporate Bond Index, который отражает динамику широкого спектра высокодоходных корпоративных облигаций, номинированных в долларах США. Его целью является получение более высокой доходности по сравнению с общим рынком высокодоходных корпоративных облигаций, представленным индексом американских корпоративных облигаций Northern Trust High Yield. Суммарные расходы на управление — 0,37% в год. В HYGV активов примерно 84 млн долл., т.е. по американским меркам фонд очень маленький, но дивидендная доходность в долларах сопоставима со ставками по российским облигациям. По данным etfdb.com, годовой дивиденд на один пай составил 4,44 долл. при цене в 48,18 долл., то есть дивдоходность примерно 9,2%. Дивиденды выплачиваются ежемесячно. Последняя дивидендная отсечка была 1 октября, пайщикам причиталось по 35 центов на один пай.

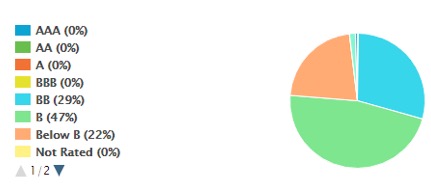

В составе фонда 359 позиций. При этом 75% активов приходится на облигации пограничного инвестиционного класса BB и B.

Краткосрочные облигации (денежные эквиваленты)

Такой класс активов полезно использовать в портфеле как временное хранилище денежных средств, которые задействованы в ребалансировках или предназначены для вывода. Краткосрочные облигации характеризуются минимальным рыночным риском.

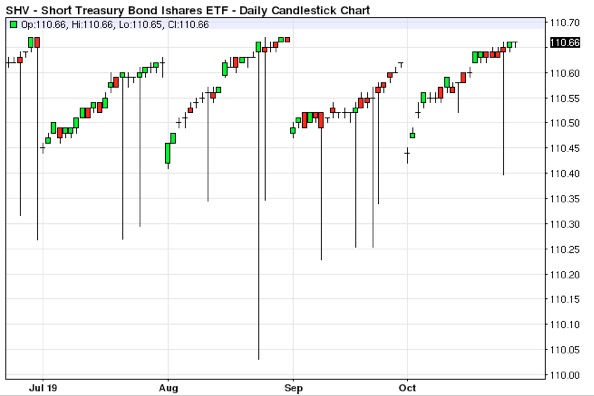

В этом классе активов интересным ETF представляется iShares Short Treasury Bond ETF ( SHV ) — ETF на краткосрочные казначейские облигации США со сроком погашения от одного месяца до одного года. Чтобы убедиться, что рыночный риск в этом фонде минимален, достаточно посмотреть на график. Хотя внутридневные колебания выглядят внушительно, фактически они составляют примерно 0,6% от рыночной цены.

В фонде находятся активы стоимостью чуть более 21 млрд долл. Дивидендная доходность приблизительно 2,2%, дивиденды выплачиваются ежемесячно. Суммарные расходы на управление составляют 0,15% в год.

Акции. Индекс S&P 500

Говоря об американских акциях, невозможно не упомянуть индекс S&P 500 и ETF на него SPDR S&P 500 ETF ( SPY ), который является крупнейшим фондом на рынке США. Под его управлением находятся активы на сумму 277 млрд долл. Дивидендная доходность у него не самая выдающаяся (около 2%), но динамика повторяет динамику фондового рынка, что даёт пайщикам вполне приемлемую полную доходность. Расходы на управление составляют 0,09% в год. Дивиденды выплачиваются ежеквартально. Вряд ли нужно что-то дополнять. Покупка SPY равносильна покупке всего американского рынка сразу, идеальный выбор для пассивного инвестора при покупке фонда акций.

Тонкая красная линия на графике, перекрываемая свечами, показывает динамику самого индекса. Как мы видим, ETF очень точно повторяет поведение S&P 500.

Дивидендные аристократы

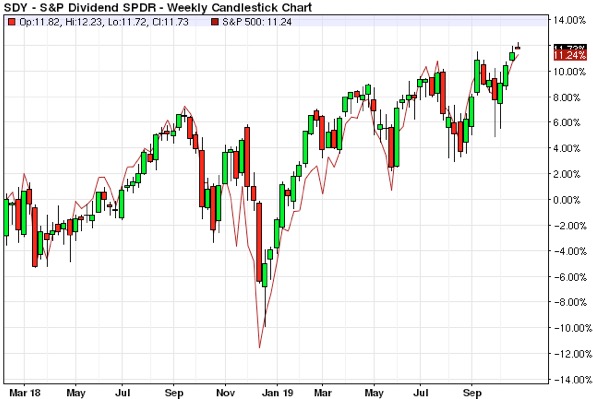

Ещё одной примечательной особенностью американского рынка являются дивидендные аристократы — компании, выплачивающие увеличивающиеся дивиденды более 25 лет подряд. Конечно, можно приобрести ETF на аристократов — SPDR S&P Dividend ETF ( SDY ). В фонде находятся активы на сумму чуть более 19 млрд долл. Расходы на управление составляют 0,35% в год. Дивидендная доходность чуть выше SPY — около 2,5%, дивиденды выплачиваются ежеквартально.

На графике видно, что динамика дивидендных аристократов примерно совпадает с динамикой индекса S&P 500, но на фоне более высоких дивидендов SDY может быть более привлекательным вложением средств.

Недвижимость

В этом классе предлагаем вашему вниманию Global X SuperDividend REIT ETF ( SRET ), повторяющий Solactive Global SuperDividend REIT Index. В этот индекс входят высокодоходные REIT, управляющие недвижимостью по всему миру. Под управлением фонда находятся активы на сумму около 350 млн долл., расходы на менеджмент — 0,59%. Дивидендная доходность около 8%, дивиденды выплачиваются ежемесячно. В составе ETF акции 31 компании с примерно одинаковыми долями. Львиная доля недвижимости находится в США, но некоторые объекты расположены во Франции, Нидерландах и Австралии.

Как купить американские акции?

Многие не уверены в финансовой стабильность РФ, поэтому рассматривают разные варианты диверсификации портфеля. В качестве одного из методов задаются вопросом, какие акции США в 2021 году были актуальны, и какие инструменты можно рассмотреть для приобретения в 2022?

В данной статье мы рассмотрим, как торговать на бирже и купить акции американских компаний? Американский фондовый рынок привлекает инвесторов и трейдеров своей ликвидностью, прозрачностью и богатой историей. Могут ли инвестиции в США принести доход? Остановимся на 4 основных способах инвестирования в фондовый рынок США (проанализируем в особенности биржи NYSE и NASDAQ):

- ПАОСПБ.

- Выход на биржи США по субброкерской схеме.

- Инвестиции в США напрямую через Interactive Brokers.

- Покупка ETF на американском рынке акций (FXUS и FXIT).

Пройдемся по преимуществам покупки бумаг американского рынка, и в целом по перспективам этого способа вложения средств.

Плюсы американского фондового рынка

- Логичность и понятность. Площадка очищена от политики, при этом на ней нет доминирования государства и гос. компаний. В Америке рыночная экономика, а значит, что на американских акциях работает классический фундаментальный анализ. Реально изучить отчетность компании, финансовые коэффициенты и понять, какие акции перекуплены, перепроданы исходя из этого, совершать сделки. На российском рынке чистый фундаментальный анализ работает не всегда.

- Длительное существование американского рынка. Доступна хорошая история торгов для анализа. Американские фондовые индексы всегда растут на истории, встречаются просадки, коррекции. Если говорить о долгосрочных инвестициях акции компаний США являются весьма привлекательными.

Теперь приступаем к рассмотрению способов покупки акций.

Российский брокер – СПб биржа

На данный момент доступно свыше 500 акций США. Доступ ко всем торгам получают исключительно квалифицированные инвесторы, с капиталом свыше 6 млн. рублей. Неквалифицированные вкладчики получают узкий набор тикеров, но его предостаточно для создания диверсифицированного портфеля.

Порог входа – от 30 тыс. рублей. Потребуется открыть счет у брокера, который получил лицензию от ЦБ РФ на оказание брокерских услуг. Преимущество такого метода в том, что присутствует контроль ЦБ РФ, в случае появления вопросов к брокерской компании, можно отправлять претензии в ЦБ. Бумаги, приобретенные инвестором хранятся в депозитарии. Торговля осуществляется с единого торгового счета, можно покупать на индивидуальный депозит.

Налоговый агент в данном случае – брокер, он берет на себя все процессы, связанные с налоговой отчетностью. Компания списывает с клиента 13% от дохода, клиент получает дивиденды, облагаемые налогом 30%.

Российский брокер – выход на биржу США

Прямой доступ на американские площадки предоставляют только пару крупных брокеров:

Второй способ – через субброкерскую схему, через посредника. Отечественная компания не имеющая нужного для этого лицензирования не получает прямого доступа к площадке. Брокеру нужна оффшорная фирма. Заводится компания на Кипре, Белизе, и через “прокладку” фирма подключается к американской площадке, предоставляя возможность клиентам купить акции США. В договоре будет указано – при завершении сделок задействовано 3-е лицо.

Получается, что сделки заключаются от имени компании, а бумаги покупаются не на личный счет, а на счет оффшорной фирмы. Риски очевидны, самый основной – отсутствие права на дивиденды. Поскольку держателем бумаг выступает оффшорная фирма. Здесь выше комиссионные издержки, из-за непрямой цепочки сотрудничества. Из преимуществ этого метода:

- доступна торговля на понижение;

- широкий набор инструментов;

- русскоязычная техническая поддержка.

Открытие прямого счета у американской брокерской компании

Для выхода на этот рынок NYSE и NASDAQ, регистрируетесь у компании США, открываете счет и пополняете баланс. Преимущества:

- прямое сотрудничество без посредников;

- экономия на комиссии благодаря отсутствию третьих лиц;

- прозрачная схема работы;

- дивиденды;

- инвестиции застрахованы, сумма до 500 тыс. долларов будет возвращена, в случае, если фирма обанкротится.

- для открытия счета предстоит потратить много времени на сбор документов;

- денежные средства могут проверить на легальности их происхождения;

- самостоятельная ответственность за налоговые отчеты, самому иметь дело с налоговой инспекцией в РФ.

Счета для российских инвесторов для доступа на американский рынок открывает только одна фирма − Interactive Brokers. Крупная организация в США, которая работает длительное время, и бумаги этой фирмы представлены на бирже NASDAQ. С 2018 года снизился минимальный порог для начала сотрудничества с фирмой, до этого было 10 тыс. долларов, теперь нет минимального лимита.

Покупка ETF на американском рынке акций

Инвестиции в ETF фонды хороши тем, что при минимальных финансовых затратах от нескольких тысяч рублей, инвестор получает в свой портфель диверсифицированный валютный инструмент. Здесь самыми популярными считаются такие фонды, как:

- FXUS, включает в себя ТОП акции США, свыше 80% американского фондового рынка;

- FXIT.

Какой вариант выбрать для покупки лучших акций США зависит от личных предпочтений и целей. ETF фонды подходят тем, у кого небольшой капитал и присутствует желание пока что попробовать работу в таком направлении. Для консервативных инвесторов и тех, кто не хочет тратить время на сбор документов – биржа СПб оптимальное решение. Если интересует трейдинг – через субброкерскую схему можно нормально поработать. Для долгосрочных, консервативных инвестиций с накопительной целью − работа напрямую через американского брокера идеальный вариант.

Что такое CFD-контракты?

Это финансовый инструмент, контракты на разницу. Некоторые Форекс компании предоставляют возможность благодаря этим производным финансовым инструментам покупать якобы акции США. В реальности инвестор не становится непосредственным владельцем финансовых бумаг. Фирма может ввести инвестора в заблуждение. В целом CFD-контракты могут подойти в качестве актива для спекуляции. Не стоит путать с классическими инвестициями, которые были представлены ранее.

Перспективы американского рынка

На протяжении последних лет рынок США демонстрирует бурный рост, и он достиг исторических максимумов в 2018 году. Соответственно после такой динамики напрашивается коррекция, возможно в ближайшие год-два можно ожидать снижения индексов США. Ситуация уже обострилась в декабре 2019, но согласно заявлениям Трампа и аналитиков, действия будут направлены на купирование обвала рынка. Но коррекция будет в ближайшее время. Для долгосрочных инвесторов это означает, что в следующие года начнется большая распродажа на рынке, появятся неплохие уровни для пополнения долгосрочного инвестиционного портфеля.

Инвестируем в Америку (часть 1) | Как вложиться в американские акции? Ищем выгодный вариант

Как вложиться в Америку долгосрочному инвестору? Как всегда на выбор 3 варианта на выбор. И как часто бывает — нет однозначно лучшего. В зависимости от целей и возможностей инвестора у каждого способа будут свои плюсы и минусы.

Вариант 1 — Покупка ETF на Московской бирже

На выбор около десятка фондов. В основном конечно на индекс S&P 500. Еще пара-тройка нацелены на IT-сектор.

Какие плюсы у этого подхода?

- ИИС.

- Льготы.

- Простота и доступность.

В одном флаконе (ETF) мы получаем готовый портфель — сразу несколько сотен акций. Причем за смешные деньги — буквально пара-тройка тысяч рублей стоит акция фонда. Сравните с ценой одной акции Амазон (>$3 000) или Гугл (>$1 500) и сразу поймете преимущество такого подхода.

Инвестору не нужно постоянно ломать голову и думать, что же прикупить сегодня из Америки:

- Coca-Сola или Pepsi?

- Джонсон&Джонсон или Проктер&Гэмбл?

- Visa или Mastercard?

Ответ всегда один — покупай ETF на Америку и не забивай голову.

Покупка ETF позволит свести процедуры, связанные с инвестициями, до минимума. Один-два раза в месяц пополнить счет и нажать кнопку «КУПИТЬ». На все про все по времени будет уходить менее одного часа . ЗА ЦЕЛЫЙ ГОД.

К российским фондам применимы налоговые льготы и вычеты. Можно покупать на ИИС и (или) получить освобождение от налога на прибыль (ЛДВ).

Теперь про недостатки:

- Налоги.

- Комиссии.

- Нет денежного потока.

На первом месте по важности — это конечно же комиссии за управление. Ставка российских ETF (или БПИФ) варьируется от 0,8 до 2,5% в год от инвестированной суммы. Если откинуть явный треш — среднее по рынку около 1% в год (сравнить комиссии можно здесь).

По мне — это очень много. Особенно для долгосрочного инвестирования.

Чтобы было понятно, вот пара примеров:

- 10 тысяч рублей ежегодно будет забирать за управление фонд с каждого вашего вложенного миллиона. При увеличении миллионов в портфеле — сумма расходов будет также кратно увеличиваться.

- Имея 6 миллионов в ETF — вы будет платить УК комиссий по 5 тысяч ежемесячно. Или по 167 рублей каждый день!

Знаете сколько денег может отдать инвестор в виде комиссий за длительный срок? Речь о миллионах как минимум.

В таблице примерный расчет потерь на комиссиях, при инвестировании по 10 тысяч ежемесячно. Впечатляет?

| Срок инвестирования | Потери на комиссиях |

| 5 лет | 30 тысяч |

| 10 лет | 150 тысяч |

| 15 лет | 570 тысяч |

| 20 лет | 1,7 млн. |

| 25 лет | 4,4 млн |

| 30 лет | 11 млн. |

Налогообложение дивидендов. Налоговая ставка на дивиденды для юр. лиц — 15% (пример, FXUS и FXIT). Но многие российские фонды имеют ставку налога на дивиденды — 30% (и усиленно это скрывают). Это снова дополнительные расходы (или недополученная прибыль).

Сколько это в процентах?

При средней див. доходности индекса в 2% получаем еще дополнительных 0,3% от капитала в виде скрытой комиссии (дополнительных налогов).

Отсутствие дивидендов — это и плюс и минус. Когда формируешь капитал, автоматическое реинвестирования делает за тебя всю работу.

Ну а кому-то спокойнее иметь денежный поток. Когда тебе капают дивиденды каждый месяц, неделю — ты сразу видишь результат от своих вложений. Денежки то вот они. Реальные. Приходят мне на счет. Хочешь трать / хочешь реинвестируй.

Для меня лично, денежный поток очень важен.

Вариант 2 — Пойти к иностранному брокеру

Проблемы высоких комиссий отечественных фондов и отсутствия дивидендов — решается переходом к иностранному брокеру (типа Interactive Brokers).

- На Западе плата за управление ETF, по российским меркам, смешная. ETF VOO или SPY отслеживающие индекс S&P500 берут с инвесторов 0.03 — 0.09% в год. С вложенного миллиона — в год комиссия за управление составит всего 300 рублей.

- Дивиденды выплачиваются каждый квартал.

Какие недостатки?

Во-первых, высокие брокерские расходы. Готовьте тратить на это минимум тысяч десять рублей в год.

Во-вторых, полное отсутствие налоговых льгот. Особенно зловеще будет выглядеть продажа активов через много лет. За счет роста акций и валютной переоценки — инвестор может попасть на ОЧЕНЬ БОЛЬШИЕ НАЛОГИ!

В итоге, все преимущество низких комиссий иностранных фондов будет теряется после уплаты налогов.

По моему мнению, переходить на зарубежные ETF целесообразно, если вы не планируете продавать ETF. А рассчитываете только тратить дивиденды.

В-третьих, налоговая отчетность. Каждый год нужно составлять декларацию и платит налоги самостоятельно. В принципе, если вы пассивный инвестор и не совершаете десятки-сотни сделок, а только покупаете — то для вас это не проблема.

Декларация в среднем делается за час-полтора. При наличии опыта — буквально минут за 20-30. Думаю это не так страшно — за целый год потратить немного времени.

Вариант 3 — Собрать портфель из акций самостоятельно

Американские акции торгуются на Санкт-Петербургской и Московской биржах.

На первый взгляд у такого подхода одни плюсы.

Нет платы за управление. Акции можно держать бесплатно бесконечно. Сохраним миллионы на комиссиях.

Низкие брокерские расходы. В среднем инвестор будет платить только за покупки (разово — сотые доли процента от сделки). Нет сделок — нет расходов (это если сравнивать с иностранным брокером).

Денежный поток — хочешь трать дивиденды, хочешь реинвестируй. В среднем американские компании платят дивы 4 раза в год. Портфель может даже частично заменить финансовую подушку безопасности. Зачем держать облигации с низким купоном, если ты будешь получать дивы практически каждую неделю.

Налоговые льготы. Все это можно покупать на ИИС. При продаже можно законно избежать налога на прибыль (ЛДВ).

Налоги на дивиденды ниже. Физическое лицо платит — 13%. Российские фонды — 15-30%.

Главные трудности которые я вижу:

- Нужна какая-то стратегия, правило, по которому будет набираться портфель акций.

- Трудозатраты повышаются в разы (нужно сто раз подумать, ради чего это все затевается).

- Опыт и наличие знаний в оценке и выборе компаний? И да и нет (в некоторых случаях это вообще не требуется, и даже вредно).

- Деньги. С небольшим капиталом наверное нет смысла затевать подобную оказию. Потребуется чуть больше денег, чем стоит один российский пай фонда.))) Примерно раз в 20-30.

По простому, в основном все будет упираться во время и деньги.

Хочешь сэкономить на комиссиях, налогах и прочих расходах — готовься взамен отдавать дополнительное время.

Резюмируя

Свел все основные условия в таблицу-сравнение.

| Условия | Покупка ETF | Отдельные акции | |

| российский брокер | иностранный брокер | ||

| Минимальное требование к капиталу | 2-3 тысяч рублей | от $20-30 тысяч | от 50 тысяч рублей |

| Налоговые льготы (ИИС / ЛДВ) | Да | Нет | Да |

| Вероятные расходы при продаже (налог на прибыль/валютную переоценку) | Нет | ОЧЕНЬ ВЫСОКИЕ | Нет |

| Брокерские расходы | Низкие (100-500 рублей в год) | Высокие (10 000 рублей в год) | Низкие (100-500 рублей в год) |

| Комиссии за управление | Высокие (1% в год) | Низкие (0.03-0.09% в год) | Отсутствуют |

| Денежный поток (дивиденды) | Нет | Да | Да |

| Налоговая декларация | Нет | Да | Только по дивидендам |

| Трудозатраты | Низкие | Низкие | Высокие / средние |

Если позволяют возможности, по деньгам получается самое выгодное — это покупка отдельных акций.

Остается дело за малым — набрать портфель из акций американских компаний. А каких? Нужна какая-то стратегия. Требуется примерно оценить — сколько нужно будет тратить времени на составление и поддержание портфеля? Сколько денег потребуется в идеале? Можно ли без опыта составить эффективный портфель из акций?

Удачных инвестиций с низкими комиссиями?

- Чтобы не пропустить новые статьи, подпишитесь на Telegram, VK или на рассылку анонсов по почте

- Есть вопросы? Задайте их в комментариях.

- Благодарность автору — здесь.

на самом деле тут есть ещё один ОЧЕНЬ важный фактор. это САМ инвестор.

в табличку имеет смысл добавить ячейку «квалификация» инвестора

покупая ETF и соблюдая изначальные пропорции (ребалансировкой, пополнением) будет доход. большой-маленький это другой вопрос.

а вот покупая акции самостоятельно — догонишь ли ETF даже с маленьким доходом.

Замечательная статья, жду продолжения.

Как это вяжется с большей выгодой от етф, чем от отдельных российских акций? Про российский рынок етф лучше, а про сша лучше отдельные акции. Надо перечитать статьи

Исходя из статьи получается, что самый выгодный вариант- это покупка через российского брокера акций иностранных компаний. Для долгосрочного инвестора получается вообще смысла нет торговать через иностранного брокера, так как ETF покупаешь или акции все равно при продаже столкнешься с налогом на прирост капитала и валютной переоценкой.

На мой взгляд, «проблема» отсутствия дивидендов у фондов не стоит букв, набранных для ее описания. Нужен некий «денежный поток» от владения фондами? Продавай с некоторой периодичностью какую-то их часть, в чем пробема-то?

Загонит тебя медвежий тренд в минуса на несколько лет — будешь продавать активы в убыток? Ну это как крайность.

Это психологически тяжело, наверное, но повод потренировать силу воли. Если номинал небольшой и не продаешь с избытком, то продажа долей реинвестирующего фонда — это по сути то же самое, что и купоны? Плюс, возможная ЛДВ.

спасибо! как всегда очень полезно. вот такой вопрос, а как правильно покупать ЕТФ? вот например у меня сейчас FXUS +40 % тек. доходность, и докупка на хайях просто снизит доходность, усреднив % дохода в минус, но зато кол-во ЕТФ вырастет. то бишь механическая покупка 1-2 раза в месяц этого индекса мне и не нужна на этом этапе? или если у меня 20 шт FXUS, то можно 1-2 шт смело докупать? просветите пож.

Здесь я вас не советчик ))) У каждого своя стратегия и тактика инвестирования. Я вам что-то посоветую, а вы меня потом проклянете, если что-то пойдет не так.

Лично я придерживаюсь правила постоянной покупки индекса по любым ценам. Дорого, дешево беру постоянно. Я (или вы) никогда не знаем, что будет с рынком «завтра».

Единственное — у меня есть заначка (10-15% от капитала), на случай обвала рынка — дабы покупать активы с дисконтом в гораздо большем объеме, чем обычно.

боже правый, «проклянете» — такими вещами не занимаюсь, тем более на сайте, ктр меня умнее делает… я к вам за советом, у вас все таки богатый опыт и есть чему поучиться. по аналогии берем ваш портфель индексный: если там что-то из ЕТФ отрасло на 40 % и есть аутсайдеры в минусовой зоне , ну или если все зеленые + 5-10 %, то логичнее последних пополнить? а уж если не докупать ни чего, можно кэш нарастить, для будущих закупок. этой весной те, у кого был свободный кэш и стальные нервы , думаю сейчас в хорошем плюсе, если покупки делали.

Если вы в этом ключе — то да. Я что-то подобное тоже делаю (и на основном счете и на миллионе) — просто стараюсь поддерживать портфель в нужных пропорциях — то есть на покупку отстающих выделяю БОЛЬШЕ денег.

т.э. вы наливаете и ЕФТ плюсовые, если требует ребалансировка? только в меньшей части запланированного денежного объема?

Прочитал все статьи из этой серии. Год-полтора назад я тоже столкнулся с вопросом о том, с помощью какого инструмента инвестировать долю портфеля, предназначенную для США. Читал и ваш сайт, размышлял о комиссиях, о долях в портфеле, управляемых УК (тогда выбор фондов и управляющих компаний был меньше, по сути речь шла о выборе между FinEx и ITI Funds, фондов Сбера и ВТБ не было). В итоге решил приобретать акции Berkshire Hathaway для этой части портфеля.

Здравствуйте Максим, спасибо за вашу работу!

Вопрос: Вы, в таблице, сообщаете что при покупке отдельных ам.акций нет вероятных расходов при продаже (налог на прибыль/валютную переоценку)? но ведь из-за курса рубля можно налететь на налоги, даже если продаешь американку в убытке…

Согласен!

Только это (валютная переоценка) применима ко всем «не родным» инвестициям: евробонды / ETF и БПИФы.

Здесь помогает ИИС второго типа либо льготная 3-х летка.

Максим, огромное спасибо за ваш труд! Уже неделю изучаю материалы на вашем сайте. Подробно, ясно и логично все изложено.

Возник вопрос по инвестициям в Америку, а именно по налогу на наследство. Как я понял, в случае смерти владельца бумаг (нерезидента) наследники должны будут заплатить до 40% стоимости бумаг (то есть продать их для оплаты налога). Если не ошибаюсь, от уплаты освобождается только супруг наследодателя. Но ситуации могут быть разными. Например:

1. Супруга(ги) нет, есть только дети. В случае смерти владельца бумаг дети получат только часть акций.

2. Супруг(а) есть, но погибает одновременно с владельцем ценных бумаг или умирает в процессе вступления в наследство. Дети снова останутся без заметной доли акций.

3. Есть супруг(а) и совершеннолетние дети. В случае смерти владельца бумаг дети пишут отказ от обязательной части наследства (которую нельзя исключить завещанием). Супруг(а) в итоге получает 100% акций. Желательно, чтобы после этого он(а) перевел(а) часть акций на детей, чтобы не получился пункт 1.

4. Есть супруг(а) и несовершеннолетние дети. Как я понимаю, отказ от наследования акций США они написать не могут (и завещание в этом не поможет из-за обязательных долей). Поэтому в случае двух детей 66% наследованных акций будут облагаться американским налогом. В случае трех детей — 75%.

5. Наследники каким-то образом продают акции и переводят деньги на свои счета сразу после смерти владельца ценных бумаг. И разумеется, не платят налог на наследство. Спустя некоторое время они отправляются в туристическую поездку, например, в Турцию, Италию или Германию. Их принимает местная полиция по запросу Интерпола и передает американскому суду. В худшем случае они отправляются на американские нары за мошенничество и неуплату налогов.

Мне очень нравится Ваша стратегия по инвестированию в Америку. Но вопрос наследования не дает покоя. Будете ли Вы рассматривать его на страницах сайта?

P.S. У ETF этого минуса нет, как я понимаю, но нигде это не указывается при сравнении ETF и отдельных акций.

P.P.S. Как я понял, налог на наследство не платится только в случае, если ценных бумаг не более чем на $60.000 (4.460.000 рублей).

Добрый день!

Сразу скажу — я не специалист в завещаниях. Лучше обратитесь к более компетентным в этом деле людям.

По поводу моей стратегии — я же покупаю американские акции в РФ на бирже СПБ. И соответственно на них ( при наследование) распространяются российские законы (которые более щадящие и позволяют свести ставку налога в ноль).

Поправьте меня если я не прав.

Для меня вопрос остро не стоит, скорее любопытствую. Поэтому к юристам обращаться не спешу. Пока понял следующее…

Допустим, некий гражданин РФ владеет ценными бумагами американских компаний (то есть находящихся или зарегистрированных в США). С точки зрения американского законодательства он — нерезидент, которому принадлежит имущество на территории США (U.S. situs property). Причем не имеет значения, каким образом приобретены бумаги — через американского или российского брокера.

В случае смерти нерезидента его имущество на территории США стоимостью более $60000 облагается налогом на наследство (US Estate Tax). Наследникам придется заплатить до 40%.

Акции американских ETF и деньги на американском брокерском счете тоже облагаются этим налогом. А американские депозитарные расписки и некоторые облигации — нет.

В теории должно работать так:

— наследник предоставляет брокеру документы для того, чтобы переписать брокерский счет на свое имя или закрыть его с выводом денег;

— наследник или брокер подает декларацию в налоговое управление США (IRS — Internal Revenue Service), в которой указывается рыночная стоимость имущества на момент открытия наследственного дела;

— наследнику дается 9 месяцев на уплату налога.

На практике работает так:

— американский брокер не сообщает ничего в налоговое управление и переоформляет брокерский счет на наследника на основании предоставленных документов;

— наследник тоже ничего не сообщает в IRS — из-за нехватки времени или забывчивости.

То есть с точки зрения американского законодательства закон нарушен, но налоговое управление США предпочитает не замечать этого.

Если ценные бумаги хранятся в российском депозитарии, то в случае их наследования депозитарий меняет информацию об их владельце. Так как российский брокер не передает информацию в налоговое управление США, то, как я понял, IRS не может узнать, каким образом (продажа, дарение, наследование) сменился владелец ценных бумаг.

То есть с точки зрения американского законодательства закон снова нарушен, но пока в США об этом не знают.

Выходит, что в ситуации с ценными бумагами закон работает только в теории. Но он может заработать на практике в случае обострения отношений между странами, введения новых санкций или острой нехватки денег в США.

Уточнение: оставшийся супруг освобождается от уплаты американского налога на наследство только в том случае, если у него есть гражданство США.

Источник https://journal.open-broker.ru/investments/pyat-interesnyh-instrumentov-dlya-passivnogo-investirovaniya-na-amerikanskom-rynke/

Источник https://investfuture.ru/edu/articles/kak-kupit-amerikanskie-aktsii

Источник https://vse-dengy.ru/investiruem-v-ameriku-1.html