ВЛИЯНИЕ COVID-19 НА МИРОВОЙ ФОНДОВЫЙ РЫНОК Текст научной статьи по специальности «Экономика и бизнес»

Аннотация научной статьи по экономике и бизнесу, автор научной работы — Камель Николай Михайлович

В статье анализируется текущая ситуация на фондовом рынке во время пандемии и выдвигается предположение о том, как себя поведут цены на акции ведущих компаний американского и российского рынков, такие как Amazon, Apple, Microsoft, Яндекс и т.д. Будут рассмотрены текущие изменения в связи с пандемией, как изменился поток покупателей, кто в выигрышном положении в данной ситуации, а кто нет, и сделаны предположения о том, какие акции стоит приобрести. Далее графики вышеуказанных акций будут рассмотрены и наиболее привлекательные варианты для вложения средств в ценные бумаги с целью их преумножения приводятся в данной статье.

Похожие темы научных работ по экономике и бизнесу , автор научной работы — Камель Николай Михайлович

COVID-19’S INFLUENCE ON INTERNATIONAL STOCK MARKET

In the article are analyzed current situation on the stock market during the pandemic crisis and introduced some predictions about companies’ share prices both on American and Russian markets, such as Amazon, Apple, Microsoft, Yandex etc. Then will be shown the current changes in connection with the pandemic and how the flow of buyers has changed will be considered, who is in a better position in this situation and who is not, and assumptions are made about which shares are worth buying. Further schedules of the above shares will be analyzed. Moreover, there will be some ways of investing financial resources in order to multiply your capital and most preferable of those will be listed in the article.

Текст научной работы на тему «ВЛИЯНИЕ COVID-19 НА МИРОВОЙ ФОНДОВЫЙ РЫНОК»

Камель Николай Михайлович

студент 4 курса

факультета международных финансов, кафедра финансов и валютно-кредитных отношений, Всероссийская академия внешней торговли Министерства

экономического развития РФ nikolaykamel@gmail.com

Nikolay M. Kamel

Student 4 courses

Faculty of the International Finance,

Department of Finance

and Currency and Credit Relations,

All-Russian Academy Foreign Trade

Ministries Economic Development

of the Russian Federation

Влияние covid-19 на МИРОВОЙ ФОНДОВЫЙ РЫНОК

COVID-19’s influence ON INTERNATIONAL STOCK MARKET

Аннотация. В статье анализируется текущая ситуация на фондовом рынке во время пандемии и выдвигается предположение о том, как себя поведут цены на акции ведущих компаний американского и российского рынков, такие как Amazon, Apple, Microsoft, Яндекс и т.д. Будут рассмотрены текущие изменения в связи с пандемией, как изменился поток покупателей, кто в выигрышном положении в данной ситуации, а кто нет, и сделаны предположения о том, какие акции стоит приобрести. Далее графики вышеуказанных акций будут рассмотрены и наиболее привлекательные варианты для вложения средств в ценные бумаги с целью их преумножения приводятся в данной статье.

Ключевые слова: фондовый рынок, вирус, корона-вирус, тренды, рынок ценных бумаг, ценные бумаги, акции.

Annotation. In the article are analyzed current situation on the stock market during the pandemic crisis and introduced some predictions about companies’ share prices both on American and Russian markets, such as Amazon, Apple, Microsoft, Yandex etc. Then will be shown the current changes in connection with the pandemic and how the flow of buyers has changed will be considered, who is in a better position in this situation and who is not, and assumptions are made about which shares are worth buying. Further schedules of the above shares will be analyzed. Moreover, there will be some ways of investing financial resources in order to multiply your capital and most preferable of those will be listed in the article.

Keywords: stock market, virus, coronavirus, trends, securities, stocks.

Нет сейчас человека, который не слышал бы о том, что в мире протекает пандемия, объявленная самой ВОЗ, и имя ей Коронавирус или COVID-19. Появившийся осенью 2019 года в Китае в городе Ухань вирус, быстро разлетелся по всему миру. Во всех странах были приняты карантинные меры по борьбе с вирусом, в некоторых был даже введен режим ЧС. Несмотря на это, граждане различных стран нарушают карантинные меры, тем самым ускоряя распространение вируса и подвергая опасности своих родных и близких.

Разумеется, что в условиях пандемии малый и средний бизнес, у которого нет возможности осуществлять свою деятельность удаленно, не сможет продолжать свою работу в нормальном режиме. Тут и возникает вопрос: Какой бизнес сможет эффективно осуществлять свою деятельность в условиях пандемии?

В данной статье мы рассмотрим текущую ситуацию на фондовом рынке и посмотрим, как

принятые меры по противодействию вирусу повлияли на курсы акций различных компаний по отраслям, а также решим, какие компании имеют большие шансы на успех.

Текущая статистика о вирусе.

Данный источник иллюстрирует текущую ситуацию по коронавирусу в мире, учитывая количество зараженных, умерших и выздоровевших.

Несмотря на то, что Китай является как источником болезни, так и первой самой населенной страной мира, больше всего от вируса страдают США, Испания и Италия. До того, как болезнь получила глобальный характер, китайские туристы сумели с бешеной скоростью распространить вирус по другим странам мира, что и привело к тем печальным последствиям, которые мы сейчас наблюдаем. В добавок к этому, такие страны, как США, Италия, Россия и Испания, слишком поздно ввели жесткие карантинные меры по отношению к своим гражданам, из-за чего они посчитали первые дни карантина внеплановым отдыхом или каникулами, что позднее привело к резкому скачку

новых случаев и стремительному распространению болезни не только по стране, но и по всему миру.

Как вирус влияет на мировую экономику?

Начало, а именно март-апрель 2020 года оказалось кризисным для большинства предприятий, не связанных с технологиями и медиа-бизнесом. Продуктовые ритейлеры, компании-перевозчики, автоконцерны — и это не полный список тех, кто несет убытки во время кризиса. По возможности компании переводят своих работников на удаленный доступ, но в связи с сокращением поставок, высокими штрафами за нарушения карантина и другими мерами, принятыми в связи с противодействием вирусу, деятельность компаний, для которых необходимо физическое присутствие покупателя, фактически остановилась. Выручка значительно снижается, что приводит к потерям, которые необходимо покрывать. С инвестиционной точки зрения, кризис — это возможность, благодаря которой можно значительно преумножить свой капитал, или из-за которой можно и вовсе потерять его, поэтому необходимо разобраться, курс акций и других ценных бумаг каких компаний и отраслей растет во время самоизоляции граждан, а каких теряет в цене.

Какие компании будут продолжать расти даже во время кризиса?

Некоторые компании способны даже во время кризиса извлекать значительную выгоду. В сложившихся условиях для компаний, предоставляющих интернет-услуги открывается огромное количество возможностей для развития и привлечения новых клиентов.

Возьмем в качестве таких компаний Amazon и Netflix. Котировки акций данных компаний можно посмотреть по следующим ссылкам: Amazon. URL : https://ru.investing.com/equities/amazon-com-inc-chart; Netflix

Можно очень легко отследить по графику курса акций, как компании извлекают выгоду из сложившейся ситуации. С середины марта, когда государства начали принимать антивирусные меры, при условии соблюдения которых работающее население обязано проводить время в самоизоляции, видно стабильный рост курса акций. Это объясняется тем, что чтобы скоротать время, люди пользуются различными медиа-сервисами, что вызывает увеличение количества подписок, а, соответственно, увеличением выручки компаний и увеличением цены акций. Многие трейдеры и аналитики уверены, что данные компании, а также их конкуренты (такие как Fox, или другие компании технологичекой отрасли, такие как Intel и Nvidia) продолжат расти даже в условиях кризиса, поскольку резкое возрастание активности в интернете позволяет им привлекать новых клиентов.

Однако другие виды бизнеса, где необходимо физическое присутствие покупателя и которые не могут доставлять свои товары при помощи служб доставки, несут серьезные убытки. В

соответствии со статистикой посещения торговых центров во время карантина, общее число посетителей сократилось более чем на 78 % (Статистика посещения ТЦ. URL : https://www.rbc.ru/ business/25/03/2020/5e79c7a59a794731703b9127, что означает практически полное отсутствие покупателей.

День простоя бизнеса несет огромные расходы как для арендаторов, так и для арендодателей. До кризиса трафик был на уровне 40000-45000 человек в будний день и 55000-60000 в выходной, к концу марта он снизился до 18000 человек, а после ввода режима строгой самоизоляции -150-300 человек в день.

Из этого можно сделать логический вывод о том, что многие владельцы торговых центров сейчас находятся в очень тяжелой ситуации, и пережить такое время поможет им правительство, если предпримет меры по спасению бизнеса такие, как, например, отмену налоговых пошлин на период карантина.

Как выйти из кризиса с выигрышем для себя?

Поскольку кризис часто проходит не одним резким спадом, после которого начинается рост, а чаще всего несколькими падениями на фондовом рынке, 2 из которых уже прошло, то сейчас стоит задуматься о том, куда следует вложить свои средства, что бы после окончания кризиса они преумножились и стабильно росли в течение многих лет. Такими являются вышеуказанные компании Amazon и Netflix. Однако, акции компании Amazon стоят сейчас очень дорого (более 2400$ за 1 акцию на 30.04.2020), и за цену 1 -й акции компании можно купить несколько не менее ликвидных и перспективных акций. Такими акциями являются, например, акции компании Apple, Microsoft и PayPal. (Курс акций компании Apple. URL : https://ru.investing.com/equities/apple-compu ter-inc; курс акций компании PayPal. URL : https://ru.investing.com/equities/paypal-holdings-inc; курс акций компании Microsoft. URL : https://ru. investing.com/equities/microsoft-corp).

Как видно, все компании претерпели резкий и значительный спад в цене своих акций на самом пике распространения коронавирусной инфекции, а затем начали стабилизироваться. Это прежде всего говорит о стабильности данных компаний и подтверждает их надежность в глазах инвестора. Если хочется поддержать российские компании в тяжелой экономической ситуации, то стоит присмотреться к такой компании как Яндекс (Курс акций компании Яндекс. URL : https://ru. investing.com/equities/yandex?cid=102063).

Эти компании продолжат свой рост, что неуклонно повлечет за собой рост цены на акции данных компаний. Предпосылок к этому много, но основные, конечно же, это продление карантина и дальнейшее увеличение спроса на их услуги. Конечно, и вне условий кризиса эти компании будут расти, поскольку они очень успешны в ведении своего бизнеса и занимают лидирующие позиции в своей отрасли.

Во сколько бизнесу в Москве обходится день простоя из-за корон а вируса

Расчеты указаны в рублях

ТРЦ в Московской области площадью около 180 тыс. кв. м

Будний день 78 млн

Выходной день 155 млн

ТРЦ площадью около 40 тыс. кв. м ТРЦ площадью более 40 тыс. кв. м Кофейня в центре Цветочный магазин

60 млн-80 млн Вне зависимости от дня недели

Вне зависимости от дня недели

Магазин одежды сетевого ретейлерз площадью 150 кв м в ТЦ

Фитнес-кпуб с бассейном площадью 2,5 тью. кв. м средней ценовой категории

Экспресс-маникюр в ТЦ Экспресс-маникюр в БЦ Салон красоты в БЦ

200 тыс.-ЗОО тыс.* Вне зависимости от дня недели

Вне зависимости от дня недели 50 тыс.

Вне зависимости от дня недели

Вне зависимости от дня недели

Популярный театр** ISO тыс.-1,3 млн

Популярное выставочное До 6 млн*

пространство*** Вне зависимости от дня недели

Популярная временная экспозиция****

* Учитывая продажм карт и продажи допуслуг. » Для расчета взяты параметры театра ^Гоголь-центр». **» Для расчета взяты параметры Третьяковской галереи. **** Для расчета взяты параметры выставки Дали в «Манеже».

Рисунок 1 — Расходы бизнеса из-за простоя

Сейчас нам предоставляется отличная возможность приобрести ценные бумаги тех или иных компаний по ценам, которые были доступны 3 и более лет назад. Благодаря сильному падению котировок акций в период с 16 по 23 марта 2020 года, появляется возможность приобрести

желаемые ценные бумаги по гораздо более низким ценам. Разумеется, что после окончания кризиса котировки начнут расти, и те, кто успел воспользоваться низкими ценами на бумаги, сумеет преумножить свой капитал, а те, кто не успел, будут вынуждены ожидать следующего кризисного явления.

1. Оценка и моделирование в инвестиционном банкинге. Изд. : Ротшильд, 2017.

2. Асват Дамодаран. Оценка инвестиций: инструменты и методики определения стоимости актива. 1994.

1. Valuation and modelling in investment banking. Ed. : Rothschild, 2017.

2. Asvat Damodaran. Valuation of investments: tools and methods of determining the value of the asset. 1994.

3. Стивен Б. Акелис. Технический анализ. 2010. 3. Stephen B. Akelis. Technical analysis. 2010.

Коронавирус – что ждет рынки и трейдеров?

В последний день уходящего 2019 года медики Китая обнаружили новый штамм коронавируса, получивший маркировку 2019-nCoV. Спустя месяц он стал известен как «уханьская пневмония», опасность которой официально признана на международном уровне ВОЗ и ООН.

Город Ухань, давший название пандемии, оказался в военной блокаде, но вирус распространился на 20 государств, счет жертв вируса идет на сотни, заболевших – на тысячи человек.

Как отреагировали мировые биржи? Чего ждать от валют? И самое главное – как на этом заработать трейдерам?

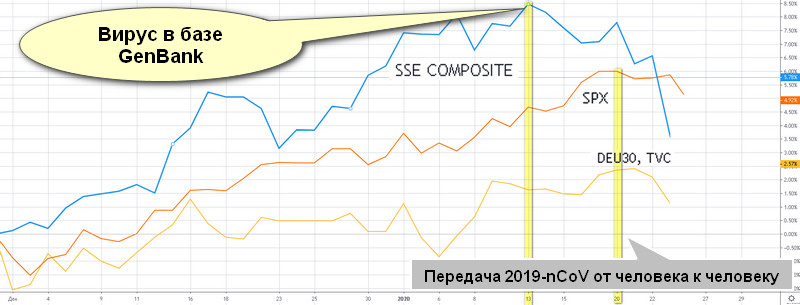

Первая реакция мировых рынков оказалась «ступенчатой». Китайский фондовый рынок прекратил рождественское ралли – уверенный двухмесячный рост и развернулся на падение после 13 января. Это дата официальной регистрации 2019-nCoV в международной базе GenBank Национального центра биотехнологической информации США (NCBI).

Европейские и американские фондовые индексы отреагировали на новости о заболевании только 21 января, после официально подтвержденного медициной случая передачи 2019-nCoV от человека к человеку. Одновременно с ними отреагировал на китайский коронавирус и валютный рынок.

Резкое укрепление доллара – обычная реакция на кризис, инвесторы выбирают облигации казначейства США в качестве «тихой гавани», но в январе на рынке Форекс наблюдался фундаментальный тренд укрепления доллара. Влияние коронавируса можно проследить, совместив график EURUSD с графиком USDJPY.

По совпавшим трендам пар, которые должны расходиться, видно формирование аномального спроса на иену, играющую роль защитного инструмента для азиатских инвесторов.

Наиболее пострадавший актив – нефть. Котировки прекратили двухмесячный рост с начала нового года. На графике видно, что движение вниз превратилось после 20-го числа в отвесное падение.

Реакция объясняется историей пандемий: инвесторы и спекулянты ставят на снижение потребления черного золота из-за ограничения поездок, путешествий, движения транспорта. Раньше этого не было в таком объеме, как это происходит сейчас, и виной тому особенности 2019-nCoV.

Парадоксы и текущие экономические риски кризиса

Коронавирус из Китая похож и не похож на «испанку», заразившую в начале XX века 20% населения земного шара. Грипп в 1919 году забрал 100 млн. жизней, но в отличие от «уханьской пневмонии» заболевание оканчивалось смертельным исходом для самой активной части населения 20-40 лет.

Вирус 2019-nCoV опасен для людей пожилого возраста или имеющих различные заболевания верхних дыхательных путей. Несмотря на отсутствие вакцины, которая появится в течение нескольких месяцев, множество заболевших молодых людей вылечились, испытав симптомы, обычные для простудных заболеваний.

Парадокс и опасность «уханьской пневмонии» заключаются в способе распространения – воздушно-капельным путем или через предметы; можно заразиться от человека, не проявляющего какие-либо симптомы. Учитывая длительность инкубационного периода от двух до 12 дней, медикам сложно проводить изоляцию мест, где была обнаружена вспышка 2019-nCoV.

Радикальные меры, предпринятые правительством КНР, не дали пока результатов. Блокада многомиллионных городов и прекращение передвижений между провинциями не смогли остановить масштабирование пандемии на всю территорию страны, Азию и ряд других развитых государств.

На начало января случаи «уханьской пневмонии» зафиксированы на всех континентах, подтверждены факты передачи вируса от людей, географически не связанных с Китаем. Единственный способ борьбы при отсутствии разработанной вакцины состоит в максимальном ограничении различных общественных мероприятий.

Прежде всего эти меры однозначно будут распространены в Китае, что уже отражается на компаниях, связанных с туристической отраслью, развлечениями и общественным питанием. Публично проблемы сокращения выручки и дохода признали Disney, McDonalds, Starbucks.

Стало известно об отложенной премьере новой модели Apple, на территории КНР закрывается ряд заводов-автопроизводителей, прекратили работу офисы Google.

В дальнейшем подобные сообщения будут оказывать лишь точечное влияние на фондовый рынок, способное привести к падению при отсутствии экономических новостей или усилить негатив вышедших экономических индикаторов. По оценкам медиков, они не смогут взять ситуацию под контроль до первой половины февраля. До этого времени трейдерам, торгующим CFD на акции или индексы, следует учитывать новости о расширении списка пострадавших от вируса компаний.

Нефть – самый уязвимый актив в текущей ситуации. Китай ограничил движение общественного и личного транспорта по всей стране. Это снижает котировки, учитывая традиционно высокую долю страны в нефтепотреблении. Трейдеры ждут каких-либо действий от ОПЕК в данной ситуации, картель готов дополнительно снизить добычу, и до этого момента, возможно, черное золото продолжит дешеветь.

Национальные валюты и доллар США прошли критическую фазу первых сообщений о вирусе, далее трейдеры будут реагировать на прогнозы монетарной политики Центробанков и реальные показатели макроэкономических индикаторов. В будущем коронавирус обязательно отразится на этих данных, рассчитываемых раз в месяц или квартал, о чем предупредил глава ФРС, нарушив правило не комментировать текущую ситуацию.

Джером Пауэлл стал первым из руководителей Центробанков, признавшим активный мониторинг эпидемиологической ситуации в мире и консультации с американским Центром по контролю заболеваний.

Прогнозу того, как будут развиваться дальнейшие события, поможет историческая хроника реакций рынка на пандемии.

Экономическая история пандемий

Вирус 2019-nCoV, поражающий верхние дыхательные пути человека, по характеру и способам заражения совпадает с гриппом, знакомому многим из нас заболеванием группы ОРВИ. В мире насчитывается более 2000 вариантов его мутаций, которые уносят ежегодно до 500 тысяч человек, среди которых преобладают люди старше 65 лет.

Грипп смертельно опасен, но меры профилактики в виде вакцинаций и карантина позволяют сдержать натиск болезни, пока не возникает новый штамм, против которого нет вакцин. Отсутствие помех к распространению приводит к эпидемии. В истории человечества было пять (не считая «уханьской пневмонии») пандемий.

Испанский грипп и индекс Dow Jones

Испанский грипп стал самой страшной эпидемией в истории планеты, недуг поражал в основном молодых или зрелых людей от 20 до 40 лет. Борьба с ним была осложнена скоротечностью болезни, широтой распространения, антисанитарией, голодом, нехваткой медицинских специалистов на фоне Первой мировой войны.

Кто-то из больных умирал после обнаружения симптомов пневмонии, которая в финале заканчивалась обильным внутренним кровотечением, и человек захлебывался собственной кровью, другие погибали на второй день, не успев даже затемпературить.

Болезнь началась на территории США, проникнув в Старый Свет с масштабным перемещением войск. Несмотря на большое количество смертей (около 50 млн.), впервые про заболевание сообщила нейтральная Испания, остальные страны подвергали прессу цензуре по законам военного времени.

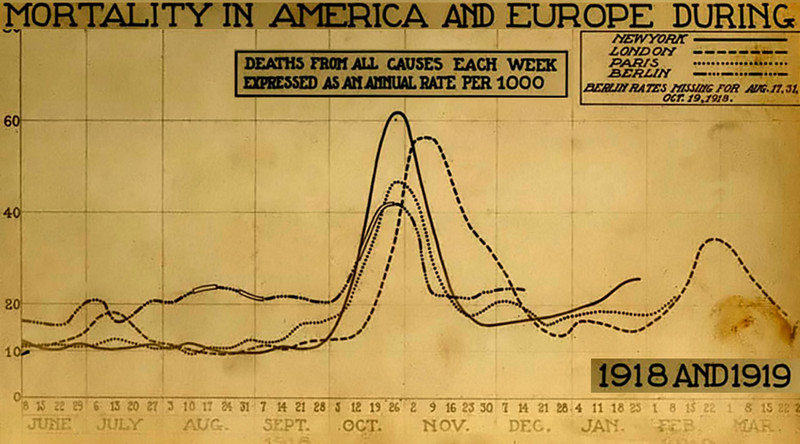

Эпидемия продолжалась 18 месяцев, пик болезни пришелся на октябрь 1918 года, справиться с гриппом помогли активные меры по ограничению свободного перемещения, закрытые магазины, ввод военного положения в ряде стран.

Чтобы понять, как повлияла эпидемия на фондовый рынок, достаточно сравнить динамику смертей с индексом Dow Jones. Нижеприведенный график показывает, что начало эпидемии никак не отразилось на рынке акций, инвесторы банально были не в курсе ее масштабов из-за военной цензуры.

В октябре 1918 года начался вал смертей: по свидетельствам очевидцев, за день проходили десятки похорон, на городских кладбищах копали могилы паровым экскаватором, людей хоронили без отпеваний и молебнов. Рост рынков начался в январе, после снижения количества заболеваний, зафиксированном в ноябре 1918 года.

Дальнейшие решительные меры медицинского характера, совпавшие с важным историческим событием – концом Первой мировой войны, отыграли трехмесячные потери рынка за один январь 1919 года.

Аппроксимируя события 1918 года на сегодняшний день, потери фондового рынка (10%) сопоставимы с кризисом доткомов. Нефть при этом потеряла 15%, золото выросло на +3%.

Азиатский грипп H2N2 и фондовые рынки США

В 1957-1958 годах мир поразил вирус типа H2N2, в обиходе получивший название «азиатский грипп». Несмотря на достаточно обширную зону распространения, заражению подверглись 30% населения Земли, заболевание унесло 800 тысяч жизней. В отличие от «испанки», новый вид гриппа поражал преимущественно детей.

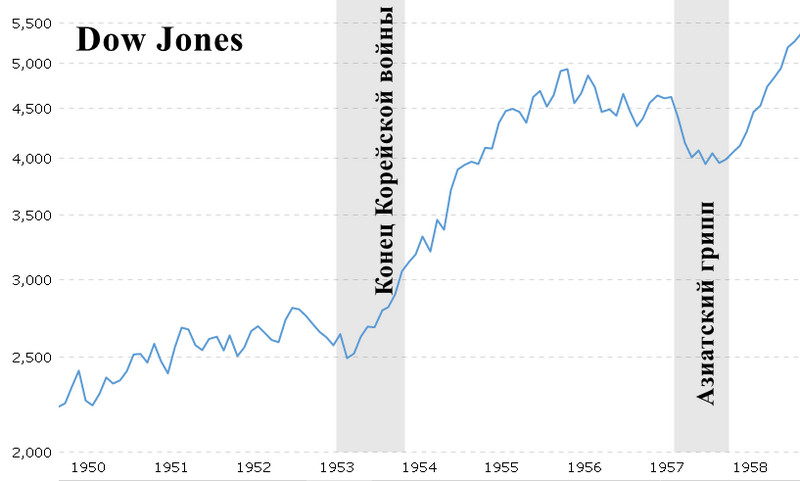

Азиатский грипп совпал с мировым политическим кризисом – разгаром холодной войны, проблемами на Ближнем Востоке, «большим скачком» в Китае. Эти проблемы отразились на рынках Европы и Азии, но американский рынок на тот момент находился в долгосрочном тренде уже 4 года. Инвесторы буквально сметали акции с рынка с момента окончания Корейской войны – 1953 год.

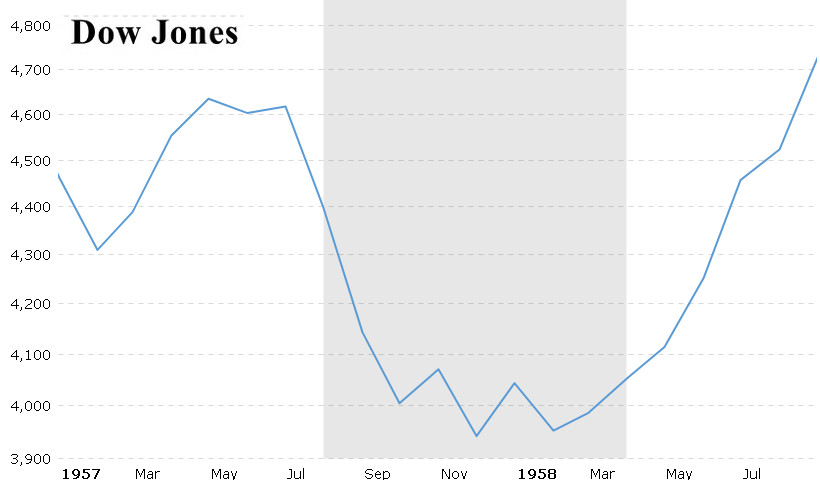

Пик распространения азиатского гриппа по миру и количества смертей пришелся на III квартал 1957 года, медики взяли контроль над вирусом только в начале 1958 года.

Реакция фондового рынка почти копирует предыдущий вирус – в начале распространения индекс не учитывал заболевание, что было связано с отдаленностью проблем. Первые гробы умерших от азиатского гриппа, которые появились на территории США к лету 1957 года, вызвали паническую реакцию инвесторов.

Ее инерция распространялась до зимы 1958 года, пока количество зарегистрированных новых случаев не стало самым минимальным за всю историю кризиса. Это привело к возникновению резкого растущего тренда, за пять месяцев индекс Dow Jones отыграл потери, которые понесли акции за время азиатского гриппа.

Падение Dow Jones составило 15%, индекс S&P 500, стартовавший в 1957 году, показал более глубокую коррекцию – 24% и длительное восстановление, что длилось до осени 1958 года.

Гонконгский грипп – смертельная мутация

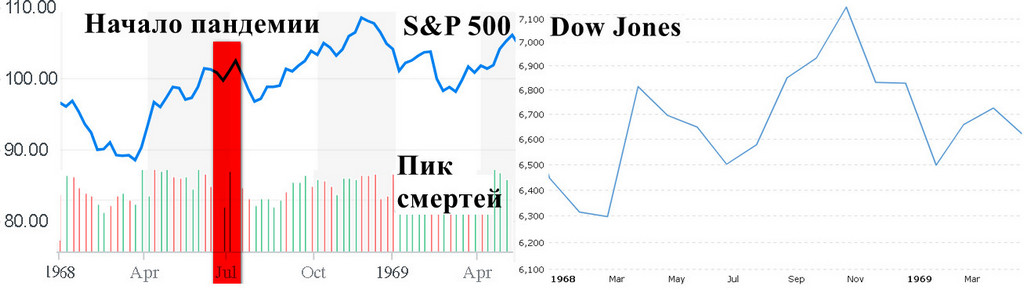

Гонконгский грипп 1968 года стал вернувшейся мутацией H2N2 через десять лет после окончания азиатского вируса, он убивал всех пациентов старше 65 лет. Заболевание, поразившее 15% жителей Гонконга и унесшее около 1 млн жизней, распространилось по Филиппинам, Японии, Малайзии, Африке, Южной Америке.

В США гонконгский грипп попал в декабре 1968 вместе с солдатами, которые возвращались из Вьетнама. За месяц жертвами пандемии стали 33 тысячи американцев, но в январе 1969 года врачи изобрели вакцину, и количество смертей стало резко уменьшаться, сойдя на нет. Грипп возвращался в последующие годы, но никогда больше не было такого количества смертельных исходов.

Фондовые рынки проигнорировали весь период развития кризиса, несмотря на активное освещение развития пандемии прессой и телевидением. Dow Jones и S&P 500 находились на сильном подъеме весь 1968 год благодаря успешному ходу военных действий во Вьетнаме, экономическому чуду европейских и азиатских стран (рост ВВП выше 10%) и подписанному договору о нераспространении ядерного оружия между странами мира.

На пик смертей на территории США оба фондовых индикатора отреагировали минимально и показали рост, как только была найдена вакцина в январе 1969 года. S&P500 удалось полностью восстановить потери, а Dow Jones упал после политических событий 1969 года.

Первая эпидемия XXI века – птичий грипп

Штамм вируса H5N1 получил расхожее название «птичий грипп». Первое заражение человека произошло от домашней птицы, заболевшей гриппом. Несмотря на достаточно малое количество смертей по сравнению с предыдущими пандемиями – умерло 360 человек, мировая реакция была панической по причине самой высокой летальности при заболевании.

С момента обнаружения вируса в 2003 году ВОЗ ООН и национальные органы здравоохранения в Азиатском регионе предпринимали самые энергичные меры по недопущению распространения эпидемии. Они заключались в вакцинации птицы, информировании населения, а также в поиске вакцины.

Пик смертей пришелся на август 2005 года, в это же время ученые создали вакцину. Несмотря на угрозу распространения и высокую вероятность летального исхода у заразившихся, фондовые рынки никак не отреагировали на вирусную угрозу. Они продолжали рост на фоне развития новых технологий и глобализации мирового рынка.

Нефть, которая субъективно считается самым восприимчивым к вирусам активом, устанавливала рекорд за рекордом в стоимости на протяжении двух лет борьбы с птичьим гриппом.

Вторая пандемия XXI века – свиной грипп

Свиной грипп получил свое название из-за выявленного родства штамма болезни A/H1N1, который привел к смерти 2627 человек в более чем 140 регионах мира, с инфекционным заболеванием, выявленным у свиней. Однако, в отличие от птичьего гриппа, учеными достоверно доказана передача мутации от животного к человеку.

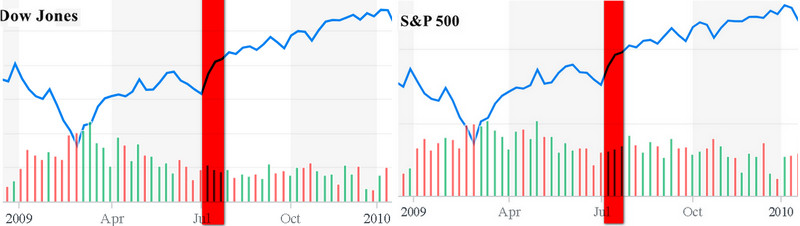

Учитывая развитие животноводства, свиной грипп может вспыхнуть по всему миру в виде пандемии или заражения отдельных широких географических областей, как это было в 2009 году. До этого момента вспышки болезни на свинофермах имели точечный характер и легко гасились изоляцией больных, но в конце первого десятилетия XXI века заболевание сумело поразить Мексику и попасть в США.

Усилия ВОЗ и ООН, поставившей максимальный уровень угрозы, и американского центра по контролю заболеваний не смогли остановить пандемию, что привело к пику заражений в августе 2009 года – 255716 случаев. Вакцина против A/H1N1 не найдена врачами по сей день, но по факту количество смертельных исходов не превышает стандартные показатели смертности от сезонного гриппа.

Рынки никак не отреагировали на свиной грипп, к моменту пика эпидемии фондовые индексы росли, активно восстанавливаясь после мирового экономического кризиса 2008 года.

Нефть – кровь экономики – также находилась на пике спроса, демонстрируя постоянный уверенный рост. Сообщения о свином гриппе и массовые смерти в Мексике не вызвали падения больше стандартной коррекции, на которую не смогли повлиять выявленные случаи A/H1N1 непосредственно в США.

Аппроксимация ситуации с вирусом 2019-nCoV на фондовые и товарные рынки

История котировок показывает, что теория Чарльза Доу не делает исключения для вирусов. Цена активов учитывает все, то есть влияние гриппа учитывается в массиве остальных новостей. Пандемия не может сбить рыночный позитив, пока смертные случаи не влияют на показатели экономических индикаторов.

К сожалению, «уханьская пневмония» может привести к падению динамики китайского ВВП ниже 6%. Также ухудшатся финансовые отчеты некоторых крупных компаний за первый квартал 2020 года. Фондовые индексы и нацвалюты будут учитывать только эти факты.

Первая реакция уже прошла по рынкам: в текущий момент котировки учли потери туристического бизнеса, продленных каникул, проблем логистики и возможной остановки производств, расположенных в Китае. В дальнейшем укрепление доллара, падение фондовых индексов Китая и Европы, а также котировок нефти будет отыграно, как только пройдет пик смертности или будет создана вакцина против 2019-nCoV.

Золото и Bitcoin демонстрируют более прогнозируемую реакцию на уханьскую пневмонию. Учитывая долгосрочность распространения вирусов (исходя из вышеприведенной исторической справки), негативный эффект 2019-nCoV может продлиться минимум до конца года. Пандемия накладывается на экономическую нестабильность, гарантируя с высокой вероятностью повышенный спрос на защитные активы.

Кризисные явления на валютном рынке выражаются в укреплении индекса доллара. Однако не стоит проводить аналогий с 2008 годом, так как на этот раз рост доллара может быть ослаблен из-за появления криптовалюты и блокчейн-технологий.

Они открыли мировым Центробанкам возможность выпуска собственной суверенной цифровой валюты. Первый шаг может сделать Китай, выпуск цифровой суверенной валюты и перспективы свободной конвертации юаня приведут к глобальной переоценке валют Форекс.

Вывод

Опыт прошлых лет и приведенные графики показывают, что стоит отслеживать динамику заражений и смертей, и как только пик инфицирования будет пройден, стоит задуматься над покупкой европейских акций, азиатские рынки следует покупать с большей осторожностью.

Валютные пары в зоне дневной перекупленности/перепроданности тоже подходят для формирования среднесрочных позиций. Bitcoin и криптовалюты ушли достаточно далеко, но будут привлекательны в будущем, лучшая стратегия – покупка на откатах.

Ситуация по нефти зависит от ОПЕК, но пока ее потребление в КНР объективно, не показывает падения объемов, учитывая сезонный фактор новогодних праздников. В остальном ситуацию с коронавирусом вытеснят реальные фундаментальные индикаторы, обзоры которых ежедневно публикуются на нашем сайте.

Короче говоря, ждем окончания негатива про вирус и открываем противоположные “вирусным” трендам позиции.

Неожиданный эффект: инвесторы США считают убытки от коронавируса

ВАШИНГТОН, 28 фев — ПРАЙМ, Екатерина Соболь. Ситуация вокруг распространения коронавируса была недооценена американским инвестиционным сообществом, такая неподготовленность привела к рекордному падению фондового рынка, отзыву прогнозов по росту крупнейшими американскими компаниями и корпорациями, потенциальному пересмотру ожиданий по росту ВВП США.

Неутешительные итоги первой волны осознания последствий эпидемии могут привести к тому, что Федеральная Резервная Система США (ФРС) вынуждена будет рассмотреть варианты поддержки американской экономики, считают эксперты США, опрошенные РИА Новости.

Веерный эффект от коронавируса стал для инвесторов США полнейшей неожиданностью. Крупнейшие американские индексы в понедельник и во вторник падали на 3% и более, в среду рынок продемонстрировал слабую коррекцию, но вновь оказался в «красной зоне» четверг.

На закрытии Нью-Йоркской фондовой биржи по состоянию на 16.00 (0.00 мск) индекс Dow Jones Industrial Average (DJIA) опустился на 3,83% — до 25 925,17, потеряв более тысячи пунктов (потери Dow Jones в среднем за день на этой неделе самые большие с кризиса 2008 года). Индекс высокотехнологических компаний NASDAQ обрушился на 4,08% — до 8614 пункта, индекс широкого рынка S&P 500 — на 3,36%, до 3011,61 пункта.

Microsoft предупреждает о рисках коронавируса для финпоказателей от Windows

Небывалый обвал фондового рынка США связан с тем, что он недооценил влияние коронавируса на мировую экономику, разрушаются многочисленные торговые цепочки, связанные с Китаем, кроме того, сохраняется высокий уровень неопределенности в части того, как ситуация будет развиваться дальше, заявил РИА Новости эксперт американского института CSIS Скотт Макдоналд.

«Рынок недооценил ситуацию вокруг коронавируса. Сейчас понятно, что нанесен огромный ущерб китайской экономике и непонятно, когда она восстановится. В связи с этим идет разрушение многочисленных глобальных торговых цепочек, связанных с Китаем. А еще сохраняется серьезная неопределенность. Когда мы из этого всего выберемся и как, непонятно», — заявил Макдоналд.

НЕ ЖДАЛИ

Еще пару недель назад большинство экспертов и чиновников США выражали уверенность, что кризисные тенденции, связанные с распространением в Китае, а потом и по всему миру, загадочного вируса – дело временное. В частности, ранее министр энергетики США Дэн Бруйетт в ходе общения с журналистами сказал, что «влияние есть, но оно незначительно». Его мнение в беседе с РИА Новости поддержал и бывший советник по энергетике Чарльз Макконнелл, заявив о том, что ожидает «кратковременный эффект на цепочку нефтяных поставок».

Такой же точкой зрения в рамках выступления в конгрессе по бюджету поделился с законодателями министр финансов США Стивен Мнучин. На начало февраля он прогнозировал краткосрочный эффект и быстрое восстановление экономики.

Однако ситуация стала меняться драматически в понедельник, 24 февраля, когда стало понятно, что вирус шагает по планете, подвижность населения из-за этого падает, американские предприятия останавливают свои мощности и пересматривают прогнозы по выручке.

НЕВЫЕЗДНЫЕ СОТРУДНИКИ

В четверг две крупнейшие компании США Nestle и L’Oreal официально объявили о том, что их сотрудники временно прекращают любые поездки за рубеж из-за коронавируса (на соответствующие заявления представителей компаний сослалось агентство Блумберг). Кроме того, международную конференцию по развитию бизнеса, которая должна была пройти в Калифорнии в мае, отменил Facebook.

Как сообщил РИА Новости источник в одной из крупнейших американских профессиональных ассоциаций, письмо о том, что нужно готовиться к тому, что командировки могут быть приостановлены и есть вероятность, что будет принято решение перейти на удаленную работу из дома, получили и ее сотрудники. Собеседник агентства отметил, что такие же письма от руководства получают сейчас и многие другие компании и организации в США. «История с Nestle и L’Oreal — это только начало», — считает он.

ГОТОВЯТСЯ К УБЫТКАМ

Компании вынуждены не только пересматривать бизнес-поездки своих сотрудников или даты конференции, но и сокращать производства за рубежом и пересматривать прогнозы по выручке. В частности, такое решение временно приняла Tesla, когда остановила свой завод в Шанхае на несколько дней. Но, несмотря на то, что производство было возобновлено, акции компании продолжили падать в цене.

Moody’s: Вспышка коронавируса может негативно сказаться на доходах Mastercard и Visa

Бумаги Tesla, которые, казалось бы, были для инвесторов золотой жилой в начале февраля, в рамках торговой сессии в четверг опускались на почти 11% — до 695 долларов за акцию. Автопроизводитель вынужден был признать в своем заявлении, что ситуация с коронавирусом повлияет на производственные результаты и планы в 2020. С таким же предупреждением на прошлой неделе выступил и Apple. Убытки готовятся считать и американские авиакомпании. Так, одна из крупнейших в мире авиакомпаний United Airlines отозвала свой прогноз по прибыли на 2020 год из-за коронавируса. Перевозчик вынужден отменить свои рейсы в Китай, а они составляют порядка 5% доли в его доходе.

Обрушение производственных индексов не могло не оказать негативный эффект и на нефтяные фьючерсы. Мировые цены на нефть в четверг обновили антирекорды. Нефть марки WTI подешевела на 5,23% до 46,18 долларов за баррель, а марка Brent обновила минимум с 26 декабря 2018 года (минус 4,04% или 51,27 доллара за баррель по итогам торговой сессии).

КУДА БЕЖИТ ИНВЕСТОР

Неудивительно, что ситуация на рынке спровоцировала «побег инвесторов» в более надежные активы. Не столь привлекательными даже выглядят и американские гособлигации.

«Обвал рынка акций привёл к тому, что и доходность гособлигаций США упала до рекордного минимума. В частности, доходность 10-летних облигаций обрушилась до трехлетнего минимума. В результате инвесторы побежали в золото, которое стало драматически расти в цене (во вторник на нью-йоркской бирже Comex 8,5%, в четверг цена скорректировалась на минус 0,09% до 1,639,48 за тройскую унцию – ред.),» — объясняет РИА Новости ситуацию с влиянием коронавируса на фондовый рынок управляющий частными активами американского фонда Sovereign Гари Королев.

КОРРЕКЦИОННЫЙ КУРС

Ситуация с коронавирусом окажет негативное влияние на всю американскую экономику, которая по итогам первого квартала не досчитается «две-три десятых одного процента ВВП», с таким утверждением в интервью Fox Business Network выступил недавно советник президента США по экономике Ларри Кудлоу.

Состояние владельца Louis Vuitton упало ниже $100 млрд из-за коронавируса

В связи с этим, большинство экспертов рынка склоняются к тому, что ФРС, для того, чтобы поддержать экономику США, изменит свой план (сохранить процентную ставку на прежнем уровне) и перейдет к ее понижению уже в марте текущего года. «Ожидаем ответа со стороны регулятора», — говорится в еженедельном обзоре Merrill Lynch Bank of America по поводу ситуации с коронавирусом. Во вторник заместитель председателя ФРС Ричард Кларида на конференции Национальной ассоциации экономики бизнеса на такие предположения осторожно заявил, что регулятор внимательно следит за ситуацией.

«Рынок слишком болезненно реагирует в последние дни на новости о распространении коронавируса. Любой здравомыслящий член ФРС (а они там все такие) поневоле задумается на фоне таких новостей о понижении ставки», — заявил РИА Новости управляющий американского фонда Principal Investors Кайл Шостак.

Источник https://cyberleninka.ru/article/n/vliyanie-covid-19-na-mirovoy-fondovyy-rynok

Источник https://tlap.com/koronavirus-chto-zhdet-rynki/

Источник https://1prime.ru/state_regulation/20200228/830995908.html