15 самых выгодных акций российских компаний в 2020 году

COVID-19 отразился на всей экономике, но есть отрасли, которые лучше пережили кризис. Вот основные тренды, которые сложились в эпоху пандемии.

Необходимость оставаться дома изменила привычки людей. Потребители стали больше покупать онлайн и из-за этого повысили спрос на товары российских ретейлеров, которые доставляют заказы до адреса. А ещё перестали ходить в рестораны и начали больше готовить дома, увеличив продажи крупных продуктовых сетей.

Люди, у которых есть накопления, в условиях спада ставок на банковские вклады стали искать другие варианты вложения денег. Одно из решений – инвестиции в ценные бумаги. Так, число частных инвесторов на Московской бирже увеличилось за год с 3,6 млн до 8 млн.

Выросли акции золотодобывающих компаний. Золото — традиционно главный защитный актив во время экономической нестабильности.

Дорожают ценные бумаги российских металлургических компаний. Исторически эта отрасль восстанавливается быстрее остальных после кризисов. Предприятия используют спады для модернизации производства и капитального ремонта. Поэтому они лучше подготовлены к будущей позитивной ситуации на рынках.

Ниже мы расскажем про самые выгодные российские акции в 2020 году. В рейтинге участвуют компании, чья капитализация составляет больше 100 млрд рублей.

1. «Полюс»

- Доходность за год: +113,7%.

- Отрасль: добыча золота.

- Факторы роста: рост цен на золото, увеличение добычи.

- Посмотреть карточку компании .

Самая крупная российская золотодобывающая компания. Входит в десятку ведущих глобальных компаний по объёму добычи золота. Главные регионы деятельности – Красноярский край, Иркутская и Магаданская области, Республика Саха.

Владеет третьими по величине запасами золота в мире. Крупнейшие активы предприятия – месторождения «Олимпиада» и «Благодатное» в Красноярском крае.

2. АФК «Система»

- Доходность за год: +92,2%.

- Отрасль: инвестиции.

- Факторы роста: разработка вакцины от коронавируса «Спутник-V» дочерней компанией АФК «Системы» «Биннофарм». Возврат к полноценной дивидендной политике. Выход на биржу компании OZON, частью которой владеет «Система».

АФК «Система» – инвестиционная компания, которая вкладывает деньги в российскую экономику: телекоммуникации, электронную коммерцию, недвижимость, гостиничный бизнес, сельское хозяйство, производство, электроэнергетику и биотехнологии.

Владеет контрольными пакетами акций сотового оператора «МТС», лесопромышленного холдинга Segezha Group, сети лечебных клиник « Медси», холдинга в области оборонных и микроэлектронных решений «РТИ», сельскохозяйственного агрохолдинга «СТЕПЬ» и других крупных компаний.

3. Yandex

- Доходность за год: +86,2%.

- Отрасль: информационные технологии.

- Факторы роста: сильная бизнес-модель, популярность IT-сектора.

- Посмотреть карточку компании .

«Яндекс» – российская IT-компания, которая владеет и развивает одноимённую поисковую систему. Кроме этого, у неё есть много разных служб, например: «Яндекс.Такси», «Яндекс.Доставка», «Яндекс.Драйв», а ещё медийные, картографические, справочные, образовательные, финансовые и рекламные приложения.

По данным дочерней компании Amazon, где собирается статистика о посещаемости сайтов Alexa, «Яндекс» 4-й по посещаемости сайт в России и 49-й в мире.

4. «Полиметалл»

- Доходность за год: +81,7%.

- Отрасль: добыча драгоценных металлов.

- Факторы роста: рост цен на золото и серебро.

Эта компания добывает драгоценные металлы и занимает второе место по производству золота в России. Активы предприятия находятся в Свердловской и Магаданской областях, Республике Карелии, Хабаровском крае, Якутии, Чукотке и Казахстане.

5. «Магнит»

- Доходность за год: +64,4%.

- Отрасль: розничная торговля.

- Факторы роста: хорошие финансовые результаты, расширение торговых площадей, развитие цифровых сервисов, дивиденды, переориентация покупателей на покупки продуктов в магазинах «у дома».

- Посмотреть карточку компании .

Крупнейшая сеть по продаже продуктов питания в России, работающая в 3800 населённых пунктах. У «Магнита» есть своё производство овощей, зелени, грибов, бакалеи и кондитерских изделий. Собственный автопарк из 4900 автомобилей и 38 распределительных центров.

Магазины компании подразделяются на разные форматы: «Магазин у дома», «Магнит Сити», «Магнит Аптека», «Магнит Косметик», «Магнит Опт», «Магнит Суперстор», «Магнит Семейный».

6. «ПИК»

- Доходность за год: +49,5%.

- Отрасль: строительство недвижимости и девелопмент.

- Факторы роста: программа льготного кредитования ипотеки, грамотное поглощение и слияние с другими компаниями, бенефициар реновации Москвы, поддержка государства, диверсификация бизнеса.

- Посмотреть карточку компании .

Строительная компания, которая работает в девяти регионах России, но сосредоточена в основном на Москве и Московской области. «ПИК» начал работать в 1994 году и построил более 25 млн м² жилой площади. На 2020 год в столичном регионе компания делает 70 проектов из сегмента «доступное жильё». Число сотрудников более 25 тысяч.

7. «Московская Биржа»

- Доходность за год: +49,5%.

- Отрасль: инвестиционная площадка.

- Факторы роста: рост объёмов комиссий на рынке акций из-за новых инвесторов, которых не устраивают падающие банковские ставки на вклады.

- Посмотреть карточку компании .

Крупнейший биржевой холдинг, образованный в результате слияния «ММВБ» и «РТС». Эта компания проводит торги российскими акциями, облигациями, валютой, драгоценными металлами и другими финансовыми инструментами.

8. НЛМК

- Доходность за год: +45,3%.

- Отрасль: металлургия.

- Факторы роста: рост металлургического сектора после пандемии, самообеспеченность ресурсами, сильная бизнес-модель.

- Посмотреть карточку компании .

НЛМК – российский металлургический комбинат. Крупнейший сталелитейный комбинат в РФ. Один из самых прибыльных производителей стали в мире из-за добычи сырья в регионах с низкими расходами на труд и близости производства к основным покупателям продукции.

9. «Распадская»

- Доходность за год: +44,5%.

- Отрасль: добыча угля.

- Факторы роста: дивидендная привлекательность.

- Посмотреть карточку компании .

Компания из Кемеровской области, которая занимается добычей и обогащением угля. Крупнейший поставщик угля на российские металлургические предприятия. Экспортирует сырьё на Украину, в Румынию, Болгарию, Венгрию. Главный актив – шахта «Распадская», самая большая подземная шахта в РФ, расположенная около города Междуреченск.

10. «Северсталь»

- Доходность: +42,3%.

- Отрасль: металлургия.

- Факторы роста: низкая себестоимость производства, близость предприятия к рынкам экспорта, цифровизация бизнеса, обеспеченность ресурсами, привлекательные дивиденды.

- Посмотреть карточку компании .

Сталелитейная и горнодобывающее предприятие. Владеет Череповецким металлургическим комбинатом – это второй по величине сталелитейный комбинат в России. Компания занимается горячекатаным и холоднокатаным стальным прокатом. Делает гнутые профили, трубы, проволоку, стальные канаты, арматуру, гвозди и крепежи.

11. «РусГидро»

- Доходность за год: +39,6%.

- Отрасль: энергетика.

- Факторы роста: рост выработки электроэнергии, завершение модернизации гидроэлектростанций на Дальнем Востоке.

- Посмотреть карточку компании .

Компания, которая производит тепло и электричество на базе возобновляемых источников энергии. Владеет гидроэлектростанциями, тепловыми станциями и электросетями. Самая мощная гидроэлектростанция предприятия – Саяно-Шушенская.

12. «Детский Мир»

- Доходность за год: +37,8%.

- Отрасль: розничная торговля.

- Факторы роста: дивидендная привлекательность, относительная дешевизна бумаг.

Сеть магазинов, которая продаёт товары для детей: игрушки, коляски, одежду, обувь. Работает в России, Казахстане и Беларуси. Всего у компании 805 магазинов в 319 городах. В 2011 году «Детский Мир» открыл свой интернет-магазин.

13. ЧТПЗ

- Доходность за год: +34,7%.

- Отрасль: металлургия.

- Факторы роста: привлекательные дивиденды.

Челябинский трубопрокатный завод – российская металлургическая группа, которая делает трубы для нефтегазовых, машиностроительных, энергетических и строительных компаний. Входит в пятёрку лучших производителей труб в мире. Поставляет продукцию в 52 страны.

14. «Россети»

- Доходность за год: +34,0%.

- Отрасль: энергетика.

- Факторы роста: электросетевая монополия, привлекательные дивиденды.

- Посмотреть карточку компании .

Один из крупнейших операторов электрических сетей в мире. Действует в 80 регионах РФ, управляет 2,37 млн км линий электропередач и 517 тыс. подстанций. На компанию работает около 217 тысяч человек.

15. «М.Видео»

- Доходность за год: +33,1%.

- Отрасль: розничная торговля.

- Факторы роста: рост продаж из-за ожидаемого восстановления экономики после пандемии, рост числа торговых точек, цифровизация бизнеса.

- Посмотреть карточку компании .

Одна из самых крупных сетей по продаже электроники в РФ. Около 1 тысячи магазинов в 250 городах России. Компания одной из первых в стране открыла интернет-магазин электронных товаров. «М.Видео» – единственная российская компания в сфере розничной продажи электроники, чьи акции обращаются на бирже.

Как купить лучшие российские акции

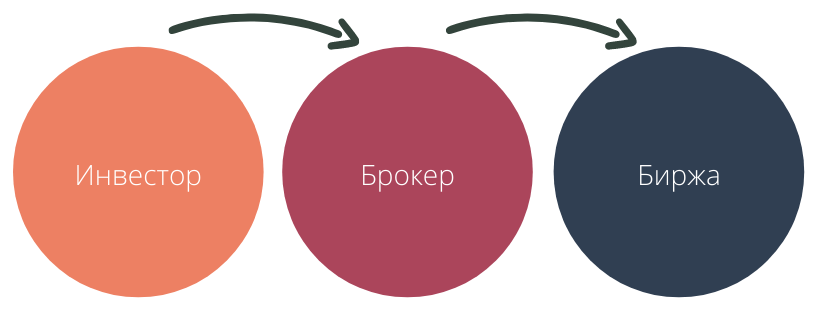

Купить акции российских компаний можно на Московской бирже – площадке, которая организовывает торги ценными бумагами.

Но покупать акции на бирже напрямую физическому лицу нельзя. Это можно сделать только через брокерскую компанию. Она выполняет поручения инвестора, например: «Купить пять акций Яндекса» или «Продать десять акций НЛМК».

Ещё брокер регистрирует инвестора на бирже. Для этого у него необходимо открыть брокерский счёт. Он нужен, чтобы учитывать доходы инвестора.

За каждую транзакцию с ценными бумагами брокер берёт комиссию. Обычно комиссия за сделки у всех брокеров не превышает значения в 0,3% от общей суммы операции. Например, купили бумаг на 30 000 рублей – отдали брокеру 90 рублей комиссии.

Оформить брокерский счёт бесплатно и купить акции онлайн можно через интернет-витрину ценных бумаг. Вот как это сделать:

- Зайдите в карточку компании, например, ПИКа и кликните на кнопку «Купить».

- Далее заполните заявку на брокерский счёт, который откроют у брокера «Тинькофф Инвестиции. Чтобы заполнить заявку, нужен только паспорт. Счёт оформят в течение 1–3 дней.

- Когда всё будет готово, зайдите в личный кабинет (доступы туда тоже даст «Тинькофф»), пополните счёт картой, выберите нужные акции и купите их.

- Комиссия за операции от 0,025%. Пополнение счёта и вывод денег – бесплатно, а начинать торговать можно с любой суммы.

Попробуйте робота Right – сервис, который помогает выбирать акции и облигации. Инвестируйте как профи – без опыта и специальных знаний 🚀 🚀 🚀

Топ-3 акций на август 2020 года, которые могут вырасти в разы

Вот вам 3 акции на август, которые могут принести очень большой профит в ближайшие годы. Все эти компании вы можете купить на Санкт-Петербургской бирже у брокеров, которые предоставляют к ней доступ. Я сам торгую через брокера Открытие, который также предоставляет доступ к этим акциям.

Teladoc (TDOC)

Компания Teladoc является транснациональным монстром, которая специализируется на телемедицине и виртуальном здравоохранении. То есть это компания сектор супер-хайтек, которой пророчат большое будущее. Эта компания не платит дивиденды и является компанией роста с капитализацией в 15,3 млрд долларов. Я не думаю, что она вряд ли обанкротиться в ближайшие годы, так как ее разработки уже активно используются по всему миру.

Если посмотреть на график цены, то можно увидеть бурный рост в последние месяцы.

После пандемии коронавируса эти акции добавили более чем в 2 раза, и скорее всего этот рост еще продолжится в будущем. Сейчас прекрасная возможность взять их по хорошей цене, пока цена акций находится в коррекции. Да, акция сейчас прекрасно улетела в космос и для некоторых их вас она покажется слишком дорогой. Но, как говорится, лучше поздно, чем никогда.

Square (SQ)

Square является американской технологической компанией, которая занимается разработкой для приема, передачи и обработки электронных платежей. Компания тоже не платит дивидендов, потому как только совсем недавно вышла на биржу и является быстрорастущей компанией с большими перспективами.

График цены акций на данный момент выглядит вот так:

Да, покупать ее сейчас дороговато, если вы спекулянт. Но если вы долгосрочный инвестор, то почему бы не залезть в нее по текущим ценам?

Livongo (LVGO)

Это компания, из сектора здравоохранения и биотеха, которая помогает людям с хроническими заболеваниями эффективно справляться со своими недугами. Кстати, совсем недавно стало известно, что Lingovo объединяется с Teladoc. Я думаю, этот тандем пойдет им обоим на пользу.

В данный момент график цены акций выглядит подобным образом

Как вы видите, за какие-то пол года акции этой компании увеличились в цене в 6 раз! И это еще не предел! Очень хорошая возможность взять их на коррекции, пока еще они дешевые.

Вывод

Как вы видите, все эти компании небольшие стартапы со своей маленькой историей. Да, есть некоторые риски, что они могут дать заднюю. Но пока что это лучшие компании из сектора хайтек и здравоохранения. Именно эти сектора экономики будут расцветать в нашу эту цифрового мира и безумных технологий.

Также можно заметить, что кризис на них ну никак не повлиял, а скорее наоборот, в разы увеличил их капитализацию. Поэтому, действуйте! Но не вздумайте набирать их на весь свой депозит, а то мало ли). В кризис лучше всего спасать ваши сбережения с помощью защитных инструментов. Всем профита!

Лучшие «голубые фишки» на август 2020 года.

Когда инвесторы думают об акциях голубых фишек, они представляют себе проверенные временем крупные компании с устойчивым бизнесом. Они представляют себе устойчивые денежные потоки, здоровые финансовые показатели и акции, которыми они могут владеть, и при этом спокойно спать по ночам, несмотря на краткосрочные колебания.

Как правило, «голубые фишки» жертвуют некоторым потенциалом роста ради большей предсказуемости или увеличения дивидендной прибыли. Следующие ниже акции, взятые вместе, соответствуют этому более консервативному мышлению, но они все равно должны выиграть, если рынки вырастут. Начало 2020 года также проверило их способность пережить тяжелые времена.

1. Berkshire Hathaway (тикер: BRK.B, BRK.A).

Термин «единорог» широко используется для описания стартапов стоимостью более 1 миллиарда долларов. Диверсифицированная холдинговая компания Berkshire Hathaway – настоящий единорог, которому нет равных.

Уоррен Баффетт стал нарицательным благодаря своей невероятной финансовой смекалке для построения страховой империи, Berkshire владеет Geico и Gen Re. Основной успех заключается в обеспечении выгодных сделок от компаний, нуждающихся в мгновенной ликвидности или уверенности рынка. Berkshire продала все свои акции авиакомпаний с убытком в 2020 году, но портфель акций компании по-прежнему составляет более 246 миллиардов долларов, и у нее есть более 146 миллиардов долларов для случайного развертывания. Еще более оптимистичный признак? Баффетт выкупил рекордные 5,1 млрд. долларов акций Berkshire в прошлом квартале.

Годовая доходность BRK.B (с начала года): -6,41%.

Доходность S&P 500 с начала года: 4,41%.

2. AbbVie (ABBV).

Фармацевтическая компания AbbVie, компания, стоящая за самым продаваемым в мире лекарством Humira, также входит в число лучших голубых фишек для покупки в 2020 году. Предлагая дивиденды в размере 4,9%, она покрывает доход инвесторов.

ABBV использует дешевые деньги, чтобы поглотить Allergan, лицо, стоящее за ботоксом, в стремлении диверсифицироваться и расширяться. ABBV, торгуясь с прибылью ниже восьмикратной форвардной, в настоящее время выглядит значительно недооцененной. AbbVie, также названа одной из 10 лучших акций для покупки на 2020 год (голубые фишки или другие), предлагает сектор здравоохранения, который, как правило, показывает лучшие результаты в период рецессии.

Компания имеет несколько партнерских отношений, в том числе одно с Amgen (AMGN) и Takeda Pharmaceutical (TAK), направленное на разработку лекарства для лечения или профилактики вируса.

Доходность ABBV с начала года: 11,33%.

Доходность S&P 500 с начала года: 4,41%.

3. Alibaba Group (BABA).

Сменив передачу, китайский гигант электронной коммерции Alibaba не может считаться типичной акцией голубых фишек, но с полтриллионами долларов и растущими ценами она заслужила значительное мировое уважение и долгосрочную устойчивость.

Как крупнейшая компания на самом горячем из основных рынков мира – даже после пандемии 2020 года – Alibaba, возможно, имеет лучшие долгосрочные перспективы роста, чем Amazon.com (AMZN), и торгуется с 30-кратной прибылью. Его облачный бизнес, составляющий всего 11% компании, вырос на 58% в прошлом квартале, что почти в три раза превышает рост основной коммерции на 19%.

BABA прекрасно пережила растущую напряженность между США и Китаем и пандемию и на сегодняшний день является одним из лучших участников этого списка. Дочерняя компания Alibaba, Ant Financial, одна из ведущих финтех-компаний в мире, также планирует в этом году первичное публичное размещение акций по оценке, которая может приблизиться к 200 миллиардам долларов.

Доходность BABA с начала года: 19,62%.

Доходность S&P 500 с начала года: 4,41%.

4. Johnson & Johnson (JNJ).

Johnson & Johnson – это акция эпохи ваших дедушек и бабушек по принципу «купи и забудь», и она все еще делает шаги, необходимые для того, чтобы стать одной из лучших акций голубых фишек для покупки в 2020 году.

Очарование JNJ заключается в ее предсказуемости. Игра в сфере здравоохранения и потребительских товаров объединена в одно целое. Не случайно, что JNJ пережил более 25 рецессий с момента своего основания в 1887 году. Диверсифицированный портфель продуктов включает в себя такие быстрорастущие препараты, как иммунотерапевтический препарат Stelara, средство для лечения множественной миеломы Darzalex и оплот онкологии Imbruvica.

Несмотря на то, что она вряд ли обеспечит блокбастерный рост, ее дивиденды в размере 2,7% и статус дойной коровы делают его вечнозеленым фаворитом. JNJ работает над вакциной-кандидатом и уже приступила к испытаниям на людях. Она пообещала произвести 1 миллиард доз в 2021 году в случае успеха.

Доходность JNJ с начала года: 2,81%.

Доходность S&P 500 с начала года: 4,41%.

5. Facebook (FB).

Любая компания с 2,7 миллиардами пользователей устойчива. Facebook, несмотря на свои проблемы с общественностью, по-прежнему входит в список лучших акций голубых фишек для покупки сегодня.

Регулярный рост на Уолл-стрит трудно получить дешево, но даже консервативным инвесторам следует рассматривать дешевые акции роста, когда они доступны. Акции FB не для всех – акции торгуются с 32-кратной прибылью без дивидендов. Но аналитики ожидают роста совокупной прибыли в течение следующих пяти лет, а с учетом того, что сервисы Facebook стали неотъемлемой частью повседневной жизни миллиардов людей, бизнес очень хорошо изолирован. Наряду с дочерними компаниями Instagram и WhatsApp, Facebook можно рассматривать как ставку на две вечные человеческие черты: эго и желание общаться.

Доходность FB с начала года: 27,3%.

Доходность S&P 500 с начала года: 4,41%.

6. British American Tobacco (BTI).

Будучи самой прибыльной из 10 акций голубых фишек для покупки на 2020 год, British American Tobacco привлечет внимание инвесторов с выплатой почти 8% дивидендов. Сама по себе высокая доходность не оправдывает покупку каких-либо акций, но BTI, по-видимому, оценивается по консервативным ценам ниже 10-кратной прибыли – или примерно на 25% ниже его пятилетнего среднего отношения цены к прибыли 13, предлагая хорошую защиту от падения для акций стоимостью почти 80 долларов.

В долгосрочной перспективе 2020 год кажется идеальным временем для покупки BTI, пока она непопулярна. Во-первых, это была угроза конкуренции со стороны вейпинга, а затем возникло дальнейшее давление со стороны медвежьего рынка 2020 года, что означает, что акции упали более чем на 50% с максимумов 2017 года. Среди брендов BTI – Camel, Pall Mall, Kool, Lucky Strike и Dunhill.

Доходность BTI с начала года: -17,18%.

Доходность S&P 500 с начала года: 4,41%.

7. McDonald’s Corp. (MCD).

Прошлое не всегда является прологом, но оно, как правило, способствует принятию более благоприятных инвестиционных решений. Зеркало заднего вида показывает, что McDonald’s пережила рецессию как чемпион.

В 2008 году, когда General Electric (GE) была на грани сокращения своих дивидендов, McDonald’s увеличивала выплаты – ежегодный ритуал, который компания успешно поддерживала в течение 43 лет. В том году акции превзошли S&P 500 на 46 процентных пунктов. Доходность 2,4% гиганта фаст-фуда не устанавливает никаких рекордов, но тот факт, что он неуклонно устойчива, значительно снижает риски MCD. Даже во время пандемии акциям удавалось поддерживать стабильный бизнес, а высококачественные, финансово устойчивые франчайзи придают акциям некоторую устойчивость. Хотя 2020 год будет годом падения для прибыли и прибыли, аналитики ожидают, что MCD быстро восстановится и превзойдет показатели 2019 года в 2021 году.

Доходность MCD с начала года: 5,84%.

Доходность S&P 500 с начала года: 4,41%.

8. Duke Energy Corp. (DUK).

Duke Energy, одна из крупнейших коммунальных компаний в стране, вошла в 2020 год с одной из наиболее разумно оцененных акций крупных коммунальных предприятий. Очевидно, что в качестве защитной игры коммунальные предприятия, такие как DUK, славятся тем, что хорошо переносят медвежьи рынки и спады – барьеры для входа чрезвычайно высоки, электроэнергия и газ защищены программным обеспечением, а широкий спрос на их услуги гарантирован на десятилетия вперед.

Duke обеспечивает электроэнергией 7,7 миллиона потребителей и природным газом 1,6 миллиона потребителей на Юго-Востоке и Среднем Западе США. Дивиденды в размере 4,6% хорошо профинансированы. Хотя это, конечно, не потенциальный блокбастер, доход и предсказуемость, которые предлагает DUK, неоценимы. Низкие показатели Duke Energy на сегодняшний день являются симптомом отставания в секторе электроэнергетики, которое было заменено технологическими и потребительскими решениями.

Доходность DUK с начала года: -6,26%.

Доходность S&P 500 с начала года: 4,41%.

9. Dollar General Corp. (DG).

Дисконтный розничный торговец Dollar General – еще одна компания, прошедшая испытания в условиях рецессии, с устойчивым бизнесом, который хорошо себя чувствует в условиях неопределенности и предлагает приемлемый рост в более нормальных условиях. Первый квартал финансового года (завершившийся 1 мая) у DG был успешным, когда выручка и прибыль превысили ожидания аналитиков, а розничный торговец сообщил, что редко наблюдается рост продаж в одном магазине на 21,7%.

В сочетании с планом расширения, согласно которому в 2019 году компания открыла 975 новых магазинов, перспективы для основного бизнеса выглядят радужными. Пандемия сделала DG неотъемлемой частью повседневного выживания американцев, а ее результаты в 2020 году подчеркивают, насколько безопасен и прочен этот бизнес. Повышенное внимание к высокоприбыльным торговым маркам под собственной торговой маркой также должно стать источником долгосрочной прибыли.

Доходность DG с начала года: 26,48%.

Доходность S&P 500 с начала года: 4,41%.

10. Novartis (NVS).

Завершает список Novartis, фармацевтическая компания с оборотом 200 миллиардов долларов, которая выплачивает респектабельные, устойчивые дивиденды в размере 3,8%. Генеральный директор Васант «Вас» Нарасимхан, занявший первое место на швейцарском фармацевтическом предприятии в начале 2018 года, уже зарекомендовал себя в качестве дилера. С тех пор, как он взял бразды правления, NVS приобрела компанию по генной терапии AveXis, выделила офтальмологическое подразделение Alcon и согласилась купить The Medicines Company за 9,7 миллиарда долларов, которая разработала потенциально революционное лекарство от холестерина и сердечно-сосудистых заболеваний.

Расположенная в защитном секторе здравоохранения в удобное время и торгующий с 13-кратной форвардной прибылью, потенциал роста от сделок Нарасимхана, возможно, не так уж и далек. Попадания в офтальмологический и дерматологический бизнес в разгар пандемии должны быть лишь краткосрочными неудачами.

Источник https://invlab.ru/investicii/samye-vygodnye-rossiyskie-akcii/

Источник https://lifeinvesting.ru/3-akczii-na-avgust-2020/

Источник https://invest-journal.ru/luchshie-golubye-fishki-na-avgust-2020-goda