Что происходит с рынком стартапов в РФ: итоги 2021 и перспективы 2022 года

2021 год на российском венчурном рынке отличился уже в первой половине: объем инвестиций в отечественные компании превысил рекордный $1 миллиард. Рассмотрим, чем закончился минувший период и какие перспективы нас ждут в 2022 году.

Рост венчурного рынка в России

Российское подразделение журнала Inc. утверждает: к концу 2021 года объемы рынка российского венчура составили почти $1,8 миллиарда на 217 сделок. При этом по сравнению с минувшим годом рынок вырос в 6 раз: в 2020-м Inc. оценивал его объем всего в $304,4 миллиона.

Если учесть проекты, созданные российскими фаундерами, но уже на зарубежных рынках, общий объем привлеченных средств составил $3,3 млрд, общее число сделок — 262. © Inc.

Фонд The Untitled Ventures и телеграм-канал «Русский венчур» подсчитали, что за 2021 год отечественный венчур получил инвестиций на сумму ₽85,2 миллиарда за 221 сделку. Это почти в 3,5 раза больше, чем в минувшем году (₽24,9 миллиарда за 203 сделки).

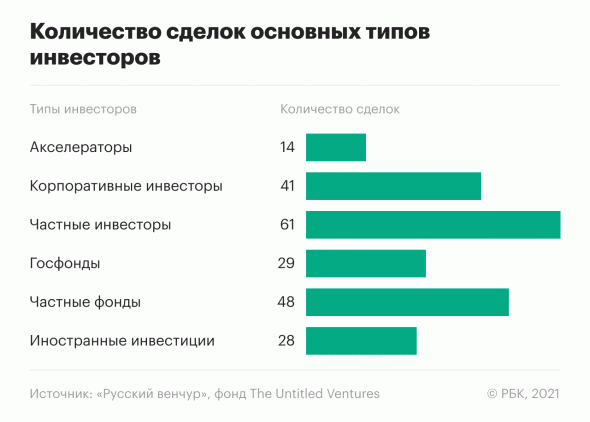

Взглянем на статистику, собранную в ходе совместного исследования The Untitled Ventures и «Русского венчура»:

Мы видим, что в 2021 году наибольший рост показали сделки, заключенные с иностранными и корпоративными инвесторами, а также частными фондами. Однако эксперты не торопятся праздновать расширение секторов, объясняя свою осторожность следующими факторами:

- основная часть сделок совершена за рубежом;

- на показатели повлияло несколько крупных сделок в поздних стадиях;

- количество сделок на ранних стадиях в РФ продолжает уменьшаться;

- недавно созданные частные фонды вышли из анабиоза 2020 года, так как мировая экономика адаптировалась к условиям COVID-19;

- российский венчурный рынок лишь повторяет общемировой тренд роста.

Однако есть и хорошая новость: увеличилось число инвестиций в российские стартапы на ранней стадии, зарегистрированные за рубежом.

По количеству совершенных в 2021 году сделок структура распределилась следующим образом:

Российские стартапы на международной арене

Отечественные стартапы успешно воспроизводят свои бизнес-модели за пределами России. В первую очередь на зарубежные рынки расширяются бизнесы по доставке продуктов и еды, особенно актуальна технология экспресс-доставки за 15–30 минут. Благодаря российским сервисам эта услуга, давно знакомая жителям Москвы и Санкт-Петербурга, стала впервые доступна в некоторых городах Европы и Северной Америки.

Приведем несколько примеров. Проект Fridge No More (основатели — Антон Гладкобородов, Павел Данилов) работает в Нью-Йорке с 2020 года. Минувшей весной он закрыл раунд инвестиций серии А на сумму $15,4 миллиона. Еще один бизнес по доставке продуктов Yango Deli от «Яндекса» расширился за пределы Израиля и теперь работает в Париже и Лондоне.

Другие зарубежные сервисы «от отечественного производителя»:

- Food Rocket — США;

- GetFaster — Германия;

- Jiffy — Британия;

- Tiggy — Ванкувер;

- Yalla Market — Дубай.

Однако есть и неудачные кейсы: зимой 2021 года закрылся нью-йоркский сервис доставки 1520. Стартап, созданный с расчетом на дальнейшее M&A, не сумел договориться о сделке с конкурентами и не привлек финансирование.

Благодаря экспансии за пределы России наши бизнесы получили существенный прирост капиталовложений от иностранных инвесторов. Общая сумма инвестиций составила ₽44 миллиона — рост почти на 450 % по сравнению с прошлым годом. И хотя показатели могут вызвать эйфорию, эксперты не спешат делать выводы: большинство сделок совершены в юрисдикции других стран.

Видные сделки 2021 года

Журнал Inc составил рейтинг из сотни самых успешных стартапов 2021 года. Первое место в нем занял сервис заказа автомобиля InDriver. Лидирующая позиция ему досталась за состоявшийся в начале года раунд инвестиций на $150 миллионов. Оценка стартапа достигла $1,2 миллиарда, а среднемесячная годовая выручка выросла на 162 %.

Среди других интересных капиталовложений можно ответить компанию по доставке товаров Borzo (новое название сервиса Dostavista), которая привлекла $35 миллионов от таких инвесторов, как Mubadala, VNV Global, РФПИ, Flashpoint Venture Capital и др. Оценка Borzo достигла $150 миллионов, годовой рост — 66 %. Благодаря этому стартап завоевал девятую строчку рейтинга от Inc.

Также в мае произошла сделка с онлайн-кинотеатром ivi — он получил $250 миллионов от «ВТБ Капитал», Millhouse, Invest AG и других инвесторов. Капиталовложение стало самым масштабным в сегменте частных технологических компаний. Эксперты отмечают: сделка окупится, только если ivi выйдет на IPO.

Школа английского языка Skyeng подводит школу маркетинга и дизайна Qmarketing Academy к будущему M&A: 25 ноября стало известно о приобретении доли 25 %. После этой покупки Skyeng планирует встроить новый сервис в вертикаль дополнительных образовательных услуг, которые оказывает онлайн-университет Skypro.

Теперь рассмотрим самые примечательные экзиты. Компания МТС приобрела блокчейн-платформу Factorin по оценке ₽1,7 миллиарда. Это крупнейшая сделка российского рынка в сфере блокчейн-инструментов.

А вот самый дорогой экзит российской компании — это покупка за $298 миллионов соцсети для трейдеров TradingView. В раунде финансирования лидировала компания Tiger Global. Ранее в октябре 2021 года стартап TradingView привлек $278 миллионов и достиг оценки $3 миллиарда. Причем с начала пандемии COVID-19 число пользователей социальной сети увеличилось на 237 %.

Через слияния с SPAC экзиты совершили еще две компании отечественного происхождения. Так, на биржу вышли игровая студия Nexters и производитель электрокаров Arrival.

Тренды отечественного венчура

По данным журнала Inc. со ссылкой на ежегодное исследование «Венчурный барометр», в 2021 году в российские стартапы чаще всего инвестировали крупные экосистемы. На «Сбер», VK, «Яндекс» и другие корпорации пришлось 22 % сделок. Для сравнения: в 2020-м такие сделки занимали 11 %. Эксперты связывают это с усилением конкуренции и консолидацией рынка.

Также «Венчурный барометр» называет самые популярные сферы для венчурных инвестиций. Первое место занимает FinTech; широко популярны образование, SaaS и B2B-софт.

Подробнее об итогах и перспективах EduTech в России можно узнать в статье «Рынок образовательных стартапов в РФ».

Констатируется снижение тренда на экспорт российского FoodTech в виде мгновенной доставки продуктов из дарксторов. Так как пандемия утратила сенсационный шокирующий характер, BioTech и медицина тоже покинули список наиболее привлекательных индустрий.

В другом материале управляющие партнеры фонда Begin Capital отметили рост доверия к сервисам FinTech. По их оценке, многие компании в сфере финансовых инноваций кажутся переоцененными. Но спрос на мгновенные транзакции и услуги блокчейн-инструментов по-прежнему остается беспрецедентным. По этой же причине сегодня в России очень популярны сервисы DeFi.

Основываясь на сведениях, собранных в ходе совместного исследования, The Untitled Ventures и «Русский венчур» выделяют следующие тренды:

- Рост денежного объема сделок с иностранными инвесторами. Показатель даже превысил сумму «домашних» сделок: иностранцы вложили ₽44 миллиардов, наши игроки — ₽40 миллиардов. Также многократно увеличился средний чек зарубежной инвестиции.

- Двукратное увеличение сделок с частными фондами. Исследователи насчитали 48 сделок на сумму ₽23,8 миллиарда. По сравнению с прошлым годом это в 2 раза больше в количественном выражении, в 6 раз — в денежном. Это объясняется появлением игроков, способных совершать сделки на $10 миллионов и выше, а также растущей возможностью серийных венчурных фирм за год вкладывать больше капитала.

- Рост числа и объема инвестиций со стороны корпораций. Зафиксирована 41 сделка на сумму ₽11,5 миллиарда; по объему и количеству это почти в два раза больше, чем в прошлом году. Причина заключается в том, что крупные компании осознали пользу приобретения стартапов и взаимодействия с ними.

- Непрозрачность сделок с частными инвесторами. Продолжается тренд на анонимность бизнес-ангелов. Почти в 20% случаев объемы таких инвестиционных раундов и имена инвесторов остаются в тайне. Известно о 61 сделке на сумму ₽3 миллиарда — на одну сделку больше, чем в 2020 году, но на ₽700 миллионов меньше в денежном эквиваленте.

- Снижение активности государственных фондов. В 2021 году госфонды закрыли всего 29 сделок общим объемом ₽2,3 миллиарда. Для сравнения: в 2020 году объем составил ₽3,9 миллиарда. Похоже, интерес государства переключился на масштабную реформу институтов развития.

Согласно рейтингу, собранному в рамках того же исследования, больше всего инвестиций вложено в следующие сегменты российского рынка:

- FinTech — ₽22,5 миллиарда;

- транспорт — ₽13,2 миллиарда;

- E-commerce — ₽12,5 миллиарда;

- образование — ₽9,2 миллиарда;

- решения для бизнеса — ₽7,3 миллиарда.

А вот количественное распределение (взято из списка «100 самых успешных стартапов 2021 года» от Inc.) выглядит следующим образом:

- услуги — 15 проектов;

- образование — 11 проектов;

- инжиниринг — 9 проектов;

- IT — 9 проектов;

- FinTech — 9 проектов;

- AI — 9 проектов;

- игры — 7 проектов;

- медицина — 7 проектов;

- еда и продукты — 4 проекта;

- HR — 3 проекта;

- медиа — 3 проекта.

Прогнозы на венчур в 2022 году

Эксперты предупреждают: тренды венчурных инвестиций всегда связаны с внешними факторами социальной среды, геополитики, событий в России и в мире. Поэтому на 2022 год многие прогнозируют смещение фокуса на энвайронментализм и осознанное потребление. Особо востребованными могут стать стартапы по альтернативной энергетике, синтезу еды, производству биоразлагаемой экологичной упаковки.

Пандемия продолжит усиливать инвесторский интерес к онлайн-платформам и цифровизации. Часть бизнесов намерена остаться в режиме удаленного сотрудничества, поэтому будут широко востребованы технологии в HR-сфере и IT-инструменты для разработки приложений без знания языков программирования (так называемые no-code и low-code tools).

Очевидно, огромное будущее ждет сферы NFT, криптовалюты, метавселенной и блокчейн. Такое предсказание никого не удивит. Эксперты замечают более неожиданные тенденции: технологии стирают границы между государствами. Это может сгенерировать проекты на стыке иммиграции и путешествий, которые помогают туристам оставаться в стране на длительный срок без бумажной волокиты.

Стоит также предупредить о риске экономической стагнации Китая при сохранении высокого уровня инфляции. Очевидно, шоковая волна неизбежно заденет рынки других стран, особенно США, но точный эффект спрогнозировать невозможно.

В целом, эксперты рекомендуют к любому прогнозу на 2022 год относиться со здравой осторожностью. Как мы уже убедились на примере пандемии, экономическая реальность способна измениться в два счета — и по тем причинам, которых никто не ожидал.

Подводим итоги

По оценкам экспертов, объемы венчурного рынка в России выросли в 6 раз: с $304,4 миллиона в 2020 году до $1,8 миллиарда в 2021-м. Также возросли и объемы инвестиций: за минувший период отечественный венчур получил в 3,5 раза больше инвестиций — с ₽24,9 миллиарда в 2020 году до ₽85,2 миллиарда в 2021-м.

Больше всего возросли объемы сделок в следующих категориях:

- иностранные инвесторы — средний чек увеличился на 447,5 %;

- частные инвесторы — средний чек увеличился на 252,7 %;

- корпорации — средний чек увеличился на 82,9 %.

Однако рост во многом объясняется общемировой тенденцией развития венчурного рынка — отечественный венчур неизбежно перенимает ее как участник международных процессов. К тому же в игру вступили новейшие частные фонды, созданные незадолго до пандемии. С наступлением постковидного периода они очнулись от ковидного анабиоза и адаптировались к новым рыночным условиям.

Эксперты призывают осторожнее отнестись к расширению венчурной индустрии в РФ в связи со следующими факторами:

- основная часть сделок совершена в иностранной юрисдикции;

- на показатели повлияло несколько крупных сделок в поздних стадиях;

- количество сделок на ранних стадиях в российской юрисдикции продолжает уменьшаться.

Отметим далее: в течение 2021 года наблюдалось расширение отечественных стартапов за рубеж. Наиболее экспортной стала технология экспресс-доставки за 15–30 минут: компании с российскими корнями пробуют свои силы в разных городах Европы, а также в США, Канаде и Израиле.

Экспансия за границы России объясняет приток капиталовложений от иностранных инвесторов. Общая сумма таких инвестиций составила ₽44 миллиона, это почти в 4,5 раза больше, чем в 2020 году. Тем не менее эксперты замечают, что спрос на российский FoodTech постепенно угас, и прогнозируют неудачу новым попыткам зайти на европейские и североамериканские рынки.

В целом тенденции указывают на стирание границ и переход к транснациональному сотрудничеству. Российские стартапы все чаще привлекают инвестиции из-за рубежа. «Наши» инвесторы тоже охотнее участвуют в раундах финансирования иностранных частных компаний. В игру активнее вступают крупные корпорации, такие как «Сбер» или ВТБ, а вот государство демонстрирует меньше интереса к стартап-индустрии и инновациям.

Судя по объему инвестиций, в топ-5 наиболее востребованных индустрий входят FinTech, транспорт, E-commerce, образование и B2B-софт.

Прогнозы на 2022 год подчеркивают важность технологий по сохранению и защите окружающей среды. Среди инвесторов будут по-прежнему популярны онлайн-платформы, B2B-решения, IT-инструменты по программированию без специальных знаний. Сохранят важность технологии блокчейна, NFT и криптовалюты. Но так как тренды напрямую зависят от событий в мире, любое событие «ковидного» масштаба или, например, кризис на крупном национальном рынке могут резко изменить ситуацию.

P. S. Если у вас остались вопросы по данной теме, то можно обсудить их в чате Admitad Projects в Telegram. Еще больше информации о стартапах — на нашем канале «Раунд, экзит, два пивота».

Что ждет венчурный рынок России в 2022 году — 5 ключевых трендов

Российский венчурный рынок находится в стадии трансформации. Новая экономическая реальность теперь диктует свои правила, а стартапам и инвесторам предстоит подстраиваться под них.

По итогам 2021 года российский венчурный рынок вырос в три с половиной раза и превзошел результаты 2020-го. Объем венчурных инвестиций в прошлом году увеличился до $2,4 млрд. Российские инвесторы вкладывали деньги в стартапы не только на внутреннем, но и на международном рынке.

В текущем году на отечественном венчурном рынке произошли значительные изменения. Из-за санкционного давления и ухода из страны крупных игроков количество сделок и число инвестиций снизилось. Многим компаниям, которые развивались с прицелом на международные рынки, пришлось определиться, где они будут работать дальше: в России или за рубежом. Вектор развития венчура, скорее всего, изменится в сторону рынков Ближнего Востока и Азии. Претерпят изменения и основные приоритетные направления венчурного инвестирования.

Особенно показательным будет третий квартал 2022 года, считает основатель аналитической компании Dsight Арсений Даббах. Данные этого периода продемонстрируют, насколько российские и, в частности, московские компании будут востребованы.

Дискуссия на деловом завтраке «Венчурный рынок в новой реальности» показала, что среди инвесторов нет единого мнения о будущем венчурного рынка в России, однако большинство из них верят в позитивный сценарий. Мероприятие прошло при поддержке Московского инновационного кластера (МИК). Что изменится и у каких стартапов больше шансов привлечь частные деньги — делимся основными трендами ближайшего времени.

«Сидеть на двух стульях больше не получится»

Долгие годы бизнес-модели многих российских стартапов были ориентированы на экспансию на западные рынки и иностранных инвесторов. Обстоятельства складываются так, что для новых проектов такая возможность практически закрыта.

Основатель United Investors Александр Горный считает, что падение стоит ожидать на внешнем контуре, а внутри страны все останется без изменений: «Основная мысль — это то, что сидеть на двух стульях больше не получится. Внутрироссийский рынок стартапов и раньше был обособлен от международного. И та часть, которая была и остается ориентированной на Запад, очень сильно сожмется. Есть компании, которые успели запуститься и получить первые результаты на, например, американском рынке. Они сейчас страдают от разнообразных санкций и ограничений, но большая часть стартапов как-то выкрутится. У них есть ресурсы, и они продолжат двигаться. Но вот те, кто еще не запустился, кто сейчас только думает о выходе на Запад, для них задача резко усложнилась. Санкции и ограничения уже есть, а ресурсов еще нет. Соответственно, новых российских компаний, ориентированных на Запад, в будущем будет гораздо меньше».

Произойдет переоценка компаний

Инвесторы и бизнес-ангелы будут тщательнее выбирать проекты для финансирования.

Бизнес-ангел — частный венчурный инвестор, который оказывает финансовую и экспертную поддержку компаниям на ранних этапах развития.

Частный капитал научится жить с государством

Взаимопомощь государства и частного сектора — один из способов поддержки венчурного отечественного рынка. В условиях экономической изоляции, на фоне политики импортозамещения, ожидается большой спрос и непосредственные заказы на отечественные разработки. И роль государства в этом процессе будет усиливаться. Так, Московский инновационный кластер совместно с крупными бизнес-заказчиками не первый год проводит технологические конкурсы и помогает ускоренно внедрять инновации под технологические запросы корпораций. В условиях новых экономических вызовов такие меры могут помочь небольшим и новым компаниям развить свой проект в соответствии с запросом рынка и выжить.

Сергей Дашков, сооснователь AngelsDeck:

«Нам придется призвать государство помогать частному капиталу, а частному капиталу предстоит научиться жить с государством. Мы не умеем этого делать, а это нужно, критически важно и необходимо. В какой-то мере нам придется переизобрести российский венчур, для которого ключевые элементы: человеческий капитал, венчурный капитал и доступ к рынкам. И хотя сейчас нужно забыть про «иксы», капитализацию, важно смотреть на то, что будет. Например, для меня при сделках в российские проекты есть простой критерий: если компания может добежать до точки безубыточности, значит, я буду с ней работать и помогать».

Похожую точку зрения высказал Алексей Парабучев, генеральный директор фонда «Московский инновационный кластер». По его словам, в условиях экономической трансформации роль государства на российском венчурном рынке будет расти: «Объем инвестиций на ранних стадиях уменьшается. В 2021 году впервые за последние пять лет доля pre-seed и seed-сделок составила менее половины от общего количества (46%). В России практически не осталось организаций, которые бы работали на повышение плотности стартап-экосистемы. При этом венчурный рынок — это фундамент технологического прогресса, который порождает инновационные решения. Из-за сокращения инвестиций более значимую роль в поддержке таких стартапов, скорее всего, будут играть государственные или окологосударственные институты развития. У российских, региональных или муниципальных властей есть инновационная инфраструктура и акселерационные программы, налажено взаимодействие с корпорациями и вузами. За счет своих ресурсов госструктуры как бы рыхлят почву, чтобы через нее прорастали будущие стартаперы. А вот уже «прокаченные» стартапы, прошедшие через федеральные и региональные программы развития, будут более интересны инвесторам».

Появятся новые бизнес-модели инвестиций

Как отметил основатель аналитической компании Dsight Арсений Даббах, отечественный венчурный рынок приспособится к новым реалиям. Есть две гипотезы развития. Первая — начнут появляться новые бизнес-модели инвестиций. Вторая — возрастет популярность клубов ангелов и венчурных студий. При этом венчурные клубы уже показали свою эффективность. Нехватка экспертизы потенциальных инвесторов и высокий уровень риска инвестирования в одиночку стали причинами создания, например, клуба «Синдикат». Инициатива создать не просто площадку для обмена опытом, а экосистему, принадлежит Московскому инновационному кластеру и Сберу, которые в том числе выступают ключевыми партнерами клуба частных инвесторов.

Игорь Калошин, сооснователь и CEO AngelsDeck

«Мы стараемся искать будущих «чемпионов», которые будут расти на доступных им рынках. При правильно выстроенной экосистеме мы сможем изобрести свою венчурную модель. Когда, например, на старте мы не забираем 90% от стартапа, а берем 10–20%. Остальное оставляем в качестве мотивации предпринимателю. Да, оценки и мультипликаторы будут ниже. Но зато у нас останется возможность находить и выращивать этих «чемпионов». Ведь даже в большом спорте наши ребята продолжают тренироваться, готовиться к бою и показывают себя на тех площадках, которые им сейчас доступны. В венчуре происходит то же самое. Что важно? Поддержка государства и объединение частного капитала».

Мультипликатор — соотношение финансовых показателей компании и (или) ее стоимости. Он позволяет сравнивать инвестиционную привлекательность различных по размеру, но схожих по деятельности компаний.

Вместо яхт — стартапы

В венчурной индустрии основным способом получения прибыли являются экзиты (выход из стартапа, продажа своей доли в бизнесе). Экзит-стратегия нужна каждому стартапу независимо от его сферы деятельности, прибыли, а также уверенности фаундеров в перспективах развития проекта.

Основатель United Investors Александр Горный:

«Раньше стратегов не было не потому что, у них не было денег, а потому что у них были более интересные способы их потратить. Например, купить яхту. И деньги уходили туда. А теперь яхты они покупать не смогут, но деньги девать куда-то по-прежнему надо. Через год-два эти средства, которые сейчас вывести нельзя, неизбежно пойдут на покупку бизнесов. А когда стратегов станет больше, капитализация начнет увеличиваться, потому что стратеги начнут между собой конкурировать. И с выходами проблем станет меньше, чем было. Яхты покупать нельзя — придется покупать стартапы».

Прогнозы относительно будущего венчурного рынка в России, по мнению экспертов, оптимистичны. Главное следить за изменениями и постоянно повышать свои компетенции. В этом начинающим инвесторам и бизнес-ангелам может помочь, например, практико-ориентированная программа «Венчурная Академия», созданная на базе МИК.

Венчурный бизнес в России в 2023 году

Развитие современной экономики во многом зависит от внедрения новых технологий, поскольку без инноваций невозможно достичь мощного экономического подъема. Основным источником экономического роста является создание новых продуктов. Инвестируют такие инновационные разработки венчурные фонды. Они вкладывают средства в высоко рискованные проекты и принимают непосредственное участие в их реализации. О том, как будет развиваться венчурный бизнес в России 2023 году, мы поговорим в этой статье.

Суть бизнеса

В нашей стране такой вид деятельности появился еще 10 лет назад, но для многих суть венчурного бизнеса так и остается загадкой. Поэтому следует подробнее разобраться с этим направлением деятельности.

Следует знать, что венчурный бизнес — это рискованные организации, созданные для внедрения различных инноваций на вершине технического прогресса. Некоторые из них приносят огромную прибыль, но есть и такие, которые лопаются как мыльные пузыри. В этом деле недостаточно гениальной идеи, которая пришла в голову предпринимателю. Чтобы достичь успеха, необходимо составить четкий продуманный план, а также найти финансы для того, чтобы воплотить ее в жизнь.

Итак, мы разобрались, что такое венчурный бизнес, теперь постараемся понять, как открыть такую фирму и привлечь к ней инвестиции? Как правило, венчурные компании представляют собой небольшие предприятия. Они занимаются разработкой новых научных технологий с целью приспособить их под нужды общества. Такие организации создают на основе договоров с привлечением денежных средств физических и юридических лиц. Иногда их финансирует государство или частные фонды. Для инвесторов такие предприятия являются достаточно рискованными, поскольку никто не может гарантировать их успех.

Инициаторами создания венчурной компании обычно являются гениальные инженеры или талантливые ученые, которые готовы посвятить всю жизнь поиску инновационного решения. Обычно в борьбе за потребителей выигрывают те избранные, которым удалось заглянуть в будущее на несколько десятилетий.

Венчурные фирмы, как правило, являются временными, поскольку их создают для решения какой-то определенной проблемы. Сотрудники такой компании заинтересованы в ее успехе, поскольку от этого зависит их будущая прибыль.

Виды бизнеса

Различают следующие виды венчурного бизнеса:

- Самостоятельная предпринимательская деятельность;

- Проекты крупных компаний.

Небольшие рисковые компании чаще всего открывают ученые или изобретатели, которые хотят получить коммерческую прибыль. Они финансируют проект самостоятельно собственными сбережениями или берут деньги в долг у близких родственников. Чаще всего этих средств не хватает, поэтому приходится привлекать дополнительные инвестиции для организации венчурного бизнеса. Некоторые предприниматели пытаются решить этот вопрос путем кредитования, но далеко не все банки соглашаются финансировать рисковые проекты.

Схема: фонды венчурных инвестиций

Еще один вид венчурного бизнеса – это высокорисковые проекты, которые реализуют специальные подразделения различных крупных компаний. Их главная цель – освоение новых рынков. Полное финансирование таких исследований и разработок осуществляется компанией, на базе которой создано такое подразделение.

Особенности бизнеса

Выделим основные особенности венчурного бизнеса. Его главная цель заключается в получении сверхприбыли. Инвестор, который вкладывает финансовые средства, становится совладельцем бизнеса, поэтому он отдает предпочтение тем компаниям, которые способны доказать высокую рентабельность своей идеи и реальность ее реализации. Инвестор имеет право осуществлять контроль над внутренними процессами, происходящими в фирме, подключать свои деловые связи и применять опыт, чтобы повысить эффективность деятельности компании.

Обычно венчурное инвестирование в бизнес предоставляется на определенный срок, после чего инвестор продает свою долю собственнику компании и выходит из дела. Венчурным финансированием в основном занимаются крупные корпорации, которые располагают свободным капиталом.

Предприниматель и инвестор являются деловыми партнерами, поэтому они оба стремятся к тому, чтобы бизнес успешно развивался, поскольку если предприятие будет убыточным, не выиграет никто.

Перспективы развития

Теперь поговорим о перспективах развития венчурного бизнеса в России. По мнению специалистов, они есть уже сегодня. Безусловно, перед предпринимателями возникает немало проблем, как и в любой другой сфере деятельности, но большинство из них можно решить, используя профессионализм и опыт менеджеров. В нашей стране пока еще не создана нормативно-правовая база, которая регламентирует деятельность венчурного капитала. Соответственно, это механизм не поддерживается на государственном уровне, как в большинстве развитых стран. Это основная проблема развития венчурного бизнеса в России.

Кроме того, его сдерживают следующие факторы:

- Недостаточное количество информации;

- Отсутствие квалифицированных управляющих;

- Сложная процедура регистрации венчурных фондов.

Если устранить указанные проблемы и оказывать содействие на государственном уровне, венчурная индустрия в России будет развиваться намного быстрее и эффективнее.

С чего начать?

Как и в любом другом деле, подготовку к открытию бизнеса следует начать с разработки плана действий. От него во многом зависит первое впечатление инвестора о личности предпринимателя и его профессионализме. Главные требования, которые выдвигают инвесторы – это честность управляющих, опыт, а также квалификация менеджмента.

Если вы хотите решить задачу венчурного инвестирования, нужно помнить о том, что все инвесторы преследуют одну цель – получить высокую прибыль.

Самые убедительные доказательства для них:

- Грамотный бизнес план;

- Трудоспособный коллектив;

- Права на интеллектуальную собственность;

- Профессиональный менеджмент.

Они значат намного больше, чем множество непонятных технических расчетов и научных терминов.

Финансовые вложения

Капитал венчурного фонда составляет 5–10 млн долларов. Каждый член акционерного общества инвестирует примерно 750 тыс. долларов. Такие фонды, как правило, работают не более 10 лет. Этого периода вполне достаточно для того, чтобы вернуть все инвестиции и получить хорошую прибыль. В каждый отдельный проект обычно вкладывают 1–5 млн долларов.

Помимо прибыли, которую получает фонд, выходя из проекта, устанавливаются другие поощрительные выплаты, например, премии за превышение запланированной доходности. На момент выхода из сделки прибыль обычно составляет 20-40% от общей суммы инвестиций.

Полезные советы

Мы разобрались, как создать свой бизнес на венчурных инвестициях. Специалисты считают, что такое дело может приносить колоссальную прибыль. Самое главное – выбрать правильное направление деятельности. На современном рынке самым востребованным является потребительский сектор. После него идет промышленное высокотехнологичное оборудование, коммуникации и компьютерные технологии.

Как уже говорилось выше, венчурный бизнес не гарантирует стопроцентную прибыль. Такие вложения намного опаснее, чем инвестиции в уже функционирующее, развивающееся предприятие.

Они связаны со следующими рисками:

- Неопределенность в создании продукта;

- Несоответствие продукта рыночному спросу;

- Отсутствие плана реализации проекта.

Все эти риски оправданы тем, что изначально любой инновационный проект оценивается как высоко прибыльный. Венчурный бизнес является достаточно привлекательным как для предпринимателей, так и для инвесторов, поскольку в большинстве случаев окончательный финансовый результат превышает все риски.

Если вы интересуетесь, какой малый бизнес самый прибыльный в маленьком городе, попробуйте реализовать какую-то инновационную идею. Самое главное — правильно выбрать проект, который принесет вам огромную прибыль и выведет бизнес на новый, достаточно высокий уровень.

Выводы

Венчурные организации позволяют создать комфортные условия для проведения научных исследований и технологических изысканий. Крупные состоявшиеся компании с удовольствием инвестируют средства в такие проекты, в надежде получить хорошую прибыль, а также проверить востребованность инновационного продукта.

Для создания венчурного фонда вначале нужен перспективный инновационный проект. Без него, собрать необходимые средства не удастся.

А как найти этот инновационный проект? Не так-то просто придумать что-то новое.

Чтобы получить финансирование, одной идеи мало, нужно составить грамотный бизнес план, где будут прописаны все нюансы.

Инвестиции – это рискованное дело, все может пойти не по плану, и вы потеряет все ваши вложения.

Источник https://admitad.pro/ru/blog/Chto-proiskhodit-s-rynkom-startapov-v-RF

Источник https://trends.rbc.ru/trends/innovation/cmrm/62bdc0a19a79471d0745330e

Источник https://kakbiz.ru/investicii/venchurnyiy-biznes-v-rossii-v-2023-godu.html