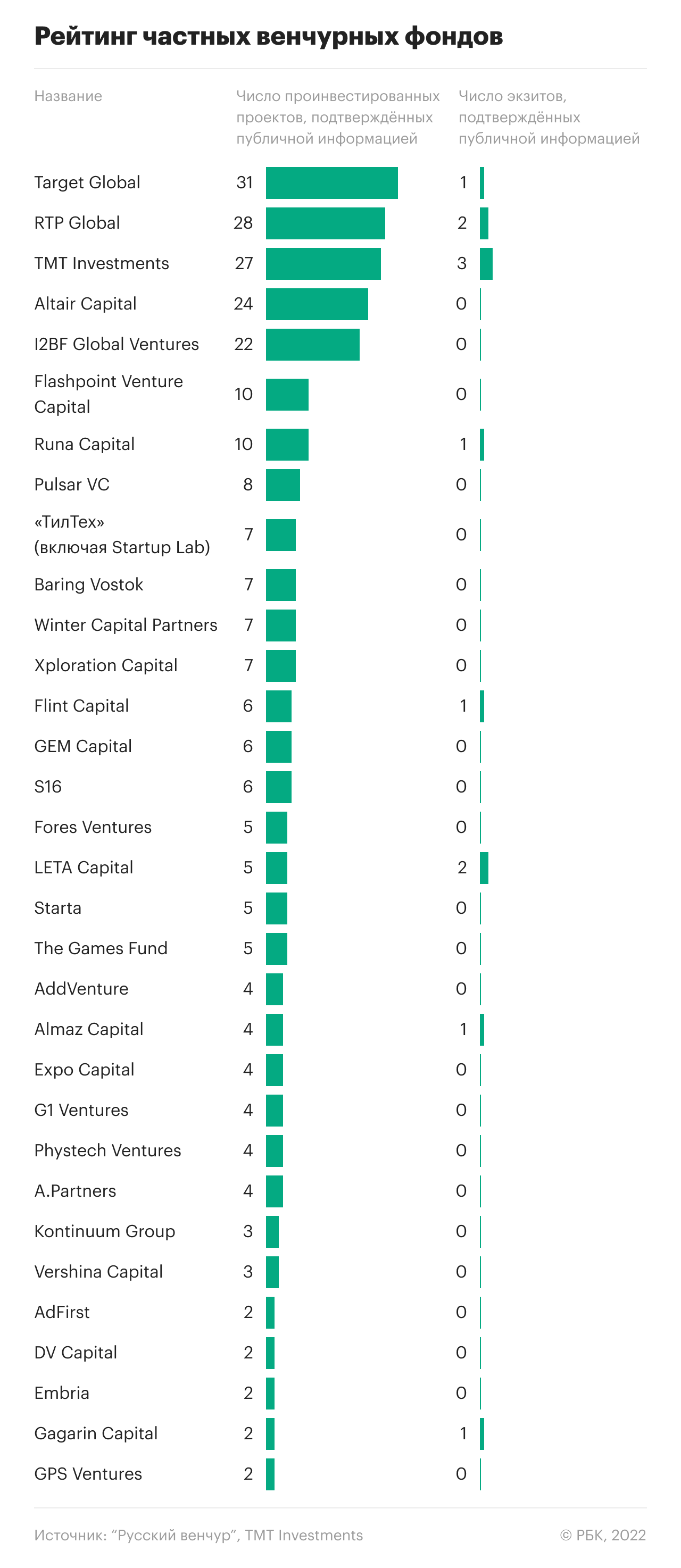

Кто вошел в топ самых активных венчурных фондов России за 2021 год

Telegram-канал «Русский венчур» и компания TMT Investments подготовили исследование деятельности отечественных венчурных фондов за 2021 год. Какие сферы наиболее интересны инвесторам и какой была самая крупная сделка?

Дисклеймер

- Исследование не следует воспринимать как список самых лучших фондов. Это — рэнкинг наиболее активных фондов, связанных с Россией.

- В рейтинге представлены фонды и инвестиционные компании, запущенные россиянами (или созданными в России) и совершившие за последний год не менее двух венчурных сделок (и как минимум одну в течение двух последних лет — с российским стартапом). Российский стартап — технологическая компания, созданная в России не более 10 лет назад.

- Фонды ранжированы по количеству совершенных сделок со стартапами по всему миру, основываясь на данных российских и зарубежных СМИ. В подборку не попали иностранные фонды, которые инвестируют в российские проекты, а также государственные фонды.

- Рейтинг составлен на основе публичных данных. Его цель — показать активность отечественных венчурных фондов между 1 декабря 2020 года и 31 ноября 2021 года.

Несмотря на сложную ситуацию на фоне последствий пандемии, 2021 год можно назвать относительно успешным для всего венчурного рынка. Крупные фонды продолжали инвестировать в перспективные проекты, а российские стартапы получали поддержку со стороны отечественных и зарубежных инвесторов.

Частные венчурные фонды

1. Target Global

Частным фондом, который, согласно открытым источникам, закрыл наибольшее число сделок в 2021 году, стал Target Global, среди основателей которого — российские предприниматели Михаил Лобанов и Александр Фролов. Еще в 2018 году СМИ называли инвесторами управляющей компании интернет-холдинг SD Ventures Дмитрия Волкова, одного из создателя Qiwi Сергея Солонина и сооснователя Delivery Hero Лукаша Гадовски.

Фонд предпочитает вкладываться в быстрорастущие компании, развивающиеся в области финансовых технологий, электронной коммерции, туризма, софта и мобильных технологий. Target Global инвестирует в европейские, американские и израильские проекты.

Согласно публичной информации, в 2021 году Target Global участвовал в 31 сделке и совершил 1 экзит. Крупнейшей сделкой прошлого года, которую возглавил фонд, стал раунд на $650 млн немецкого insurtech-стартапа Wefox.

2. RTP Global

Самой крупной сделкой с участием фондов, связанных с Россией, стал раунд на €80 млн (около $1 млрд) берлинского стартапа Urban Sports Club (компания, предлагающая онлайн-членство для людей, которые хотят заниматься разными видами спорта) с участием фонда Леонида Богуславского RTP Global — одного из первых инвесторов «Яндекса» и Ozon. RTP Global (до 2018 года ru-Net) вкладывается в проекты, развивающие свои решения в области ИИ, электронной коммерции, FoodTech, финансовых технологий, транспорта. Фонд инвестирует в стартапы в компании из США, Европы, Индии и Юго-Восточной Азии.

3. TMT Investments

Также в тройке лидеров по количеству публичных сделок оказался TMT Investments. Ранее фондом было профинансировано 27 проектов и совершено 3 экзита. Одной из крупных сделок стали инвестиции TMT Investments в британскую fintech-компанию Outfund в раунде на £37 млн.

TMT Investments в 2010 году запустили экс-учредители РБК Герман Каплун, Артем Инютин и Александр Моргульчик. Это публичная компания, чьи акции были представлены на Лондонской бирже. Фокус — Big Data, SAAS, EdTech, электронная коммерция, финансовые технологии. С момента основания фонд вырос более чем в 10 раз, а число проинвестированных стартапов — 70 штук. Среди портфельных инвестиций TMT три «единорога»: финтех-стартап Bolt, Wrike (SaaS-платформа для управления проектами и совместной работы команд) и Pipedrive (разрабатывает ПО по управлению продажами).

4. AltaIR Capital

Еще одной значимой сделкой 2021 года стало участие AltaIR Capital и инвесторов AltaClub в раунде на $130 млн американского финтех-стартапа Sunbit. По результатам раунда, оценка компании превысила $1 млрд.

Управляющую компанию AltaIR Capital в 2005 году запустил Игорь Рябенький. В 2019 году в портфеле фонда было более сотни стартапов. Среди инвесторов AltaIR Seed Fund называли Millhouse Capital, имеющую отношение к Роману Абрамовичу и Евгению Швидлеру. Преимущественно фонд вкладывается в международные проекты на ранних стадиях, фокусируясь на таких направлениях, как SaaS в b2b и b2c, EdTech, Fintech, AI, HR.

5. I2BF Global Ventures

Одним из самых продуктивных частных фондов 2021 года, вошедших в топ-5, оказался I2BF Global Ventures. Известно о 22 сделках. Одной из самых заметных стала инвестиция в американский проект ServiceTitan (разработчик ПО для компаний, которые обслуживают дома). В раунде F стартапа на $500 млн лидировали Tiger Global и Sequoia Capital Global Equities, а оценка компании превысила в итоге $8 млрд. I2BF Ventures был первым инвестором стартапа, а управляющий директор и партнер фонда Илья Голубович входит в совет директоров компании.

В основном фонд вкладывается в стартапы ранних стадий, отдавая предпочтение Software, Mobile, Energetics, CleanTech и E-commerce.

Корпоративные венчурные фонды

1. Структуры МТС

Среди корпораций одной из наиболее активных оказалась МТС. Было объявлено о пяти закрытых сделках. Самой крупной стала инвестиция в $10 млн «Центра искусственного интеллекта МТС» в американского производителя ИИ-чипов Kneron. Также в середине 2021 года стало известно, что венчурный фонд МТС вложил ₽120 млн в российскую платформу клиентских данных KonnektU.

Венчурный фонд МТС был запущен на основе центра инноваций и инвестиций MTS StartUp Hub. Фонд сфокусирован на поиске перспективных проектов на посевной стадии и в раунде A, которые работают в сфере финансовых технологий, медиа, интернета вещей и других областей, которые связаны с предоставлением цифровых продуктов пользователям.

2. My.Games Venture Capital

По данным на начало 2021 года, было известно о пяти сделках My.Games Venture Capital, инвестиционного подразделения My.Games (входит в VK). За сумму около $4,7 млн структура приобрела миноритарную долю с опционом на контроль игровой студии The Breach Studios, специализирующейся на разработке консольных и ПК-игр. По данным на сентябрь 2021 года, MGVC инвестировал в создание видеоигр уже более ₽6 млрд.

3. Finsight Ventures

Известно о четырех сделках Finsight Ventures за 2021 год. Самым крупным стал раунд на $40 млн индийской healthcare-платформы MediBuddy. FinSightVentures был создан в 2014 году инвестхолдингом «ФИНАМ» и компанией «СкагитИнвестментс». Фонд фокусируется на инвестициях в компании, работающие в сферах финансовых технологий, SAAS, робототехники, недвижимости, «умных» городов. В поле внимания фонда — стартапы из Северной Америки, Юго-Восточной Азии и Африки.

4. Kirov Group Ventures

Фонд Kirov Group Ventures возглавил инвестиционный раунд российского стартапа Tango Vision, получив 7% компании. Сделка была закрыта совместно с российско-французским инновационным хабом Winno.

Kirov Group Ventures — это фонд Кировского завода из Санкт-Петербурга. Структура сосредоточена на поддержке и развитии индустриальных стартапов pre-seed и seed стадий. Фонд вкладывается в технологии Индустрии 4.0, AgroTech, EnergyTech, HR и DPA (digital process automation) в b2b сегменте. Kirov Group Ventures инвестирует в российские стартапы и русскоязычных предпринимателей из других стран.

5. Sistema SmartTech

Замыкает пятерку лидеров по количеству сделок среди корпоративных фондов Sistema SmartTech. Фонд инвестировал около $2,7 млн (примерно 200 млн рублей) в российский сервис доставки Checkbox в обмен на 18,6%. Сам фонд запущен в 2020 году. Якорным инвестором стала АФК «Система» с инвестициями до ₽1,5 млрд. Общий объем фонда — ₽5 млрд. Управляющий партнер — Ксения Шойгу (дочь министра обороны РФ Сергея Шойгу). Другие партнеры не раскрываются. Sistema SmartTech создан на восемь лет с инвестиционным периодом пять лет. Фонд оказывает поддержку стартапам на посевных и ранних стадиях инвестиций. Sistema SmartTech вкладывается в российские и зарубежные стартапы из различных секторов экономики без привязки к конкретным отраслям, например, технологии в медицине, образовании, логистике и транспорте.

Взлететь или прогореть: как работают венчурные инвестиции

Получить быструю прибыль в обмен на финансирование — звучит заманчиво. Но если речь идет о венчуре, то тут риски огромны — можно лишиться всего. РБК Тренды выяснили, в чем выгоды и опасности венчурных инвестиций

Венчурные инвестиции (от англ. venture — рискованное предприятие) — это вложения в развивающийся бизнес или стартап, о перспективах успешности которого пока ничего не известно.

Основное отличие таких инвестиций от обычных скрывается в потенциале проекта. Если рискованное предприятие найдет правильную бизнес-модель для масштабирования, то оно сможет стать крупным игроком рынка, а инвесторов ждет прибыль, иногда в тысячи раз превышающая вложения. В случае с обычными инвестициями вкладчик рассчитывает на стабильный, но не сверхвысокий доход, однако и риски такого предприятия, как правило, гораздо ниже.

Плюсы и минусы венчурного инвестирования

Если предприятие ждет успех, то впоследствии свою долю в нем можно будет продать с огромной выгодой. Подобным образом поступили некоторые соинвесторы Zoom, Uber, Slack и Airbnb, когда эти компании взлетели. Например, в Google инвестировали двое, сумма вложений каждого составила $100 тыс., а текущая капитализация компании превышает $1 трлн.

Индекс The Cambridge Associates US Venture Capital, который отслеживает результаты порядка 1800 американских венчурных фондов, демонстрирует, что средняя доходность венчурных инвестиций составляет 14,34% годовых за последние десять лет и 34,43% годовых за 25-летний период. За тот же период индекс крупнейших компаний S&P 500 показал 10,17% и 9,6% доходности соответственно.

Итак, основной плюс венчурного инвестирования — это высокая и быстрая доходность. Ее уровень может значительно превысить сумму вложений в течение уже первых нескольких лет. Средний срок нахождения инвестора в проекте составляет около пяти лет.

Сооснователь венчурной компании Untitled Ventures Константин Синюшин отмечает, что инвестор может вложить деньги в десять компаний, а вернуть средства только от одной, но этот возврат должен покрыть убытки от других девяти вложений. Кроме того, он должен обеспечить среднюю доходность за весь цикл инвестиций на уровне около 25% годовых.

Данный вид инвестирования имеет и свои минусы:

- Высокий риск. Согласно статистике, 75% венчурных проектов не возвращают деньги вкладчикам. 20% стартапов терпят неудачу в течение первого года, 30% — в течение двух, 50% — за следующие пять лет.

Синюшин поясняет, что в венчурных инвестициях недостаточно изучить отчетность компании за несколько лет и сделать прогноз на несколько лет вперед. «Именно поэтому на ранних стадиях наиболее удачливые венчурные инвесторы выходят из бывших предпринимателей», — отмечает он.

- Долгое ожидание. Некоторые проекты быстро взлетают, но отдельным предприятиям нужно время «на раскрутку», иногда достаточно длительное.

По словам Константина Синюшина, когда человек получает в стартапе миноритарную долю (не позволяющую напрямую участвовать в управлении), он должен понимать, что успешному проекту нужно быстро масштабировать свой охват рынка и выручку, чтобы стать интересным для стратегического инвестора с большим капиталом. Когда эта цель будет достигнута, частный инвестор сможет выйти из проекта, продав свою долю стратегическому инвестору, который владеет блокирующим пакетом акций.

- Мошенничество. Иногда под венчурными проектами скрываются финансовые пирамиды. В этом случае возникает опасность лишиться всех денег.

- Большой объем самостоятельной работы.

Константин Синюшин говорит: «Найти хороший проект сложно, поскольку все ранние стартапы малопубличны, а несколько похожих стартапов сложно сравнивать между собой. Для частного инвестора это практически вторая самостоятельная работа на полный день, и ее тяжело совмещать с другим бизнесом или работой по найму».

- Порог входа. К примеру, для участия в проектах «ВТБ Капитал Управление активами» в рамках первого этапа привлечения инвестиций допускаются только физические лица, которые могут инвестировать минимум ₽15 млн.

Как вложить деньги

Начать инвестировать во время IPO, когда компания публично продает свои акции, либо на раннем этапе стартапа в роли бизнес‑ангела. Однако на этой стадии суммы инвестиций должны быть выше.

В основном, инвесторы вкладывают деньги через венчурные фонды. В 2020 году на них пришлось 75% финансирования стартапов. Это максимальный показатель с 2012 года. Фонды собирают деньги с нескольких инвесторов, а затем распределяют их между потенциально успешными проектами. Однако у российских организаций довольно высокий порог входа — от $500 тыс. Самыми активными фондами в России стали AltaIR Seed Fund, Day One Ventures, Runa Capital, Target Global, DST Global.

Существуют также клубы инвесторов (Московский клуб инвесторов, InvestPeople, Rusinvest), которые помогают подбирать подходящие проекты, а также курируют сделки за проценты. В таких клубах есть возможность участия в синдицированных сделках, когда объединяются несколько инвесторов. Порог входа в клуб гораздо ниже, но уровень участия в процессе намного выше, чем в случае с фондом. Оно предусматривает личные встречи, презентации, деловые поездки и бизнес-игры.

Константин Синюшин поясняет, что можно существенно снизить риски за счет синдикации сделок, то есть вкладывать, например, по $5 тыс. в проект. Инвесторы получат меньше денег на каждого, зато они смогут поделить свои вложения на несколько проектов.

«Предположим, у вас запланирован выход из десяти венчурных проектов через пять лет. Тогда ваши вложения должны за все это время утроиться исходя из нормы 25% годовых и без учета плановых потерь на девяти неудачных проектах», — объясняет эксперт. По его словам, еще одно преимущество этого метода состоит в том, что в синдикате не надо искать, куда вложиться, так как он, как правило, строится вокруг основного опытного инвестора, который уже нашел «проект мечты».

Наконец, поиском проектов можно заниматься самостоятельно на конкурсах стартапов, в акселераторах и бизнес‑инкубаторах, в соцсетях и профильных медиа.

Синюшин выделил несколько составляющих успеха проекта:

- оригинальная бизнес идея, которая привлекает широкую аудиторию;

- удачная бизнес-модель монетизации этой идеи;

- эффективная юнит-экономика проекта, когда заработать на одной условной операции он может не менее чем в пять раз больше, чем себестоимость этой операции;

- оригинальная технология, защищающая проект от быстрого копирования;

- эффективность команды проекта, которая должна развернуть масштабный бизнес без потери качества сервиса.

Плюсы и минусы для компаний

Многие стартапы не могут взять кредит в банке, так как не располагают материальными активами в качестве залога. В этом случае единственной возможностью привлечь средства оказывается венчурный капитал.

Надо понимать, что венчурных инвесторов интересуют далеко не все отрасли, а только самые перспективные. Это могут быть информационные и облачные технологии, полупроводники, биофарма и возобновляемая энергетика.

Плюсы привлечения такого капитала следующие:

- это мощный источник финансирования, который не накладывает обязательств на автора проекта — инвесторы добровольно принимают все риски потери денег на себя;

- венчурные капиталисты могут помочь знаниями, так как зачастую являются экспертами в данной отрасли; они могут привести свою сеть контактов;

- венчурные инвесторы обычно имеют крепкую репутацию благодаря строгому надзору со стороны регулирующих органов.

Минусы:

- потеря контроля и права собственности, так как автор идеи передает инвесторам акции своей компании в обмен на финансирование. Если инвесторы получат больше акций, чем соучредители, то последние могут потерять право собственности на свою компанию;

- некоторые инвесторы соглашаются дать проекту деньги только при включении в штат своего сотрудника, который будет следить за процессом;

- венчурные капиталисты могут отказаться подписывать соглашение о неразглашении, и проекту не удастся остаться в тени;

- инвесторы могут очень долго принимать решение по поводу сделки; сам процесс привлечения такого капитала может быть затяжным и тяжелым;

- многие фонды предоставляют средства в течение определенного периода времени и только при выполнении условий для перехода на следующий раунд финансирования;

- некоторые фонды могут потребовать ROI (возврат инвестиций) в течение трех-пяти лет.

Как привлечь венчурные инвестиции

Венчурные инвесторы берут на себя большой риск, поэтому они крайне осторожны в выборе проектов. Чтобы провести успешную презентацию своего бизнеса, необходимо основательно подготовиться.

Вот несколько советов для авторов идей:

- нужно наглядно показать, как изменится бизнес после применения инновации

- и как вырастет его ценность, а также аудитория;

- рассказать о потенциале проекта, его «потолке» в сфере финансов и аудитории;

- не использовать сложные термины на презентации и ссылаться на экспертов;

- продемонстрировать инвестору, что именно он покупает;

- показать, как проект снизит издержки бизнеса;

- рассказать, какая из существующих больших компаний может заинтересоваться продуктом;

- показывать уже готовый продукт, а не идею.

Перед презентациями неплохо бы подготовить приветственные письма инвесторам, чтобы заинтересовать их.

Венчурные инвестиции в России

В 2019 году сумма российских венчурных инвестиций достигла $868 млн. При этом только 11% стартапов удалось привлечь такое финансирование. В кризисном 2020-м треть венчурных инвесторов в России нашли для себя новые направления, а 12% нарастили объем инвестиций. Однако при этом произошло сокращение венчурных инвестиций на 19%, до $702,9 млн с ростом сделок на 14%.

По данным исследования «Венчурный барометр», наиболее привлекательными отраслями для инвесторов являются финтех, искусственный интеллект и машинное обучение. Растет интерес и к сфере образования.

По словам Константина Синюшина, пока преждевременно говорить о популярности венчурных инвестиций в России. Он отмечает, что статистика прироста такого капитала довольно скудная, и немногие проекты с ранними инвестициями от физических лиц доживают до выхода на внутренний рынок. Поэтому государство решило поощрять такие вложения на том же уровне, на каком поддерживает вложения в рынок ценных бумаг. Однако эксперт уверен, что с учетом всех рисков этот уровень должен быть выше.

В итоге, отмечает Синюшин, и российские фонды, и физические лица предпочитают инвестировать за границей. В частности, венчурный клуб коллективных инвестиций АngelsDeck все чаще предлагает участникам вкладывать в проекты россиян за рубежом. На сегодня это самый крупный российский венчурный клуб, поясняет Синюшин.

Эксперт подчеркнул, что пока не существует действительно больших венчурных фондов с миллионными вложениями, которые бы управлялись россиянами и были бы ориентированы только на внутренний рынок.

Вот крупнейшие российские венчурные фонды, которые работают в России (по версии РВК):

- Runa Capital. Его основал Сергей Белоусов, который создал популярную платформу для размещения облачных сервисов Parallels. Фонд помог подняться таким стартапам, как Nginx и LinguaLeo. Его доля в проектах составляет до 40%, а максимальная сумма инвестиций — $10 млн.

- Admitad Invest. Инвестирует в интернет-проекты.

- Kite Ventures. Поддерживал такие сервисы, как Trends Brands и Ostrovok. Обычно доля фонда составляет от 3% до 30%, а максимальная сумма инвестиций — $10 млн.

- ru-Net Ventures. Фонд инвестировал в «Яндекс» и Ozon, а его доля в проектах составляет в среднем 30-35%.

- IMI.VC. Инвестирует в игры, социальные приложения и потребительские сервисы. В их числе были Game Insight и Narr8. Обычно доля фонда в проектах составляет 40%, а максимальная сумма инвестиций — $1 млн.

- ABRT. Фонд инвестировал в KupiVIP и Acronis. Его доля составляет 20-35% на посевной стадии и 15-30% на взлете компании. Максимальная сумма инвестиций достигает $4 млн и $15 млн соответственно.

- Almaz Capital. Вкладывается в технологии с долей в 10-40%. Поддержал проекты Alawar, Flirtic, Jelastic.

- РВК. Государственный венчурный фонд, который инвестирует с долей в 25%.

- Vesna Investment. Поддерживал проекты shopogoliq.ru, Looksima, Connect2me.

- Intel Capital. Инвестирует в технологические проекты KupiVIP и Sapato. Доля в проектах составляет до 30%.

- Russian Ventures. Поддержал рекламную сеть Okeo, портал Ogorod и кнопки для репостов в социальных сетях pluso.ru. Инвестирует от $35 тысяч с долей 15%.

- Venture Angels. Поддержал стартап по созданию дизайна кружек и футболок Printio, изготовлению энергетических батончиков BioFoodLab и «Кнопку жизни».

- Softline Venture Partners. Фонд поддержал сервисы удаленного обучения «Мираполис», облако ActiveCloud, интернет-магазин с подарочными сертификатами Daripodarki, а также Magazinga и e-mail-рассылку Client24.

Синюшин отмечает, что экспортная часть венчурного российского рынка сегодня имеет отличные перспективы. Что касается внутреннего сегмента венчурных инвестиций, то пока фонды с частным капиталом не проявляют к нему интереса, и вряд ли в ближайшем будущем что-то изменится.

Однако здесь активно работают фонды с государственным капиталом и корпоративные венчурные фонды. Их меньше интересует окупаемость; кроме того, они обладают необходимыми ресурсами и административными рычагами. Таким образом, единого венчурного рынка в России сегодня практически нет, заключает эксперт.

Выбери свой путь развития и успеха!

Отправься в путешествие в мир инвестиций , а мы станем твоим верным путеводителем

Инвестиции в посуточную и долгосрочную аренду квартир, Россия, Украина, Казахстан от компании Риелтхит

Инвестировать с нами — это безопасно

Мы заботимся о наших клиентах, именно поэтому мы сделали возможным защитить ваши вложения, чтобы ваше путешествие в мир инвестиций было приятным и безопасным В процессе выбора инвестиционного плана, вы сможете воспользоваться дополнительной функцией — страхование вложений на 50% или на 100%, или отказаться от неё

В процессе выбора инвестиционного плана, вы сможете воспользоваться дополнительной функцией — страхование вложений на 50% или на 100%, или отказаться от неё

Рассчитай свой пассивный доход

Приглашай друзей в это увлекательное путешествие

Партнёрская программа — это возможность дополнительно увеличить размер пассивного дохода с помощью партнёрских вознаграждений.

Мы разработали две системы партнёрской программы, 1 вариант — получение прибыли от инвестиций партнёра, 2 вариант — получение прибыли от прибыли партнёра. Выбор партнёрской программы осуществляется при регистрации.

Презентация компании Venture Invest Group LTD

Венчурный фонд VENTURE INVEST GROUP LTD уделяет основное внимание развивающимся компаниям из IT-сектора, венчурным фондам, а также институтам развития, формирующим общую поддержку технологического рынка.

Предлагая полный спектр консультационных услуг лидирующим IT-компаниям, инвесторам, а также институтам развития на протяжение, VENTURE INVEST GROUP LTD сформировала отдельную практику с экспертной командой консультантов, чтобы обеспечить возможность развивающимся компаниям и инвесторам принять наиболее оптимальное и верное управленческое решение.

Наша команда объединяет глобальные ресурсы, совместно с межотраслевым и технологическим опытом предлагая творческий подход к решению задач, с которыми сталкиваются быстрорастущие компании и их инвесторы.

Просмотрев нашу презентацию вы сможете понять с какими компаниями на данный момент работает наш фонд.

Источник https://trends.rbc.ru/trends/innovation/626a37239a794752c3ac4ba4

Источник https://trends.rbc.ru/trends/innovation/60afc5cd9a794770bd30b37b

Источник https://ventureinvest.group/