Как купить Американские акции Тинькофф

Акции американских компаний всегда пользовались огромной популярностью. Они выпущены крупнейшими корпорациями и способны в год приносить десятки, а иногда и сотни процентов дохода. Поэтому большинство отечественных брокеров предлагают не только возможность купить акции российских корпораций, но и дают возможность вложить деньги в ценные бумаги американских фирм. В частности, такую услугу предлагает банк Тинькофф, который за последние годы превратился в одного из крупнейших российских брокеров. Но перед тем, как купить американские акции Тинькофф, необходимо тщательно изучить особенности работы с данным брокером, а также определиться с конкретными акциями, в которые планируется инвестиция.

Где можно купить американские акции Тинькофф

Тем, кто задумывается, как купить американские акции Тинькофф в первую очередь необходимо стать клиентами этого банка. После этого необходимо перейти на сайт банка и оставить там заявку на открытие брокерского счета. Обработка и одобрение заявок обычно происходит в рабочие дни и занимает несколько минут. Окончательно счет будет открыт после того, как будут подписаны все необходимые документы, что также можно сделать дистанционно или при помощи курьера.

После подписания вам станет доступна не только американская, но и российская биржа, а также другие мировые торговые площадки.

Открыв брокерский счет Тинькофф, трейдеру предоставят доступ к множеству инвестиционных инструментов. С помощью этого счета можно покупать акции американских и других иностранных компаний, в частности акции QCOM, акции Dominos, акции Орифлейм и т.д. Новички в трейдинге могут пройти на сайте Тинькофф краткий обучающий курс, из которого можно узнать об основных особенностях работы на бирже, правилах покупки и продажи акций, комиссиях и других нюансах.

Одним из преимуществ покупки акций через этого брокера является наличие удобного мобильного приложения, при помощи которого операции можно осуществлять удаленно. Компания обеспечивает круглосуточную поддержку пользователей, а также позволяет использовать для оплаты покупок разные типы карточных счетов.

Что нужно знать перед покупкой акций Тинькофф

Перед покупкой акций Тинькофф необходимо тщательно изучить всю информацию, касающуюся работы брокера у него на сайте. Важно запомнить размеры комиссионных платежей, взимаемых при осуществлении операций, время осуществление активной фазы торгов, способы оплаты и пополнения счета, а также другие особенности работы на бирже. Брокер предоставляет довольно обширный список дополнительных услуг, которые будут полезны многим.

В частности, помимо возможности покупать акции американских компаний, клиенты Тинькофф могут также торговать на российском и европейском рынках, осуществлять куплю/продажу иностранных валют, зарабатывать на биржевых фондах и др.

Чтобы работа на бирже была максимально эффективной, необходимо не только знать, как купить американские акции Тинькофф, но и запомнить один ценный совет. Акции никогда нельзя покупать спонтанно, а делать это нужно только после тщательного анализа. В первую очередь это касается фундаментального и технического анализа, используемых для определения тех акций, которые являются наиболее перспективными для покупки. Фундаментальный анализ основывается на сопоставлении текущей стоимости акций и финансовых показателей деятельности компании. Это позволяет понять, насколько бумага фирмы на данный момент недооценена или перекуплена. Технический анализ дает возможность определить не только перспективы актива, но и момент входа или выхода из рынка. Чтобы познать тонкости этих видов анализа, необходима постоянная практика и упорство, поэтому трейдеру изначально нужно быть настроенным на кропотливую работу и не рассчитывать на быструю и легкую прибыль.

Выводы

Тинькофф является не только одним из ведущих российских банков, но и довольно крупным брокером. С его помощью можно покупать акции американских и российских компаний, торговать на рынке Форекс. Для покупки американских акций необходимо зарегистрироваться в Тинькофф и открыть в банке брокерский счет. После этого останется пополнить его, установить торговый терминал, выбрать акции для покупки и совершить сделку на бирже.

Когда можно будет продать иностранные акции? Инвестиционный детектив

Многие граждане в надежде обеспечить безбедную старость, вложили свою сбережения в инвестиции на фондовом рынке. Большинство это сделало через брокерские счета в надежных банках с государственным участием. Теперь они могут лишиться средств, которые копили годами.

Из-за санкций введенных западными государствами в отношении России ряд банков и их инвестиционных подразделений попали под ограничительные меры. Это коснулось их клиентов, которые имели иностранные активы на брокерских и ИИС счетах в подсанкционных банках. Только по банку ВТБ количество брокерских счетов к концу 2021 года приближалось к 2.5 млн человек с активами под 4.5 трлн рублей!

Российские инвесторы столкнулись с ситуацией когда нельзя не только получать дивиденды с иностранных акций и купоны с еврооблигаций, но вообще продать бумаги зарубежных эмитентов и вывести денежные средства. По сути клиенты брокеров ВТБ, Открытие, Совкомбанка лишились возможности распоряжаться своими активами.

Почему нельзя продать иностранные акции?

Практически одновременно с началом спецоперации России на Украине США и Евросоюз ввели пакет санкций. Россию отключили от системы SWIFT. Однако самыми серьезными оказались те, что коснулись ряда наших банков. С 24 февраля США внесли российские банки ВТБ, «ФК Открытие», Промсвязьбанк, Совкомбанк и Новикомбанк в список SDN, запрещающий им транзакции в долларах. OFAC (Office of Foreign Assets Control) американское управление по контролю за иностранными активами дал российским банкам, попавшим под санкции ровно месяц (с 25 февраля по 26 марта) на завершение всех финансовых операций.

После принятия санкционных мер Евросоюзом аналогичным образом поступил Euroclear — международная депозитарно-клиринговая система со штаб-квартирой в Брюсселе, обслуживающая внебиржевой рынок ценных бумаг. Европейский депозитарий тоже дал месяц для закрытия счетов российским банкам включенным в санационный список.

Справка! Депозитарий. Обеспечивает хранение и учет ценных бумаг клиентов на специальных счетах депо, которые должны находится отдельно от брокерских.

ВТБ после 25 февраля всего лишь пару дней успокаивал клиентов, что все под контролем и не надо переживать. Однако уже с 3 марта у клиентов с брокерскими счетами начались проблемы с возможностью закрытия позиций. Банк в это время говорил клиентам о временных технических сбоях, которые скоро уладят. Как позже выяснилось все это время его брокерское отделение работало в поте лица сбывая свои иностранные активы и закрывая принудительно маржинальные позиции клиентов.

4 марта – Euroclear в своем «Newsletter 2022-N-022» сообщил о том, где найти список ценных бумаг, которые заблокированы для расчетов в Euroclear Bank, так как на них распространяются ограничения в связи с санкциями против России (в этом списке, как указывалось выше, перечисляются только ценные бумаги российских эмитентов).

Кроме того, Euroclear подтвердил, что по-прежнему разрешает расчеты по внутренним, промежуточным и внешним сделкам с приемлемыми глобальными депозитарными расписками (ГДР) и американскими депозитарными расписками (АДР) до дальнейшего уведомления (ГДР/АДР это депозитарные расписки российских эмитентов, которые представлены на американской бирже. В таком случае Euroclear для НРД выступает мостом перед BONY).

4 марта – НРД сообщила, что в соответствии с информацией, полученной от Euroclear, Euroclear были заблокированы расчеты по ценным бумагам, указанным в Приложении 1, размещенном на сайте НРД. Также НРД сообщил, что в соответствии с информацией, полученной от Clearstream, в связи с Решением Европейского совета (CFSP) 2022/327 от 25 февраля 2022 г., уточняющим Решение 2014/512/CFSP, Clearstream заблокированы расчеты по ценным бумагам, указанным в Приложении 2, размещенном на сайте НРД.

Однако в указанных приложениях перечислены только еврооблигации российских эмитентов.

Напоминаю, что в это время (с 3 марта) ВТБ ограничил торговлю со всеми иностранными бумагами, в то время как остальные брокеры и Совкомбанк в том числе, который одновременно с ВТБ 24 февраля попал под блокирующие санкции США, позволяли своим клиентам торговать иностранными бумагами.

18 марта 2022 года Центральный банк издал предписание подсанкционным банкам перевести инвестиционные активы клиентов на счета в депозитарии не попавших под санкции брокерам. ВТБ перевел большинство счетов клиентов к другим брокерам. Причем на момент перевода клиенты банков, попавших под санкции не могли выбрать самостоятельно брокера, к которому хотели бы перевести активы. За них это принудительно сделали сами банки. Зато банки-санкционеры обещали, что инвесторы смогут там без проблем распоряжаться своими активами.

Однако самое интересное с клиентами банка ВТБ началось после перевода брокерских счетов в другие управляющие компании. После перевода к неподсанкционным брокерам клиенты по прежнему не могут ничего сделать со своими активами в валюте. Как оказалось иностранные акции инвесторов номинированные в долларах чудесным образом переместились из депозитария ПАО «Бест Эффортс Банк» СПб биржи, который не был под санкциями на заблокированный счет НРД Московской биржи в Euroclear.

Все без исключения клиенты ВТБ, которые оказались у разных брокеров (Альфа-Директ, РСХБ и т.д.) до сих пор не могут пользоваться своими зарубежными активами. Их счета так и остались заблокированными. Такое отношение от банка с госучастием не только не добавляет доверия к нашим финансовым учреждениям, но и к инвестициям в российский фондовый рынок в целом!

Вот к примеру, что недавно писали представители ООО «УНИВЕР Капитал» доведенной нашими регуляторными органами до банкротства, но попавшим в итоге под санацию.

«…вредоносные действия группы лиц, вероятно, по предварительному сговору, продолжаются. Так, НКЦ со счетов клиентов реализовал ещё часть ценных бумаг третьего эшелона (контрольные и блокпакеты крупных не публичных предприятий), применяя различные подходы. Одни были реализованы внебиржевыми адресными сделками (вероятно сделки были согласованы НКЦ в обход брокера заинтересованным гринмейлерам), а другие вновь одним пакетом по низкой цене при минимальной ликвидности рынка. С большой вероятностью эти пакеты сейчас приобрели компании, специализирующиеся на корпоративном шантаже – так называемом «гринмэйле»! А это чревато новыми проблемами для российского бизнеса и корпоративными войнами, как в 90-х.»

Кто виноват?

Следует отметить, что все это время клиенты других брокеров, которые не попали под санкции могут торговать зарубежными активами на Санкт-Петербургской бирже. Это касается клиентов Тинькофф банка, БКС, Финам, Фридом Финанс и многих других.

Как такое могло произойти? Вполне возможно, что эти вопросы российские инвесторы будут задавать не только Центральному банку России (регулятору в сфере финансов и инвестиций), но и в Генеральную прокуратору. Дело в том, что все это попахивает мошенничеством в особо крупных размерах. И в этом безусловно виноваты не столько санкции, сколько сами банки, так бездарно организовавшие защиту активов клиентов.

Ситуация, по моему начинает проясняться. Скорей всего ВТБ, Альфа и СПБ биржа отмалчиваются, поскольку сами выполняли поручение ЦБ РФ по такому переводу ицб (иностранных ценных бумаг) на счета НРД из БЭБ СПб биржи. Скорей всего ЦБ думал, что в первую очередь американцы начнут блокировку раньше и под нее попадут бумаги из БЭБа. Именно поэтому Центробанк счета депо подсанкционных брокеров заставили перевести в НРД под Евроклир.

Но тут беда по заморозке активов пришла первой как раз из Евроклира. Вполне допускаю, что Евроклир заставили это сделать американцы. Так выходит, что они белые и пушистые и не в чем не виноваты. Средства российских инвесторов заблокированы Европой, а США снимают сливки, имея длинные инвестиции (акции нельзя продать) в американскую экономику.

Есть и другое мнение. Дело в том, что Евроклир заблокировал счета НРД еще в начале марта, то есть до перевода ВТБ торговых счетов клиентов из БЭБ в неторговые на НРД. И тут возникает вопрос: каким образом они могли попасть в НРД если он был уже заблокирован. Если же они попали в незаблокированную часть, то почему же они до сих пор оттуда не выводятся на торговые счета.

Вполне возможно, что брокер ВТБ продал или заложил эти ицб еще в марте, по высоким «долларовым» ценам. А сейчас предъявить инвесторам ему нечего, вот и ссылаются на якобы неторговые счета, где отображаются для клиентов лишь ничего не значащие циферки. В общем, одни вопросы.

А вот, что по этому поводу написал один из пострадавших клиентов брокера ВТБ:

«Я тут изучала сайт нрд, там есть раздел Список ценных бумаг, находящихся на учёте в нрд. Так вот моих акций, купленных за доллары на спб бирже, там нет, там есть только аналоги, торгующиеся на Мосбирже за рубли. Акции viacom там нет вообще, даже аналога за рубли, но тем не менее она у меня заблокирована после перевода из втб в тинек. Из чего я делаю вывод, что блокировка шла только со стороны наших брокеров, депозитариев либо спб биржи.»

Тем не менее, в распоряжении Совета директоров ЦБ говорится, что «профессиональные участники рынка ценных бумаг, осуществляющие депозитарную деятельность обязаны принимать меры, направленные на уменьшение влияния ограничительных мер на своих клиентов» и лишь потом в «том числе, при необходимости, направленные на передачу учитываемых ими ценных бумаг иностранных эмитентов другим депозитариям» . В данной ситуации сам ВТБ, торгуя на бирже (закрытие маржинальных позиций клиентов) в мартовские дни, не позволял это сделать своим клиентам.

А вот, какую версию выдвинул читатель моего блога по имени Михаил:

«Иностранные активы, в части акций европейских компаний и еврооблигаций, обрабатываются на СПБ бирже через НРД, у которого вышестоящим депозитарием в части иностранных бумаг является Euroclear. А в части акций американских бумаг иностранные активы обрабатываются на СПБ бирже через депозитарий ПАО «Бест Эффортс Банк» и вышестоящий депозитарий BONY (Bank of New York).

11.03.2022 НКО-ЦК «Клиринговый центр МФБ» (СПБ Клиринг) информировал, что иностранные ценные бумаги, которые переводятся участниками торгов и клиринга неторговыми поручениями между субсчетами депо внутри ПАО «Бест Эффортс Банк» (расчетный депозитарий СПБ Биржи), ограничены в использовании и не будут доступны для заключения сделок на продажу в связи с решениями, принятыми международной системой расчетов Euroclear.

Также, 14.03.2022 от СПБ Клиринга Банком было получено уведомление о переименовании раздела «Блокировано по распоряжению КЦ» субсчетов депо, открытых по распоряжению СПБ Клиринга в СПБ Банке. С 14.03.2022 данный раздел переименован в «Неторговый».

А теперь прочитайте закон о клиринге. Поскольку КЦ выступает центральным контрагентом, — это значит, что он отвечает за расчеты между покупателем и продавцом. В случае неисполнения стороной (покупателем либо продавцом) своих обязательств по сделке, КЦ может блокировать средства участника клиринга (ВТБ) в том числе с имуществом клиентов физических лиц в случаях, предусмотренных законодательством РФ.

Справка! В соответствии с Федеральным законом от 07.02.2011 N 7-ФЗ (ред. от 02.07.2021) «О клиринге, клиринговой деятельности и центральном контрагенте» обособление счетов и имущества участников клиринга может быть осуществлено только в случаях, предусмотренных статьями 23, 24 и 241 данного ФЗ:

Статья 23. Индивидуальное клиринговое обеспечение

Статья 24. Коллективное клиринговое обеспечение

4. Гарантийный фонд должен быть обособлен от имущества клиринговой организации на клиринговом счете (клиринговых счетах). Правила клиринга могут предусматривать создание нескольких гарантийных фондов. Различные гарантийные фонды могут находиться на одном клиринговом счете.

Статья 241. Имущественный пул

63. Ценные бумаги, переданные одним участником пула в имущественный пул, не объединяются с ценными бумагами, переданными в такой имущественный пул другими участниками пула, и обособляются на отдельном субсчете депо, который открывается к клиринговому счету депо. (Дополнение частью — Федеральный закон от 31.07.2020 № 253-ФЗ).

Таким образом, де факто, КЦ заблокировал иностранные ценные бумаги клиентов ВТБ, поскольку банк не выполнил свои обязательства перед КЦ по сделке и все активы частных инвесторов пошли на клиринговое обеспечение обязательств ПАО ВТБ. Скороее всего деньги просто украли, точнее ЦБ взял у своих банков валюту вырученную за продажу активов клиентов. Нет никакой блокировки! Есть украденные под прикрытием ЦБ активы частных инвесторов!»

Вот такое нетривиальное, но вполне аргументированное и обоснованное мнение…Впрочем, рассуждения о том, что произошло не отвечает пока на вопрос как вернуть свои активы, а лишь высвечивает направления, в которых нужно двигаться обманутому инвестору. Что же делать?

Как продать иностранные акции?

Есть четыре пути решения проблемы.

1. Первый — эта потребовать от вашего брокера соблюдать законы Российской Федерации и для этого необходимо обратиться в государственные органы, контролирующие в своих компетенциях деятельность банков. Это Центральный Банк РФ, Роспотребнадзор, Генеральная Прокуратура РФ, ну и, наконец, Госдума с Президент Российской Федерации (обращение к Президенту РФ здесь). Также следует задействовать все возможные СМИ, соцсети в плане информационной огласки создавшейся ситуации. Например, посмотрите, как это делают на своем Ютуб канале «Инвесторы из ВТБ» граждане с активной позицией, которых обманули брокеры.

В своем обращении к гражданам России наш президент В.В. Путин по поводу мер социальной поддержки населения 16.03.22 года сказал, что многие западные страны и иностранные компании отказались соблюдать свои обязательства перед Российской Федерацией. При этом Путин отметил, что Россия никогда не нарушала договорных обязательств и будет дальше их соблюдать, в том числе (или даже в первую очередь) перед гражданами России.

Важно! Согласно Конституции Российской Федерации ст. 35 п.2 и п.3 и ст. 209 ГК РФ каждый гражданин РФ вправе иметь имущество в собственности и свободно распоряжаться им.

Кроме этого можно, и даже нужно отправить запросы депутатам Государственной думы, которые должны стаять на страже соблюдения Закнонов Российской Федерации. Если же вы увидите, что наши госорганы игнорируют ваши жалобы и обращения, то можно выйти и на заранее согласованные митинги, пикеты или демонстрации. Создавать неблагоприятную информационную среду в комментариях и отзывах про соответствующие финансовые учреждении в онлайн пространстве.

2. Второй вариант, — продать ицб через вашего брокера на внебиржевом рынке. Здесь все будет зависеть от уровня компетенций вашего брокера (насколько у него развит внебиржевой рынок). Ведь это по сути дела поиск брокером контрагента на внктренннем российском рынке, готового купить у вас акции зарубежных компаний. И даже если он найдет такого покупателя, то продажа ицб скорей всего будет с большим дисконтом. Не забываем и о комиссии, которая у брокеров за внебиржевые сделки может существенно отличаться от обычных комиссий.

3. Третий путь – это обращение в суд ! Многие сейчас до сих пор судятся с банками по поводу их обмана с инвестиционным страхованием жизни . В общем не все так просто в нашей российской инвестиционной реальности! Однако здесь есть реальные перспективы, поскольку брокеры подсанкционных банков допустили множество нарушений со своей стороны по отношению к своим клиентам.

В п.6-8 ст. 3 Федеральный закон «О рынке ценных бумаг» от 22.04.1996 N 39-ФЗ, указано на возможность подачи иска к брокеру в определенной ситуации и возмещения им убытков клиентам. В часть 1 статьи 310 ГК РФ Банк ВТБ (ПАО) в одностороннем порядке отказался от исполнения обязательств перед клиентами. Также пункт 4.7 из регламента оказания брокерских услуг банка ВТБ (ПАО) противоречит части 1 статьи 310 ГК РФ, в связи с тем не может являться законным основанием для отказа исполнять обязательства перед клиентами.

Но для того, чтобы подать на брокера в суд необходимо собрать необходимые документы (брокерских и депозитарный отчет, всевозможные справки. К примеру, потребуйте предоставить вам депозитарный код (идентификатор), присвоенный НРД/Расчетным депозитарием ПАО СПб контрагенту, дату сделки, дату расчетов и при необходимости референс (уникальный буквенно- цифровой код) в соответствии с требованиями НРД, Расчетного депозитария ПАО СПб. А так же клиента-получателя/клиента-отправителя. В случае если в реестре бумаги списываются/зачисляются с/на счет контрагента — номинального держателя, должны быть указаны клиенты контрагента (наименование).

Касательно ценных бумаг Common code выдаётся бумагам конкретной цепочки и помогает их отследить. Этот код как раз был введён для того чтобы бумаги торгуемые на разных биржах имели свои отличия. То есть бумаги того же Эппл с Мосбиржи и СПБ биржи будут иметь одинаковый isin но разные Common Codes. Также где-нибудь на Мексиканской бирже где он будет своим. Вот эту информацию надо выбивать и если код нашего блокированного Эппл совпадает с кодом ныне торгуемых бумаг тогда задается вполне резонный вопрос а какого черта он заблокирован?

В запросах укажите свои данные, бумаги по которым запрашиваете (список) и номера договора/счета депо в ВТБ.

На основании собранных документов следует подготовить досудебную претензию и вручить представителю ВТБ лично под подпись, либо послать с уведомлением по почте. Дождавшись ответа ВТБ следует подавать заявление в суд (если конечно его решение по вашим требованиям будет отрицательным :-)).

4. Четвертый путь самый верный и самый правильный — необходимо использовать варианты решения проблемы, приведенные как в первом, так и в третьем пунктах.

Дополнение на 30.05.2022 г.

Банк России принял решение с 30 мая 2022 года ограничить обращение на организованных торгах иностранных ценных бумаг, заблокированных международными расчетно-клиринговыми организациями, за исключением ценных бумаг иностранных эмитентов, осуществляющих производственную и экономическую деятельность в основном в России. Это решение направлено на защиту прав и интересов инвесторов и минимизацию их рисков.

Это значит, что все пути решения данной проблемы, предложенные выше, с 30 мая обнуляются ЦБ РФ. Теперь инвесторам, попавшим под блокировку ицб на Санкт-Петербургской бирже не помогут никакие формы МТ 599. Становится сложней продажа «токсичных» активов и на внебиржевом рынке. Центральный банк России в «интересах наших инвесторов» заставляет всех брокеров перевести «замороженные» активы на неторговые счета. Это касается иностранных ценных бумаг, которые находятся в депозитарии «Бест Эффортс Банк» на счетах депо в «Национальном расчетном депозитарии». Торговать и получать с них доходы можно будет после снятия ограничений со стороны иностранных депозитариев. Под исключение попадают только «адр» и «грд» российских компаний, зарегистрированных за границей. Это Озон, FixPrice, Yandex, Русагро, Эталон, HeadHunter, OKEY и ряд других.

3 июня 2022 года Евросоюз, в рамках 6 пакета санкций ввел ограничения против НРД. Впрочем это никак не изменит ситуацию с заблокированными иностранными активами, ведь мост НРД — Евроклир не работал и до этого. По сути дела Евросоюз узаконил это на высшем уровне. Исключены из торгов ИЦБ с первичным листингом в США, хранящиеся в международных расчетно-клиринговых организациях через НКО АО НРД . Не подвергнутся рестрикциям ценные бумаги наших компаний зарегистрированных в иностранных юрисдикциях (Yandex N.V., Ozon Holdings PLC, HeadHunter Group PLC, TCS Group Holding PLC, Fix Price Group Ltd. и Cian PLC).

Впрочем, Центробанк — это еще не пуп земли Русской и на него может найтись управа. Так что пытайтесь достучаться до СМИ и законодательных органов власти. Если же это не поможет, то для обманутых инвесторов остается лишь один способ решения проблемы — судебный! И то, подобное возможно лишь в ситуации, если вы сможете доказать, что виноваты в ваших материальных потерях не чрезвычайная ситуация и санкции, а именно действия брокера!

Клуб защиты инвесторов, НРД и другие. Что изменилось с 1 июля 2022 года

Хотелось бы кратко рассказать, что произошло на сегодняшнюю дату после начала спецоперации, возникших у инвесторов проблем с их активами и попадания под санкции НРД.

ММВБ совместно с НРД и крупными российскими брокерами, при участии НАУФОР создали Клуб защиты инвесторов для отстаивания интересов инвесторов. Об этом было заявлено 1 июля 2022 года на встрече с профучастниками финансового рынка. В рамках клуба Московская биржа обещала оспорить внесение в санационный список Евросоюза Национального расчетного депозитария. Из-за этого оказались заблокированными иностранные активы российским инвесторов на 6 трлн рублей.

В рамках этой встречи, (то есть почти 2 месяца назад) Виктор Жидков, председатель правления НРД заявил, что:

«Интересы инвесторов и сохранность их активов – неизменный приоритет для НРД. Общими усилиями мы обязательно продолжим предпринимать все необходимые действия для урегулирования сложившейся ситуации».

Что за это время «клубные пиджаки» сделали. Сложно сказать, поскольку в новостях об инициативах или каких-то действиях клуба по защите прав инвесторов пока ничего не слышно. Ах да НРД вроде обратился в Евроклир и Европейскую комиссию с предложением по разблокировке активов. И о чудо…

Европейская комиссия допускает возможность проведения расчетов с российскими инверторами через НРД, но при условии:

- Сам Национальный расчетный депозитарий не должен получать с этих операций финансовую выгоду.

- Сделки могут проводится только для не находящихся под санкциями лиц.

- Все финансовые операции должны быть согласованы с регулирующими органами тех стран, в которых зарегистрированы контрагенты НРД.

В общем, можно сказать что определенные подвижки в решении проблем с замороженными активами российских инвесторов есть. Однако пока это все реляции и очень многое будет зависеть не столько от западных партнеров, сколько он наших регулирующих органов.

Дело в том, что процесс этот пошел только тогда, когда недовольные инвесторы начали не только забрасывать своих брокеров и ЦБ РФ гневными письмами, но и стали проводить различные акции протеста в стенах банков, которые их лишили доступа к своим активам.

К примеру, 22 июля 2022 года группа обманутых банком ВТБ инвесторов в Москве пришла требовать разъяснений от банка, куда пропали их активы и когда им вернут их. Дальше в Москве были встречи с представителями Альфа банка и Открытия, на которых инвесторы получили давно всем известные официальные разъяснения, но так и не получили ответов на беспокоящие их вопросы.

Большой резонанс (во всяком случае в банке ВТБ) вызвал визит разъяренных инвесторов в два офиса банка ВТБ в Санкт-Петербурге 11 августа 2022 года. Представители банка в обоих офисах выглядели перед инвесторами как нашкодившие школьники. А в своих ответах «ничтоже сумняшеся» повторяли как попугаи: «Это вопрос не в нашей компетенции!» Правда менеджеры банка обещали организовать инвесторам встречу с компетентными представителями руководства банка ВТБ, которые ответят инвесторам на все беспокоящие их вопросы.

Наверху видимо поняли, что крышка котла, в котором профучастники финансового рынка заварили эту кашу начала подскакивать, – вот и зашевелились.

Банк ВТБ назначил встречу с инвесторами на 19 августа в Московском офисе на 40 человек согласно списку, который был подготовлен после визита инвесторов в Петербургском офисе. Естественно в Москве на встречу в офис ВТБ пустили не всех. А в Санкт-Петербурге на онлайн-трансляцию этой встречи вообще составили список из семи человек. Питерцы отказались идти на встречу в условиях какой-то непонятной сегрегации клиентов и оставили свои претензии менеджерам банка. Причем что в Москве, что в Петербурге на встречу с обманутыми инвесторами банк ВТБ категорически отказался приглашать представителей СМИ.

В итоге на встрече в Москве опять прозвучала та жа официальная позиция ВТБ, что банк ни в чем не виноват и делал все возможное для спасения активов клиентов. Все дело мол в Евроклире. Не дал никакого ответа ВТБ на ограничения торгов со стороны банка в период с 3 по 17 марта 2022 года. Банк ВТБ в своих ответах всячески перекладывал вину по попаданию ицб клиентов на неторговые счета на Санкт-Петербургскую биржу. А от острых вопросов банк искусно уходил, предлагая задать другой вопрос. Не прозвучала никаких предложений со стороны банка и по решению проблем клиентов с их активами.

Если предположить, что активы клиентов брокеров ВТБ и Открытия уже проданы по хорошим мартовским ценам. Скорей всего на эти средства банки залатали свои финансовые дыры. На данный момент у банков этих активов нет, а инвесторам говорят, что средства их заморожены на неторговых счетах. На самом деле на данных счетах могут быть просто нарисованные цифры.

Однако уже хорошо одно то, что раньше молчавшие представители банка были вынуждены организовать такую встречу.

Еврокомиссия обещала разблокировать активы НРД. Что изменилось с 1 октября

Прошло практически 8 месяцев как ВТБ сделал все возможное, чтобы его клиенты остались с «замороженными» активами, а вернее вообще без них. Еще раз повторюсь: существует версия, что ВТБ продал все активы клиентов по жирным ценам, когда доллар был 100-120 рублей, а откупить не успел. В пользу этой версии говорит многое: и противоречивые заявления ВТБ с переводом ицб к другим брокерам, и мифические неторговые счета в НРД, и непонятно каким образом перекочевавшие акции американских компаний с депозитария BONY СПб биржи в НРД, и срочная смена положений регламента банка ВТБ, и прикрытие нарушений госбанка со стороны ЦБ РФ, и еще много чего… В одном предложении не выскажешь все нарушения ВТБ.

Ряд брокеров уже запустили или планируют запустить внебиржевые торги «замороженными» акциями. К примеру, Тинькофф уже открыл торги для квалифицированных инвесторов заблокированными акциями Airbus, Samsung Electronics Co Ltd, Virgin Orbit, а также фондами Vanguard S&P 500, nvesco QQQ Trust Series, KraneShares CSI China Internet, и другими активами. Этим же путем собирается последовать и брокер «Финам». Однако менеджеры пока немногословны в своих комментариях:

Вопрос заключается только в том, кто их будет покупать. Не удивлюсь если за всем этим просматриваются руки ЦБ РФ и ВТБ, который стимулирует на подобные действия остальных брокеров. Почему бы не заработать на розничных инвесторах еще раз.

Тинькофф Инвестиции в ближайшее время собираются подать запрос на генеральную лицензию в европейские структуры о разблокировке активов своих клиентов не находящихся под санкциями на счетах НРД в Euroclear. Это касается не только иностранных акций, но и дивидендов, купонов по еврооблигациям и других денежных средств.

12 августа через свои регуляторные органы Европейский Союз, а 19 августа и США дали разрешение вывести активы неподсанкционных лиц из финансовых структур России попавших под санкции.

Поступила обнадеживающая информация из НРД, что он в конце августа отправил в минфин Бельгии и Люксембурга запрос о получении лицензии на разблокировку активов в Euroclear и Clearstream клиентов не находящихся под санкциями.

6 октября финансовыми структурами Совета ЕС было принято решение о разблокировке активов НРД для возможности вывода активов лиц не находящимися под санкциями. Разрешение действует до 7 января 2023 года. Однако брокерское подразделение ВТБ до сих пор тянет с решением этого вопроса, что еще раз косвенно подтверждает версию отсутствия эти самых активов на балансе депозитария банка.

Мне удалось дозвониться до заместителя президента — председателя правления банка ВТБ (ПАО) Печатникова Анатолия Юрьевича и расспросить его по поводу заблокированных активов клиентов банка. И вот, что он мне ответил:

Если кратко, банк ВТБ в лице его заместителя президента Печатников А.Ю. поддерживает инвесторов….😃. Только не сказал Анатолий Юрьевич, в каком месте штаны держать…

Что делать

Как я уже не раз говорил, под лежачий камень вода не потечет. Каждому инвестору, кто столкнулся с «заморозкой» своих иностранных акций следует требовать от своего брокера незамедлительно подать поручения на перевод активов к любому другому иностранному брокеру.

Почему именно к иностранному… Да потому, что НРД от Мосбиржи заблокирован. А после того, как акции американских компаний купленные на СПб бирже и хранящиеся в депозитарии BONY, волшебным образом оказались в НРД, доверия к структуре Горюнова нет.

Остаются американские брокеры и брокеры соседних с нами государств СНГ. В Казахстане, к примеру, это — Freedom Finance Global и Halyk Financ, в Армении — AmeriaBank, ArmSwissBank, Converse bank и ряд других.

Но не забывайте о проверке надежности брокера и возможности вторичных санкций. К примеру, еще 6 июня Saxo Bank закрыл все счета клиентов из России и Белоруссии. Американская компания Interactive Brokers еще 26 февраля предупредила о возможных санационных рисках и отметила, что за убытки из-за подобных форс-мажорных событий не собирается нести ответственность перед клиентами.

Поручение на перевод бумаг к другому брокеру обязательно зарегистрируйте (если подаете заявку очно), либо отправьте заявку брокеру через почту с уведомлением, а также на электронную почту. Для перевода ваших активов у депозитария есть 3 месяца. Если перевод не будет выполнен и вы не получите никакого вразумительного ответа – смело идите в суд. Ну и не забывайте о четырех вариантах решения проблемы, приведенных выше.

Если же ваши активу переведут к иностранному брокеру, я бы вам рекомендовал их распродать и закрыть счет. Живем сейчас в очень смутное время и самыми выгодными вложениями будут либо физическое золото, недвижимость, либо другие реальные активы.

Еще раз повторю ответ на вопрос: что делать инвесторам в такой ситуации? Если разморозка активов НРД окажется блефом и подача поручения на перевод ничего не изменит, значит продолжаем действовать в прежнем режиме. Выходите на одиночные пикеты, подымайте тему в СМИ, штурмуйте сообща офисы ВТБ и требуйте ответов. В общем, подключайте весь свой творческий потенциал, каким бы он ни был, — вот так или даже так !

Похожие записи

- 26 советов как научиться экономить деньги!

- Удобная карта Газпромбанка

- В далеком созвездии ВТБ.

- Банк продал долг коллекторам, — что делать?

9 мыслей на “ Когда можно будет продать иностранные акции? Инвестиционный детектив ”

Андрей Т. :

Добавлю про махинации со стороны ВТБ брокера начиная с 25.02.22.

1. После введения санкций они убрали ВСЕ ИЦБ из списка маржинальных, тем самым резко подставив всех своих клиентов с заемными средствами, т.к. у всех УДС стал ниже нуля.

2. По ИЦБ перевели долларовый долг в рублевый по огромному курсу 110-120р.

3. Продали маржинальные бумаги клиентов в огромный убыток. Продавали сами через трейдеров, при этом клиентов сделали неспособными проводить любые сделки.

4. Конвертировали рубли в доллары обратно уже по гораздо меньшему курсу (100 р и меньше за доллар).

Вообщем это аферисты глобального масштаба. Все потерпевшие в суд!

Георгий :

Вы все,все молчите,что ин.бумаги СПБиржи не были ни на каком НРД и в конце апреля они отразились в отчете,что хранятся в КЦ МФБ (не торговый счет БЭБа)

Евроклир вообще и мосбиржа не делах.

Filin Mudryj :

Ну почему же молчим, Григорий. Для вашего сведения я об этом написал: «Есть и другое мнение. Дело в том, что Евроклир заблокировал счета НРД еще в начале марта, то есть до перевода ВТБ торговых счетов клиентов из БЭБ в неторговые на НРД. И тут возникает вопрос: каким образом они могли попасть в НРД если он был уже заблокирован. Если же они попали в незаблокированную часть, то почему же они до сих пор оттуда не выводятся на торговые счета. В общем, одни вопросы. »

Согласен с вами, что здесь явно что-то нечисто. Может поэтому и молчат регуляторы, ограничиваясь дежурными отписками по поводу санкций.

Сергей :

Проблема еще и в том, что не заблокированные бумаги переведенные к другим брокерам из банка ВТБ продать можно, но с уплатой НДФЛ со всей суммы слелки, так как ВТБ, якобы не передал данные в тот же навозколхоз банк о дате и стоимости приобретения инвестором бумаг, хотя в ВТБ клянутся, спустя три месяца, что всё передали. Колхоз банк не справился с объемом бумаг, и не готов был к такому повороту. И др сих пор не все бумаги отображаются в портфеле, несмотря на то, что они торгуются брокером. Так напримет облмгации $ Белоруссии 30 выпуск появился только 10 дней назад, а 31 только три дня. Но цены покупки и даты на них нет@

Марина :

Спасибо за статью. Я тоже попала на деньги, пытаюсь вывести теперь. Разочаровалась в долгосрочном инвестировании.

Сергей :

Проблема еще и в том, что не заблокированные бумаги переведенные к другим брокерам из банка ВТБ продать можно, но с уплатой НДФЛ со всей суммы слелки, так как ВТБ, якобы не передал данные в тот же навозколхоз банк о дате и стоимости приобретения инвестором бумаг, хотя в ВТБ клянутся, спустя три месяца, что всё передали. Колхоз банк не справился с объемом бумаг, и не готов был к такому повороту. И др сих пор не все бумаги отображаются в портфеле, несмотря на то, что они торгуются брокером. Так напримет облмгации $ Белоруссии 30 выпуск появился только 10 дней назад, а 31 только три дня. Но цены покупки и даты на них нет@

Евгений :

Спасибо автору за труд и негаснущую волю к победе над спрутом!

Дмитрий :

Классная статья. Автор, пришли, пожалуйста, письмо на law-eng1985@mail.ru для консультаций. У нас акции Apple и Mcdonalds тоже где то блуждают…

Сержио :

ИЗ Сбера перевели в кит-финанс какой-то банк-брокер более 20 лет типа на рынке…акции есть там висят….но те трогал…а стоит ли . сейчас по-моему лучше не рыпаться вообще…акции никуда не денутся-да и доллар пока слаб…неохота падать сейчас в минус и выводить акции США,там Твиттер ,майки,форд и еще пара акций…п.с. А что будет с твиттером осветите пожалуйста ситуацию…есть 15 их акций…они не торгуются теперь даже на нью йоркской бирже,…деньги то вернуть получится по последней цене Твиттера или как это все будет у кого были или есть акции Твиттера что скажите. Буду мждать ответа!Спасибо.

Что делать инвестору, который хочет купить иностранные акции

К зарубежным акциям у российских инвесторов долгое время было осторожное отношение. Но сейчас многое изменилось — за 1-е полугодие 2020-го (по данным НАУФОР) доля зарубежных акций в портфелях россиян выросла с 3,5% до 8,2%. И она, скорее всего, продолжит расти.

Давайте разберемся, где и как покупать эти акции и когда вам это потребуется.

Где купить иностранные акции

Вообще подробно этот и другие нюансы инвестирования разбирал в статье «Инвестиции в акции для начинающих». Если вкратце, то главная площадка в России для торговли иностранными акциями – биржа Санкт-Петербурга. В её ассортименте почти 1500 акций. Большинство зарубежных из них – американские компании или те, что торгуются на американских биржах. Но понемногу появляются и другие.

Например, в августе этого года СПБ биржа начала торги акциями немецких гигантов: BMW, Merck, Henkel и т.д. До конца года на площадке должны появиться почти 50 новых акций Германии.

Московская биржа всерьёз отстаёт от Санкт-Петербургской бирже по части иностранцев.Только в августе 2020-го здесь появились 20 акций из топового американского списка S&P 500: McDonalds, Facebook,Twitter, Microsoft, Amazon и другие всем известные бренды. До конца 2020-го список дополнится ещё 50 наименованиями.

И то, и другое пополнение в августе 2020-го – большое событие для российского инвестиционного рынка. Но совсем незначительное в сравнении с тем ассортиментом американских, европейских или азиатских акций, которые торгуются на мировых рынках. Чтобы российскому инвестору расширить свои возможности, нужно знать некоторые нюансы.

Как купить американские акции

Говоря об американских акциях, многие подразумевают мощные и международные компании, которые не только в Америке, но и в России на слуху. Вы сами пользуетесь их продуктами. И купить такие американские акции вы можете хоть завтра на российских биржах. Многие гиганты окажутся в списках: Apple, Google, Facebook и другие.

Но что делать если:

- Ваш интерес не ограничивается этими гигантами?

- Покупать пакет таких компании для вас дорого?

- Вы не хотите рисковать, делая ставку на одну дорогую бумагу?

Выйти из положения вам помогут ETF (Exchange-Traded Funds) – специальные фонды, которые формируются из разнообразных акций и продаются по кусочкам, каждый из которых содержит все акции, включенные в этот фонд.

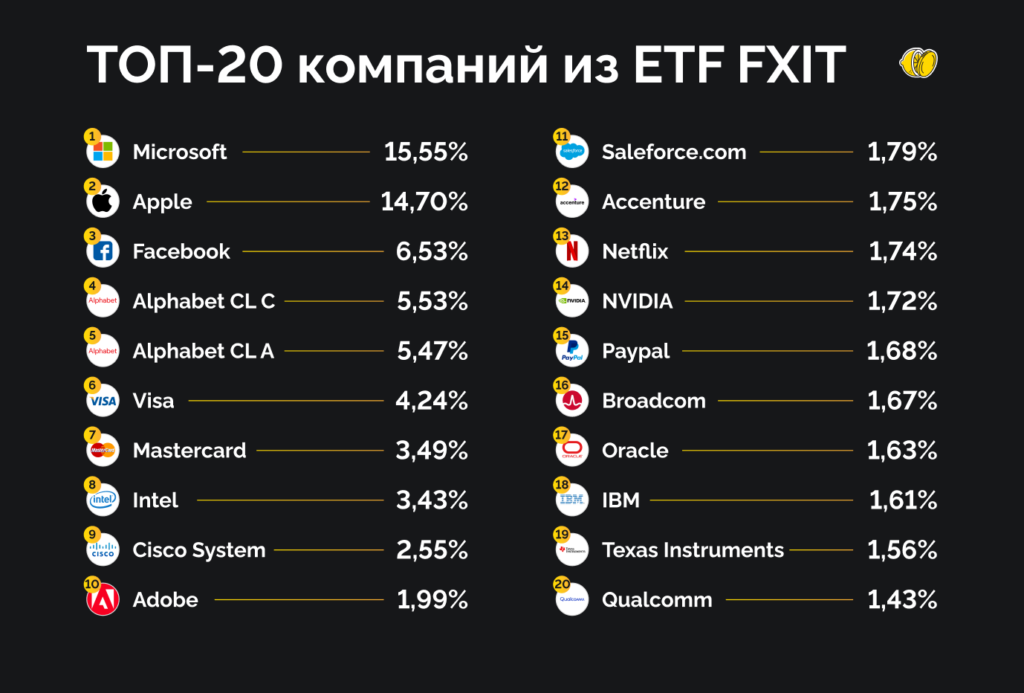

Например, ETF с названием SPY повторяет по составу американский индекс S&P 500 – список 500 самых крупных компаний Америки. Инвестировать во все акции S&P 500 невообразимо дорого – на это уйдут миллионы долларов. А стоимость одного ETF S&P 500 порядка 300$. Или вот другой пример: фонд FXIT.

Как купить европейские акции

В Европе более 20 бирж, на которых обращаются акции почти 10 000 компаний. Выбор огромный. Но доступ к этому выбору для российского инвестора имеет ряд ограничений.

- Сложно попасть. Большинство европейских брокеров не работают с клиентами из других стран. А те из них, кто работает, не любит связываться с Россией. Хотя прямых запретов о том, что нельзя работать с нами в стране нет, брокеры отказывают без объяснения причины.

- Мало информации. Требования европейских регуляторов к раскрытию значительно данных мягче, чем в Америке. Информации в свободном доступе мало. И хорошей аналитики по европейскому рынку соответственно тоже.

- Дорого. Если вы настроены решительно и не хотите выбирать из тех европейских акций, которые представлены на «Мосбирже» и бирже Спб, российские брокеры могут вам помочь. Например у «Атон» есть выход на партнеров-брокеров Европы. Но рекомендуемая сумма для открытия счета у Атон 100 тыс. евро. К тому, как обойти пороги входа, ещё вернёмся.

Если для вас европействие акций – не объёкт жгучего интереса, а просто способ разнообразить портфель, выбирайте то, что торгуется на российских биржах. Выбор небольшой, но он есть: Volkswagen, Adidas и Puma, Siemens и другие.

Как купить азиатские акции

На Санкт-Петербургской бирже есть несколько китайских компаний: Alibaba, Baidu и еще около 20 бумаг. Выбор не велик. Если вы хотите более разнообразный портфель азиатов — обращаемся вновь к фондам: ETF или биржевым ПИФам.

Например, фонд FXCN с Московской биржи включает в себя почти 200 китайских топовых компаний. Тем, кого интересует не только Китай, но и развивающаяся Азия, подойдет биржевой ПИФ VTBE: 30% Китай, 70% Тайвань, Южная Корея, Индия. Купить и то и другое можно на российских биржах без проблем.

Брокеры для покупки иностранных акций

Доступ к биржам вы, как инвестор, можете получить только через посредников — брокеров. Брокеров под иностранные акции можно разделить на три группы.

- Крупные российские брокеры. Почему нужен брокер покрупнее? Потому что крупные игроки часто предоставляют доступ не только к Санкт-Петербургской и Московской биржам, но и к иностранным заодно. Например, «Атон», «Финам», БКС дадут выход на американские NYSE и NASDAQ, лондонскую биржу LSE и франкфуртскую Xetra и другие.

- Иностранные брокеры. Их не так много, но выбор есть – например, Interactive Brokers, Lightspeed, Saxo Bank. Начинающему инвестору оптимально выбирать первый. В Saxo и Lightspeed минимальный взнос на счет $10 000. У Interactive Brokers порога нет, но есть ежемесячный платеж около $20.

- Брокеры банков. Удобны тем, что открыть брокерский счет часто можно через приложение банка, которое уже у вас установлено. Все топовые банки страны – «Сбер», ВТБ, «Альфа», «Тиньков», «Открытие» — оказывают брокерские услуги. Благодаря высокой узнаваемости их брендов и рекламе, именно банковские брокеры в нашей стране лидируют по количеству зарегистрированных пользователей.

Помните о том, что если вы выбираете российского брокера, переводить деньги на брокерский счет вы будете в рублях, а участвовать в торгах по иностранным бумагам в долларах. Конвертация происходит в валютной секции Мосбиржи по курсу «Мосбиржи».

Комиссии, которые вы заплатите посредникам между вами и конечными иностранными бумагами, делятся на:

1. Комиссию биржи. Максимальная — 0,01% от объёма сделки

2. Комиссию брокера. Они отличаются в зависимости от выбранного брокера. Например, комиссия «Тинькофф» 0,025–0,3% за сделку, Финам – 0-0,096% ( + 200-400 руб. за обслуживание счета), ВТБ – 0,015-0,05%.

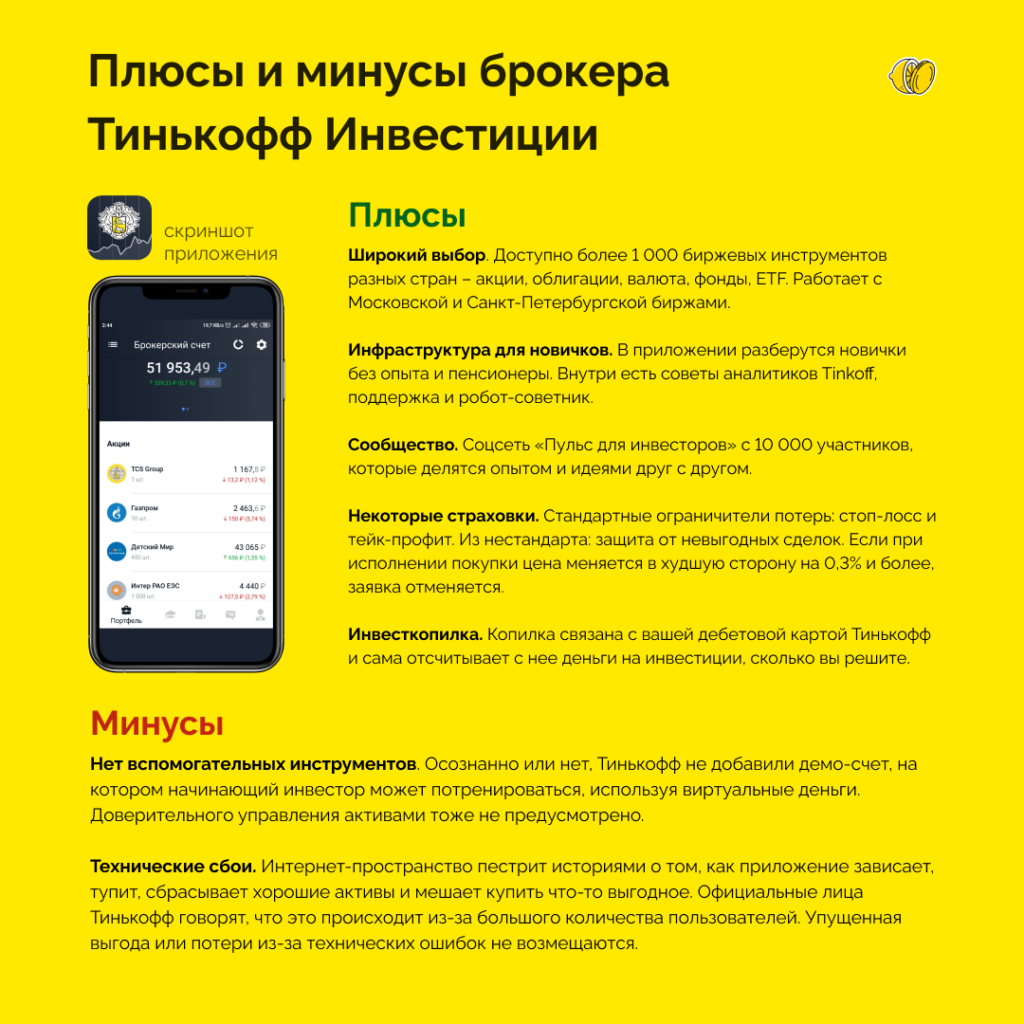

Для того, чтобы вы наглядно поняли, с какими плюсами и минусами можете столкнуться при покупке иностранных акций через брокеров, рассмотрим «Тинькофф Инвестиции.»

Тинькофф Инвестиции: плюсы и минусы

Агентства Global Finance назвало Тинькофф Инвестиции лучшей инвестиционной платформой в мире. Так ли это? Решать вам.

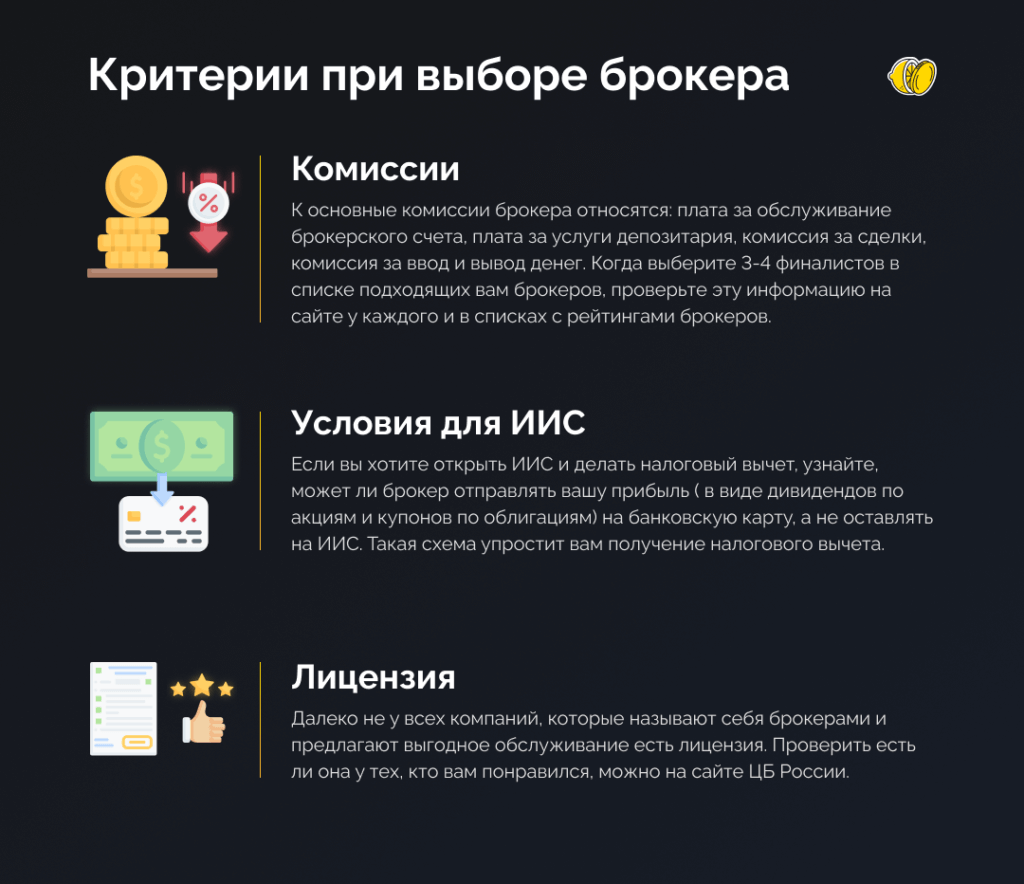

Критерии выбора брокера для покупки зарубежных акций

Основные критерии при выборе брокера для иностранных акций: ассортимент и простота. Что вам важнее, в ту сторону и смотрите.

Крупные российские брокеры: простота

В этом списке надежные крупные брокеры России с долгой историей.

- БКС Брокер. Один из крупных долгоживущих брокеров, интересен высокой категорией надежности «ААА». Доступ к российским и мировым торговым площадкам с порогом входа ₽50 тыс.

- Открытие. Работает с 1995. Интересен высокими пользовательскими рейтингами и дополнительными площадками, к которым предоставляет доступ. Среди них: МБ, СПбБ, NASDAQ, NASDAQ OTC BB, NYSE, AMEX, LSE, XETRA, Euronext Paris, Euronext Amsterdam, HKEX.

- Финам. Интересен опцией «Единый счет», с помощью которой с одного счета можно торговать на Мосбирже и американских NYSE и NASDAQ. Есть доступ к London Stock Exchange, Toronto Stock Exchange, Bolsa Mex. Порог входа ₽30 тыс.

Иностранные брокеры: ассортимент

Профессиональные инвесторы предпочитают работать по зарубежным акциям через зарубежных брокеров и этому есть ряд причин. Помимо ассортимента их ценят за возможность вывести деньги в банк в любой страны.

- Interactivebrokers. Американский брокер, интересен тем, что предоставляет доступ к большинству крупных бирж мира. Кроме разве что Московской. Техническая часть удобная, комиссии минимальны, но есть ежемесячная плата 20$ даже при отсутствие активности.

- Just2Trade.online. Входит в группу «Финам», для того чтобы начать торги, нужно завести на счет 500$. Интересен оперативная русскоязычной поддержкой и низкими комиссиями. Одна проблемка — сложная процедура открытия счета.

- Etoro. Платформа социального трейдинга. Интересна доступом на 20+ мировых бирж, включая европейские и азиатские, минимальным порогом входа в 50$. Довольно просто открыть счет даже нерезидентам России, возможность подглядывать за портфелями успешных инвесторов.

Дополнительные критерии:

Помимо двух главных критериев, обратите внимание на эти дополнительные моменты, которые могут помочь вам с выбором:

Вывод

С тех пор, как иностранные акции на давно разогретых биржах Америки, Европы и Азии обвалились после коронавирусных событий, они стали интересным объектом для всех инвесторов, включая российских. К концу 2020 многие позиции начали отрастать. Но все ждут второй волны и еще большего падения. В общем, если и заходить на иностранные биржи, сейчас как никогда хороший период купить хорошие активы дешевле.

Источник https://tradernew.pro/praktika/kak-kupit-amerikanskie-aktsii-tinkoff.html

Источник https://kakhz.ru/investiczii/kogda-mozhno-budet-prodat-inostrannye-akczii-investiczionnyj-detektiv.html

Источник https://lemonfortea.ru/kak-i-gde-kupit-inostrannye-akcii-amerikanskie-evropejskie-kitajskie/