4 причины перестать инвестировать в фондовый рынок России. И столько же, чтобы продолжить

2022 год преподнёс инвесторам в фондовый рынок немало сюрпризов. В основном неприятных. Настолько, что многие задались вопросом: а стоит ли вообще продолжать инвестировать — или лучше уходить с рынка без оглядки? Приводим и анализируем основные аргументы в пользу того или иного решения.

4 причины завязать

Инвесторы остались без дивидендов

Выплаты акционерам были одним из главных факторов инвестиционной привлекательности российских компаний. Но в 2022 году дивидендная доходность акций, входящих в индекс Московской биржи, сократилась вдвое, до до скромных 3%.

Многие компании, традиционно щедро делившиеся прибылью с держателями акций, перестали это делать (в том числе по рекомендации ЦБ). Самый болезненный кейс связан с «Газпромом».

В мае совет директоров компании рекомендовал выплатить рекордные дивиденды за 2021 год — 52 рубля на акцию. На тот момент это давало около 17% доходности. Обещание таких выплат поддержало настроение инвесторов.

Но 30 июня собрание акционеров не утвердило рекомендацию совета директоров и решило не выплачивать дивиденды. Акции компании после этого снизились на треть. Вскоре стало известно, что все отложенные на дивиденды деньги — более 1,2 трлн рублей — отойдут государству через повышение НДПИ.

Так миноритарии компании остались не у дел. А это сотни тысяч или даже миллионы россиян: в июне 2022 года акции «Газпрома» были самыми востребованными бумагами среди частных инвесторов.

Такой манёвр расстроил многих. «Отменили не дивы, отменили фондовый рынок», — сокрушаются частные инвесторы на профильных форумах.

Нет драйверов роста

Обычно дивиденды стимулируют рынок ещё и тем, что владельцы акций полученные от компаний деньги реинвестируют в бумаги, создавая тем самым дополнительный спрос на них. Теперь на эти вливания в прежнем масштабе рассчитывать не приходится.

Но важнее то, что не приходится рассчитывать и на вливания со стороны иностранных инвесторов. До февраля 2022 года именно они двигали цены на российском фондовом рынке: нерезиденты держали больше двух третей всех находящихся в обращении акции. Теперь их активы заморожены на неопределённый срок. Ждать, что в такой ситуации на рынок придут иностранные фонды, не приходится.

Доля частных инвесторов в объёме торгов акциями в июне составила 74%. То есть именно они определяют погоду на российском рынке. Но и они пока не спешат нести деньги на биржу и активно скупать просевшие активы (индекс Мосбиржи снизился с 4200 пунктов в октябре 2021 года до 2100 пунктов в июле 2022 года): средние объёмы торгов втрое меньше, чем год назад, а в последние три месяца индекс был в боковике (топтался на одном месте).

Почему нет драйверов для роста:

Армия частных инвесторов не столь многочисленна, как принято думать. Мосбиржа в июне отчиталась, что по итогам июня 2022 года число физических лиц, имеющих брокерские счета на бирже, превысило 20,4 млн, но хоть одну сделку в течение месяца совершил лишь каждый десятый (1,9 млн рублей), а средний размер портфеля в начале 2022 года не превышал 100 000 рублей.

С 2019 года на российский фондовый рынок пришли миллионы новичков. Столкнувшись с убытком, многие получили «прививку от жадности» и теперь могут действовать более осторожно — а то и вовсе разочароваться в затее. О том, что россияне охладели к бирже, свидетельствуют и данные ЦБ.

Почти 6 трлн рублей у россиян зажало в иностранных бумагах — акциях, паях фондов, еврооблигациях и других инструментах. Эти активы заблокированы из-за западных санкций и не могут перетечь на российский рынок.

Снижаются реальные доходы (по прогнозам Минфина, в 2022 году они сократятся на 6,8%), поэтому «лишних» денег на инвестиции всё меньше.

На рынке дефицит инвестиционных идей. Не очевидно, на какие сектора и компании стоит делать ставку в текущей ситуации. Из этого вытекает следующий пункт.

Общая неопределённость

Пока российская экономика неплохо справляется с беспрецедентным санкционным давлением — это признают и в России, и на Западе. Но впереди самое важное — «структурная трансформация экономики», по выражению главы Центробанка Эльвиры Набиуллиной. Компаниям приходится решать множество проблем — искать новые рынки, заново выстраивать логистические цепочки, искать замену западным технологиям и т. д.

Во многом перспективы российских компаний будут зависеть от того, насколько быстро и эффективно они справятся со всеми этими вызовами. Но есть проблема: инвесторы могут этого просто не узнать — компании массово перестали публиковать отчётность, чтобы избежать новых санкций.

Без цифр вкладывать деньги приходится фактически «вслепую», не понимая в полной мере, как обстоят дела с бизнесом компании.

Есть и макроэкономические проблемы — например, слишком крепкий рубль. Когда правительству удастся справиться с этим вызовом, пока непонятно. Кроме того, мировая экономика входит в рецессию — что также повлияет на российский рынок.

Другой большой источник неопределённости — продолжающийся геополитический конфликт. От его длительности, характера и, самое главное, результата, будет во многом зависеть экономическая ситуация (вероятно, во всём мире). И спрогнозировать это доступными и привычными для инвестора способами не представляется возможным.

Нет возможности для диверсификации

Золотое правило инвестиций — не класть всё в одну корзину, а распределять между компаниями, отраслями и странами. С последним в России пока проблематично: доступ к зарубежным рынкам для наших соотечественников почти закрыт.

Иностранные брокеры повернулись спиной к гражданам РФ, иностранные акции на Мосбирже больше не торгуются, ETF и БПИФы на иностранные активы заморожены. Некоторые акции зарубежных компаний ещё можно купить на Санкт-Петербургской бирже, но и там часть вложений уже заморозили.

В целом из-за инфраструктурных рисков безопасными с этой точки зрения выглядят только вложения в Россию. Но это противоречит принципу диверсификации — инвестор становится полностью зависим от конъюнктуры на одном лишь рынке.

Компенсировать страновой риск по большому счёту российскому неквалифицированному инвестору пока нечем.

4 причины остаться

Шанс заработать на восстановлении

Уоррен Баффетт говорил: «Остерегайтесь, когда другие жадничают, и жадничайте, когда другие остерегаются». Логика понятна: самые большие доходности на фондовом рынке получают те, кто в момент всеобщей паники не продаёт, а скупает подешевевшие активы.

Примеров в прошлом можно найти немало. Из последнего — кто в разгар коронакризиса в марте 2020 года инвестировал в индекс Мосбиржи, через полтора года фактически удвоил свои вложения. Покупать тогда отваживались немногие — рынок стремительно падал перед лицом невиданной ранее пандемии, и быстрый отскок в самом начале не был очевиден. Не проглядывается он и сейчас.

Желающим сделать ставку на восстановление рынка нужно быть готовым, что оно может занять годы. Таких примеров в истории тоже полно: тот же индекс Мосбиржи после мирового финансового кризиса 2008 года возвращался к достигнутым вершинам восемь лет, американский S&P 500 после краха доткомов фактически не рос с 2000 по 2012 год, а японский Nikkei 225 уже 33 года не обновлял исторический максимум.

Впрочем, если регулярно усреднять позицию (докупать подешевевшие активы), в плюс можно выйти гораздо быстрее рынка.

Мало альтернатив

Как мы отмечали выше, иностранные активы фактически недоступны россиянам. Но на этом список ограничений не заканчивается.

Доллары и евро, которые традиционно не раз спасали россиян от обесценивания активов, в этот раз подвели: принесли убыток из-за сильно окрепшего рубля. А с учётом ограничений на операции с валютами (на выдачу наличных, на переводы и т. д.) западные валюты перестали быть для россиян инструментом сохранения и преумножения капитала.

Популярных альтернативных вариантов не так много — недвижимость, драгметаллы, вклады и облигации. Но доходности по ним уже небольшие — ставки по вкладам в банках страны опустились ниже 8%, ОФЗ дают около 9%.

Кроме того, аналитики ждут, что Центробанк продолжит понижать ключевую ставку (с нынешних 9,5% до 8% к концу 2022 года). Это значит, что доходности корпоративных инструментов станут ещё скромнее.

Возможно, это спровоцирует переток денег в акции, но насколько сильным будет этот драйвер для рынка — вопрос открытый.

Опыт Ирана

В мире не так много примеров того, как страны живут под тотальными западными санкциями. Из них фондовый рынок есть только в Иране. Притом он сопоставим по капитализации с российским. И потому опыт этой страны для РФ весьма любопытен.

За 10 лет после введения санкций уровень благосостояния граждан сократился более чем в 3 раза: ВВП на человека упал с $7900 до $2300. Но фондовый рынок, напротив, прибавлял. С 2010 по 2014 год он вырос в четыре раза. Цены в стране за тот же период — в 2,4 раза. Таким образом, рост фондового рынка позволил инвесторам существенно обогнать инфляцию.

За 2021 год основной индекс Тегеранской биржи вырос на 268%, а за два последних года этот рост достигает 2300%. Это делает иранский фондовый рынок самым доходным в мире.

В целом у двух рынков много схожего. Иранский тоже пережил массовый приток частных инвесторов (брокерские счета есть у 50 млн человек), а нерезиденты не делают на нём погоду.

Но всё же ситуация в российской экономике иная — она шире интегрирована в мировую, положение дел внутри страны более стабильное, инфляция более умеренная и т. д. Поэтому аналитику затрудняются сказать, удастся ли российскому фондовому рынку повторить траекторию иранского.

Налоговые льготы

Государство по-прежнему стимулирует долгосрочные инвестиции на российский фондовый рынок: если пользоваться индивидуальным инвестиционным счётом (ИИС), можно рассчитывать на налоговые вычеты. Их два типа, самый популярный — вычет типа А, когда инвестор может вернуть НДФЛ в размере 13% от вложений на ИИС (но не более 52 000 рублей в год).

И хотя у властей были планы свернуть такой вычет, он всё ещё актуален и позволяет существенно улучшить итоговый результат для инвестора.

Кроме того, убыток текущего года можно перенести на следующие. То есть не платить налог с прибыли, которую он получит в будущем.

«Налогоплательщик может учесть образовавшийся убыток в течение 10 лет, следующих за годом его получения, — говорится на сайте ФНС. — При этом если убытки были понесены более чем в одном периоде, их перенос на будущие периоды производится в той очередности, в которой они понесены».

— Сейчас на рынке сформировалась отличная возможность покупки акций с дисконтом. Острая фаза (кризиса) прошла, волатильность на локальных площадках снизилась. Некоторые компании уже продемонстрировали положительную динамику. Стоит разделить (сумму, отложенную на) инвестиции в акции, на 5–6 равных частей и ежемесячно входить в рынок.

Основной драйвер роста российского рынка — компании добывающего сектора (нефтяного, газового). Цены на сырьё выросли, несмотря на ограничения поставок со стороны западных стран, и для таких компаний сложилась очень неплохая ценовая конъюнктура. Цены на энергоносители продолжают оставаться высокими, и, по прогнозам различных экспертов и организаций, они останутся на высоком уровне в ближайшие годы. Российские энергоресурсы востребованны, сейчас осуществляется активный переход на азиатские рынки.

Помимо этого, рынок поддержит высвобождение средств из депозитов, которые открывались весной под рекордно высокие ставки. Последние сейчас серьёзно снизились, и люди будут искать альтернативы. Невыплаченные дивиденды в этом году увеличивают потенциал возможных выплат в следующем году.

Возврат ключевой ставки к уровню, близкому к прошлогоднему, — один из основных факторов поддержки российского рынка акций, так как снижение ставки поддерживает кредитование компаний и подстёгивает развитие производства и экономики в целом.

Однако в ближайшие недели и месяцы не стоит ожидать резкого роста рынка акций из-за геополитического фактора. Мы считаем, что фондовый рынок смотрится привлекательно в долгосрочной перспективе.

Среди перечисленных выше тезисов чуть более убедительными могут показаться те, что подтверждают позицию скептиков. Тем более что аргументы за то, чтобы остаться, звучат с некоторыми оговорками. Но спешить и совершать резкие движения точно не стоит — безопаснее занять выжидательную позицию и ещё раз взвесить все возможности и риски: и тех и других сейчас предостаточно.

Коллаж: «Секрет фирмы», freepik.com, unsplash.com/Museums Victoria,

Материал не является индивидуальной инвестиционной рекомендацией. Упомянутые финансовые инструменты или операции могут не соответствовать вашему инвестиционному профилю и инвестиционным целям/ожиданиям. Определение соответствия финансового инструмента/операции/продукта вашим интересам, целям, инвестиционному горизонту и уровню допустимого риска — исключительно ваша задача.

Редакция «Секрета фирмы» не несёт ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данном материале. И не рекомендует использовать эту информацию в качестве единственного источника при принятии инвестиционного решения.

Блог трейдера

Торговые роботы, скальпинг, ммвб, фортс, алготрейдинг, опционы, московская биржа, стратегии трейдинга.

среда, 9 марта 2016 г.

Алроса и Газпром нефть

Фондовый рынок ммвб форум про акции алроса

Форма входа

Корзина

Поиск

Календарь

Архив записей

Наш опрос

Друзья сайта

Статистика

Захвачу вниманием сразу две фишки, т.к. про Алросу писать практически нечего.

Всё сходится с прогнозными цифрами в обзоре за 9 месяцев, с точностью до 0,5 р.

По факту, 50% от ЧП по МСФО составили 5,34 р/а.

Столько же будут и дивиденды. СДП компании за 17 г. равен 8 р/а.

Из этого следует, что денег для выплат акционерам достаточно.

Примерные оценки стоимости акций, изложенные ранее, также сохраняют силу.

Да, до 108 р. цена пока не добиралась, всего лишь погуляла около 95 р.

Но ещё не вечер, и миллиметровой точности никто и не обещал.

Теперь можно перейти к Газпром нефти.

В данной акции было много попыток разогнать цену. Акций в обращении не много и это не очень сложно.

Реальных оснований для этого не было. Доходы компании росли незначительно, а расходы на капитальные вложения их опережали.

В 17 году ситуация несколько изменилась.

Доходы выросли, а капекс снизился.

У компании появился положительный свободный денежный поток.

История начисленных дивидендов ( за 17 г. прогноз), 25% от ЧП по МСФО и СДП.

Исходя из логики продолжения привычной политики, дивиденды за год можно ожидать в 14,2 р., 10 р. из которых, уже выплачены.

К текущей цене это очень скромно.

Если ставка делается на то, что тема будет развиваться в прогрессии, то сильно обольщаться я бы пока не стал.

Да, компания может платить больше, но это не в её стиле.

Руководство придерживается тактики нулевого свободного денежного потока и максимальных инвестиционных вложений.

Тактика известная, у многих «инвестиционных теоретиков» она очень популярна, при этом теоретики забывают, что ради роста денежного потока вкладываются совсем не в безрисковые активы.

В качестве пояснения.

Если я постоянно, и по максимуму, реинвестирую в безриск( например ОФЗ), то денежный поток у меня также растёт, и я ничем не рискую.

Если я аналогично поступаю, вкладывая в рискованные активы, например в разработку новых нефтяных месторождений, то мои будущие доходы подвержены риску. Нефть упала в цене, и я в пролёте.

Именно про это, «инвестиционные теоретики» «забывают».

Чтобы компания обеспечивала акционерам постоянный рост доходов, она не только должна больше зарабатывать, но и меньше тратить, а также минимизировать обязательства.

Пока же, доходы растут вместе с падением ЧОК(чистый оборотный капитал).

Общая структура баланса, также, не улучшается.

Индикатор ИИИ не хорошеет.

В связи с этим, я бы не спешил рисовать дивидендные прогрессии.

Поэтому, в качестве оценки можно взять дивиденд в 15 р/а, и умножив на стоимость денег в 14 лет, получить 210 р/а.

Сроки и размеры выплат дивидендов по акциям Алроса в 2022 году

Акции

АЛРОСА – мировой лидер по добыче алмазов. Капитал компании растет, увеличивается спрос, а долги – на минимальном уровне. Все это позволяет алмазному гиганту выплачивать инвесторам повышенные дивиденды. Рассказываем, какие дивиденды выплатит АЛРОСА в 2022 году, что думают эксперты и какая ближайшая дата отсечки.

Общая информация о компании

На сентябрь 2021 года общие объемы алмазной продукции компании составили $298 млн – это почти на 12% меньше продаж в сентябре прошлого года. При этом общая сумма реализации за последние 9 месяцев составила $ 3,27 млрд – это в два раза больше прошлогодних результатов.

Несмотря на то что продажи снизились, менеджмент сообщает о повышенном спросе на ювелирную продукцию со стороны США и Китая – темпы роста стали рекордными и увеличились почти в 2 раза. В США – на 35%, в Гонконге – на 15%. Европейский рынок ювелирных украшений также проявляет интерес к продукции АЛРОСА. Основные финансовые показатели:

| Показатель | 2019 | 2020 | 2021 |

| Выручка, $ млрд. | 3,60 | 3,01 | 4,25 |

| EBITDA, $ млрд. | 1,65 | 1,29 | 1,98 |

| Чистая прибыль, $ млрд. | 0,96 | 0,44 | 1,19 |

| Дивиденд, $/акц. | 0,13 | 0,04 | 0,24 |

| FCF, $ млрд. | 0,72 | 1,10 | 1,42 |

| Чистый долг/EBITDA | 0,8 | 0,3 | 0,3 |

С точки зрения запасов в секторе огранки инвесторы и клиенты оценивают перспективы грядущего сезона праздников очень положительно. Индекс цен на алмазы в августе 2021 года достиг значения 132 – это максимум за последние 5 лет. Цены же на ювелирные украшения, по данным Edited, за последний год выросли больше чем на 50% – с $1500 до $2350. Существуют основания полагать, что тренд на алмазное сырье сохранится до 2022 года.

30 сентября 2021 года состоялось собрание акционеров АЛРОСА, на котором были приняты рекомендации Наблюдательного совета по выплате дивидендов. Помимо этого, на совете были внесены изменения во внутреннюю документацию компании.

По итогу акционеры приняли решение по выплате дивидендов за 1 полугодие 2021 года в размере 8,79 руб. Таким образом, дивиденды за 1 полугодие составят 64,7 млрд руб. – это 100% от свободного денежного потока. По предварительным подсчетам, сумма дивидендов по итогам 2021 года составит 135 млрд руб.

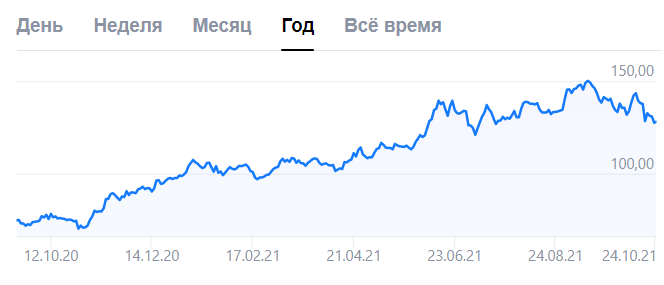

Сколько стоят акции Алроса в 2021 году

С марта 2020 года стоимость акций АЛРОСА выросла в 2,5 раза. Динамичный взлет на сегодня, вероятнее всего, вызовет коррекцию в сторону сильной поддержки на уровне 108-110 руб. за акцию, т. е. возврат на долгосрочный уровень сопротивления.

На данный момент акции АЛРОСА торгуются по цене 127,99 руб. за единицу. Эксперты прогнозируют рост котировок в течение следующих 3 месяцев до уровня 140-152 руб. Потенциальная доходность по акциям ожидается на уровне 8,6%, а дивидендная – 6,3%.

С начала года акции прибавили в весе 33% (индекс Мосбиржи в это время прибавил 16,5%). В последние пару месяцев акции росли особенно активно на фоне ожиданий инвесторов. После закрытия реестра динамика акций слегка ухудшилась, что является нормой.

Размер дивидендов Алроса в 2022 году

Новая дивидендная политика компании утверждает принципы выплаты дважды в год. Выплаты основаны на свободном денежном потоке (FCF) и показателе Чистый долг/EBITDA. Если уровень долговой нагрузки ниже нулевой отметки, компания направляет на дивиденды не менее 100% от FCF за полугодие отчетного периода. На данный момент АЛРОСА имеет показатель -0,2х.

На 2022 год компании обещают прирост в дивидендах на 426% с итоговой цифрой 6,92 руб. на акцию за полугодовой период. Общая сумма начислений на 1 акцию на 2022 год ожидается на уровне 13,84 руб.

Когда Алроса выплатит дивиденды в 2022 году: даты отсечки и выплат

На 2022 год пока нет определенной даты по составлению реестра и выплате дивидендов. Ориентировочные числа – 04.07.2022 и 19.10.2022 г.

Чтобы получить дивиденды, необходимо купить акции компании до «даты отсечки» – это день, в который составляется список владельцев бумаг, претендующих на выплаты. Поскольку акции на Московской бирже торгуются по принципу T+2, для получения дивидендов необходимо держать акции в портфеле за 2 дня до предполагаемого числа составления списков. Это 02.07.2022 и 17.10.2022 соответственно.

Последние новости компании и прогноз выплат дивидендов в 2022 году

На 2022 год эксперты прогнозируют компании расширение влияния и сильный спрос на алмазы. При этом предложение продукции в мире, как и у АЛРОСА в частности – на невысоком уровне. Причина в невозможности нарастить мощности быстро. Сейчас у добытчика не пополняются запасы и ему приходится перепродавать алмазы. Возможен рост маржинальности без расчета на высокую выручку, но есть и другие мнения.

АЛРОСА разработает экологическую и климатическую стратегию на период 2020-2050 годов. Она станет следующим шагом к эффективному и ответственному ведению бизнеса. Разработка методологии по оценке экологических рисков поможет лучше соответствовать требованиям ESG, что в свою очередь повысит привлекательность компании для инвесторов.

Стоит сказать и о прогнозах самой компании на добычу алмазов в 2022 году. По оценкам рейтингов, АЛРОСА реализовала в первом полугодии 2021 года 12,5 млн. карат из своих запасов. Предполагается рост продаж к концу года еще на 30-40%. По итогу, EBITDA компании к январю может вырасти вдвое (до 170-190 млрд руб.).

Сейчас на рынке наблюдается небольшое падение покупательской способности из-за новых противоэпидемиологических ограничений. В 2022 году, по оценке аналитиков, выручка АЛРОСА от продажи алмазов может составить 400 млрд руб., чистая прибыль – 116 млрд руб., а EBITDA – 180 млрд руб. Рост продаж и низкая долговая нагрузка компании обеспечат удвоенные дивиденды по итогам следующего года. Рекомендация аналитиков – держать акции компании как с целью выплаты дивидендов в 2022 году, так и с расчетом на рост цены.

Мнение экспертов

Эксперты настроены положительно как к динамике роста акций, так и к информации о повышенных дивидендах в 2022 году.

Источник https://secretmag.ru/investment/4-prichiny.htm

Источник https://treidinglike.blogspot.com/2016/03/blog-post_97.html

Источник https://moi-finansi.ru/dvidendy-akcii-alrosa-2022/