Методы технического анализа

Главный вопрос, который волнует каждого трейдера с момента открытия торгового счета, — куда будет двигаться цена: вверх, вниз или останется на месте? Ответ на него дает анализ рынка, который, в свою очередь, бывает фундаментальным и техническим (ТА).

Для определения справедливой цены акции фундаментальный анализ рынка использует общие экономические тенденции — как в мире, так и в отрасли, в совокупности с данными финансовых отчетов. Технический анализ рынка определяет дальнейшее направление движения цены и характер этого движения, использует историю уже совершенных сделок, отраженных на ценовом графике.

Из основных плюсов технического анализа можно отметить его простоту и наглядность — информация отражается на графиках и легко усваивается даже новичками. Еще одно достоинство ТА — применимость для более коротких временных интервалов. Дело в том, что компании отчитываются ежеквартально, а важные статистические данные чаще всего выходят ежемесячно, в то время как различные тенденции на графике цены могут сменяться гораздо чаще. Хотя считается, что для более крупных временных масштабов данные ТА вернее, чем для более мелких. Неудивительно, что начинающие трейдеры знакомятся с рынком именно с помощью технического анализа.

Три основных постулата, на которых базируется технический анализ

Цена учитывает всё. Любой фактор, влияющий на цену, — экономический, политический или психологический — уже учтен рынком и включен в цену. Следовательно, технический анализ — это универсальный метод анализа рынка.

Движение цен подчинено тенденциям. А это означает, что тенденции можно выявить и описать, а значит, использовать в торговле для получения прибыли.

История повторяется. Правила, действовавшие в прошлом, будут работать в настоящем и будущем. Это утверждение дает основание проводить не только технический, но и статистический анализ, поскольку каждый трейдер делает собственные выводы, исследуя старую информацию.

На основе трех этих постулатов можно выделить несколько методов ТА.

Основные методы технического анализа

- Классический анализ — определяет варианты ценовых изменений с помощью начертания различных линий и фигур на ценовом графике.

Классический анализ

Суть метода — в начертании на графике цены линий, образующих тренды и показывающих направление изменения цены, а также ценовых уровней, показывающих зоны максимальной вовлеченности участников торгов и фигур, которые характеризуют возможные варианты продолжения, неопределенности или разворота уже имеющейся тенденции.

Визуально можно соединить последовательно изменяющиеся минимумы и максимумы и выделить восходящие и нисходящие тренды, а также боковики. Причем тенденции уже сами по себе показывают не только направление тренда, но и скорость его изменения (по углу наклона), а также диапазон ценовых колебаний и их характер. В рамках тенденции ценовые волны внутри тренда могут быть похожи друг на друга.

С помощью линий, соединяющих конфигурации минимумов и максимумов цены, выделяют фигуры ТА, которые, в зависимости от места нахождения и характера образования, могут свидетельствовать о том, что скорее всего произойдет с тенденцией. Это фигуры продолжения, неопределенности и разворота тенденции.

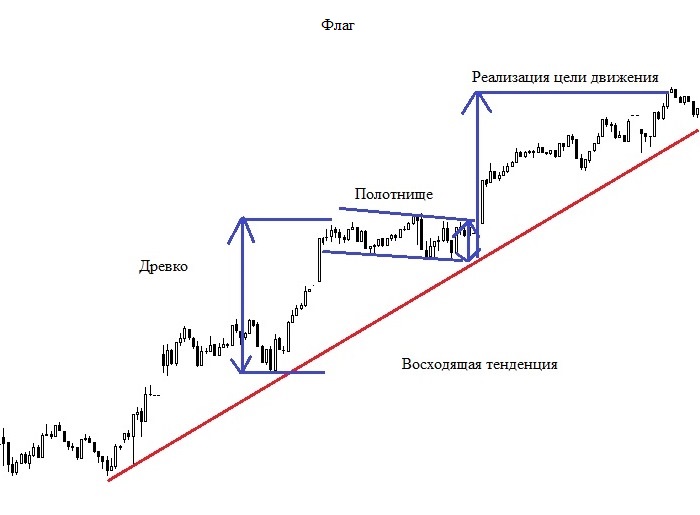

Основными фигурами продолжения тенденции являются флаг и вымпел. Логика их образования заключается в следующем: крупные участники торгов хотят докупить позиции на привлекательных условиях, если цена относительно беспрепятственного движется по тенденции и сохраняется основной драйвер, который ее движет (с точки зрения ТА цена в том числе учитывает и фундаментальные факторы). Следовательно, на графике эти фигуры представляются резким ценовым движением (древко) с последующим добором позиций (полотнище) и дальнейшим импульсом в сторону движения, размер которого уже характеризуется как шириной полотнища, так и древка.

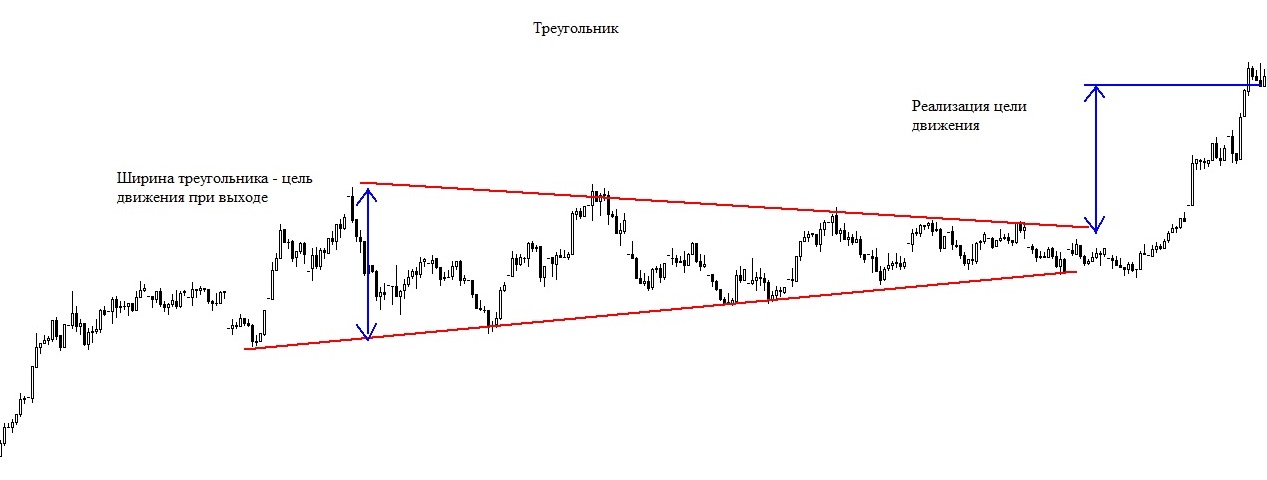

Основная фигура неопределенности — треугольник. Он образуется в случае равенства сил покупателей и продавцов, в результате чего направление последующего импульса неизвестно. На графике треугольник образуется соединяющимися минимумами и максимумами, а также угасающей амплитудой колебаний, свидетельствующей об усталости участников торгов.

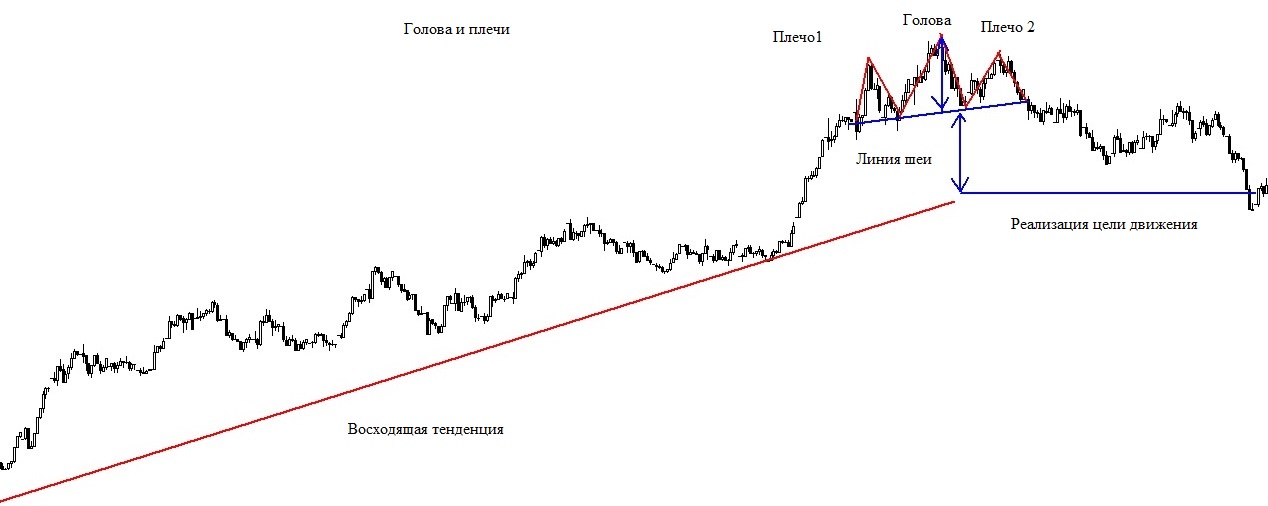

Наиболее распространенные фигуры разворота — голова и плечи, а также кратные вершины (основания). Основная логика этой группы фигур — в неспособности пока еще доминирующей группы обновить свой ценовой экстремум вследствие перехода инициативы к группе-оппоненту. На графике эти фигуры находятся в конце тренда и образованы необновляющимися ценовыми пиками с предполагаемой сменой направления.

Индикаторный анализ

К этому методу технического анализа относят математические функции, которые разделяют на трендовые индикаторы и контртрендовые (осцилляторы).

К трендовым индикаторам относят различные модели, показывающие направление основной тенденции, сглаженной от хаоса ценовых колебаний (так как в рамках одной тенденции есть как моменты роста, так и снижения, поэтому не всегда понятно, когда она образовалась и куда движется). Основная ценность этих методов — в подтверждении наличия или отсутствия выраженной тенденции, а также идентификации ее образования или окончания действия.

Существует два основных вида трендовых индикаторов: скользящие средние (Moving Average) и ADX. Математически они рассчитываются немного по-разному, но и те, и другие служат единой цели — идентификации основной тенденции и совершении сделок в ее направлении.

К группе осцилляторов относят математические методы определения как необоснованно высоких (перекупленных), так и необоснованно низких (перепроданных) цен относительно предыдущих диапазонов движения.

В любой тенденции есть периоды как роста, так и снижения. А это означает, что существует возможность как покупки актива по низкой цене в растущем тренде с дальнейшей продажей по достаточно высокой цене, так и продажи по высокой цене, а также покупки по наиболее низкой цене (при короткой продаже в рамках нисходящего тренда) именно с помощью осцилляторов.

Два основных осциллятора — это RSI (Relative Strength Index) и Stochastic Oscillator. Они показывают положения цены в рамках сложившихся последовательно сменяющихся диапазонов колебания цен — как вниз, так и вверх. Трендовые индикаторы и осцилляторы часто используют в сочетании друг с другом.

Трендовые индикаторы используются в качестве фильтра (на растущем рынке исключаются продажи, а на падающем — покупки). Осцилляторы, в свою очередь, применяются для более точного подбора максимально привлекательной цены.

Анализ объёма торгов

Анализу объема торгов в последнее время уделяется всё больше внимания. Анализ объемов проводится как в классическом техническом анализе, так и в постоянно появляющихся новых методах: кластерном анализе и анализе горизонтальных объемов. Например, фигуры в классическом ТА, помимо техники начертания на графике цены, подтверждаются определенной динамикой изменения объемов. А некоторые индикаторы — к примеру, балансовый объем (OBV) — за базу расчета берут как раз изменения объемов торгов.

Джозеф Гранвил однажды сказал, что объем — это тот пар, с помощью которого едет паровоз. И действительно — значение объемов торгов сложно переоценить. А рассматривать его желательно в сочетании с остальными методами технического анализа.

Свечной анализ

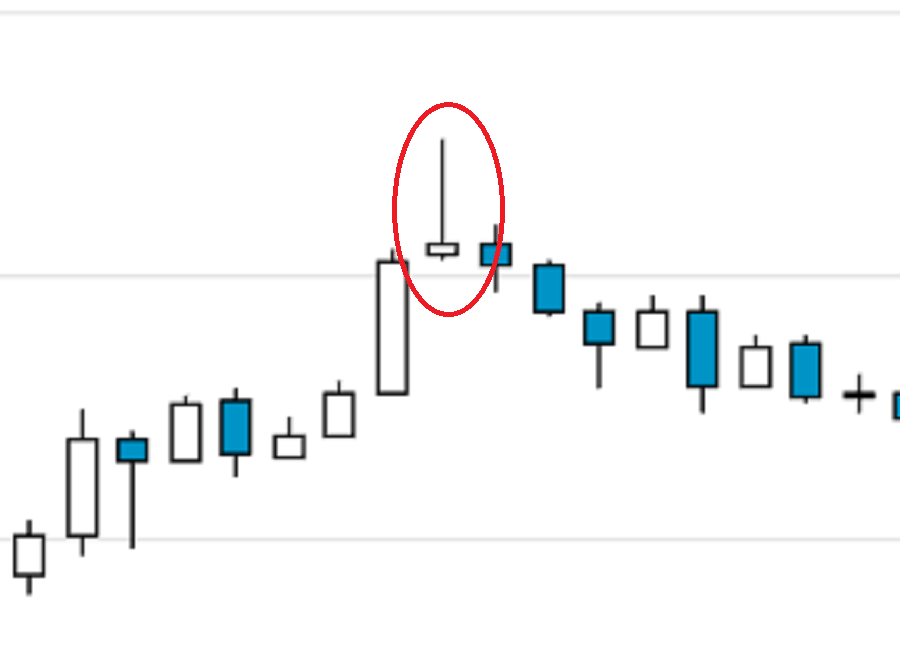

Этот метод появился еще в Средневековье. Он был разработан японским трейдером Мунехиса Хоммой. Суть метода — в прогнозировании цены на основе особых комбинаций японских свечей относительно друг друга. Не секрет, что уже само понятие повышательной тенденции предполагает нахождение последующих свечей выше предыдущих. А анализ свечей и их комбинаций позволяет заглянуть в «анатомию» тренда и лучше понять, как он устроен. В свечном анализе также выделяют отдельные свечи, несущие определенную смысловую нагрузку в зависимости от местонахождения в тренде. К таким свечам можно отнести, например, свечу харами на экстремуме, которая говорит о возможной смене тенденции. Логика самой тенденции, в свою очередь, сообщает о балансе сил продавцов и покупателей при равенстве цен открытия и закрытия.

Какой метод лучше?

Каждый из методов технического анализа базируется на основных постулатах и старается определить соотношение сил покупателей и продавцов, так как именно этот баланс в конечном плане показывает, будет ли цена расти, падать или находиться на месте.

Стоит заметить, что вычленять какой-то один метод и следовать только ему — это неправильный подход. Дело в том, что каждый из методов имеет свои сильные и слабые стороны. Поэтому верный путь для начинающих трейдеров — изучить все нюансы и сочетать основные методы технического анализа в правильных пропорциях.

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Технический анализ: что надо знать каждому инвестору

Этот материал носит ознакомительный характер и не является рекомендацией применять технический анализ и следовать описанным торговым сигналам.

В тексте вы узнаете:

Что такое технический анализ

Технический анализ — это способ оценки ситуации на финансовом рынке для принятия торговых решений, основанный на выявлении статистических закономерностей движения цен.

Иначе говоря, когда трейдеры и аналитики пытаются определить, когда купить или продать биржевой актив, наблюдая только за движением цен, мы имеем дело с техническим анализом.

Для того чтобы выявить какие-то закономерности в ценовых движениях, участники рынка используют графики. При этом графики не только самих цен, но и графики индикаторов — специальных расчетных величин, которые вычисляются на основе движения цен.

Изучением графиков движения цен трейдеры начали заниматься практически с появлением организованной биржевой торговли. Говоря о появлении технического анализа, нередко упоминают имя Жозефа де ла Веги, торговавшего на Амстердамской бирже еще в XVII веке. Также развитие теханализа связывают с такими именами, как Чарльз Доу, Ральф Эллиот, Ларри Уильямс, Джеральд Аппель, Марк Чайкин, Уэлс Уайлдер, Джордж Лэйн. Эти люди вносили вклад в технический анализ новыми теориями или разработками технических индикаторов.

Технический анализ — это одно из двух основных направлений аналитики, на основе которой принимаются решения о покупке или продаже финансовых активов. Другое направление — фундаментальный анализ.

Для сравнения, фундаментальный анализ исходит из базовой сути финансовых активов. Например, акция — это доля в компании. У компании есть имущество и долги, стало быть, стоимость акции зависит от того, сколько имущества за минусом долгов приходится на каждую акцию. Плюс компания работает, получает прибыль, что увеличивает стоимость этого самого имущества. Поэтому, исходя из стоимости активов, размера обязательств и размера прибыли компании, аналитики оценивают, сколько должна стоить акция.

Но у фундаментального анализа есть значительный недостаток. Он оперирует данными отчетностей компании. Но это уже прошлое — отчетность показывает, как компания работала в течение прошедшего периода. Для того чтобы принимать торговые решения, нужно понимать, сколько акция должна стоить в будущем, исходя из будущих финансовых результатов. Поэтому фундаментальный анализ должен детально учитывать все, что может повлиять на будущие финансовые результаты, а стало быть, и на стоимость акции. А это и усложняет сам анализ, и делает его выводы неоднозначными.

Основы технического анализа

Приверженцы технического анализа считают, что их метод решает проблему неизвестных факторов и позволяет определять моменты покупки и продажи. То, за счет чего это достигается, сформулировано в трех основополагающих правилах технического анализа:

- «Все в цене».

- «Тренд — твой друг» (Trend is your friend).

- «История повторяется».

«Все в цене»

Технический анализ в противоположность фундаментальному исходит из мысли, что нельзя учесть все факторы, которые могут повлиять на финансовые результаты и биржевую цену. Но это и не нужно, поскольку биржевая цена уже есть итог отражения всех влияющих факторов.

На рынке действует большое количество участников. Они отслеживают отчетности, так или иначе оценивают финансовые результаты, имеют свое видение на будущее, что-то знают, чего не знают другие, и т. д. Сумма действий всех этих участников приводит к тому, что сделки на бирже проходят именно по текущим ценам, а не по каким-то другим. Это и называется «Все в цене». Поэтому все, что нужно делать трейдеру, — следить за ценой, чтобы определить время покупки или продажи.

Как определить это время, дают подсказку два других правила.

Trend is your friend

Цена на бирже хоть и случайна для наблюдателя, но совсем не хаотична. Если акция сегодня торговалась в пределах ₽120–123, то вряд ли стоит ожидать, что завтра цена будет ₽900, а послезавтра ₽30. Так практически никогда не бывает. Как правило, цена колеблется в течение какого-то времени в определенных пределах и переходит на другой уровень не моментально, а тоже в течение какого-то времени. То есть на рынке всегда присутствуют тенденции или тренды. Это либо боковой тренд — колебание цены около текущего уровня, либо это восходящий тренд — колебания цены вверх больше колебаний вниз, из-за чего цена со временем вырастает, либо это нисходящий тренд — колебания цены вниз больше, чем колебания цены вверх, в результате чего цена в течение времени снижается.

Поэтому инвестору важно определить текущий тренд, а также не пропустить смену тенденции и воспользоваться этим. Поэтому «Тренд — это твой друг».

Как же определить смену тренда? Этому частично помогает третье правило — «История повторяется». На основе этого правила основан один из основных видов технического анализа — графический.

Виды технического анализа

Есть два основных вида технического анализа:

- Графический.

- Индикаторный.

Графический технический анализ. «История повторяется»

Графический метод — это метод технического анализа, основанный на выявлении тенденций и признаков изменения цены непосредственно на ценовом графике. В основе графического метода как раз и лежит правило «История повторяется».

Наблюдая за графиком цены, трейдеры заметили, что перед значительными изменениями в динамике цены на графике можно заметить характерные фигуры, или паттерны. Эти фигуры получили определенные названия, и появление их на графике должно означать, что, вероятнее всего, цена дальше будет двигаться так, как чаще всего двигается после прохождения таких фигур.

Индикаторный технический анализ

Индикаторный технический анализ — это метод технического анализа, в котором используются специальные расчетные инструменты — индикаторы. Индикаторы выглядят как вспомогательные графики, которые рассчитываются и рисуются в дополнение к графику самой цены. Они рисуются либо на основе усредненных значений цен, либо на основе изменения этих цен.

Индикаторы могут давать разнообразный набор сигналов. Например, пересечение сигнальной линии, дивергенция и др. Благодаря тому, что индикаторы рассчитываются математически, они дают более объективные сигналы к покупке и продаже бумаг, чем субъективная интерпретация ценовых фигур на графике.

Виды ценовых графиков

Прежде всего, говоря о фигурах и их распознавании, необходимо рассказать о видах ценовых графиков. При этом надо сразу сказать, что часто на биржевых графиках изображают также объем торгов. Обычно объем торгов рисуется в виде гистограммы, в которой длина столбца отображает сумму торговых операций. Что касается графиков самих цен, то есть три основных вида биржевых (ценовых) графиков:

Линейный график

Линейный график — это изогнутая линия, которая соединяет цены закрытия торгов (или цену окончания другого периода — например, десяти минут или одного месяца). Максимальные и минимальные цены в течение торгового периода линия не отображает.

Ценовой график в виде баров — график, указывающий как итоговые цены, так и максимальные и минимальные цены торгового периода, а также цену открытия. Элементом такого графика служит бар — вертикальная линия, изображающая отдельный торговый период. Верх линии — максимальная цена за период, низ линии — минимальная цена за период. Цена открытия обозначается короткой отметкой слева на отрезке бара, а цена закрытия обозначается короткой отметкой справа на отрезке бара.

Свечи

Ценовой график в виде свечей — график, указывающий как итоговые цены, так и максимальные и минимальные цены торгового периода, а также цену открытия. Элементом такого графика является так называемая свеча, или японская свеча. Биржевая свеча визуально похожа на двустороннюю свечу. Верхний конец фитиля такой свечи — это максимальная за период цена, а кончик нижнего фитиля свечи — это минимум. Фитиль свечи называют тенью. Разница с баром проявляется в отображении цены открытия или закрытия. Цены открытия и закрытия совпадают с нижним и верхним концами тела свечи. Если цена закрытия выше цены открытия, то тело свечи изображается либо прозрачным, либо зеленым. Если цена закрытия ниже цены открытия, то тело свечи либо просто закрашивается, либо красится красным цветом.

Бары и свечи дают дополнительные возможности выявить фигуры, которые нельзя увидеть на линейном графике.

Что такое фигуры

Приверженцы графического технического анализа считают, что движения цен происходят типично. В первую очередь графики дают возможность наглядно увидеть направления движения цен — тренды. Через значения минимумов и максимумов на ценовых графиках часто можно провести прямую линию. Направление такой линии указывает направление тренда. Если линии максимумов и минимумов лежат горизонтально, то тренд боковой, если направлены вверх, то тренд восходящий, а если такие линии снижаются, то тренд нисходящий.

Также на графиках распознаются линии поддержки и сопротивления. Это те ценовые уровни, ниже которых цены пока не могут опуститься (линия поддержки) или выше которых не могут подняться (линия сопротивления).

Если котировки преодолевают линии поддержки и сопротивления, то, как правило, это говорит о появлении сильного предложения или спроса. В таких случаях цены могут продолжить устойчивое движение вниз или вверх.

Существует множество фигур на графике, которые могут сигнализировать о предстоящем изменении цен. После того как эти фигуры появились на графике, трейдеры, использующие это направление теханализа, начинают открывать или закрывать позиции. Примерами таких характерных фигур могут быть:

- голова и плечи;

- молот;

- висящий человек;

- доджи;

- треугольник.

Голова и плечи

Голова и плечи — одна из самых известных фигур технического анализа. Указывает на разворот тренда. Проявляется, когда после восходящего тренда рисуется новый ценовой пик, но уже ниже максимальной цены. Максимальный ценовой пик видится головой, а окружающие его пики пониже — плечами. Пересечение ценой так называемой линии шеи часто означает смену тренда.

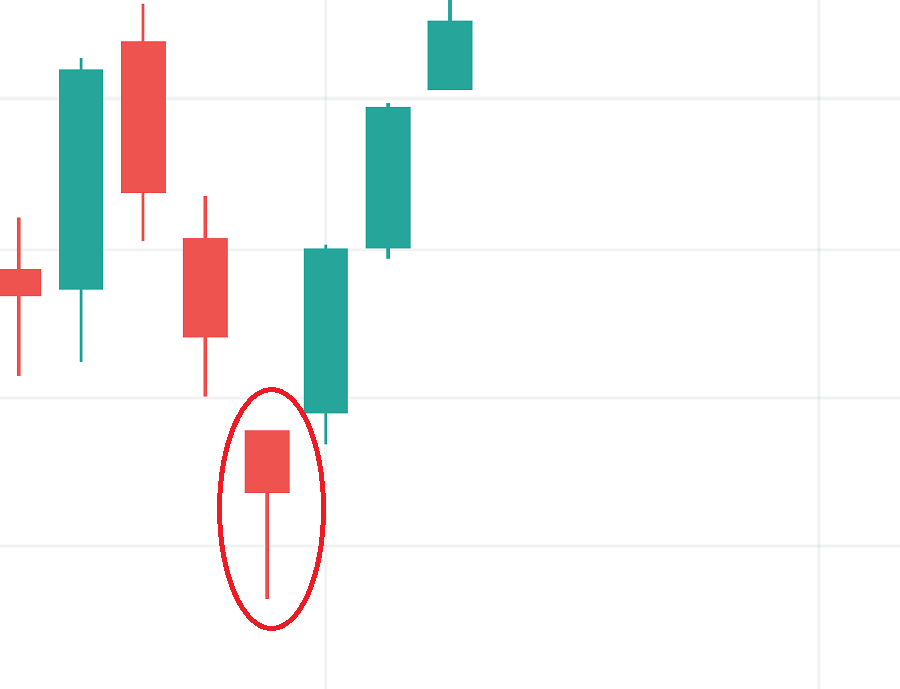

Молот

Молот — фигура технического анализа, которую можно увидеть на графике в виде японских свечей. Молот располагается после нисходящего тренда. У молота короткое тело свечи и длинная нижняя тень. Верхняя тень практически отсутствует. Молот может указывать на разворот цены вверх.

Падающая звезда

Падающая звезда — фигура технического анализа, которую можно увидеть на графике в виде японских свечей. Звезда располагается после восходящего тренда. У падающей звезды короткое тело свечи и длинная верхняя тень. Нижняя тень практически отсутствует. Падающая звезда может указывать на разворот цены вниз.

Доджи

Доджи — фигура технического анализа, которую можно увидеть на графике в виде японских свечей. Доджи располагается после восходящего или нисходящего тренда. У доджи очень короткое тело свечи и длинные тени. Доджи может указывать на смену тренда.

Треугольник

Треугольник — фигура технического анализа. Одна сторона треугольника представляет собой поддерживающую линию тренда, а смежная сторона — линия сопротивления (поддержки) или уступающая линия тренда. Пересечение ценой линии сопротивления-поддержки или уступающей линии тренда означает усиление тренда.

Что такое индикаторы и как их использовать

Изображаться индикаторы могут либо рядом с ценовым графиком, либо в виде осциллятора — отдельного графика с отдельной шкалой и в отдельном окне. Вне зависимости от способа отображения основная задача индикатора — сгладить, отфильтровать случайные ценовые колебания и более четко выявить и показать тенденцию цен.

Самые простые и, как показали проверки с помощью моделирования, самые надежные индикаторы — скользящие средние линии (moving average). Это графики, построенные на основе средних цен за несколько последних периодов.

Например 20-дневная скользящая средняя — это график, каждая точка которого показывает среднее значение цены за предшествующие 20 дней. В отличие от графика самой цены, скользящая средняя более сглаженная.

Если график цены стабильно выше скользящей средней, то это говорит о восходящем тренде. Когда цена акции пересекает график скользящей средней сверху вниз, это может означать возможную смену тренда.

Один из самых распространенных осцилляторов — RSI, или индекс относительной силы. Он сопоставляет изменения цен вверх с изменениями вниз и отображается по шкале от 0 до 100.

Если значение 14-дневного RSI равно 30, то это означает, что за прошедшие две недели соотношение роста и снижения котировок было 30 к 70. Это говорит о нисходящем тренде.

В данном примере если индикатор RSI поднимается выше 50, то это означает, что цены в среднем выросли больше, чем снизились. Это говорит о начале восходящего тренда. Пересечение индикатором уровня 50 — вверх или вниз — сигналы для покупки или продажи соответственно.

Что и когда покупать или продавать

В теханализе точки входа и выхода из акции не зависят от уровня цены, а возникают при определенном сигнале. Например, как мы говорили, непосредственный сигнал к покупке дается, когда котировка поднимается выше уровня скользящей средней или уровня сопротивления.

Используя технический анализ, можно следить за несколькими ликвидными бумагами. Если индикатор одной из акций указал на покупку, то покупается именно эта бумага. Можно даже сформировать портфель из нескольких бумаг, следуя рекомендациям теханализа. Бумага продается из портфеля после соответствующего технического сигнала. Некоторые инвесторы используют технический анализ при торговле только одной выбранной акцией с высокой ликвидностью .

Важно помнить, что технический анализ, главным образом, подсказывает трейдеру когда покупать или продавать актив, но, как правило, не прогнозирует его будущей стоимости. Кроме этого, сигналы теханализа носят вероятностный характер, а риски торговли усиливаются невозможностью спрогнозировать будущий результат. Это означает, что такой способ анализа не для начинающих, а достаточно опытных инвесторов.

Преимущества и недостатки технического анализа

Этот подход имеет два основных недостатка — ложные сигналы и запаздывание. Графики и индикаторы теханализа показывают уже историю. Они строятся по предыдущим ценам, которые к тому же сильно колеблются.

При этом если индикаторы настроить более чувствительно, то они станут чрезмерно реагировать на случайные всплески цен и чаще давать ложные рекомендации. Если индикаторы настроить на вылавливание только сильных трендов, то они будут давать сигналы со значительным опозданием.

В первом случае у инвестора будет больше как прибыльных, так и убыточных сделок. Во втором случае убыточных сделок станет меньше, но может увеличиться размер убытка. При этом уменьшится и размер более редких прибыльных сделок.

С другой стороны, технический анализ может срабатывать там, где фундаментальный анализ рекомендовал бы воздержаться от торговли. Например, мультипликатор EV/ EBITDA Tesla значительно выше, чем среднее значение по автопрому. Ориентируясь по фундаментальным мультипликаторам , инвесторам давно нужно было продать акции Tesla и не иметь с ними дела. А индикаторы теханализа могут показывать устойчивый растущий тренд котировок Tesla и позволять зарабатывать на этой бумаге.

Однако в некоторых случаях, пока приверженцы теханализа будут ждать сигналов от индикаторов, инвесторы, которые следуют фундаментальным установкам, могут купить дешевые по всем показателям бумаги после обвала рынка и заработать на одних и тех же бумагах большую прибыль.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале « Сам ты инвестор!»

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP). Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов.

Технический анализ финансовых рынков. Основы

Технический анализ финансовых рынков подходит как для начинающих трейдеров, так и для профессионалов. В начале данной статьи мы расскажем новичкам об основах, а затем поделимся размышлениями о смысле и полезности этого подхода.

Основы технического анализа

Технический анализ — это анализ истории котировок для прогнозирования дальнейшего движения цены. Сторонники технического анализа полагают, что поведение рынка повторяется, а все фундаментальные факторы (экономика, политика, психология) уже учтены в цене.

Именно поэтому технические аналитики (еще их называют “технари”) при принятии решений на финансовых рынках опираются именно на график. Исходя из теории теханализа, исходными данными являются котировки — цена открытия, цена закрытия, минимальная и максимальная цена за определенный период, объем торгов.

Технический анализ возник еще в 17 веке в Японии, когда торговцы рисом пытались зафиксировать изменение цены на свой товар и на основе этих записей — предсказать, куда цена направится в будущем.

Видео. Технический анализ: что это и нужен ли он инвестору?

Постулаты Чарльза Доу

Современная теория технического анализа была описана журналистом Чарльзом Доу еще в 19 веке и остается актуальной по сей день. В ее основе лежат следующие ключевые положения:

Цена учитывает все

По мнению Доу, все, что происходит на финансовых рынках, уже учтено в графике цены. При этом цена изменяется не случайно, а является результатом сложения зачастую разнонаправленных действий различных групп участников рынка.

Цены двигаются направленно

Существующий тренд скорее продолжится, чем сменит направление. Цены будут двигаться в определенном направлении, пока не поступят надежные признаки разворота. Именно поэтому неопытным трейдерам и инвесторам не рекомендуется работать против тренда.

История повторяется

Если в прошлом определенные формации на графиках давали сигналы о продолжении или изменении направления движения цены, то появление аналогичных сигналов в дальнейшем, вероятно, будет свидетельствовать о том же самом. Технические сигналы, работавшие 100 лет назад, эффективны и сегодня.

Тренды подтверждаются объемами

Если растущие движения на рынке поддерживаются ростом объемов, а понижательные — снижением объемов, то цена, вероятно, будет расти. Если же растущие движения на рынке сопровождаются снижением объема, а понижательные — ростом, то цена, скорее всего, будет снижаться. Т.е. объем торгов должен нарастать в направлении тренда.

Активы движутся согласованно

Отслеживайте корреляции различных инструментов. Примите во внимание и тот факт, что корреляции меняются во времени. Соответственно, при принятии инвестиционного решения нужно ознакомиться с ситуацией в других секторах рынка.

Современная форма технического анализа появилась с развитием компьютерных технологий уже в 1990-х годах. Современные трейдеры получили возможность за долю секунды совершать те вычисления, на которые у их предшественников уходили дни и недели, ведь графики приходилось чертить самостоятельно.

Технический анализ для начинающих трейдеров

В техническом анализе существует три различных типа графиков: линейный, барный или свечной график. Наиболее популярным и информативным сегодня принято считать именно график японских свечей. Познакомиться с основами свечного анализа вы сможете, прочитав эту статью.

Для проведения технического анализа можно применять компьютерные индикаторы — они позволяют быстро и легко познакомиться с актуальной статистикой движения цены, отбросив ненужный шум.

Другие трейдеры не применяют индикаторы, так как считают, что они лишь усложняют анализ. Такие аналитики смотрят лишь на цену, оценивают паттерны и формации, которые образовались на графике. Подробнее об этих методах технического анализа вы можете прочитать здесь.

Логика теханализа такова: каждая японская свеча (бар, точка) на графике является выражением мнения миллионов трейдеров. Именно так в настоящий момент выглядит баланс спроса и предложения. Участники рынка “голосуют” за дальнейшее направление движения цены, открывая сделку в своем торговом терминале. Они покупают, если верят в рост цены, и продают, если ждут падения цен. Если участники рынка не уверены — они не совершают сделок и цена стоит без движения в боковом диапазоне.

Таким образом, технический аналитик не пытается разобраться в причинах движения цены — он оставляет эти размышления “толпе”. Для него важно, глядя на график, оценить настроение рынка, проанализировать кардиограмму поведения игроков. Для этого достаточно посмотреть, как изменяются котировки и объемы торгов.

Почему технические аналитики так легко доверяют другим трейдерам, спросите вы?

Ответ кроется в человеческой психологии. Дело в том, что, поставленные в одинаковые обстоятельства, люди имеют тенденцию принимать одинаковые решения. Это можно назвать шаблонностью, стереотипностью мышления. Технические аналитики знают эти стереотипы и на их основании пытаются предсказать, куда пойдет цена сегодня.

Работает ли технический анализ?

Предсказать движение со 100% вероятностью не может никто. Это научный факт. Однако технический анализ является очень полезным инструментом для того, чтобы “читать” график и выбрать точки открытия и закрытия позиции. Он действительно повысит ваши шансы на заключение эффективной сделки на рынке.

Сегодня на просторах интернета бродит множество разнообразных торговых систем, сулящих заработок миллионов на финансовых рынках на базе сигналов технического анализа (“одна скользящая средняя пересекла другую сверху вниз — завтра будет рост”).

Мы не разделяем оптимизм авторов и покупателей таких курсов. Такая упрощенная подача создает у начинающих трейдеров иллюзию всезнания, ложную уверенность, которая быстро и успешно конвертируется в потерю депозита для трейдера и стабильный заработок таких “учителей”. Отсюда мы видим толпы неудавшихся трейдеров, кричащих на каждом углу, что финансовые рынки — это развод.

При неграмотном употреблении технический анализ принесет вам примерно такие результаты:

Знание основ технического анализа — необходимый компонент биржевой грамотности, но это, конечно же, не грааль. Финансовые рынки — многофакторная, сложная и интересная модель, за которой нужно наблюдать в комплексе, учитывая также и фундаментальные факторы. Чем больше ваш опыт работы на рынке, чем больше книг прочитано и кризисов пережито — тем эффективнее методы технического анализа будут работать на вас.

Источник https://journal.open-broker.ru/trading/metody-tehnicheskogo-analiza/

Источник https://quote.rbc.ru/news/training/5eccfb359a794725e25bd3c5

Источник https://investfuture.ru/edu/articles/tehnicheskij-analiz-rynka