Квартиры в лизинг

В нестабильные экономические периоды покупка квартиры становится достаточно сложным делом. Банки боятся рисковать и потому снижают объемы ипотечных займов и для физических, и для юрлиц. Отличной альтернативой приобретению жилья в кредит в такие времена становится возможность купить квартиру в лизинг.

Как работает механизм жилищного лизинга?

Возможность жилищного лизинга предусмотрена законом «О финансовой аренде» (ФЗ-164). Механизм позволяет лизингополучателю арендовать квартиру за согласованную плату, жить в ней и регулярно вносить соответствующие платежи, а по окончании выплат стать собственником арендованной квартиры. Лизинг напоминает кредитование, но заем в данном случае предоставляется в имущественной, а не в денежной форме.

Лизинговая сделка, согласно закону, проводится с участием трех сторон:

1. Владельца, готового сдать квартиру в лизинг;

2. Лизингополучателя – арендатора и будущего нового владельца;

3. Лизингодателя – компании, приобретающей в собственность квартиру у владельца и передающей ее лизингополучателю в аренду за оговоренную плату с правом на дальнейший выкуп.

Все действия между сторонами в рамках сделки производятся на основе нотариально регистрируемых договоров. В период действия договора (до момента окончания выплат) взятая в лизинг квартира находится на балансе компании-лизингодателя.

В регулярный лизинговый платеж включаются две суммы:

- арендная плата – для выкупа квартиры;

- вознаграждение лизингодателя, рассчитываемое на базе оговоренной в договоре процентной ставки.

Но кроме регулярных арендных платежей арендатору-лизингополучателю придется вносить еще и коммунальные.

Преимущества и риски лизинга

К преимуществам лизинга можно отнести следующие положения:

- Лизинговые компании руководствуются здравым смыслом и предъявляют весьма скромные требования по уровню доходов к лизингополучателю;

- Квартира в лизинг в СПб до 2017 года обходилась дешевле квартиры, взятой по ипотечному кредиту – из-за существенно сниженной процентной ставки, которая к тому же не менялась в период аренды;

- Лизинговая сделка не нуждается в поручителях и залоге;

- Ее условия (объемы первого взноса и регулярного платежа, возможность досрочного выкупа и т.п.) можно и нужно обсуждать с лизингодателем.

- До окончания выплат квартира находится на балансе лизингодателя. Он и уплачивает в этот период налог на недвижимость, в которой в это время проживает будущий владелец.

Но кроме таких очевидных выгод, сделка обладает и рядом недостатков.

Квартира не поступит в полную собственность арендодателя до момента окончания выплат, соответственно, зарегистрироваться в ней до этого момента он не сможет и право на отчуждение ее не получит

Кроме того, существует и несколько потенциальных рисков:

- под залог принадлежащей ей квартиры лизинговая компания, без ведома лизингополучателя, может взять кредит; соответственно, в случае ее банкротства залоговая квартира достанется банку-кредитору;

- по закону, если договор лизинга расторгается, квартира возвращается компании-лизингодателю; а вот его обязанность вернуть произведенные лизингополучателем выплаты в законе прописана недостаточно ясно.

Квартиры в лизинг для физических и юридических лиц

Лизингополучатели-физлица сами выбирают подходящие квартиры, которые должны быть готовы к эксплуатации и пригодны для постоянного проживания, и готовят пакет регламентированной лизинговой компанией документации. Обратиться в компанию лизингодателя для подачи заявки они могут двумя способами:

1. Лично явившись в офис для написания и подачи заявления;

2. Заполнив форму заявки на сайте.

Если лизингодатель после рассмотрения заявок выносит положительное решение, он выкупает квартиры в лизинг для физических лиц у владельцев и сдает их в аренду лизингополучателям. Последним для этого необходимо будет лично подписать соответствующую документацию и внести оговоренный в ней первоначальный взнос.

Особенно выгодными, в сравнении ипотекой, становятся квартиры в лизинг для юридических лиц. В период аренды налог на недвижимость компании не уплачивают, а по его окончании принимают квартиру на баланс уже с солидным износом. Регулярные лизинговые платежи юрлица официально списывают в расходы, занижая при этом объем полученной прибыли и, соответственно, размер корпоративного налога. А в отдельных случаях юрлицо может рассчитывать даже на возврат НДС.

Где можно оформить квартиру в лизинг?

В таблице ниже мы привели примеры банков, которые предоставляют услугу покупки квартиры и коммерческие помещения в лизинг:

| Компания | Сроки | Объем начального платежа | Процентные ставки | Условия |

|---|---|---|---|---|

| Райффайзен Лизинг | До 10 лет | От 0% до 30% рыночной стоимости квартиры | 12-22% годовых в рублях | Возможность передачи квартиры в лизинг с ее последующим выкупом |

| ВТБ-24 | До 15 лет | От 0 до 40% от рыночной стоимости квартиры | Не более 25% годовых | Задолженность выплачивается ежемесячно равными платежами |

| Сбербанк | До 10 лет | 10% от рыночной стоимости квартиры | От 12% | Задолженность выплачивается ежемесячно равными платежами |

Лизинг не является банковским продуктом. Поэтому законодательство, регулирующее лизинговые сделки, предоставляет их участникам бо́льшую свободу, в сравнении с ипотекой – банковской операцией. Но чтобы использовать все преимущества лизинга и минимизировать его риски, заемщику-лизингополучателю необходима профессиональная юридическая поддержка.

Можно ли в России купить квартиру в лизинг? И вообще, что это такое?

Программа льготной ипотеки помогла огромному количеству россиян приобрести собственное жилье. Однако данный инструмент доступен далеко не всем, а альтернатив на рынке практически нет. Одной из немногих является покупка квартиры в лизинг. Есть ли такие схемы на российском рынке недвижимости, насколько они выгодны, и какие условия предлагаются, рассказал Виталий Бахарев, собственник и директор управляющей компании «Альфа Фаберже».

Лизинг – это как ипотека, только берут ее не в банке. Фото: kredityt.ru

Как отметил эксперт, лизинг как инструмент покупки недвижимости в России существует около 10 лет, однако пока не получил широкого распространения. Наиболее известной схемой, которой сегодня можно воспользоваться, является приобретение жилья через лизинговую компанию.

Как работает модель?

Схема приобретения квартиры в таком случае довольна проста – покупатель выбирает объект, самостоятельно проводит его оценку, после чего обращается в лизинговую компанию. Та, в свою очередь, оценивает ликвидность квартиры, финансовые возможности покупателя и принимает решение о целесообразности участия в сделке.

Если решение положительное, то лизинговая компания приобретает объект недвижимости, заключая трехсторонний договор, по которому покупатель в течении установленного срока должен его выкупить.

Как и в случае с ипотекой, покупатель вносит первоначальный взнос и выплачивает оставшуюся стоимость квартиры частями.

«Договор официально фиксируется в Росреестре в соответствии с Федеральным законом №164 «О финансовой аренде (лизинге)». Договор с лизинговой компанией – это не просто расписка, как многие привыкли думать. После его заключения передумать покупатель не может», – подчеркивает глава «Альфа Фаберже».

Условия покупки квартиры в лизинг

Финансовые условия сделок строго индивидуальны. Главным плюсом покупки жилья в лизинг является гибкость. Лизинговые компании, в отличие от банков при выдаче ипотеки, готовы полностью подстроиться под пожелания покупателя квартиры.

«Он может самостоятельно определить размер первоначального взноса, регулярных платежей и составить график их внесения. Возможны варианты внесения первоначального взноса сейчас, а начало выплат спустя 3-6 месяцев. Возможно договориться на платежи различной величины и даже на ежеквартальные, а не ежемесячные выплаты. Это весьма удобно, если у человека сезонный бизнес или работа, и он в какие-то месяцы готов вносить больше, а в какие-то вовсе не готов платить», – отмечает эксперт.

Большинство лизинговых компаний, которые работают с недвижимостью в России, готовы идти на сделку с максимальным сроком выкупа квартиры до 5 лет при условии первоначального взноса не менее 40% от ее стоимости. Можно найти и более комфортные условия – с авансом в 10% и сроком выкупа до 12 лет.

Условия лизингового кредита – результат договоренностей. Фото: ru.routestofinance.com

Ввиду индивидуальных условий оценить финансовую выгоду лизинга сложно. Однако в целом эксперты сходятся во мнении, что лизинг обойдется дороже ипотеки.

В лизинговой схеме работает правило – чем выше первоначальный взнос и меньше срок выкупа жилья, тем более выгодны условия. Например, если человек готов внести от 40% стоимости квартиры и погасить всю сумму в течение одного-двух лет, тогда можно рассчитывать на переплату в пределах 10% от стоимости недвижимости.

Что можно купить?

Приобрести в лизинг можно не только квартиру, а абсолютно любой объект жилой либо коммерческой недвижимости – таунхаус, загородный дом, апартаменты, торговое помещение, комнату или долю. Главное – согласие лизинговой компании выкупить объект. Для нее основным критерием будет ликвидность помещения.

В случае с квартирами предпочтение отдается объектам с уникальными для рынка характеристиками в жилых комплексах, распложенных в хороших локациях.

«Лизинговые компании, участвуя в сделках по покупке недвижимости, стараются минимизировать свои риски. Поэтому гораздо более охотно идут на сделки с квартирами на вторичном рынке. Купить квартиру в новостройке в лизинг также возможно, однако в данном случае будут рассмотрены только проекты, которые находятся на финальных стадиях строительства и реализуются надежным застройщиком», ‒ добавляет собственник и директор управляющей компании «Альфа Фаберже».

Также более охотно лизинговые компании работают с жилой недвижимостью высокого класса.

Если на дом нельзя получить ипотеку, его можно купить в лизинг. Фото: Fotolia.com

Кому подойдет лизинг?

К лизингу как инструменту покупки квартиры, как правило, прибегают люди, которые не могут приобрести ее в ипотеку.

Однако вопреки существующим стереотипам, это не означает, что лизинговые операторы работают с людьми с плохой кредитной историей, с теми, у кого большое количество кредитов и просрочки по ним. Лизинг как инструмент покупки жилой недвижимости подойдет для людей со стабильным заработком, который они не могут или не хотят подтвердить официально. Однако финансовая состоятельность покупателя тщательно проверяется.

Воспользоваться лизингом для покупки недвижимости могут как физические, так и юридические лица. К слову, более охотно лизинговые компании идут на сделки с юрлицами, так как это выгоднее с точки зрения налогообложения, и провести финансовый анализ компании, приобретающей недвижимость, гораздо проще, чем проверить платежеспособность физического лица.

Жилье в лизинг для физических лиц — альтернатива ипотеке?

Жилье в лизинг для физических лиц – новинка на рынке недвижимости. Хотя форма долгосрочной аренды с правом выкупа – давно известна бизнесу. По лизинговым программам арендуют оборудование, здания и даже самолеты. Но простые люди в России мало знают о такой форме сотрудничества.

Что такое лизинг квартиры простыми словами

Арендуя чужое имущество, мы увеличиваем доход собственника этого имущества. Взамен получаем крышу над головой и минимум гарантий. Допустим, некое лицо арендует дорогостоящий предмет и, помимо арендной платы, понемногу выплачивает его стоимость. В конце срока добросовестный плательщик может забрать объект себе, став его полноправным собственником. Это и есть leasing – аренда в переводе с английского языка.

Понятие жилье в лизинг существует довольно давно. Но в России эта форма финансовых отношений пока известна мало. Не всем понятно, чем отличается лизинг от ипотеки, насколько это дорого, какие риски ждут арендатора. Остановимся подробнее на этих вопросах.

Лизинг и ипотека — в чем разница

Ипотечный заемщик является собственником квартиры. Он не может продать ее, но регистрирует имущество на себя сразу после подписания кредитного соглашения и договора купли–продажи.

Субъект лизинговых отношений владельцем жилья не является. Он всего лишь арендатор. Квартира на протяжении всего срока договора принадлежит лизинговой компании (ЛК). Только внеся платежи в полном объеме, можно стать полноправным собственником жилого помещения. Тогда же он сможет оформить постоянную прописку (до этого – только временная регистрация).

На первый взгляд покупка жилья в лизинг не кажется очень выгодной. Однако у подобной схемы есть свои преимущества:

- низкий или нулевой начальный взнос;

- упрощенная процедура оформления (нет необходимости искать поручителей, созаемщиков, не всегда требуется подтверждение доходов и дополнительный залог);

- новая квартира изначально находится в хорошем состоянии со всем необходимым оборудованием и коммуникациями (заходи и живи).

Таким образом, если покупатель не может пройти проверку банка, но имеет средства на оплату кредита, он может купить жилье в лизинг. По окончании срока договора жилец выкупает свои квадратные метры по остаточной стоимости и становится полноправным владельцем.

Плюсы и минусы лизинга квартир для физических лиц

Как уже было сказано, лизинговые отношения подразумевают более простую процедуру и минимум требований. На такой вариант аренды может рассчитывать клиент с серой зарплатой, без залога и без аванса. Фирма ничем не рискует, ведь квартира все равно не принадлежит лизингополучателю. Он не сможет продать ее или на кого-то переоформить.

Второй плюс – оптимизация налогообложения. Все налоги на собственность платит владелец имущества, а не тот, кто в нем живет. К тому же лизингополучатель имеет право на налоговый вычет.

Третий плюс: можно пользоваться всеми преимуществами арендного жилья, при этом не являться его собственником. Это выгодно определенной категории людей, которые не могут или не хотят записать квартиру на себя.

Теперь поговорим о минусах лизинга недвижимости для физических лиц. Главный недостаток – это дороговизна. Ипотека обходится недешево, но аренда с правом выкупа – дороже. В основном это происходит потому, что квартира принадлежит юридическому лицу и используется для бизнеса – налоги за нее больше. Кроме того, для покупки квартир и домов ЛК тоже привлекает у банка заемные средства. Бремя налогов и процентов частично перекладывают на клиента.

Автомобиль и оборудование со временем дешевеют. А вот недвижимое имущество, напротив, может вырасти в цене. Поэтому лизингодатель иногда включает в договор индексацию. Придется доплачивать к фиксированной сумме от 2 до 7%. Это меньше, чем проценты по ипотеке, но это добавочные расходы.

Бывает и так, что квартира резко дорожает (например, стал престижным данный район). На ипотечном займе это никак не отражается. Но лизингополучатель может столкнуться с ситуацией, когда остаточная стоимость квартиры вдруг вырастет. Он выплатит все лизинговые платежи, но расплатиться за жилье полностью в конце срока не сможет.

Еще один косвенный недостаток лизинговых взаимоотношений в том, что на них не распространяются льготы от государства. Ипотечный заемщик может взять займ на льготных условиях. Но для аренды с правом выкупа социальные субсидии не предусмотрены.

Покупка квартиры в лизинг – теория и практика

Основные положения лизинговых отношений регулирует Федеральный Закон О финансовой аренде от 29.10.1998 №164-ФЗ. Согласно этому документу, лизинг – взаимодействие трех сторон: собственника, посредника и арендатора. При этом каждый из субъектов может быть физическим лицом.

Теоретически сдать квартиру или купить дом в лизинг может обычный человек, не имеющий статуса предпринимателя. А предметом лизинговых отношений – выступать готовое жилье в новостройке, вторичка или жилой дом (за исключением земельного участка).

На практике из–за различных юридических тонкостей договоры между физлицами практически не заключаются. А квартира на вторичном рынке редко выступает предметом лизинга. Как правило, арендатору предлагают непроданную квартиру в новостройке.

Итак, принято решение взять квартиру в лизинг. Что происходит дальше:

- Клиент обращается в ЛК или к застройщику, выбирает объект недвижимости.

- Приносит документы, чтобы подтвердить свою платежеспособность.

- Вносит первоначальный взнос (если требуется).

- Подписывает договор, который затем регистрируется в Росреестре.

- Вносит платежи согласно договоренности.

Таким образом, лизинг объектов недвижимости подразумевает трехстороннее сотрудничество. Собственник передает объект лизингодателю, а тот, в свою очередь, заключает соглашение с жильцом и контролирует выполнение договора.

Аренда недвижимости и лизинг – что выгоднее

Если заемщик вынужден в течение многих лет вносить арендную плату, причем у него нет возможности накопить на первоначальный взнос, то лизинг жилой недвижимости может стать хорошей альтернативой арендным платежам.

Иногда это единственный выход для человека, который планирует долго жить на одном месте и не имеет возможности накопить на свое жилье. При этом доход позволяет ему оплачивать повышенную арендную плату. При частной смене места жительства и нестабильном доходе – лучше остановиться на простой аренде.

Особенности лизинга недвижимости для частных лиц

Аренда с выкупом изначально ориентирована на бизнес. Поэтому это достаточно дорогое удовольствие. Ведь предполагается, что лизингополучатель будет извлекать доход из арендуемого имущества и поэтому сможет платить по увеличенной арендной ставке.

Частное лицо имеет право купить недвижимость в лизинг с 2011 года. Но цена такой аренды остается пока высокой. Выгодных предложений на рынке – откровенно мало.

Перечислим, с какими сложностями может столкнуться гражданин, оформляя лизинг квартиры для физ лиц:

- двойное переоформление;

- принудительное выселение в случае пропуска платежей;

- дополнительные расходы сверх арендной платы;

- отказ от квартиры в случае переезда или форс–мажорной ситуации.

В теории процедура выглядит так. Сначала ЛК выкупает объект у собственника. Потом арендатор – у лизингодателя. Соответственно, сперва ЛК заключает договор с владельцем, затем – с лизингополучателем. Двойные расходы по оформлению бумаг часто ложатся на плечи арендатора.

Второй нюанс связан с процедурой выселения. Если вы не платите по ипотеке, банку приходится взыскивать долги через суд. Судебное разбирательство длится несколько лет. Но из квартиры никто не выселяет.

В случае с покупкой недвижимости в лизинг при пропуске платежей лизингодатель расторгает договор и отказывает в праве аренды. Даже наличие маленьких детей не спасет недобросовестного плательщика от выдворения.

А что делать, если лизингополучатель сам решит сменить место жительства? В таком случае он может:

- выкупить квартиру в полную собственность, внеся остаток средств;

- расторгнуть договор и перестать вносить платежи (первый взнос и сделанные выплаты в таком случае не вернутся).

Есть еще одна особенность. Лизинговые платежи обычно не покрывают 100% стоимости. По окончании срока договора придется выплатить еще некоторую сумму. И эта сумма может оказаться непомерно большой.

Внимание! Как в любом случае, когда речь идет о крупной сумме денег, необходимо внимательно читать соглашение, вникать во все нюансы. Идеальный вариант – привлечь опытного юриста, который проконтролирует весь процесс передачи имущества. Тогда регулярная выплата арендной платы позволит со временем стать собственником арендуемого жилья.

Лизинг недвижимости без первоначального взноса

Финансовая аренда, как и ипотека, подразумевает внесение аванса из личных средств. Правда, взнос просят гораздо меньше той суммы, что обычно требует банк.

Квартира в лизинг без первоначального взноса – редкое явление. Хотя бы потому, что ЛК оформляет соглашение по упрощенной процедуре, не требуя залога и поручительства. Но ей нужны хотя бы какие–то гарантии того, что у покупателя – серьезные намерения.

А вот попытать счастья при лизинге квартиры для физических лиц от застройщика – можно. Есть случаи, когда строители рады сдать жилье в аренду, не требуя первоначального взноса.

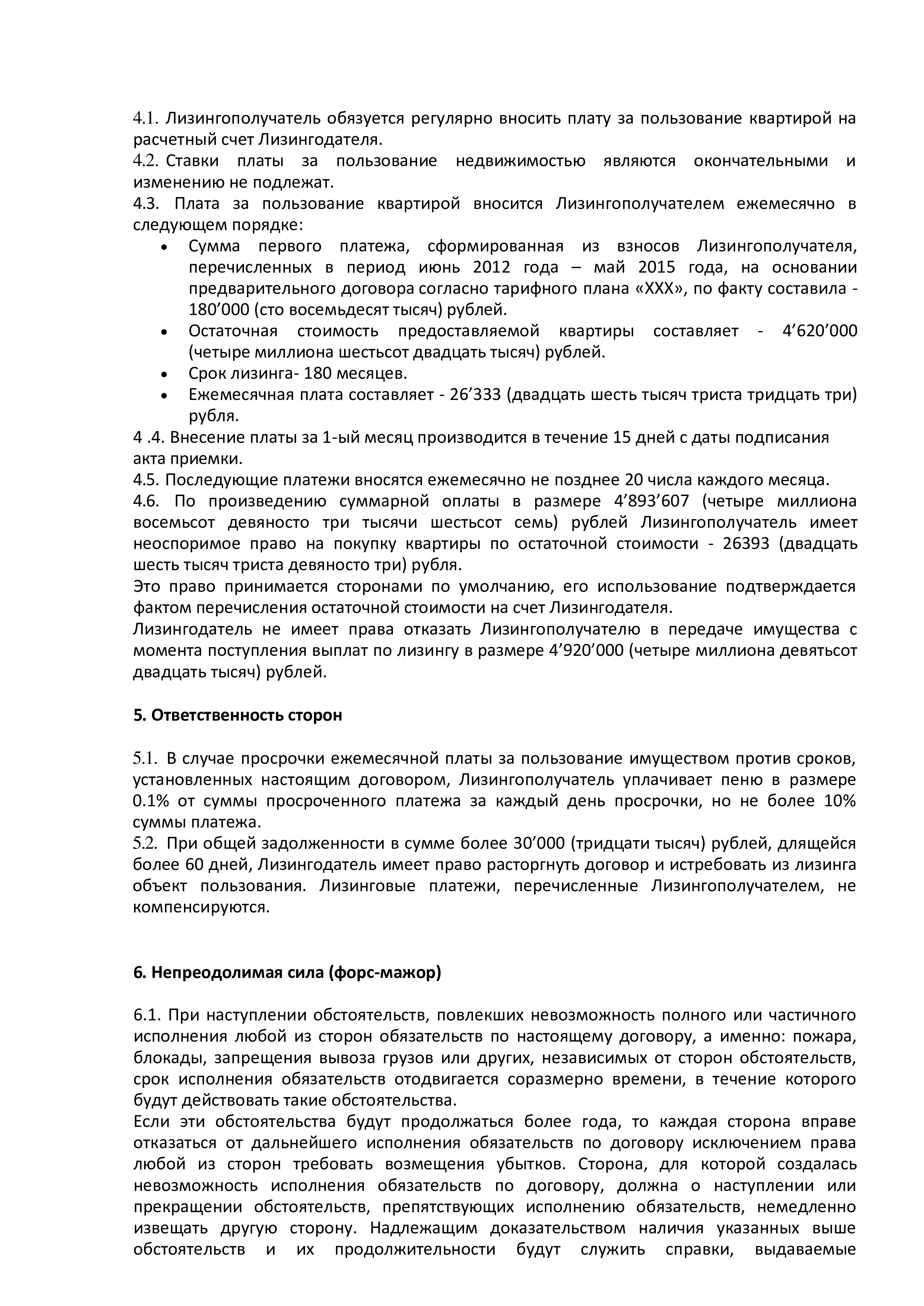

Образец договора лизинга недвижимости: что учесть арендатору

Поскольку в законе нет жестких требований по составлению договора, задача арендатора – проследить за соблюдением своих интересов. В договоре должны быть четко прописаны:

- права и обязанности сторон;

- сроки оплаты и срок пользования имуществом (они могут не совпадать);

- условия эксплуатации помещения (что можно делать в арендуемой квартире и что – нельзя);

- процедура заселения/выселения;

- размер индексации;

- ограничения по повышению арендной платы;

- обязательства по уплате налогов и страховых платежей (какая из сторон несет дополнительные расходы);

- варианты досрочной оплаты и условия расторжения соглашения;

- разделение помесячного взноса на выкупную стоимость и лизинговый платеж.

Обязательно включите в договор порядок действий в случае форс–мажорной ситуации (потоп, пожар, стихийное бедствие). Определите порядок выкупа имущества и сумму, которую придется доплатить в конце срока. Хорошо, если она будет фиксированной.

Важно! К основному соглашению, которое обязательно заключается в письменном виде, прилагается ряд дополнительных. Это может быть договор залога, если оформляется лизинг под залог недвижимости. Или договор поручительства. Стороны могут оговорить любые вопросы, Например, кто делает капитальный и текущий ремонт, как происходит возврат имущества, какие переделки в квартире допустимы и т.д.

Как зарегистрировать заключенный договор

Чтобы избежать проблем регистрации лизинга недвижимости, важно понимать, что заключенное соглашение обязательно подлежит государственной регистрации (даже если срок аренды – меньше года). А вот расходы может нести любая из сторон.

На практике госпошлину и регистрационные хлопоты часто перекладывают на плечи лизингополучателя. В таком случае он обязан предоставить в регистрирующий орган полный пакет документов в течение 30 дней со дня подписания договора.

Для регистрации договора лизинга недвижимости потребуются:

- заявление о госрегистрации;

- договор в 2–х экземплярах (оба – подлинники);

- кадастровый/техпаспорт;

- паспорт заявителя;

- учредительные документы лизингодателя (можно – заверенные нотариально копии);

- квитанция об оплате госпошлины (2 000 рублей для физических лиц).

Документы можно принести лично или направить по почте. Госрегистрация занимает до 10 рабочих дней. На руки заявитель получает один экземпляр договора с соответствующей отметкой. Второй – остается в Регистрационной палате.

Риски и ответственность лизингополучателя

Закон №164-ФЗ регулирует лишь самые общие вопросы. Многие пункты носят рекомендательный характер. Это и хорошо и плохо. Если привлечь толкового юриста, можно прописать в договоре очень выгодные для себя пункты и переложить часть расходов на лизингодателя.

С другой стороны, в законе четко прописана ответственность арендатора за сохранность чужого имущества. Так, он за свой счет выполняет ремонт и обеспечивает сохранность жилья. Несет ответственность за причиненный ему ущерб. Также жилец не может производить перепланировку, капремонт и другие серьезные улучшения без письменного разрешения лизингодателя.

При этом в случае двукратного пропуска платежей собственник имущества может списать в свою пользу средства с банковского счета арендатора А также потребовать досрочного расторжения договора и возврата имущества – без всяких компенсаций.

Можно ли купить квартиру в лизинг у банка

Предприниматели знают, что наиболее выгодные условия по выкупу техники и оборудования предоставляют дочерние банковские структуры. Самые лояльные цены – в компаниях, которые напрямую сотрудничают с крупными банками. К таким относят дочерние ЛК Сбербанка, Газпромбанка, Райффайзена, группы ВТБ.

К сожалению, Сбербанк, Газпром и другие структуры пока не готовы предлагать квартиры в лизинг для физических лиц – они сотрудничают только с компаниями. Выбор лизинговых программ для физлиц – ограничен, а условия – не очень выгодные.

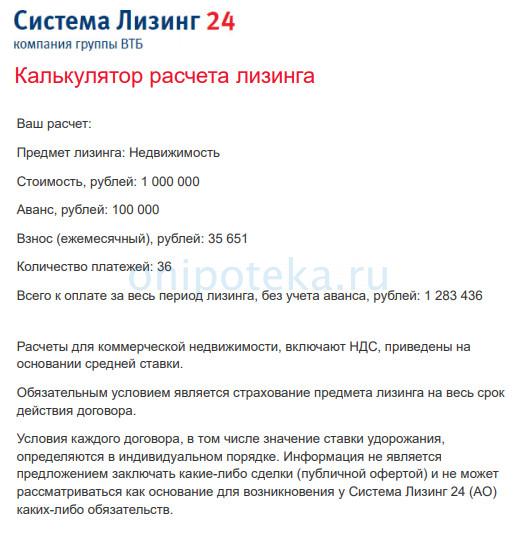

Лизинг жилья для физических лиц в АО Система Лизинг 24

Дочернее предприятие банка ВТБ предлагает потребителю 2 программы. По ним можно приобрести квартиру, загородный дом, апартаменты или коммерческую недвижимость на срок до 3–х лет. Обязательно страхование объекта.

Условия программы Стандарт:

- сумма – от 1 до 50 млн. рублей;

- первоначальный взнос – 10% (при лизинге дома для физических лиц – 20%).

Условия программы Оптимальное решение:

- сумма – от 1 до 30 млн. рублей;

- авансовый взнос – 40%;

- договор оформляется по 3–м документам (паспорт, СНИЛС, ИНН или водительские права).

На сайте финансового учреждения (https://sl24leasing.ru) есть калькулятор. Произведем простые расчеты. Допустим, квартира стоит 1 млн. рублей, 100 тыс. из них – первоначальный взнос. При заключении договора на 36 мес. (максимально возможный срок), придется выплачивать ежемесячно 35,7 тыс. рублей. Общая переплата составит за 3 года 383 тыс. рублей – без учета коэффициента удорожания.

В случае ипотечного займа при тех же параметрах выплачивать ежемесячно придется 29,9 тыс. рублей (при ставке 12%). А переплата составит 176 тыс. рублей (на 200 тысяч меньше).

Обратите внимание! В эти суммы не включены дополнительные расходы (на страховку, оценку, услуги нотариуса, регистрационные действия, платные справки).

Подведем итоги

Договор лизинга недвижимости – хороший инструмент для тех, кто не имеет возможности взять ипотеку, при этом получает стабильный доход и нуждается в долгосрочной аренде.

По оценкам экспертов количество договоров аренды с выкупом не превышает 1%. Причина – рядовой гражданин мало знает о таком финансовом инструменте как лизинг жилой недвижимости для физических лиц или по–прежнему считает его доступным только для бизнесменов.

Пока лизинг жилья в России больше востребован в кризис, когда банки сокращают или делают дороже свои ипотечные программы. Но, возможно, грядущие изменения в законодательстве сделают этот финансовый инструмент более выгодным и прозрачным, защитят интересы арендатора. Тогда выбор ипотека или лизинг даст заемщику шанс определить для себя действительно удобную схему кредитования и не зависеть от банков.

Источник https://spbhomes.ru/science/kvartiry-v-lizing/

Источник https://www.mirkvartir.ru/journal/assistant/2021/04/12/mozhno-li-v-rossii/

Источник https://onipoteka.ru/ipoteka-onlajn/zhile-v-lizing-dlya-fizicheskix-lic-alternativa-ipoteke.html