Как выгодно обменять валюту. Инструкция от Bankiros.ru

Некоторые страны сняли ограничения на въезд, введенные из-за коронавируса, и уже активно принимают туристов. Если вы собрались в отпуск за рубежом, вероятно вам потребуются деньги в местной валюте или специальные карты для оплаты услуг за границей заранее. Расскажем, как и где выгодно обменять рубли на иностранную валюту, выбрать удобную карту для оплаты иностранных счетов.

Как выбрать наиболее выгодный курс для обмена валюты?

Чтобы вы могли сделать это быстро, на нашем сайте разработан специальный раздел. На странице необходимо ввести в параметры желаемую валюту и система сама предложит вам только актуальные и выгодные предложения банков. Из предложенных вариантов вы можете выбрать для себя наиболее оптимальный. Такой способ не займет у вас больше трех минут. Вам не придется тратить часы на офлайн-поиск выгодного обменника в вашем городе.

Как обменять валюту в банке?

Так вы точно обезопасите себя от мошенников, которые могут не только включать в курс скрытые комиссии, но и в принципе передать вам фальшивые купюры. Чтобы выбрать банк с самым выгодным курсом для обмена, воспользуйтесь нашей ежедневной подборкой. На нем ежедневно публикуются курсы банков по обмену валюты. Чтобы выбрать выгодный курс, просто введите в параметры желаемую валюту. Наш сервис выдаст вам наиболее выгодные предложения.

Преимуществами обмена валюты в банке являются надежность и безопасность фин.учреждения. Вы также можете узнать курсы валют сразу в нескольких банках и выбрать наиболее выгодный. Обычно банки не берут комиссию за свои услуги или предупреждают об этом заранее.

У обмена валюты в банке также есть и ряд недостатков. Часто в кассе может не оказаться мелких купюр или мелочи. Поэтому перед выходом, лучше позвонить в отделение банка и уточнить информацию по наличию средств в нужной валюте.

Как обменять валюту в специальных пунктах?

По законодательству такие пункты принадлежат банкам, поэтому условия обмена валюты аналогичны первому способу. К преимуществам пункта обмена относятся иногда более выгодный, чем у банка курс. Однако в некоторых городах даже в офисах одного обменного пункта курсы могут различаться. Например, на окраине города валюта может обойтись вам дешевле, чем в центре.

Среди недостатков данного способа – наличие комиссии, о которой вам могут не сказать. Узнаете о ней вы только при получении денежных средств. Кроме того, ознакомиться с курсом заранее практически невозможно.

Как обменять валюту в банкомате?

Некоторые банкоматы позволяют вам снять деньги с карты в иностранной валюте. Часто курс валюты может быть выгоднее, чем в кассе того же банка. Некоторые банкоматы работают круглосуточно. Поэтому, если режим позволяет вам снять средства только поздно вечером или рано утром, банкомат станет удобным для этого вариантом.

Однако далеко не все банкоматы предполагают снятие наличных в иностранной валюте. Эту информацию необходимо уточнить на сайте банка. Чтобы не нарваться на мошенников, которые могут отобрать у вас деньги, снимайте их в банкоматах в офисе банка или крупных торговых центрах.

Как обменять деньги онлайн?

Если вам нужна крупная сумма средств в долгосрочной перспективе, вы можете обменять деньги онлайн на сайте банка. Чтобы выбрать наиболее удачное предложение, вы также можете воспользоваться нашим специальным разделом. Он поможет вам выбрать банк с наиболее выгодным курсом по интересующей валюте.

К преимуществам обмена валюты онлайн можно отнести точность способа – при нем исключается человеческий фактор. Кроме того, обменять валюту вы сможете в любое время и не бояться мошенников. Однако, чтобы воспользоваться таким способом, необходимо быть клиентом банка.

Как обменять валюту на бирже через брокера?

Такой способ пока не самый популярный у новичков, но помогает существенно сэкономить при переводе в валюту крупные суммы. Чтобы воспользоваться им, вам нужно:

- Открыть рублевый и валютный счета в банке.

- На сайте брокерской компании необходимо оформить лицевой счет и пополнить его с вашего рублевого счета в банке.

- На специальных торгах необходимо купить различные денежные знаки: не только доллары или евро, но и валюту других стран, например, юани или франки.

- После этого вы можете вывести средства на свой валютный банковский счет.

Из основных преимуществ покупки валюты на бирже – выгодный курс. Однако такой способ не подойдет в тех случаях, когда валюта вам нужна срочно и в небольших суммах: купить или продать валюту можно только лотами. В среднем один лот начинается от одной тысячи долларов. Деньги поступят на ваш счет не сразу – в лучшем случае на следующий день. За свои услуги брокер возьмет комиссию. Она предполагается также и при выводе средств с брокерского счета. Обязательно уточните в начале, какой процент составит комиссия. Кроме того, часто сам банк предполагает комиссию при переводе средств на валютный счет.

Как расплатиться за рубежом картой?

Вы можете оплатить товары и услуги за границей с помощью пластиковой карты. Обычно рублевые карты выпускают на базе платежных систем «Мир», Visa или Mastercard. При оплате товара онлайн вы сразу видите список систем, картами которых можно его оплатить. Если вы планируете использовать карту за границей, узнайте у эмитента, можно ли использовать вашу карту за рубежом. Кроме того, вы заранее можете оформить специальную карту для путешествий. Выбрать оптимальный для себя вариант и подать заявку на изготовление карты вы можете в нашем специальном разделе.

Существенным недостатком такого способа является зависимость пользователя от валютного курса банка-изготовителя карты. Кроме того, в большинстве случаев банк удерживает комиссию за оплату услуг в иностранной валюте. Если ваша карта уже открыта в валютном счете, комиссии за конвертацию не будет. Выбрать удачный для себя вариант и подать заявку на изготовление карты вы можете в нашем разделе.

Что важно запомнить при обмене валюты:

- Выбирайте только надежные способы обмена валюты. Обязательно проверьте, кому принадлежит обменный пункт, какую комиссию удерживает учреждение при обмене валюты.

- В некоторых случаях удобнее завести карту в валютном счете или специальный пластиковый продукт для путешествий.

- Чтобы сэкономить больше денег при обмене валюты, позаботьтесь заложите на эту операцию хотя бы несколько дней. Выберете удобный способ для обмена валюты: банк, обменник или брокер, изучите размер комиссии при обмене.

- При переводе в валюту больших сумм лучше воспользоваться услугами брокера и запастись временем.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

3

0

0

2

1

Как сейчас выгоднее покупать валюту?

Курс доллара сейчас находится на минимальных за последние пять лет уровнях. Беспокойство по поводу чрезмерного укрепления рубля уже выражают сами министры и представители Банка России. При этом по прогнозу Минэкономразвития к концу года доллар будет стоить порядка 80 рублей. Таким образом, купив доллары сейчас, в теории можно очень хорошо заработать в будущем. В связи с этим возникает вопрос: как сейчас выгодно приобрести валюту?

Вариант 1: в банке

Когда каждый день слышишь про «курс ЦБ» или что «Центробанк установил курс доллара», может сложиться впечатление, что именно Банк России определяет цену доллара. В действительности же курс ЦБ — это расчетный индикатор или, проще говоря, вывеска, имеющая значение лишь для государственных расчетов.

Банки, продавая населению валюту, ориентируются в первую очередь не на курс ЦБ, а на текущие цены купли-продажи доллара на Московской бирже. Да и сам ЦБ свой курс определяет исходя из торгов на Мосбирже. Какая цена складывается на бирже к определенному времени, таким ЦБ и объявляет курс доллара на завтра. Так что курс ЦБ — это еще и старая вывеска, так как к моменту, когда он официально вступит в силу, ситуация на бирже может существенно поменяться.

Если вы собираетесь покупать валюту, надо смотреть не на курс ЦБ, а на то, какой сейчас курс на бирже. Банки на продаже валюты зарабатывают проценты, поэтому их курс продажи долларов всегда выше, чем биржевой, а курс покупки всегда ниже. Здесь все зависит от аппетитов конкретного банка; разница с текущей биржевой ценой может быть от 1–2 рублей до 20–30 рублей. Нет ни одного банка, который продавал бы валюту по биржевому курсу. Кроме того, банки всегда продают валюту дороже, чем сами готовы у вас купить. И здесь разлет сейчас тоже может доходить до десятков рублей, тогда как на бирже разница в курсах купли-продажи составляет копейки.

Все эти банковские валютные минусы действуют как при продаже наличной валюты, так и при безналичной конвертации. Кроме того, сейчас существенные суммы долларов и евро просто не купить. Банкам в кассах разрешено продавать только те наличные доллары и евро, которые поступили в кассы после 9 апреля 2022 года. По факту купить в кассе банка наличными сейчас можно максимум пару сотен долларов — и то если повезет.

Безналичным способом конвертировать рубли в доллары через интернет-банк можно на любые суммы, но надо помнить, что из-за действующих валютных ограничений купленную после 9 марта валюту до сентября снять не удастся (и неизвестно, удастся ли после). Можно только безналичным способом перевести деньги в другой банк, причем даже за границу: лимит для зарубежных валютных переводов недавно повысили до 150 тыс. долларов в месяц.

Вариант 2: на бирже

Итак, именно на Московской бирже определяется стоимость доллара. Как следствие, закупаться валютой выгодней всего непосредственно на бирже. Что же для этого надо сделать?

Торговать на бирже можно только через посредника — брокера. К выбору брокерской компании нужно подойти очень серьезно. Если при закрытии банка государство компенсирует вкладчикам до 1,4 млн рублей, то в случае с брокерами никакой госстраховки нет. В России брокеры банкротятся крайне редко, но все-таки банкротятся. Жертвой нынешнего кризиса, например, стала компания «Универ Капитал»: в марте ее руководство обратилось в ЦБ с просьбой о санации, то есть, по сути, о спасении. В итоге в «Универ Капитал» сменился собственник. Это еще относительно благополучный исход для клиентов, так как в случае банкротства брокера его клиенты вполне могут остаться ни с чем. Поэтому нужно семь раз отмерить, а потом уже открывать брокерский счет.

Брокер — не мужчина средних лет в костюме, который берёт ваши деньги и куда-то их уносит, это ваш проводник на фондовой бирже, инструмент, с помощью которого вы покупаете ценные бумаги.

Как выбрать брокера?

Вопрос определения надежности брокера дискуссионный, но размер в данном случае имеет ключевое значение. А если брокер при этом еще и принадлежит банку из перечня системно значимых, можно выбирать его относительно спокойно. Системно значимые банки влияют на устойчивость всей банковской системы, а значит, спасать их государство будет всеми силами. В списке системных сейчас тринадцать банков: Сбербанк, ВТБ, Газпромбанк, Россельхозбанк, Альфа-Банк, Промсвязьбанк, ЮниКредит Банк, Совкомбанк, Московский Кредитный Банк, «Открытие», Росбанк, Райффайзенбанк и Тинькофф Банк. Все они предлагают брокерское обслуживание.

Если вы уже клиент одного из этих банков, открыть брокерский счет можно дистанционно: подаете заявку через личный кабинет и затем устанавливаете приложение брокера.

Выбрать брокера можно на Банки.ру. На сайте представлена подробная актуальная информация о крупнейших брокерах России, а также рейтинги и отзывы реальных пользователей, которые уже открыли брокерский счет и на своем опыте оценили операторов фондового рынка по качеству сервиса, надежности и удобству приложений.

Помимо надежности симбиоз банка и брокера удобен и выгоден тем, что можно практически моментально перевести деньги с банковского счета на брокерский и наоборот, причем бесплатно. В случае же с переводом из банка на сторонний брокерский счет, как правило, придется заплатить комиссию и ждать поступления средств от нескольких часов до нескольких дней.

Но прежде чем открывать брокерский счет для покупки долларов на бирже, в первую очередь надо поинтересоваться, сможете ли вы их вообще купить. До февраля такой вопрос показался бы абсурдным, но сейчас из-за санкций некоторые даже крупные брокеры ввели мораторий на сделки по валюте. К примеру, в компании «ВТБ Инвестиции» сейчас нельзя ни покупать, ни продавать на бирже ни доллары, ни евро.

Сколько придется платить брокеру?

Если брокеры сопоставимы по надежности, то выбирать стоит того, чьи услуги дешевле. Да, в отличие от покупки валюты в банке брокеру придется дополнительно платить. Но по факту вы платите и при покупке в банке, просто свою комиссию банк закладывает в курс продажи.

В случае с брокерами все комиссии прозрачны и заранее известны. Любой брокер предлагает на выбор несколько тарифов. Здесь все по-разному, но обычно брокеры не берут плату за обслуживание либо устанавливают какую-то незначительную сумму, а взимают комиссию за сделки плюс биржевой сбор. Размер комиссии у большинства брокеров зависит от суммы сделки: чем больше сумма, тем меньше комиссия. Если покупать доллары на десятки тысяч рублей, то суммарно брокерская и биржевая комиссии могут доходить и до 0,9% от суммы, а если на десятки миллионов рублей — то всего до 0,006%.

Комиссионная дифференциация у каждого брокера своя, и выбирать нужно исходя из индивидуальной ситуации. Если нужна небольшая сумма долларов, лучше заранее просчитать, во сколько обойдется их покупка на бирже с учетом всех комиссий, и понять, не проще ли будет тогда купить в банке. Ради пары сотен долларов открывать брокерский счет смысла нет.

Кроме того, минимальный биржевой лот — 1 000 долларов, у большинства брокеров меньшую сумму просто не купить. Есть несколько брокеров, которые предоставляют возможность покупать даже по 1 доллару, но, как правило, поштучно они продают доллары уже не по биржевому, а более высокому курсу.

Если же планируется покупать больше 1 000 долларов, сейчас однозначно есть смысл идти на биржу. Допустим, вы покупаете на бирже доллары по курсу 57 рублей за доллар. Тогда 1 000 долларов с учетом комиссии в 0,9% — а это практически максимальный сейчас размер на рынке — обойдется в 57 513 рублей. При биржевом курсе в 57 рублей за доллар в банке доллар будет стоить точно не меньше 60 рублей. В результате та же 1 000 долларов обойдется уже в 60 000 рублей, то есть на 2 487 рублей дороже, чем на бирже. И чем больше будет сумма покупки на бирже, тем больше вы сэкономите по сравнению с приобретением валюты в банке.

Для инвестиций на бирже требуется посредник — банк, брокер, управляющая компания. На какие критерии стоит обратить внимание в первую очередь?

Как покупать?

Для того чтобы купить доллары на бирже, не надо быть супертрейдером. Сейчас практически все брокеры предоставляют возможность проводить сделки не только на компьютере, но и в мобильном приложении. Если вы не собираетесь становиться активным трейдером, для разовых сделок вполне достаточно будет брокерского приложения. Они сейчас у всех брокеров, в принципе, стали интуитивно понятными. Кроме того, каждый брокер проводит бесплатные обучающие курсы, хотя и без них алгоритм действий не сложный.

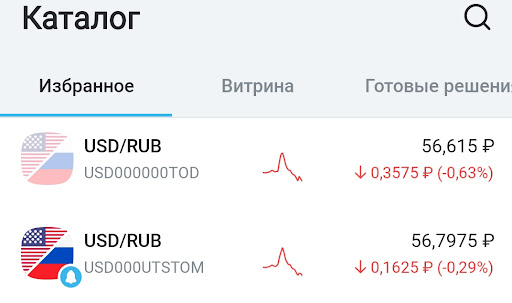

В большинстве приложений сразу при входе высвечивается перечень наиболее популярных активов. Среди них вы обязательно увидите надписи: usdrub _ tod и usdrub _ tom.

Это и есть пара доллар/рубль. Обозначение tod означает today, то есть сегодня, а tom — tomorrow, завтра. Разница в том, что если вы выбираете для покупки usdrub _ tod , то сможете вывести купленные доллары с брокерского счета уже в день покупки, а если usdrub _ tom, то перевести получится только на следующий день.

Пары usdrub _ tod и usdrub _ tom торгуются отдельно, поэтому курс у них отличается. Как правило, курс usdrub _ tod на несколько копеек ниже. Кроме того, торги по usdrub _ tod заканчиваются в 17:45 по московскому времени, а по usdrub _ tom торги сейчас идут до 19:00.

В остальном никакой разницы между usdrub _ tod и usdrub _ tom нет, поэтому для покупки можно выбирать пару, по которой в данный момент будет более выгодный курс.

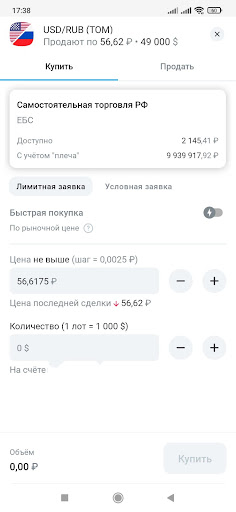

Для этого надо просто нажать на значок usdrub _ tod или usdrub _ tom, после чего откроется окошко с графиком котировок с кнопками «купить» и «продать».

После нажатия нужной кнопки вы переходите к оформлению так называемой лимитной заявки, указываете курс, по которому хотите купить, и количество покупаемых лотов.

Минимальный лот — это 1 000 долларов. Если вы хотите купить 1 000 долларов, в количестве лотов надо указать «1», так как если написать 1 000, это будет означать, что вы хотите купить 1 млн долларов.

После заполнения формы нажмите кнопку «подать заявку» — вот и все. Как только курс в течение торговой сессии достигнет указанного вами уровня, покупка произойдет автоматически. Если не достигнет, на следующий день просто повторяете заявку. В случае с продажей долларов схема действий такая же, просто вместо кнопки «купить» надо нажать на «продать».

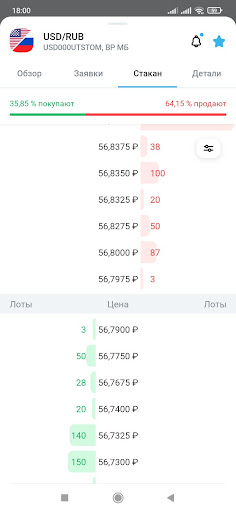

Если есть желание понаблюдать за тем, какие заявки на покупку или продажу сейчас выставляют другие участники торгов, можно нажать на раздел «стакан» — тогда вы увидите, по какой цене и в каком объеме сейчас выставляются заявки и как быстро они исполняются.

Вот и все базовые необходимые манипуляции для непрофессионального трейдера. Как правило, в большинстве приложений с процессом покупки разобраться можно буквально за несколько минут.

Купили — что дальше?

Что делать с купленными долларами, вопрос непростой. Наличными снять доллары с брокерского счета просто технически нельзя — так было и раньше. Можно было перевести валюту с брокерского счета на банковский и затем уже снять в банке, но до 9 сентября 2022 года в банке сейчас тоже валюту не снять. Кроме того, далеко не в каждый банк сейчас можно перевести с брокерского счета доллары и евро. До февраля никаких проблем с этим не было, можно было переводить валюту в любой банк, причем, как правило, бесплатно.

Сейчас из-за введенных санкций переводы валюты работают только в банк, которому принадлежит брокер. Хорошо, если этот банк переводит сейчас доллары и евро в другие банки. Тогда, если требуется, можно будет перекинуть валюту дальше, но, скорее всего, за это придется заплатить комиссию минимум в 1% от суммы перевода. Если же банк не проводит валютные переводы, ничего не останется, как держать доллары в нем либо на брокерском счете. Придется дожидаться отмены ограничений на снятие либо момента продажи долларов по устраивающему вас курсу.

Если вы решите держать доллары не у брокера, а в банке, лучше разместить валюту на вклад. Дело тут даже не в ставке — они сейчас у всех практически нулевые, а в том, что банки начали вводить комиссии за обслуживание текущих валютных счетов. Центробанк уже заявил, что без персонального согласия клиента банк не имеет права ухудшать условия обслуживания, но лучше размещать валюту на депозиты. В случае с вкладами у банков точно нет никаких законных оснований для введения каких-либо комиссий. Лучше всего выбрать вклад «до востребования», так как он бессрочный — можно сколько угодно ждать подходящего момента для продажи. Когда такой момент наступит, моментально переводите валюту обратно на брокерский счет и продавайте ее на бирже. С полученными от продажи рублями уже не будет никаких сложностей, их можно будет прямо с брокерского счета вывести в любой банк бесплатно.

Комиссия на покупку долларов, евро и фунтов на бирже: разбор

Комиссия на покупку валюты на бирже

3 марта Банк России предписал брокерам взимать комиссию с физических лиц, которые покупают иностранную валюту на бирже. Первоначально ее размер составлял не менее 30% от суммы сделки. Однако на следующий день ЦБ, дополнительно проанализировав ситуацию, ввел новые правила — комиссия в 12%, но не только для физических лиц, а также и юридических. Комиссия касается операций с долларами, евро и фунтами.

Регулятор объяснил свое решение тем, что такая мера «позволит выровнять конкурентные условия между банками и брокерами». У банков есть возможность использовать спред, то есть разницу между курсом покупки и продажи валюты.

В инвесткомпании «Фридом Финанс» отмечали, что комиссия действует как на биржевом, так и внебиржевом рынке. В компании «Атон» добавили, что, согласно разъяснениям ЦБ, требования предписания не распространяются на некоторые операции:

с клиента не спишут 12% комиссии, если он покупает иностранную валюту из-за того, что ему пришел маржин-колл и нужно закрыть шорт по этой валюте;

с клиента не спишут комиссию в 12%, если у него открыта короткая позиция по иностранной валюте и он хочет ее закрыть, купив эту валюту. Например, он занимал у брокера $1 тыс. и может купить $1 тыс. без комиссии, но сумма, которая превысит этот лимит, будет облагаться комиссией, однако учитывается размер минимального лота;

она также не распространяется на своп-контракты на иностранную валюту, которые заключают в целях переноса позиции в соответствии с правилами торгов на Мосбирже и клиринга;

в «БКС Мир инвестиций» отметили, что комиссия в 12% не распространяется на сделки с фьючерсами на валютные пары.

Инвестор берет активы в долг у брокера и продает их — открывает короткую позицию (шорт). Он рассчитывает, что цена этих активов упадет, и он купит их позже дешевле и вернет брокеру, а разницу в цене продажи и покупки оставит себе. У инвестора в портфеле появляется «минусовая» позиция, так как он продавал не свои активы, а брокера. Это непокрытая позиция.

Брокер начинает отслеживать состояние портфеля инвестора и измеряет, достаточно ли у него средств и активов на счете, которые становятся гарантией того, что брокер сможет вернуть себе хотя бы часть долга. Если их становится недостаточно, так как стоимость актива выросла, брокер присылает инвестору уведомление о необходимости пополнить счет — маржин-колл. В случае если инвестор не выполнил поручение, брокер может принудительно продать часть его активов или выкупить за средства инвестора те активы, которые тот у него занимал.

Своп — это торговая операция, в которой заключаются две конверсионные сделки. Например, на покупку иностранной валюты и его продажу через определенный срок на тех же или других условиях. Таким образом, это обмен активами на определенный срок.

Кроме того, Мосбиржа уточнила, что комиссия не распространяется на поручения компаний-импортеров при подтверждении наличия контрактных обязательств перед иностранными поставщиками. В «БКС Мир инвестиций» отметили, что это очень важное уточнение, так как если бы с импортеров также взимали 12% за покупку валюты, то это оказало бы сильное влияние на инфляцию. «Компаниям пришлось бы перекладывать транзакционные издержки на потребителей», — рассказал брокер.

Зачем ЦБ ввел комиссию?

По мнению главного аналитика ИФК «Солид» Дмитрия Донецкого, введение комиссии нужно для сдерживания ослабления курса рубля. «ЦБ таким образом старается сбить панику и ослабить давление покупателей на доллар», — сказал он. С этим согласна и финансовый консультант Наталья Смирнова. Аналитики Росбанка полагают, что эта мера может стать эффективной в борьбе с оттоком наличности из банковского сектора.

«12% — внутридневная волатильность фактически по рублю в текущий момент. Ситуация с долларовыми и рублевыми операциями как-то нормализуется», — отметил директор по стратегии финансовой группы «Финам» Ярослав Кабаков. По его мнению, в ближайшие несколько торговых сессий ситуация на валютном рынке будет постепенно выравниваться, наличные поступают в банковскую систему, ажиотажный спрос со стороны населения также постепенно проходит.

«Если говорить о ближайшей неделе, видимо, все-таки стабилизация на текущих уровнях произойдет», — считает Кабаков.

По словам Василия Карпунина, начальника управления информационно-аналитического контента «БКС Мир инвестиций», изначальное введение комиссии в 30% на покупку долларов, евро и фунтов для физлиц не сказалось на оборотах торгов. Он отметил, что 3 марта в режимах с поставкой «сегодня» (TOD) и «завтра» (TOM) по доллару и евро наторговали на ₽540 млрд против ₽500 млрд в среду и ₽340 млрд во вторник. Кроме того, по-прежнему наблюдается премия в режиме TOD относительно TOM.

В Промсвязьбанке отметили, что сейчас торги парой доллар-рубль проходят на пониженных объемах. Максимум был достигнут 17 марта, когда операций было проведено на $1 млрд, что в 2,5 раза ниже средних объемов в докризисное время. По мнению аналитиков банка, рост объема торгов до $1 млрд говорит о том, что экспортеры налаживают ситуацию с валютными платежами, с которыми последние дни наблюдались трудности.

Некоторые валюты не облагаются комиссией

Смирнова добавила, что на бирже доступны и другие валюты — швейцарский франк, китайский юань, японская иена, гонконгский доллар и ряд других. По ее мнению, белорусский рубль, турецкая лира и казахстанский тенге не так интересны. На покупку этих валют введенная ЦБ комиссия не распространяется. «Если вам некомфортно в рублях и вы хотите сэкономить на комиссии, варианты есть», — отметила Смирнова.

После начала специальной операции курсы иены, юаня, франка, лиры и гонконгского доллара по отношению к рублю стали расти. Однако впоследствии, после достижения пиковых значений, котировки начали стабилизироваться. Так, 9 марта курс юаня достигал максимума в ₽23,01, торги на Мосбирже в этот день закрылись для китайской валюты ростом на 6,84%. Затем курс стал снижаться с максимума и к закрытию 18 марта достиг ₽16,61.

Курс гонконгского доллара достиг максимума 18 марта — в моменте он вырос на 11,65%, до ₽32,29. Однако по итогам торговой сессии упал более чем на 40% к закрытию предыдущего дня и составил ₽17,05.

Источник https://bankiros.ru/news/kak-lucse-obmenat-valutu-instrukcia-ot-bankirosru-6959

Источник https://www.banki.ru/news/daytheme/?id=10968094

Источник https://quote.rbc.ru/news/article/6221ee339a7947134503de67