Депозитная политика банка

Депозитные операции банка – пассивные операции, в результате которых увеличивается объем привлеченных средств за счет размещения вкладов физическими и юридическими лицами на условиях договора вклада. К депозитным операциям относятся открытие и ведение счетов вкладов физических лиц и юридических лиц, а также расчетных, текущих, и иных банковских счетов, на которых размещаются подвижные остатки денежных средств клиентов банка.

В законодательстве Российской Федерации депозит и банковский вклад являются идентичными категориями, это определено в ст. 834 Гражданского кодекса. Регулированию публичных отношений, связанных с размещением де-нежных средств, начислением процентов, возвратом вклада и т.д., посвящена 44 Глава ГК РФ.

В ФЗ «О банках и банковской деятельности» №395-1 закреплено следующее определение:

Вклад – это денежные средства в национальной валюте или валюте иностранных государств, размещенные физическими лицами с целью хранения и получения дохода. Доходы по вкладам выплачивается в денежной форме в виде процентов.

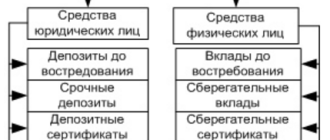

Депозитные операции банка разделяются на две группы:

Структура депозитных операций банка

Для привлечения денежных средств корпоративных и частных клиентов банки разрабатывают и реализуют депозитную политику. Суммы привлеченных денежных средств во вклады и на счета на определенный срок или до востребования формируют депозитный портфель.

Сущность депозитной политики банка

Депозитная политика банка определяет его способность привлекать финансовые ресурсы и использовать их в процессе своей финансово-кредитной деятельности.

Депозитная политика банка – это комплекс мероприятий, которые связаны с привлечением денежных средств и реализуются с целью удовлетворения потребности банка в увеличении ликвидности. Депозитная политика представляет собой набор определенных правил, задач, действий и конкретных мероприятий, реализуемых в рамках отношений, связанных с размещением вкладов.

Концепция депозитной политики банка

В таблице приведена структура депозитной политики с точки зрения входящих в нее аспектов.

Структура депозитной политики

Элементы депозитной политики

определяет условия осуществления депозитных операций на основе существующих внешних требований и внутренних целей банка

регламентирует порядок осуществления депозитных операций и полномочия сотрудников в этой области

формализует применяемые банком технологии, предлагаемые продукты, повышая уровень обслуживания клиентов банка

Предметом депозитной политики являются вкладные операции, а совокупность вкладов составляет депозитный портфель банка. Кредитные организации осуществляют реализацию депозитной политики с применением различных инструментов формирования депозитного портфеля.

К инструментам депозитной политики относятся:

- Виды депозитных ставок (на основе издержек, рисков, условий вкладов, спецусловий и т.д.);

- Виды депозитов и предложений вкладов (перечень вкладов, доступных клиентам для размещения средств);

- Модели формирования предложений по вкладам – консервативная, агрессивная, сбалансированная и др. (обычно практикуется разработка одной модели, которой банк придерживается в течение длительного периода).

В рамках депозитной политики банк определяет целевые показатели:

- целевой уровень депозитов;

- целевой уровень стоимости депозитов;

- средний размер депозита от клиента;

- количество потенциальных клиентов.

С точки зрения внутреннего содержания депозитной политики банки применяют 4 инструмента для формирования структуры вкладов.

Инструменты депозитной политики

Сегментирование клиентов банка

Диверсификация депозитов по частным и корпоративным клиентам позволяет развивать оба направления или только одно из них, менять приоритеты депозитной политики, дифференцировать вклады и условия размещения средств

Гибкая процентная политика

Стимулирует привлечение новых клиентов (при этом не способствует повышению интенсивности работы с уже существующими клиентами банка). Основной метод предложение ставок по вкладам выше среднего уровня по рынку.

Дифференциация условий вкладов

Клиенты сами могут сформировать депозит исходя из имеющихся возможностей и предпочтений, либо выбрать из широкой линейки депозитов.

Гарантия возврата размещенных средств

Основной подход – страхование вкладов.

В Российской Федерации данную функцию реализует госкомпания «Агентство по страхованию вкладов» (АСВ), выплачиваемое возмещение по вкладам в банке, в отношении которого наступил страховой случай, в размере 100% суммы вкладов в банке, но не более 1400 тыс. руб.

Применение инструментов депозитной политики направлено на стимулирование клиентов к активизации взаимодействия с банком, формирование устойчивой ресурсной базы и создание предпосылок для дальнейшего развития.

Цель и задачи депозитной политики банка

Цель депозитной политики банка – обеспечение стабильного и устойчивого функционирования банка, за счет поддержания целевого уровня ликвидности.

Приоритетная задача депозитной политики – увеличение объема размещенных средств в депозитах и минимизация расходов банка при соблюдении запланированного соотношения уровня ликвидности и рисков.

Задачи депозитной политики банка:

- получение прибыли в долгосрочном периоде вследствие проведения депозитных операций;

- поддержание необходимого уровня банковской ликвидности;

- диверсификация клиентов банка, дифференциация депозитов и вкладных операций;

- поддержание баланса между вкладными операциями и кредитными операциями, обеспечение соответствия кредитной политике банка;

- минимизация свободных средств на депозитных счетах;

- проведение гибкой процентной политики;

- минимизация процентных рисков по привлеченным ресурсам;

- развитие банковских услуг и повышение качества обслуживания.

Реализация депозитной политики банками имеет трехуровневую систему:

- Регулирование на макроуровне со стороны Центрального Банка Российской Федерации;

- Разработка и управление депозитными продуктами на уровне банка;

- Механизмы реализации депозитного процесса в процессе банковского обслуживания.

Формирование депозитной политики банка

Депозитная политика банка включает три элемента:

- Стратегические направления депозитного процесса – определение цели и задач проводимой политики;

- Тактические действия по формированию ресурсной базы –организация формирования ресурсной базы, в том числе формализация депозитных операций и регламентация процедур привлечения финансовых средств;

- Контроль реализации депозитной политики и осуществления операций.

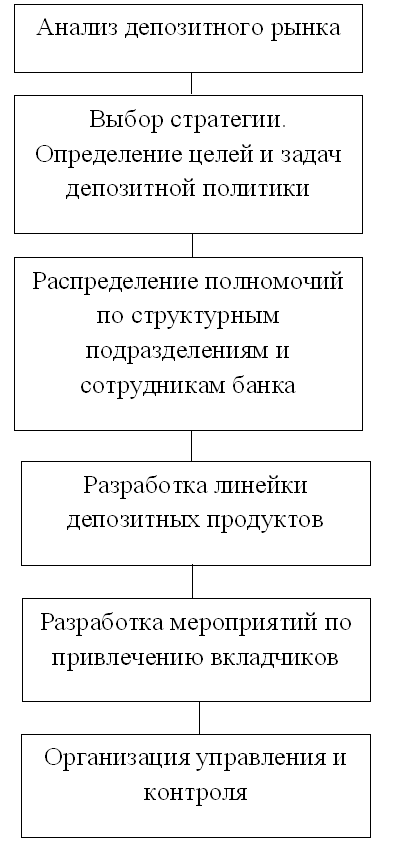

Формирование депозитной политики осуществляется в рамках 4 этапов, представленных на схеме:

Этапы формирования депозитной политики банка

Деятельность банка по привлечению депозитов и размещению средств во вкладах осуществляется с учетом внешних и внутренних факторов.

Факторы формирования депозитной политики

Формализация депозитной политики осуществляется в рамках внутрибанковских положений и инструкций:

- Положения содержат условия и порядок приема вкладов;

- В инструкциях регламентируется и детализируется порядок операций, осуществляемых при размещении клиентами средств на депозитах.

Данные положения и инструкции формулируют конкретные принципы депозитной политики.

Депозитная политика банка формируется на основе совокупности общих и специфических принципов, которые позволяют определять стратегические цели и тактические задачи.

Принципы формирования депозитной политики банка

Обязательные элементы депозитной политики банка:

- приоритеты и направления депозитного процесса;

- регламент депозитной политики банка;

- стандарты работы персонала;

- методика оценки депозитного портфеля;

- приемлемые параметры депозитных операций;

- ответственность банка и вкладчика;

- конкретные критерии осуществления депозитных операций.

Как особый документ, депозитная политика регламентирует общие условия размещения средств на депозитах, а положения и инструкции конкретизируют их в виде определенной последовательности операций, конкретных действий, требований.

Формализация депозитной политики позволяет представить ее в виде документа, в котором должны быть определены следующие элементы:

- правила и условия приема депозитов (вкладов);

- правовой статус субъектов договорных отношений;

- порядок заключения договора банковского вклада;

- его содержание;

- способы приема и выдачи вклада (депозита);

- перечень документации, необходимой для открытия и пользования вкладом (депозитом), и требования, предъявляемые к ним;

- права вкладчиков и обязанность банка;

- способы начисления и выплаты процентов по вкладам (депозитам).

Реализация депозитной политики осуществляется на базе результатов проведенного анализа и за счет выбранных методов управления вкладными операциями банка. Контроль депозитных операций возможен при наличии определенных документов для анализа. Осуществление вкладных операций осуществляется на основе формализованных документов, в которых регламентируются конкретные приемы, способы и методы реализации депозитной политики.

Регламентация, формализация и документальное представление составляет объективную основу формирования депозитной политики банка, которая соответствует ее предметной реализации.

Для формирования эффективной депозитной политики банку необходимо реализовать три условия:

- Разработать комплекс стратегических целей и задач депозитной политики;

- Определить приоритеты депозитной политики с учетом разработанных целей;

- Сформировать перечень применяемых приемов и методов реализации депозитной политики.

Совершенствование депозитной политики банка

На первом месте всегда стоит проблема обеспечения и защиты интересов инвесторов, которыми выступают частные и корпоративные вкладчики при реализации депозитных операций. В случае проявления признаков возможной утраты вложений их внезапные действия могут спровоцировать лавинообразную реакцию на финансовом рынке даже в период макроэкономической стабильности. В ряде случаев, спонтанное обращение множества вкладчиков, вызванное утратой доверия к банку, с требованием изъять размещенные на их депозитах средства, может спровоцировать нарушение устойчивости банка. Поэтому банкам необходимо реализовывать мероприятия по совершенствованию депозитной политики.

Типовые мероприятия для повышения эффективности вкладных операций банка включают в себя следующие:

- диверсификация ресурсной базы и минимизация рисков;

- сегментирование депозитного портфеля;

- дифференциация клиентов и их опыта вкладных операций;

- повышение конкурентоспособности предлагаемых депозитных продуктов;

- предложение новых депозитных продуктов;

- привлечение средств институциональных инвесторов для размещения на специальных условиях;

- развитие депозитных продуктов целевого назначения.

В целях совершенствования депозитной политики и повышения ее эффективности, банку следует реализовывать эти меры на постоянной основе.

Кроме этого следует определить перспективные направления совершенствования депозитной политики банка в условиях динамично меняющейся макроэкономической среды.

Перспективные направления повышения эффективности депозитной политики

Финансовые инструменты повышения эффективности депозитной политики

Увеличение процентных ставок

Важнейший стимул для вкладчиков – это процентная ставка по вкладу. Для банка приоритетным является повышение доли долгосрочных и среднесрочных вкладов. Поэтому практикуется ограничение возможности закрытия вклада и снятия части средств, за счет чего повышается ставка по вкладу. Данный инструмент минимизирует процентные риски банка.

Предложение разных вкладов для разных категорий вкладчиков

Основным инструментом является предложение целевых вкладов: накопление на оплату образования, приобретение квартиры и т.д.

Сюда же относятся вклады со спецусловиями, бонусами и т.п.

Также могут формироваться продукты на индивидуальных условиях, когда в рамках обслуживания банковских карт проценты по вкладу выплачиваются на определенный счет либо сумма вклада с процентами в определенную дату перечисляется на специальный карточный счет, например, день рождения, день свадьбы, к отпуску.

Развитие линейки инвестиционных вкладов

Такие продукты предполагают наличие гарантированной и негарантированной доходности от рисковых операций.

Комбинированные депозиты формируются вкладом, в котором определенная доля направляется на рисковые операции, доходность по которым существенно выше, в случае неудачи доходность формируется только оставшейся долей. Гарантированный доход по вкладу ниже потенциального.

Данные инструменты позволяют повысить максимальный предел доходности по депозиту.

Привлечение средств юридических лиц

Типовой инструмент, который направлен на привлечение временно свободных денежных средств юридических лиц, на условиях краткосрочного размещения.

Маркетинговые инструменты совершенствования депозитной политики банка

Основные приемы, используемые банками в рекламе вкладов, включают в себя обращение к эмоциям, игру с цифрами, уникальные предложения, привлечение звезд, рекламные статьи.

Повышение качества банковских услуг

Большинство клиентов банков имеют диверсифицированный потребительский опыт в получении финансовых услуг, поэтому необходимо повышать все показатели предлагаемых продуктов.

Основные критерии: процентная ставка по вкладу, надежность размещения денежных средств, порядок получения процентов и возврата основной суммы вклада.

Дополнительные критерии: порядок пополнения и снятия средств с депозита в течение срока размещения.

Депозитная политика коммерческого банка: принципы формирования и реализации

Депозитная политика коммерческого банка предполагает ориентированность кредитной организации на определенную группу или группы клиентов-вкладчиков. Коммерческие банки формируют депозитную политику, исходя из анализа потребностей и возможностей людей делать вклады и анализа предложений банков-конкурентов.

Понятие депозитной политики

Депозитная политика кредитной организации — это система организационных элементов её деятельности по привлечению банковских вкладов.

Депозитная политика закрепляется в виде «Положения о депозитной политике» или «Положения о порядке привлечения денежных средств во вклады и открытии и ведении клиентских счетов». Документы разрабатываются ежегодно.

Положения депозитной политики соответствуют общей стратегии банка на рынке финансовых услуг и определяют виды вкладов, виды вкладчиков, сроки вкладов, процентные ставки и другие условия вкладов и счетов. Депозитная политика задает количественные и качественные цели в сфере привлечения вкладов.

Задачи политики

Задачами депозитной политики являются:

- формирование прибыли банка;

- привлечение ресурсов;

- обеспечение ликвидности.

Эффективная деятельность кредитной организации предполагает извлечение максимальной выгоды из разницы между процентами, полученными банком от заёмщиков по кредитам и процентами, уплаченными банком вкладчикам по депозитам, что собственно и формирует основную часть прибыли банка.

Депозитная политика решает задачу привлечения ресурсов, которые далее идут на выдачу кредитов и позволяют банку получать доход.

Банковская ликвидность — это способность кредитной организации своевременно и в полном объёме выполнять свои обязательства, особенно по депозитам. Нормативы банковской ликвидности устанавливаются Центральным Банком и представляют собой определённое соотношение между активами и обязательствами банка. Невыполнение нормативов может привести к отзыву лицензии.

Принципы политики

Принципы депозитной политики — это основополагающие правила, которые коммерческий банк соблюдает при её разработке и реализации.

Принципы банковской депозитной политики можно разделить на два вида:

Общие существуют на двух уровнях:

- уровень Центробанка;

- уровень коммерческих банков.

Специфические применяются на уровне коммерческих банков.

Выделяют следующие общие принципы:

- принцип научной обоснованности;

- принцип комплексности;

- принцип оптимальности и эффективности;

- принцип единства элементов депозитной политики.

- принцип оптимального уровня затрат;

- принцип безопасности;

- принцип надёжности.

Принцип научной обоснованности означает, что при разработке политики применяются только надёжные, доказанные и проверенные методы.

Разработка депозитной политики требует комплексного подхода, так как она должна быть связана с общей стратегией банка и является одним из основных элементов системы получения прибыли банка.

От депозитной политики требуется оптимальность и эффективность, так как, с одной стороны, она должна обеспечивать уровень процента по депозитам, позволяющим банку получить прибыл. С другой стороны, процентные ставки должны быть достаточно высокими, чтобы привлекать вкладчиков.

Элементы депозитной политики должны складываться в единую систему, чтобы обеспечивать эффективность её реализации.

Принцип оптимального уровня затрат означает возможность последующего получения банком запланированного уровня доходности и прибыли.

Безопасность операций банка предполагает обеспечение защиты вкладов клиента с помощью применения различных технических средств, контроля системы безопасности банка, а также проведения разъяснительной работы с вкладчиками.

Надёжность банка при совершении депозитных операций характеризует выполнение банком нормативов по соотношению обязательств и активов.

Субъекты и объекты депозитной политики

Субъектами депозитной политики являются коммерческий банк и его вкладчики. Объектами же депозитной политики являются депозитные продукты. Депозитными продуктами являются денежные и металлические вклады, депозитные сертификаты.

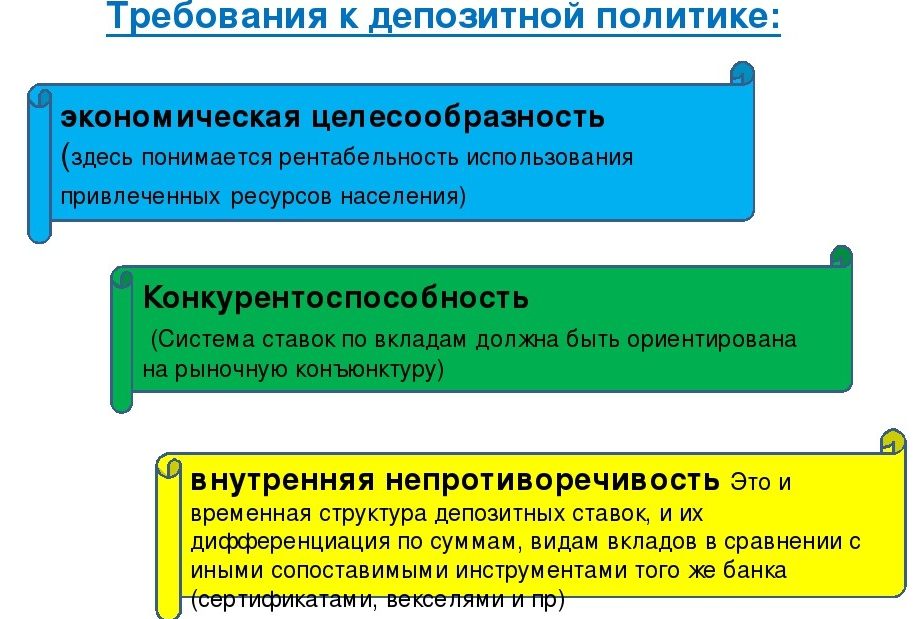

Согласно статье 837. ГК РФ, существует два вида вкладов:

- срочные;

- до востребования.

Центральный Банк классифицирует вклады по ряду дополнительных признаков: вид клиента, срок и сумма вклада.

Договор срочного вклада заключается на условиях возврата по истечении определённого срока. Договор вклада до востребования заключается на условиях возврата по требованию. Внесение вкладчиком денежных средств на банковский депозит осуществляется по договору банковского вклада. Физические лица вправе в любой момент потребовать деньги с банковского вклада, не будет выплачен только процент, кроме вкладов, по которым предусмотрено льготное досрочное расторжение. Это отличает банковский вклад от вложений в долговые ценные бумаги: векселя, облигации.

Депозитный сертификат — это вид ценной бумаги для юридических лиц, выпускается на определённую сумму и удостоверяет право владельца на получение по истечении оговорённого срока основной суммы и указанных процентов.

Как формируется депозитная политика коммерческого банка

Процесс формирования депозитной политики можно представить в виде следующей схемы:

Процесс разработки депозитной политики коммерческого банка начинается с анализа депозитного рынка. На этом этапе определяются потребности клиентов различных сегментов рынка, их потребности, изучаются предложения конкурентов.

После анализа необходимо спроектировать общую депозитную стратегию коммерческого банка, определить цели и задачи. Здесь также определяются целевые группы потенциальных вкладчиков.

Далее происходит распределение полномочий и ответственности между структурными подразделениями и сотрудниками банка.

На основании принятой стратегии и целевых сегментов вкладчиков разрабатывается депозитная линейка банка с учётом потребностей клиентов и характеристик продуктов конкурентов.

Перед тем, как продукт будет выведен на рынок, разрабатываются маркетинговые мероприятия по привлечению вкладчиков: реклама, PR. Происходит работа со средствами массовой информации.

Для успешной реализации депозитной политики разрабатывается система управления и контроля с определением контролирующих и ответственных лиц.

Политика должна соответствовать выбранной стратегии банка:

- ориентация на юридических лиц;

- ориентация на физических лиц;

- стратегия универсального банка.

Депозитная политика коммерческого банка должна в полной мере соответствовать его кредитной политике, так как банк должен соблюдать нормативы банковской ликвидности и быть в состоянии своевременно платить по своим обязательствам.

Как реализовывается депозитная политика

Реализацию депозитной политики можно рассматривать в широком и узком смыслах.

В широком смысле это деятельность банка по привлечению депозитов вкладчиков, а в узком смысле — это принятие коммерческим банком мер по поддержанию его ликвидности. Поэтому реализация депозитной политики зависит от состояния внутренней и внешней среды банка, точности прогнозов и изменений деловой среды.

Инструменты

Банки применяют следующие инструменты депозитной политики:

- виды открываемых вкладов;

- размеры и виды процентных ставок по вкладам;

- сроки вкладов;

- условия пополнения вкладов;

- условия досрочного снятия средств со вклада;

- бонусные программы.

Указанные инструменты используются в зависимости от ситуации, сложившейся на рынке депозитов. То есть, учитываются выявленные потребности клиентов, особенности депозитных линеек конкурентов.

Например, при больших сроках и суммах вкладов обычно используются большие процентные ставки. Менее надёжные и малоизвестные банки часто компенсируют высокий уровень риска повышенными процентными ставками.

При лояльных условиях досрочного снятия средств (без потери процентного дохода), ставка вклада устанавливается ниже, чем по вкладам с таким же сроком, но без услуги досрочного снятия средств.

Факторы, влияющие на депозитную политику

На депозитную политику банка влияют как внутренние, так и внешние факторы.

К внутренним факторам относятся:

- имидж банка;

- простота оформления вкладов;

- наличие сети офисов;

- возможность открытия вкладов online;

- квалификация персонала и уровень обслуживания;

- категории клиентов банка.

К внешним факторам относятся:

- экономическая ситуация: спад, подъём и прочие состояния;

- демографические факторы: возраст населения, уровень образования, национальность, традиции и прочие особенности;

- социальные факторы: уровень доходов населения, склонность к сбережению, ожидания;

- внешнеэкономические факторы.

Перед выбором инструментов депозитной политики, коммерческий банк должен тщательно проанализировать состояние внутренней и внешней среды.

Анализ внутренней среды дает информацию о ресурсах, которые есть в наличии у банка и которые можно использовать при разработке инструментов депозитной политики.

Анализ внешней среды показывает банковским менеджерам возможности применения инструментов на депозитном рынке. Выявляется текущая экономическая ситуация, на основании чего делаются выводы о необходимости корректировки существующей стратегии банка и разработки депозитной политики на краткосрочную перспективу.

Анализ микроэкономической внешней среды банка обычно проводится по следующим направлениям: потребители, конкуренты, партнеры. Важным решением является выбор целевого сегмента потенциальных вкладчиков на основе полученных данных.

Депозитная политика является важнейшей частью функционирования коммерческого банка. Она направлена на привлечение денежных средств и обеспечение требуемого уровня ликвидности банка. Построение депозитной политики — это сложный, ответственный процесс, от которого зависит объём и структура привлечённых в депозиты средств, а, следовательно, возможность выдачи кредитов и получения прибыли. При осуществлении депозитной политики банки используют широкий спектр инструментов банковского маркетинга.

Депозитная политика в банках

Специфика банковского учреждения как одного из видов коммерческого предприятия состоит в том, что подавляющая часть его ресурсов формируется не за счет собственных средств, а за счет заемных средств. Возможности банков по привлечению средств не безграничны и регулируются центральным банком в любом государстве.

Основную часть ресурсов банков составляют заемные средства, которые покрывают до 90% всей потребности в средствах для проведения активных банковских операций. Коммерческий банк имеет возможность привлекать средства от предприятий, организаций, учреждений, физических лиц и других банков в виде вкладов (вкладов) и открывать для них корсчета.

Привлекаемые банками средства разнообразны по составу. Основные их виды это средства, привлекаемые банками в процессе работы с клиентами (депозиты), средства, накопленные путем выпуска собственных долговых обязательств (депозитные и сберегательные сертификаты).

Теоретические основы формирования депозитной политики коммерческих банков

Суть депозитной политики коммерческого банка

В современных условиях для эффективного функционирования, развития и достижения своих целей каждый коммерческий банк должен разработать собственную депозитную политику, то есть стратегию практического управления. Как известно, привлечение денежных средств и их последующее размещение являются основными формами деятельности коммерческих банков.

Фонд средств, сформированный на платной основе, используется для инвестирования в активные инструменты. Таким образом, пассивные операции являются основными по отношению к большинству банковских операций, направленных на получение дохода. В этой связи привлеченные средства следует рассматривать как самостоятельный объект политики.

Таким образом, управление заемными средствами важная составляющая деловой политики банка. Однако вопросы, связанные с изучением теоретических основ этой сферы деятельности, в научной литературе получили недостаточное развитие. Это особенно верно в отношении концепции депозитной политики коммерческого банка как компонента стратегии управления пассивами.

К определению сущности депозитной политики банка нельзя подходить однозначно, поскольку она меняется в зависимости от ее предмета.

Депозитная политика это стратегия и тактика коммерческого банка по привлечению средств клиентов на возвратной основе посредством активных или пассивных операций.

Активные депозитные операции это размещение денежных средств в распоряжении банков на депозитах в других банках или кредитных организациях.

Пассивные депозитные операции банков и других кредитных организаций по привлечению средств во вклады.

Депозитная политика банка должна включать:

- разработка стратегии реализации деятельности банка по привлечению средств во вклады на основе комплексного исследования рынка, то есть анализа финансовой среды, места и роли банка в сфере привлечения средств, диагностики и прогнозирования;

- формирование тактики коммерческого банка по разработке, предложению и продвижению новых банковских депозитных продуктов для клиентов (в области товарной, ценовой, сбытовой и коммуникационной политики);

- реализация разработанной стратегии и тактики;

- мониторинг реализации политики и ее эффективности;

- мониторинг деятельности коммерческого банка по сбору средств.

Основным документом, регулирующим в коммерческих банках процесс привлечения временно свободных средств предприятий, организаций и населения на банковские счета в различные виды вкладов (вкладов), является депозитная политика банка. Это документ, который разрабатывается каждым банком самостоятельно на основе стратегического плана банка, анализа структуры, состояния и динамики ресурсной базы банка и исходя из перспектив ее развития. Кроме того, используются такие документы, которые определяют основные направления и условия размещения заемных средств, такие как «Кредитная политика банка» и «Инвестиционная политика банка».

Документ «Депозитная политика банка» должен определять его стратегию привлечения средств для выполнения требований законодательства, целей и задач, определенных меморандумами о кредитной и инвестиционной политике, с акцентом на поддержание ликвидности банка и обеспечение прибыльной работы.

В частности, банк предусматривает:

- перспективы роста собственных средств (капитала) банка, а значит, соотношения собственных и заемных средств;

- структура привлеченных и заемных средств (вклады, вклады, межбанковские кредиты, в том числе кредиты Центрального банка Российской Федерации);

- предпочтительные виды вкладов и вкладов, условия их привлечения; соотношение срочных вкладов (депозитов) к сроку «до востребования»;

- основной контингент вкладов и вкладов, то есть категория вкладчиков;

- география привлечения и заимствования средств;

- желательные банки-кредиторы по межбанковским займам, условия привлечения последних; условия привлечения депозитов (вкладов) и межбанковских кредитов;

- способы привлечения вклада товарища (на основании договоров банковского счета, корреспондентского счета, банковского вклада (депозита), путем выдачи собственных сертификатов, векселей);

- соотношение рублевых и валютных депозитов (депозитов);

- новые формы привлечения средств во вклады;

- особые условия открытия отдельных видов вкладов (вкладов);

- меры по соблюдению нормативов риска банка в отношении заемных средств.

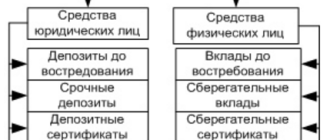

Депозитная политика должна, прежде всего, соответствовать следующим требованиям:

- экономическая целесообразность;

- конкурентоспособность;

- внутренняя согласованность.

Правовое регулирование депозитных операций

Основные правила, регулирующие депозитные операции:

- Гражданский кодекс Российской Федерации: ст. 834 844 (глава 44), ст. 845 860 (глава 45), ст. 395, 809, 818 ч. 2;

- Федеральный закон Российской Федерации «О банках и банковской деятельности» от 02.12.1990 № 395-I, в ред. От 21.03.2002 г.;

- Положение ЦБ РФ от 26.06.98 № 39-П «О порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств, и отражения этих операций на счетах бухгалтерского учета»;

- Основные положения и принципы депозитной политики.

Основная цель депозитной политики Банка привлечение оптимального количества денежных средств (по срокам и валютам), необходимого и достаточного для работы на финансовых рынках, при обеспечении минимального уровня затрат.

Депозитная политика Банка тесно связана с кредитной политикой и политикой процентных ставок, являясь одним из элементов банковской политики в целом.

Депозитная политика Банка формируется из следующих этапов:

- постановка целей и определение задач депозитной политики;

- выделение соответствующих подразделений, участвующих в реализации депозитной политики, распределение полномочий сотрудников Банка;

- разработка необходимых процедур и технических процедур для проведения банковских операций, обеспечение привлечения ресурсов;

- организация контроля и управления в процессе банковских операций, направленных на привлечение ресурсов.

При формировании депозитной политики учитываются следующие конкретные принципы:

- принципы обеспечения оптимального (с учетом последующего получения дохода от распределения ресурсов) уровня затрат;

- принцип безопасных депозитных операций и поддержание надежности банка.

Соблюдение перечисленных принципов позволяет Банку формировать как стратегические, так и тактические направления в организации депозитного процесса, тем самым обеспечивая эффективность и оптимизацию депозитной политики.

Депозитная политика банка предусматривает:

- анализ депозитного рынка;

- определение целевых рынков для минимизации депозитного риска;

- минимизация затрат при привлечении средств;

- оптимизация управления депозитным портфелем Банка с целью поддержания необходимого уровня ликвидности Банка, повышения его устойчивости.

Реализация депозитной политики Банка осуществляется в ходе конкретных банковских операций, перечисленных выше, которые позволяют привлекать денежные средства.

Главный принцип работы банка при проведении депозитных операций обеспечение объема ресурсов, необходимого для нормального функционирования банка, достигаемого с минимальными затратами на их приобретение.

Основной принцип достигается за счет диверсификации портфеля привлеченных денежных ресурсов по источникам их привлечения и структуре, увязке объемов и структуры этих ресурсов (по валютам и срокам погашения) с объемом и структурой активов.

Обязательным условием при определении возможных условий привлечения ресурсов является предварительный анализ возможных направлений расходования привлеченных ресурсов с оценкой финансовых результатов и структурных изменений в результате предлагаемых банковских операций.

Для привлечения в оборот средств субъектов хозяйствования и граждан банки разрабатывают и реализуют целый комплекс мероприятий. Итак, в первую очередь, важным средством конкуренции между банками за привлечение ресурсов является процентная политика, поскольку размер дохода от вложенных средств служит значительным стимулом для клиентов размещать свои временно свободные средства на депозитах (депозитах).

Система процентных ставок по депозитам должна быть ориентирована на рыночную ситуацию с учетом складывающейся иерархии надежности сопоставимых инструментов. Таким образом, банк, который сохраняет ставки на более низком уровне, чем близкие к нему конкуренты с точки зрения надежности, рискует потерять часть своей клиентуры.

Традиционный тип расчета дохода это простые проценты, когда в качестве основы для расчета используется фактический остаток депозита, и на основе процентной ставки, предусмотренной в соглашении, доход по депозиту рассчитывается и выплачивается указанная частота. Другой тип расчета дохода это сложные проценты (проценты на проценты). В этом случае по истечении расчетного периода начисляются проценты на сумму депозита, а полученное значение прибавляется к сумме депозита. Таким образом, в следующем расчетном периоде к новой сумме депозита применяется процентная ставка, увеличенная на сумму ранее начисленного дохода.

Итак, депозиты до востребования представляют собой среднюю операцию, которую можно запросить в любое время без предварительного уведомления банка на стороне клиента. К ним относятся средства на текущих, расчетных и корреспондентских счетах, связанные с выплатой комиссионных или целевым использованием денежных средств. По таким счетам происходит постоянное движение денежных средств (кредиты и дебеты). Из-за высокой мобильности средств остаток на счетах до востребования непостоянен, иногда очень волатильный. Однако, несмотря на высокую мобильность средств на счетах до востребования, можно определить их минимальный, неуменьшающийся остаток и использовать его как стабильный кредитный ресурс.

Для расширения активных операций и получения прибыли для банка наилучшим способом с точки зрения управления пассивами является рост и диверсификация основных видов вкладов, в том числе вкладов до востребования и срочных вкладов. С помощью вкладов до востребования решается проблема получения банком прибыли, поскольку они являются наиболее дешевым ресурсом, а затраты на обслуживание расчетных и текущих счетов клиентов минимальны.

Депозиты до востребования в основном нестабильны, что ограничивает возможности их использования коммерческими банками. По этой причине держателям депозитных счетов выплачивается низкая процентная ставка (по вкладам до востребования для физических лиц, в настоящее время 0,01%) или не выплачивается вообще (например, на расчетных и текущих счетах юридических лиц, а также на корреспондентский счет коммерческих банков). В условиях обострения конкуренции за привлечение вкладов коммерческие банки пытаются привлечь клиентов и стимулировать рост вкладов до востребования, предоставляя держателям счетов дополнительные государственные услуги, а также улучшая качество своих услуг.

Срочные депозиты обычно классифицируются по срокам погашения: депозиты со сроком погашения до 3 месяцев; от 3 до 6 месяцев; от 6 до 9 месяцев; от 9 до 12 месяцев; более 12 месяцев.

Преимуществом срочных депозитных счетов для клиента является установление более высокой процентной ставки по сравнению с депозитом до востребования, а для банка возможность поддерживать ликвидность с меньшим оперативным резервом. Недостатком срочных депозитных счетов для клиентов является низкая ликвидность. Недостатком для банка является необходимость платить повышенные проценты по вкладам и тем самым снижать прибыль.

Есть две формы срочных вкладов:

- срочный вклад с фиксированным сроком;

- срочный депозит с предварительным уведомлением о выходе.

Фактически срочные вклады подразумевают передачу денежных средств в распоряжение банка на условиях договора, и по истечении этого срока срочный вклад может быть изъят собственниками в любой момент. Размер вознаграждения, выплачиваемого клиенту по срочному депозиту, зависит от срока, суммы депозита и выполнения вкладчиком условий договора. Чем дольше сроки и (или) больше сумма депозита, тем, как правило, выше размер вознаграждения.

Депозиты с предварительным уведомлением о выводе средств означают, что клиент должен заранее уведомить банк о снятии депозита в срок, указанный в договоре. В зависимости от срока уведомления определяется кемпинг и процентная ставка по вкладам.

За счет привлечения срочных вкладов решается задача обеспечения ликвидности баланса банка.

Важнейшими инструментами депозитной политики коммерческих банков являются депозитные и сберегательные сертификаты. В Российской Федерации сертификаты распространяются на законодательной основе.

Сертификат это письменное обязательство банка-эмитента внести средства, удостоверяющее право вкладчика или его получателя на получение суммы депозита и процентов по нему по истечении определенного периода. Депозитные и сберегательные сертификаты являются одним из видов прибыльной безопасности, поэтому они не могут служить средством платежа или оплаты проданных товаров или оказанных услуг. Также существуют ограничения на их передачу от одного собственника к другому. На бланке именного свидетельства должно быть место для переводных надписей. Выданные банком сертификаты должны быть изготовлены типографским способом и соответствовать требованиям, предъявляемым к таким ценным бумагам.

Сертификаты выдаются на срок от 1 месяца до 3 лет, а также на сумму депозитных сертификатов от 5 тысяч до 10 миллионов рублей, сберегательных сертификатов от 1 тысячи и более 1 миллиона рублей. Процентные ставки зависят от размера и срока депозита; некоторые банки проводят индексацию и ежемесячную выплату дохода.

Рассмотрим особенности депозитных сертификатов. Депозитный сертификат может быть передан только от юридического лица к юридическому лицу. Депозитный сертификат может быть выдан только организации, которая является юридическим лицом, зарегистрированным на территории Российской Федерации или на территории другого государства, использующей рубль в качестве официальной валюты. Депозитный сертификат имеет два преимущества. Во-первых, в отличие от других инструментов депозитной политики, он является предметом биржевой игры, и, следовательно, его владелец может рассчитывать на получение дополнительной прибыли в результате благоприятного изменения рыночных условий. Во-вторых, если государство реализует свои намерения по замораживанию депозитов предприятий, приобретение сертификата, свободно обращающегося на рынке, предоставит их владельцам некоторую свободу маневра. В этой ситуации сертификат становится альтернативным средством платежа.

Рассмотрим особенности сберегательных сертификатов. Накопительный сертификат может быть передан от физического лица к физическому лицу. Сберегательный сертификат может быть выдан только гражданину Российской Федерации или другого государства, в котором рубль является официальной валютой. Право на получение сберегательного сертификата передается только гражданам Российской Федерации или другого государства, в котором рубль является официальной платежной единицей.

Сертификаты имеют значительные преимущества перед срочными депозитами, оформленными простыми депозитными договорами: за счет большего количества возможных финансовых посредников при распределении и обращении сертификатов круг потенциальных инвесторов расширяется; благодаря вторичному рынку сертификат может быть продан владельцем досрочно другому лицу с некоторым доходом при хранении и без изменения объема ресурсов банка, а досрочное изъятие собственником срочного вклада означает потерю доход для него, а для банка потеря каких-то ресурсов .

К недостаткам сертификатов относятся: повышенные банковские расходы, связанные с выдачей сертификатов, а также то, что доходы от них подлежат налогообложению, в отличие от счетов до востребования и срочных вкладов. Последнюю особенность банки учитывают, поэтому проценты по сертификатам, как правило, выше, чем проценты по срочным вкладам с аналогичными сроками и суммой.

Итак, делая вывод из изложенного теоретического материала, можно сказать, что для коммерческих банков депозиты являются основным и в то же время наиболее прибыльным видом ресурсов. Увеличение доли этого элемента в ресурсной базе дает возможность разместить больший объем привлеченных средств, тем самым увеличив ликвидность банка.

Обострение конкуренции между банками и другими финансовыми учреждениями за вклады физических и юридических лиц привело к появлению огромного количества разнообразных вкладов, их цен и способов обслуживания. По оценкам некоторых зарубежных экспертов, в развитых странах сейчас существует более 30 видов банковских вкладов. Более того, каждый из них имеет свои особенности, что позволяет покупателям выбирать наиболее подходящие их интересам и возможные формы экономии средств и оплаты товаров и услуг.

Из вышесказанного видно, что вклады среди привлеченных средств банка являются важным источником ресурсов. Однако такому источнику формирования вкладов ресурсов банка как присущи, так и какие недостатки. В первую очередь, речь идет о значительных материальных и финансовых затратах банка при привлечении средств во вклады, ограниченной доступности средств в пределах конкретного региона. И тем не менее конкуренция между банками на рынке кредитных ресурсов заставляет их принимать меры по развитию сервисов, способствующих привлечению вкладов.

Заключение

Сегодня коммерческие банки могут предлагать клиентам различные банковские продукты и услуги. Все банки в РФ универсальны по своей специфике. Есть некий базовый набор, без которого банк не может существовать и нормально функционировать. Среди них предпочтение отдается привлечению и размещению временно свободных средств клиентов на депозитах.

Депозиты являются важным источником ресурсов для коммерческих банков.

Привлеченные ресурсы важны для банков, поскольку именно через них банки покрывают наибольшую долю своих потребностей в денежных средствах, что в среднем составляет 40% от общих ресурсов коммерческого банка.

В то же время нельзя не сказать, что такой источник формирования банковских ресурсов, как депозиты, имеет ряд недостатков. Речь идет о значительных материальных и денежных затратах банка при привлечении средств во вклады, ограниченных свободными средствами. Кроме того, сбор средств на депозиты в значительной степени зависит от клиентов, а не от самого банка. Поэтому конкуренция между банками на кредитном рынке вынуждает их принимать меры по развитию сервисов, которые помогут привлечь депозиты. Для этих целей коммерческим банкам важно разработать стратегию депозитной политики, исходя из своих целей и задач.

Объем средств, привлеченных во вклады от организаций, в последние годы имеет положительную динамику. Это связано с ростом доходов компаний и развитием бизнеса клиентов.

Политика процентных ставок является неотъемлемой частью формирования депозитной политики коммерческого банка. Он подчиняется ряду принципов, на которых основывается оптимальный процент банка. Среди них, в первую очередь, следует упомянуть процент дифференциации получаемых лиц, в зависимости от времени хранения и размера сбережений, принцип «социальной» дифференциации процентов по вкладам, принцип обеспечения прибыльности банковского бизнеса и принцип сохранения и защиты сбережений вкладчиков. При формировании Noah интереса и депозитной политики банка требуется сочетание всех этих принципов.

Изучение теоретических основ депозитной политики и оценка текущей ситуации в сфере привлечения средств в условиях финансового кризиса вкладов позволили разработать ряд предложений по совершенствованию депозитной политики.

Итак, для укрепления депозитной базы и расширения ресурсного потенциала банку предлагается:

- Расширьте список действующих вкладов, ориентируясь на разные слои населения с разным уровнем дохода. В связи с этим был предложен ряд новых вкладов.

- Принять меры по минимизации негативного влияния непредвиденных изъятий срочных вкладов населением.

- Выплачивать проценты по размещенным депозитам в размере, соответствующем сроку хранения средств на счете, чтобы компенсировать инфляционные потери для клиента.

Надежность коммерческих банков один из ключевых элементов их деятельности и одна из важных мер по обеспечению надежности системы страхования вкладов, которая используется во всех странах с высокоразвитыми банковскими системами. В связи с этим банковской системе необходимо значительно повысить уверенность потенциальных вкладчиков в полном и своевременном возврате доверенных банку средств.

Присылайте задания в любое время дня и ночи в ➔

Официальный сайт Брильёновой Натальи Валерьевны преподавателя кафедры информатики и электроники Екатеринбургского государственного института.

Все авторские права на размещённые материалы сохранены за правообладателями этих материалов. Любое коммерческое и/или иное использование кроме предварительного ознакомления материалов сайта natalibrilenova.ru запрещено. Публикация и распространение размещённых материалов не преследует за собой коммерческой и/или любой другой выгоды.

Сайт предназначен для облегчения образовательного путешествия студентам очникам и заочникам по вопросам обучения . Наталья Брильёнова не предлагает и не оказывает товары и услуги.

В случае копирования материалов, указание web-ссылки на сайт natalibrilenova.ru обязательно.

Источник https://odiplom.ru/lab/depozitnaya_politika_banka.html

Источник https://moneyscanner.net/depozitnaya-politika-kommercheskogo-banka/

Источник https://natalibrilenova.ru/depozitnaya-politika-v-bankah/