Банковские операции

Банковские операции – ограниченный перечень видов хозяйственной деятельности, которыми может заниматься отдельное банковское учреждение, чтобы получать прибыль.

Перечень банковских операций регулирует законодательство, а также отдельные лицензии, которые Центральный Банк выдает для каждого кредитного учреждения отдельно.

Круг сделок, которыми занимается любой из банков, достаточно обширен, но теоретически их можно разделить на четыре группы:

- пассивные банковские операции;

- активные операции;

- банковские услуги;

- собственные операции банков.

На первых двух группах операций банки зарабатывают основную часть прибыли. Банковские услуги – второй по важности источник доходов. Собственные операции банков имеют подчиненное значение.

Пассивные банковские операции

Пассивные операции – это мобилизация средств для финансирования активных операций. Название связано с тем, что результаты этих операций отражаются в пассиве баланса банка, а также считается, что для привлечения денег не надо предпринимать активных действий, хотя на практике трудозатраты одинаковы.

К пассивным операциям банка относятся:

- Формирование собственного капитала финансового учреждения;

- Прием вкладов (депозитов); К данным операциям относятся все срочные и бессрочные вклады клиентов банка, кроме сберегательных. Дополнительно сюда же можно отнести: средства на счетах предприятий и учреждений, счета заработной платы, которые не используются в полной мере, вклады до востребования.

- Открытие и ведение счетов клиентов. В том числе и корреспондентских счетов других банков, а также осуществление платежных расчетных операций по поручению друг друга, консультации по управлению инвестиционным портфелем, операции с ценными бумагами по поручению другого учреждения. Всё это позволяет существенно снизить издержки и быть более конкурентоспособными для инвесторов.

- Получение межбанковских кредитов, в том числе валютных от иностранных резидентов;

- Эмиссия ценных бумаг (облигаций, векселей, депозитных и сберегательных сертификатов);

- Другие способы, которые базируются на заемных средствах.

Обычным соотношением между собственным и заемным капиталом можно считать уровень от 1:10 до 1:100.

Активные банковские операции

Активные операции банка — это деятельность по размещению привлеченных и собственных средств банковского учреждения в целях получения дохода, обеспечения своей ликвидности и создания условий для проведения других банковских операций.

К ним относятся:

1) кредитные (учетно-ссудные) операции;

2) фондовые – операции с ценными бумагами.

3) кассовые, акцептные операции,

4) сделки с иностранной валютой, недвижимостью.

5) инвестиционные операции,

6) операции по формированию имущества банка,

7) комиссионно-посреднические (факторинг, лизинг, форфэтинг и пр.).

Виды активных операций

Активные банковские операции многообразны по форме, назначению, экономическому содержанию, ликвидности, степени доходности и риска.

1) Кредитные операции

Несмотря на свой высокий риск, именно кредитование организаций и частных лиц является для банков главным источником доходов.

2) Форфейтинговые операции

Разновидность ссудных операций, которые подразумевают покупку векселей и других финансовых документов.

Форфетирование представляет собой форму кредитования экспорта путем покупки обязательств и других долговых требований по внешнеторговым операциям, погашение которых происходит на определенный период в будущем.

Суть форфетирования: если у поставщика отсутствует возможность предоставить плательщику на длительный период коммерческий кредит, то он обращается в банк с предложением купить предполагаемые долговые требования в отношении покупателя.

После оценки банком своих рисков по данной операции поставщику выплачивается сумма стоимости поставки за вычетом издержек.

3) Факторинговые операции

Покупка банком или специализированной компанией денежных требований поставщика к покупателю и их инкассация за определенное вознаграждение.

4) Инвестиционные операции

Вторая по рентабельности группа активных банковских операций, в процессе которых банки вкладывают собственные и заимствованные ресурсы в ценные бумаги с целью получения по ним дохода.

Вложение средств происходит путем:

- Прямых инвестиций.

- Портфельного инвестирования, когда ценными бумагами различных эмитентов управляют как единым целым.

- Лизинговых операций.

- Вложения средств в банковские здания, оборудование, нематериальные активы для осуществления банковской деятельности.

5) Операции с ценными бумагами

Этот вид активных банковских операций можно условно разделить на две большие группы:

1) Учетно-ссудные операции – учет векселей, выдача ссуд под залог векселей и товарных документов, ипотечные кредиты, ссуды под ценные бумаги.

2) Инвестиционные – куда входят также арбитражные операции банков за собственный счет, преследующие цель получения дохода за счет курсовых разниц.

Особенности активных банковских операций

Активные операции являются вторичными по отношению к пассивным, так как размеры и сроки первых непосредственно зависят от аналогичных параметров вторых. Банк может разместить только те ресурсы, которые привлек в результате пассивных операций, так как основная масса пассивных операций осуществляется за счет заемных средств. Поэтому активные операции должны быть так налажены, чтобы сроки возврата денег в банк соответствовали срокам их возвращения клиентам.

Следует выделить некоторые аспекты активных банковских операций:

1) Сделки по размещению финансовых ресурсов совершаются банками от своего имени, а не от имени тех лиц, чьи временно свободные деньги стали пассивами банка.

2) Активные операции совершаются банками за свой счет. Расходы по вовлечению аккумулированных ресурсов в оборот относятся к тем затратам, которые должны быть покрыты доходами, с учетом начисленных процентов владельцам банковских счетов.

3) Банк распоряжается имеющимися финансовыми ресурсами на свой риск. Убытки от неблагоприятных экономических последствий локализуются в банке. Владельцы банковских счетов не имеют отношения к банковским рискам.

4) По своей экономической сущности активные банковские операции неоднородны: капитал может сохранить свою денежную форму, но быть подробленным. Или денежная форма может видоизмениться на натуральную, или конвертироваться.

Роль банковских операций

Современное банковское учреждение выполняет в среднем до 100 видов услуг и сделок, которые взаимосвязаны между собой, особенно зависимы друг от друга активные и пассивные операции. Причиной тому – происхождение капитала. Преимущественно банки оперируют чужими средствами, поэтому масштабы активных и пассивных операций во многом зависят от конкурентоспособности учреждения, его положения на рынке, количества клиентов.

Также все виды банковских операций взаимосвязаны по причине потребностей клиентов, особенно крупных. Так, корпоративный заёмщик предпочитает параллельно открыть текущий счет, делать инвестиции в ценные бумаги, предоставить свое имущество на доверительное управление вместе с использованием кредитных карт и доступом к платёжным терминалам для получения или взноса денег в нерабочие часы.

Это стимулирует менеджмент банка вводить новые формы обслуживания, предоставлять сопутствующие, дополняющие, в том числе и бесплатные услуги.

Ссылки

Это заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти здесь

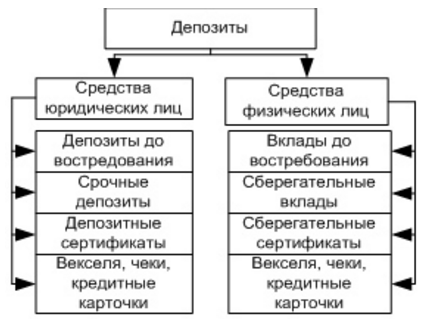

Депозитные операции

Депозитные операции банков – это операции по привлечению денежных средств граждан во вклады (срочные и до востребования), юридических лиц – в депозиты, для формирования ресурсной базы банка, увеличения объема активных операций.

Давайте разберемся подробнее, что такое вкладные операции, как они осуществляются, для чего нужны банкам.

Депозитные операции – что это такое

Депозитными являются операции, целью которых является увеличение размера банковских средств. Это аккумуляция и размещение денег с целью извлечения дохода. Депозитные операции являются одним из основных источников формирования ресурсов банка.

В банках одним из основополагающих документов для работы является «Депозитная политика». Она определяет совокупность мероприятий банка, направленных на формирование ресурсной базы, а также по управлению всеми видами привлеченных от клиентов депозитов. В ней определяются основные требования и условия для осуществления депозитных операций.

Схема работы

Схема работы депозитных операций также определяется «Депозитной политикой» банка. В целом схема проведения депозитных операций следующая:

- Кредитная организация аккумулирует денежные средства граждан и юридических лиц и размещает во вклады и депозиты.

- Затем перенаправляет их на выдачу новых кредитов и вкладов.

- Разница в процентах является прибылью кредитной организации.

Кредитные организации при осуществлении банковской деятельности обязаны поддерживать достаточный уровень ликвидности в соответствии с обязательными нормативами Банка России, а также резервировать часть привлеченных средств на отдельном счете в РКЦ Банка России. Процент резервирования составляет в среднем 4-5% от общей суммы привлеченных денежных средств клиентов банка.

Назначение вкладных операций

Задачей депозитных операций выступает сбор и дальнейшее размещение денежных ресурсов банка.

Вкладные операции позволяют банку аккумулировать ресурсы вкладчиков на оптимальных для обеих сторон условиях.

Характеристики операций

Депозитные операции могут быть активными и пассивными:

- Пассивные – это привлечение средств во вклады и депозиты, выпуск ценных бумаг, счета ЛОРО.

- Активные – размещение средств в кредиты, в депозиты других банков, счета НОСТРО.

Классификация по сроку действия:

- Срочные – действующие определенный срок. Он может быть любым, от нескольких дней до нескольких лет. Они в свою очередь делятся на краткосрочные, среднесрочные и долгосрочные.

- До востребования –без конкретного срока погашения. Сюда включаются средства физических лиц и компаний бизнеса на счетах в банке, депозиты до востребования, расчеты по аккредитивам и чекам, корсчета в других банках и т. д.

- Условные – до выполнения вкладчиком определенного условия, например, вклад на имя ребенка с условием снятия при достижении им совершеннолетия.

- Платные. За размещение средств в депозиты банк платит вкладчику процент по договору. Для клиента он является доходным, а для банка расходным.

- Бесплатные. Это средства, размещенные на счетах банка физическими и юридическими лицами, за остатки по которым он не начисляет проценты.

Депозитные операции по сторонам договора:

- С физическим лицом. Программы по вкладам отличаются в банках условиями размещения средств, доходностью.

- С юридическим лицом. Депозитные программы менее распространены, но банки их активно предлагают.

Группировка депозитных операций:

Какие бывают срочные вклады?

Виды срочных депозитов:

- Накопительные. Предназначенные для того, чтобы вкладчик сумел накопить денежные средства. Их можно пополнять, но досрочное снятие ограничено.

- Универсальные. Предназначены для пользования денежными средствами. Их можно снимать и пополнять счет без ограничений.

- Сберегательные. Вклады, по которым не допускается частичное снятие или пополнение.

Что такое депозитный и сберегательный сертификаты?

Депозитный сертификат – это ценная бумага, подтверждающая факт внесения и хранения определенной суммы средств в банк юридическим лицом. Сберегательные сертификаты были предназначены для физических лиц, на данный момент выпуск сберегательных сертификатов на предъявителя банками прекращен. Депозитные сертификаты могут выпускаться только в рублях. Доход начисляется в виде процентов. Они могут быть именными и на предъявителя, выпускаться в разовом порядке или сериями.

Виды операций коммерческих банков

Кутафьева, Л. В. Виды операций коммерческих банков / Л. В. Кутафьева. — Текст : непосредственный // Актуальные вопросы экономики и управления : материалы II Междунар. науч. конф. (г. Москва, октябрь 2013 г.). — Т. 0. — Москва : Буки-Веди, 2013. — С. 67-70. — URL: https://moluch.ru/conf/econ/archive/91/4296/ (дата обращения: 13.12.2022).

Современные коммерческие банки способны оказывать до 300 видов услуг (как в Японии). В настоящее время круг банковских операций растет. Но далеко не все банковские операции повседневно присутствуют и используются в практике конкретного банковского учреждения, так, например, выполнение международных расчетов и трастовых операций. Но есть определенный перечень операций, так сказать, стандартный набор, без которого банк не может существовать и нормально функционировать.

Особенности коммерческих банков проявляются в ходе выполнения присущих им операций и услуг. Операции коммерческого банка представляют собой проявление банковских функций на практике.

Согласно российскому законодательству, а именно Закону «О банках и банковской деятельности», к числу основных видов банковских операцийотносят следующие [1]:

1) привлечение денежных средств юридических и физических лиц во вклады (до востребования и на определенный срок);

2) предоставление кредитов от своего имени за счет собственных и привлеченных средств;

3)открытие и ведение банковских счетов физических и юридических лиц;

4) осуществление переводов денежных средств по поручению физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам;

5) инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц;

6) купля-продажа иностранной валюты в наличной и безналичной формах;

7) привлечение во вклады и размещение драгоценных металлов;

выдача банковских гарантий;

выдача банковских гарантий;

9)осуществление переводов денежных средств без открытия банковских счетов, в том числе электронных денежных средств (за исключением почтовых переводов).

Кроме основных, указанных выше операций, существует ряд сделок, которые так же предусмотрены законодательством [1]:

1) выдача поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме;

2) приобретение права требования от третьих лиц исполнения обязательств в денежной форме;

3) доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами;

4) осуществление операций с драгоценными металлами и драгоценными камнями в соответствии с законодательством Российской Федерации;

5) предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей;

6) лизинговые операции;

7) оказание консультационных и информационных услуг.

Все операции и сделки, производимые коммерческим банком, осуществляются в рублях, исключение составляют банки, имеющие соответствующую лицензию Банка России, они могут выполнять операции в иностранной валюте. Все правила совершения банковских операций указаны в соответствующем Федеральном законе.

Согласно статье 5 данного закона «кредитной организации запрещается заниматься производственной, торговой и страховой деятельностью»[1].

Коммерческому банку предоставлено право на осуществление выпуска, покупку, продажу, учет, хранение и другие операции с ценными бумагами, на что не требуется получение специальной лицензии.

Банковские операции можно разделить на 3 группы: пассивные, активные и комиссионно-посреднические (банк взимает за них комиссионной вознаграждение).

Банки делятся на активные и пассивные в связи с тем, что они по-разному влияют на формирование и размещение банковских ресурсов. Банковский ресурс – это сумма денежных средств, которая имеется в его распоряжении и может быть использована им для осуществления активных операций.

В ходе проведения пассивных операций возрастают остатки денежных средств на пассивных счетах банка, где учитываются фонды банка, остатки на депозитных счетах клиентов, задолженность по кредитам другим банкам, прибыль банка и.т.д. В свою очередь, активные счета приводят к увеличению средств на активных счетах, здесь отражаются денежная наличность, банковские ссуды, вложения в ценные бумаги, здания, оборудования и др.

Активные и пассивные операции коммерческого банка тесно взаимосвязаны. Рассмотрим каждую из данных операций подробнее.

Пассивные операции — это операции по привлечению средств в банки и формированию ресурсов в них. На сегодняшний день, в условиях рыночной экономики, особую важность приобретает процесс формирования банковских пассивов, оптимизация их структуры и, в связи с этим, качество управления всеми источниками денежных средств, которые образуют ресурсный потенциал коммерческих банков. Пассивные операции коммерческих банков с ценными бумагами направлены на формирование их ресурсной базы и заключаются в выпуске банком собственных ценных бумаг. В составе этих операций можно выделить две группы [3, с.255]:

1) операции, связанные с выпуском банком эмиссионных ценных бумаг (акций, облигаций);

2) операции по выпуску ценных бумаг не эмиссионного характера (разовый выпуск банком собственных векселей, оформление срочных вкладов депозитными и сберегательными сертификатами).

Выделяют четыре формы пассивных операций коммерческих банков [2, с.115]:

1. первичная эмиссия ценных бумаг коммерческого банка.

2. отчисления от прибыли банка на формирование или увеличение фондов.

3. получение кредитов от других юридических лиц.

4. депозитные операции.

С помощью первых двух форм пассивных операций создается первая крупная группа кредитных ресурсов — собственные ресурсы. Две последние формы пассивных операций создают вторую крупную группу ресурсов — заемные, или привлеченные, кредитные ресурсы.

Собственные ресурсы банка представляют собой банковский капитал и приравненные к нему статьи. Роль и величина собственного капитала коммерческих банков имеют особенную специфику, отличающуюся от предприятий и организаций, занимающихся другими видами деятельности тем, что за счет собственного капитала банки покрывают менее 10% общей потребности в средствах. Обычно государство устанавливает для банков минимальную границу соотношения между собственными и привлеченными ресурсами. В России это соотношение установлено в размере не менее 1:25 (от 1:15 до 1:25 в зависимости от типа банка).

Значение собственных ресурсов банка состоит, прежде всего, в том, чтобы поддерживать его устойчивость. На начальном этапе создания банка именно собственные средства покрывают первоочередные расходы, без которых банк не может начать свою деятельность. За счет собственных ресурсов банки создают необходимые им резервы. Наконец, собственные ресурсы являются главным источником вложений в долгосрочные активы.

Активные операции – это операции, посредством которых банки размещают имеющиеся в их распоряжении ресурсы для получения прибыли; операции по предоставлению денежных средств, различающихся по срокам, размерам, типам пользователей, кредитным ресурсам, характеру обеспечения, формами передачи денежных средств. Это краткосрочное и долгосрочное кредитование, предоставление потребительских ссуд населению, приобретение ценных бумаг, лизинг, факторинг, инновационное финансирование и кредитование, долевое участие средств банка в хозяйственной деятельности предприятий и так далее.

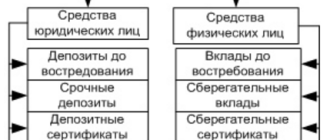

По экономическому содержанию активные операции делятся на [2, с.137]:

Активные операции связаны с размещением ресурсов в ценных бумагах и получением банком доходов, как правило, в виде дивидендов или процентов.

В составе активных операций коммерческих банков с ценными бумагами также можно выделить две группы: операции инвестиционного и неивестиционного характера.

К первой группе относятся операции по покупке банком долевых и долговых ценных бумаг за свой счет с целью формирования своего портфеля ценных бумаг и получения дохода в виде процента. Не инвестиционные активные операции связаны с покупкой коммерческим банком за свой счет долевых и долговых ценных бумаг с целью последующей их продажей с извлечением доходов в виде разницы между ценой продажи и ценой покупки. Инвестиционная деятельность, связанная с операциями с ценными бумагами, крайне важна для коммерческих банков в жестких условиях конкуренции. В банковском деле инвестиции означают средства, вложенные в ценные бумаги предприятий и государственных учреждений на относительно продолжительный период времени. Инвестиции коммерческих банков отличны от кредитных ссуд по ряду особенностей.

Во-первых, кредитные ссуды предполагают использование средств в течение сравнительно небольшого периода времени при условии их возвратности в установленный срок с оплатой ссудного процента.

Во-вторых, при кредитовании инициатором сделки выступает заемщик, а при инвестировании – коммерческий банк.

В-третьих, в кредитных сделках банк – один из главных кредиторов и в то же время инвестор средств в ценные бумаги предприятий и учреждений.

В-четвертых, банковское кредитование напрямую связано с личными отношениями банка с заемщиком, а инвестирование – обезличенная деятельность через различные виды ценных бумаг.

В активах банков выделяются две важнейшие группы операций — кредитные (учетно-ссудные) и фондовые операции. На них приходится до 80% всего баланса.

Кредитные операции можно классифицировать по ряду признаков.

В зависимости от обеспечения различаются[4, с.219]:

1) ссуды без обеспечения(бланковые);

2) ссуды, имеющие обеспечения:

Вексельные ссуды — это кредиты, выдаваемые в форме покупки векселя или под залог векселя. Учитывая вексель, банк становится его владельцем и выплачивает лицу, эмитировавшему вексель или предъявившему его к учету, определенную сумму денег. За эту операцию банк взимает с клиента определенный процент, который называется учетным процентом, или дисконтом.

Подтоварные ссуды — это ссуды под залог товаров и товарораспорядительных документов.

Фондовые ссуды — это ссуды под обеспечение ценных бумаг.

По срокам погашения [4, с.220]:

1) не имеющие определенного срока — онкольные (погашаемые по требованию заемщика или банка);

2) краткосрочные (до одного года);

3) среднесрочные (от одного года до пяти лет);

4) долгосрочные (свыше пяти лет).

По характеру погашения [4, с.220]:

1) погашаемые единовременным взносом;

2) погашаемые в рассрочку.

По методу взимания процента [4, с.221]:

1) процент удерживается в момент выдачи ссуды (при учете векселя, при предоставлении потребительской ссуды);

2) процент уплачивается в момент погашения кредита или равномерными взносами на протяжении всего срока кредита.

К фондовым операциям банков относятся [5, с.140]:

— разнообразные операции с ценными бумагами: покупка ценных бумаг для собственного портфеля (инвестиции);

— первичное размещение вновь выпущенных ценных бумаг среди держателей;

— покупка и продажа ценных бумаг на рынке по поручению клиента (обслуживание вторичного оборота ценных бумаг);

— ссуды под ценные бумаги.

В заключение можно сказать, что существует огромное количество операций, выполняемых коммерческим банком. Некоторые из них используются постоянно, а некоторые приходят в действие изредка. Операции коммерческого банка можно разделить на 3 группы: активные, пассивные и комиссионно-посреднические, каждая из указанных групп имеет свое назначение, но все они взаимосвязаны.

1) Федеральный закон от 02.12.1990 №395-1 «О банках и банковской деятельности» с последующими изменениями от 01.07.2011 № 169-ФЗ и от 11.01.2011 № 200-ФЗ.

2) Банковское дело: учебник для студентов вузов, обучающихся по экономическим специальностям и специальности «Финансы и кредит» / [Е.Ф. Жуков и др.]; под ред. Е.Ф. Жукова, Н.Д. Эриашвили. – 3-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2008. – 655с.

3) Канаев А.В. Банковская деятельность в сфере теории финансового посредничества: традиции и инновации // Вестник СПбГУ. – 2009. — №3. – с. 113 – 123

4) Костерина Т.М. БАНКОВСКОЕ ДЕЛО: Учебно-практическое пособие. – М.: Изд. центр ЕАОИ, 2009. – 360 с.

5) Челноков В.А. Деньги, кредит, банки. – М. : ЮНИТИ-ДАНА, 2005. – 366 с.

Основные термины (генерируются автоматически): операция, коммерческий банк, банк, бумага, ссуда, ресурс, средство, выпуск банком, группа, ценная бумага предприятий.

Похожие статьи

операция, коммерческий банк, банк, бумага, ссуда, ресурс.

Виды операций коммерческих банков | Статья в сборнике. операция, коммерческий банк, банк, бумага, ссуда, ресурс, средство, группа, выпуск банком, ценная бумага предприятий.

Банковские инвестиции в ценные бумаги: теоретические аспекты

Виды операций коммерческих банков | Статья в сборнике. операция, коммерческий банк, банк, бумага, ссуда, ресурс, средство, группа, выпуск банком, ценная бумага предприятий.

Коммерческий банк как эмитент на рынке ценных бумаг

Банк проводил дополнительный выпуск ценных бумаг в соответствии с решением о выпуске ценных бумаг, зарегистрированным Банком России

3. ОАО Банк ВТБ. [электронный ресурс] — Режим доступа.

Коммерческий банк как участник рынка ценных бумаг и валютного.

История возникновения банков | Статья в журнале.

Виды операций коммерческих банков | Статья в сборнике. 5) Челноков В.А. Деньги, кредит, банки. операция, коммерческий банк, банк, бумага, ссуда, ресурс, средство, группа, выпуск банком.

Законодательно-правовые основы деятельности коммерческих.

Российские коммерческие банки осуществляют непрофессиональные операции с ценными бумагами по общим правилам, действующим для инвесторов и эмитентов, а также в рамках нормативов и дополнительных правил, установленных Банком России.

Коммерческий банк как участник рынка ценных бумаг.

Доходы коммерческих банков от операций с валютой, ценными бумагами и инвестиционной деятельности составляют существенную долю в процессе формирования прибыли. В связи с этим, особую актуальность и значимость.

Особенности кредитования под залог ценных бумаг

Средства банка формируются за счет клиентских денег на расчетных, текущих, срочных и иных счетах; межбанковского кредита; средств, мобилизованных банком во временное пользование путем выпуска долговых ценных бумаг и т.д.

Механизм формирования и эффективность использования.

средство, банк, ресурс, депозит, коммерческий банк, операция, ресурсная база, привлеченный ресурс банка, безналичная форма, ресурсная база банка.

Классификация кредитов коммерческого банка

Классификация кредитов коммерческого банка. Автор: Кузяков Евгений Владимирович.

В третью очередь, в настоящее время, выделяют группы кредитов по срокам оплаты ссуды

Предоставление (размещение) банком денежных средств клиентам банка может.

Похожие статьи

операция, коммерческий банк, банк, бумага, ссуда, ресурс.

Виды операций коммерческих банков | Статья в сборнике. операция, коммерческий банк, банк, бумага, ссуда, ресурс, средство, группа, выпуск банком, ценная бумага предприятий.

Банковские инвестиции в ценные бумаги: теоретические аспекты

Виды операций коммерческих банков | Статья в сборнике. операция, коммерческий банк, банк, бумага, ссуда, ресурс, средство, группа, выпуск банком, ценная бумага предприятий.

Коммерческий банк как эмитент на рынке ценных бумаг

Банк проводил дополнительный выпуск ценных бумаг в соответствии с решением о выпуске ценных бумаг, зарегистрированным Банком России

3. ОАО Банк ВТБ. [электронный ресурс] — Режим доступа.

Коммерческий банк как участник рынка ценных бумаг и валютного.

История возникновения банков | Статья в журнале.

Виды операций коммерческих банков | Статья в сборнике. 5) Челноков В.А. Деньги, кредит, банки. операция, коммерческий банк, банк, бумага, ссуда, ресурс, средство, группа, выпуск банком.

Законодательно-правовые основы деятельности коммерческих.

Российские коммерческие банки осуществляют непрофессиональные операции с ценными бумагами по общим правилам, действующим для инвесторов и эмитентов, а также в рамках нормативов и дополнительных правил, установленных Банком России.

Коммерческий банк как участник рынка ценных бумаг.

Доходы коммерческих банков от операций с валютой, ценными бумагами и инвестиционной деятельности составляют существенную долю в процессе формирования прибыли. В связи с этим, особую актуальность и значимость.

Особенности кредитования под залог ценных бумаг

Средства банка формируются за счет клиентских денег на расчетных, текущих, срочных и иных счетах; межбанковского кредита; средств, мобилизованных банком во временное пользование путем выпуска долговых ценных бумаг и т.д.

Механизм формирования и эффективность использования.

средство, банк, ресурс, депозит, коммерческий банк, операция, ресурсная база, привлеченный ресурс банка, безналичная форма, ресурсная база банка.

Классификация кредитов коммерческого банка

Классификация кредитов коммерческого банка. Автор: Кузяков Евгений Владимирович.

В третью очередь, в настоящее время, выделяют группы кредитов по срокам оплаты ссуды

Предоставление (размещение) банком денежных средств клиентам банка может.

Источник https://www.e-xecutive.ru/wiki/index.php/%D0%91%D0%B0%D0%BD%D0%BA%D0%BE%D0%B2%D1%81%D0%BA%D0%B8%D0%B5_%D0%BE%D0%BF%D0%B5%D1%80%D0%B0%D1%86%D0%B8%D0%B8

Источник https://www.sravni.ru/vklady/info/depozitnye-operacii/

Источник https://moluch.ru/conf/econ/archive/91/4296/