В чем разница между фондовом рынке и фондовой биржей?

Фондовая биржа представляет собой регулярно функционирующую и организованную определенным образом часть рынка ценных бумаг (акций, облигаций, казначейских билетов, векселей, сертификатов) , где с этими бумагами при посредничестве членов биржи совершаются сделки купли-продажи.

Биржа строго следит за тем, чтобы никто из продавцов или покупателей не мог диктовать цены. Наконец, все сделки заключаются методом открытого торга и о каждой из них предоставляется полная информация. Сначала она поступает на электронное табло биржи, а затем публикуется в печати.

Ф о н д о в ы е ц е н н о с т и — это ценные бумаги, с которыми разрешены операции на бирже. Торговля ведется или партиями на определенную сумму, или по видам, при этом сделки заключаются без наличия на бирже самих ценных бумаг.

Биржевой курс ценных бумаг определяется следующими факторами:

•доходностью (дивидендами, процентами) текущей и ожидаемой;

•размерами банковской процентной ставки (ссудного процента) , ценой на золото, отдельные товары и недвижимость, так как вложения на банковские счета, в золото, товары и недвижимость являются альтернативой приложения временно свободных средств;

•биржевой спекуляцией

По месту проведения сделок купли-продажи все рынки ценных бумаг

делятся на биржевые и внебиржевые.

Биржевой рынок — это торговля ценными бумагами на фондовых биржах. К

торгам на бирже допускаются только профессиональные участники рынка (члены

биржи), прошедшие специальную аккредитацию на бирже. Остальные участники

рынка могут принять участие в торгах, подав заявку члену биржи.

Внебиржевой рынок может быть организован несколькими способами. На

первом этапе развития рынка ценных бумаг отсутствует какая-либо

организация, рынок носит стихийный характер. Затем появляются организации-

дилеры, объявляющие котировки ценных бумаг. С ростом конкуренции и в погоне

за престижем объявляемые котировки становятся все более жесткими, отказы от

них происходят все реже; возникают саморегулируемые организации, члены

которых гарантируют жесткость котировок. На последнем этапе дилеры

организуют торговую систему, в которую и вы

«Биржа» — это часть «рынка» это что то вроде «обменника валют». есть еще где деньги на шмотки меняют. где продукты меняют. а тут ценные бумажки. Ну и пусть они в Лондоне

Фондовый рынок и фондовая биржа разница

Видео: Фондовый рынок — что это такое и в чем состоят особенности торговли на фондовом рынке для начинающих

Фондовая биржа против фондового рынка

Фондовая биржа и фондовый рынок — это два широко используемых термина, которые в разговоре обычно меняются местами. Оба термина относятся к платформе, в которой акционерный капитал приобретается фирмами, и их легко неправильно истолковать как относящиеся к одному и тому же. Однако между этими двумя понятиями есть тонкие различия с точки зрения различий между значениями терминов «обмен» и «рынок», а также с точки зрения других отличительных характеристик. В следующей статье делается попытка дать читателю четкое представление об этих тонких различиях и предоставить информацию, чтобы четко отличить фондовый рынок от фондовой биржи и наоборот.

Что такое биржа?

Фондовая биржа обычно создается юридическим лицом, которым может быть организация или фирма, которая предоставляет возможность для торговли акциями посредством предоставления таких услуг, как выделение требований, которые должны быть выполнены при листинге акций на бирже, предоставление специальных услуг. и договоренности с отдельными крупными трейдерами и брокерами о торговле ценными бумагами на бирже. Фондовая биржа также будет выступать в качестве платформы, помогающей покупателям и продавцам встречаться, а также создавать сложные системы, способные отслеживать объем торгов и колебания цен. Некоторые из основных фондовых бирж — Нью-Йоркская фондовая биржа (NYSE), Лондонская фондовая биржа (LSE), фондовая биржа Торонто и Шанхайская фондовая биржа.

Что такое фондовый рынок?

Фондовый рынок — это обобщенный термин, который объясняет организованный механизм торговли акциями.Фондовый рынок состоит из первичного и вторичного рынка и представляет собой комбинацию внебиржевого рынка (OTC), сетей электронных коммуникаций (ECN), а также фондовой биржи. Фондовый рынок — это платформа, на которой акции выпускаются и торгуются между инвесторами, предоставляя корпорациям возможность получить капитал для целей своего расширения и возможность для инвесторов получить частичное владение фирмой, а также право принятия решений в отношении процент обыкновенных акций, принадлежащих компании. Фондовые рынки также можно классифицировать по поведению участников рынка; бычий рынок — это когда участники рынка покупают акции в ожидании более высокого роста, а медвежий рынок — это когда на рынке меньше активности в ожидании рыночного спада.

В чем разница между фондовой биржей и фондовым рынком?

Фондовая биржа — важная составляющая фондового рынка. Акции, которые продаются на фондовой бирже, котируются на фондовых биржах в зависимости от страны, в которой они продаются, например, NYSE (Нью-Йоркская фондовая биржа). В то время как фондовый рынок — это общий термин, который объясняет все платформы, на которых торгуются акции организованным образом, фондовая биржа — это всего лишь организация, которая продвигает торговлю акциями с помощью различных услуг, предлагаемых для облегчения торговли. Поскольку фондовые биржи формируются компаниями, они работают с целью получения прибыли, предоставляя возможности для торговли акциями, тогда как фондовые рынки не работают с целью получения прибыли и служат только для облегчения торговли.

В двух словах:

Фондовая биржа против фондового рынка

• Фондовый рынок состоит из внебиржевых рынков, ECN и фондовой биржи.

• Фондовые биржи работают в рамках фондового рынка, и обе являются платформами, на которых трейдеры покупают и продают акции, а компании получают капитал, необходимый для деловых целей.

• Фондовый рынок — это общий термин для всех форм торговли акциями, а фондовая биржа — это организация, продвигающая торговлю акциями.

• Фондовые биржи работают с целью получения прибыли; в то время как фондовые рынки являются лишь местом общих собраний биржевых трейдеров для ведения торговой деятельности.

Что такое фондовый рынок

Фондовый рынок — это совокупность специализированных площадок, на которых сегодня проходят торги ценными бумагами. Инвесторам-новичкам не всегда понятно, как эта система работает, каковы функции фондового рынка, какие виды активов на нем обращаются. В данной статье мы детально разберемся, что же такое фондовый рынок, рассмотрим его устройство и выясним, как на нем торговать рядовому инвестору.

Определение фондового рынка и его участники

Фондовый рынок — это организованный и централизованный рынок ценных бумаг. Выражаясь проще, это место, где проходят торги акциями, облигациями, депозитарными расписками, паевыми фондами и прочими финансовыми средствами. Современный фондовый рынок представляет собой целую экосистему из взаимосвязанных механизмов, затрагивающих не только операции передачи ценных бумаг от одних собственников другим, но и процедуры листинга, эмиссии, налогообложения и ряд других процессов. Эта экосистема является саморегулируемой.

У фондового рынка имеются характерные признаки:

- наличие торговой площадки (в России, к примеру, это Московская и Санкт-Петербургская биржи);

- обязательный механизм отбора финансовых активов, строго соответствующих внутренним критериям;

- стандартизация торговых процессов и их ограниченность во времени;

- централизованное оформление сделок и гарантия их исполнения;

- контроль уполномоченных органов за деятельностью всех участников рынка;

- установка и предоставление официальных биржевых котировок.

В работу фондового рынка вовлечено несколько групп участников:

- эмитенты — коммерческие фирмы, органы власти государств и их субъектов, выпускающие в обращение ценные бумаги;

- инвесторы и трейдеры — физические и юридические лица, инвестиционные фонды, государственные органы власти, покупающие и продающие активы;

- регуляторы — контролирующие органы, следящие за деятельностью биржевых участников (в России — Центробанк);

- посреднические компании — маркетмейкеры, дилерские центры, брокерские конторы, среди задач которых — обеспечение ликвидности финансовых инструментов и организация доступа на биржу инвесторам;

- инфраструктурные организации — биржи, депозитарии, репозитарии, клиринговые центры, обеспечивающие реализацию биржевых механизмов.

К участникам также относятся организации и лица, оказывающие сопутствующие услуги: консультационные, аудиторские, оценочные и др. Они не принимают непосредственного участия в функционировании фондового рынка, а лишь помогают другим его участникам осуществлять свою деятельность.

Устройство фондовой биржи

Фондовая биржа и фондовый рынок — схожие понятия, зачастую употребляемые как синонимы. Хотя формально фондовая биржа — составная часть рынка ценных бумаг. Это платформа, на которой проводятся сделки купли-продажи активов. Она обладает многокомпонентной инфраструктурой, включающей несколько подразделений:

- функциональное — электронные площадки для торгов и прочие системы;

- инвестиционное — брокерские, дилерские, банковские и другие организации, принимающие непосредственное участие в торгах;

- техническое — депозитарные и регистрационные системы, клиринговые палаты, обеспечивающие организацию торгового процесса;

- информационное — информагентства, деловые издания и профессиональные средства массовой информации, с которыми взаимодействует биржа.

Биржевая торговля подразумевает заключение участниками торгов сделок купли-продажи в отношении финансовых активов. Любая сделка проводится в четыре этапа:

- выставление заявки на приобретение или продажу актива;

- сверка параметров сделки на стороне покупателя и продавца;

- клиринг — проверка биржей корректности оформления сделки, сверка расчетов, оформление документации;

- исполнение сделки — процесс обмена актива на деньги.

До всеобщей компьютеризации биржевая торговля осуществлялась в реальном режиме — непосредственно в помещениях торговых залов бирж. Сегодня же все торговые процессы ведутся в онлайн-режиме. Совершать операции с ценными бумагами можно дистанционно — посредством сети Интернет. Для ведения электронной торговли необходимо лишь какое-либо устройство (компьютер, смартфон или планшет) и специальное программное обеспечение (терминал, приложение и др.)

Регулируемость фондовых бирж

За порядком и легальностью работы биржевых площадок следят регулирующие органы. Они занимаются выдачей лицензий профессиональным участникам, запрашивают и раскрывают необходимые финансовые сведения, расследуют факты нарушений, проводят санкционные мероприятия.

В разных государствах в роли регуляторов выступают различные организации: государственные органы, некоммерческие структуры, особые комиссии. В США регуляторные функции лежат на Комиссии по ценным бумагам и биржам (SEC), в Великобритании — на Управлении по финансовому регулированию и надзору (FCA), в Китае — на Комиссии по регулированию ценных бумаг (CSRC).

В РФ регулятором назначен Центробанк. Основными нормативными актами являются федеральные законы «О рынке ценных бумаг» и «Об организованных торгах». Полный перечень документов, регулирующих работу отечественных бирж, размещен на сайте Центробанка.

Плюсы и минусы фондовых бирж

В работе фондовых бирж есть свои плюсы и минусы. Среди достоинств можно отметить:

- обеспечение прозрачности финансовой информации эмитентов;

- гарантия качества и надежности эмитентов и выпускаемых ими инструментов за счет строгих процедур отбора и допуска на рынок;

- четкость внутренних правил, формирующих согласованный механизм торговли;

- большое разнообразие и высокая ликвидность активов;

- легкость и удобство торговли.

Главные недостатки связаны с финансовыми рисками: отсутствие государственного страхования инвестиций и гарантий стабильности заработка, опасность денежных потерь.

Как торговать на фондовом рынке

Рядовые инвесторы не имеют персонального доступа на фондовые биржи. Чтобы вести там торговлю, они должны использовать услуги посредников — профессиональных участников бирж. Таким посредником становится брокерская компания или доверительный управляющий (частное лицо, имеющее лицензию, или организация). Кого из них выбрать для сотрудничества, решает сам инвестор.

Брокерская контора заключает сделки на бирже от лица клиента и по его распоряжению. Такой партнер подойдет тем, кто планирует самостоятельно принимать все торговые решения. Доверительный управляющий торгует от своего имени, но на средства клиента и по выбранной им стратегии. Доверительное управление удобно тем, кто не имеет желания или возможности заниматься инвестициями самостоятельно.

Мы рассмотрим процесс организации биржевой торговли через брокерскую компанию.

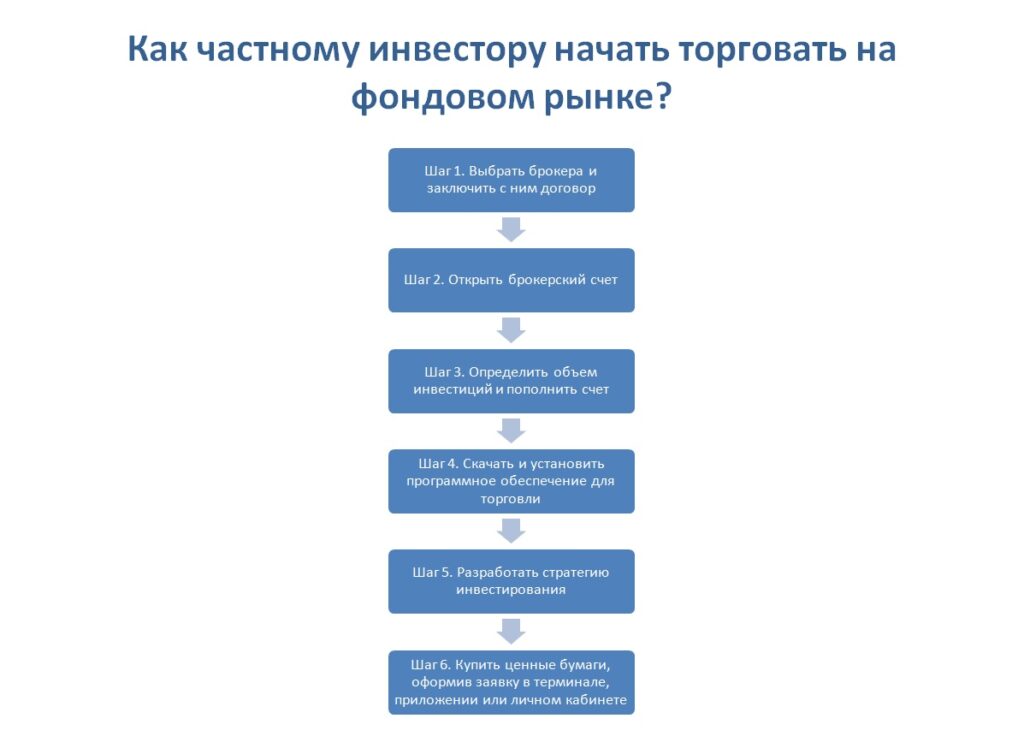

Чтобы получить доступ к торгам на фондовом рынке и начать инвестирование, физическому лицу необходимо выполнить ряд последовательных действий:

- Выбрать брокерскую контору и подписать с ней договор. Предварительно нужно изучить условия обслуживания — комиссии, тарифы, перечень услуг — и убедиться, что они подходят.

- Открыть брокерский счет в выбранной компании. С этого счета будут осуществляться торговые операции.

- Определить примерный объем инвестиций и внести необходимые денежные средства на брокерский счет любым удобным способом.

- Скачать и установить программное обеспечение (ПО), требующееся для биржевой торговли. Это может быть терминал, мобильное приложение и другие специализированные программы. Базовое ПО рекомендует и предоставляет брокер, вспомогательное можно найти на специализированных ресурсах. Ряд брокеров реализует возможность торговли через личный кабинет на сайте. В этом случае установка ПО не обязательна.

- Разработать стратегию инвестирования: определить временной горизонт для вложений, категории предпочтительных ценных бумаг — акции, облигации, паевые фонды и пр., — подобрать подходящих эмитентов и конкретные бумаги. Опытные инвесторы при подготовке стратегии тщательно изучают рынок, аналитику, применяют технический и фундаментальный анализ.

- Приобрести выбранные ценные бумаги, сформировав заявку в торговом приложении, терминале или личном кабинете. Для этого актив нужно найти по названию или тикеру, выбрать направление сделки — покупка или продажа, — указать объем лота и подтвердить сделку.

После исполнения сделки актив будет записан на брокерский счет инвестора. Он вступит во владение купленными им ценными бумагами. Поскольку современные биржевые активы имеют бездокументарную форму, свидетельством собственности будет являться запись в депозитарной системе или реестре регистратора, где хранятся цифровые коды ценных бумаг и ведется их учет.

Виды сделок на фондовой бирже

Торговые сделки, проводимые на биржах, можно разделить на два основных типа:

- инвестиционные — рассчитанные на удержание бумаг в течение длительного времени; — краткосрочные вложения средств с целью быстрой перепродажи актива и фиксации прибыли.

С точки зрения стратегии заработка существует иная классификация сделок:

- «лонги», или длинные позиции — сделки по приобретению финансовых инструментов, совершаемые с расчетом заработать на росте их стоимости;

- «шорты», или короткие позиции — продажа ценных бумаг, взятых взаймы у брокера, с целью заработать на снижении их стоимости.

Длинные позиции могут открываться с использованием собственных денег инвестора или с привлечением заемных средств, одалживаемых у брокера. Торговля на кредитные деньги называется маржинальной. Короткие позиции всегда открываются на заемные средства и являются атрибутом маржинальной торговли.

Также возможна классификация по времени исполнения сделок. В соответствии с данным критерием выделяют сделки:

- с немедленным исполнением — расчет и поставка происходят день в день (так называемый режим Т0);

- с отложенным исполнением — расчет и поставка происходят спустя 1-2 дня (режимы Т+1 и Т+2).

Отложенные по срокам сделки особенно удобны в тех случаях, когда на торговом счету инвестора в день оформления заявки на сделку нет полной суммы, необходимой для ее проведения: у него есть возможность внести остаток в последующие дни.

Риски торговли на фондовом рынке

При осуществлении торговых операций на бирже инвесторы и трейдеры рискуют вложенным капиталом. При этом не важно, ведут ли они деятельность самостоятельно или пользуются услугой доверительного управления. Если что-либо пойдет не по плану, бремя финансовых потерь ляжет исключительно на их плечи.

На фондовом рынке существует два главных финансовых риска:

- банкротство брокерской или управляющей организации;

- потеря средств в связи с движением цены в противоположную от предполагавшейся инвестором сторону.

В России инвесторы никак не застрахованы от первого вида риска. Если посредник обанкротится и не выполнит своих обязательств, решать вопрос с его долгом придется в судебном порядке. Правда, ценные бумаги, записанные на торговый счет инвестора, обычно без затруднений переводятся по запросу в другую брокерскую организацию.

В США существует специализированная организация — SIPC, — занимающаяся страхованием инвестиций в ценные бумаги. При банкротстве одного из брокеров, являющихся участником ее программы, его клиентам выплачиваются деньги или возвращаются ценные бумаги на сумму в пределах 500 тысяч долларов. Российские инвесторы, желающие сотрудничать с американскими брокерами, могут для обеспечения своей финансовой безопасности выбирать те из них, что являются членами SIPC.

От риска потери средств при неверном прогнозировании движения цен не застрахован никто. Причиной движения котировок в том или ином направлении является экономика. Негативные экономические тенденции приводят к падению рынка, отдельных его секторов или бумаг конкретных компаний. Положительные, наоборот, ведут к росту цен. Для снижения риска потерь рекомендуется тщательно выбирать финансовые инструменты, следить за экономической ситуацией, изучать отчетность эмитентов и диверсифицировать инвестиционный портфель, добавляя в него разные категории бумаг.

Источник https://otvet.mail.ru/question/53090405

Источник https://ru.strephonsays.com/stock-exchange-and-vs-stock-market-3854

Источник https://beststocks.ru/journal/chto-takoe-fondovyj-rynok/