Финансовые индексы: как ими пользоваться

О чем говорит динамика индекса S&P 500 и что такое NASDAQ-100, какие бывают индексы облигаций, для чего нужен PMI, что показывает индекс потребительской уверенности, можно ли оценить доходность вложений в жилье с помощью индекса и причем тут Биг Мак. Собрали топ самых полезных финансовых индексов, о которых стоит знать инвестору и за которыми важно следить.

Принимая решение, что купить или продать, инвестору всякий раз приходится анализировать большой объем информации. Чтобы облегчить эту задачу, придумали финансовые индексы.

Они позволяют быстро оценить, что происходит с тем или иным классом активов, как дела в экономике и как меняется настроение участников рынка. Рассказываем, какие индексы бывают, за какими из них обязательно нужно следить и какую пользу финансовые индексы могут принести частному инвестору.

© При использовании материалов сайта и цитировании — ссылка с URL-адресом обязательна

Что такое финансовые индексы?

Индекс — это наглядный индикатор состояния рынка, какого-то отдельного класса активов или экономики в целом. По сути, это некая относительная величина, которая показывает, как изменяется какое-то явление во времени или по сравнению с некоторым эталоном.

Первые индексы появились больше ста лет назад. Сегодня существуют уже тысячи самых разных индексов — экономические, биржевые индексы, валютные индексы, индексы недвижимости, волатильности, индексы настроений, уверенности и многие другие. И каждый из них решает определенные задачи.

Что же делает индексы вот уже второе столетие незаменимыми инструментами инвесторов, экономистов, регуляторов, правительств? Дело в том, что, посмотрев на тот или иной индекс, мы можем, что называется, измерить среднюю температуру по больнице, то есть быстро оценить, как ведут себя рынки акций, облигаций или валюты, что происходит в экономике страны в целом и с ее отдельными показателями и что думают об этом бизнес и население. А понимая общие тенденции, гораздо проще принимать более рациональные решения по инвестициям.

Yango.Pro составил топ самых полезных индексов, о которых стоит знать инвестору и за которыми важно следить.

Фондовые индексы

Самая популярная разновидность индексов, с которыми чаще всего приходится иметь дело инвесторам, это фондовые индексы, или, проще говоря, индикаторы состояния рынка ценных бумаг.

Чтобы понять, как идут дела на американском рынке акций, можно, конечно, проанализировать котировки всех бумаг на Нью-Йоркской бирже, но это долго и тяжело. Кроме того, акции разных компаний в тот или иной период могут расти и снижаться по-разному, а некоторые в тот же самый момент и вовсе будут стоять на месте.Чтобы следить за рынком было легче, как раз и придумали биржевые индексы.

Таким образом фондовые индексы помогают:

- Понять общую ситуацию на рынке: посмотрев на одно-единственное значение индекса, инвестор может сразу понять общий рыночный тренд: кого больше на рынке — покупателей или продавцов, растут или падают цены акций, снижаются или повышаются доходности облигаций и так далее.

- Составить представление о текущем экономическом цикле: то, как ведут себя инвесторы на рынке акций, облигаций, валют, во многом иллюстрирует общее состояние экономики и их будущие ожидания.

- Определить наиболее перспективные и растущие отрасли, сегменты рынка: благодаря отраслевым индексам, можно понять, какие отрасли чувствует себя лучше всего сейчас или будут бенефициарами роста в будущем.

- Оценить результат своих инвестиций: чтобы понять, насколько успешными оказались вложения, инвесторы часто сравнивают свои результаты с индексом. Основная задача для большинства инвесторов — заработать доходность хотя бы на уровне индекса. Но если пассивные инвесторы для этого вкладывают средства в индексные фонды, то активные инвесторы, наоборот, стараются переиграть рынок. Хотя на практике это обычно удается немногим.

Законодателем моды на рынке индексов в мире, бесспорно, являются США, где насчитывается свыше 1000 индексов; многие из них образуют целые семейства. Однако кроме мировых индексов существует также большое количество страновых индексов, например индекс Мосбиржи для российского рынка акций, FTSE 100 для британского рынка, Nikkei для рынка Японии и так далее.

Провайдерами индексов чаще всего выступают биржи, независимые агентства, инвестиционные банки или крупные агрегаторы финансовой информации. Именно провайдер индекса решает, по какому признаку объединить бумаги в один индексный список. Результатом становится корзина бумаг, средняя «стоимость» которой и является индексом.

Каждый индекс обязательно имеет свою формулу расчета, периодичность ребалансировки корзины, правила, по которым бумаги могут включаться в индексный список, максимальный вес одной акции и так далее. В целом, для вычисления биржевых индексов обычно применяется один из четырех основных методов:

- Метод средней арифметической простой.

- Метод средней геометрической простой.

- Метод средней арифметической взвешенной.

- Метод средней геометрической взвешенной.

Если используется метод средней арифметической, то цены всех активов, входящих в индекс на момент закрытия торгов, складываются и сумма делится на количество активов. Это самый простой метод расчета. Но его основной недостаток заключается в том, что при вычислении не учитывается вес каждого актива. Именно таким методом, например, до сих пор рассчитываются индексы семейства Dow Jones.

Метод средней геометрической простой предполагает перемножение цен акций из индекса. Затем из произведения извлекается корень n-й степени, где n — число акций в индексе. При этом также не учитывается разница в объемах торгов акциями разных эмитентов.

Самый популярный в мире метод расчета индексов — средней арифметической взвешенной. Он содержит дополнительный элемент, отвечающий за вес в индексе. Чаще всего в качестве весов используются показатели рыночной капитализации компании. То есть за основу берется цена акции компании и умножается на капитализацию.

Индексы рынка акций

Все индексы рынка акций можно условно разделить на композитные, в базу расчета которых входят компании разных отраслей, и отраслевые, которые отслеживают динамику определенной отрасли. Наиболее распространенные и отслеживаемые инвесторами по всему миру индексы фондового рынка США — Dow Jones, S&P 500 и NASDAQ.

Dow Jones

Dow Jones Industrial Average — старейший ценовой индекс американского фондового рынка, он начал рассчитываться еще в 1896 году. Включает акции 30 крупнейших компаний (голубых фишек) с листингом на биржах в США. Для расчета индекса берется стоимость каждой акции, и их сумма делится на число эмитентов из индекса. Чем больше стоимость одной акции, тем больше она влияет на индекс.

Слово «промышленный» в названии индекса сегодня больше дань истории. Дело в том, что исторически значительную часть Dow Jones занимали промышленные компании, но сейчас отраслевая структура поменялась и в топ-3 входят IT-сектор, здравоохранение и потребительский сектор.

По данным на 17 ноября 2020 года, наибольшую долю в индексе из-за высокой стоимости акций занимает медицинская компания UnitedHealth Group. А, к примеру, всем известный McDonalds только на 6-м месте.

S&P 500

S&P 500 — взвешенный по рыночной капитализации (free-float) индекс акций 500 крупнейших корпораций, торгующихся на крупнейших фондовых биржах США — NYSE и NASDAQ. S&P 500 публикуется независимой компанией Standard & Poor’s с 4 марта 1957 года.

Почти 30% индекса приходится на компании IT-сектора. Наибольший вес в индексе, по данным на 30 октября, имели Apple, Microsoft, Amazon, Facebook и другие.

Чтобы попасть в индекс, компания должна быть публичной, работать в американской юрисдикции и показывать прибыль в течение четырех последних кварталов. Кроме того, она должна иметь в свободном обращении на рынке не менее 50% акций, они должны быть высоколиквидны, а рыночная капитализация компании должна составлять как минимум $8.2 млрд.

21 декабря в расчет индекса S&P 500 впервые будут включены акции американского производителя электромобилей Tesla. На Tesla придется около 1% индекса, компанию, которую она заменит, объявят позднее.

Индекс S&P 500 часто называют «барометром американской экономики». Если индекс растет, значит, инвесторы позитивно смотрят на перспективы экономики и показатели прибыли крупнейших компаний. Падение индекса, напротив, — сигнал ухудшения конъюнктуры на финансовых рынках и общей экономической ситуации.

Кстати, еще один любопытный фондовый индекс, который непосредственно связан с S&P 500 — это индекс волатильности VIX или как его еще называют — Индекс страха.

Он отражает ожидания трейдеров по индексу широкого рынка S&P 500 на предстоящие 30 дней, точнее его подразумеваемую волатильность. Рассчитывается индикатор на основании котировок спроса и предложения на индексные опционные контракты.

S&P 500 и VIX имеют обратную корреляцию: когда рынок падает, индекс волатильности растет, а когда рынок растет, индекс волатильности снижается.

Согласно базовой теории, если значение VIX находится выше 40-45, то это говорит о панике на рынке и бегстве инвесторов из рисковых активов. Если значение VIX опускается к 20 или ниже, то на рынках, очевидно, наблюдается растущий тренд.

NASDAQ-100

Представитель крупного семейства индексов NASDAQ-100 — один из самых ярких примеров отраслевых индексов. Он включает акции крупнейших по капитализации нефинансовых компаний, которых торгуются на бирже NASDAQ.

Сегодня почти 80% индекса приходится на сектор высоких технологий и коммуникаций. Среди крупнейших представителей сектора в индексе — те же Apple, Microsoft, Amazon, Facebook, PayPal, Adobe, Intel и другие.

Согласно правилам расчета индекса, максимально допустимый вес одного эмитента не может превышать 24% от взвешенного значения индекса. Это позволяет исключить сильное влияние отдельных акций на итоговое значение индекса.

Индекс NASDAQ последние 20 лет растет самыми высокими темпами, а пандемия стала еще одним драйвером роста для технологических гигантов, которые в последнее время росли намного быстрее, чем промышленные компании.

Скептики предрекают NASDAQ-100 скорый неминуемый обвал, как это произошло 20 лет назад во время кризиса доткомов.

Однако, судя по тому, что число заражений COVID-19 в мире продолжает расти, а перспективы восстановления экономики по-прежнему довольно туманные, инвесторы и дальше могут продолжить активно делать ставки на высокие технологии.

MSCI Emerging Markets Index

Семейство индексов Morgan Stanley Capital International (MSCI) — типичный пример регионального индекса. У MSCI самая широкая линейка страновых индексов, которые рассчитываются для акций компаний конкретной страны.

Кроме того, MSCI считает индексы по отдельным рынкам — развитым и развивающимся. Например, MSCI Emerging Markets Index охватывает 26 развивающихся стран в пяти регионах, включает более 1300 ценных бумаг с высокой и средней капитализацией.

На региональные и страновые индексы MSCI обычно ориентируются крупные иностранные институциональные инвесторы — инвестиционные фонды.

Считается, что развивающиеся рынки традиционно дают инвесторам большую доходность благодаря более высоким процентным ставкам. При этом для Emerging Markets характерны и более высокие риски.

Если MSCI Emerging Markets Index растет, то это косвенное свидетельство того, что на рынке высокий аппетит на риск, в то время как безопасные активы (доллар и американские гособлигации), наоборот, пользуются меньшим спросом.

Если же индекс развивающихся рынков снижается, это значит, что на рынке так называемый глобальный risk-off — массовый уход от рисков, когда инвесторы стараются избавляться от более рискованных активов и ищут безопасные гавани.

Индекс Мосбиржи

Свое семейство индексов есть и у Московской биржи. Сегодня это ключевые индикаторы организованного рынка ценных бумаг в России. Все индексы акций Мосбиржи (сейчас их у биржи 92) относятся к типу взвешенных по капитализации с учетом free-float фондовых индексов.

Ключевой индекс — бенчмарк для участников рынка — Индекс Мосбиржи (до декабря 2017 года — Индекс ММВБ) включает наиболее ликвидные акции крупнейших и динамично развивающихся российских эмитентов. Сегодня в него входят 42 бумаги.

Основной вес в индексе, как и ожидалось, занимает нефтегазовый сектор — 37.8%. 20% приходится на финансовый сектор.

Два года назад биржа несколько усовершенствовала подходы к отбору бумаг в индекс. В частности, отказалась от фиксированного числа бумаг в основном индексе, повысила требования к ликвидности и установила минимально допустимый вес эмитента в индексе. Так, free-float (доля акций эмитента, находящаяся в свободном обращении) должна составлять 10% и больше, а коэффициент ликвидности, показывающий, какая доля free-float проторговывается на бирже в течение года, — 15% и более. При этом вес акции в корзине не должен быть меньше 0.25%.

По данным Мосбиржи, средняя доходность индекса за 10 лет составила 9.5%. В прошлом году инвесторы, вложившиеся в индекс, заработали 28.6%.

Индекс РТС

Индекс РТС — это фактически 100%-ный аналог индекса Мосбиржи, но рассчитываемый в долларах США. Сейчас в индекс РТС входят 42 наиболее ликвидные акции крупнейших российских компаний из разных секторов экономики.

Состав эмитентов и вес их акций в индексе Московская биржа пересматривает раз в квартал. Определяющими факторами при включении бумаг в индекс являются рыночная капитализация и ликвидность акций, а также значение коэффициента free-float и отраслевая принадлежность эмитента.

Индекс был запущен 1 сентября 1995 года. Его расчет начали со значения 100 пунктов.

Считается, что индекс РТС — ключевой индикатор по российскому рынку акций для иностранных инвесторов, поскольку им удобнее ориентироваться на биржевой индикатор, рассчитанный в долларах США.

Индексы облигаций

Еще одна разновидность фондовых индексов — облигационные индексы. За последние 50 с лишним лет в финансовом мире были созданы тысячи разнообразных индексов облигаций, выполняющих определенные задачи.

Первые облигационные индексы появились в Штатах еще в 70-е годы прошлого века. Один из самых популярных облигационных индексов в США, к примеру, — широкий индекс долгового рынка США Bloomberg Barclays U. S. Aggregate Index.

В зависимости от назначения индексы облигаций можно разделить на несколько основных типов: индексы полной доходности (total return index), ценовые индексы (price index) и индексы доходности (yield index).Подробнее об этом мы рассказывали в отдельной большой статье.

Внутри основных типов индексы чаще всего классифицируются по видам инструментов, входящих в индексный список. Например, индекс государственных облигаций, индекс корпоративных облигаций, индекс муниципальных облигаций, индекс высокодоходных бондов, индекс ценных бумаг с ипотечным покрытием и так далее.

Но кроме этого индексы можно также классифицировать на основе кредитного рейтинга входящих в индексный список бумаг или срока погашения облигаций. Вариантов может быть множество.

Самыми крупными провайдерами облигационных индексов в России являются Московская биржа и финансовое информагентство Cbonds.

У Мосбиржи всего 74 облигационных индекса, рассчитываемых в зависимости от типа индикатора по формулам совокупного дохода и чистых цен. Индексы сегментированы по рыночным сегментам, кредитному качеству, дюрации до погашения/ближайшей оферты.

Средняя доходность облигационных индексов за 2019 год составила, по данным биржи, около 8%.

Самый широкий с точки зрения базы расчета облигационный индекс российского долгового рынка — это композитный индекс облигаций Мосбиржи. Он включает в себя наиболее ликвидные ОФЗ, субфедеральные и муниципальные бумаги, а также облигации российских корпоративных эмитентов, допущенные к обращению на Мосбирже.

Рассчитывается индекс по методикам чистых цен и совокупного дохода, по сути, отражая динамику и доходность всего облигационного рынка России.

Агентство Cbonds совместно с Интерфаксом 15 лет назад запустило первый и до сих пор самый популярный индекс корпоративных облигаций IFX-Cbonds. Сегодня в линейке агентства 108 семейств индексов, которые включают в себя пять видов показателей — отдельных индексов: индекс полной доходности, ценовой индекс, дюрация, эффективная доходность и T-spread (G-spread).

В число семейств индексов входят и 13 облигационных индексов по российскому локальному рынку (с разбивкой по секторам, сроку погашения и кредитному качеству бумаг). Наиболее бурно растущий индекс по количеству бумаг в составе — Cbonds-CBI RU High Yield, в котором количество облигаций за год практически удвоилось.

Следить за основными индексами облигаций полезно, так как они помогают все время держать руку на пульсе и быстро оценивать эффективность всего рынка или отдельных его сегментов с помощью единственного индикатора, вместо того чтобы отслеживать динамику многочисленных выпусков облигаций. В качестве бенчмарка для оценки эффективности своих вложений правильнее всего использовать индексы полной доходности (total return). В отличие от ценовых индексов, индексы полной доходности учитывают все доходы, которые получает инвестор.

Валютные индексы

Самый популярный из существующих валютных индексов — индекс доллара США (DXY), показывающий отношение доллара США к корзине из шести основных валют — евро (EUR), иены (JPY), фунта стерлингов (GBP), канадского доллара (CAD), шведской кроны (SEK) и швейцарского франка (CHF).Индекс рассчитывается как среднее геометрическое взвешенное этих валют. Доминирующий вес в DXY имеет евро.

Индекс доллара был создан JP Morgan в 1973 году и с того времени обновлялся только один раз, когда в Европе ввели единую европейскую валюту — евро. Базовым значением индекса был принят уровень 100 пунктов. Март 1973 года был выбран в качестве даты начала отсчета, поскольку именно тогда крупнейшие торговые страны ввели плавающие курсы валют. Соглашение об этом было достигнуто на конференции Смитсоновского института в Вашингтоне. Оно заменило политику фиксированных валютных курсов, установленную около 25 лет до этого в Бреттон-Вудсе.

Индекс обновляется 24 часа в сутки. Точно так же, как индекс Доу-Джонса (DJIA) является основным индикатором фондового рынка США, индекс DXY дает общее представление о международной стоимости доллара США. Торги по индексу доллара (как по товарному контракту) идут круглосуточно на бирже IntercontinentalExchange.

Младший брат индекса DXY — индекс доллара Dow Jones FXCM. Это валютный индекс, который отслеживает силу доллара США по отношению к корзине из четырех наиболее ликвидных валют в мире. В корзину входят евро, британский фунт, японская иена и австралийский доллар, при равном весе и количестве. По сути, индекс отражает изменение величины стоимости доллара США по отношению к корзине валют: стоимость растет, когда доллар США поднимается в значении относительно этой корзины, и падает, когда происходит противоположное.

Индекс DJ FXCM был введен 1 января 2011 года при значении в 10 000.00, рассчитывается каждые 15 секунд и обновляется с понедельника по пятницу.

Индекс доллара — важный индикатор. Являясь главной мировой резервной валютой и основой всей мировой финансовой торговли, доллар оказывает прямое влияние на стоимость огромного количества самых разнообразных активов и, хочешь не хочешь, вынуждает всех инвесторов считаться с ним.

Экономические индексы

Еще одна большая группа индексов — экономические индексы, которые отслеживают те или иные показатели экономики: инфляцию, уровень потребления, динамику промпроизводства и другие.

Индекс инфляции

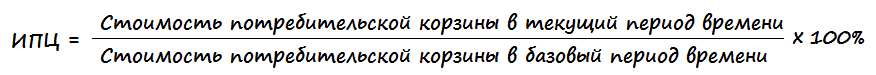

Один из самых известных экономических индексов — индекс потребительских цен (ИПЦ, индекс инфляции, Consumer Price Index, CPI). Он измеряет средний уровень изменения цен на товары и услуги (потребительской корзины) за определенный период в экономике.

ИПЦ рассчитывается путем деления суммы произведений цен текущего года и выпусков базового года на сумму произведений уровня цен и выпусков базового года. Результат выражается в процентах (домножается на 100%).

ИПЦ считается основным индикатором инфляции. Собственно, когда говорят об инфляции, обычно имеют в виду именно индекс потребительских цен (ИПЦ).

Наиболее спорным моментом в расчете ИПЦ обычно является методология определения состава потребительской корзины. В корзину входят в определенной пропорции потребляемые в среднем продукты питания, одежда, электроэнергия, содержание жилого помещения и транспортных средств, медицинское обслуживание, отдых и образование. Чтобы адекватно отражать изменения уровня потребительских затрат, корзина должна ориентироваться на реальную структуру потребления.

Тогда со временем она должна меняться. Любое изменение в составе корзины — как внесение новых товаров, так и изменение пропорций — делает несопоставимыми предыдущие данные с текущими. В результате ИПЦ искажается. Показатели новой корзины и показатели неизменной корзины могут отличаться иногда на очень большую величину.

С другой стороны, если не менять корзину, то через некоторое время она перестанет соответствовать реальной структуре потребления, а результаты не будут соответствовать изменению реальных затрат на потребление.

Особенности российской потребительской корзины — высокая доля в ней продовольственных товаров, а также услуг, имеющих регулируемые тарифы, и импортных товаров.

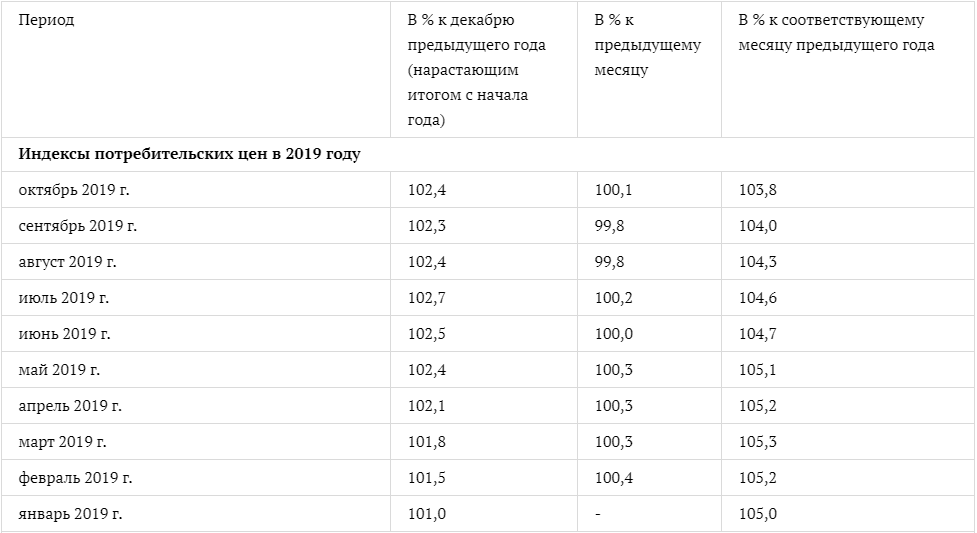

Периоды, за которые измеряется ИПЦ, могут быть различными. Наиболее распространены сравнения уровня потребительских цен в определенном месяце года с их уровнем в предыдущем месяце, соответствующем месяце предыдущего года, декабре предыдущего года.

Расчеты и публикацию данных об ИПЦ в России ведет Федеральная служба госстатистики.

Наблюдение за инфляцией — важнейшая задача для любого инвестора. От уровня инфляции зависит уровень ставок в экономике и в конечном счете — уровень доходностей на облигационном рынке. Управление инфляцией, ценовая стабильность — ключевая задача нашего ЦБ. Центробанк прогнозирует динамику роста цен и сравнивает ее с целевыми показателями, которых желательно достичь. При этом ценовая стабильность не означает нулевую инфляцию, речь идет о наличии предсказуемо низкого темпа роста цен, который колеблется в узком коридоре. Разница между прогнозом и целью указывает, насколько регулятор должен скорректировать свою денежно-кредитную политику. В результате устанавливается плановый таргет по инфляции (сейчас это 4%). В дальнейшем все действия монетарных властей по регулированию процентных ставок направлены на то, чтобы достичь этого показателя.

Индекс деловой активности PMI

Другой широко известный экономический индекс — индикатор PMI (Purchasing Managers’ Index). Это важнейший опережающий макроэкономический показатель, который характеризует состояние экономики в производственном секторе и сфере услуг.

Расчет PMI происходит на основании данных опросов менеджеров по закупкам. При этом анкета не предполагает развернутого мнения менеджера, достаточно оценить, улучшается/ухудшается или не изменяется ситуация.

Проанализировав спрос на материалы, уровень занятости, динамику закупочных цен, а также изменения уровня складских запасов, можно сформулировать выводы о текущем экономическом положении в стране и в мире.

Расчетом PMI в мире занимаются две организации: Институт управления снабжением (ISM) и глобальный поставщик данных IHS Markit.

В опросах ISM участвуют более 400 американских компаний. Индекс PMI от ISM считается в США наиболее важным.IHS Markit рассчитывает индексы по более чем 40 странам.

Как правило, чем выше отклонение индекса PMI от значения 50%, тем сильнее изменения в экономике. Если PMI опускается ниже 45% и находится там продолжительное время, это может означать, что экономика находится в рецессии. Если PMI колеблется на уровне от 45% до 50%, это свидетельство того, что объемы производства сокращаются, но в целом экономика продолжает расти. Когда PMI превышает 60% и сохраняется на таком уровне в течение нескольких месяцев, регуляторы могут перейти к повышению процентных ставок, чтобы не допустить перегрева в экономике.

По данным на начало ноября, PMI в России находился на отметке 46.9%, что явно свидетельствует о замедлении экономической активности. При этом на пике коронакризиса в апреле 2020 года значение индекса падало до 31.3%.

Финансовые инструменты могут по-разному реагировать на движение индексов PMI. Позитивная динамика PMI повышает спрос на рисковые активы (акции) и национальную валюту. А на рынок облигаций это имеет обратное влияние. Если PMI растет, то ситуация в экономике улучшается, возрастают риски инфляции и вероятность того, что ЦБ может перейти к ужесточению денежно-кредитной политики. И наоборот, низкий PMI может подтолкнуть регулятора к снижению ставок для стимулирования экономики, что хорошо для облигаций.

Leading Economic Index

Еще один популярный прогнозный индикатор, на который часто опираются экономисты в оценках текущего бизнес-цикла, — американский Leading Economic Index, который является композицией 10 различных прогнозных индикаторов. Департамент торговли правительства США использует 10 индикаторов деловой активности, отслеживающих различные сегменты экономики, в попытке предсказать направление развития экономики США в ближайшем будущем.

К примеру, история индекса на 50-летнем отрезке показывает, что если индикатор год к году оказывался в отрицательной зоне, то это абсолютно всегда становилось сигналом будущей рецессии, как правило, за год до ее наступления.

Индекс потребительской уверенности

Индексы потребительской уверенности (Consumer Confidence Index, CCI) — еще одна разновидность экономических индексов. Они служат для измерения потребительской уверенности, или, другими словами, степени оптимизма населения относительно состояния экономики.

Индекс потребительской уверенности или потребительского доверия в США рассчитывается исследовательской компанией Conference Board. Ежемесячно она опрашивает 5000 семей в США.

Опрос состоит из пяти вопросов, выясняющих мнение респондентов о следующем:

- Текущие условия ведения бизнеса.

- Условия ведения бизнеса на ближайшие полгода.

- Текущие условия занятости.

- Условия трудоустройства на ближайшие полгода.

- Общий доход семьи на следующие шесть месяцев.

Участников опроса просят ответить на каждый вопрос «положительно», «отрицательно» или «нейтрально». Если индекс отклоняется на 5% и более от нормы, это часто указывает на изменение направления экономики.

Чем более уверенно люди относятся к экономике, своей работе и доходам, тем больше у них шансов совершить покупки. Снижение доверия потребителей является признаком замедления экономического роста и может указывать на то, что экономика погрязла в проблемах.

Столкнувшись с нисходящим трендом индекса, правительства и регуляторы могут принимать какие-то стимулирующие меры — предоставление налоговых льгот, снижение ставок и так далее.

В России регулярные опросы потребительского поведения населения с 1998 года проводит Росстат. Ежеквартально (в феврале, мае, августе и ноябре) он опрашивает 5 тыс. человек в возрасте 16 лет и старше, проживающих в частных домохозяйствах, во всех субъектах РФ.

По данным августовского опроса, в России индекс потребительской уверенности по-прежнему находится в отрицательной зоне — по сравнению с третьим кварталом 2019 года он снизился на 9.2 п. п.

Впрочем, похожая ситуация, по данным Росстата, складывается практически почти по всем странам Еврозоны, кроме Швеции (0.9%). Самые низкие значения показателя среди стран ЕС в августе 2020 года отмечены в Греции (-35.0%), на Кипре (-31.0%), в Болгарии (-30.6%), в Испании (-28.7%) и в Португалии (-26.2%).

Индексы недвижимости

Свои индикаторы, характеризующие динамику цен, общие тренды и доходность вложений в этот класс активов, есть и на рынке недвижимости.

Самый молодой индекс недвижимости в августе этого года запустила все та же Московская биржа. Индекс московской недвижимости ДомКлик — композитный индекс московского рынка недвижимости, рассчитываемый Биржей на основании агрегированных данных об ипотечных сделках, предоставляемых ДомКлик (входит в экосистему Сбербанка).

Индекс рассчитывается на основе огромной выборки — около трети всего рынка недвижимости, так как сегодня 60–65% сделок с недвижимостью являются ипотечными, а на долю Сбербанка приходится около 53% всех ипотечных кредитов.

Индикатор отражает среднюю стоимость одного квадратного метра общей площади жилой недвижимости в Москве, выраженную в российских рублях. В расчете индекса участвуют квартиры в многоэтажных жилых домах, однако в расчет не входит элитная недвижимость (стоимостью более 30 млн рублей), чтобы не было искажения стоимости жилья.

Ретроспективный расчет индекса доступен с конца 2016 года — по состоянию на 28 декабря 2016 года значение индекса составило 159 647 рублей за кв. м.

Индекс рассчитывается еженедельно, пересмотр базы расчета индекса будет осуществляться один раз в квартал.

По словам представителей Мосбиржи, основная ценность и уникальность нового индекса в том, что он является единственным в России индикатором рынка недвижимости, рассчитываемым на основании реальных сделок.

Впрочем, в отличие от Мосбиржи, только дебютировавшей с новым продуктом, аналитический центр IRN является старейшим провайдером индексов на рынке недвижимости. Он рассчитывает индексы недвижимости с 1998 года. Сейчас в его линейке три индекса — индекс стоимости, индекс ценового ожидания и индекс доходности жилья.

Последний как раз позволяет оценить экономическую эффективность вложения средств в жилье. Он основывается на идеологии доходного метода оценки недвижимости, согласно которому стоимость квартиры оправдана, если квартира может приносить соответствующий доход.

Потенциальный доход от жилья складывается из двух составляющих:

- Арендные платежи от возможной сдачи квартиры в аренду.

- Изменение ее первоначальной стоимости в зависимости от изменения уровня цен на рынке.

Например, квартира может приносить 6% годовых за счет аренды плюс еще 20% годовых за счет общего роста цен на жилье, которые в сумме и формируют уровень ее потенциальной доходности.

Однако индекс доходности не учитывает такие детали, как накладные расходы, амортизацию, возможный простой квартиры, налоги, страховку и другие индивидуальнее издержки, которые могут снижать потенциальную доходность, подчеркивают разработчики индекса. Кроме того, при общем снижении цен на недвижимость совокупная доходность жилья может получаться отрицательной, если темпы потери стоимости превышают доход от аренды.

Для получения индекса доходности потенциальная ставка относится к средней ставке доходности по долгосрочным банковским депозитам. Их условия сопоставимы с вложениями средств в квартиру (длительный срок — от года). Используется среднее значение процентов по депозитам в наиболее стабильных московских банках.

Индекс доходности = (Доход от аренды + Изменение стоимости квартиры)/(Доход в банке).

В этом смысле индекс доходности жилья является своеобразным сравнением двух финансовых инструментов. В зависимости от конъюнктуры рынка недвижимости он показывает, во сколько раз вложение денег в жилье выгоднее (или не выгоднее), чем внесение денег на банковский депозит.

Значения индекса больше 1 означают, что вложения в недвижимость выгоднее банковских депозитов, причем во столько раз, во сколько значение индекса больше 1. Такая ситуация характерна для растущего рынка.

Единичное значение индекса является первой критической точкой, в которой доходность от недвижимости аналогична доходности по депозитам. Диапазон от 0 до 1 составляет область малой доходности, на котором вложения в недвижимость хоть и не убыточны, но менее выгодны, чем просто получение банковских процентов.

Ноль является второй критической точкой, ниже которой недвижимость становится убыточной. Это означает, что падение ее стоимости в условиях снижения рынка не покрывается даже возможными арендными платежами.

Альтернативные индексы

За пару столетий существования индексной вселенной в ней появились не только тысячи индексов, которые общепризнаны среди статистических ведомств и регуляторов, но и большое количество так называемых альтернативных индексов, которые по большому счету довольно сложно рассматривать всерьез.

Яркий представитель этой когорты — всем известный Индекс Биг Мака.

Впрочем, несмотря на неутихающую критику со стороны научного сообщества, он существует уже не одно десятилетие, стал предметом десятков научных исследований и фактически мировым стандартом, включенным в несколько экономических учебников.

Индекс Биг Мака был впервые рассчитан журналом The Economist в 1986 году. Изначально это была шуточная иллюстрация того, как различается стоимость жизни в разных странах. Но впоследствии индекс стал публиковаться ежегодно, а с 2006 года выходит дважды в год.

В обиход экономистов и журналистов даже вошел такой термин — бургерномика. По мнению Economist, бургерномика, никогда не предназначалась для точной оценки несбалансированности валют, а просто позволяет сделать теорию обменного курса более доступной.

В основе индекса лежит теория паритета покупательной способности (ППС), объясняют авторы индекса в описании к исследованию. Теория ППС гласит, что в долгосрочной перспективе обменные курсы должны двигаться в направлении курса, который уравнял бы цены на идентичную корзину товаров и услуг (в данном случае бургер) в любых двух странах.

Авторы индекса предположили, что раз для производства одного гамбургера необходимо купить типовой набор продуктов (мука, мясо, лист салата), обработать на одинаковом оборудовании и продать в сетевом кафе (оплатить работу сотрудников, оборудование, затраты на электроэнергию, аренду помещения и т. п.), то и его стоимость во всех странах должна быть одинакова.

Таким образом, используя бургерномику, в теории можно оценить, насколько одна валюта недооценена или переоценена по отношению к другой.

Оказалось, что в большинстве стран обменный курс, рассчитанный по индексу Биг Мака, действительно отличается от официального курса. Например, согласно данным на июль 2020 года, самая переоцененная валюта — швейцарский франк (+20.9%), а самая недооцененная — южноафриканский рэнд (-67.4%). Российский рубль (-66.5%) — на предпоследнем месте. Так, по данным на июль 2020 года, Биг Мак стоил 135 рублей в России и $5.71 в Штатах. Согласно логике индекса, справедливый обменный курс в России составляет 23.64 рубля за доллар. Разница между этим и фактическим обменным курсом (70.58 руб. на июль) предполагает, что российский рубль недооценен на 66.5%.

Кроме основного, или сырого (raw), индекса с 2011 года Economist начал публиковать еще и так называемый индекс для гурманов, или уточненный вариант индекса с поправкой на ВВП. Это своего рода ответ на замечание, что в более бедных странах средние цены на бургеры, по логике, должны быть ниже, чем в богатых, поскольку затраты на рабочую силу, аренду, рекламу и тому подобное ниже, а значит, это подрывает концепцию ППС.

Поэтому в уточненной версии индекса Биг Мака цена гамбургера сравнивается с ВВП на душу населения страны, то есть учитывает, сколько гамбургеров средний человек в данной стране мог бы купить за год.

Если допустить, что индекс действительно показывает направление движения официального обменного курса, то стоило бы ожидать усиления рубля и ослабления франка, например. Однако на практике за всю историю наблюдений этого практически никогда не происходит: переоцененные валюты так и остаются дорогими, а недооцененные продолжают в целом оставаться более слабыми по отношению к доллару.

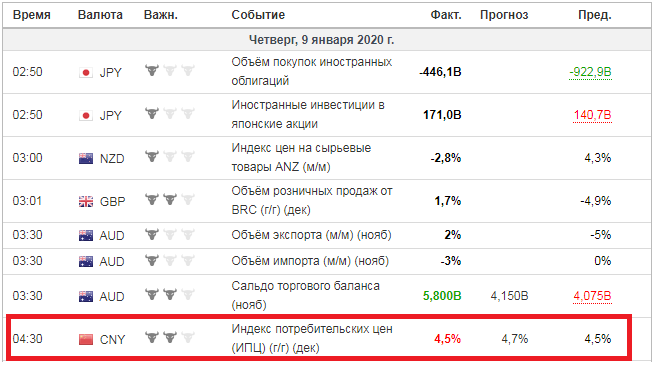

Индекс потребительских цен: что это такое, для чего применяется, как рассчитывается

Это один из фундаментальных макроэкономических показателей характеризующий текущий уровень инфляции в стране, поэтому иногда его ещё называют индексом инфляции.

Трейдеру он может быть интересен по той причине, что используется в фундаментальном анализе рынка Форекс (его значения для различных стран приводятся в календаре экономических событий).

А кроме этого, он играет важную роль в макроэкономической составляющей фундаментального анализа фондового рынка (в разрезе той страны к которой относится эмитент анализируемых ценных бумаг).

Что такое ИПЦ

ИПЦ (так сокращённо называют индекс потребительских цен) измеряет среднее изменение цен, уплачиваемых потребителями за корзину товаров и услуг, обычно известное как инфляция. По существу, он пытается количественно оценить совокупный уровень цен в экономике и таким образом измерить покупательную способность денежной единицы страны. Для расчета ИПЦ используется средневзвешенное значение цен на товары и услуги, которое аппроксимирует структуру потребления индивида.

В нашей стране его рассчитывает и публикует Федеральная служба государственной статистики (Росстат). Расчёт ведётся относительно базовой его величины, за которую принимается значение индекса за декабрь предыдущего года (либо за предыдущий месяц).

При этом базовое значение приравнивается к 100, а рассчитываемое значение составляет:

- Величину >100 в том случае, если цены за расчётный период повысились (в стране наблюдается инфляция);

- Величину

Например значение ИПЦ равное 107 указывает на уровень инфляции в 7%, а значение в 97 говорит о дефляции в 3%.

Индекс потребительских цен в России за 2019 год

Методика расчёта ИПЦ

Рассчитывается индекс до безобразия просто:

Информация для расчёта индекса собирается по всей стране. Мониторятся цены в городах федерального значения, столицах республик и автономных округов, краевых и областных центрах. А кроме этого в ряде районных центров (отобранных в зависимости от географического положения и уровня социально-экономического развития).

Фиксация текущих цен происходит как в магазинах, так и на вещевых и продовольственных рынках, в торговых организациях и в организациях принадлежащих к сфере услуг.

В составе потребительской корзины используемой для расчёта ИПЦ входят группы товаров и услуг наиболее часто потребляемые населением страны. В неё входят товары массового потребительского спроса (при этом берутся в расчёт такие критерии, как их относительная важность для населения и устойчивое наличие в продаже).

Основная погрешность в расчётах ИПЦ связана с методами определения состава потребительской корзины. Суть в том, что её состав со временем может изменяться, а это в свою очередь приводит к тому, что результаты расчёта являются не совсем корректными. В качестве примера можно привести затраты на сотовую связь. Ранее (до середины 90-х годов прошлого столетия) этих затрат не существовало (у широких кругов общества). В базовую корзину соответствующую тому периоду времени конечно входят затраты на проводную телефонию, но эта графа расходов сопоставима лишь по сути, но далеко не по объёмам использования.

Особенности расчёта CPI в США

В англоязычном варианте индекс потребительских цен обозначается аббревиатурой CPI (Consumer Price Index).

Бюро Статистики Труда США (U.S. Bureau of Labor Statistics, BLS) ежемесячно сообщает об CPI и впервые подсчитало его еще в 1913 году. Индекс основан на среднем показателе за период с 1982 по 1984 год (включительно), который был установлен на уровне 100. Таким образом, значение CPI в 100 означает, что с 1984 года инфляция была нулевой, в то время как значения 175 и 225 указывают на рост уровня инфляции на 75% и 125% соответственно. Указанный уровень инфляции фактически является изменением индекса по сравнению с предыдущим периодом, будь то ежемесячно, ежеквартально или ежегодно.

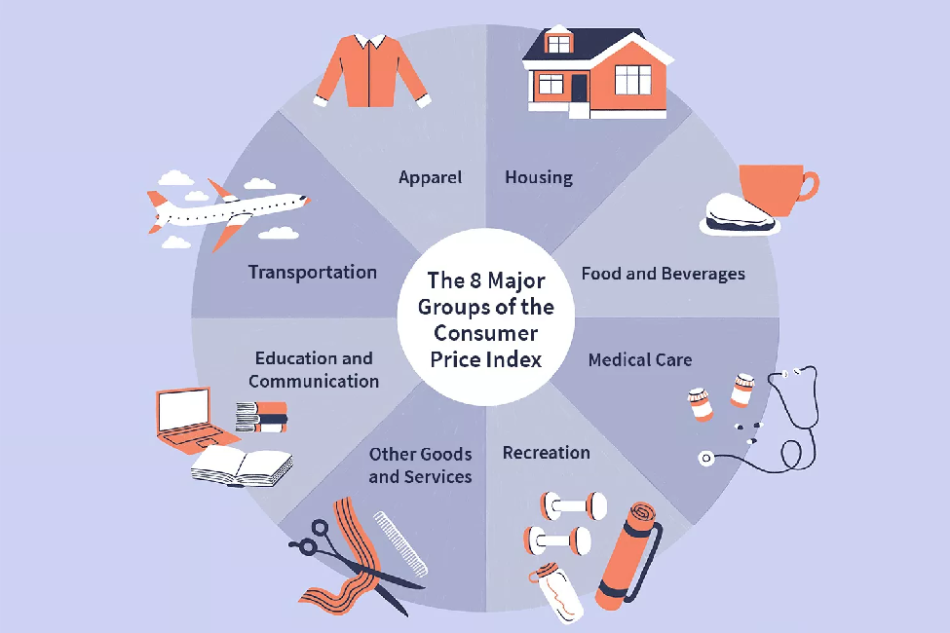

Хотя CPI действительно измеряет изменение цен на множество различных товаров, оплачиваемых потребителями, он не включает в себя такие вещи, как сбережения и инвестиции, и часто из его расчёта могут исключаться расходы иностранных граждан. В его расчёте используется потребительская корзина состоящая из восьми основных типов товаров:

- Одежда;

- Жильё;

- Еда и напитки;

- Медицинская помощь;

- Отдых;

- Образование и связь;

- Транспорт;

- Другие товары и услуги.

Типы CPI

В США существуют два основных типа индекса потребительских цен:

CPI-W измеряет индекс потребительских цен для городских наемных работников и служащих. В период с 1913 по 1977 год BLS сосредоточилась на измерении этого типа ИПЦ. Он был основан на домохозяйствах, доходы которых составляли более половины от клерикальных или наемных профессий и в которых, по крайней мере один из работников был занят не менее 37 недель в течение предыдущего 12-месячного цикла. CPI-W в основном отражает изменения в стоимости пособий, выплачиваемых лицам находящимся на социальном обеспечении. Этот показатель ИПЦ основывается на данных не менее 28 процентов населения страны.

CPI-U — это индекс потребительских цен для городских потребителей. Он включает данные по 88 процентов населения США и, соответственно, охватывает более широкие круги общественности. Он был введён в 1978 году, таким образом BLS улучшила ИПЦ и ввела в его расчёты более широкую целевую аудиторию. Этот тип ИПЦ основан на расходах почти всего населения проживающего в городских или столичных районах и включает:

- специалистов;

- самозанятых работников;

- тех, кто живет за чертой бедности;

- безработных;

- пенсионеров;

- городских наемных работников;

- клерков.

Несмотря на введение CPI-U в 1978 году, BLS продолжала измерять традиционный показатель CPI-W. Но с 1985 года двумя основными различиями между этими двумя индексами были веса расходов, присвоенные категориям статей и географическим районам.

Как используется ИПЦ

ИПЦ широко используется в качестве экономического показателя. Это наиболее широко используемый показатель инфляции и, как следствие, эффективности экономической политики правительства. ИПЦ дает правительству, предприятиям и гражданам представление об изменениях цен и может служить ориентиром для принятия обоснованных решений в отношении экономики.

ИПЦ и составляющие его компоненты могут также использоваться в качестве дефлятора для других экономических факторов, таких как:

- Розничные продажи (retail sales);

- почасовая/недельная прибыль (hourly/weekly earnings);

- покупательная способность (purchasing power).

Этот индекс может также использоваться для корректировки уровня правомочности людей на получение определенных видов государственной помощи, включая социальное обеспечение, и он автоматически обеспечивает корректировку прожиточного минимума.

По данным BLS, корректировка стоимости жизни более чем 50 миллионов человек на социальное обеспечение, а также пенсионеров военных и федеральных гражданских служб связаны с ИПЦ.

Влияние экономического индикатора ИПЦ (Индекс потребительских цен) на динамику валютной цены

Индекс потребительских цен или ИПЦ, как он обычно называется, является одним из наиболее важных экономических индикаторов связанных с инфляцией, и используется валютными трейдерами и аналитиками валютного рынка.

Трейдеры обычно используют ИПЦ для оценки уровня инфляции в потребительских товарах. И изменения в уровне ИПЦ стали важным фактором, определяющим стоимость доллара США по отношению к другим валютам .

Информация ниже описывает: что такое ИПЦ, кто его производит, и когда он выпускается, и в дополнение поговорим подробно о том, почему этот экономический индикатор имеет такое большое значение для трейдеров Форекс.

Индекс потребительских цен США или отчет ИПЦ

Немногие экономические индикаторы вносят столько же веса и влияния на валютный рынок, как экономический показатель CPI. Число, которое публикуется ежемесячно Бюром Трудовой Статистики США, измеряет изменение среднего уровня цен, уплачиваемых потребителями за потребительскую корзину и услуги.

Американский Индекс Потребительских Цен или ИПЦ является наиболее широко используемым показателем инфляции цен и, как правило, рассматривается в качестве меры, насколько эффективна экономическая политика правительства на существующих условиях в национальной экономике. Число предоставляет важную информацию об изменениях цен на правительство, труд, бизнес и частных лиц, и используется в качестве ориентира для формулировки экономической политики ФРС (Федеральной Резервной Системы) и Конгресса.

Кроме того, этот показатель и его производные используются для корректировки другого экономического ряда и переводят их в свободные доллары инфляции. Некоторые примеры этого, которые регулируются ИПЦ, включают Розничные продажи, еженедельные и почасовые доходы и другие компоненты Потребительской Корзины и Национального дохода.

Что измеряет индекс потребительских цен

Индекс потребительских цен в основном измеряет среднюю стоимость потребительской корзины, для двух основных групп населения: конторских служащих и всех городских потребителей. Вся городская потребительская группа составляет примерно 90 процентов от всего населения Соединенных Штатов и основывается на ценовом опыте практически всех жителей крупных населенных пунктов.

Индекс отражает расходы профессионалов, бедных, пенсионеров, конторских служащих и наемных рабочих, проживающих в городских районах. Тем не менее, индекс не включает информацию о расходах людей, живущих в сельских районах, семейных фермах, и тех, кто служит в вооруженных силах, а также людей, проживающих в учреждениях, таких, как места заключение и психиатрические учреждения.

Кроме того, потребительская инфляция измеряется двумя индексами для всех городских потребителей. Они состоят из Индекса Потребительских Цен для всех городских потребителей или CPI-U, и Цепного Индекса Потребительских цен для всех городских потребителей или C-CPI-U. Цепной C-CPI-U использует формулу, которая отражает эффект замещения, сделанной потребителями по категориям товара в ответ на изменения в относительных ценах.

Из чего складывается ИПЦ

Бюро трудовой статистики охватывают вычисления следующих товаров и услуг для вычисления главного числа ИПЦ:

- Продукты питания и напитки — они включают молоко, кофе, блюда из хлопьев для завтрака, курицу, вино, закуски и еду полного сервиса.

- Жилищные условия — аренда первичного жилья, ипотека или эквивалентная арендная плата владельца, мебель для спальни и котельное топливо.

- Одежда – предметы одежды, цены на которые имеют тенденцию быть весьма сезонного характера.

- Транспорт — это включает бензин, новые транспортные средства, тарифы авиакомпаний и страхование автотранспортных средств.

- Медицинское обслуживание — услуги врача, лекарства, отпускаемые по рецепту и другие медикаменты, уход за глазами и медицинские услуги.

- Образование и Связь — услуги телефонной связи, обучение в колледже, почтовые расходы, компьютерное программное обеспечение и другие компьютерные принадлежности.

- Отдых — Домашние животные и товары для животных, телевизоры, спортивный инвентарь и стоимость билетов на развлечения.

- Другие — индивидуальное обслуживание, такое как забота о красоте, финансовые услуги, расходы на похороны, табак и продукты для курения.

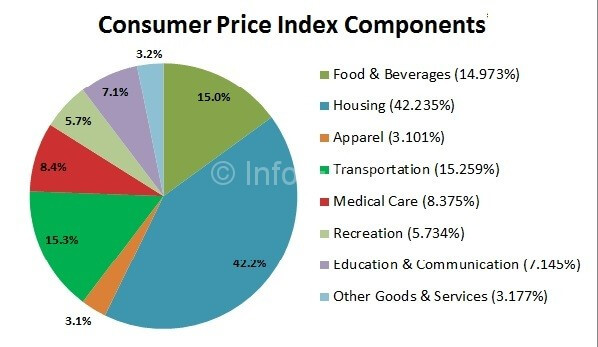

На рисунке 1 показаны относительные размеры в процентном отношении каждого из указанных выше восьми компонентов ИПЦ, также известного как индекс потребительских цен для городских потребителей или CPI-U, высчитанные Бюром Трудовой Статистики, в декабре 2015 года.

Другие товары, включенные в список ИПЦ, являются государственными сборами с потребителей, такие как сточные воды и плата за воду, сборы за проезд транспортных средств и регистрационные автомобильные сборы, налоги с продаж и акцизные налоги, а также другие сборы, непосредственно связанные с ценами на определенные товары и услуги.

Тем не менее, конечное число ИПЦ исключает налоги на прибыль и Налоги социального страхования, инвестиции, такие как облигации и акции, страхование жизни и цены на недвижимость, которые касаются сбережений и не связаны с прямой покупкой повседневных потребительских расходов.

Основное значение

В дополнение к основному значению ИПЦ, число CPI Core, которое выпускается одновременно с результатом основного ИПЦ представляет собой изменение цен на товары и услуги, приобретаемые потребителями, за исключением энергетических и продовольственных расходов.

В связи с тем , что затраты на продовольствие и энергию составляют более четверти ИПЦ, эти цены имеют тенденцию показывать более высокий уровень волатильности, и во многих случаях, их колебания будут искажать основной тренд инфляции.

По этой причине, многие экономисты, валютные трейдеры и FOMC, склонны уделять больше внимания числу CPI Core, чем обычному значению ИПЦ, о котором широко сообщают информационные агентства.

Даты выпуска Индекса Потребительских Цен

Данные базовой инфляции и значение ИПЦ, как правило, выпускаются примерно через 16 дней после окончания каждого отчетного месяца, хотя фактическая дата выхода может варьироваться между 14-ым и 20-м числами каждого месяца.

Данные CPI обычно отслеживаются трейдерами форекс и являются процентным изменением средней стоимости потребительской корзины и услуг, приобретаемых потребителями по сравнению с выборкой предыдущего месяца.

Кто собирает и выпускает значения ИПЦ в США?

ИПЦ США составляются и публикуется Бюром Трудовой Статистики США. Сборщики данных BLS, также называемые экономическими помощниками, посещают или обзванивают по телефону тысячи предприятий, розничные магазины, аренду жилья, услуги учреждений и медицинских учреждений в Соединенных Штатах, чтобы собрать все эти тысячи данных, используемых в мере изменения цен в ИПЦ.

Экономические специалисты BLS отслеживают ежемесячно приблизительно 80 000 товаров, чтобы измерить колебания цен. Если товар или услуга больше недоступна, или если есть изменения качества или количества товара, изменение отражено, или выбран новый товар.

Затем эта информация направляется в национальный офис BLS, где товарные специалисты рассматривают информацию и вносят необходимые изменения или корректировки.

Значение данных индекса потребительских цен для трейдеров Форекс

Индекс Потребительских Цен предоставляет трейдерам Форекс показатель инфляции потребительских товаров в Соединенных Штатах. Показатель ИПЦ часто используется вместе с Индексом промышленных цен или PPI, чтобы дать полный смысл силы инфляционного давления в Соединенных Штатах.

Монетарные политики — как те, кто работает в Федеральном Резервном Банке, и те, кто сидит в Федеральном Комитете по открытому рынку или FOMC в качестве членов с правом голоса — как правило, рассматривают число ИПЦ и любые тенденции в последних результатах при принятии решения о том, следует ли регулировать уровень процентных ставок, таких как Ставка Федеральных Фондов и Прайм-рейт (Fed Funds Rate и the Prime Rate).

Изменения в этих ключевых процентных ставках затем передаются в остальную часть экономики США в виде изменений в кредитных и заёмных ставках коммерческим банкам. Такие изменения могут стимулировать экономику, если процентные ставки снижаются, или же они могут начать душить экономику, если процентные ставки повышаются.

Множество газет и финансовых информационных агентств имеют тенденцию сосредотачиваться на отчетности о фактическом ИПЦ США, о котором сообщает Бюро Трудовой Статистики, которое включает цены на продовольственные товары и цены на энергию. Это значение ИПЦ США определяет количество сырого показателя инфляции, как изменения в средней стоимости покупки фиксированной корзины потребительских товаров в Соединенных Штатах.

Так как это сырое значение инфляции, как правило, создаёт официальную, поэтому она часто упоминается как «официальная» потребительская инфляция среди финансовых специалистов.

В отличие от репортеров, многие форекс трейдеры и фундаментальные аналитики сосредоточены преимущественно на Официальном значении CPI. Это происходит потому, что базовое число, как правило, менее изменчиво, чем сырое значение ИПЦ, в связи с тем, что оно исключает цены на продовольственные товары и энергию, которые имеют тенденцию сильно изменяться в пределах отчетного месяца.

Их беспокоит то, что из за данных о сырой ИПЦ часто наблюдается волатильность, и из за заметных изменений цен на продукты питания и энергию, это может привести к краткосрочным инфляционным шипам, которые могут затемнить фундаментальную тенденцию роста цен аналитикам или трейдерам.

В результате, официальное число ИПЦ, как правило, используется фундаментальными трейдерами форекс, чтобы получить лучшее чувство основного тренда инфляции цен на потребительские товары, чем на более изменчивых и непредсказуемых значениях сырой ИПЦ.

Как ИПЦ используется трейдерами Форекс, и почему он так важен?

Форекс трейдеры, которые используют в своих торговых решениях элементы фундаментального анализа, как правило, используют изменения индекса потребительских цен, как способ оценки уровня инфляционного давления в экономике США с точки зрения среднего потребителя.

В целом, более высокий уровень инфляции в Соединенных Штатах, имеет важное значение для валютных трейдеров, потому что это, как правило, приводит к более высоким процентным ставкам в США, устанавлевыемые денежно-кредитной политическими деятелями США, которые имеют право голоса по FOMC ФРС.

Это связано с тем, что члены FOMC будут склонны рассматривать рост инфляции потребительских цен как признак того, что они должны ужесточить денежно-кредитную политику, повысив ключевые процентные ставки, чтобы помочь ослабить экономику и возвратить инфляцию цен на более приемлемые уровни.

Кроме того, снижение индекса инфляции ИПЦ США ниже целевых уровней FOMC, приведёт к снижению процентных эталонных ставок США, поскольку политикам будет казаться, что экономика США нуждается в стимулировании, которое могут обеспечить более низкие процентные ставки.

Инфляционные цели ФОМС

Федеральный резервный банк и члены с правом голоса в ФОМС обычно считают, что умеренное количество инфляции — хорошая вещь, поскольку она указывает на стабильно растущую экономику. И поэтому, они обычно устанавливают и обнародуют грубую цель уровня инфляции в экономике США, к которой они стремятся.

Инфляционные цели в два процента годовых кажутся довольно распространенным среди центральных банков в основных развитых странах, хотя эта и эта цифра подвержена изменениям.

В случае Соединенных Штатов, ФОМС отмечает в своем заявлении ставки на сентября 2016 года: «Комитет судей отмечает, что инфляция в размере 2 процентов (при измерении годового изменения индекса цен на личные потребительские расходы, или PCE) является наиболее последовательной в долгосрочной перспективе с установленным законом мандатом Федеральной Резервной Системы».

Если ФОМС обнародует какое-либо решение, чтобы изменить целевой уровень инфляции, такое изменение как правило, будет сопровождаться сдвигом в стоимости доллара США по отношению к другим валютам, особенно если изменение не вполне ожидаемо, это будет «сильным сюрпризом» для валютных трейдеров и экономистов.

Например, если ФОМС поднимает целевой показатель инфляции, то это будет иметь тенденцию к снижению стоимости доллара США, поскольку реальные процентные ставки, вероятно возрастут, в то время как снижение уровня целевой инфляции ФОМСом будет иметь тенденцию к росту доллара США, потому что реальные процентные ставки скорее всего будут уменьшены.

Типичные Реакции Форекс трейдеров

Когда форекс трейдеры видят сильное значение ИПЦ США — со словом «сильное», это означает, что результат ежемесячного процентного изменения в ИПЦ был выше, чем ожидалось, и это «сила» будет рассматриваться как признак ужесточения денежно-кредитной политики и, следовательно, более высокие уровни доллара США в будущем.

В результате сильного числа ИПЦ, участники рынка будут повышать доллар США в различных кросс парах, и трейдеры форекс, как правило, будут покупают доллар США по отношению к валютам других стран в качестве первоначальной реакции на высокое число CPI.

И наоборот, когда валютные трейдеры видят слабое вышедшее число ИПЦ, которое является низом рыночных ожиданий, они будут склонны смотреть на это как возможные ожидания более высоких базовых процентных ставок и снижению стоимости доллара США в будущем. Этот результат приведет стоимость доллара США к падению на валютном рынке форекс, и трейдеры будут продавать доллар США.

Значение CPI, которое выходит более или менее в соответствии с надеждами рынка, имеют незначительное влияние на валютный рынок для доллара США, так как уровень наблюдаемого результата уже учтен в валютном курсе доллара США по отношению к другим валютам.

Использование ИПЦ для вычисления реальных процентных ставок

В рамках своего фундаментального анализа, некоторым форекс трейдеры также нравится вычитать число инфляции ИПЦ их преобладающих процентных ставок США, чтобы получить результат по реальной процентной ставке, относящейся к экономике Соединенных Штатов. Это число Реальной Процентной Ставки можно сравнить с аналогичной Реальной Процентной Ставкой, действующей в экономике других стран.

Выполнение этого анализа может помочь форекс трейдеру оценить потенциал укрепления или обесценивания курса доллара США относительно других национальных валют.

Например, если кажется, что реальная процентная ставка в Соединенных Штатах падает, а индекс потребительских цен растет, но ключевые процентные ставки остаются стабильными, то это будет рассматриваться как негативность для доллара США. Поэтому форекс трейдер может ожидать, что курс доллара США будет снижаться по отношению к валютам стран с реальной процентной ставки, которая является стабильной или растет.

С другой стороны, если реальная процентная ставка в Соединенных Штатах растет, когда индекс потребительских цен падает, но базовые процентные ставки остаются стабильными, то это будет иметь некую базовую фундаментальную поддержку для доллара США.

Финансовый аналитик. Предпочитает работать на валютном рынке. Опыт торговли 6 лет. Эксперт сайта ForexGid.Ru.

Источник https://yango.pro/blog/finansovye-indeksy-kak-imi-polzovatsya/

Источник https://www.azbukatreydera.ru/ipc.html

Источник https://forexgid.ru/vliyanie-ekonomicheskogo-indikatora-ipts-indeks-potrebitelskih-tsen-na-dinamiku-valyutnoj-tseny/