4 причины перестать инвестировать в фондовый рынок России. И столько же, чтобы продолжить

2022 год преподнёс инвесторам в фондовый рынок немало сюрпризов. В основном неприятных. Настолько, что многие задались вопросом: а стоит ли вообще продолжать инвестировать — или лучше уходить с рынка без оглядки? Приводим и анализируем основные аргументы в пользу того или иного решения.

4 причины завязать

Инвесторы остались без дивидендов

Выплаты акционерам были одним из главных факторов инвестиционной привлекательности российских компаний. Но в 2022 году дивидендная доходность акций, входящих в индекс Московской биржи, сократилась вдвое, до до скромных 3%.

Многие компании, традиционно щедро делившиеся прибылью с держателями акций, перестали это делать (в том числе по рекомендации ЦБ). Самый болезненный кейс связан с «Газпромом».

В мае совет директоров компании рекомендовал выплатить рекордные дивиденды за 2021 год — 52 рубля на акцию. На тот момент это давало около 17% доходности. Обещание таких выплат поддержало настроение инвесторов.

Но 30 июня собрание акционеров не утвердило рекомендацию совета директоров и решило не выплачивать дивиденды. Акции компании после этого снизились на треть. Вскоре стало известно, что все отложенные на дивиденды деньги — более 1,2 трлн рублей — отойдут государству через повышение НДПИ.

Так миноритарии компании остались не у дел. А это сотни тысяч или даже миллионы россиян: в июне 2022 года акции «Газпрома» были самыми востребованными бумагами среди частных инвесторов.

Такой манёвр расстроил многих. «Отменили не дивы, отменили фондовый рынок», — сокрушаются частные инвесторы на профильных форумах.

Нет драйверов роста

Обычно дивиденды стимулируют рынок ещё и тем, что владельцы акций полученные от компаний деньги реинвестируют в бумаги, создавая тем самым дополнительный спрос на них. Теперь на эти вливания в прежнем масштабе рассчитывать не приходится.

Но важнее то, что не приходится рассчитывать и на вливания со стороны иностранных инвесторов. До февраля 2022 года именно они двигали цены на российском фондовом рынке: нерезиденты держали больше двух третей всех находящихся в обращении акции. Теперь их активы заморожены на неопределённый срок. Ждать, что в такой ситуации на рынок придут иностранные фонды, не приходится.

Доля частных инвесторов в объёме торгов акциями в июне составила 74%. То есть именно они определяют погоду на российском рынке. Но и они пока не спешат нести деньги на биржу и активно скупать просевшие активы (индекс Мосбиржи снизился с 4200 пунктов в октябре 2021 года до 2100 пунктов в июле 2022 года): средние объёмы торгов втрое меньше, чем год назад, а в последние три месяца индекс был в боковике (топтался на одном месте).

Почему нет драйверов для роста:

Армия частных инвесторов не столь многочисленна, как принято думать. Мосбиржа в июне отчиталась, что по итогам июня 2022 года число физических лиц, имеющих брокерские счета на бирже, превысило 20,4 млн, но хоть одну сделку в течение месяца совершил лишь каждый десятый (1,9 млн рублей), а средний размер портфеля в начале 2022 года не превышал 100 000 рублей.

С 2019 года на российский фондовый рынок пришли миллионы новичков. Столкнувшись с убытком, многие получили «прививку от жадности» и теперь могут действовать более осторожно — а то и вовсе разочароваться в затее. О том, что россияне охладели к бирже, свидетельствуют и данные ЦБ.

Почти 6 трлн рублей у россиян зажало в иностранных бумагах — акциях, паях фондов, еврооблигациях и других инструментах. Эти активы заблокированы из-за западных санкций и не могут перетечь на российский рынок.

Снижаются реальные доходы (по прогнозам Минфина, в 2022 году они сократятся на 6,8%), поэтому «лишних» денег на инвестиции всё меньше.

На рынке дефицит инвестиционных идей. Не очевидно, на какие сектора и компании стоит делать ставку в текущей ситуации. Из этого вытекает следующий пункт.

Общая неопределённость

Пока российская экономика неплохо справляется с беспрецедентным санкционным давлением — это признают и в России, и на Западе. Но впереди самое важное — «структурная трансформация экономики», по выражению главы Центробанка Эльвиры Набиуллиной. Компаниям приходится решать множество проблем — искать новые рынки, заново выстраивать логистические цепочки, искать замену западным технологиям и т. д.

Во многом перспективы российских компаний будут зависеть от того, насколько быстро и эффективно они справятся со всеми этими вызовами. Но есть проблема: инвесторы могут этого просто не узнать — компании массово перестали публиковать отчётность, чтобы избежать новых санкций.

Без цифр вкладывать деньги приходится фактически «вслепую», не понимая в полной мере, как обстоят дела с бизнесом компании.

Есть и макроэкономические проблемы — например, слишком крепкий рубль. Когда правительству удастся справиться с этим вызовом, пока непонятно. Кроме того, мировая экономика входит в рецессию — что также повлияет на российский рынок.

Другой большой источник неопределённости — продолжающийся геополитический конфликт. От его длительности, характера и, самое главное, результата, будет во многом зависеть экономическая ситуация (вероятно, во всём мире). И спрогнозировать это доступными и привычными для инвестора способами не представляется возможным.

Нет возможности для диверсификации

Золотое правило инвестиций — не класть всё в одну корзину, а распределять между компаниями, отраслями и странами. С последним в России пока проблематично: доступ к зарубежным рынкам для наших соотечественников почти закрыт.

Иностранные брокеры повернулись спиной к гражданам РФ, иностранные акции на Мосбирже больше не торгуются, ETF и БПИФы на иностранные активы заморожены. Некоторые акции зарубежных компаний ещё можно купить на Санкт-Петербургской бирже, но и там часть вложений уже заморозили.

В целом из-за инфраструктурных рисков безопасными с этой точки зрения выглядят только вложения в Россию. Но это противоречит принципу диверсификации — инвестор становится полностью зависим от конъюнктуры на одном лишь рынке.

Компенсировать страновой риск по большому счёту российскому неквалифицированному инвестору пока нечем.

4 причины остаться

Шанс заработать на восстановлении

Уоррен Баффетт говорил: «Остерегайтесь, когда другие жадничают, и жадничайте, когда другие остерегаются». Логика понятна: самые большие доходности на фондовом рынке получают те, кто в момент всеобщей паники не продаёт, а скупает подешевевшие активы.

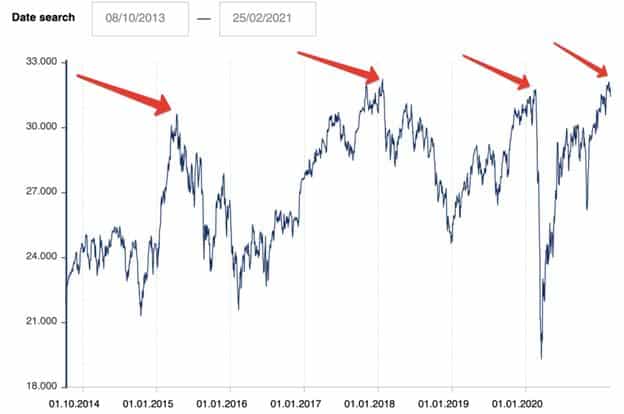

Примеров в прошлом можно найти немало. Из последнего — кто в разгар коронакризиса в марте 2020 года инвестировал в индекс Мосбиржи, через полтора года фактически удвоил свои вложения. Покупать тогда отваживались немногие — рынок стремительно падал перед лицом невиданной ранее пандемии, и быстрый отскок в самом начале не был очевиден. Не проглядывается он и сейчас.

Желающим сделать ставку на восстановление рынка нужно быть готовым, что оно может занять годы. Таких примеров в истории тоже полно: тот же индекс Мосбиржи после мирового финансового кризиса 2008 года возвращался к достигнутым вершинам восемь лет, американский S&P 500 после краха доткомов фактически не рос с 2000 по 2012 год, а японский Nikkei 225 уже 33 года не обновлял исторический максимум.

Впрочем, если регулярно усреднять позицию (докупать подешевевшие активы), в плюс можно выйти гораздо быстрее рынка.

Мало альтернатив

Как мы отмечали выше, иностранные активы фактически недоступны россиянам. Но на этом список ограничений не заканчивается.

Доллары и евро, которые традиционно не раз спасали россиян от обесценивания активов, в этот раз подвели: принесли убыток из-за сильно окрепшего рубля. А с учётом ограничений на операции с валютами (на выдачу наличных, на переводы и т. д.) западные валюты перестали быть для россиян инструментом сохранения и преумножения капитала.

Популярных альтернативных вариантов не так много — недвижимость, драгметаллы, вклады и облигации. Но доходности по ним уже небольшие — ставки по вкладам в банках страны опустились ниже 8%, ОФЗ дают около 9%.

Кроме того, аналитики ждут, что Центробанк продолжит понижать ключевую ставку (с нынешних 9,5% до 8% к концу 2022 года). Это значит, что доходности корпоративных инструментов станут ещё скромнее.

Возможно, это спровоцирует переток денег в акции, но насколько сильным будет этот драйвер для рынка — вопрос открытый.

Опыт Ирана

В мире не так много примеров того, как страны живут под тотальными западными санкциями. Из них фондовый рынок есть только в Иране. Притом он сопоставим по капитализации с российским. И потому опыт этой страны для РФ весьма любопытен.

За 10 лет после введения санкций уровень благосостояния граждан сократился более чем в 3 раза: ВВП на человека упал с $7900 до $2300. Но фондовый рынок, напротив, прибавлял. С 2010 по 2014 год он вырос в четыре раза. Цены в стране за тот же период — в 2,4 раза. Таким образом, рост фондового рынка позволил инвесторам существенно обогнать инфляцию.

За 2021 год основной индекс Тегеранской биржи вырос на 268%, а за два последних года этот рост достигает 2300%. Это делает иранский фондовый рынок самым доходным в мире.

В целом у двух рынков много схожего. Иранский тоже пережил массовый приток частных инвесторов (брокерские счета есть у 50 млн человек), а нерезиденты не делают на нём погоду.

Но всё же ситуация в российской экономике иная — она шире интегрирована в мировую, положение дел внутри страны более стабильное, инфляция более умеренная и т. д. Поэтому аналитику затрудняются сказать, удастся ли российскому фондовому рынку повторить траекторию иранского.

Налоговые льготы

Государство по-прежнему стимулирует долгосрочные инвестиции на российский фондовый рынок: если пользоваться индивидуальным инвестиционным счётом (ИИС), можно рассчитывать на налоговые вычеты. Их два типа, самый популярный — вычет типа А, когда инвестор может вернуть НДФЛ в размере 13% от вложений на ИИС (но не более 52 000 рублей в год).

И хотя у властей были планы свернуть такой вычет, он всё ещё актуален и позволяет существенно улучшить итоговый результат для инвестора.

Кроме того, убыток текущего года можно перенести на следующие. То есть не платить налог с прибыли, которую он получит в будущем.

«Налогоплательщик может учесть образовавшийся убыток в течение 10 лет, следующих за годом его получения, — говорится на сайте ФНС. — При этом если убытки были понесены более чем в одном периоде, их перенос на будущие периоды производится в той очередности, в которой они понесены».

— Сейчас на рынке сформировалась отличная возможность покупки акций с дисконтом. Острая фаза (кризиса) прошла, волатильность на локальных площадках снизилась. Некоторые компании уже продемонстрировали положительную динамику. Стоит разделить (сумму, отложенную на) инвестиции в акции, на 5–6 равных частей и ежемесячно входить в рынок.

Основной драйвер роста российского рынка — компании добывающего сектора (нефтяного, газового). Цены на сырьё выросли, несмотря на ограничения поставок со стороны западных стран, и для таких компаний сложилась очень неплохая ценовая конъюнктура. Цены на энергоносители продолжают оставаться высокими, и, по прогнозам различных экспертов и организаций, они останутся на высоком уровне в ближайшие годы. Российские энергоресурсы востребованны, сейчас осуществляется активный переход на азиатские рынки.

Помимо этого, рынок поддержит высвобождение средств из депозитов, которые открывались весной под рекордно высокие ставки. Последние сейчас серьёзно снизились, и люди будут искать альтернативы. Невыплаченные дивиденды в этом году увеличивают потенциал возможных выплат в следующем году.

Возврат ключевой ставки к уровню, близкому к прошлогоднему, — один из основных факторов поддержки российского рынка акций, так как снижение ставки поддерживает кредитование компаний и подстёгивает развитие производства и экономики в целом.

Однако в ближайшие недели и месяцы не стоит ожидать резкого роста рынка акций из-за геополитического фактора. Мы считаем, что фондовый рынок смотрится привлекательно в долгосрочной перспективе.

Среди перечисленных выше тезисов чуть более убедительными могут показаться те, что подтверждают позицию скептиков. Тем более что аргументы за то, чтобы остаться, звучат с некоторыми оговорками. Но спешить и совершать резкие движения точно не стоит — безопаснее занять выжидательную позицию и ещё раз взвесить все возможности и риски: и тех и других сейчас предостаточно.

Коллаж: «Секрет фирмы», freepik.com, unsplash.com/Museums Victoria,

Материал не является индивидуальной инвестиционной рекомендацией. Упомянутые финансовые инструменты или операции могут не соответствовать вашему инвестиционному профилю и инвестиционным целям/ожиданиям. Определение соответствия финансового инструмента/операции/продукта вашим интересам, целям, инвестиционному горизонту и уровню допустимого риска — исключительно ваша задача.

Редакция «Секрета фирмы» не несёт ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данном материале. И не рекомендует использовать эту информацию в качестве единственного источника при принятии инвестиционного решения.

Рейтинг лучших ETF фондов для российского инвестора на 2022 год

Изобилие ETF фондов нередко сбивает с толку. Новичкам достаточно сложно выбрать подходящий для себя вариант, не понимая, какие инструменты, лежат в основе биржевых инвестиционных фондов и составляют инвестиционный портфель. Ниже можно ознакомиться с описанием лучших ETF фондов, в которые выгодно вкладывать деньги российским инвесторам.

Принцип формирования портфеля ETF

ETF фонды: что это такое

ETF называют биржевые инвестиционные фонды (exchange traded fund), в которых собраны ценные бумаги на основе каких-либо индексов/секторов/товаров. Вкладывание денежных средств в ETF является наиболее простым способом получения доступа к международному рынку акций. Для инвестирования в данные фонды не требуется специальных знаний.

Приобретая акции в фонде ETF, инвесторы могут вкладывать денежные средства сразу во все ценные бумаги, которые вошли в индекс. Таким образом, повышается диверсификация, и снижаются риски.

Если фонд будет закрыт либо активы будут проданы, инвестор получит пропорциональную часть их стоимости на момент продажи фондом.

История возникновения

Впервые ETF фонды появились на рынке в 1989 году. В США они стали доступны только в 1993 году, в то время как в европейских странах приобрести акции в подобных фондах можно было лишь в 1999 году. В последние месяцы 2015 года ETF охватили более 1800 различных продуктов в различных секторах рынка/нишах/торговых стратегиях.

Благодаря таким масштабам руководителям инвестиционных фондов удавалось экономить, ведь операционные издержки выгодно снижались. К декабрю 2019 года сумма активов под управлением в США достигла $4,4 трлн. По сей день ETF сохраняют популярность.

ETF фонды: состояние на рынке РФ

В последние 20 лет рынок коллективных инвестиций на территории РФ стремительно менялся. Если в 1999 году на нем был открыт доступ только инвестиционным фондам, то ближе к концу 2001 года произошло подразделение на паевой и акционерный тип фондов. Вначале на рынке прижились только ПИФы (паевые фонды) и только 7 лет назад стали приобретать широкую популярность ETF фонды.

Почему так мало ETF фондов на МОЕКС – какие фонды доступны на Московской бирже?

На МОЕКС достаточно мало ETF фондов. Специалисты считают, что это связано с определенными минусами. Вкладывая в биржевой фонд, инвестору не удается обогнать рынок, ведь индексное инвестирование рассчитано на усреднение доходности.

Полный список доступен по ссылке https://www.moex.com/msn/etf

Основной процент ETF представлен портфелями, повторяющими структуру разных биржевых индексов (ведущих/отраслевых). Однако можно встретить и другие фонды, в основе которых представлены сложные конструкции из производных инструментов.

Частным инвесторам подобные фонды недоступны. Торговля подобным ETF влечет за собой серьезные риски. При этом прибыль в случае, когда инвестору удалось не прогадать с ценой, будет в несколько раз выше.

ETF фонды: принцип работы

Согласно заявленной стратегии, фонд приобретает в собственный портфель большое количество активов. После этого ETF начинает выпускать собственные акции. Приобрести и продать их можно на бирже.

Внутри одного фонда может находиться более 100 акций в разнообразных сферах деятельности/нишах. Акции компаний в каждом фонде представлены в том количестве, в котором рассчитан индекс. Индекс используют в аналитических целях, чтобы иметь возможность оценить, какие сектора экономики/компании растут в цене. Именно поэтому рост цены акции не связан с ростом индекса.

Рейтинг лучших ETF фондов для российского инвестора по состоянию на 2022 год

ETF фонды давно приобрели популярность на рынке инвестиций, благодаря тому, что люди могут вкладывать деньги в ценные бумаги с минимальными затратами с целью получения прибыли в перспективе.

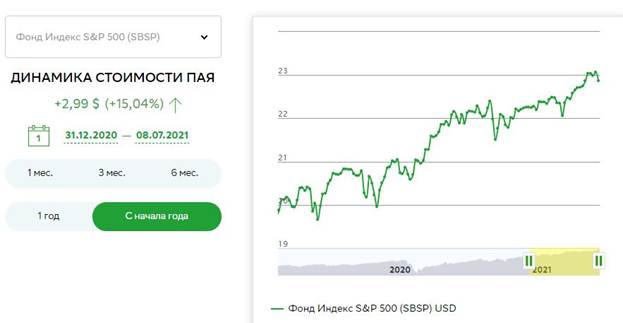

Сбербанк «Индекс S&P 500» SBSP

Индекс S&P 500 является фондовым индексом, в корзину которого включено 500 компаний США, обладающих наибольшей капитализацией. Часть прибыли, получаемая акционером, реинвестируются по мере поступления.

Пересмотр структуры инвестиционного портфеля фонда осуществляется в моменты изменения провайдером состава индекса и параметров его расчета либо в случае необходимости. Инвесторы могут покупать паи в долларах/рублях. Стоимость одного пая стартует с 1 000 рублей.

Стоит учитывать, что наиболее выгодной считается покупка рублевых ETF. Размер максимальной годовой комиссии не превышает 1,04 %. Инвестору необходимо вносить плату за:

- управление – 0,8%;

- депозитарий – 0,15%;

- прочие расходы – 0,05%.

Обратите внимание! В последних 2 статьях расходов не включен НДС, поэтому полная сумма расходов равна 1,04%.

В случаях, когда инвестор владеет паями более 3-х лет, его освобождают от налогов (на 3 миллиона за каждый год).

ВТБ «Индекс МосБиржи» VTBX

ВТБ «Индекс Moscow Exchange» VTBX является биржевым паевым инвестиционным фондом, торгующим на Moscow Exchange (Московской бирже) и вкладывающим в акции компаний из индекса Мосбиржи.

ВТБ «Индекс МосБиржи» VTBX инвестирует в обыкновенные/ привилегированные акции, а также депозитарные расписки на акции, входящие в состав Индекса Московской Биржи.

Дивиденды, которые были получены, реинвестируются. Приобретение паев фонда позволяет инвесторам вкладывать в диверсифицированный портфель акции с низкими расходами. Совокупная часть расходов и комиссии ВТБ «Индекс МосБиржи» VTBX не превышает 0,69% годовых.

Совершая покупки через приложение, брокерскую комиссию оплачивать не нужно.

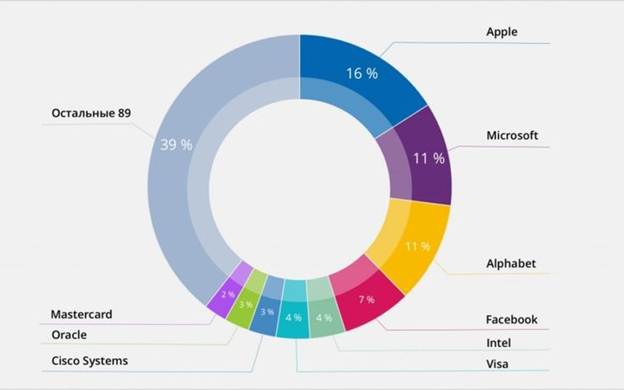

FXIT считается одним из самых дорогих фондов, в который входят акции крупнейших IT-фирм. Инвесторы могут принимать активное участие в росте акций самых популярных высокотехнологических компаний: Apple/Microsoft/Intel/ Visa/IBM/Cisco/Oracle и др.

В портфель FXIT входит больше 80 эмитентов, благодаря чему, обеспечивается диверсификация активов, и снижаются риски. Комиссии за управление фондом низкие.

Обратите внимание! Инвестиции в акции нередко «проседают». Среднегодовой уровень дохода на длинных промежутках будет складываться из влетов/падений.

Полученные дивиденды реинвестируются. Если пользователи продают акции фонда, пользуясь услугами российского брокера, с инвестора-физлица будет удержан НДФЛ (13% от разницы между стоимостью покупки и ценой продажи).

До того момента пока акции не будут проданы, налог не станут удерживать. Если есть желание избежать уплаты налогов в момент продажи, можно приобрести акции FXIT на ИИС (индивидуальный инвестиционный счет). В данном случае предоставляется налоговый вычет.

FinEx FXUS

FinEx FXUS – один из лучших ETF фондов. В портфель входит более 85% бумаг американских компаний: Amazon/Apple/Coca-Cola/Facebook/Johnson&Johnson/Microsoft/VISA. Solactive AG – базовый индекс для данного фонда. Инвесторы могут в любой момент продать пай и вывести вложенные средства вместе с доходом. Порог входа низкий. Есть налоговые льготы:

- вычеты по ИИС;

- льгота долговременного владения.

Для получения доступа к сделкам необходимо пройти регистрацию в мобильном приложении. После этого открывают брокерский счет и перечисляют сумму, необходимую для приобретения акций. Через форму поиска находят лоты по тикеру FXUS. Выбрав из списка подходящий вариант, инвестор подает заявку на покупку.

К сведению! После заключения сделки денежные средства спишут со счета, а пай зачислят новому инвестору.

ВТБ – Ликвидность

ВТБ – Ликвидность – фонд, предназначенный для краткосрочного размещения денежных средств и управления ликвидностью. Инвесторы могут размещать деньги на срок, превышающий 24 часа. Начисление прибыли ежедневное. Риски снижения стоимости у ВТБ – Ликвидность минимальные.

Активы фонда размещены в инструментах денежного рынка. Годовая комиссия за управление не превышает 0,49%. Инвестор оплачивает:

- вознаграждение УК – 0,21%;

- депозитарий – 0,18%;

- прочие расходы – 0,1%.

К сильным сторонам ETF фонда ВТБ – Ликвидность, стоит отнести:

- внутридневную ликвидность (наличие возможности купли/продажи фонда с минимальным спредом);

- потенциальную доходность, сопоставимую со срочными вкладами крупнейших банковских учреждений;

- минимальный риск снижения стоимости.

Интересно знать! В среднем месячная доходность фонда составляет – +0.28%.

FinEx Tradable Russian Corporate Bonds UCITS ETF (FXRU) считается востребованным фондом, ориентированным на индекс российских корпоративных еврооблигаций EMRUS (Bloomberg Barclays). Инвестиции надежно защищены от девальвации рубля. Выплата дивидендов не предусмотрена. Инвесторы могут капитализировать полученный доход. Реинвестирование прибыли способствует повышению доходности вложений.

ETF фонд торгуется на Московской бирже в рублях. Необходимо заранее позаботиться об открытии брокерского счета, открывающего доступ на Московскую биржу. Как только счет будет открыт, следует найти ETF по тикеру в мобильном приложении брокера/терминале для ПК. После этого можно заниматься продажами и покупками.

К преимуществам FXRU ET, стоит отнести:

- приемлемый уровень комиссии, который составляет 0,5%;

- наличие удобного доступа и минимальный порог входа;

- безупречную деловую репутацию;

- налоговые преференции, которые будут предоставлены при использовании для вложений ИИ;

- прозрачную схему сотрудничества;

- сочетание надежности инвестиций и ликвидности.

К сведению! ETF на еврооблигации может массово приобретаться инвесторами за счет низкого порога входа.

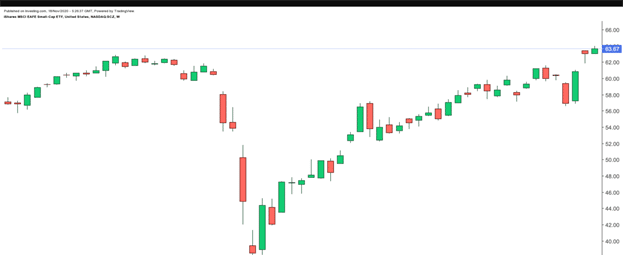

Schwab US Small-Cap ETF

Schwab US Small-Cap ETF считается простым, эффективным и чрезвычайно диверсифицированным способом инвестирования в акции с малой капитализацией.

В портфель фонда входит более 1700 акций компаний с малой/средней капитализацией. Не стоит забывать о том, что акции фонда привязаны к внутренней экономике США.

Schwab US Small-Cap ETF недорогой, что считается весомым преимуществом. Дивидендная доходность равна 1,2%, а размер издержек не превышает 0,04%.

FinEx: US REIT UCITS ETF USD

FinEx US REIT UCITS ETF USD – популярный фонд, обеспечивающий высокий уровень диверсификации (вложения не будут зависеть от состояния дел в отдельных секторах экономики) и ликвидность. Инвесторы имеют возможность быстро покупать/продавать активы, экономя при этом на налогах. Комиссия за обслуживание фонда составляет 0,6%.

К сильным сторонам FinEx: US REIT UCITS ETF USD, относят:

- высокую ликвидность;

- налоговую эффективность;

- высокую диверсификацию;

- отсутствие расходов на управление.

Обратите внимание! Дивиденды реинвестируются в фонд FinEx US REIT UCITS ETF USD. Благодаря этому инвестор избавляется от необходимости самостоятельной подачи налоговой декларации.

FXDE ETF — фонд, позволяющий инвесторам выгодно вкладывать денежные средства в акции Германии и лидирующую экономику Европы.

В состав портфеля входят акции крупнейших компаний: Siemens/SAP/Bayer/Daimler/Allianz/Adidas/Volkswagen/BMW и др.

Индекс покрывает 85% крупнейшего в Европе фондового рынка. Основной валютой FXDE является евро. В случае девальвации рубля, инвестор автоматически выиграет на разнице в курсах.

Компании сектора потребительских товаров выборочного спроса занимают наибольшую долю в FXDE. Топливная промышленность полностью отсутствует.

К сведению! Дивиденды, полученные по акциям компаний, реинвестируются.

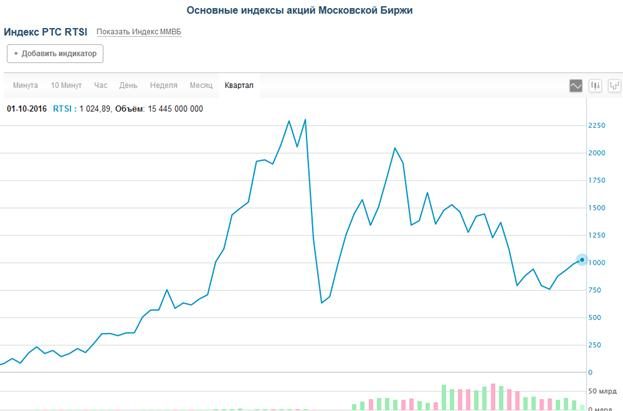

FinEx Russian RTS Equity UCITS ETF

FinEx Russian RTS Equity UCITS ETF считается наиболее патриотичным инвестиционным портфелем, который состоит в основном из российских акций. Инвесторы могут вкладывать средства в акции крупнейших компаний по типу: Газпрома/Лукойла/Сбербанка/ВТБ/Сургутнефтегаза/НОВАТЭК/Магнита/Роснефти и др.

Весомыми преимуществами FinEx Russian RTS Equity UCITS ETF считаются: низкая комиссия, высокая дивидендная доходность и небольшой порог входа.

RTS Equity UCITS вкладывает в акции из индекса РТС, повторяя его состав и структуру. Однако стоит помнить, что расчёт котировок ведётся в долларах, а не в рублях. Дивиденды, получаемые по акциям, реинвестируются.

FinEx FXRW ETF Глобальные акции с валютным хеджем

FXRW ETF считается востребованным инновационным фондом с валютным хеджем на глобальный рынок ценных бумаг. В портфель FXRW ETF входят акции американских/немецких/японских/китайских/австралийских/российских компаний.

За счет разницы рублевых/долларовых ставок дополнительно добавляется пара процентов к доходности. Через покупку 1 акции ETF инвестор получает глобальную диверсификацию.

ETF торгуется в России с большой дробностью акций, что, безусловно, является преимуществом. Стоимость акции стартует от $0,02.

В FXRW ETF считаются основными сектора по типу: промышленного сектора/ IT/финансового/товаров повседневного спроса/здравоохранения/сырья/товаров длительного потребления.

В портфель FXRW ETF входят акции APPLE/MICROSOFT/ALIBABA/TENCENT/Фэйсбука/Амазон/Тойоты и др.

Порог входа минимальный. Одну бумагу FXRW можно приобрести всего за 1 рубль, что делает подобные инвестиции доступными даже для инвесторов с маленьким капиталом.

SPDR S&P 500 ETF

SPDR S&P 500 ETF – фонд, который был основан в далеком 1993 году. Именно с ним управляющие портфелями привычно сравнивают собственные результаты, ведь SPDR S&P 500 ETF является своеобразным эталоном. В случаях, когда эффективность выше индекса, можно быть уверенным в том, что работа на протяжении года выполнялась хорошо. Если ниже, значит, инвестору есть над чем задуматься.

Капитализация данного фонда на рынке равна 284 млрд долларов. Уровень доходности за последние пять лет превышает 70%. Размер годовой комиссии за управление составляет 0.09%.

Использование оптимизированной физической репликации – немаловажная особенность FXRL. По ряду позиций из RTS достаточный спрос/предложение отсутствуют. Действия FXRL с ними на бирже оказывает влияние на их рыночную стоимость.

Именно поэтому состав систематически оптимизируют: доли крупных эмитентов увеличивают, убирая при этом низколиквидные бумаги. В портфель FXRL входят акции крупнейших компаний: Сбербанк/Газпром/Лукойл/Яндекс/Роснефть/НОВАТЭК/Полюс/Магнит.

Комиссия фонда – 0,9%. Дивиденды фонд не платит, а реинвестирует, что способствует увеличению стоимости акций.

Vanguard FTSE Developed Markets ETF

Vanguard FTSE Developed Markets ETF – фонд с европейскими корнями. В состав портфеля входит больше 1000 акций крупнейших компаний Европы, Австралии, Америки и Японии. Сверхнизкий коэффициент расходов фонда является значительным преимуществом по стоимости по сравнению с большинством его конкурентов.

Стоимость расходов на управление составляет 0,05%. Доходность за последние годы находится в пределах 16,5-16,6%.

iShares MSCI USMV

USMV предлагает портфель акций США с минимальной волатильностью. Индекс фонда использует алгоритм оптимизации для создания портфеля с минимальной дисперсией, который учитывает корреляцию между акциями, а не просто содержит корзину акций с низким объемом продаж.

Для создания инвестиционного портфеля используется основная альтернатива S&Р. В состав портфеля входят акции компаний с минимальной волатильностью (к примеру, PepsiCo/ Merck & Co). Подобный подход обеспечивает снижение роста/резких падений котировок. Благодаря этому на выходе инвестор получает надежный и доходный актив.

JPMorgan U.S. Momentum Factor ETF

JPMorgan U.S. Momentum Factor ETF (NYSE:JMOM) позволяет инвесторам вкладывать денежные средства в акции компаний США, уровень доходности которых находится на высоком уровне. Фонд был основан в 2017 году. На сегодняшний день JPMorgan U.S. управляет 273 активами на сумму в 135 миллионов долларов. Дивидендная доходность равна 1,15%, а издержки инвестирования составляют 0,12%.

Основная часть капитала вложена в технологический сектор (приблизительно 30%). Также неплохо проинвестирована сфера здравоохранения (13,3%) и промышленности (11,7%).

В состав инвестиционного портфеля входят акции таких крупнейших компаний, как Amazon/Microsoft/Visa/NVIDIA/Apple. Эмитенты сосредоточены на наращивании выручки, на протяжении длительного периода/повышении рентабельности и отдачи от инвестирования.

Обратите внимание! В последние годы фонд JPMorgan U.S. Momentum Factor ETF (NYSE:JMOM) вырос примерно на 12,5-13%, достигнув рекордного максимума.

Как выбирать фонды ETF на Московской бирже в 2022 год – как инвестировать, вложиться и не прогадать:

Какие акции выгодно покупать сейчас, лучшие вложения 2022

Инвестирование в акции сегодня составило успешную конкуренцию банковским вкладам, вложениям в недвижимость и другим активам даже среди обычных граждан. По данным ЦБ РФ, к концу 2021 года услугами брокеров пользовались почти 9 млн человек, а это 12% от всего экономически активного населения России. Розничные инвесторы ищут, какие акции выгодно купить сейчас, в 2022 году, поскольку это один из самых прибыльных инструментов.

Лучшие акции для покупки, критерии выбора

Оценивают компанию, акции которой стоит покупать, как правило, с помощью нескольких коэффициентов:

- PR (Payout Ratio). Размер дивидендных выплат компании на данный момент. Нужно оценивать не только текущий уровень, но и динамику увеличения таких выплат.

- Долг/EBITDA. Используется для оценки закредитованности компании. Показывает, сколько лет потребуется для выплаты долгов при неизменном уровне доходов.

- P/E. Мультипликатор помогает оценить срок выхода инвестора в плюс — период, после которого вложения в акции начнут приносить реальный доход.

- Используется для оценки рентабельности компании и в целом прибыльности бизнеса.

- D/E. Показывает соотношение долга компании и собственного капитала. Чем показатель выше, тем больше долговая нагрузка. Но и значение немного выше или ниже нуля может говорить о непривлекательности бизнеса для инвесторов.

Важно! Кроме того, при выборе компании, акции которой планируете купить, нужно учитывать отзывы акционеров, уровень доверия покупателей ЦБ, перспективы развития, изучить прогнозы от экспертов.

Отрасли экономики, выгодные для инвестирования сегодня

В каждом секторе есть свои лидеры, ценные бумаги которых покупать выгоднее всего. Например, в нефтегазовом секторе — это «Газпром» и «Лукойл», в сфере металлургии — «Норникель», «Северсталь» и «ММК», в области телекоммуникаций — «МТС» и «Ростелеком», в финансовом секторе — «Сбербанк». Но кроме компаний, можно выделить отрасли, привлекательные для частного инвестора.

Здравоохранение

Акции фармацевтических компаний в 2022 году стоит рассматривать как выгодный инструмент инвестирования капитала. Среди лидеров:

- Moderna;

- Pfizer;

- Johnson & Johnson;

- Gilead Science.

Всплеск интереса к этим компаниям связан с разработкой вакцин от коронавируса. Например, котировки акций Moderna показали рост на 94%, когда она получила первые положительные результаты исследований новой вакцины. Но розничный инвестор должен учитывать высокую конкуренцию в отрасли. Кроме того, часто стоимость ценных бумаг зависит от результатов исследований того или иного препарата, а предсказать их практически нереально. Волатильность такого сегмента остаётся высокой, а акции – высокорисковыми, хотя и прибыльными.

Онлайн-торговля, доставка

Повышение привлекательности этого сектора экономики также связано с коронавирусными ограничениями. Многие россияне переходят на онлайн-шопинг, делают заказы на дом.

Ситуация с коронавирусом повлияла на стоимость ценных бумаг тех компаний, которые специализируются на интернет-торговле. Пример — американская торговая площадка Amazon. Её акции за прошлый год показали прирост 74%, всего за 1 месяц пандемии — +20%, и падения котировок не предвидится. Похожий результат показывает eBay — +57%.

И связано это не столько с увеличением дохода населения, сколько со смещением приоритетов — большинство сегодня предпочитают делать покупки онлайн. Также это касается продуктов питания — к примеру, акции Domino’s Pizza за год выросли на 33%. Более скромными результатами может похвастаться Walmart — прирост в 24%.

Биотех

Биотех, как и медицина, — отрасль, которая активно развивается во время пандемии. В постковидную эпоху люди уделяют больше внимания состоянию своего здоровья, а биотехнологические компании показывают стабильность.

Специалисты рекомендуют покупать акции следующих компаний:

- Abbott Lab;

- Amgen;

- Biogen;

- Vertex;

- Gilead и др.

Инвестиции в такие акции — высокорисковые, но с большой прибылью. Разработка лекарств и новых технологий — длительный процесс (поэтому больше подходит для долгосрочных инвесторов), одобрение от надзорных органов получить можно не всегда. Но если разработка окажется востребованной, прибыль инвестора может стать колоссальной.

Московская биржа пока предлагает только TBIO (ETF-фонд от Тинькофф). При выходе на американский рынок выбор куда больше — iShares NASDAQ Biotechnology ETF (IBB), Health Care Select Sector SPDR Fund (XLV) и многие другие. Всего в США торгуют 12 ETF в сфере биотехнологий.

IT-сфера

На развитие IT-сферы также повлияла пандемия, когда всё больше компаний стали работать онлайн.

Наибольший рост прогнозируется по акциям следующих компаний:

- Allegro Microsystems (до +20%);

- IT-Mobile (до +30%);

- SalesForce (до +28%);

- Fortinet (до +14%).

На американском рынке популярность компаний, работающих в сфере IT, в 2021 году существенно выросла. Естественно, быстрее всего в цене растут ценные бумаги таких гигантов, как, например, Tesla или Apple. Акции «яблока» в 2021 году повысились на 33%.

Добыча золота

Традиционно стабильная отрасль. Например, в 2021 году стоимость золота увеличилась более чем на 48%. В некоторые месяцы цена унции золота удерживалась на уровне 1800—1900 долларов.

Росту стоимости драгоценных металлов способствовали неопределённость из-за пандемии, снижение предложения, отрицательные значения процентных ставок. Привлекательными выглядят акции следующих российских компаний:

- «Полюс» на верхней строчке как крупнейший золотодобытчик в России и второй в мире по объёму разведанных запасов;

- «Полиметалл» — дивидендная доходность невысокая, в среднем 3,5% годовых, но уровень добычи увеличивается в среднем на 70% в год;

- «Селигдар» — всю продукцию выкупает группа ВТБ, по прогнозам, объём добычи к 2024 году вырастет в среднем на 30%.

Самые ликвидные акции российских компаний 2022

Наиболее привлекательными с точки зрения прибыли можно считать акции следующих российских компаний:

- «Газпром»;

- «Сбербанк»;

- «Мечел»;

- «Роснефть»;

- «Лукойл»;

- «Татнефть».

Традиционно лидирует нефтегазовая отрасль. Но и в других сферах компании показывают стабильный рост. Например, сюда можно отнести «Яндекс» (+379% за 7 лет), «Полюс» (1142% за 7 лет).

Российские акции, которые можно купить для получения высоких дивидендов

Рассмотрим, какие акции российских компаний выгодно покупать сейчас с точки зрения получения дивидендных выплат. В 2022 году наибольший потенциал хорошей дивидендной доходности предположительно покажут следующие компании:

- «Сургутнефтегаз»;

- «НЛМК»;

- «Норникель»;

- «Юнипро» — Алроса;

- «Магнит».

Лидеры рейтинга — компании металлургического и нефтяного секторов, по их ценным бумагам инвесторы получают наибольшую прибыль. Например, прогнозируется высокая дивидендная доходность по акциям «Сургутнефтегаза» — 18,58%.

Лучшие недорогие акции на сегодня

Список недорогих акций российских компаний:

- «Газпром» продаёт акции по 319.95 руб.;

- «Мечел» — 139.89 руб.;

- «Сургутнефтегаз» — 37.84 руб.;

- группа «НЛМК», сеть магазинов «Лента» — около 168.60 руб.

Цена привилегированных акций отличается. Например, в «Сбербанке» цена привилегированной акции — 256,88 руб., обычной акции — 266.89 руб.

Важно! Среди лидеров рынка самые дорогие акции в «Норникеле» — 21970 руб., «Лукойле» — 6826,5 руб., «Магните» — 5086,5 руб.

Собираем выгодный портфель в 2022

Существует множество стратегий выбора акций для портфеля:

- инвестирование в крупнейшие компании с самой большой капитализацией на рынке (голубые фишки);

- стратегия Бенджамина Грэма предполагает покупку ценных бумаг компании, только если их цена окажется ниже внутренней стоимости;

- стратегия «на повышение» ориентируется на показатели текущей, годовой прибыли, спроса, предложения, лидерство рынка, рыночные индексы и др.;

- модель Гринблатта предполагает приобретение перспективных ценных бумаг в момент, когда их цена ещё не выросла.

Предсказать заранее, покажут ли те или иные акции рост или падение, очень сложно. Тем не менее, диверсификация крайне важна. Собранные в портфеле ценные бумаги разных компаний обеспечивают стабильность прибыли и позволяют не уйти в минус.

Чтобы самостоятельно не диверсифицировать инвестиционный портфель, можно покупать ETF. Обращаясь к биржевым фондам, инвестор размещает деньги в те акции, которые уже подобраны и находятся в портфеле.

Пример

Собрать качественный портфель помогут лучшие акции для инвестирования в 2022 году. Рассмотрим на примере:

- Соберём портфель акций из трёх крупнейших российских компаний. В аналитическом продукте Московской фондовой биржи «Народный портфель» за 2021 год такими стали «Газпром» (доля 32,2%), «Норникель» (12,5%), «Сбербанк» (16,8%).

- Акции этих компании неизменно растут, но сложно определить, в какой период времени этот рост будет наиболее интенсивным. Для оценки отслеживаем динамику роста стоимости акций за последние 5 лет. С начала 2017 года «Газпром» показал рост на 132%, Норникель — на 125%, а Сбербанк — на 60%.

- Один из важных критериев портфеля — это корреляция акций. В идеале они должны балансировать друг друга — если одна часть портфеля «просядет», то другие не должны падать синхронно. Лучше всего сочетаются пары акций от «Сбербанка» / «Норникеля» и «Роснефти» / «Норникеля».

Важно! Ещё необходимо сравнивать акции в пределах одной отрасли. Например, будем выбирать между «Роснефтью» и «Лукойлом». Если сравнивать акции этих компаний за большой временной промежуток, то доходность выше у «Лукойла» (около 15%), а у «Роснефти» — около 10%.

Какие акции сейчас растут

Рассмотрим, в какие акции лучше вложить деньги, учитывая прогнозируемый рост стоимости:

- «Яндекс»;

- «Татнефть»;

- «Полюс».

Если рассматривать иностранные компании, то выгодно вложить деньги можно в следующие акции:

- Amazon;

- VISA;

- Applied Materials;

- Wells Fargo.

В то же время наиболее динамичными оказались не акции компаний-лидеров. Например, большой рост за прошедший год показала российская компания «Россети Ленэнерго» — +37% по состоянию на февраль 2022 года.

Риски 2022

В первую очередь инвесторам нужно обратить внимание на такие риски:

- ослабление экономики на фоне возможного нового витка пандемии;

- кризис в банковской сфере, в том числе на фоне отрицательных процентных ставок;

- усиление кибератак на компании, ушедшие в онлайн-сферу;

- возможность введения новых санкций в отношении России и др.

Прибыльность ценных бумаг, акций в том числе, зависит от сценария, по которому будут развиваться события на фоне продолжающейся пандемии — начнёт ли восстанавливаться мировая экономика или случится очередная рецессия.

Итоги

Если сформировать портфель акциями пяти российских компаний-лидеров, средняя доходность составит более 18% без учета выплаты дивидендов. Но портфель может быть и широким, например, на 20—30 позиций. Такая диверсификация снижает риски и позволяет повысить потенциальную доходность.

Популярные вопросы

Золотодобывающая компания «Полюс» показала самый большой прирост стоимости акций за 2021 год — +95%. На втором месте «Яндекс» (+80%), замыкает тройку лидеров «Полиметалл» — +60%.

В 2022 году инвесторы выбирают такие ETF-фонды — SPY ETF (в портфеле акции 560 крупнейших американских компаний, средняя доходность на уровне 26%), GDX ETF (основу составляют акции мировых золотодобывающих компаний, доходность около 27%). Также аналитики рекомендуют EEM ETF — в портфеле более 100 акций, в том числе российских компаний, доходность на уровне 10,3%.

Ресурс macrotrends. net можно использовать, чтобы провести финансовый анализ показателей американских компаний, tradingview.com позволяет держателям акций провести технический анализ финансовых показателей и изучить прогнозы, finviz.com — похожий сервис, дополнительно позволяет сортировать данные по разным критериям.

Источник https://secretmag.ru/investment/4-prichiny.htm

Источник https://articles.opexflow.com/investments/etf-fondy-luchshie-dlya-rossijskogo-investora.htm

Источник https://www.vbr.ru/investicii/help/investicii/kakie-akcii-vygodno-pokupat-sejchas-luchshie-vlozheniya/