Современный фондовый рынок россии 2016

Николаенкова Мария Сергеевна

Финансовый университет при Правительстве РФ

студент кредитно-экономического факультета

Аннотация

В работе раскрыто понятие фондового рынка и его роли в стимулировании экономического роста. Определена позиция международного финансового центра в Москве на международной арене. Выявлены факторы сдерживающие развитие российского рынка ценных бумаг, проанализировано его текущее состояние и ключевые тенденции. Отмечены основные драйверы развития российского фондового рынка.

Nikolaenkova Mariya Sergeevna

Financial University under the Government of the Russian Federation

student at Faculty of Lending and Economics

Abstract

The paper discloses the concept of stock market and its role in stimulating economic growth. The position of international financial center in Moscow on the international arena. The factors constraining the development of the Russian stock market are discovered. The current status and key trends are analyzed. The major drivers of development of the Russian stock market are recognized.

Библиографическая ссылка на статью:

Николаенкова М.С. Современное состояние и перспективы развития российского фондового рынка // Современные научные исследования и инновации. 2016. № 2 [Электронный ресурс]. URL: https://web.snauka.ru/issues/2016/02/64661 (дата обращения: 13.09.2022).

Научный руководитель: Морковкин Д.Е., к.э.н., доцент кафедры «Макроэкономическое регулирование»

Финансового университета при Правительстве Российской Федерации.

Для того чтобы провести качественный прогноз состояния и развития фондового рынка необходимо понимание его сущности.

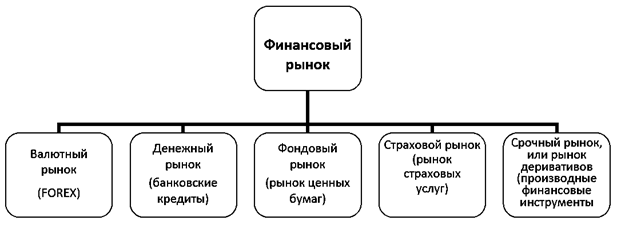

Фондовый рынок (рынок ценных бумаг) является сектором финансового рынка (рис. 1), на котором осуществляются операции по купле – продаже ценных бумаг (акций, облигаций, депозитных и сберегательных сертификатов, векселей, деривативов и структурных продуктов).

Рис. 1 Структура финансового рынка по типам активов

Таким образом, значение фондового рынка заключается в привлечении и перераспределении капитала между различными финансовыми институтами, нефинансовыми организациями, структурами, секторами экономики и другими участниками.

Рынок ценных бумаг (РЦБ) представляет собой сложный и важный механизм, обеспечивающий функционирование экономики страны и способствующий повышению общественного благосостояния. В связи с этим во всех странах для обеспечения его функционирования существует строгая система допуска организаций к работе на фондовом рынке. Так в Российской Федерации для работы на фондовом рынке организация должна получить лицензию участника рынка ценных бумаг. С сентября 2013 года работу по выдачи лицензий осуществляет Центральный банка Российской Федерации, в рамках созданного финансового мегарегулятора (раннее данную функцию осуществляла Федеральная служба по финансовым рынкам).

Значение фондового рынка как для развитых стран, так и для развивающихся стран повышается из года в год. Главная причина этого заключается в том, что эффективное функционирование рынка ценных бумаг способствует развитию экономики страны и стимуляции её роста. Именно поэтому современное общество уделяет большое внимание прогнозам его состояния и развития.

Ключевыми инструментами оценки состояния и прогнозирования перспектив развития фондового рынка являются:

— уровень (объем) капитализации РЦБ;

Развитие фондового рынка Российской Федерации на протяжении последнего десятилетия осуществляется в условиях глобализации, роста интернационализации рынков ценных бумаг, увеличения объема трансграничных инвестиционных сделок и усиления конкуренции мировых финансовых центров [1, с. 5-6].

Важной задачей развития российского финансового рынка в контексте глобальной конкурентоспособности остается формирование в Российской Федерации международного финансового центра (МФЦ). Необходимость развития МФЦ была сформулирована в 2008 году, когда глобальный экономический финансовый кризис выявил острую потребность в диверсификации российской экономики, в том числе за счет развития конкурентоспособной финансовой отрасли и рынка профессиональных финансовых услуг. В связи с этим была сформирована Рабочая группа по созданию МФЦ в Российской Федерации при Совете при Президенте Российской Федерации по развитию финансового рынка Российской Федерации. В настоящее время продолжается реализация разработанных планов мероприятий в этом направлении, однако, она существенно замедлилась из-за ухудшившейся макроэкономической ситуации.

В соответствии с «Индексом глобальных финансовых центров 18» («Global Financial Centres Index18»,

GFCI 18), который ранжирует финансовые рынки по их конкурентоспособности Московский Международный Финансовый центр занимает лишь 78 позицию из 84 (таб. 1) [2, с. 4-5].

Таблица 1. «Индекс глобальных финансовых центров» за 2015 год

ИГФЦ 18

ИГФЦ 17

Изменения

Позиция

Рейтинг

Позиция

Рейтинг

Позиция

Рейтинг

Конкурентоспособность российского финансового рынка в рамках BRICS также оставляет желать лучшего, по уровню конкурентоспособности МФЦ в Москве уступает финансовым центрам всех членов организации (таб. 2).

Таблица 2. Рейтинг конкурентоспособности МФЦ стран BRICS в второй половине 2015 года.

Место расположения финансового центра

Место в рейтинге GFCI 18

Для поддержания и увеличения темпов экономического роста России необходим хорошо развитый финансовый центр. В том числе фондовый рынок, сегодня он не достаточно развит. Национальный фондовый рынок имеет ограниченную емкость, недостаточную для обеспечения инвестиционных потребностей российских компаний, и отстает по многим параметрам от крупнейших фондовых рынков в мире. Развитие российского финансового рынка, и в частности фондового рынка, поможет обеспечить более сбалансированный, основанный на инновациях и стабильный в долгосрочной перспективе экономический рост [3, с. 161-163].

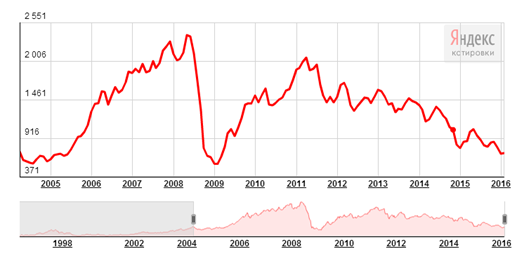

Обратимся к более детальному прогнозу состояния и развития российского фондового рынка. Если проанализировать тренды последних лет, а также базироваться на техническом анализе динамики индекса РТС, то российский фондовый рынок ожидает дальнейшее снижение (рис. 2,3) [4], [5].

Рис. 2 Динамика биржевого индекса РТС за 2005 – 2016 гг.

Рис. 3 Технический анализ: индекс РТС за 2015 – 2016 гг.

Это снижение обусловлено как сокращением числа эмитентов (пропадает интерес в статусе публичности), так и существенной недооценкой на фоне развитых и развивающихся рынков капитала российских компаний (Р/Е на уровне 6-7 при значениях для рынка США в 17-18), высокой зависимостью от цен на нефть и другие сырьевые товары, значительными откликами на шоки на развивающихся рынках капитала.

Еще одним из факторов слабого развития рынка акций является фактическое отсутствие сектора коллективных инвестиций.

Рынок коллективных инвестиций существенно отстает от тех прогнозных показателей, которые содержаться в «Стратегии развития финансовых рынков Российской Федерации до 2020 года» [6]. Так, согласно прогнозным показателям объем активов инвестиционных фондов должен составить 17 трлн. рублей к 2020 году. Однако к концу 2014 года стоимость активов закрытых инвестиционных фондов составила 447 млрд. рублей. Приходится признать, что российские паевые фонды в силу целого ряда причин не стали тем якорным инвестором, на котором могла бы держаться «внутренняя капитализация» (рассчитанная на внутренних инвесторов) российского фондового рынка.

Изменение структуры портфеля пенсионных накоплений может значительно повысить капитализацию российского фондового рынка. Сохранение существующего на сегодняшний день порядка перечисления отчислений в накопительную часть (на уровне 6%) может позволить увеличить объемы частных накоплений до 152 млрд. долларов к 2020 году. При условии увеличения доли акций в инвестиционном портфеле они могут аккумулировать до 55% акций.

Остается и такой неиспользованный момент для повышения капитализации российского фондового рынка как активизация рынка публичных размещений, которые в последние годы почти не проявлял жизни. Это позволит увеличить глубину рынка, на рынке появятся новые эмитенты, произойдет диверсификация отраслевой структуры российского фондового рынка, что снизит зависимость от динамики рынка сырья.

Затишье на российском рынке IPO обусловлено неопределенной экономической ситуацией и серьезной волатильностью, которая заставляет потенциальных кандидатов на первичное размещение искать финансирование из других более надежных источников или откладывать инвестиционные проекты до лучших времен [7, с. 2-3].

Кроме этого важной проблемой препятствующей развитию российского фондового рынка является низкий уровень финансовой доступности и грамотности большей части населения России. Для решения данной проблемы необходимо повышать уровень финансовой грамотности населения, унифицировать финансовые инструменты, нацеленных на использование широкой общественностью, и применять меры с целью понижения их стоимости [8, с. 81 — 83].

Центральный Банк Российской Федерации определил основные задачи развития отечественного рынка ценных бумаг на 2016 – 2018 гг.[9]. Прежде всего это обеспечение дальнейшее развитие рынка ценных бумаг для повышения эффективности перераспределения капитала и расширения возможности привлечения внешнего капитала для организаций с помощью изменения и дополнения нормативной базы. Банк России находит необходимым пересмотр ряда концептуальных подходов в регулировании деятельность профессиональных участников рынка ценных бумаг и инфраструктурных организаций. Особое внимание требует устранение узких мест в регулировании профессиональных участников рынка ценных бумаг в отношении отсутствия требований к финансовой устойчивости.

Важным аспектом деятельности профессиональных участников рынка ценных бумаг является их операционная устойчивость в стрессовых ситуациях. Центральный Банк РФ намерен установить требования к организации системы управления рисками профессиональных участников рынка ценных бумаг, а также к их операционной

непрерывности.

Значимым элементом регулирования деятельности профессиональных участников фондового рынка являются также требования к организации их систем внутреннего контроля.

По мнению, генерального директора УК «Спутник – Управление капиталом», Александра Лосева, главные риски для развития российского фондового рынка в 2016 году вызваны слабостью экономики, катастрофическим падением платежеспособного спроса и снижением инвестиций. К этим рискам добавляются проблемы банковской системы и финансового сектора в целом. В аутсайдерах также могут оказаться отрасли, зависящие от внутреннего спроса: потребительский сектор, транспорт, телекоммуникации. Александр Лосев также прогнозирует высокие колебания курсов акций на российском фондовом рынке в 2016 году [10].

Таким образом, на сегодняшний день российский фондовый рынок слаборазвит не только относительно развитых стран, но и развивающихся. В большей степени это обусловлено недостаточно разработанной нормативно – правовой базой и нестабильной экономической ситуацией, вызванной прежде всего отсутствием диверсификации в российской экономике, а также усугубившимся экономическим положением страны, введенными санкциями и падением цен на нефть. В результате этого прогнозы состояния и развития российского фондового рынка в ближайшей перспективе не столь позитивны. Однако стоит выделить основные драйверы развития российского рынка ценных бумаг. Прежде всего к ним относятся:

— совершенствование нормативной базы;

— продолжение работы по созданию международного финансового центра в Москве;

— партнерство с иностранными биржами;

— повышение уровня корпоративного управления в акционерных компаниях;

— развитие рынка коллективных инвестиций;

— добавление новых инструментов на фондовый рынок;

— повышение уровня финансовой грамотности и доступности населения.

- НАУФОР. Российский фондовый рынок: первое полугодие 2015 (события и факты) – Москва, 2015 – 48 с.

- The Global Financial Centres Index 18 – September 2015 – 55 р.

- Николаенкова М.С. Перспективы для развития финансового центра в Москве // Фундаментальные и прикладные научные исследования / Сборник статей Международной научно-практической конференции – Уфа: «Аэтерна», 2015. – С. 161-163.

- Яндекс котировки. Динамика биржевого индекса РТС. URL: https://news.yandex.ru/quotes/50.html (дата обращения: 12/02/2016)

- Московская биржа. Технический анализ: индекс РТС. URL: http://www.micex.ru/marketdata/analysis (дата обращения: 12/02/2016)

- Распоряжение Правительства РФ от 29.12.2008 N 2043-р «Об утверждении Стратегии развития финансового рынка Российской Федерации на период до 2020 года» // Справочно-правовая система «КонсультантПлюс»:

- URL: http://www.consultant.ru/document/cons_doc_LAW_83914/ (дата обращения: 14.02.2016 г.).

- EY. Global IPO Trends: 2015 3Q – 2015 – 16 p.

- Имаева Г., Лобанова И., Томилова О. Финансовая доступность в России: взгляд потребителя. – М.: Август 2014 г. – 156 с.

- Центральный Банк Российской Федерации. Основные направления развития и обеспечения стабильности функционирования финансового рынка российской федерации на период 2016–2018 годов – Москва, 2015 – 88с.

- Лосев А. Чего ждать от российского фондового рынка в 2016 году? URL:http://money.rbc.ru/news/56810e7f9a79471a21c80b67?from=typeindex%2Fopinion (дата обращения: 14/02/2016)

- Миркин Я.М. Российский рынок ценных бумаг: риски, рост, значимость // Рынок ценных бумаг. – 2007. – № 23. – С. 56-62.

- Миркин Я.М. Финансовое будущее России: экстремумы, бумы, системные риски. – М.: Кнорус, Гелеос, 2011.

- Миркин Я., Салин В., Добашина И. Экономико-статистический анализ финансовой глубины экономики // РИСК: Ресурсы, информация, снабжение, конкуренция. – 2015. – № 4. – С. 194-197.

- Морковкин Д.Е. Организационное проектирование системы управления знаниями // Образовательные ресурсы и технологии. – 2013. – №2. – С. 74–80.

- Морковкин Д.Е. Проблемы и приоритеты финансирования инновационного развития реального сектора экономики // Вестник Финансового университета. – 2015. – № 6 (90). – С. 39-49.

- Морковкин Д.Е. Инструментарий долгосрочного финансирования инфраструктурного развития экономики России // Актуальные вопросы экономики, менеджмента и финансов в современных условиях / Сборник научных трудов по итогам международной научно-практической конференции. № 3 г. Санкт-Петербург, 2016. – С. 32-34.

- Морковкин Д.Е. Институциональные аспекты финансового обеспечения инновационного развития реального сектора экономики России в условиях импортозамещения // Потенциал социально-экономического развития Российской Федерации в новых экономических условиях: материалы II международной научно-практической конференции; в 2-х ч. Ч. 2 / под ред. Ю.С. Руденко, Л.Г. Руденко. [Электронное издание]. – М.: изд. ЧОУВО «МУ им. С.Ю. Витте», 2016. – С. 434-442.

- Незамайкин В.Н., Юрзинова И.Л. Оценка финансового состояния корпорации // Вестник Финансового университета. 2011. № 1 (61). С. 22-28.

- Незамайкин В.Н. Финансовый менеджмент: учебник / В.Н. Незамайкин, И.Л. Юрзинова. – М.: Юрайт, 2015.

- Рубцов Б.Б. Мировые фондовые рынки (проблемы и тенденции развития): Дис. д-ра экон. наук. – М.: 2000 – 440 с.

- Рубцов Б.Б. Глобальные финансовые рынки: масштабы, структура, регулирование // Век глобализации. – 2011. – № 2. – С. 73-98.

- Сорокин Д.Е. Российская экономика: развитие и ограничители // Россия и современный мир. – 2013. – № 2 (79). – С. 48-68.

- Шманёв С.В., Егорова Т.Н. Инновационные процессы: институционально-синергетический подход // Транспортное дело России. – 2012. – № 6-2. – С. 23-25.

- Шумаев В., Морковкин Д. Импортозамещение как стратегическое направление инновационно-индустриального развития экономики России // РИСК: Ресурсы, информация, снабжение, конкуренция. – 2014. – № 4. – С. 123-126.

- Brusov P., Filatova T., Eskindarov M., Orehova N., Brusova A. Influence of debt financing on the effectiveness of the finite duration investment project // Applied Financial Economics. – 2012. – Т. 22. – № 13. – С. 1043-1052.

- Morkovkin D.E., Mamychev A.Y., Yakovenko N.V., Komov I.V., Derevyagina M.V., Didenko O.V. Factors and material conditions for space-intensive economic development of region // International Review of Management and Marketing (IRMM). – 2016, – 6(S1), – p. 67-72.

© Если вы обнаружили нарушение авторских или смежных прав, пожалуйста, незамедлительно сообщите нам об этом по электронной почте или через форму обратной связи.

Итоги 2016 года для российского фондового рынка

Прошедший год запомнился инвесторам как год возможностей на российском рынке, как начало новой ростовой волны после экономических и политических шоков, пережитых в 2014-2015 гг., как ренессанс после упадка. Главным положительным результатом этого года для всего мира стал рост нефтяных котировок с 27$ до текущего уровня 55 $/bbl.

На диаграмме ниже представлены лидеры роста и падения фондового рынка в мире (в долларах) за прошедший год. В 2016 году консолидированный мировой индекс акций вырос на 5,37%; опережающий рост демонстрировало большинство развивающихся рынков, в том числе Бразилия, Перу, Казахстан, Россия, Венесуэла, Колумбия и др. Среди аутсайдеров можно выделить британский FTSE и китайский Shanghai Composite.

Рост нефтяных котировок и последовавшее за этим укрепление рубля, снижение инфляции и значительное замедление падения экономики не могли не сказаться на состоянии российского фондового рынка. На графике ниже представлена динамика индекса ММВБ с 2005 года по 2017. В начале 2014 года индекс вышел из двухлетнего боковика и продолжает ростовой тренд три последних года. В 2016 году индекс переписал исторический максимум, достигнув уровня выше 2250 пунктов. В целом по году индексная доходность в рублях составила 28,7%; в долларах 53,8%. Тем не менее, на текущий момент индекс вплотную подошел к верхней границе сформировавшегося ценового канала, в связи с чем, ожидается коррекция до нижнего уровня в районе 1850-1900 пунктов.

График ММВБ (2005-2017)

Динамика секторов российского рынка. Лидеры роста и падения за 2016 год.

На фоне восстановления экономической активности наибольшую доходность продемонстрировали компании электроэнергетического и транспортного сектора – отраслевые индексы в рублях выросли на 108% и 118% соответственно. Лидерами роста среди акций энергетиков стали Интер РАО, ФСК ЕЭС, Мосэнерго, Россети; в транспортном сегменте лидирующие позиции заняли Аэрофлот и НМТП.

Значительный прирост на фоне сокращения объемов перепроизводства показали также сырьевые компании вне нефтегазового сектора – отраслевой индекс вырос на 48%. Драйверами роста этого индекса стали металлурги (НЛМК, ММК) и угольщики (Мечел и Распадская), которые выиграли не только от роста мировых цен на коксующий уголь, но и благодаря готовности основных кредиторов к реструктуризации их долгов.

Худшими в прошедшем году в связи с продолжающимся падением реальных доходов населения и спадом текущего спроса оказались потребительские сектора – ритейл (как продовольственный, так и непродовольственный) и телекоммуникации. Лидером падения в ритейле вновь стал Дикси, также в начале года значительно падали акции Магнита, но на фоне общего роста рынка восстановились к концу года. В число аутсайдеров рынка телекоммуникаций вошли Мегафон и Ростелеком.

Ралли пережил не только рынок акций, но и рынок облигаций, благодаря снижению ключевой ставки ЦБ, снижению инфляции и повышенному спросу со стороны иностранных инвесторов. Согласно данным портала Cbonds , индекс облигаций с рейтингом BBB за год вырос на 13,5%; индекс облигаций с рейтингом BB вырос на 15%; короткие суверенные облигации сроком до трех лет в среднем прибавили в цене 11,6%; длинные гос.облигации выросли в цене на 17,4%, суверенные евробонды за год прибавили 9,5%.

Ключевые события 2016 года.

Еще в начале года, когда рубль за первые недели января обновил исторические минимумы к доллару, а нефть упала ниже 30 долларов за баррель, в положительный результат по году верили не многие. К таким страшным цифрам, как доллар по 80 рублей и нефть по 27, добавлялось беспокойство о потенциале ужесточения денежно-кредитной политики в США, политическая и финансовая нестабильность в Еврозоне, в частности, первые сообщения о потенциальном Brexit, обострение вопроса мигрантов, разрастание проблем в банковском секторе.

В течение года большая часть событий, которые усиливали неопределенность на рынках, разрешилась в ту или иную пользу. Британцы в июне проголосовали на референдуме в пользу выхода из Евросоюза, в ноябре граждане США выбрали президентом республиканца Дональда Трампа, а в декабре ФРС повысила ставку единственный раз за год на 0,25 п.п. При этом американский рынок не просто не упал, как предполагалось в случае победы Трампа на выборах, но и продемонстрировал новый исторический максимум, поднявшись выше 2280 пунктов.

До сих пор большое опасение вызывают проблемы банковской системы Еврозоны и в частности Дойчебанка – одного из крупнейших банков Европы, который уже называют европейским двойником Lehman Brothers. Помимо того, что банк несет колоссальные операционные убытки, компания вынуждена выплачивать огромные штрафы в пользу США в связи с обвинениями в махинациях во время кризиса 2008 года. Банковская система Еврозоны отличается взаимосвязанностью и разветвленной системой всех крупных банков. Устойчивость этой системы уже подорвали греческие и итальянские банки, а падение Дойчебанка может запустить новый полномасштабный кризис.

Если мировая финансовая система, подсевшая после кризиса 2008 года на дешевые деньги, находится сейчас в шатком равновесии, сырьевой сектор, наоборот, демонстрирует признаки оживления. В частности, прошедший год стал значимым для нефтяного рынка. В начале года на рынок вернулся крупный производитель нефти в лице Ирана, но это не помешало ценам вырасти в два раза благодаря естественной балансировке спроса и предложения под давлением рыночных сил – за последний год число буровых установок в мире снизилось на 10% (см.разбивку по странам на диаграмме ниже), профицит добычи сократился с 2,55 млрд. до 0,86 млрд. баррелей (нижний график). Помимо этого, ОПЕК и страны, не входящие в ОПЕК, в то числе Россия, пришли в ноябре 2016 года к соглашению о сокращении добычи, которое подтолкнуло нефтяные котировку к быстрому подъему с 45 до 55$/bbl.

Источник: доклад Минфина

Подъем затронул не только нефть, но и сырьевые товары в целом – на графике ниже представлена динамика Bloomberg Commodity Index с 2000 по 2017 год. С предкризисного пика значение индекса снизилось более чем на 69%, за пять лет индекс потерял 58%, но в 2016 году падение замедлилось, и сырьевые товары выросли более чем на 20%.

Bloomberg Commodity Index (2000-2017)

Среди лидеров роста в сырьевом сегменте можно отметить цветные металлы – цинк, медь, никель, серебро. Среди лидеров снижение по итогам года оказалось золото, несмотря на то, что в течение года его рост на фоне массового бегства от рисков в средине года доходил до 30%. Помимо этого среди лидеров падения на фоне уже случившегося, а также потенциального ввода в эксплуатацию доп. мощностей по добыче и переработке оказался натуральный газ.

За прошедший год главная мировая валюта – доллар – укрепилась к корзине валют основных торговых партеров на 4%. Тем не менее, накопленный рост с начала 2014 года составляет 28%. Интерес к американской валюте поддерживается в основном благодаря двум факторам: во-первых, доллар выступает в качестве safe-heaven актива, когда ситуация в мире начинает накаляться, во-вторых, ФРС приступила к повышению ставок (и темпы этого повышения могут вырасти после смены главы ФРС в феврале 2018 года), в то время как другие развитые рынки держат ставки на околонулевом или даже отрицательном уровне.

Dollar Index (2010-2017)

Ниже представлен рейтинг роста мировых валют по отношению к доллару в 2016 году, лидируют в нем аутсайдеры прошлого года – бразильский реал и российский рубль, которые укрепились за год более чем на 20%. Валюты развитых стран, в том числе японская иена, канадский доллар, норвежская крона, новозеландский доллар, тоже входят в список лидеров роста, но их доходность составила за год всего 2-3,5%. Среди лидеров девальвации – евро, китайский юань, британский фунт, турецкая лира и аргентинский песо.

Таким образом, 2016 год можно с уверенностью назвать годом развивающихся рынков, в возвращение интереса к которым еще в начале года никто и не мог подумать. Впервые в истории ОПЕК и не-ОПЕК пришли к договоренности о совместном регулировании нефтяного рыка. Помимо этого для России этот год был отмечен тем, что корреляция между рублем и нефтью за год значительно снизилась, волатильность утихла и рубль, наконец, пришел к некоторому варианту равновесия. Также жесткая монетарная политика, наконец, принесла результаты в виде снижения инфляции до уровня 5,4% с 12,9% годом ранее.

Несмотря на вероятность краткосрочной коррекции рынка после достигнуты максимумов, мы сохраняем положительный взгляд как на акции, так и на облигации российских эмитентов.

Лицензия на осуществление деятельности по управлению ценными бумагами за № 059-09779-001000 выдана ФСФР России 21.12.2006г. без ограничения срока действия.

Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00067 выдана ФСФР России 3.06.2002г. без ограничения срока действия.

Отказ от ответственности

Настоящая информация не является рекомендацией по купле и продаже ценных бумаг, составлена на основе публичных источников, признанных надежными, однако ООО УК «Парма-Менеджмент» не несет ответственности за точность приведенных в обзоре данных. Аналитические материалы ООО УК «Парма-Менеджмент» являются внутренними документами компании, а также имеют целью информирование ее клиентов в рамках услуг доверительного управления и паевых инвестиционных фондов. Сотрудники компании, а также сама компания может владеть ценными бумагами, упомянутыми в данном обзоре напрямую или опосредованно, что может быть причиной конфликта интересов. Инвестирование в ценные бумаги сопряжено со значительным риском, и решения об инвестициях должны приниматься инвестором самостоятельно.

Фондовый рынок

Суммарный объем торгов на фондовом рынке в 2016 году вырос на 16 %, до 23,9 трлн рублей. Объем торгов на рынке облигаций увеличился на 31 %, до 14,6 трлн рублей, на рынке акций составил 9,3 трлн рублей, что на 1 % ниже, чем в 2015 году. Объем размещений облигаций за 2016 год вырос на 91 %, до 5 трлн рублей, из которых 1,1 трлн рублей приходится на облигации федерального займа (ОФЗ) (рост на 70 %) и 3,9 трлн рублей – на корпоративные и региональные облигации (рост в два раза). Общая капитализация рынка акций на конец 2016 года выросла на 31 % и составила 37,8 трлн рублей (627,5 млрд долларов США).

Рынок акций, млрд рублей

Новые инструменты

2016 год ознаменовался запуском целого ряда новых инструментов на рынке облигаций, что способствовало росту его ликвидности. В частности, в конце октября началось обращение сверхкоротких (однодневных) облигаций. До конца года были размещены 49 выпусков сверхкоротких облигаций на общую сумму 1,4 трлн рублей.

Эмитентам стал доступен новый тип облигаций – валютные облигации по российскому праву в качестве альтернативы внешним заимствованиям. За 2016 год состоялись размещения валютных облигаций трех эмитентов на общую сумму 1,4 млрд долларов.

В 2016 году эмитенты активно регистрировали и размещали биржевые облигации в рамках программ, которые существенно упрощают выход компаний на долговой рынок. За год зарегистрирована 71 программа 67 эмитентов общим объемом 11,1 трлн рублей. В рамках программ зарегистрировано 128 выпусков биржевых облигаций номинальным объемом 4,43 трлн рублей. В течение года размещен 91 выпуск номинальным объемом 2,3 трлн рублей.

В 2016 году продолжилось расширение линейки биржевых инвестиционных фондов (ETF), торгуемых на Бирже, которая на сегодня включает 12 фондов. В марте состоялся запуск первого на российском рынке ETF на индекс РТС. Объем торгов ETF за 2016 год вырос более чем в три раза, до 9,8 млрд рублей.

Кроме того, в июле восемь ETF, номинированных в долларах, допущены к новому режиму торгов – режиму переговорных сделок (РПС) с расчетами в долларах США.

Технологии торгов

Биржа продолжила в 2016 году работу по совершенствованию технологий с целью облегчения работы участников рынка и их клиентов на биржевом рынке.

Осуществлен переход на единую регистрацию клиентов с возможностью регистрации клиентов на фондовом рынке рейсами в течение дня. Новая технология значительно упростила процедуру регистрации для участников торгов и позволила инвесторам сократить временные издержки при выходе на фондовый рынок.

Введены новые типы заявок в аукцион открытия и аукцион закрытия по инструментам, номинированным в долларах США, что расширило для инвесторов возможности по работе с данными инструментами.

Внедрена автоматизированная программа подготовки программы биржевых облигаций, что позволило эмитентам существенно сократить временные затраты на подготовку необходимых документов.

Для проведения обмена ОФЗ в 2016 году Биржа разработала торговые технологии, обеспечивающие контроль обмена пулов облигаций («корзины на корзину»). В сентябре состоялся обмен восьми выпусков облигаций федеральных займов с амортизацией долга (ОФЗ-АД) на три выпуска облигаций федеральных займов с постоянным купонным доходом (ОФЗ-ПД). Это способствовало повышению уровня ликвидности государственных ценных бумаг.

Перевод еврооблигаций на режим T+2

Биржа с 25 января предоставила участникам возможность торговли еврооблигациями, номинированными в долларах США, на условиях частичного обеспечения с отложенными сроками исполнения. Перевод еврооблигаций в режим торгов Т+2 способствовал повышению ликвидности данных инструментов и позволил участникам заключать сделки с еврооблигациями под обеспечение других активов. По итогам 2016 года объем торгов евробондами вырос более чем в 20 раз по сравнению с показателями 2015 года.

Розничные инвесторы

Биржа продолжила работу по развитию рынка розничных инвесторов. В конце 2015 года частные инвесторы получили возможность удаленно открывать счета для торговли на Бирже с помощью Единой системы идентификации и аутентификации (ЕСИА) и Системы межведомственного электронного взаимодействия (СМЭВ). Эти удобные и простые способы регистрации новых клиентов способствуют более активному открытию счетов частными инвесторами на российском фондовом рынке, в том числе индивидуальных инвестиционных счетов.

По итогам 2016 года количество частных инвесторов на Бирже выросло на 9,6 %, до 1,1 млн человек, в том числе активных клиентов, совершивших хотя бы одну сделку в течение года, – на 42 %, до 293,9 тыс.

По итогам 2016 года на Бирже было открыто 195 200 индивидуальных инвестиционных счетов (ИИС) по сравнению с 88 900 ИИС на конец 2015 года. В январе 2017 года количество ИИС превысило 200 тыс.

Услугу по открытию индивидуальных инвестиционных счетов предоставляют своим клиентам 100 брокерских и управляющих компаний. Из общего числа открытых ИИС более 35 % принадлежат новым клиентам, никогда не торговавшим на фондовом рынке.

Рынок инноваций и инвестиций

Объемы торгов

Совокупный объем торгов акциями в секторе Рынка инноваций и инвестиций (РИИ) по итогам 2016 года вырос по сравнению с предыдущим годом в 3,4 раза и составил 187,1 млрд рублей. Индекс ММВБ-инновации (MICEX INNOV) за 2016 год вырос на 22,5 %, до 386,92 пункта.

Сектор РИИ создан ПАО Московская Биржа совместно с АО «РОСНАНО» в 2009 году с целью содействия привлечению инвестиций, прежде всего в развитие малого и среднего предпринимательства инновационного сектора российской экономики.

Законодательные стимулы

Росту ликвидности сектора РИИ в том числе способствовали законодательные изменения и налоговые стимулы. С 1 января 2016 года вступили в силу поправки в Налоговый кодекс Российской Федерации, согласно которым освобождаются от налогообложения на доходы физических лиц и на прибыль организаций доходы, полученные от реализации акций и облигаций российских организаций, инвестиционных паев, являющихся ценными бумагами высокотехнологичного (инновационного) сектора экономики, при условии, что они непрерывно принадлежали инвестору более одного года.

Подписано соглашение между Фондом развития промышленности (ФРП) и ПАО Московская Биржа, в рамках которого стороны договорились способствовать развитию высокотехнологичного сектора российской экономики путем обеспечения доступа компаний к рынку капитала. В частности, ФРП планирует предоставлять льготное заемное финансирование компаниям – эмитентам РИИ Биржи с возможностью использования их ценных бумаг в качестве залога, а также посредством выпуска облигаций и субсидирования процентной ставки по купонам.

Повышение качества экспертизы

На Бирже создан премиальный сегмент рынка инноваций и инвестиций – РИИ-Прайм, предназначенный для акций и облигаций инновационных компаний. В начале 2017 года первыми эмитентами, чьи ценные бумаги были включены в новый сегмент, стали ПАО «Объединенная авиастроительная корпорация» и АО «Роснано». Включение ценных бумаг в сегмент РИИ-Прайм повысит интерес инвесторов к наиболее крупным, качественным и перспективным российским компаниям инновационных секторов экономики.

Продолжилась работа по повышению инвестиционного качества компаний: в течение года из сектора РИИ из-за несоответствия требованиям и нарушений правил раскрытия информации были исключены шесть эмитентов.

Для усиления экспертной составляющей работы Комитета по развитию РИИ в сентябре был заключен договор на проведение независимой экспертизы эмитентов РИИ экспертами Фонда «Сколково».

В целях стимулирования развития независимой аналитики в 2016 году инвестиционному сообществу были презентованы два аналитических отчета – «Обзор отрасли финансовых технологий» (в партнерстве с Da Vinci Capital, вендор EY) и «Обзор тенденций на глобальном и российском фармацевтическом рынке» (в партнерстве с Фондом развития промышленности, вендор Frost & Sullivan).

Программа повышения ликвидности

В 2016 году была реализована маркетмейкерская программа для группы перспективных акций в секторе РИИ с целью повышения ликвидности рынка и стимулирования активности листинговых агентов РИИ. Программа распространялась на группу акций, входящих в базу расчета индекса ММВБ-инновации с наибольшими весами.

Листинг ценных бумаг

Биржа в 2016 году продолжила работу по совершенствованию Правил листинга, устанавливая дополнительные требования к эмитентам, ценным бумагам и участникам рынка с целью повышения качества бумаг, допускаемых к биржевым торгам.

В частности, изменились требования к количеству акций в свободном обращении (free-float) для включения и поддержания обыкновенных акций во втором уровне. При этом предусмотрена возможность для включения акций во второй уровень листинга без соблюдения требования к free-float, если ожидается, что по итогам планируемого размещения это требование будет соблюдено.

Снято ограничение на число директоров, которые по решению совета директоров эмитента могут признаваться независимыми. Одновременно с этим введены дополнительные требования по корпоративному управлению в части условий признания члена совета директоров независимым и необходимости раскрытия такого решения на сайте эмитента.

Реализован новый веб-сервис для эмитентов «Электронная очередь», позволяющий в режиме онлайн направить на Биржу заявление на оказание услуг листинга, которому присваивается номер электронной очереди, и в дальнейшем получать информацию о сроке рассмотрения заявления и текущем положении в очереди.

Введено требование о наличии в отношении облигаций, выпускаемых без обеспечения, представителя владельцев облигаций.

Введены дополнительные требования по раскрытию информации для эмитентов-концессионеров, облигации которых включаются в первый уровень листинга, в части раскрытия информации по концессионным соглашениям и деятельности эмитента по реализации концессионного соглашения.

По состоянию на конец 2016 года к торгам на Бирже допущены 1 867 ценных бумаг 692 эмитентов, в том числе 299 акций 242 эмитентов и 1 268 облигаций 386 эмитентов. В котировальные списки включены 789 ценных бумаг 279 эмитентов.

Реформа листинга

- Количество независимых директоров в компаниях из высшего котировального списка увеличилось в 1,5 раза – до 222 человек;

- доля независимых директоров в советах директоров выросла с 23 % до 32 %;

- количество эмитентов в высшем котировальном листе на конец прошлого года – 64, а сейчас он сокращен до 52. Во втором котировальном списке было 44, стало 33 эмитента.

В октябре 2017 года завершится второй этап реформы листинга для эмитентов акций в части расширения критериев независимости членов совета директоров и функций корпоративного секретаря. Итоги второго этапа будут подведены в январе 2018 года.

Реформа листинга направлена на улучшение качества корпоративного управления публичных российских компаний, повышение прозрачности и привлекательности российского фондового рынка для обеспечения защиты интересов частных и институциональных инвесторов.

- структура котировальных списков ценных бумаг приближена к международным стандартам, количество уровней листинга сокращено с шести до трех;

- введен новый критерий включения в котировальные списки: доля акций в свободном обращении (free-float);

- увеличен срок представления эмитентом отчетности по МСФО;

- повышены требования к качеству корпоративного управления российских эмитентов, в том числе по количеству независимых директоров, наличию корпоративного секретаря, комитетов по аудиту, по вознаграждениям, по номинациям, структурного подразделения, осуществляющего функции внутреннего аудита;

- увеличены требования к рейтингу эмитента и выпусков облигаций.

Рейтинговые агентства

В конце 2016 года Банк России утвердил реестр кредитных рейтинговых агентств и уровни кредитных рейтингов для целей включения ценных бумаг в котировальный список первого уровня. На основании данного решения Биржа с 31 января 2017 года понизила уровень листинга облигаций 13 эмитентов, так как они имели рейтинг ниже требуемого или от одного из рейтинговых агентств, которые не вошли в реестр кредитных рейтинговых агентств Банка России.

Экспертный совет по листингу

Для повышения глубины анализа и качества ценных бумаг при допуске и поддержании в листинге создан новый совещательный орган – Экспертный совет по листингу Биржи.

В конце 2016 года утвержден состав Экспертного совета по листингу в количестве 37 человек.

Основная функция Экспертного совета по листингу – выработка рекомендаций Бирже по вопросам листинга, делистинга и изменения уровня листинга ценных бумаг. Решения Экспертного совета будут носить рекомендательный характер и дополнят экспертизу Биржи. Таким образом, данная функция переходит из компетенции Комитета по фондовому рынку, Комитета по ценным бумагам с фиксированным доходом и Комитета по рынку коллективных инвестиций к Экспертному совету по листингу. Одновременно с этим изменяется порядок выработки рекомендаций – для рассмотрения каждого конкретного вопроса будет формироваться рабочая группа из профильных экспертов.

Стратегия развития листинга

В конце 2016 года Биржа приняла Стратегию развития листинга на перспективу до 2020 года. В рамках данного документа предусмотрены пошаговые меры по совершенствованию биржевых процедур и требований по листингу.

- повышение качества листинга Биржи;

- увеличение числа новых эмитентов и инструментов;

- развитие технологий, автоматизирующих взаимодействие Биржи с эмитентами.

В 2017 году в пробном режиме планируется использовать тесты для прогнозирования устойчивости финансово-экономического состояния эмитентов с учетом их отраслевой специфики.

На этапе поддержания ценных бумаг в листинге планируется начать применять накопленную статистику индекса нарушений эмитентами требований по раскрытию информации (введение пороговых значений такого индекса).

Будут разработаны и внедрены новые услуги и ИТ-сервисы для эмитентов. В частности, будет создан конструктор форм для второй части решения о выпуске биржевых облигаций (в дополнение к созданному конструктору формы программы биржевых облигаций), а также решения о выпуске биржевых облигаций (вне программ биржевых облигаций). В электронном кабинете эмитента до конца 2017 года будет встроена электронно-цифровая подпись, позволяющая снизить бумажный документооборот с Биржей.

Источник https://web.snauka.ru/issues/2016/02/64661

Источник https://p-fondy.ru/analytics/31349/

Источник https://2016.report-moex.com/ru/review/markets/equity-and-bond-market/