Где лучше открыть ИИС? Выбираем брокера

Cегодня мы разберем очень актуальную для инвесторов практическую тему — выбор брокера для открытия ИИС. Сегодня многие инвестируют именно через индивидуальный инвестиционный счёт. А от выбора брокера сильно зависит, насколько удобно и комфортно вы сможете работать. А также — насколько выгодные условия он вам предложит.

Кстати, сейчас конец календарного года, а это лучшее время для открытия ИИС. Ведь вы сможете отправить документы на получение первого налогового вычета всего через несколько недель. А возвращенные средства можно вновь направить на пополнение ИИС, чтобы таким же образом вернуть часть из них еще через год. Аналогичную операцию можно проделывать с купонами и дивидендами, хотя и не всегда.

Но давайте обо всем по порядку.

Параметры выбора брокера

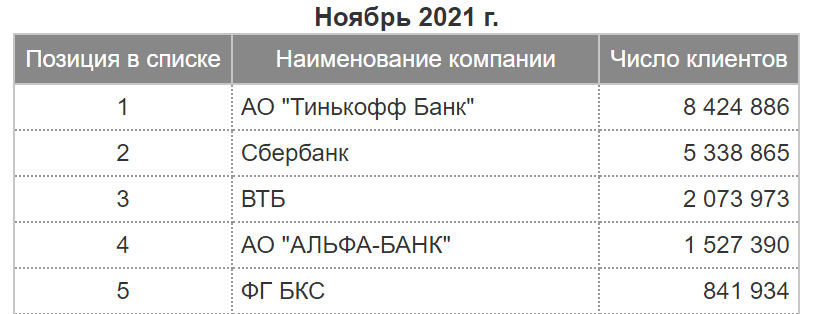

Чтобы выйти на биржу, нам нужен посредник в виде брокера. Таких брокеров в реестре ЦБ насчитывается очень много: 251 компания. Но мы разберем ТОП-5 брокеров, лидирующих по числу клиентов. Посмотрим вот в эту таблицу (рис. 1).

Начнём с конца. На пятом месте БКС. Это единственная специализированная компания в нашем топе. То есть, это «чистый» брокер, не банк.

Все остальные — банки. Четвёртое место —«Альфа». Третье — ВТБ. Второе — «Сбер». Первое, лидер топа —«Тинькофф».

Рис. 1 Московская Биржа — Рейтинг Участников торгов по объему клиентских операций, источник: Московская Биржа

Но какую же из этих компаний выбрать? Число клиентов — лишь один из параметров. Давайте сравним ещё несколько характеристик. Например, посмотрим, насколько прост и удобен процесс открытия, закрытия и переноса ИИС. Также оценим ассортимент активов, уровень сервиса, возможность выводить дивиденды и купоны, наличие или отсутствие бонусов и, конечно, размер комиссий.

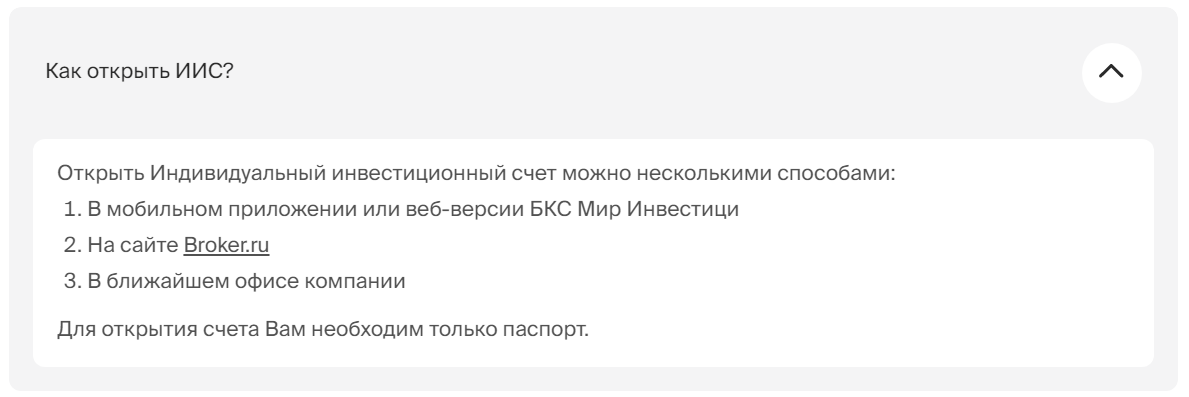

Начнем с БКС. У него есть несколько вариантов открытия ИИС: в офисе, на сайте, и самый простой — скачав мобильное приложение.

Всё это предлагается нам на сайте компании (рис. 2).

БКС позволяет перенести уже открытый ИИС от другого брокера. Сделать это можно через офис или в личном кабинете БКС Мир Инвестиций. На сайте БКС есть подробная памятка, описывающая все детали. Пополнять счет можно с карты любого банка без комиссий.

Что с ассортиментом активов? Техподдержка уверяет, что БКС дает возможность приобретать всю линейку акций, облигаций и фондов, представленных на Московской и Санкт-Петербургской биржах, причём речь идет о бумагах всех уровней листинга. На ИИС можно приобретать как отечественные ценные бумаги, так и зарубежные. Также доступна валюта: доллары и евро от одной единицы.

Поддержка у БКС приличная: есть чат, можно позвонить по телефону, информацией владеют, работают круглосуточно, отвечают оперативно. Дивиденды и купоны можно выводить на карту.

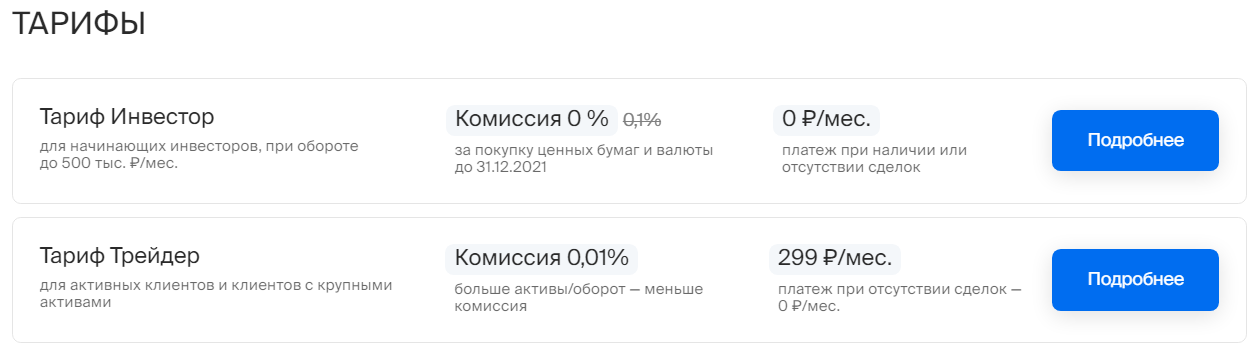

Что с комиссиями? У БКС 2 тарифа: «Инвестор» и «Трейдер». Нас, конечно, больше интересует первый. До конца года проходит акция — Инвестиционная компания БКС «Мир Инвестиций» за покупку ценных бумаг и валюты комиссия 0%. В то время как стандартная комиссия 0,1%.

Ежемесячная оплата за обслуживание на этом тарифе отсутствует. (рис. 3).

ИТОГ. БКС неплохой брокер для открытия ИИС, у него есть преимущества, например: вывод купонных и дивидендных выплат на карту, большой выбор и доступность активов. А также неплохая возможность собрать до конца года инвестиционный портфель, сэкономив на комиссиях брокера.

Но есть и недостатки. Так, закрыть счет можно только в офисе компании, а это не очень удобно, если БКС не присутствует в вашем городе.

Альфа

Теперь поговорим про «Альфа». В «Альфа» ИИС можно открыть в личном кабинете на сайте «Альфа-Инвестиции». Не путаем с доверительным управлением ИИС от «Альфа-Капитал»: это разные сайты и разные услуги. (рис. 4.)

Счет откроют в течение 2 дней. Перевести ИИС от другого брокера в «Альфа» не получится. А вот закрыть счет в «Альфа» можно удаленно, через чат в приложении.

Пополнение счета без комиссии доступно через карту «Альфа» или переводом из другого банка. При этом через сторонний банк деньги могут идти до 3 дней, через Альфа — до 20 минут.

На ИИС можно приобретать также иностранные ценные бумаги и валюту с минимальным лотом от одной единицы. То есть, доступ к СПб бирже имеется.

Поддержка у «Альфа» неплохая, но в периоды большой загруженности отвечать могут долго. Само приложение достаточно удобное. Кстати, мы уже как-то делали обзор на него. Выводить купоны и дивиденды на карту нельзя, это заметный минус.

А еще у «Альфа» до 31 декабря проходит акция для новых клиентов — «Три акции по цене двух». Но на ИИС она, судя по всему, не распространяется.

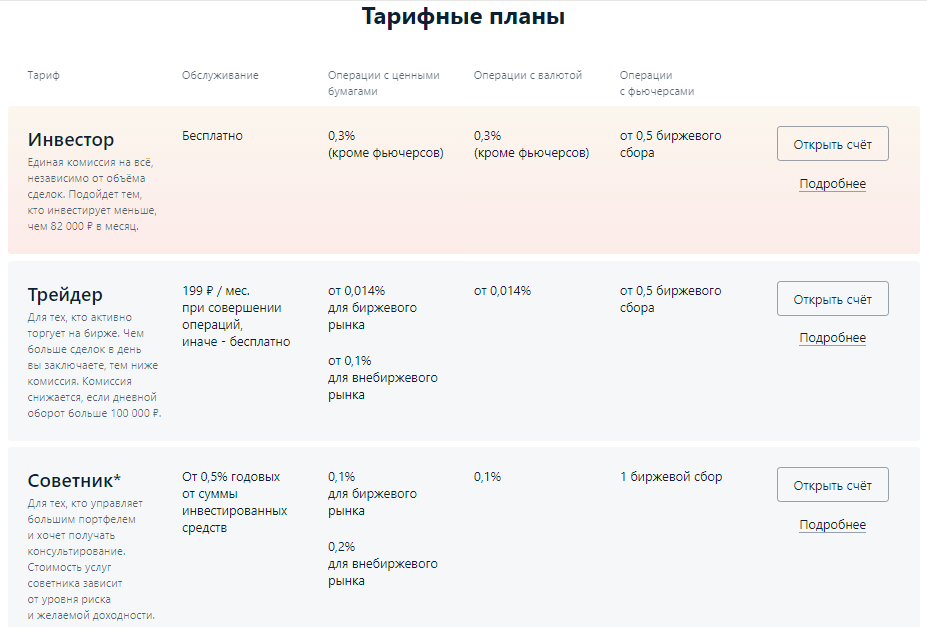

Один из ключевых вопросов — конечно, комиссии. У «Альфа» понятная линейка тарифов, в ней 3 варианта. (рис. 5).

ИТОГ. На тарифе «Инвестор» обслуживание счета бесплатно, а вот комиссия за сделки высоковата — 0,3%. Не критично, но ощутимо.

Однако у «Альфа» есть и большой плюс в виде удобного приложения. Но стоит ли удобство того, решайте сами.

Рис. 5. Брокерские тарифы «Альфа Банк», источник: «Альфа Банк» — кредитные и дебетовые карты, кредиты наличными, автокредитование, ипотека и другие банковские услуги физическим и юридическим лицам

Переходим к ВТБ. Открыть ИИС можно несколькими способами. Если у вас уже есть банковский счёт в ВТБ, тогда открыть ИИС можно в приложении ВТБ Онлайн, это займет не больше 5 минут.

Если нет счёта в ВТБ, то можно прийти в один из офисов, который предоставляет инвестуслуги, и открыть ИИС там. Или же прийти в любой офис ВТБ и открыть для начала банковский счёт. Так вы получите доступ в ВТБ Онлайн, чтобы самостоятельно открыть ИИС онлайн за 5 минут.

Перевести ИИС в ВТБ от другого брокера можно. У ВТБ, как и у БКС, есть подробная памятка на эту тему.

Закрыть ИИС с одновременным выводом денег можно только в офисе банка, где предоставляются инвестуслуги.

Пополнение счета бесплатно. Платным оно будет только через приложение ВТБ Мои Инвестиции с банковских карт сторонних российских банков.

В ВТБ на ИИС можно покупать иностранные акции и валюту, в частности, доллар от одной единицы. Приложение у ВТБ одно из самых визуально приятных и интуитивно понятных. Поддержка работает быстро, но проблемы небольшие есть: на вопросы сначала отвечает робот, он может неправильно понять суть и дать совсем не тот ответ.

Выводить дивиденды и купоны с ИИС можно. Для этого необходимо дать соответствующее поручение в личном кабинете на сайте ВТБ.

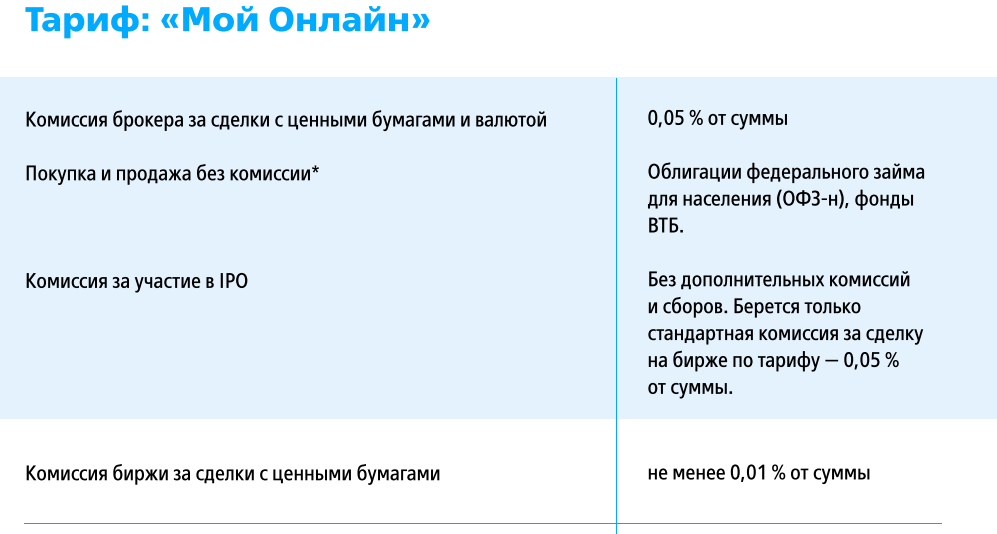

Что по комиссиям? У ВТБ немножко витиеватая линейка тарифов, зависящая от статуса клиента. Рассмотрим базовый тариф для инвесторов «Мой онлайн». По нему общая комиссия за сделки с ценными бумагами и валютой не превышает 0,06%. (рис. 6).

Также есть приятный бонус, который относится ко всем тарифам. Можно купить и продать без комиссии облигации федерального займа для населения (ОФЗ-н) и фонды самого ВТБ.

ИТОГ. ВТБ — хороший вариант для открытия ИИС, особенно для тех, кто уже является клиентом банка. Удобное приложение, небольшие комиссии, хороший выбор инструментов. Минус — закрывать ИИС придется офлайн и только в офисе, который оказывает инвестуслуги. Это удобно не всем.

Открыть ИИС в «Сбере» можно через «Сбербанк Онлайн». Как и в случае с «Альфа», не путайте условно самостоятельный ИИС и ИИС с доверительным управление, который в интернете рекламируется намного активнее, чем самостоятельный. Будьте внимательны.

Закрыть счет также можно онлайн, для этого необходимо закрыть все позиции и обратиться в контактный центр по номеру 900. После расторжения договора деньги будут автоматически выведены на указанный ранее счет. Срок закрытия и вывода — в течение 5 рабочих дней. Перенести ИИС в «Сбер» от другого брокера можно. Пополнение счета бесплатно через мобильное приложение «Сбера».

Покупать на ИИС иностранные акции можно, но только те, что торгуются на МосБирже за рубли, доступа к СПб бирже так до сих пор и не появилось.

Стандартная минимальная сумма покупки валюты – один лот, а это 1000 долларов США или евро. Со 2 декабря этого года для части клиентов стала доступна торговля по объединенным котировкам: покупка от 1 доллара/евро. В ближайшее время планируется снизить минимальный порог приобретения валюты для всех клиентов.

В целом по ассортименту активов «Сбер» явно проигрывает конкурентам. До недавнего времени он также проигрывал и по качеству мобильного приложения, в котором не реализовано большинство привычных функций: биржевой стакан, широкий выбор типов заявок, тестирование инвесторов.

Недавно «Сбер» сделал еще одно приложение, в котором попытался учесть пожелания и жалобы клиентов. Оно гораздо функциональнее и визуально приятнее, но недостатки все-таки есть: пользователи жалуются на проблемы с отображением средних цен покупок, корректности данных по ценным бумагам, а также регулярные зависания.

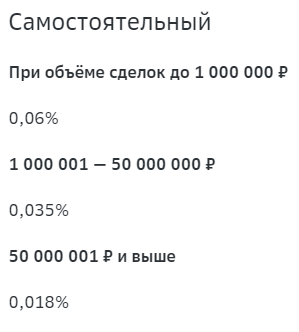

Что касается комиссии, здесь все достаточно неплохо — 0,06%, это на тарифе «Самостоятельный». (рис. 7). Проверить, какой подключен тариф, можно в личном кабинете на сайте, там же в случае необходимости можно его поменять.

Плюсы «Сбера» на этом не заканчиваются. Биржевые паевые фонды ETF от «Сбер Управление Активами» можно приобретать без комиссии. (рис. 8).

Рис. 8. Покупка биржевых паевых фондов и ETF от «Сбер Управление активами», источник: Частным клиентам —«СберБанк»

Еще одно преимущество: в личном кабинете на сайте можно настроить вывод купонов и дивидендов на карту.

ИТОГ. Функционально и визуально складывается впечатление, что «Сбер» хуже всех. С другой стороны, чем хуже приложение, тем меньше желания постоянно его открывать, что долгосрочному инвестору только на пользу. При всём этом у «Сбера» невысокие комиссии, хорошая поддержка и, что немаловажно, закрыть ИИС можно дистанционно. Ну и наконец, все мы понимаем значимость этого банка для российской экономики.

«Тинькофф»

Напоследок лидер российского рынка по числу клиентов — «Тинькофф». Заявка на открытие ИИС заполняется онлайн. Если у вас есть карта, то документы можно подписать онлайн, если нет, их привезет курьер. Заявку рассматривают до 2 рабочих дней.

Перенести ИИС от другого брокера в «Тинькофф» нельзя. Зато с закрытием ИИС у «Тинькофф» все просто: продаете все бумаги и выводите средства на карту, также можно перевести активы на обычный счет без их продажи.

На ИИС в «Тинькофф» можно покупать как отечественные, так и зарубежные активы. Валюта от одной единицы.

Само приложение «Тинькофф» задает тон всему рынку, это можно заметить по обновлениям у конкурентов. Хотя в последнее время у «Тинькофф» часто происходят ошибки. Например, по расчетам средних цен покупки, в частности, по доллару, на что активно жаловались пользователи в «Пульсе».

Основной недостаток «Тинькофф» — отсутствие возможности выводить дивиденды и купоны на карту, они могут приходить только на ИИС.

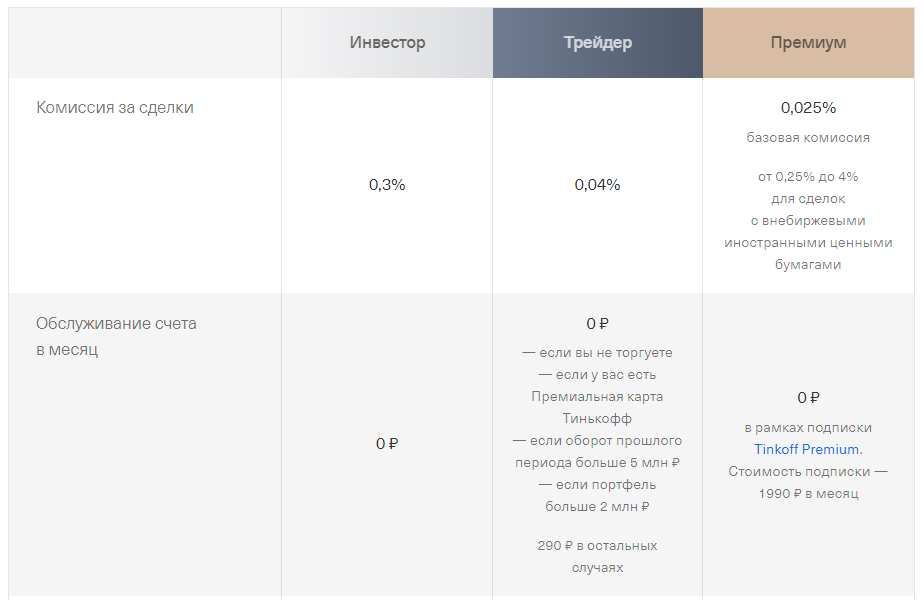

Также к минусам можно отнести размер комиссий. На тарифе «Инвестор» комиссия составляет 0,3%. (рис. 9).

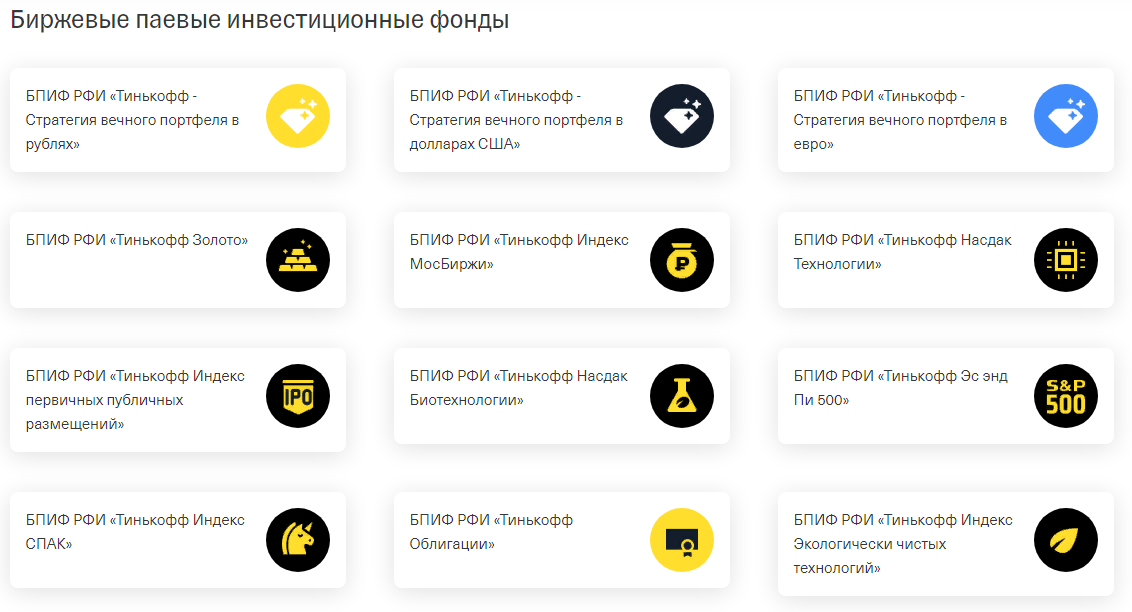

Но есть и приятный бонус. Фонды «Тинькофф» мож но покупать и продавать без комиссии брокера. (рис. 10-11).

ИТОГ. Объективно говоря, «Тинькофф» во многом является наиболее удобным брокером, задающим тренды. Но за это, видимо, приходится платить большим размером комиссий.

У начинающих инвесторов по ИИС всегда возникает много вопросов. Что можно делать с активами и что нельзя, можно ли вывести часть денег, обязательно ли продавать акции при закрытии ИИС, обязательно ли вообще закрывать ИИС, как получить налоговый вычет — и десятки других вопросов.

Вы знаете, что у нас есть образовательный проект IF Club. В Клубе мы создали курс по первым шагам в инвестициях, где я подробно рассказываю и про ИИС. А еще есть курс по грамотному выбору акций. Кроме того, на днях мы проведем мастер-класс по работе с ИИС и ответим там на все ваши вопросы. Мы сохраним запись, можно будет посмотреть её позже. Ну и кроме этого, в IF Club вы найдете множество других полезных материалов, конкурсов и активностей. Если вам нужна помощь экспертов и если вы хотите перенимать опыт у других частных инвесторов в дружелюбной обстановке — приходите к нам в IF Club. Мы будем вам рады. Ссылка на регистрацию в описании к видео.

Вывод

Итак, друзья. Давайте сделаем резюмируем и выберем лучшего брокера, проведя экспресс-анализ по ключевым показателям. Смотрим вот в эту таблицу. (Рис. 12).

Как вы можете видеть из таблицы, очевидный аутсайдер — «Альфа».

А вот дальше все не так однозначно и многое зависит от того, клиентом какого банка вы являетесь. Ведь проще всего открыть ИИС там, где у вас уже есть карта.

Если вы хотите платить минимальную комиссию и у вас нет необходимости в доступе к СПб бирже, можно выбрать «Сбер», но помните о недостатках его приложения.

Если вы хотите платить минимальную комиссию, но вам нужна СПб биржа, тогда вам в ВТБ, но не забывайте, что у них ИИС закрывается только в офисе, что не всегда может быть удобно. То же самое касается и БКС.

Брокеры и доверительные управляющие

Биржевой брокер работает на фондовом рынке и является посредником между клиентом и биржей, помогает клиенту вложить свои деньги в активы и заработать на них, обеспечивает юридическую и техническую поддержку. Такой вариант подходит тем, кто хочет самостоятельно покупать и продавать ценные бумаги. Доверительный управляющий (управляющая компания) предлагает готовые инвестиционные решения и сам формирует состав активов на ИИС, в зависимости от выбранной клиентом стратегии. Такой вариант подходит тем, кто и предпочитает не тратить много времени на инвестиции и отдать деньги в управление профессионалам. Чтобы начать инвестировать, вам нужно выбрать надежного брокера или управляющую компанию из рейтинга и открыть счет, сделать это можно на нашем сайте, оставив заявку онлайн.

Список брокеров для открытия счета

В соответствии с действующим законодательством РФ, физические лица получают доступ к фондовому рынка при наличии договоренности с посредником — брокером. На сегодня в России действует несколько сотен биржевых брокеров, которые, по сути, предлагают схожие по условия услуги. Прежде чем открывать брокерский счет, потенциальный инвестор должен разобраться в принципах его работы.

Что такое брокерский счет?

Покупать акции компаний с банковского счета нельзя, а с брокерского счета — можно. Это счет, предназначенный для совершения покупок на фондовой бирже. Открывается после заключения договора с компанией-брокером.

Виды счетов

Брокерский счет бывает двух видов:

- стандартный,

- специальный.

К последней категории относятся ИИС — индивидуальные инвестиционные счета, дающие инвестору право на получение налогового вычета.

Как выбрать брокера?

Открытие брокерского счета доступно после заключения договора с лицензированной компанией — брокером. Услуги оказываются банками, коммерческими компаниями, подразделениями финансовых групп. Критерии выбора:

- Количество действующих клиентов — большое количество инвесторов подразумевает надежность компании.

- Тарифы, комиссии, сумма минимального депозита, список дополнительных услуг брокера.

- Цели инвестора — с какой периодичностью планируется совершать сделки.

- Доступ к иностранным фондовым рынкам — не все российские брокеры работают в этом направлении.

Основную информацию о компании можно найти в свободных интернет-источниках. Основное и самое важное правило: наличие лицензии. Без соблюдения этого условия деятельность брокера незаконна. Услуга распространена среди кредитных организаций: практически каждый крупный банк предлагает клиентам открытие брокерского счета.

В каком банке открыть брокерский счет?

Выбор кредитной организации основывается на нескольких критериях. Основной из них — более удобно сотрудничать с тем банком, в котором у инвестора имеется действующий банковский счет или карта (кредитная или дебетовая). Для совершения операций по брокерскому счету его необходимо периодически пополнять. Наиболее удобный и быстрый способ заключается в использовании карты: деньги поступают с минимальной комиссией. Соответствующие услуги оказываются следующими банками:

- Сбербанк,

- Открытие,

- Тинькофф,

- ВТБ,

- Газпромбанк,

- Альфа-Банк,

- Райффайзенбанк

- и др.

Как открыть брокерский счет?

Открыть счет у брокера можно двумя способами: онлайн и офлайн. Большее распространение получило дистанционное открытие счета, так как в этом случае клиенту не требуется лично посещать офис компании для подписания договора. Если потенциальный инвестор обслуживается в банке, то для открытия счета все необходимые данные у кредитора уже имеются и их дополнительная выгрузка уже не потребуется.

Подать заявку на открытие можно через сайт Банкирос.ру. Мы заранее подобрали список надежных и проверенных брокеров, которые предлагают клиентам разные условия и тарифные планы. После рассмотрения заявки и открытия счета можно начинать торговать на биржевом рынке. Подробнее читайте, как открыть брокерский счет.

Как закрыть брокерский счет?

Банковский брокер или автономная коммерческая компания оказывают услуги по одним и тем же правилам. Стандартные брокерские счета закрываются по заявлению клиента (инвестора) в любой момент. Если на счете есть деньги, то перед подачей на его закрытие необходимо вывести все средства. Максимальный срок вывода средств после закрытия брокерского счета — 30 рабочих дней.

Как вывести средства со счета?

Выводу подлежат только свободные средства, принадлежащие инвестору. Некоторые брокеры оказывают услуги предоставления средств инвестору для совершения покупок акций. Такие средства также не подлежат выводу. Снять деньги с брокерского счета можно на банковский счет или пластиковую карту. Механизм, комиссии и условия вывода зависят от правил, установленных конкретным брокером.

Часто задаваемые вопросы

Законодательство не устанавливает ограничений на количество брокерских счетов, открытых на одно физическое лицо. Соответственно, действующих счетов может быть несколько. При этом ограничение есть на количество индивидуальных инвестиционных счетов (ИИС). Согласно действующим правилам, один инвестор может иметь только один ИИС.

Самостоятельно и без постороннего вмешательства дееспособные физические лица могут совершать сделки при достижении совершеннолетнего возраста. Теоретически, открыть ИИС можно с 14-летнего возраста, при условии, что открытие будет сопровождаться согласием родителей (законных представителей) ребенка. Компания-брокер должна иметь соответствующее предложение в своей линейке, так как большинство игроков рынка сотрудничают с инвесторами, возраст которых не менее 18 лет.

ИИС и стандартный брокерский счет никак не пересекаются друг с другом. Это две разновидности одного инструмента, при помощи которого физические лица покупают акции на биржевых рынках.

Не нашли ответа на интересующий вас вопрос? Задайте его нашим экспертам, и ответ придет вам на email

Для сохранения капитала и получения регулярного дохода существуют различные финансовые инструменты. Они сопряжены с определенной.

ААА Управление Капиталом предлагает клиентам открытые паевые инвестиционные фонды, а также Индивидуальный инвестиционный счет (ИИС).

Сравнение тарифов брокеров

Брокерские тарифы и размер комиссионных по ним — один из важнейших критериев выбора брокера и расчета доходности инвестиционных вложений.

Главное Hide

В целом в России комиссии брокеров можно назвать умеренными, однако это вовсе не означает, что ими можно пренебречь. К выбору посредника и тарифному плану стоит отнестись с самым пристальным вниманием, чтобы торговые издержки не стали неприятным сюрпризом и не повлияли на размер прибыли.

Перед началом торговли рекомендуется изучить предложения нескольких брокеров, трезво оценить предоставляемые ими возможности и плату за них. На основе этой информации провести сравнение брокеров по комиссиям и другим ключевым условиям обслуживания. Такой анализ позволит подобрать посредника, который будет наиболее выгоден при сотрудничестве для той или иной стратегии поведения на фондовой бирже.

Чтобы помочь начинающим инвесторам в их выборе, мы провели собственное сравнение тарифов брокеров из десятки крупнейших в России по числу активных клиентов и суммарному торговому обороту. Итоги нашего исследования позволят быстрее сориентироваться в обилии предложений и выбрать для себя компанию, в которой лучше покупать валюту, ценные бумаги и другие финансовые инструменты.

Сравнительная таблица условий обслуживания у разных брокеров

Для наглядности мы составили таблицу, позволяющую сравнить посредников по нескольким ключевым параметрам:

- размеру абонентской платы;

- размеру комиссий по сделкам с ценными бумагами;

- возможности открыть индивидуальный инвестиционный счет (ИИС)* вместо обычного брокерского счета.

Мы рассмотрели актуальные на 2022 год тарифы ведущих российских брокерских компаний и разделили предлагаемые ими условия на 2 категории:

- для инвесторов — лиц, нацеленных на среднесрочные и долгосрочные инвестиции, не совершающих большое число сделок на фондовом рынке и приобретающих в основном акции, облигации и ПИФы;

- для трейдеров — более активных биржевых игроков, оперирующих разными видами инструментов и совершающих множественные сделки.

* Подробнее об особенностях открытия и ведения ИИС читайте в нашем отдельном материале. В нем мы рассказываем, как можно дополнительно заработать с помощью ИИС, экономя на налогах.

Итак, знакомьтесь с результатами нашего сравнения и решайте, какой брокер для вас самый выгодный по размеру комиссий и других сборов.

| Брокерская компания | Ежемесячная абонентская плата | Комиссия за сделки по ценным бумагам | Возможность открытия ИИС | ||

| для инвесторов | для трейдеров | для инвесторов | для трейдеров | ||

| ВТБ | Нет | 150 рублей — при наличии торговых операций. При их отсутствии абонентская плата не взимается. | 0,05% + биржевая комиссия не менее 0,01% | От 0,015% до 0,0472% + биржевая комиссия не менее 0,01% | Да |

| БКС | Нет | 299 рублей | 0,10% | От 0,01% до 0,03% | Да |

| АК БАРС Финанс | Нет | Нет | От 0,05% до 0,15% | От 0,01% до 0,04% | Да |

| Финам | Нет | 200 рублей | От 0,05% до 0,1% | От 0,00944% до 0,025% | Да |

| Тинькофф Инвестиции | Нет | 290 рублей при совершении сделок. | 0,30% | 0,05% | Да |

| Сбер | Нет | Нет | От 0,3% до 1,5% | От 0,018% до 1,5% | Да |

| Альфа-Инвестиции | Нет | 199 рублей — при совершении торговых операций. При их отсутствии оплата не требуется. | 0,30% | От 0,014% до 0,3% | Да |

| Открытие | Нет | 250 рублей | От 0,025% | От 0,005 до 0,05% | Да |

| АЛОР | Нет | 250 рублей + плата за депозитарий 150 рублей. Обслуживание бесплатно, если в текущем месяце отсутствуют биржевые операции и размер инвестиционного портфеля превышает 50 тысяч рублей. | От 0,1% + базовое вознаграждение от 0,01% | От 0,01% до 0,08% | Да |

| Фридом Финанс | Нет | 600 рублей | 0,12% | 0% — при ежемесячном обороте до 1,5 миллиона. Если оборот выше — от 0,02% до 0,04%. | Да |

Краткое описание брокерских тарифов

Среди представленных на российском и постсоветском пространстве брокеров мы рассмотрели следующие тарифы:

«Мой онлайн». Комиссионные: по ценным бумагам и валюте — 0,05% + биржевая комиссия от 0,01%; по итогам закрытия сделок — не взимаются.

«Профессиональный стандарт». Градиентная комиссия с привязкой к обороту средств: до 1 миллиона рублей — 0,0472%, от 1 до 5 миллионов руб. — 0,0295% и так далее до суммы свыше 100 миллионов — 0,015%. Плюс биржевые сборы от 0,01% и фиксированная ежемесячная плата 150 руб. при наличии хотя бы одной сделки.

«Инвестор». Без абонентских взносов. Комиссия по сделкам на фондовом и валютном рынках — 0,1%, на срочном рынке — 3 руб. за контракт, по маржинальным сделкам РЕПО/СВОП — от 4 до 16%.

«Трейдер». Фиксированный месячный платеж — 299 руб. Если сделок не проводится, плата отсутствует. Комиссионные по операциям с ценными бумагами и валютами варьируются от 0,01% до 0,03% и зависят от суммарного оборота на всех площадках; по операциям с фьючерсами и опционами — от 0,1 до 1 руб. за контракт. По сделкам РЕПО/СВОП ставка от 4% до 16%.

АК БАРС Финанс

«Стандарт». Вознаграждение брокера: при сделках купли-продажи ценных бумаг до 1,5 миллиона руб. — 0,05%; от 1,5 до 5 миллионов — 0,03%; от 5 до 30 миллионов — 0,02%; свыше 30 миллионов — 0,01%. При купле-продаже валюты и драгоценных металлов — от 0,01% до 0,05% в зависимости от оборота. По операциям с фьючерсами и опционами — от 2 до 5 руб. за контракт.

«Алга». Вознаграждение брокера: по операциям с ценными бумагами — 0,05 %, но не менее 1 коп. за сделку; с валютой и драгметаллами — 0,05%, но не менее 1 руб. за сделку; по фьючерсным и опционным контрактам — от 8 до 10 руб. за контракт.

Финам

«Стратег». Ведение счета бесплатно. Размер комиссии по акциям, бондам и инвестиционным паям — 0,05% на Мосбирже, 0,1% на СПБ Бирже, 0,08% на зарубежных площадках. По валютам — от 0,00983% до 0,03682%, по срочному рынку — от 90 копеек до 1,5 доллара за контракт в зависимости от площадки.

«Инвестор». Ведение счета платное — 200 руб. в месяц. Комиссия по ценным бумагам — от 0,00944% до 0,0354% на иностранных биржах, от 0,025% до 0,035% на Московской и Санкт-Петербургской биржах. Дополнительно взимаются биржевые сборы. Комиссия по сделкам с валютами — от 0,00983% до 0,03682%, с фьючерсами и опционами — 45 копеек до 1,5 доллара за контракт.

Тинькофф Инвестиции

«Инвестор». Абонентская плата отсутствует. Сборы по сделкам с акциями, бондами, ETF, валютными инструментами, депозитарными расписками — 0,3%; по срочным контрактам — 10 руб.

«Трейдер». Абонентский взнос — 290 руб. в месяц. Базовый сбор по акциям, облигациям, ETF, валютным инструментам и депозитарным распискам — 0,05%; по срочным контрактам — от 5 до 10 руб.

«Инвестиционный». Вознаграждение брокера при оформлении сделок по ценным бумагам — от 0,3% до 1,5% с оборота за торговую сессию; по срочным инструментам — 50 копеек за контракт; валютам — 0,2%.

«Самостоятельный». Комиссионные за проводку сделок по ценным бумагам — от 0,018% до 1,5%; по срочным контрактам — 50 копеек; по валютным инструментам — от 0,02% до 0,2%.

Альфа-Инвестиции

«Инвестор». Бесплатное обслуживание. Единая комиссия на все виды активов, кроме фьючерсов — 0,3%; по фьючерсам — от половины размера биржевого сбора до полного его размера.

«Трейдер». Плата за обслуживание 199 руб. в месяц при условии заключения сделок, при их отсутствии плата не взимается. Комиссия по ценным бумагам и валютам на биржевых площадках — от 0,014% до 0,049%, на внебиржевых — от 0,1% до 0,3%; по фьючерсам — от половины размера биржевого сбора до полного его размера.

Открытие

«Инвестиционный». Абонентской платы нет. Брокерское вознаграждение за заключение сделок купли-продажи с ценными бумагами — 0,025%, но не менее 50 руб. Обслуживание на срочном рынке — от 10 копеек до 2 рублей за контракт; на валютном и драгметаллов — 0,025%.

«Спекулятивный». Ежемесячно при совершении операций списывается платеж 250 руб. Сборы на рынке ценных бумаг — от 0,005% до 0,05% в зависимости от суммарного оборота за день; на срочном рынке — от 10 копеек до 2,36 руб. за контракт; на валютном и драгметаллов — 0,0018% до 0,0128%.

«Единый». Без фиксированного взноса. Комиссия от оборота на фондовом рынке — 0,1%. Дополнительно списывается базовое вознаграждение Московской биржи в размере 0,01% и СПБ Биржи в размере клирингового сбора. Сделки внебиржевого рынка — 0,1 %, но не менее 2 тысяч руб.

«Активный». Ежемесячный обязательный платеж 250 руб. Плата за депозитарий — 150 руб. в месяц. Владелец счета освобождается от этих платежей, если в текущем месяце не совершал операций, а стоимость его портфеля превышает 50 тысяч руб. Комиссионные за открытие и закрытие позиций на фондовом рынке — от 0,01% до 0,08%; внебиржевом рынке — 0,1 %, но не менее 2 тысяч руб.

Фридом Финанс

«Стандартный». Без обязательной платы. Вознаграждение брокера по сделкам с ценными бумагами — 0,12%, по срочным инструментам — 1 рубль.

«Все включено». Фиксированный ежемесячный взнос — 600 руб. Комиссионные по ценным бумагам при суммарном обороте в месяц до 1,5 миллиона рублей составляют 0%; при обороте свыше 1,5 миллиона рублей варьируются от 0,02% до 0,04%. По срочным контрактам комиссия — 1 руб.

Какой тариф и условия выбрать новичку, трейдеру и инвестору

Выбирая брокера и тариф, важно понимать, что для разных стратегий торговли на бирже подходят принципиально разные условия. Предложения, выгодные для профессиональных трейдеров, практикующих дейтрейдинг и скальпинг, скорее всего, будут неудобны для среднесрочных и долгосрочных инвесторов и абсолютно неприемлемы для новичков с ограниченным капиталом.

Новичкам, только пробующим себя в формате фондового рынка и инвестирующих скромные суммы, важно отсутствие обязательных платежей за брокерское обслуживание, депозитарий и ограничений на размер минимальной сделки. Размер комиссионных не критичен, их устроят как высокие, так и низкие, лишь бы комиссия не сводила к нулю прибыль от сделки.

Опытном инвестору, оперирующему более крупными суммами, но не совершающему большое число операций ежемесячно, а покупающему иногда — от 1 раза в несколько месяцев до нескольких раз в месяц, — также будет лучше не платить никакой абонентской платы и не оплачивать депозитарий. Комиссии по сделкам интересны средние и низкие.

Профессиональному трейдеру, активно торгующему не просто в течение месяца, а в течение суток, критично важны максимально низкие комиссии за каждую операцию. Ведь их он совершает множество. Чтобы торговые издержки не съедали полученную прибыль, они должны быть минимальными. При этом с учетом оборота и существенного ежемесячного дохода трейдера плата за абонентское обслуживание и ведение депозита — не столь существенный минус, с лихвой компенсируемый приобретаемой выгодой.

Наглядный пример с расчетом трат по разным типам стратегии

Чтобы проиллюстрировать разницу, рассмотрим на конкретном примере расчет затрат для трех человек:

- Новичок. Имеет стартовый капитал 30 тысяч рублей. В течение месяца делает несколько пробных мелких покупок, вкладывая все имеющиеся деньги в акции.

- Инвестор. В начале сотрудничества с брокером совершает 1-3 крупные покупки, вкладывая средства на год. Сумма инвестиций — 500 тысяч рублей.

- Трейдер. Размер капитала — 500 тысяч рублей. Совершает несколько операций за торговую сессию. Оборачивает капитал несколько раз за месяц, достигая суммарного оборота в 4 миллиона рублей. Проводит операции с множеством разных инструментов: ETF, облигации, акции, валюты, фьючерсы, опционы и т.д.

Предположим, что этим трем лицам предоставлен выбор между двумя брокерами со следующими условиями обслуживания:

Источник https://investfuture.ru/articles/id/gde-luchshe-otkryt-iis-vybiraem-brokera

Источник https://bankiros.ru/investments/brokers

Источник https://beststocks.ru/journal/sravnenie-tarifov-brokerov/