Формы международного кредита: определение, основные функции и особенности

Фирменный кредит – это ссуда, которая предоставляется компанией одной страны импортёру другой страны в виде отсрочки платежа.

Фирменный кредит также называют коммерческим. Во внешней торговле он всегда сочетается с расчётами по товарным операциям. Для коммерческих кредитов характерны разные сроки, чаще всего от двух до семи лет, однако вместе с тем, как оборудование и машины, которые продаются в кредит становятся более технически сложными, что оказало влияние на увеличение срока фирменного кредитования, в некоторых случаях до 15 лет.

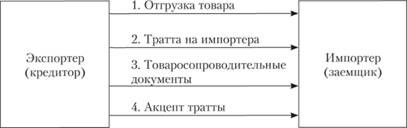

Формы расчётов, которые применяются при фирменном кредитовании, становятся определяющими для предоставления вексельного кредита, по открытому счёту и авансовому платежу. Суть вексельного кредита заключается в том, что экспортёр заключает соглашение о продаже товара, одновременно выставляет переводной вексель на импортёра, который по получении товаросопроводительных документов акцептует вексель, иными словами, он соглашается на оплату его в указанный срок.

Кредит по открытому счёту

Кредит по открытому счёту предоставляется в виде соглашения, которое заключается между экспортёром и импортёром. На основе кредитного соглашения экспортёр записывает на счёт импортёра как его долг стоимость отгруженных и проданных товаров, при этом импортёр обязан погасить задолженность в назначенный срок.

Кредит по открытому счёту используется для регулярных поставок товаров и предусматривает периодическое погашение задолженности в середине или в конце месяца.

Авансовый платёж совершается импортёром при подписании контракта в размере 10-15% от его суммы в пользу экспортёра.

Авансовый платёж – это средство обеспечения кредитного обязательства должника.

Примечательно, что в случае невыполнения договора экспортёром он обязан будет вернуть аванс без учёта расходов и убытков.

На изображении ниже представлены различные характерные черты, которые помогают структурировать кредиты, обращающиеся на международном кредитном рынке. Однако, несмотря на данные характеристики самым главным критерием для классификации основных форм международных кредитов всё же остаётся признак кредитора.

На изображении ниже представлена схема вексельного кредитования.

Таблица ниже, в которой представлены преимущества и недостатки фирменного кредита, подробно описывает каждый из них.

Надо сказать, что фирменные кредиты при поставках машин, оборудования, судов и другого дорогостоящего оборудования часто сочетаются с банковскими.

Банковский кредит

Банковские международные кредиты – это ссуды, которые предоставляются под залог товаров, товаросопроводительных документов, векселей, учёта тратт.

Зачастую банки практикуют выдачу бланковых кредитов, исключительно для крупных компаний-импортёров. Такие кредиты предоставляются без формального обеспечения.

| Преимущества | Недостатки |

| Относительное невмешательство государства в коммерческие сделки | Ограниченность сроков и размеров кредита средствами и финансовым состоянием экспортера |

| Возможности согласования кредита непосредственно сторонами сделки | Связанность импортера с определенным экспортером |

| Срок использования заемных средств (кредита) и срок погашения кредита рассчитываются отдельно и затем суммируются | Повышение цены товара на стоимость кредита (процент) |

В таблице ниже представлены основные преимущества и недостатки банковских кредитов.Банковские кредиты уполномочены выдавать банки, банкирские дома, финансовые группы и консорциумы банков. Справедливо отметить, что банковские кредиты, подобно коммерческим, также имеют ряд достоинств и недостатков.

| Преимущества | Недостатки |

| Возможность импортера (заемщика) свободно распоряжаться кредитом | Банки ограничивают кредиты пределами своей страны |

| Удлинение сроков кредитования до 10–15 лет (за счет государственных гарантий) | Связанный, целевой характер кредитования |

Выделяют два вида банковских кредитов: экспортные и финансовые.

Экспортный кредит – это ссуда, которая выдаётся банком страны-экспортёра банку страны-импортёра, с целью кредитования международных операций.

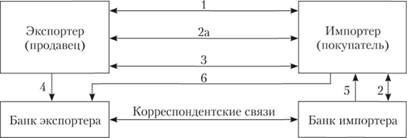

На изображении ниже представлена схема, которая подробно описывает банковский кредит.

Финансовый кредит банка служит для того, чтобы обеспечить импортёру возможность покупать товары на любом рынке с максимальной выгодой. Примечательно, что финансовый кредит не обязательно связан с товарными поставками применяется для погашения внешних кредитов и пополнения авуаров в иностранной валюте.

Акцептный кредит

Для крупных банков характерно предоставление акцептных кредитов в виде акцепта тратты. В подобной ситуации экспортёр заключает договор с импортёром с целью определения платежей, которые будут проходить через банк в форме акцепта или тратт, которые, в свою очередь, выставит экспортёр. В этой ситуации акцептант выступает основным должником, принимая на себя ответственность за оплату векселя в установленный срок.

Векселя, которые акцептовал банк, расширяют возможности международного кредита, поскольку они служат основанием для предоставления межбанковских кредитов.

Таким образом, формируется рынок банковских акцептов, на котором быстро реализуются тратты, акцептованные первоклассным банком. Кроме всего прочего, необходимо отметить, что механизм возобновления акцептов увеличивает сроки кредитования от краткосрочных до долгосрочных.

Логичным продолжением акцептного кредита стал акцептно-рамбурсный кредит. Его суть заключается в сочетании акцепта векселей экспортёра банком третьей страны и перевода суммы векселя импортёром банку-акцептанту.

На изображении ниже представлена схема акцептно-рамбурсного кредита.

В силу того, что банк экспортёра переучитывает акцептованную тратту, то она затем обращается на международном кредитном рынке, который одновременно с тем является совокупным кредитором. Именно в этом заключается специфическая особенность и преимущества акцептно-рамбурсного кредита. Необходимо отметить, что установление условий для акцептно-рамбурсного кредита происходят на основе предварительной межбанковской договорённости.

Брокерский кредит

Международный кредитный рынок предлагает брокерские кредиты. Их особенность заключается в том, что в схеме кредитования помимо стандартных четырёх сторон: экспортёр, импортёр, банк импортёра, банк экспортёра; также присутствуют брокерские компании, главная роль которых заключается в том, чтобы взять кредиты у банков.

Брокерский кредит – это промежуточная форма между фирменными и банковскими кредитами.

Брокерский кредит подобно коммерческому кредиту обслуживает внешнеторговые сделки и вместе с тем имеет отношение к банковскому, поскольку ссуда у банка берётся брокером. Необходимо понимать, что в таком случае существует брокерская комиссия, она чаще всего варьируется в пределах от 2 до 3% от суммы сделки.

Современные условия на международном кредитном рынке таковы, что роль брокеров постепенно уменьшается.

Следует отметить, что фирменные и банковские кредиты в последние годы стали удлинять свои сроки. В тех условиях специализации и универсализации, которые сформировались на международном кредитном рынке, банки вынуждены предоставлять кредиты на более длительное время: от 10 до 40 лет. Таким образом, долгосрочными можно считать банковские кредиты по компенсационным соглашениям.

Понятие долгосрочного кредита на международном кредитном рынке используется для обозначения ссуды специализированных кредитных учреждений. Займы представляют собой одну из разновидностей долгосрочного кредитования, главное условие – они должны осуществляться в форме привлечения предприятиями, банками, государством заёмных средств на уровне не ниже национального на международном кредитном рынке. Особенность долгосрочных кредитов и займов состоит в том, что они обслуживают расширенное воспроизводство основного капитала экспорт дорогостоящего оснащения для предприятий и производств, а также реализация промышленных проектов.

Коммерческий кредит по компенсационным сделкам выступает для импортёра в качестве средства увязки платежей за закупаемое оборудование, в том числе выручки от встречных поставок товаров для экспорта в компенсацию данных платежей.

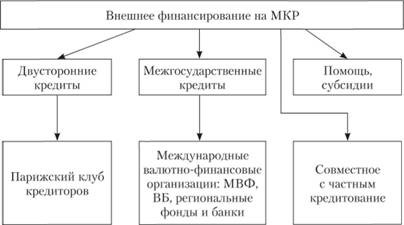

Государственный кредит

Необходимо отметить, что кроме частных кредитов на международном кредитном рынке имеют большое распространение государственные кредиты. Они могут быть среднесрочными и долгосрочными. Средства на данные кредиты выделяют страны по отдельности или в группе.

Двустороннее государственное кредитование – это процедура, которая предусматривает предоставление кредита преимущественно на конкретные цели одним государством другому государству.

Логично, что среди основных государств-кредиторов в основном те, кто лидируют по своему экономическому развитию. Это страны промышленно развитые и экономически стабильные.

Средства, которые они выделяют на кредиты, они используют из собственных бюджетов. Сегодня самыми главными заёмщиками в мире являются Япония, Германия, США, Франция, Бельгия, Нидерланды. А вот среди заёмщиков в большинстве своём страны Центральной и Восточной Европы, Латинской Америки, Южной Азии, Африканские государства и страны Ближнего Востока.

Однако необходимо понимать, что экономически развитые страны также могут выступать и в качестве заёмщика, такая практика не нова и достаточно распространена.

Стоит отметить, что самым крупным заёмщиком в мире являются США и Германия.

Для регулирования системы международного кредитования был создан специальный международный клуб – Парижский. В него входят все государства, которые пользуются двусторонними государственными кредитами.

На изображении ниже представлена схема государственных кредитов на международном кредитном рынке.

Межгосударственные или многосторонние государственные кредиты предоставляются государству-заёмщику посредством международных финансовых организаций. Среди них МВФ, Всемирный банк, ЕБРР, АзБР и многие другие. Именно они являются ключевыми игроками на международном кредитном рынке, они совершают основную часть операций.

Двусторонние и многосторонние кредиты предоставляются заёмщикам-государствам, которые формируют условия на рынке и имеют высокую степень дифференциации. Двусторонние кредиты предполагают прибавку к базовой процентной ставке, размер которой формируется на основе рейтинга государства-дебитора. Публикацией кредитных рейтингов занимаются несколько специализированных агентств, а методики расчёта данных рейтингов предоставляет Базельский банк международных расчётов.

Многосторонние кредиты предоставляются на льготных условиях, принимая во внимание самую низкую процентную ставку в сравнении со средними по аналогичным двусторонним кредитам на международном кредитном рынке.

Международные государственные кредиты

Международные государственные кредиты – это источник образования внешней задолженности государства.

Примечательно, что в современных экономических условиях все без исключения страны имеют внешний долг, вне зависимости от того, какой рынок в данной стране: формирующийся или развитый.

Самыми крупными государствами-должниками являются США, Германия Франция Бразилия, Мексика, Аргентина, Венесуэла, Боливия, Индия.

Необходимо сказать о том, что именно кризис внешней задолженности оказал серьёзное воздействие на развивающиеся страны в 1982 г., тем самым изменив в корне структуру межгосударственного кредитования на международном кредитном рынке, переместив центр тяжести на многостороннее кредитование посредством, в первую очередь, МВФ и Всемирного банка.

Проектное кредитование, лизинг, факторинг и форфейтинг стали совершенно новыми формами международного кредитования, которые появились на международном кредитном рынке совсем недавно.

Проектное кредитование

Суть проектного кредитования заключается в том, что в нём отражается совокупность всех этапов инвестиционного цикла. Для этих целей был создан специальный банковский синдикат, который возглавляет банк-менеджер.

Проектное кредитование – это выражение современной тенденции развития международного кредитного рынка, которое состоит в быстром увеличении потребностей в долгосрочном кредитовании.

Для проектного кредитования характерны шесть этапов инвестиционного цикла, которые выделяются банком-менеджером:

- Поиск объекта кредитования.

- Оценка выгод и рисков.

- Составление схемы кредитования.

- Заключение соглашений между всеми участниками.

- Реализация программы кредитования.

- Оценка результатов.

Для проектного кредитования свойственны следующие принципы:

- Для оценки рентабельности проекта банк должен установить запас прочности проекта. Его можно вычисляют по формуле ниже.

- Прежде, чем заключить договор на кредитование, необходимо изучить динамику цен на продукцию, производство которой нуждается в финансировании. Для этого нужно провести сравнительный анализ трёх вариантов: проекта спонсора, пессимистического прогноза банка, базового компромиссного варианта. Подготовкой данной информации занимаются независимые эксперты.

- Проектное кредитование подразумевает использование принципа ограниченной ответственности клиента. Его суть в том, что банк имеет право претендовать на погашение кредита только через реализацию продукции этого проекта.

- Принцип дополнительного обеспечения погашения. Оно состоит из платёжной гарантии, гарантии спонсоров в том, что они не откажутся от осуществления проекта, гарантии обеспечения снабжения всем необходимым компании, которые занимаются воплощением проекта, а также депозита спонсоров в банке-кредиторе на конкретную сумму денег.

- Банк берёт на себя риск, который может возникнуть при использовании кредитуемого объекта.

- Проектное кредитование подразумевает различные условия кредитования в рамках траншей кредитной линии.

- Погашать кредит необходимо последовательно и постепенно. Его график напрямую зависит от эксплуатируемого цикла.

Проектное финансирование – это разновидность банковского кредитования инвестиционных проектов, для которого характерно частичная или полная ответственность за риски, связанные с воплощением проекта.

Необходимо отметить, что кредит погашается только за счёт средств, которые выручены в ходе эксплуатации или продажи продукта кредитования.

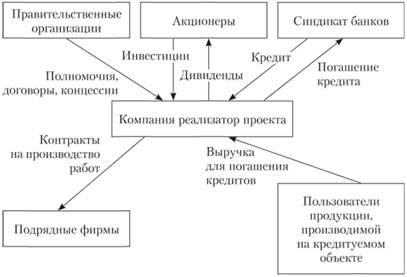

На изображении ниже схематично представлен механизм проектного кредитования.

Специфическая особенность проектного кредитования заключается в том, что при обычном банк изучает кредитную историю заёмщика, а при проектном банк опирается на проектный анализ. При оценке финансовой эффективности проекта рассчитывают в основном следующие показатели: NPV (Net Present Value) – чистая приведённая стоимость проекта, IRR (Internal Rate of Return) – внутренняя норма рентабельности, ROI (Return of Investment) – срок окупаемости инвестиций.

Среди методов, которые применяются для оценки рисков кредитуемого проекта следующие: оценка чувствительности проект и определение точки безубыточности. В аспекте распределения рисков реализации инвестиционного проекта необходимо классифицировать проектное кредитование следующим образом: 1. Без права регресса кредитора на заёмщика. 2. С ограниченным регрессом. 3. С полным регрессом.

В современных условиях рыночной экономики проектное кредитование больше не является чистой формой частнобанковского кредита. Участниками синдицированных кредитов являются международные финансовые организации, еврокредиты, предоставленные на ролловерной основе синдикатами банков, а также государственные агентства экспертных проектов.

Говоря о недостатках для заёмщика средств по проектному кредитованию, необходимо выделить следующие:

- Высокие проценты.

- Большие затраты на этапе прединвестирования.

- Большой срок от момента подачи заявки до подписания кредитного соглашения.

- Особый контроль за деятельностью заёмщика.

- Риск потери независимости для заёмщика.

Именно из-за этих недостатков проектного кредитования заёмщики всё чаще выбирают фирменные кредиты.

Лизинг

Помимо проектного кредитования и фирменного кредита на международном кредитном рынке широко применяется лизинг.

Лизинг – это долгосрочный кредит, который представлен в форме предоставления лизингодателем лизингополучателю в аренду материальных ценностей на разный срок.

Для нормального функционирования лизингового кредитования специально создаются лизинговые компании. Основная цель лизинга состоит в том, чтобы предоставить дорогостоящее оборудование компаниям в аренду на срок от трёх до пятнадцати лет без права перехода права собственности.

Ключевые особенности лизинга заключаются в следующем:

- Лизингополучатель самостоятельно выбирает объект сделки.

- Срок лизинга всегда меньше срока износа оборудования, а скорее равен сроку налоговой амортизации.

- По завершению срока лизингового контракта клиент может дальше арендовать объект лизинга по льготной ставку или выкупить его по остаточной стоимости.

- Чаще всего лизингодателем выступает финансовое учреждение – лизинговая компания.

Востребованность в лизинговых операциях особенно проявилась в 1970-х гг. Это время характеризуется тем, что международный кредитный рынок был не в состоянии самостоятельно обслужить все потребности заёмщиков в долгосрочном кредитовании на сроки 10-15 лет.

Сегодня лизинговые услуги представлены в широчайшем спектре на международном кредитном рынке. Это говорит о быстром росте объёмов, расширении географии и т.п. Лизинговые операции проводят не банки, а лизинговые компании, которые, в свою очередь, весьма конкурентоспособны в банковском секторе. Они и вполне логично, поскольку лизинг имеет следующие преимущества:

- Лизинг предлагает обширную пакетную программу услуг.

- Возможность получения уже полностью готового объекта.

- Лизинговая компания и клиент на начальном этапе согласовывают все условия кредитования.

- Согласно мировой практике, обязательства по лизингу не включаются в объём внешней задолженности страны.

Выделяют лизинг двух типов: прямой и косвенный. Прямой лизинг подразумевает, что лизингодатель-изготовитель имущества, а косвенный, что лизингодателем является третье лицо. По методу кредитования также выделяют срочный и возобновляемый лизинг. Срочный лизинг предполагает одноразовую аренду, а возобновляемый – договор лизинга возобновляется по ходу окончания последовательных сроков.

Помимо уже упомянутых существует ещё операционный и финансовый лизинг. Операционный лизинг заключается в том случае, если компания не намеревается покупать объект в собственность. Финансовый лизинг подразумевает, что лизингополучатель сочетает аренду с последующим приобретением объекта в собственность по остаточной стоимости. От особенностей арендуемого объекта также выделяют лизинг движимого и недвижимого имущества. Примечательно, что лизинг движимого имущества более распространённый, недели лизинг недвижимости. Отметим, что лизинг недвижимости в основном используется при строительстве с последующим лизингом построенного объекта.

Оценка рисков, которые появляются при лизинговых операциях, подразумевает, что крайне важно обращать внимание на следующие факторы:

- Коммерческая и финансовая репутация компании-лизингополучателя.

- Финансово-экономическая и политическая ситуация в стране, в которой расположена компания-лизингополучатель.

- Продажная цена объёма сделки и динамика изменения данной цены на рынке вторичного потребления за последние несколько лет.

- Условия эксплуатации объекта лизинга определяются лизинговой компанией.

Лизинговые договоры бывают двух типов:

- Договор чистого лизинга, при котором все дополнительные расходы ложатся на лизингополучателя.

- Договор полного лизинга, в соответствии с которым арендодатель несёт ответственность за техническое обслуживание и иные расходы, которые влечёт за собой использование имущества лизинга.

Период лизинга – это срок действия лизингового соглашения, на протяжении которого сданное в лизинг имущество находится на балансе лизингодателя, при этом используется лизингополучателем.

Выделяют два периода лизинга – первичный и вторичный. Первичным считается тот период действия контракта, в который лизингополучатель ещё не выплатил лизингодателю всю сумму амортизационных отчислений и процентов. Вторичным называют период, когда лизингополучатель полностью расплатился с лизингодателем, но последний не передал ему право собственности на объект. В таком случае, лизингополучатель продолжает эксплуатировать объект лизинга за минимальные проценты.

Международный кредитный рынок подразумевает использование следующих форм лизинга:

- Стандартный лизинг.

- Возвратный лизинг.

- Мокрый лизинг.

- Чистый лизинг.

- Лизинг на остаточную стоимость оборудования.

- Лизинг с полным обслуживанием.

- Лизинг поставщику.

- Возобновляемый лизинг.

- Вендор-лизинг.

Остановимся на каждом более подробно. Стандартный лизинг не требует никаких комментариев. Возвратный лизинг подразумевает, что собственник оборудования продаёт лизинговой компании оборудование, а после использует его для сдачи в аренду, иными словами, в качестве продавца оборудования выступает лизингополучатель. Суть мокрого лизинга заключается в том, что услуги ремонта оборудования, страхования, управления производством и пр. оказывает лизингодатель. Этот вид лизинга является одним из самых дорогостоящих. Чистый лизинг подразумевает, что основная ответственность за эксплуатацию принимает на себя лизингополучатель. Лизинг на остаточную стоимость оборудования используется в отношении оборудования, которое уже было в использовании. Такой лизинг не выдаётся на срок более четырёх лет. Лизинг с полным обслуживанием практически идентичен с мокрым лизингом, однако в договоре первого указываются некоторые дополнительные услуги по обслуживанию. Лизинг поставщику похож на лизинг типа «лиз-бэк». Он предусматривает двойную роль поставщика: продавца и основного арендатора, который должен отыскать субарендатора и предоставить им в аренду оборудование. Суть возобновляемого лизинга в том, что периодически необходимо производить замену оборудования на более современное. Этот лизинг является самым популярным в сфере аренды компьютерной техники. Вендор-лизинг предусматривает, что в качестве лизинговой компании выступает ассоциация компаний-производителей совместно с лизинговой компанией или банком.

В таблице ниже представлены лизинговые операции, которые наиболее выгодны для лизингодателя, лизингополучателя и производителя оборудования.

Риск утраты или повреждения имущества лежит на его собственнике, т.е. лизингодателе.

Лизинг позволяет расширять производство без накопления капитала. Обслуживание и ремонт оборудования могут осуществляться собственником. Лизинг ускоряет модернизацию и ремонт оборудования.

Он надежно застрахован от риска неплатежеспособности лизингополучателя.

Когда арендованное имущество занесено в актив баланса, лизингодатель может приступить к его амортизации.

Платежи производятся не единовременно, а по частям и в согласованные сроки.

Лизинг предпочтителен с точки зрения налогообложения.

Лизинг расширяет возможности покупателя пользоваться кредитом.

При лизинге лизингополучатель может использовать прибыль для погашения кредита.

Лизинг обеспечивает 100%-ное кредитование сделки, а обычный кредит 80-85%.

Срок лизинга значительно дольше срока кредита

Факторинг

Факторинг – это международный кредит, который выступает в форме покупки специализированной финансовой компанией денежных требований экспортёра к импортёру и их инкассации.

Факторинг на международном кредитном рынке развивался вместе с тем, как в 1960-1970-х гг. отмечались массовые неплатежи по кредитам, задержка платежей, в том числе и растущая потребность экспортёров в новых кредитах, с которой уже не могли справляться все банки, обслуживающие внешнеторговую деятельность. В этой нише заняли своё место факторинговые компании. Факторинговая компания кредитует экспортера, авансируя его до момента наступления срока требований. Размер данной ссуды варьируется от 70 до 90% суммы счёта-фактуры в зависимости от кредитоспособности клиента. Оставшиеся 10-30% после вычета процента за факторинг-кредит и комиссии за услуги факторинг компании зачисляются на блокированный счёт клиента. Применение средств данного счёта используются как страховочный фонд для покрытия возможных рисков факторинг-компаний. По окончании выплат по кредиту факторинг-компания обязана ликвидировать блокированный счёт, при этом остаток возвращается клиенту. Процент за факторинг-кредит чаще всего выше официальной учётной ставки на 2-4%, в силу этих обстоятельств факторинг-компаниям обеспечиваются высокие прибыли. Даже несмотря на дороговизну факторинга, экспортёр имеет свой интерес в нём, поскольку он расширяет свои источники кредитования, тем самым обеспечивая ускорение оборота средств во внешней торговле и предоставляя дополнительные услуги, среди них инкассовые, доверительные и пр. Срок факторинга чаще всего равняется 120 дням.

Компания-экспортёр, после подписания факторинг-соглашения, должна передать все требования, которые имеют отношение к реализации товаров, факторинг-компании. В этой связи факторинг-компания, после приобретения дебиторской задолженности экспортёра, ведёт бухгалтерский учёт дебиторов и кредиторов. Данная услуга всеми способами упрощает ведение счетов экспортёра, поскольку он имеет отношение к не множеству импортёров, а к одной факторинг-компании. Таким образом, компания которая занимается ведением счетов экспортёра, получает за это комиссионные в размере 0,5-2% от суммы оборота клиента. Факторинг-компания занимается серьёзной проверкой платежеспособностью клиента, перед тем, как вступить с ним в финансово-кредитные отношения. Только после этого они могут взять на себя риски неоплаты требований, а также финансовые риски, которые связаны с неплатежеспособностью импортёра.

Важно сказать, что факторинг является выгодным в первую очередь для крупный компаний-экспортёров, которым характерна широкая клиентская база, большие отсрочки по платежам и незначительная наличность.

Форфейтинг

Лизинг и факторинг стоят в одном ряду с форфейтингом. Он появился как потребность международного кредитного рынка в расширении потребностей его участников в новых формах кредитования.

Форфейтинг – это покупка на полный срок на предварительно оговоренных условиях векселей и других долговых обязательств по заниженной цене.

Покупатель требований возлагает на себя коммерческие риски без права регресса этих документов на экспортёра. У форфейтинга есть некоторые отличия от обычного учёта векселей, они заключаются в следующем:

- Большие сумму поставок.

- Большое время отсрочки платежа.

- Наличие гарантии первоклассного банка по переучёту векселей.

Механизм форфейтинга работает так: форфейтор покупает долговые требования экспортёра за вычетом процентов на весь срок. В тот самый момент сделка переходит из разряда кредитной в наличную, что автоматически приобретает выгоду для экспортёра. Учёт векселей осуществляется по фиксированной ставке, которая, в свою очередь, индексируется по ставке ЛИБОР. В данной ситуации скидка и её размер зависит напрямую от риска неплатежа, валюты платежа, срока векселя. Операции «а форфе» выступают в качестве дополнения к предложению международного кредитного рынка и таким образом сформировали структуру, которая применяется с целью кредитования экспорта оборудования, сырья и пр. Форфейтинг в сравнении с иными формами кредитования предоставляет своим потребителям (экспортёрам) следующие преимущества:

Валютно-финансовые условия международного кредита

В условиях глобализации мировой экономики валютные кредиты – не редкость. В качестве заемщиков выступают физические лица, организации и банки. Как правило, за деньгами обращаются коммерческие структуры, ведущие активную внешнеэкономическую деятельность, нуждающиеся в пополнении основных или оборотных средств. Ставки, сроки, суммы и иные условия сотрудничества партнеров детально прописываются в заключаемом между ними договоре.

Порядок выдачи валютных кредитов

Разновидностью банковских ссуд является валютный кредит, т.е. сумма, выдаваемая на условиях платности и возвратности в иностранной валюте. В зависимости от того, кто является получателем средств, выделяют внутренние кредиты (т.е. выдаваемые клиентам – гражданам и организациям) и межбанковские (т.е. предоставляемые финансовым учреждениям).

Кредиты в валюте предоставляются компаниям на пополнение основных средств или оборотного капитала. Принимая решение о выдаче, банк-кредитор учитывает следующие факторы:

- реальную потребность клиента в заемных средствах;

- результаты анализа его финансового состояния;

- цель кредитования, планируемые направления расходования денег;

- наличие гарантий своевременного возврата средств (положительная кредитная история заемщика, присутствие залога, готовность получить гарантию и т.д.);

- страна, где зарегистрирован потенциальный клиент, банк, в котором он обслуживается.

Чтобы получить заемные средства в валюте, клиент должен подать потенциальному кредитору комплект документов. Его состав зависит от внутренней политики кредитной организации, но в большинстве случаев включает следующие позиции:

- заявление на выдачу средств;

- заверенные копии уставных документов;

- лицензии (если деятельность фирмы подлежит лицензированию);

- договор аренды по адресу местонахождения юридического лица;

- нотариальную карточку образцов подписей;

- технико-экономическое обоснование;

- иные документы, подтверждающие обороты компании (договоры с контрагентами, накладные, выписки по банковскому счету и т.д.).

Для получения межбанковского кредита потенциальному заемщику представляется следующая документация:

- заполненное заявление на выдачу;

- копии Устава и лицензии на ведение банковской деятельности;

- нотариальная КоП;

- отчетность на последнюю дату;

- рассчитанные нормативы ликвидности и т.д.

Практика показывает, что валютные кредиты выдаются под залог – движимое или недвижимое имущество, находящееся в собственности у потенциального заемщика.

Получив документы и необходимые сведения, потенциальный кредитор оценивает кандидатуру клиента, пользуясь своими внутренними методиками. Если кредитная организация сочтет заемщика платежеспособным и надежным, она одобрит выдачу ссуды. Стороны подпишут договор, где согласуют основные условия будущего сотрудничества.

Условия по валютным кредитам

Валютно-финансовые условия международного кредита подразумевают такие его параметры, как:

Кредит может выдаваться и гаситься в одной валюте, например, доллар США, или в разных, например, доллар и евро. От курсовых колебаний валюты платежа зависит, понесут ли стороны сделки потери или получат прибыль. Если она подорожает, это выгодно для кредитора, ели подешевеет – для заемщика.

Это стоимостное выражение ссуды, предоставленной контрагенту в денежной или товарной форме. Она фиксируется в тексте кредитного или внешнеторгового договора. Оговоренные денежные средства могут выдать единым платежом или несколькими траншами с различным сроком и ставкой процента.

Это период, по истечении которого заемщик обязан вернуть кредитору ссуду и проценты по ней. Срок зависит от множества факторов: целевого назначения кредита, финансового положения участников сделки, особенностей законодательства стран их резидентства, сложившихся обычаев делового оборота и т.д.

Возможен единовременный расчет по всем обязательствам в последний день действия договора ссуды или совершение равномерных платежей, направленных на погашение тела ссуды и процентов, на протяжении всего срока кредитования.

- Стоимость кредита

Это реальная цена привлеченных заемщиком средств. В нее входят параметры, поименованные в договоре, подписанном сторонами (ставка %%, расходы на оформление залога, комиссия за выдачу и т.д.) и неявные издержки (например, траты на оформление гарантии, банковские комиссии, взимаемые с заемщика и т.д.).

- Способы страхования рисков

При определении валютно-финансовых и платежных условий международного кредита оценивается способность заемщика своевременно рассчитываться по принятым денежным обязательствам. Чтобы повысить собственную уверенность в возврате выданной суммы, кредитор вправе настаивать на дополнительных условиях договора: необходимости оформлять гарантию, страховку, предоставлять залог и т.д.

Перечисленные условия кредитования обязательно направляются в банк, обслуживающий российскую компанию-заемщика. Финансовая организация выполняет функции валютного агента, ведет учет подобных сделок и подает в ЦБ РФ отчетность по ним, а потому требует от коммерческих структур, планирующих получить средства от нерезидентов на свои счета, предварительного оформления паспорта сделки.

Виды валютных кредитов

Глобализация привела к активному развитию торговых и финансовых связей между компаниями разных стран. Как результат, валютные кредиты представлены в широком многообразии.

В зависимости от сроков предоставления их делят на три разновидности:

- краткосрочные – выдаются на период до 12-ти месяцев, используются для пополнения оборотных средств;

- среднесрочные – предоставляются на период 3-7 лет, применяются для покупки основных фондов;

- долгосрочные – выдаются более чем на 7-мь лет, предназначены для решения более глобальных задач, таких как открытие нового производственного комплекса, модернизация предприятия и т.д.

В зависимости от того, кто представляет заемщику нужную сумму, выделяются следующие разновидности валютных кредитов:

- Фирменный – одна компания выдает ссуду второй, предоставляя, например, отсрочку платежа. Сумма задолженности фиксируется в договоре, оформляется векселем. Банк участвует в схеме исключительно как посредник, проводящий оплаты по погашению обязательств.

- Кредит по открытому счету – аналогичен фирменному, но не предполагает выдачи векселей. Сумма задолженности фиксируется на специальном счете и погашается в порядке, установленном сторонами в заключенном ранее соглашении.

- Банковский кредит – это получение средств в валюте у банка. Практика демонстрирует, что данная форма ссуды наиболее востребована по всему миру. Для получения денежных знаков другой страны можно обратиться в банк-резидент или нерезидент. Условия и требования к потенциальному заемщику нужно уточнять непосредственно в выбранной финансовой организации.

Существует три дополнительных разновидности банковского кредитования в иностранной валюте:

- Факторинг – это тип кредитования, суть которого сводится к следующему: бизнес-субъект уступает банку свои денежные требования, за что получает установленный процент от их суммы (как правило, более 90%). Когда сторона-должник рассчитывается по обязательствам, банк-фактор перечисляет клиенту остаток денежных средств за вычетом комиссии, взимаемой за свои услуги.

- Форфейтинг – это приобретение банком у клиента дебиторской задолженности, номинированной в векселях, сертификатах и других ценных бумагах. Форфейтор берет на себя риски, связанные с финансовой несостоятельностью должника, за что получает от клиента вознаграждение в виде комиссии.

- Овердрафт – вид краткосрочного кредита, предполагающий, что заемщик может осуществлять платежи в адрес контрагентов даже при нулевом остатке на счете. Недостающая разница предоставляется банком и становится кредитным обязательством фирмы, погашаемым по мере поступления денег на счет.

Кредитно-валютные операции в зависимости от объемов подразделяются на крупные, средние и мелкие. Эта градация производится согласно внутренним лимитам банковской структуры. По действующим правилам не допускается, чтобы сумма задолженности одного клиента превышала 15% от собственного капитала финансовой организации.

Кредит в валюте физическим лицам: основные особенности

В конце 1990-х-начале 2000-х годов получить кредит в валюте в российском банке не составляло труда. Финансовые учреждения охотно выдавали средства в денежных знаках другой страны (как правило, долларах и евро) на потребительские нужды, приобретение автомобиля, покупку недвижимости или земельных участков.

В 2014 году, когда курс доллара и евро резко возрос, от выдачи валютных кредитов населению в одночасье отказались крупнейшие банки страны: Сбербанк, Альфа-Банк, ВТБ24. Сегодня ссуды в денежных знаках других стран – редкость на отечественном рынке, и для поиска оптимальных условий нужно приложить немало времени и сил.

К потенциальным валютным заемщикам предъявляются те же требования, что и к рублевым:

- российское гражданство;

- прописка в регионе расположения кредитной организации;

- наличие места постоянного трудоустройства;

- доход не ниже установленного уровня.

Если банк требует дополнительного обеспечения валютной ссуды, заемщик предоставляет документы на залог.

К числу преимуществ кредитов в валюте относится:

- невысокая процентная ставка по сравнению с рублевыми ссудами;

- простая процедура получения заемных средств.

Минусов у таких финансовых продуктов значительно больше:

- риски резкого роста курса, ведущего к увеличению суммы обязательства;

- небольшое предложение по стороны банков по валютному кредитованию физлиц;

- комиссия за выдачу средств в долларах или евро, которую оплачивает заемщик.

Сегодня банки практически прекратили работать с валютными кредитами, потому что подобная деятельность влечет для них двойной риск. Первый – опасность, что валюта подешевеет и финансовая организация понесет убытки, второй – вероятность, что курс резко скакнет вверх и физическое лицо окажется неплатежеспособным.

Выгода валютных ссуд для потенциальных заемщиков также остается под вопросом. По оценкам специалистов, их целесообразно получать лишь в двух случаях: если ссуда будет тратиться в долларах или евро (т.е. в денежных знаках получения), а расчет произойдет за короткий срок; если гражданин получает зарплату в той иностранной валюте, в которой взял кредит.

Кредиты в валюте – распространенное явление, связанное с глобализацией экономики. Это финансовый продукт доступен и для физических лиц, и для компаний, и для банков. Значимые условия сотрудничества кредитора и заемщика фиксируются в подписываемом ими договоре и действуют до момента погашения обязательств.

Международные валютные кредиты

В любом государстве есть отрасль, развитие которой станет выгодным для сильных европейских держав. Именно в это русло направляется мировой капитал. Фактически нуждающейся стране предоставляется формы международного кредита, но на условиях, продиктованных мировым сообществом.

Суть кредитования государств

Цель предоставления кредита по международной программе фонда финансирования стран выявляет сущность поддержки и продвижения масштабных проектных разработок, рациональное наделение регионов материальными средствами. Также это один из действенных способов сэкономить на процентных ставках безнала.

Заёмщиками при коммерческих отношениях являются крупные валютные представители промышленной отрасли, сами государства или организации с публично-правовым статусом. Кредиторскую сторону занимают организации международного класса по валютно-кредитным операциям, государства, банки, частники.

В процессе валютного развития международной экономики страны постепенно становились участниками кредитных отношений. Так произошло объединение индивидуальных капиталов в МВФ. В таком движении средств заключалась роль международного кредита.

Мировой объём ссудных средств у валютного фонда распределяется между транснациональными банками, экономическими компаниями регионального или международного масштаба. Участником международных финансовых операций будет Центробанк и посредники. Через последних представителей организаций происходит предоставление услуг кредитования.

Межправительственное кредитование подразумевает сущность финансовой ссуды для международных организаций. Странами-участниками могут выступать Япония, Франция, Германия, США, Великобритания. А представителями второй стороны выступают Австралийское государство, Швеция и Дания, Пакистан, Аргентина, Мексика. Такие отношения гарантируют развитие международного кредита.

Условия межгосударственных отношений

Распределение валютного кредитного фонда между нуждающимися странами выполняется с помощью банковских организаций. Корреспондируя средства, их разделяют следующим образом.

- Финансового типа. Такой заём выдаётся без определённой цели. Предметом выступает как оплата внешних долгов, так и финансирование внутренних закупок. Практикуется предоставление ссуды для организаций в частном или государственном порядке.

- Бланкового типа. Одобренный к выдаче заём основывается на обязательствах заявителя, составленных в договорной форме и скреплённых печатью с подписями.

- Международный кредит наличными. Банковский должник может получить заявку по представленным реквизитам.

- Безналичная форма кредитования. Ссудой выступают сертификаты на открытые депозитные счета.

- Вариант депозитного вложения. В этом случае клиент выступает вкладчиком определённого банка. Учреждение использует вложенные средства, а клиент получает процентные отчисления согласно объявленной ставке. Объектом взаимодействия субъектов могут выступать и портфели ценных бумаг.

- Торговый займ. В таких отношениях роль международного кредита состоит в прямом взаимодействии кредитора и заёмщика. Предметом кредитования выступают как денежные средства организаций, так и товарные отношения. В случае таких сделок предусмотрена предварительная оплата за выполнение работы.

- Заём. Устанавливаются конкретные сроки возврата, и указывается фиксированная процентная ставка. Этот международный государственный кредит может развиваться как на уровне коммерческих частных фирм, так и между организациями разных стран и даже между государствами. Кредиты от Международного валютного фонда, финансирование ипотек или торговых сделок относятся к видам займа.

- Связанное кредитование. Этот финансовый способ полностью контролирует указанную в договоре цель. Одним из примеров могут быть инвестиционные вклады в отрасль строительства.

Принимая финансовые вложения и подписывая международный государственный кредит, страна-заёмщик является фигурирующим лицом в мировых отношениях. Такая ссуда может носить не только материальный характер. В качестве предмета взаимодействий может быть товар или векселя. Договорные условия международного кредита:

- направление целевого использования полученных средств;

- платность – сущность предоставления бонусов заёмщику;

- возвратность – платёжеспособность заёмщика;

- срочность – подразумевает установленные сроки возврата внешнего долга;

- обеспеченность – рассматривается имущество фонда, по залог которого выдаётся ссуда.

Предоставление таких финансовых услуг случается между кредитными организациями международного или регионального масштаба, учреждениями, коммерческими компаниями, банковскими учреждениями и правительствами. Международный кредит государствам выдаётся с целью закрыть просроченные финансовые операции заявителя.

Действующие параметры

Переливание ссудного валютного финансирования между государствами составляет основу отношений. В распоряжение предоставляются товарные и финансовые ресурсы. После расширения национальных границ производственной сферы, научной и исследовательской деятельности масштабы кредитования ощутимо возросли.

Действие международной ссуды для организаций заключается в следующих принципах.

- Аргументированный перелив кредитных средств. Это положение регламентирует сущность распределения средств между низкоприбыльными государствами. Таким образом, достигается средний уровень доходности страны.

- Способ экономии, где участвует ставка на проценты при движении средств между государствами. В этом случае сущность золотого запаса меняется на ценные бумаги, переводы, депозиты, электронные валюты.

- Международный государственный кредит имеет направленность всех потоков на финансирование предприятий интернационального значения. После вливания иностранного капитала ускоряется процесс дополнительной прибыли от произведённых вложений.

- Иностранные вложения способствуют росту внешней прибыли страны и её равномерному распределению. Такая сущность регулировки направления экономического развития государства.

Достоинства и недостатки денежных вливаний

В качестве положительной стороны международный кредит представляет финансирование скорости развития производственной отрасли. Если государство-заёмщик добилось расширения «подшефной» деятельности, значит, предмет договора имеет положительную динамику роста. Поэтому выбранное направление становится мощным стимулом привлечения вливаний внешнего характера. Такие отношения отличаются выгодной стабильностью.

Отрицательная сторона вопроса сказывается на принудительном перераспределении средств. По результатам производства борьба за мировой рынок сбыта становится неравной.

Для каждого государства степень необходимости в получении международного транша определяется в индивидуально порядке. Сроки возврата устанавливаются источником кредитования по сущности потребностей государства и способности вовремя погасить задолженность. Нарушение сроков по возврату внешнего долга организаций порождает проблему сбалансированности одолженных средств для государств-заёмщиков. Поэтому посредством распределения мировых финансов достигается не только грамотное и выгодное сотрудничество, но и жёсткая борьба в конкурирующей сфере деятельности.

Классификация ссуд

По своему назначению сформировались виды международного кредита:

- Коммерческого типа – участвуют напрямую с экспортной торговлей.

- Финансового типа – отличаются вложениями в разные сферы: инвестирование строительных объектов, участие в движении векселей, уменьшение суммы долгов по внешним кредитам.

- Промежуточное кредитование призвано обеспечить движение товаров, услуг, подрядных работ.

Если на счёт заявителя перечисляется определённая сумма фонда, то это является наличной формой предоставления услуги. В случае внесения платы за переводной вексель посредством банковской организации действует акцептная форма кредитования. Также практикуются займы посредством облигаций или сертификатов по открытым депозитным счетам.

Частные ссуды

Процедура может проводиться в нескольких направлениях.

Открыт кредитный счёт. Продавец услуг открывает на покупателя счёт. На него кладётся сумма, соответствующая отгруженным товарам. В обязанности заёмщика входят исправные оплаты процентных ставок и тела кредита. Такой подход удобен в случае постоянных отгрузок товара. Предусмотрено ежемесячное внесение суммы в счёт долга.

К сумме по кредитным обязательствам прилагается стоимость обязательного страхового полиса. Если должник не платёжеспособен, то сумму ущерба кредитору возвращает страховая компания, оформлявшая полис. Именно последний респондент имеет право на взыскание суммы.

Кредитование вексельным способом заключается в переводе векселя на поставщика услуг. Последний должен оформить все бумаги по сделке и проводить оплату вовремя.

Авансовый платёж в любом случае становится своеобразной гарантией по отгруженному товару или услугам.

Характеристика видов кредитования

По общей схеме кредиты бывают коммерческого и банковского вида. По первому типу осуществляется международная торговля. Также предусмотрены отношения посредством денежных средств по форме международной валюты, что предполагает займы и авансовые платежи.

Отношения, предполагающие международный коммерческий кредит, развиваются как открытый счёт, векселя или авансирование.

- Вексельное кредитование заключается в оплате документов на товар или самого предмета договора. При этом должна соблюдаться срочность по договору.

- Поступления на открытые счета. Импортёр открывает расчётный счёт на имя экспортёра. На этот ресурс переводится сумма, эквивалентная стоимости товара, отгруженного импортёру. Созданная задолженность погашается последней стороной в установленный период. По факту последнего платежа выбранный банк выполняет трансфер полученных от импортёра средств вместе с процентной ставкой на счёт экспортёра.

- Авансирование экспортёра исключает необходимость обращаться в банковские учреждения с вопросом кредитования. Так, возможно понижение цены контракта.

Разные формы международного кредита предполагают предоставление обеим сторонам средств из личных запасов банка. Утверждённый портфель банковских продуктов должен обеспечивать доход от сделок, контролировать возможные риски, соответствовать требованиям регулирования деятельности.

Банковские сотрудники уделяют много внимания утверждению заявки на кредитование. Для этого детально изучают все запросы. Прорабатывают возможную величину для выдачи средств. Работают над сроками и способами возврата займа. Изучаются все возможные риски. Для этого применяются специальные методические разработки. Установленная кредитная политика для формы международного кредита позволяет регулировать в рамках нормативов отношения с клиентами.

Структурное понятие международных отношений рассматривает валюты для ссуды и платежей, способы возврата задолженности, работу с залоговым имуществом, выбор оптимальных процентных ставок.

Сроки возврата

Любые денежные отношения имеют свою срочность. Установленные даты возврата по кредитным обязательствам прописаны в основном договоре обеих сторон.

- Если минимальный период кредитования составляет 3 месяца.

- Если полную сумму долга с начисленными процентами должник обязуется вернуть по истечении года.

Внимание! К отдельным операциям относятся экспортно-импортные отношения.

Среднесрочными ссуды являются, если период кредитования не превышает 5лет.

Долгосрочными отношениями являются те, где займ рассчитан более чем на пятилетний срок.

Если вливание внешнего транша фонда происходит на основании обеспеченности, то выделяют следующие условия:

- Под обеспечение подпадают задокументированные товарные обязательства, недвижимое имущество или золотые запасы государства. Такие условия называются обеспеченными.

- Под гарантом представлены задокументированные обязательства клиента с его подписью и печатью.

Принятая система оформления кредитных обязательств

Внешнеторговый кредит выдаётся под приобретение товаров. Вложения определено краткосрочным погашением займа в течение 1 года. Банковская организация регламентирует фиксированную процентную ставку. Залог имущества по такому продукту не предусматривается. По форме кредитования это может быть вексельный заём, перечисление на открытый счёт или авансированная оплата от потребителя.

Схема предоставления вексельного займа

Если в банке предоставляют валютный кредит, то заявителю могут быть предложены сроки на погашение до 7 лет. Портфель кредитования может состоять из векселей, акцентного кредита и факторинга.

В случае инвестиционных вложений от коммерческой организации возможно оформление договорных обязательств на длительный срок. В этом случае финансовая организация подстрахует себя залоговым имуществом заявителя. Кредитный синдикат проведёт прямые инвестирования, финансирования компенсаций, проектных и ипотечных программ.

Брокерские компании выставляют свои портфели внешнего кредитования.

Ссуда международного характера предусматривает работу с государственным аппаратом или МФО. Кредиты оформляются в форме валютного или облигационного займа.

Сотрудничество с банками происходит посредством залогового имущества. Это условие применяется к обеим сторонам – импортёру услуг и принимающей стороне экспорта. Предметом отношений приоритетно выступают ценные банковские бумаги. Традиционные отношения по импорту услуг сводятся к форме акцепта: стороной импортёра выполняется оплата переводного векселя стороны-партнёра. В случае с иностранными заявителями средства призваны сократить долги по внешним торговым сделкам.

Структура банковского кредитования

На первом этапе международный банковский кредит характеризуется валютой. Здесь важным условием является её устойчивость на рынке. Амплитуда изменений курса валюты, процентная ставка являются факторами для совершения выбора.

Второй позицией выступает выявление рисков и определение степени их сложности. Этот фактор обуславливает введение практики оформления залогового имущества. Определённые сообществом формы международного кредита в качестве гаранта предполагают документы, открытые валютные депозиты.

В случае отсутствия достаточного обеспечения гарантий, можно использовать предмет гарантии от третьего лица. Для этого привлекаются фирмы-партнёры или физические представители. Для заложенного имущества устанавливается ставка для получения международного кредита и выполняется оформление по специальной форме.

Финансирование внешних сторон деятельности отличается гибкостью решений банковских организаций касательно выбранного способа кредитования. С помощью отслеживания кредитной линии сотрудники банка могут свободно контролировать все движения по конкретному договору. Клиентами такой системы являются иностранные представители в лице банков-корреспондентов, проекты различных инвестиций.

Если речь идёт о срочном займе, то разрабатывается ставка и способы возврата. Есть вариант возврата основного размера долга в рамках окончания срока или равномерные погашения.

Третьей составляющей является ставка по начисленным процентам. В этом пункте собраны все варианты заработка банковских организаций. Поэтому важным условием является умение правильно проанализировать и высчитать все компоненты.

Предлагаем посмотреть интересное видео о кредитной системе экономики:

Если международный кредит выдан в отечественной валюте, то банк может самостоятельно определять ставки. При этом выполняется учёт всех компонентов и определяется сущность платёжной способности заёмщика. Обязательно учитывается ставка у конкурентов. Также изучается сам рынок предоставления ссуд.

На четвёртой ступени находятся сроки для оформленного кредита. Прослеживает прямая связь с целью использования банковского продукта, внутригосударственных условий и законов, международных отношений. В большинстве случаев кредитуют на средний или полный финансовый срок.

Сроки полного кредитования организаций рассчитываются из общего периода использования открытого кредита, периода для отсрочки внесения суммы по долгу, периода по внесению основного размера ссуды.

Средний срок вычисляется по формуле суммы половины периода использования кредитных средств, ставка половины периода погашения и полного льготного периода.

Кредитные линии

Роль международного кредита определяется в предоставлении клиенту лимитированных средств по заранее установленным срокам. Такой сервис практикуется на межгосударственном уровне при оформлении долгосрочного валютного контракта.

Такие банковские продукты активизируются в случае подписания международных контрактов по обеспечению фонда страны специальным оборудованием. С такими продуктами работают индивидуальные банки по запланированным схемам.

Схема видов кредита

В этом случае делается ставка на коммерческие и банковские портфели кредитования. Первый вариант даёт право свободно распоряжаться выделенным капиталом. Во втором случае банком контролируется финансовый расход по целевому направлению полученных средств.

По срокам предоставления валютные коммерческие продукты предполагают длительность использования до 8 лет. Банковский капитал может использовать гораздо дольше.

Источник https://zaochnik.com/spravochnik/ekonomika/mezhdunarodnye-valjutno-kreditnye-otnoshenija/formy-mezhdunarodnogo-kredita/

Источник https://raszp.ru/spravochn/valyutno-finansovye-usloviya-mezhdunar.html

Источник https://dengivsetakipahnyt.com/kreditovanie/mezhdunarodniy-kredit.html