Как выбрать брокера, если я нерезидент РФ: инвестиции для граждан Украины, Беларуси, Казахстана, ЕС

Инвестиции для нерезидентов России — это метод заработка, который доступен, но важно знать особенности торговли. Как торговать на бирже, если вы гражданин Украины, Казахстана, Беларуси, Молдовы, Кыргызстана и других стран бывшего СНГ? Остановимся на том, какие компании с российскими корнями дают доступ нерезидентам к российским и зарубежным биржам, и в целом поговорим о том, как выбрать брокера.

Сразу отметим, что резидент РФ — это человек который находится на территории страны в течении минимум 180 дней за последние 12 месяцев. Если вы находитесь больше, процесс упрощается.

Существует два брокера, которые вообще не работают с нерезидентами страны: Сбербанк и Тинькофф. Эти компании предлагают неплохие условия обслуживания и тарифы. Даже если вы иностранец проживающий на территории РФ, открыть счета у этих брокеров не получится.

Открытие счет только в офисе

Существуют крупные компании, которые открывают счета гражданам не РФ, но это делается только в офисе. Соответственно представительства брокера расположены на территории РФ.

Чтобы открыть счет иностранцу нужны следующие документы:

- паспорт и нотариально заверенный перевод на русский язык;

- документ подтверждающий право пребывания в РФ: виза, разрешение на временное проживание, вид на жительство, миграционная карта;

- идентификационный счет налогоплательщика страны, в которой вы проживаете, аналог ИНН.

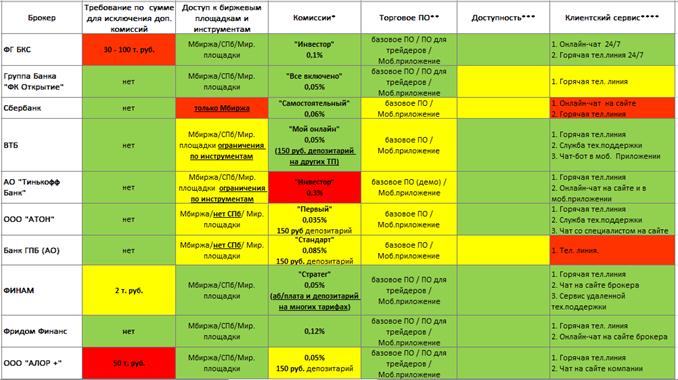

Выбираем брокера по тарифам, из представленного выше списка.

Удаленное открытие счетов нерезидентов

Существуют компании предоставляющие такую возможность. Какого брокера выбрать из ниже представленного перечня зависит от личных предпочтений и тарифов.

- Фридом Финанс — предоставляет такую возможно, но с последную отправкой оригинала заявления по почте. Доступ открывается на рынок РФ, Казахстана, США. Отметим, что на территории Украины и Казахстана есть офисы, поэтому этот вариант для жителей этих стран весьма удобный;

- ITI Capital — процесс сотрудничества идентичный Фридом Финанс;

- АТОН если капитал солидный, можно попробовать данный вариант. Нерезидентам счета открываются от 100 тыс. долларов, вопрос решается через менеджеров в личном порядке. Гражданам США АТОН не открывает счета.

Оффшорные брокеры с российскими корнями

Есть свои минусы у данного варианта, в виде низкой надежности. Что касается доступных вариантов, здесь:

- Церих — кипрская дочка Цериха, через сайт можно удаленно открыть счет. Счета не открываются гражданам Беларуси;

- Just2Trade — это кипрская дочка Финам, которая работает только удаленно. Предоставляет доступ к бирже, пополнение в любой валюте, в том числе в крипте. Здесь нет ограничений по открытию счетов;

- United Traders — изначально работала только как протрейдинговая компания, сейчас развивает набор финансовых услуг. Регистрация простая, открытие доступно для всех.

Обратите внимание, что если вы инвестируете из-за рубежа на счета юридических лиц, а компании такими являются, нужно обязательно обращаться в поддержку компании, с вопросами относительно ввода/вывода денег, максимального размера пополнения.

Субброкерская схема (юр. посредник)

Субброкер — это посредник между вами и брокерской компанией, которая имеет выход на биржу. Это профессиональный участник рынка, но он является клиентом брокера и открывает счет, на который покупает активы на ваши средства. Часто люди не знают, что это не прямое владениями акциями. Существует много схем, но чтобы как выбрать брокера и открыть брокерский счет в таком случае? Здесь нужно получить ответы на ряд вопросов, в особенности присутствует ли лицензия у субброкера родного государства, где фирма работает, есть ли стаж работы на рынке, какое количество клиентов, торговый оборот. Также немаловажно проанализировать отзывы в сети.

Если фирма соответствует части пунктов, можно рассмотреть такой вариант торговли. Рассмотрим в качестве примера ситуацию с Украиной, там как субброкеры работают:

- УНИВЕР Украина;

- АРТкапитал;

- Свитинвест.

Субброкерская схема хороша тем, что у субброкера будет представительство в регионе, что позволяет уточнить детали самостоятельно посетив офис. Возможно изучить детально условия, посетить семинары и т.д.

Interactive Brokers — прямой выход на биржи США

Еще один вариант — открытие счета на прямую у Interactive Brokers, это американская компания с большой историей, которая имеет страховку. С 2019 года организация позволяет российским гражданам покупать через него российский акции, также услуги доступны для нерезидентов. Вариант надежный, проверенный.

Но, требуется для старта минимум 5 тыс. долларов, чтобы комиссионные издержки все не съели.

Как платить налоги?

Если счет открываете у брокера РФ, он является налоговым агентом по операциям покупки/продажи ценных бумаг. В теории он будет выплачивать за вас налоги, но если вы являетесь резидентом другого государства, нужно изучить вопрос как осуществляется двойное налогообложение, какие обязательства могут возникнуть в вашей стране.

В базовом варианте — если нерезидент выходит на российский рынок и работает на Мосбирже, СПБ бирже, для него НДФЛ будет 30%, но недавно для граждан ЕАС процент снижен до 13%, но это оформляется через возврат. Этот процесс не самый быстрый и легкий, требуются усилия и время.

Налог с дивидендов для нерезидентов 15%. Если вы работаете через субброкера, который зарегистрирован в вашей стране, и дает доступ на зарубежные площадки, налоги выплачиваются согласно законам родного государства. Если работаете через оффшорную компанию, налоги на вашей совести.

ИИС для иностранных граждан

Не менее популярный вопрос, может ли иностранный граждан получить ИИС и рассчитывать на налоговый вычет в РФ. Ответ заложен в вопросе. Вычеты получаются из налогов, которые ранее были выплачены в бюджет государства. Если вы нерезидент РФ, нельзя открыть ИИС и получать вычеты.

Если вы допустим гражданин другой страны, такого как Беларусь, Казахстан, и работаете на территории РФ, являетесь резидентом, у вас есть право открыть ИИС и получать вычет из налогов. Хотя нужно признать, что на таких условиях далеко не каждый брокер согласится работать. Кто-то может выставить повышенные требования. Возможно найдется компания которая предоставит базовые условия, без усложнений. Все вопросы нужно уточнять у менеджеров. В теории право на это есть.

Если вы являетесь гражданином Европы, или проживаете там, и в поиске доступов к иностранным рынкам, здесь часто вспоминают брокера DEGIRO.

Брокерский счет — что это и как открыть в 2022

В связи с падением процентной ставки по банковским депозитам многие граждане стали активно интересоваться инвестициями. Расскажем в статье, что такое брокерский счет, в каком банке лучше его открыть и в какие ценные бумаги можно инвестировать.

Брокерский счет — это

Простыми словами, брокерский счет – это инвестиционный счет для торговли ценными бумагами и валютой на фондовой бирже.

Открыть подобный счет можно только у брокера – профессионального участника рынка ценных бумаг. Специалист выступает посредником между инвестором, компаниями-эмитентами и фондовой биржей. По российскому законодательству обычный человек не имеет доступа к фондовой бирже напрямую, только через брокерскую фирму.

Как работает

Основная задача брокера – предоставить инвестору доступ к бирже и помочь заключить максимально выгодную для него сделку. Взамен брокер получает комиссионное вознаграждение.

Кратко процесс взаимодействия брокера с инвестором выглядит так:

Клиент открывает брокерский счет у биржевого посредника. Брокер предоставляет доступ к фондовым рынкам. Клиент пополняет счет и отправляет заявку на покупку ценной бумаги. Брокер исполняет поручение клиента, списывает комиссию за сделку и составляет финансовый отчет об операции для инвестора.

Помимо проведения биржевых сделок, брокер выполняет и другие функции: предоставляет текущую аналитику по ценным бумагам, ведет инвестиционные счета клиента (через доверительное управление), а также готовит рекомендации по покупке того или иного финансового актива.

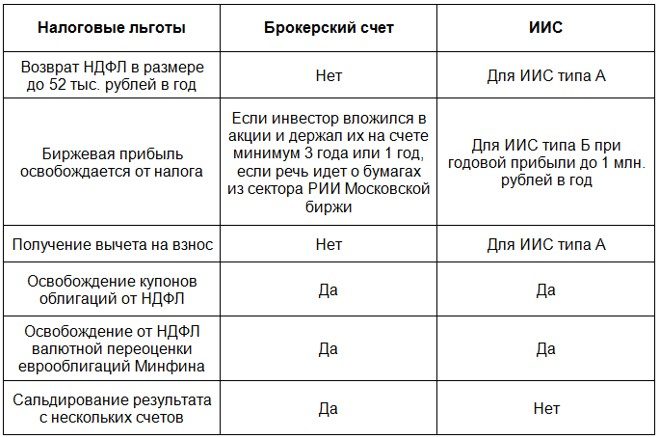

Брокерский счет и ИИС, в чем разница

Индивидуальный инвестиционный счет (ИИС) был создан в России в 2015 году. Это специальный счет, который дает инвестору возможность покупать на бирже любые виды ценных бумаг. В сравнении с брокерским счетом у ИИС есть одно ключевое преимущество – возможность получить один из двух налоговых вычетов.

- Вычет типа А. Возврат НДФЛ в размере 13% с вносимой на ИИС суммы. Получить обратно от государства можно не более 52 000 руб. в год. Максимальная сумма, с которой можно получить возврат по ИИС, – 400 000 руб.

- Вычет типа Б. Освобождение инвестора от уплаты налога на прибыль по операциям с ценными бумагами на ИИС. Данная льгота по налогам не распространяется на доход от сделок с валютой, драгметаллами и на получение дивидендов по акциям.

Если вы откроете ИИС и захотите воспользоваться льготами, прежде всего следует учесть ряд ограничений, которые установило перед инвестором Правительство РФ:

- Инвестиционный счет можно пополнить только на 1 млн руб. в год.

- ИИС разрешается открывать только в рублях. При этом покупать иностранную валюту можно.

- Минимальный срок функционирования ИИС – 3 года. Однако возможно оформить досрочное расторжение при условии потери всех налоговых льгот.

- Разрешается иметь только один действующий ИИС.

Что касается брокерского счета, то с ним не все так однозначно. С одной стороны, у него действительно нет подобных ограничений, и в этом его плюс. Вы можете пополнять брокерский счет на любую сумму и в любой валюте, иметь несколько счетов у разных брокеров и выводить капитал хоть ежедневно. Более того, владельцы брокерских счетов имеют право не платить налог на прибыль по ценным бумагам. Достаточно купить акцию компании и держать ее на балансе 3 года. С другой стороны, по брокерскому счету нельзя возвращать НДФЛ. Если вы официально работаете и хотите дополнительно получать ежегодно до 52 000 руб., лучше открыть ИИС.

Отличия от банковского депозита

Основное отличие банковского вклада от брокерского счета в том, что депозит застрахован государством на 1,4 млн руб., а инвестиционный счет – нет. Более того, открывая вклад, вы всегда знаете, что через обозначенное время можно получить свои деньги обратно и сколько вы точно заработаете. В случае с инвестициями вы никогда не будете уверены, получите ли доход, и если да, то в каком размере.

Несмотря на все риски и очевидные недостатки брокерского счета, инвестиции становятся всё более распространенным способом приумножения капитала. Причина – более высокая по сравнению с депозитом доходность в долгосрочной перспективе.

Как открыть брокерский счет физическому лицу

Рассмотрим далее, что нужно для открытия брокерского счета.

Выбрать брокера

Чем стоит руководствоваться при выборе брокера:

- Действующая лицензия. Без брокерской лицензии, выданной Центробанком РФ, ни один брокер не имеет права проводить операции на бирже.

- Репутация и надежность. Помимо наличия лицензии, важно также обращать внимание на рейтинг брокера, который присваивается специализированными рейтинговыми агентствами. Чем выше рейтинг компании, тем ниже риск ее банкротства или невыполнения своих финансовых обязательств перед клиентами.

- Доступность рынков. Если вы планируете покупать акции не только на ММВБ, но и на СПБ бирже, будьте внимательны при выборе брокера. Не все посредники предоставляют возможность торговать иностранными акциями на Санкт-Петербургской бирже.

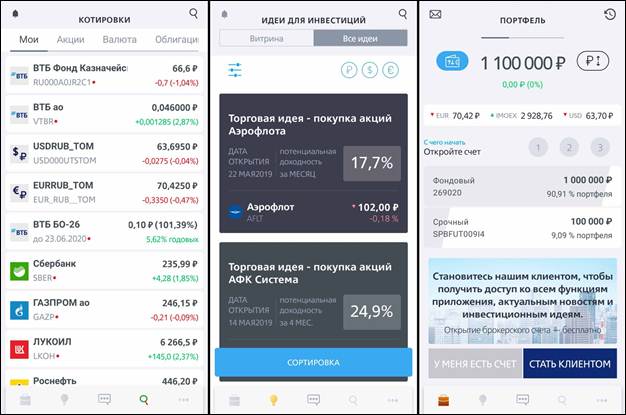

- Наличие мобильного приложения для инвестиций. Чтобы торговать ценными бумагами, необходимо иметь доступ к торговому терминалу от брокера. Если вы планируете совершать сделки через мобильное приложение, узнайте заранее, предоставляет ли брокер возможность скачать приложение для инвестиций и проводить торги в смартфоне.

Если вы новичок на фондовом рынке и хотите купить акции иностранных компаний, уточните заранее, торгуются ли их бумаги на российских биржах. По умолчанию все инвесторы в России имеют статус «неквалифицированный инвестор». Им доступен лишь ограниченный перечень инвестиционных инструментов и открыт доступ только на ММВБ и СПБ биржи.

Если вы хотите получить полный доступ ко всем бумагам, в том числе и на зарубежных биржах, вам необходимо оформить особый статус – «квалифицированный инвестор».

Определиться с тарифом

В зависимости от частоты совершения сделок, стоимость инвестиционного тарифа и сборы брокера различаются. Комиссия может взиматься за обслуживание счета, за услуги депозитария, за подачу заявок по телефону, за куплю-продажу акций и т. д.

Если вы не планируете совершать сделки постоянно, то для вас в первую очередь имеет значение оплата депозитария, которая должна быть фиксированной ежемесячно. Когда вам нужно совершать ежедневные сделки, на первый план встает уже не стоимость услуг депозитария, а размер комиссии за одну биржевую операцию. Вам будет выгоднее выбрать тариф с минимальной комиссией за сделку.

Документы для открытия

Пакет документов для открытия брокерского счета у всех компаний одинаков – это паспорт РФ (или иной документ, удостоверяющий личность клиента) и ИНН.

Если вы – иностранный гражданин, брокер потребует от вас следующие документы:

- Паспорт иностранного гражданина.

- Документы, подтверждающие ваше право на пребывание в РФ (виза, разрешение на временное проживание, вид на жительство, миграционная карта и т. д. ).

- Идентификационный счет налогоплательщика страны, в которой проживает гражданин (аналог ИНН).

Все документы, составленные на иностранном языке, должны быть предоставлены с нотариально заверенным переводом на русский язык.

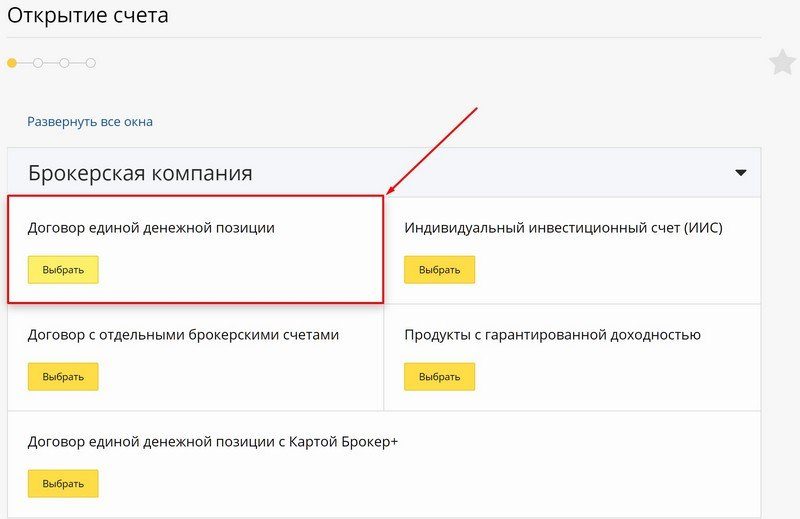

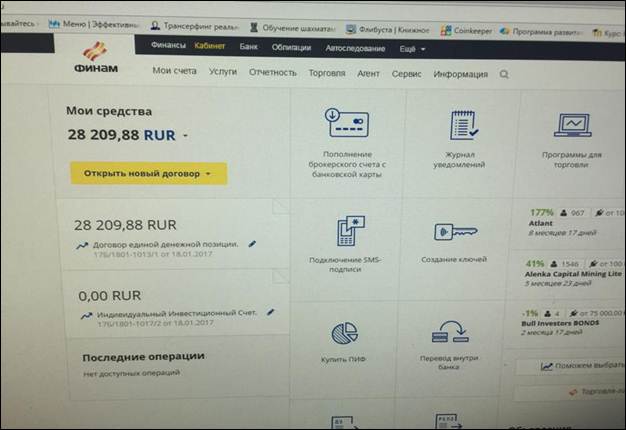

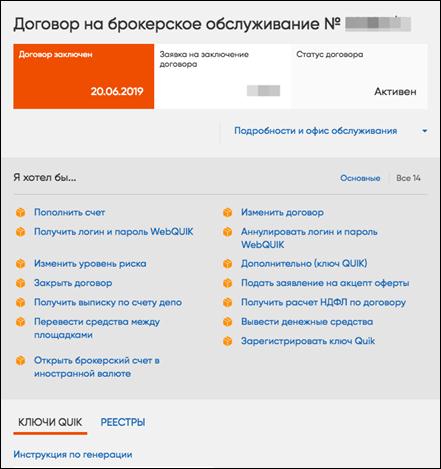

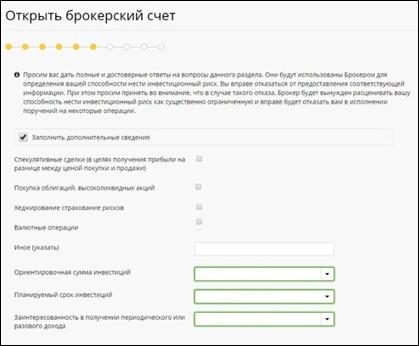

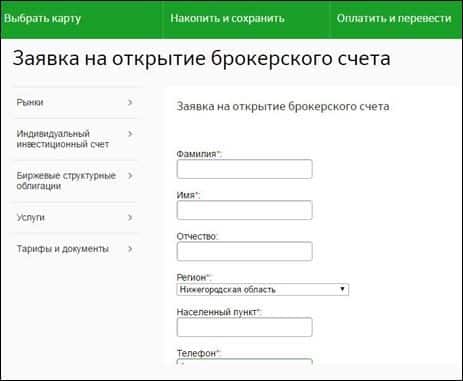

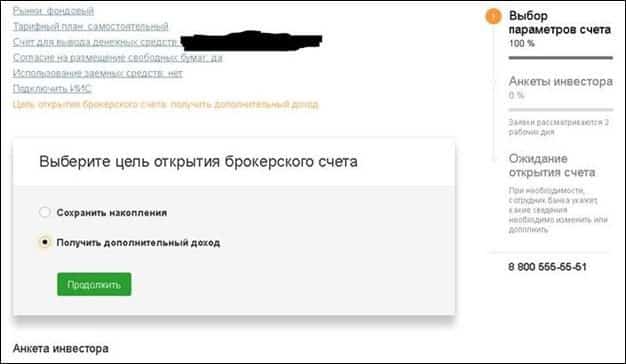

Открыть счет онлайн или в офисе

Существует три способа открыть брокерский счет:

- В офисе брокерской компании.

- На сайте биржевого посредника.

- В мобильном приложении брокера.

Если вы открываете брокерский счет в офисе, то от вас потребуется только пакет документов. Остальное – задача сотрудника брокерской компании. Как правило, специалисты самостоятельно заполняют заявление на открытие счета и подбирают клиенту тариф на основе его пожеланий. Инвестору остается только ознакомиться с подготовленными документами и поставить свою подпись.

Если вы бережете свое время, лучше всего подать заявление онлайн.

Откройте сайт брокера или его мобильное приложение. Найдите раздел «Брокерское обслуживание». Нажмите на кнопку «Открыть брокерский счет» (у разных брокеров кнопка может называться по-разному). Введите все личные данные (ФИО, паспортные данные, адрес регистрации и т. д. ). Укажите электронную почту и телефон. Выберите подходящий для вас тарифный план. Подтвердите ввод данных кодом из СМС. Загрузите отсканированные копии паспорта, СНИЛС, ИНН и т. д. Завершите регистрацию.

Далее дождитесь проверки документов брокером. Как правило, это занимает не более одного часа. В редких случаях проверка может продлиться до трех рабочих дней.

В случае успешного подтверждения данных брокерский счет открывается автоматически. Вам на смартфон и на электронную почту поступит уведомление об открытии счета.

Важно! Если вы хотите открыть брокерский счет в новом для вас банке, прежде всего следует завести банковский счет и оформить дебетовую карту. В противном случае вам не удастся получить доступ к фондовой бирже онлайн.

Пополнить баланс

Брокерский счет открыт. Что дальше? Следующий шаг – пополнить баланс. Если ваш брокер – банк, то пополнить счет можно тремя способами.

- Откройте мобильное приложение для клиентов банка (например, приложение «Тинькофф»). Переведите средства с банковской карты на брокерский счет.

- Обратитесь в отделение кредитного учреждения. Оператор по вашему поручению переведет средства с банковского счета на брокерский.

- Откройте приложение для инвестиций и перейдите в раздел «Пополнить счет». Укажите реквизиты карты, с которой хотите перевести деньги. Карта может принадлежать другому банку.

Если же ваш брокер – это инвестиционная компания (например, БКС или АТОН), то пополнить брокерский счет или ИИС можно банковским переводом по реквизитам. У каждой компании есть свои способы пополнения, которыми также можно воспользоваться. Подробнее об этом читайте на сайте брокера.

Как зарабатывать

Прежде чем начать покупать ценные бумаги, инвестору необходимо поставить перед собой определенную финансовую цель. Например:

- создать финансовую подушку безопасности;

- накопить детям на высшее образование;

- заработать на отпуск и т. д.

От цели инвестирования будет зависеть срок вложения капитала, финансовая стратегия и тип ценных бумаг, предназначенных для покупки.

По срокам все инвестиции делятся на три группы:

- Краткосрочные (до одного года).

- Среднесрочные (1–3 года).

- Долгосрочные (свыше 3-х лет).

По финансовой стратегии инвестирование может быть:

- Агрессивным (покупка высокорискованных финансовых активов с потенциально высоким доходом).

- Консервативным (покупка низкорискованных бумаг с низким уровнем дохода).

- Сбалансированным (смесь агрессивной и консервативной стратегии).

Что касается ценных бумаг, то в основном все инвесторы покупают:

- акции;

- облигации;

- паи ПИФов;

- иностранную валюту.

Если вы знаете, как работают фондовые рынки, и умеете читать финансовую отчетность компаний, можете попробовать самостоятельные торги. Либо же можно воспользоваться услугами консультирования у брокера. Специалист подскажет вам, какой сектор сейчас активно растет, а какой рынок стагнирует. Брокер по вашим запросам подберет наиболее выгодные бумаги, по которым прогнозируется рост, и скажет, какие акции / облигации / ПИФы купить.

Где лучше открыть брокерский счет новичку

Вопрос, который волнует новичков, где открыть брокерский счет.

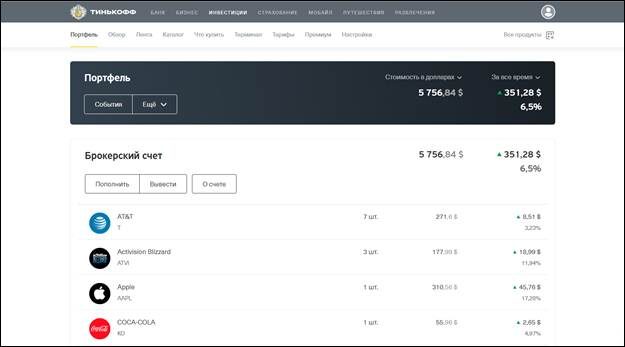

Лучшими брокерами России в 2022 году были признаны БКС, Тинькофф Банк, ФИНАМ, Открытие Брокер, Фридом Финанс. По причине введения санкций в рейтинг 2022 года не попали Сбербанк, ВТБ и Альфа-Банк.

Брокерский счет: что это, как работает и как открыть у брокера

В условиях снижения тарифов по вкладам банковских организаций завидную востребованность обретают источники пассивного заработка. В последнее время граждане охотно спрашивают о специфике инвестирования в фондовые биржи и особенностях действий с ценными бумагами.

Важно помнить о том, что участие в торгах напрямую для граждан и юридических лиц невозможно.

Чтобы осуществлять инвестиционные вложения и проводить транзакции на фондовом рынке, потребуется заручиться помощью компетентного посредника – брокера (организация, имеющая лицензию на доступ к мировым биржевым рынкам).

В статье представлена информация о том, как зарабатывать на брокерском счете, не становясь жертвой мошенников и приобретая выгодные активы.

Что такое брокерский счет – простыми словами о сложном

Личный клиентский счет, открываемый организацией-брокером и предназначающийся для безопасного хранения деловых бумаг и валютных единиц называется брокерским счетом.

Применяется для осуществления операций купли-продажи различных ценных бумаг (акции, облигации, фьючерсы, опционы, форварды и пр.) на отечественной бирже и на иностранных рынках.

У инвестора нет возможности приобрести ценные бумаги на бирже. Необходим брокер – посредническое лицо, имеющее подтвержденную лицензию от Центрального банка. Брокерская компания создает счет, на который инвестор перечисляет накопления.

Брокер получает возможность приобретать и продавать ценные бумаги по поручениям вкладчика.

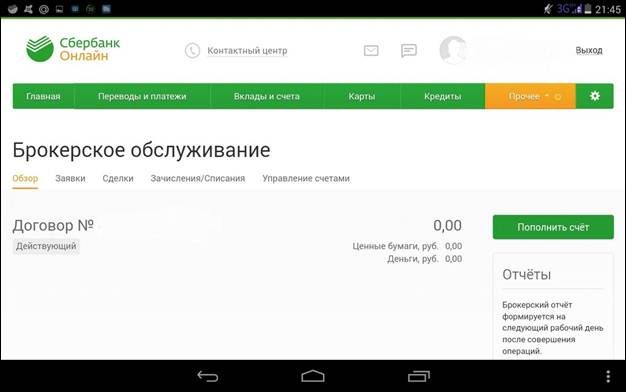

Порядок заключения договора брокерского обслуживания в Сбербанке

Количество счетов владельца не ограничено, возможно зачисление финансовых средств и ценных бумаг любой валюты. Сумма вложений в течение 12 календарных месяцев не лимитирована. Вывод сбережений со счета может быть осуществлен в любом размере и в любой временной промежуток. Предусматривается льгота долгосрочного владения.

Разобравшись, что такое брокерский счет, нельзя забывать о том, что счет в банке и «кошелек брокера» – неидентичные понятия, и сопоставлять их ошибочно. Используя лицевой счет, гражданин не может участвовать в торгах и зарабатывать на биржевом рынке.

С другой стороны, учетные единицы схожи тем, что на них хранятся доверенные банковскому учреждению средства. Но присутствуют существенные различия.

Обратите внимание! Главнейшее преимущество брокерского счета заключается в том, что владелец получает доступ к финансовым инструментам лидирующих международных и российских компаний. Прибыль вкладчика формируется из акционных дивидендов, процентных платежей по облигациям и дохода от сбыта ценных бумаг, если их стоимость повысилась.

Какие виды брокерских счетов бывают

Виды брокерских счетов принято классифицировать по следующим признакам.

По количеству вкладчиков

Могут быть индивидуальными либо коллективными (это зависит от численности владельцев).

Коллективные наиболее популярны в Соединенных Штатах. Супружеская чета, приятели или деловые партнеры могут иметь неограниченный доступ к финансовым накоплениям и ценным бумагам. В

Российской Федерации, напротив, распространены индивидуальные кошельки. Если лицо-резидент запланирует ведение брокерского счета за границей, могут возникнуть проблемы с выводом денежных средств.

По методу сотрудничества с компанией-брокером

Управление счетом может быть доверительным (вкладчик доверяет управление сбережениями менеджеру портфеля проектов) и самостоятельным (осуществление торговых сделок инвестор берет на себя).

По способам оплаты

В зависимости от способа внесения платежа, брокерский счет подразделяется на наличный, маржинальный, клиринговый, индивидуальный инвестиционный. Если вкладчика интересует, где открыть брокерский счет новичку, желательно отдать предпочтение наличному виду. Это самый надежный и безопасный метод.

Есть возможность внести любую денежную сумму и сразу осуществлять биржевые транзакции. Чтобы применить выручку от проданных акций, необходимо подождать, когда они поступят на кошелек.

Маржинальный счет позволяет воспользоваться дополнительными услугами и торговыми инструментами. Ключевая особенность кроется в том, что выгодные предложения упущены не будут, даже если на счете не хватает средств. Ценные бумаги приобретаются под залог активов.

Используя опционный счет, можно заниматься сбытом опционов (соглашение, дающее покупателю полномочие приобрести либо продать актив в конкретный момент времени по стоимости, оговоренной накануне). Продавцу акции переводят денежные средства, и он обязуется в грядущей перспективе заключить с покупателем сделку.

Индивидуальный инвестиционный счет (ИИС) – брокерский кошелек с налоговыми льготными платежами от государства.

Брокерский счет: что это такое и как открыть счет у брокера, сколько это стоит и где лучше открыть на 2022 год:

Отличие от ИИС

Индивидуальный инвестиционный счет (в Российской Федерации открытие является возможным с 2015 года), как одна из разновидностей брокерского, позволяет получить доступ к торгам на бирже, но с определенным лимитом. Еще одно существенное отличие – выплата налоговых льгот от государственных органов.

Выручка владельца однозначно становится больше, если брать в расчет депозитные и брокерские кошельки. Он может покупать активы коммерческих и государственных организаций. ИИС могут создавать банковские учреждения, брокерские и менеджерские компании.

Инвестор вправе открыть только один счет и лишь у одного брокера. Сумма, перечисляемая в течение 12 календарных месяцев, не должна превышать 1 млн российских рублей (другие валютные единицы использовать нельзя). Получение налоговых льгот возможно в том случае, если кошелек действует, как минимум 3 года. Вывод финансовых накоплений невозможен до завершения срока применения.

Брокерский счет VS ИИС – в чем разница

Необходимо знать! Доступ имеется только к отечественным фондовым биржам (Московская, Санкт-Петербургская). Льготные выплаты составляют вычеты на доходы и взносы.

Разница ИИС и брокерского счета – объяснение для новичков:

Как это работает?

Ниже перечисленные этапы описывают, как работает брокерский счет:

- Инвестор связывается с брокером (лицензированная организация) и заключает соглашение о создании счета.

- Вкладчик перечисляет материальные накопления на депозит.

- Используя программное обеспечение, потребитель управляет своим капиталом. Когда возникает необходимость в приобретении ценных бумаг, он формирует запрос на осуществление сделки (по телефонному номеру, через утилиту либо мобильное приложение).

- Брокерская компания формально подтверждает проведение операции. С депозита списываются инвестиционные и комиссионные денежные суммы, после чего клиент получает уведомление о том, что финансовые активы теперь в его распоряжении.

Зачем открывать брокерский счет

Объяснение, для чего нужен брокерский счет, подразумевает множество нюансов.

Брокерская организация дает вкладчику возможность выйти на биржевый рынок и начать осуществлять сделки купли-продажи ценных бумаг. За такую услугу предусматриваются комиссионные платежи.

Немаловажен и тот факт, что право на участие в торгах имеют лишь посреднические брокерские компании, у которых есть подтвержденная лицензия. Это делает сотрудничество плодотворным и незаменимым. Инвестору подробно разъясняют, как пользоваться брокерским счетом.

Важно! Брокеры не применяют собственные сбережения, а лишь распределяют доходы вкладчиков. В большинстве случаев инвесторов интересует вопрос о том, как создать брокерский счет доверительного типа управления. Причина этому проста: вдаваться в подробности торговли на бирже у них попросту нет желания. Тогда посредническая фирма вольна самостоятельно принимать решения о покупке либо сбыте финансовых инструментов.

Как и где лучше открыть брокерский счет в РФ на 2022 год,-по каким критериям выбирают брокера, конкретные примеры

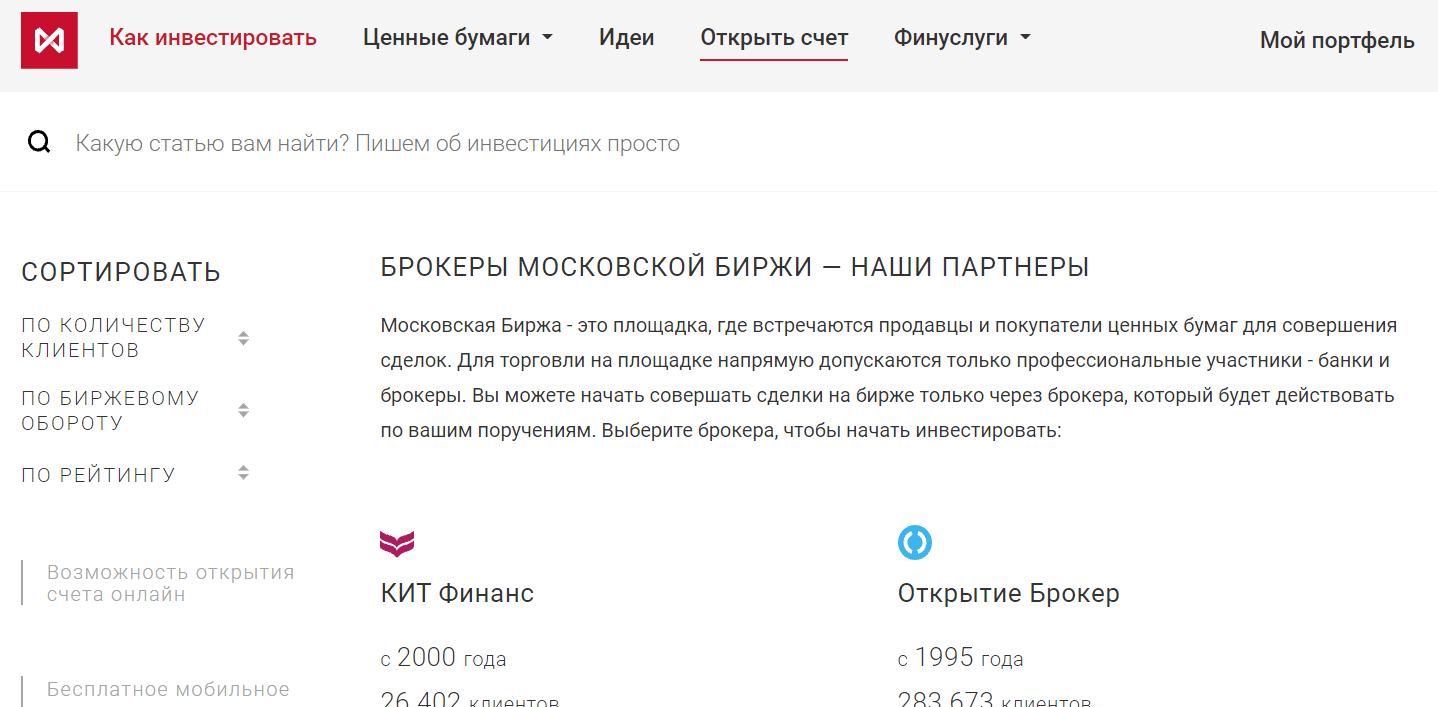

В настоящий момент граждане и организации могут открыть брокерский счет в российском банковском учреждении, либо у посредника. Надежный брокер должен иметь лицензионный документ от Центрального Банка, стаж работы более 15 лет (чтобы была устойчивость к экономическим изменениям) и место в рейтинге Московского биржевого рынка. Это критерии, позволяющие выбрать надежную посредническую компанию.

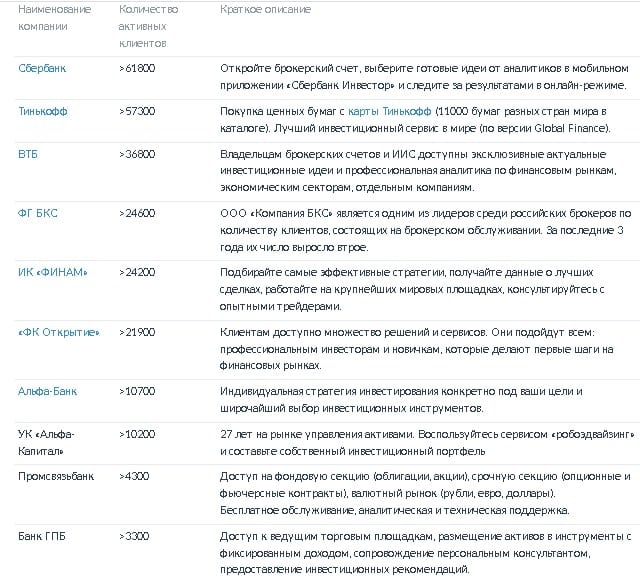

Согласно статистике Московской биржи, по численности пользователей и объему осуществленных операций лидируют следующие брокеры.

- Сбербанк. Установив мобильную утилиту «Сбербанк Инвестор», пользователи получают возможность создать брокерский кошелек, выбрать одну из методик, предложенных опытными аналитиками, и осуществлять мониторинг результатов в режиме реального времени.

Условия и тарифы у различных брокеров РФ

Как открыть брокерский счет

Взаимодействие брокера с клиентом происходит по следующей схеме.

- Брокер создает для потребителя торговый счет, с которого можно осуществлять деятельность на биржевой площадке.

Страхование брокерского счета

Страхование брокерского счета необходимо для сохранения активов вкладчика в том случае, если посредник станет банкротом, либо лишится подтвержденной лицензии. Финансовые инструменты инвестора должны сохраниться в виде депозитов, после чего поступают на счет другой брокерской компании.

Лицензия на осуществление брокерского обслуживания

Но нередки случаи, когда фирма разоблачается в мошенничестве, а доверитель теряет сбережения и ценные бумаги. Что можно предпринять для минимизации рисков? И застрахованы ли деньги на брокерском счете?

- Сотрудничать только с крупными компаниями. Им банкротство и потеря лицензии не угрожают. На официальном сайте Московского биржевого рынка перечень обширных организаций обновляется ежемесячно.

- Не доверять все накопления одной фирме. Если капитал существенный, логично будет распределить его по нескольким брокерским кошелькам. Например, между несколькими государственными банковскими организациями и одной международной.

- Иметь документационное подтверждение сделок. Брокер должен предоставлять вкладчику отчетные документы о финансовых транзакциях, а также депозитную выписку с перечислением всех активов. Полезное решение, если есть беспокойства о банкротстве.

- Не хранить свободные средства на кошельке. Без вложений в выгодные акции нет смысла сохранять огромные денежные суммы на брокерском и индивидуальном инвестиционном счетах.

- Создайте обособленный счет. Это не панацея безопасности, но такой кошелек защищен от банкротства брокерской фирмы. Но есть нюанс: его обслуживание может обойтись дороже. Кроме того, не все компании предлагают подобные услуги.

Вопросы и ответы

Что еще следует знать про брокерский счет.

| Вопрос | Ответ |

| Можно ли иметь два брокерских счета в разных банках? | Это не запрещено действующим законодательством. Тем не менее, на индивидуальные инвестиционные кошельки такое правило не распространяется. |

| С какого возраста можно завести брокерский счет? | С 18 лет. Могут быть исключительные случаи, когда гражданин наследует активы. Тогда допускается создать общий брокерский счет. Однако сделки можно совершать лишь с согласия законных представителей. |

| Сколько стоит брокерский счет? | Минимальная ставка, оговариваемая брокерами, – 30 000 российских рублей. |

| Срочный брокерский счет: что это? | Это составляющая биржевого рынка, на которой соглашения заключаются с определенным интервалом. Речь идет об опционных договорах и фьючерсах. |

| На ваших счетах финансовый инструмент недоступен для торговли. Что это означает? | У различных финансовых инструментов на Московской и Санкт-Петербургской фондовых биржах особое расписание (время начала и завершения торгов). Возможно, торговая сессия по активу закончилась. Тогда заявку подать не удастся. |

| Как удалить брокерский счет? | На приватной странице потребуется кликнуть на вкладку «Счет», затем выбрать опцию «Закрытие счета». Появится онлайн-форма заявки, которую нужно будет заполнить. |

| Как выводятся деньги с брокерского счета? | Снятие сбережений с банкомата невозможно. Их следует сначала вывести на банковский кошелек. |

| Если не пользоваться брокерским счетом, что будет? | Прекращение использования счета (без опции закрытия) не освобождает вкладчика от комиссионных выплат. В итоге баланс может стать дефицитным, и придется погашать долговое обязательство перед брокерской компанией. |

| Как перевести деньги с одного брокерского счета на другой? | Лучше продать ценные бумаги на старом брокерском счете, вывести сбережения на дебетовую карту и пополнить счет у нового посредника. |

| Можно ли открыть брокерский счет на другого человека? | В такой ситуации нужно рассказать о проблеме посреднику и попросить помощи. Можно открыть брокерский либо индивидуальный инвестиционный счет на имя другого человека, затем составить доверенность на совершение первым лицом финансовых транзакций. |

| Что такое номер брокерского счета? | Номер учетной записи каждого владельца счета. Используется с целью избежания путаницы и упрощения идентификации пользователей. |

| Расчет брокерской комиссии. Как осуществляется? | Брокерская комиссия – процентная доля от общей суммы заключенной сделки. Ее размер указывается в соглашении. |

Какие могут быть риски?

Риски – один из важных вопросов, возникающих накануне решения заключить с посредником сделку. Подразумеваются следующие «подводные камни»:

- Долгосрочное ведение бизнеса не является возможным без наличия диверсифицированного портфеля российских и международных активов. Это, в свою очередь, предполагает оплату экспертных консультаций.

- Главный источник дохода брокерских фирм – комиссионные выплаты за заключенные финансовые сделки. По этой причине посредники мотивируют вкладчиков на регулярное приобретение либо продажу финансовых инструментов.

- За профессиональный аналитический анализ придется хорошо заплатить. Брокеры не разглашают такие сведения безвозмездно.

- Нельзя забывать об осторожности. Под видом опытных и доброжелательных брокеров нередко скрываются мошенники.

Количество активных клиентов у ТОП-10 брокеров России

Таким образом, открытие и ведение брокерского счета является непростой задачей (и не всегда гарантированно прибыльной). Чтобы не потерять сбережения, не стоит пренебрегать мерами предосторожности.

Источник https://investfuture.ru/edu/articles/kak-vybrat-brokera-esli-ja-nerezident-rf-investitsii-dlja-grazhdan-ukrainy-belarusi-kazahstana-es

Источник https://www.vbr.ru/investicii/help/investicii-chto-ehto-i-s-chego-nachat-investirovat/brokerskij-schet-chto-ehto-i-kak-otkryt-v-2022/

Источник https://articles.opexflow.com/brokers/brokerskij-schet.htm