Что такое Индекс РТС, какие акции в него входят и как на нем можно заработать

Индекс фондового рынка – это по сути своей индикатор, отражающий результаты изменения стоимости ценных бумаг в течение торговой сессии. Для российского рынка одним из ключевых является Индекс РТС. По нему определяется состояние нашего рынка. Но не каждый трейдер, особенно начинающий, до конца понимает, что это такое, из чего он состоит и как его можно грамотно использовать для получения дохода. В этой статье — разберемся во всех нюансах.

Что такое Индекс РТС

Индекс РТС, как и Индекс МосБиржи (о нем – расскажем в другой статье) сводный индикатор, который рассчитывается по определенному набору ключевых акций и характеризует состояние российского фондового рынка, то есть выступает для него основным бенчмарком, показывая изменение капитализации предприятий, входящих в базу расчета.

Впервые этот показатель был рассчитан в 1995 году по 30 акциям крупнейших эмитентов биржи РТС (Российская торговая система), тогда еще самостоятельной и на тот момент крупнейшей в стране торговой площадки. Начальное значение индекса в момент начала расчетов было принято за 100 пунктов.

Индекс РТС — по сути своей является расчетной величиной. В отличие от инструментов финансового рынка напрямую купить его нельзя. Однако можно проводить торговые операции с Индексом РТС.

Что же входит в индекс РТС

В Индекс РТС входят публичные российские компании, отличающиеся значительным масштабом бизнеса и высокой динамикой развития, ведущие деятельность в ключевых для страны секторах экономики. Количество их периодически изменяется. Сегодня в расчете используются акции 43 компаний.

В конце каждого квартала состав индекса пересматривается индексным комитетом. Удельные веса акций, входящих в индекс, разные. Они определяются капитализацией компании и количеством бумаг в свободном обращении.

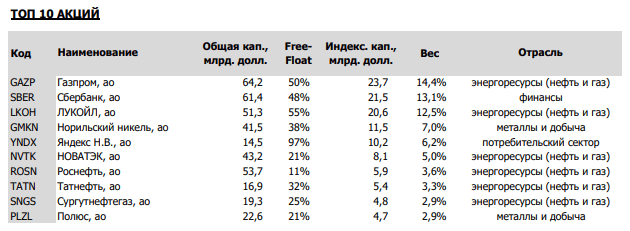

Основные компании, которые имеют наибольший вес, — это Газпром, Лукойл, Сбербанк, Норникель, Новатэк. Доля этих компаний в индексе составляет более 52%.

Условия включения компаний в список таковы:

- доля free-float акций составляет не менее 10%;

- в течение каждого торгового дня совершается хотя бы одна операция с этими ценными бумагами;

- ликвидность (оборот относительно общего объема free-float в течение года) составляет не менее 15%;

- по итогам расчета акция получает в индексе не менее 0,25%.

Как рассчитывается индекс

Для расчета Индекса РТС есть формула:

MCn — совокупная капитализация акций в определенный момент времени;

Dn — делитель, рассчитанный на этот момент.

В свою очередь, капитализацию находят по формуле:

MCn = Σ (Pi × Qi × FFi × Wi), где:

Pi — стоимость одной акции, выраженная в долларах США;

Qi — общее число акций определенного типа (у одного эмитента);

FFi — показатель free-float;

Wi — удельный вес акций компании.

Расчет производится по каждой компании, входящей в Индекс РТС, затем результаты суммируются.

Коэффициент FF показывает, сколько акций предприятия находятся в свободном обращении. Например, 0,37 означает, что 37 % выпущенных компанией акций свободно торгуются.

Как купить Индекс РТС

Купить сам индекс РТС невозможно. Но можно торговать через производные инструменты.

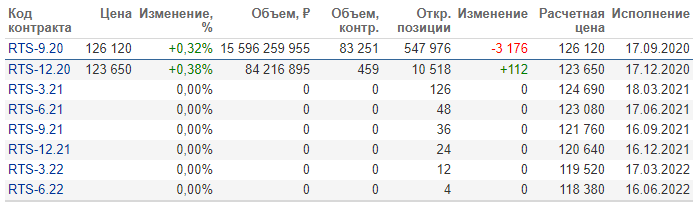

- 1.Фьючерс на Индекс РТС. На Московской бирже торгуются два вида расчетных фьючерсов. Первый —

RTS . Цена контракта 100 * текущее значение индекса. Гарантийное обеспечение на сегодня около 60 тысяч рублей. Второй — с тикером RTSM. Мини-фьючерс на индекс РТС. Цена контракта совпадает с текущим значением индекса, а гарантийное обеспечение на конец июля 2022 года порядка 6 тысяч рублей. Время обращения каждого контракта — один год. Новые фьючерсы начинают торговаться каждый квартал. Поскольку индекс РТС рассчитывается в долларах США, то торговля этими контрактами включает для инвестора валютные риски.

ПИФ. По данным Московской биржи, биржевых ПИФ на индекс РТС российские управляющие компании не предлагают. Возможно, некоторые из них позволяют инвестировать во внебиржевые фонды. Желающие использовать такой вариант инвестирования должны проверить надежность компании, точность следования индексу и размер комиссии.

Самостоятельное инвестирование. В этом случае инвестор сам закупает ценные бумаги, входящие в индекс, в соответствии с их весами. Главное достоинство такого метода — минимальные издержки. Основной минус — для формирования портфеля потребуется сумма не менее 30-40 тысяч долларов. Чтобы снизить эту сумму, можно закупать не все акции индекса, а первые 10-15 бумаг. В этом случае ошибка не будет превышать 10%, а необходимый минимум средств снизится не менее чем в 5 раз.

Важно! Фьючерсы на индекс РТС относятся Банком России к сложным финансовым инструментам. Поэтому неквалифицированные частные инвесторы могут начать инвестировать них только после прохождения тестирования у брокера.

Как инвестору пользоваться индексом РТС на практике

У индекса есть два варианта использования:

- Индикатор поведения широкого рынка. На график индекса РТС ориентируются те, кто собирается вкладывать собственные накопления в иностранной валюте в отдельные акции российских эмитентов.

- Инструмент инвестирования. Тем, кто собирается покупать индекс РТС нужно понимать, что доходность его невысока и составляет в среднем 1,2% годовых в течение последних 10 лет. Такие инвестиции оправдывают только в случае, если инвестор озабочен защитой капитала от валютных рисков и инфляционных процессов. Однако в нынешней ситуации, когда российский индексы демонстрируют уверенное нисходящее движение, а инфляция в долларах и евро подбирается к двузначным числам, такие вложения трудно назвать рациональными.

Заключение

Индекс РТС — это один из основных показателей состояния российского фондового рынка. Рассчитывается по группе акций, которые выбраны по признаку ликвидности и ряду других показателей, в частности free-float. Профессиональные трейдеры следят за динамикой индекса и его составом для анализа настроений рынка и формирования прогнозов дальнейшего движения. Кроме того, в этот индикатор можно инвестировать, если воспользоваться производными инструментами либо покупать отдельные акции, входящие в состав Индекса РТС. Индексное инвестирование позволяет снизить риски за счет формирования сбалансированного портфеля ликвидных бумаг.

Как устроена биржевая торговля в России

Мы довольно часто слышим новости о том, что происходит на зарубежных биржах. Лондонская биржа и NASDAQ, кажется, знакомы даже далеким от биржевой торговли пользователям Сети. Зачастую в этих новостях рассказывается об успехах зарубежных финансистов, в частности, в области технологий – рекордах скорости транзакций, производительности, или, наоборот, сбоях оборудования или программного обеспечения. В результате создается впечатление, что зарубежные площадки самые технологичные в мире.

А что у нас? Помимо повторяемых из года в год слов о необходимости создания в стране международного финансового центра, казалось бы, особенных телодвижений в этой области не происходит. С одной стороны – это так, с другой же – отечественный фондовый рынок значительно интереснее, чем об этом принято думать. И интересен он, в первую очередь, с технологической точки зрения.

Схема устройства фондового рынка

Будем двигаться от простого к сложному и, для начала, рассмотрим несколько упрощенную обобщенную схему работы биржевой отрасли РФ.

Биржа

Главным элементом системы является, собственно, сама биржа – площадка, на которой и совершаются операции купли/продажи. При этом времена, когда на бирже можно было встретить голосистых брокеров, выкрикивавших предложения лучшей цены, ушли далеко в прошлое.

Теперь вся основная активность биржи ведется в дата-центрах с мощными серверами, на которых размещено ядро торговой системы и программное обеспечение для всевозможного учета.

Ранее в России существовали две крупные биржи – ММВБ и РТС, однако в середине декабря 2011 года они объединились (по сути РТС была поглощена конкурентом). Получившаяся площадка сначала называлась ММВБ-РТС, а затем получила более благозвучное имя «Московская биржа» (Moscow Exchange).

На этой, самой крупной отечественной бирже осуществляется торговля ценными бумагами, валютой, фьючерсами, опционами, золотом, паями биржевых фондов и другими финансовыми инструментами. Еще стоит упомянуть о Санкт-Петербургской международной товарно-сырьевой бирже, где ведется торговля нефтью, нефтепродуктами и фьючерсами на них.

В России, как и за рубежом (всем знаком индекс DowJones), есть свои фондовые индексы: Индекс РТС и Индекс ММВБ, а также существуют индексы различных секторов промышленности (так называемые отраслевые индексы). Самым популярным и интересным с технологической точки зрения является срочный рынок, также существуют валютный, фондовый и товарные рынки.

Брокеры

Торговать на бирже напрямую обычный человек просто так не может — так устроено законодательство всех стран и наша не является исключением. Чтобы совершать операции с ценными бумагами или другими финансовыми инструментами, необходимо воспользоваться услугами посредника – брокера, который имеет доступ на нужный рынок. Именно брокеру клиенты несут деньги, открывают у него счета и подают ему поручения на совершение той или иной сделки. То есть вы, с помощью торгового терминала или голосом по телефону, просите брокера купить для вас такую-то бумагу. И эта заявка отправляется на биржу, но от имени брокера, который затем уже в своей собственной системе вычислит вашу прибыль или убыток по сделке.

Инфраструктура брокеров заслуживает отдельного упоминания. Прежде всего, для того, чтобы заявка попала на биржу ее нужно туда отправить. Для этого используется специальное программное обеспечение – биржевые шлюзы, которые принимают заявки, отправляемые пользователями с помощью торговых терминалов через интернет, соединяются со шлюзами биржи и передают им данные и попутно, записывают их в базу данных.

Большое внимание уделяется и безопасности: каждая транзакция должна быть удостоверена пользователем, для этого, при онлайн-торговле используется электронная цифровая подпись (ЭЦП), которую брокеры должны встроить в свои продукты. Обычно «подпись» транзакций происходит один раз в месяц, когда пользователю в электронном виде предоставляется отчет, который он удостоверяет своим ключом.

Помимо этого, по закону, брокер обязан отчитываться перед клиентом по совершенным операциям, поэтому необходим и мощный бэк-офис. Заслуживает внимания и вопрос «железа» – к примеру, при разработке новой торговой системы ITinvest мы использовали продукты IBMDataPower, о чем отдельно расскажем в одной из следующих статей.

Клиенты

Фондовый рынок объединяет разные категории торговцев: тут и профессиональные трейдеры с многолетним опытом, и новички, и техногики, полагающиеся на специальные торговые алгоритмы.

Помимо профессионального бэкграунда, всех торговцев отличает приверженность тому или иному стилю торговли, которые выражаются в способе открытия и закрытия позиций (совершения сделок), длительности удержания позиций и так далее:

- Дневной трейдер (дейтрейдер) совершает сделки преимущественно внутри одной торговой сессии и не оставляет «незакрытых позиций» (напр. непроданных или невыкупленных бумаг) на ночь, опасаясь изменения рыночной конъюнктуры и непредсказуемых колебаний цен за то время пока биржа закрыта или его нет на рынке.

- Скальперы совершают множество сделок в течение небольшого промежутка времени: от пары секунд, до нескольких минут. Прибыль от каждой такой транзакции обычно невелика т.к. цена не успевает сильно измениться, что предполагает большое количество проводимых операций.

- Позиционные трейдеры совершают средние по длительности сделки, избавляясь от активов перед периодами уменьшения ликвидности (напр. праздниками).

- Среднесрочные трейдеры проводят несколько операций в год.

- Сделки долгосрочных инвесторов могут длиться по несколько лет, а закрывают они их только при изменении глобальных трендов на рынке.

Чем торгуют

В общем и целом торговцев на бирже можно разделить и по типу используемого программного обеспечения. Одни, торгуют вручную с использованием торговых терминалов, как универсальных типа Quik, так и доступных только при работе с конкретным брокером (напр. SmartX), другие используют для торговли специальные программы – торговых роботов, которые реализуют заложенные в них стратегии торговли.

Для торговли и просмотра биржевых данных используют и мобильные устройства

Многие брокеры открывают доступ к своим системам для сторонних разработчиков посредством API, что положительно сказывается на количестве всевозможных программ и приложений для онлайн-торговли. Кроме того, используя API каждый клиент может разработать собственного торгового робота, реализующего уникальную стратегию поведения на рынке.

Кстати, если у вас вдруг возникло желание самому попробовать каково это, торговать на бирже, то это можно вполне безопасно осуществить благодаря услуге объединенной биржи под названием тестовый доступ. Пользователю предоставляется виртуальный счет, виртуальные деньги, и возможность использования реальной инфраструктуры – в том числе брокерского API.

На сегодня все. В следующих статьях мы более подробно рассмотрим такие темы, как API брокерских систем, важность скорости обработки заявок и технологии прямого подключения (минуя брокерские системы), протоколы передачи финансовых данных и многое другое. Следите за анонсами!

Что такое индекс РТС, из чего состоит и как его можно купить частному инвестору

Кандидат экономических наук. 20 лет преподаю финансы и инвестиции в университете. Инвестирую на фондовом рынке.

Любой экономический кризис в стране или мире сопровождается снижением биржевых индексов – своеобразных индикаторов состояния не только рынка ценных бумаг, но и всей экономики. В России тоже есть такие индикаторы. Основные из них – индекс МосБиржи и индекс РТС. Сегодня разберем, что такое индекс РТС простыми словами, как он рассчитывается и из чего состоит. Определимся, как на нем можно заработать простому инвестору.

Значение индекса РТС и его состав

Индекс РТС (аббревиатура РТС расшифровывается как российская торговая система) – индекс российского фондового рынка, в состав которого входят акции крупнейших компаний России из разных секторов экономики.

Главное отличие от еще одного значимого показателя – индекса МосБиржи – в валюте расчета. Герой нашей статьи рассчитывается в долларах США, индекс МосБиржи – в рублях. Состав обоих одинаковый, динамика развития отличается из-за влияния курса рубля к доллару.

Индекс RTS рассчитывается как сумма цен акций входящих в него компаний и выраженных в долларах США, взвешенных по капитализации. Другими словами, цена акции умножается на ее долю и складывается со следующей.

Рост значения показывает, что на рынке царят позитивные настроения, бизнес, а вместе с ним и экономика страны, развиваются. Для инвесторов это сигнал, что можно вкладывать деньги и заработать на увеличении котировок акций.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Падение может быть связано как с эмоциями в моменте (например, на фоне необдуманного твита крупного политика), так и с более серьезными факторами (пандемия, торговые войны, санкции и пр.). Плохие новости многих инвесторов выводят из привычного ритма, они поддаются общей панике и начинают распродавать активы, вызывая обвал котировок. Восстановление может произойти быстро, а может растянуться на годы.

Состав индекса не является постоянной величиной. Одни предприятия исключаются из базы расчета, другие в ней появляются. На момент написания статьи (31 августа 2020 г.) список компаний включает в себя 35 наименований. Один эмитент не может иметь долю более 15 %. Сроки изменения списка: третья пятница последнего месяца квартала.

Текущий перечень вы можете посмотреть по ссылке на сайте МосБиржи. Выше я написала, что в списке всего 35 компаний, но по ссылке вы увидите 38 пунктов. Дело в том, что 3 эмитента представлены обыкновенными и привилегированными акциями (Сбербанк, Сургутнефтегаз и Татнефть). Топ-10 акций выглядит так:

Термин “Free-Float” означает количество акций в свободном обращении, т. е. их свободно могут купить все желающие. Например, самый высокий показатель у привилегированных акций Сбербанка – 100 %, а самый низкий у Роснефти – всего 11 %. Для частного инвестора чем выше значение, тем лучше, потому что выше ликвидность.

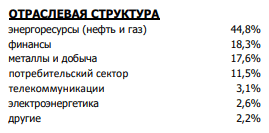

В отраслевой структуре преобладают энергоресурсы (нефть и газ), почти 45 %. Этот фактор настораживает многих инвесторов и заставляет их искать инвестиционные стратегии, которые бы позволяли формировать более диверсифицированный портфель. Вложение денег в такой пропорции, какую предлагает МосБиржа, опасно. Особенно на фоне серьезного падения нефтегазового рынка в 2020 г.

История развития

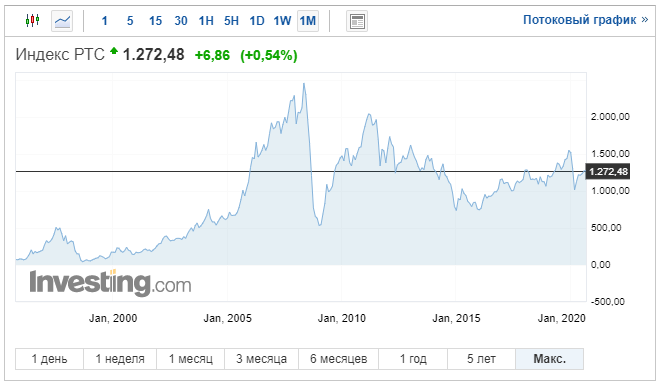

История развития российского индикатора состояния фондового рынка начинается с 1 сентября 1995 г. Первоначально его значение было равно 100 пунктам, т. е. за 25 лет оно выросло почти в 13 раз. Индекс РТС стоял у истоков возрождения рынка ценных бумаг или даже его создания в современной России.

До 2011 г. у нас существовали две биржи: ММВБ и РТС. На первой торговали валютой и ваучерами (читатели родом из Советского Союза прекрасно помнят, что это такое). На вторую вышли российские предприятия, акции которых торговались в долларах США. Возникла необходимость создания российского индекса акций. Так в сентябре 1995 г. появился индекс РТС. И только 2 года спустя – рублевый индекс ММВБ.

Список компаний на первоначальном этапе включал всего 13 наименований, названия некоторых из них современным инвесторам даже не известны. Например, Пурнефтегаз или Ноябрьскнефтегаз. Доля нефтегазового сектора стремилась к 100 %. Составы РТС и ММВБ отличались. Сегодня база расчета абсолютно одинаковая и включает 35 компаний. Несмотря на то что биржи ММВБ и РТС в 2011 году объединились и получили название “Московская биржа”, индексов осталось два.

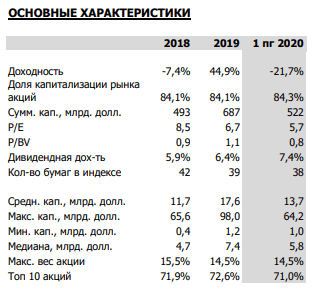

Последние 3 года основные характеристики выглядят так:

Доходность в текущем 2020 г. пока не радует, но в условиях падения мировой экономики сложно ожидать иного. А вот дивидендная доходность остается одной из самых высоких в мире (7,4 %) и фактором, который побуждает частных инвесторов выбирать акции российских компаний для своих долгосрочных портфелей.

25 лет – это непростой период в жизни Российской Федерации. Многие структуры мы создавали с нуля, в том числе и фондовый рынок. За эти годы было сразу несколько мировых и отечественных экономических кризисов, которые хорошо прослеживаются на графике. Волатильность очень сильная. Слабость национальной валюты только подливала масла в огонь.

Все эти подъемы и падения хорошо видны на графике ниже. Его можно онлайн посмотреть на сайте Московской биржи или на других инвестиционных ресурсах. Пик пришелся на май 2008 г. (2 459,88 пункта). Потом резкое падение, когда уже к январю 2009 г. значение составило 535,04 пункта. До сих пор мы не достигли максимального показателя, который был в 2008 г. (по состоянию на конец августа 2020 г. – 1 273,15 пункта).

Как можно купить индекс

Любой фондовый индекс, в том числе и РТС, нельзя купить, как обычный инвестиционный инструмент, например, как акцию или облигацию. Он имеет котировку, но в своем биржевом стакане вы его не найдете. Это не означает, что инвестор не может инвестировать в индекс. Рассмотрим доступные варианты.

Самостоятельное формирование портфеля

В отличие от популярного американского S&P 500, в который входит 500 компаний, в РТС их всего 35. При желании и финансовых возможностях можно самостоятельно покупать акции всех эмитентов с учетом их доли в общей корзине, копируя индекс РТС. Это потребует значительного капитала и затрат времени на поддержание долевого распределения.

Фьючерсы

Фьючерс – это контракт, по которому одна сторона сделки обязуется купить, а другая – продать какой-то актив по заранее оговоренной цене и в назначенное время. В нашем случае таким базовым активом выступает индекс РТС. Участники сделки прогнозируют его значение и пытаются заработать на изменении котировок.

Есть контракты, по которым в момент исполнения покупателю придет конкретная акция, облигация или товар. Они называются поставочными. Но индексный фьючерс относится к расчетным контрактам, т. е. исполнение по нему происходит путем перечисления денег на счет.

На сегодня действуют 8 фьючерсных контрактов. Ближайший срок исполнения – 17.09.2020, расчетная цена – 126 120 руб.

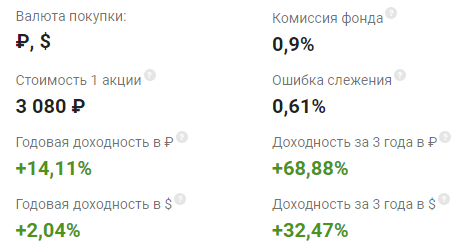

ETF – отличный инструмент для диверсификации инвестиционного портфеля. Конечно, на Московской бирже не такой большой выбор, как на иностранных биржах, но он есть. Если вы хотите вложить деньги сразу во все акции из индекса РТС (38 штук), то можно купить соответствующий биржевой индексный фонд – FXRL от компании FinEx.

Заключение

Любой фондовый индекс нужен в качестве индикатора состояния рынка ценных бумаг в стране. И РТС не исключение. За его долларовым значением удобно следить тем иностранным инвесторам, которые предпочитают вкладывать деньги в рискованные, но потенциально доходные экономики развивающихся стран. Несмотря на сильную волатильность, наш индекс РТС растет и привлекает своей дивидендной доходностью не только россиян, но и иностранцев. За 25 лет мы прошли огромный путь, который другие страны проходили более 200 лет. И нам точно есть куда расти дальше.

Источник https://www.finam.ru/publications/item/chto-takoe-indeks-rts-kakie-akcii-v-nego-vxodyat-i-kak-na-nem-mozhno-zarabotat-20200929-11190/

Источник https://habr.com/ru/company/iticapital/blog/200162/

Источник https://iklife.ru/investirovanie/chto-takoe-indeks-rts.html