Экономичес кий прогноз для России на 2017 год

Хотите знать, какой будет экономика и финансовая среда в 2017 году? Мы приготовили общий экономический прогноз на 2017 год для России, а также подробные прогнозы на каждый месяц. Заканчивается непростой для экономики России и бизнеса 2016 год. В этой связи многие задаются вопросом: «Какой будет ситуация в будущем году?». Астрологи уже активизировались в предсказаниях, а некоторые из них «пророчат» в наступающем году от революции до начала третьей мировой войны.

Мы не астрологи, и в своих прогнозах можем отталкиваться лишь от существующих реалий. Каким же мы видим наступающий год? Предлагаем экономический прогноз на 2017 год для России. Общий экономический прогноз на 2017 год для России Сегодня острейшими для России являются внешнеполитические риски, сохраняющаяся непрерывная эскалация которых, оказывает негативное влияние на настроения всего мирового сообщества.

В следующем году мы надеемся на некоторую стабилизацию внешнего фона, хотя отдельных всплесков активностей избежать, скорее всего, не получится. Наши ожидания основываются, как на грядущей смене президента США, так и на наблюдаемых изменениях настроений ведущих экономик в отношении к России, и в наметившемся стремлении к поиску компромиссов.

Опыт предыдущих 2,5 лет заставил многие страны заново переосмыслить механизмы взаимоотношения с Россией и ярко обозначил бесперспективность дальнейшего их разрушения. И даже консервативно настроенная Япония, одной из первых ломает возведенные барьеры, открыв в октябре этого года доступ своим кредитным ресурсам в обход действующих санкций. Однако мы не ожидаем существенного ослабления санкций в грядущем году, что конечно повлияет на экономический прогноз на 2017 год для России. Недаром проект бюджета на 2017–2019 годы построен с учетом возможного их сохранения.

Но прорывом в решении конфликта на территории Восточной Украины будет согласование «дорожной карты» его разрешения. Что уже обяжет стороны конфликта придерживаться плана Минских соглашений и однозначно выявит тех, кто будет саботировать процесс их выполнения. Поэтому, если ситуация в первой половине будущего года будет в большой мере зависеть от обстановки в Украине и в Сирии, то во второй половине года акценты сместятся на внутреннюю политику в преддверии президентских выборов России 2018 года.

Еще одним серьезным риском, с которым страна столкнется в грядущем году, будет волна судебных тяжб и разбирательств, инициированных Украиной. Но это процесс не одного дня и даже не одного года, поэтому на экономическую ситуацию в 2017 году особого влияния он не окажет. Основываясь на сложившихся трендах, и сквозь призму грядущих событий, попробуем увидеть перспективы российской экономики в деталях и предлагаем наш экономический прогноз на 2017 год для России по месяцам.

Январь

Официальное вступление в должность нового Президента США не окажет существенного влияния на рынки, так как это событие уже будет отыграно валютным и фондовым рынками в ноябре 2016г. Сезонное повышение спроса на рубли со стороны банковской системы будет способно снизить курс доллара до нижней границы сформировавшегося за 2016 год ценового коридора в район 62–64 рубля.

Сломать текущий тренд сможет лишь серьезный разворот на сырьевых рынках или изменение санкционного режима. Возможное принятие решения ЕС о новом продлении санкций не будет неожиданностью для России и несомненно повлияет на экономический прогноз на 2017 год в целом. Однако будут отслеживаться настроения участников процесса, в особенности ЕС и США с целью уловить сигналы на возможное ослабление напряженности.

Февраль

Планируется проведение Международного инвестиционного форума «Сочи-2017», на котором, по нашим оценкам, будут заключены соглашения на сумму более 1 трлн руб.

Серьезных изменений на валютном рынке не ожидается, российская валюта будет продолжать торговаться в диапазоне 62–64 руб. за доллар. Волна отзывов банковских лицензий, начатая в 2013 году, продолжится, но пойдет на спад. Могут быть отозваны лицензии у 3–4 наиболее слабых банков (читайте, что делать, если у банка отозвали лицензию).

Сезонное повышение цен на нефть будет поддерживать российский рубль, но не приведет к смене долгосрочных трендов на сырьевых рынках, поэтому не следует ожидать серьезного всплеска деловой активности в финансовом секторе, который будет оставаться под влиянием внешнеполитических факторов. Будут наблюдаться первые признаки стабилизации российской экономики после длительного падения. ВВП за первый квартал будет положительным, финансовый сектор закончит квартал преимущественно с прибылью.

Апрель

Налоговые платежи бизнеса будут слабой поддержкой рублю, так как 2016 год лишь немногие предприятия закончат с хорошей прибылью.

Также мы хотим упомянуть в экономическом прогнозе для РФ, что в апреле 2017 года проявятся признаки грядущего дефицита бюджета, что приведет к сокращению бюджетных расходов и ограничению размеров финансовой поддержки бизнеса. Субсидии АПК сократятся, изменится механизм финансирования, ужесточится контроль за целевым использованием бюджетных средств.

Основным событием месяца будет 43-й саммит стран G7 в Италии, от которого многие ждут изменений вектора мировой политики. Именно результаты работы саммита будут способны повлиять на перспективы развития взаимоотношений с Россией и повлияют на дальнейший экономический прогноз на 2017 год.

Значимым событием месяца будет проведение Петербургского международного экономического форума, на котором будет представлено множество региональных инвестиционных проектов.

Ожидается, что будет подписано соглашений на сумму не менее 1,5 трлн руб. Стимулом для привлечения инвесторов станут также возможности, предоставляемые с 2017 года субъектам РФ в регулировании уровня налоговой нагрузки для инвестиций в объекты внешней инфраструктуры.

Сезонное повышение спроса на иностранную валюту может привести к формированию очередного витка падения курса рубля в направлении сформировавшихся в начале 2016 года минимумов. Глубина падения курса рубля будет определяться текущей динамикой цен на нефть, которые также будут подвержены сезонному сокращению спроса. Тренд, отмеченный в июне может сохраниться до конца 2017 года, если не проявятся позитивные сдвиги во внешней конъюнктуре.

Но еще одна девальвация, по нашему мнению, абсолютно исключена. Так как уже заложенный в 2014–2015 годах запас в котировках рубля способен нивелировать очередное падение мировых цен на нефть.

7–8 июля 2017 года планируется очередное проведение саммита G20 в Гамбурге, после которого внимание россиян будет приковано к очередному заседанию Совета ЕС, на котором будет рассматриваться вопрос о продлении антироссийских санкций. Но, если эффект от сохранения санкций будет лишь краткосрочным, то возможное послабление санкций приведет к активизации бизнеса и начнет формировать волну посткризисного роста экономики и дальнейший экономический прогноз на 2017 год для России будет более позитивным.

Август

Этот месяц традиционно характеризуется сезонным снижением деловой активности во многих сферах бизнеса. Наиболее высокая активность будет наблюдаться в туристической сфере. За прошедший период население приспособилось к текущему уровню валютного курса, и даже небольшое повышение реальных доходов, сможет стимулировать восстановление международного туризма в наиболее популярных для россиян направлениях – в Египет, Турцию и Тунис. Сохранятся также темпы роста внутреннего туризма.

Сентябрь

Месяц будет характеризоваться сезонным снижением темпов инфляции. В условиях сохранения стабильности валютного курса, можно будет наблюдать некоторую дефляцию, обусловленную снижением цен на сельскохозяйственную продукцию. Темпы роста экономики за 9 месяцев 2017 года, скорее всего, будут положительными и составят около 0,4–0,5% прироста. Однако о начавшемся выходе из кризиса можно будет говорить лишь в случае благоприятного изменения внешнего фона.

Октябрь

Месяц будет отмечен ростом деловой активности, что обуславливается началом сезонного роста покупательской и инвестиционной активности. Соответственно вырастут значения показателя розничного товарооборота и показателя инвестиций в основной капитал.

Также начнет восстанавливаться рынок потребительского кредитования. Обычно в этот период наблюдается заметное повышение темпов инфляции.

Ноябрь

Будет объявлен официальный старт президентской избирательной кампании в РФ, которая может служить дополнительным стимулом обеспечения стабильности в экономике, но также может способствовать обострению внешнеполитической напряженности. Поэтому, наш прогноз на ноябрь 2017 года предполагает сохранение повышательного тренда в росте экономики и стабилизацией валютного курса рубля.

Декабрь

Традиционный месяц распродаж, стимулирующий рост потребительского спроса, а соответственно и всплеск инфляции до 1 и более процентов.

Противоречивые прогнозы 2017

Вчера российский фондовый рынок показал отрицательную динамику. То, что рост рынка прекратится, было понятно еще в прошлый понедельник. И мы об этом писали. Это стало понятно после того как индекс развивающихся рынков MSCI Emerging Markets (EEM) вырос до отметки сопротивления 36,5 (там проходит годовой повышательный тренд пробитый «медведями» вниз 10 ноября с.г.). Было два вариант развития событий – боковая динамика или снижение. Участники рынка выбрали второй вариант и на отдельных фондовых развивающихся рынках сейчас довольно непростая ситуация. К примеру, фондовый рынок Бразилии сейчас падает (после того как Парламент заморозил на 20 лет социальные расходы в стране начались волнения).

Мы сейчас «доигрываем» год. Все самое интересное мы уже увидели и сейчас время подумать о 2017 годе. Я ориентируюсь на прогнозы западных аналитиков. Касательно прогнозов по рынкам на 2017 год, большинство аналитиков сходятся во мнении, что 35-летний бычий рынок американских облигаций закончился, инфляция возобновила рост, а эффективность стимулирования от центробанков сошла на нет.

Аналитики Citi ожидают, что мировой фондовый рынок вырастет на 10% в следующем году, в основном за счет роста на рынках развитых стран. Рост доллара на 10% и сокращение корпоративных налогов в США до 20% могут увеличить прибыль на акцию в мире на 6%.

Аналитики компании CityIndex прогнозируют падение фондового рынка, так как конец бычьего рынка облигаций будет негативно сказываться на нем и толкать доходность 10-летних Казначейских облигаций к 4%. CityIndex также считает, что соглашение по сокращению нефтедобычи не будет работать и нефть упадет до $15 за баррель.

Экономисты Societe Generale ожидают, что в следующем году обстановку на рынке могут омрачить четыре «черных лебедя». По мнению Societe Generale, главнейшие хвостовые риски на следующий год – политическая неопределенность (30% фактор риска), резкое увеличение доходности облигаций (25%), жесткое приземление китайской экономики (25%) и торговые войны (15%).

Аналитики Goldman Sachs считают что рост доллара и доходности американских облигаций будут негативно сказываться на рынках развивающихся стран. Однако они рекомендуют на 2017 год занять длинную позицию по «равновзвешенной» корзине валют из бразильского реала, российского рубля, индонезийской рупии и южноафриканского ранда.

По прогнозам MorganStanley, на китайский фондовый рынок вернется сильный рост. Аналитики прогнозируют рост индекса ShanghaiComposite в следующем году на 36% до 4400 пунктов, а прибыль на акцию вырастет на 6%. Этот прогноз основывается на предположении, что между США и Китаем не разразится существенного конфликта на фоне торгового протекционизма. (Источник finance.yahoo.com/)

Вот такие противоречивые прогнозы мы имеем… Но пока российские фондовые индексы находятся в зоне быков (выше двухсотдневной средней) коррекции лучше использовать для покупок. Убийство российского посла в Турции Андрея Карлова и теракт в Берлине усиливают беспокойство на рынке касательно геополитических рисков. С другой стороны, усиление геополитических рисков способствует росту цен на нефть. The Wall Street Journal сообщила в воскресенье, что Ливийская государственная нефтяная компания решила отложить запланированное восстановление добычи на нефтяных месторождениях на западе страны. Решение было приято после угроз со стороны боевиков блокировать поставки нефти.

———————

Приглашаю на бесплатный семинар на Московской бирже 25 января 2017 года. «Как я заработал 30 млн. на рынке». Петр Салтыков и Александр Мишин. Будет интересно!

Итоги 2017 года на российском фондовом рынке и перспективы на 2018 год

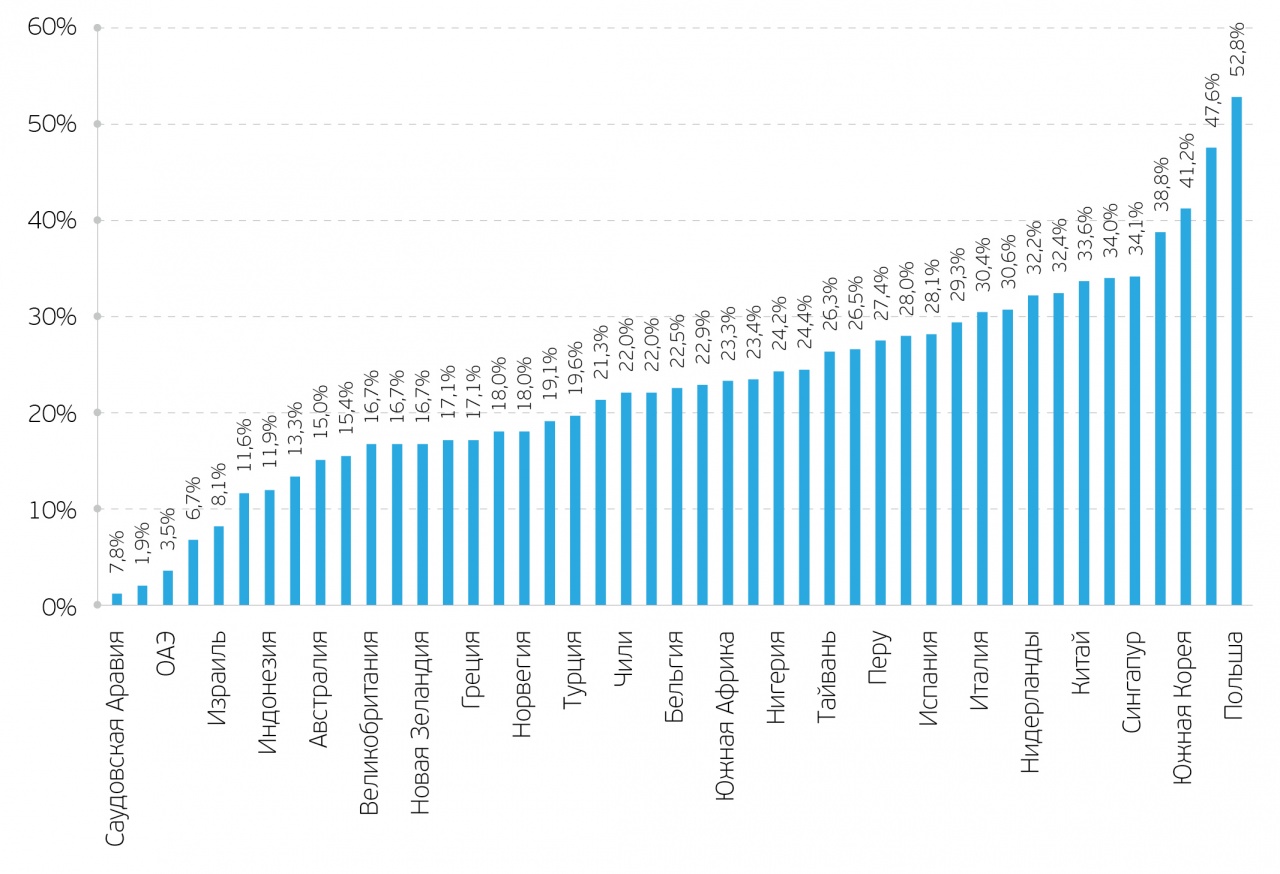

2017 год можно назвать «золотым» для мирового фондового рынка. На 22 декабря все 45 ETF в долларах на крупнейшие фондовые рынки 45 стран отметились положительной динамикой. ETF на российский фондовый рынок едва закрылся в плюсе, обогнав лишь Саудовскую Аравию.

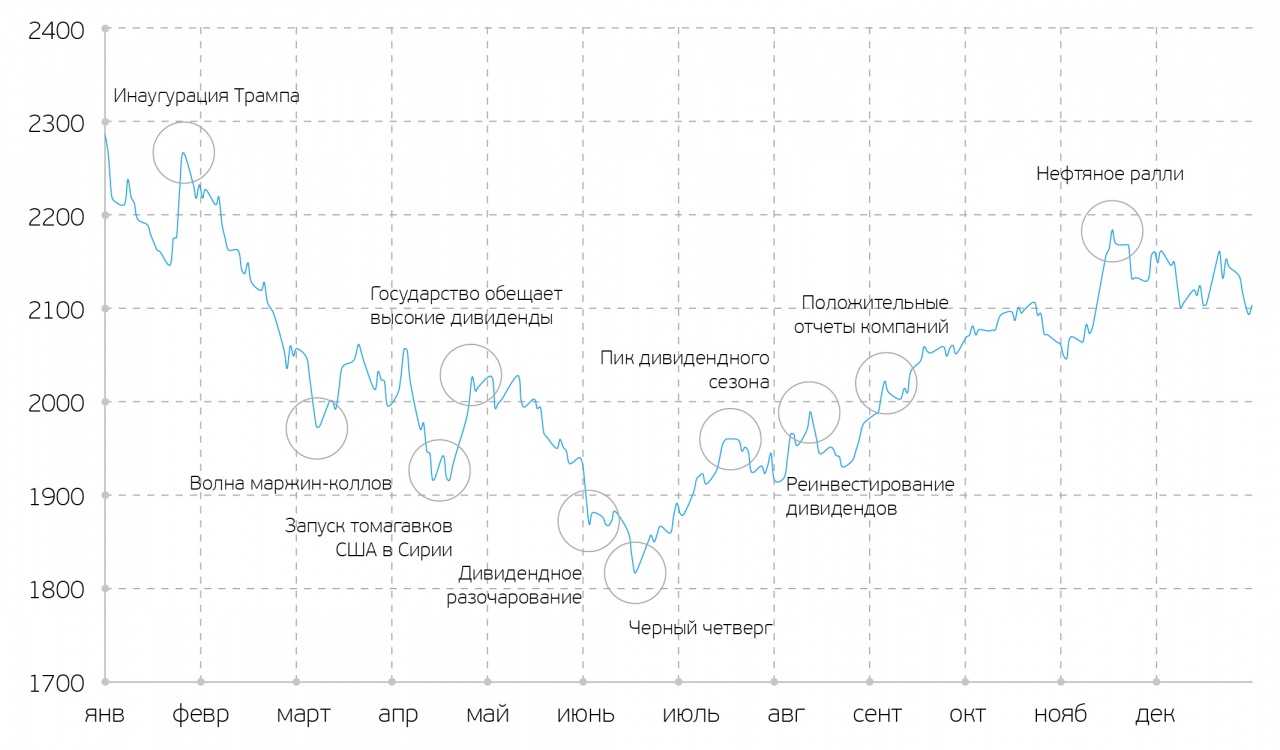

2017 год для российского фондового рынка выдался непростым. Начало года давало большие надежды, связанные с президентством Трампа. Тем не менее уже с февраля индекс ММВБ начал падать и просел к середине июня на 20%, поскольку инвесторы были разочарованы процессом налаживания отношений между РФ и США. Спад сменился ростом в середине июня, однако к концу года индекс так и не смог восстановиться до уровней начала 2017 года.

Доходность ETF на акции стран в 2017 году, % Источник: Yahoo! Finance

В 2017 году влияние на акции компаний оказывало множество факторов. Разочарование Трампом вылилось в существенный спад на фондовом рынке, сопровождаемый волной маржин-коллов: часть инвесторов использовала маржинальные сделки после победы Трампа на выборах президента США в ноябре 2016 года. На падении рынка в начале 2017 года у инвесторов срабатывало принудительное закрытие позиций. Другим разочарованием года стало невыполнение целым рядом компаний поручения Правительства РФ о направлении 50% чистой прибыли на дивиденды. Среди них выделяется «Газпром», который уже второй год подряд ссылается на высокие капиталовложения, связанные со строительством газопроводов.

Несмотря на это, дивидендная доходность индекса МосБиржи в разгар дивидендного сезона составила около 5,3%, что существенно выше среднемирового уровня в 2,4%. Это послужило толчком для роста рынка с середины июня. Немаловажное значение для расширения рынка во II половине 2017 года имели положительные отчеты компаний за I полугодие и за 9 месяцев 2017 года.

Динамика индекса МосБиржи в 2017 году Источник: Московская биржа, расчет QBF

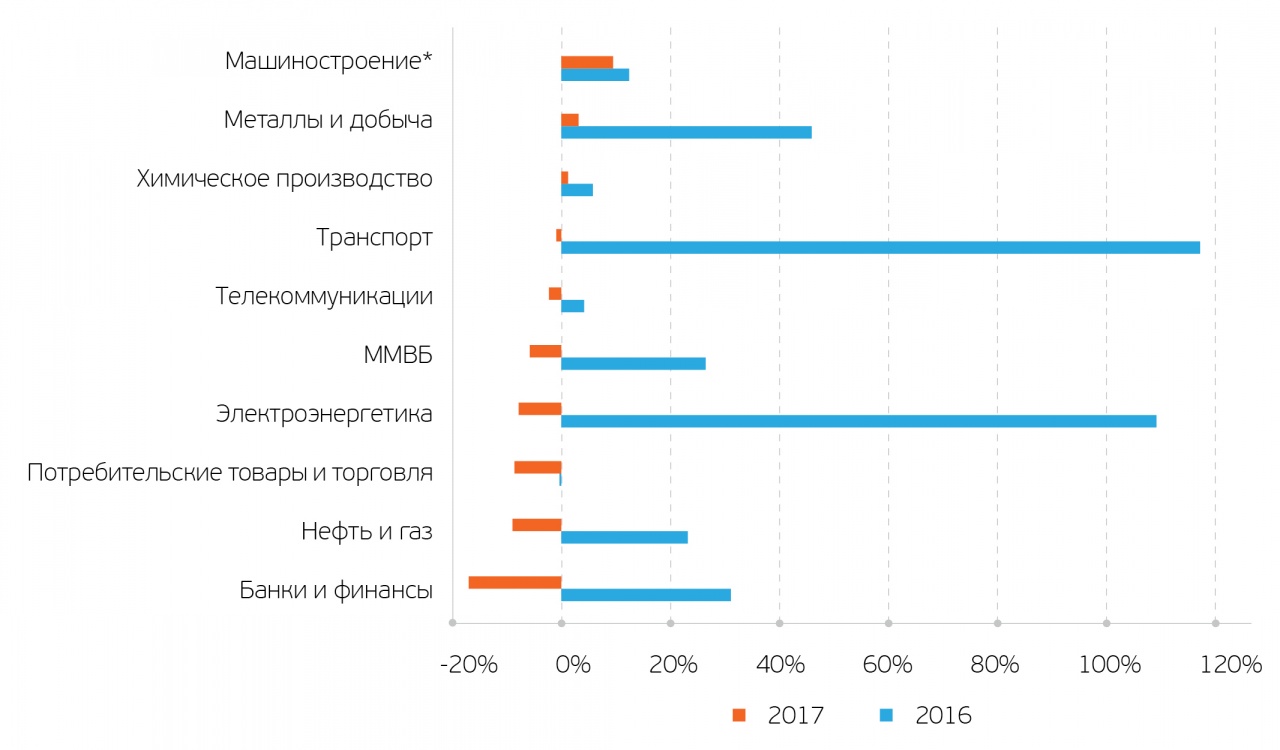

В отраслевом разрезе, в отличие от 2016 года, когда все сектора, кроме потребительского, продемонстрировали положительную динамику, в 2017 году лишь 3 из 9 секторов отметились ростом. Индекс МосБиржи, переименованный из индекса ММВБ в ноябре 2017 года, также отметился негативной динамикой более чем на 5%. Наибольший рост продемонстрировал сектор машиностроения на фоне увеличения продаж автомобилей в России. В данный индекс входили 3 эмитента, 2 из которых – компании автомобилестроения. С 22 декабря расчет индекса прекращен, а эмитенты переведены в сектор потребительских товаров и торговли.

Доходность индекса ММВБ / МосБиржи по секторам, % Источник: Московская биржа, расчет QBF, *данные по доходности индекса Машиностроения указаны на 21 декабря 2017 года

Индекс металлов и добычи, вошедший в тройку лидеров по доходности в 2016 году, перекочевал на 2 место в 2017 году, но уже с существенно более низкой доходностью. Расширению индекса способствовал рост цен на уголь, металлы, в том числе, на фоне начала нового сырьевого цикла, который также может привести к росту цен на алмазы. Лидер прошлого года, транспортный сектор, по итогам 2017 года отметился близкой к нулевой динамикой. Хотя сектор расширился на 30% с января по август, ухудшение финансовых показателей «Аэрофлота» свело на нет набранный рост индекса. Аутсайдером 2017 года стал сектор банков и финансов. Стремительный рост котировок «Сбербанка» нивелировало существенное падение стоимости акций Банка ВТБ.

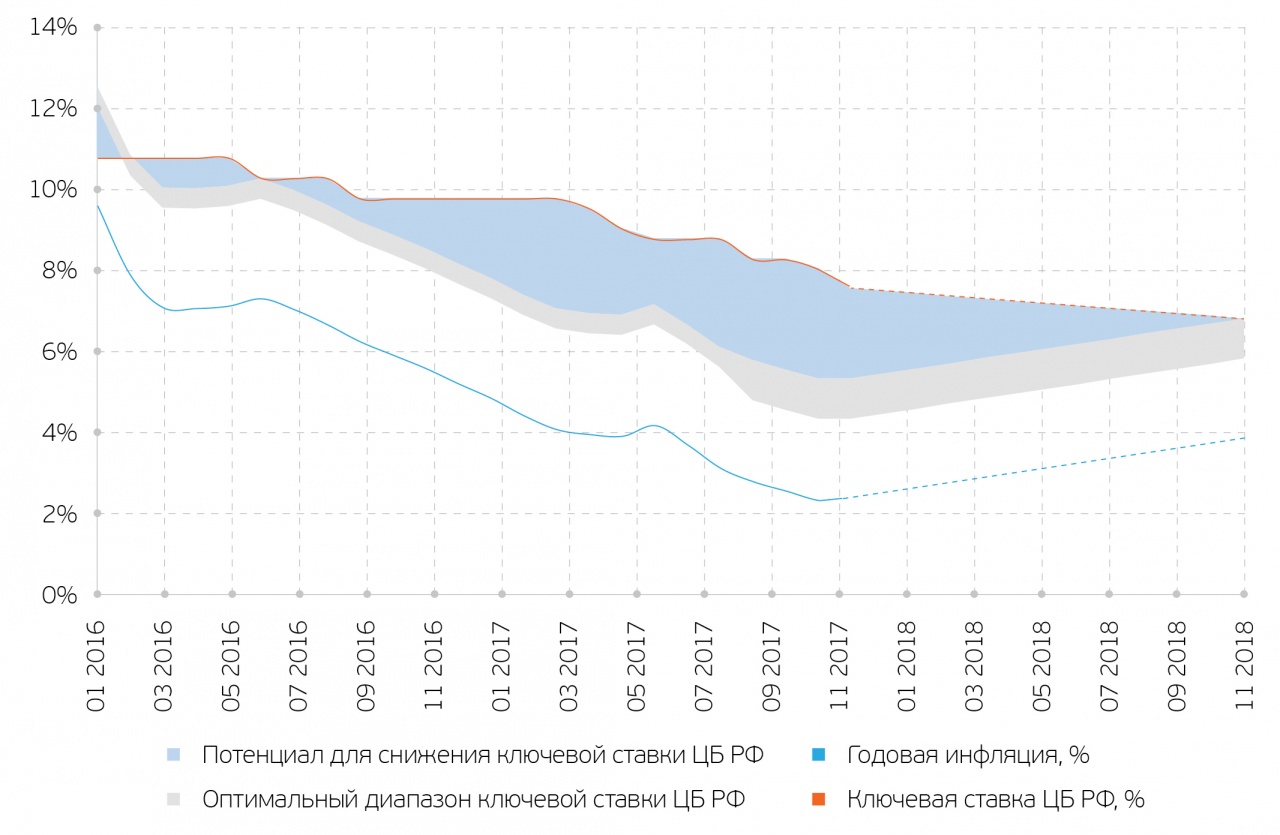

Потенциал снижения ключевой ставки ЦБ РФ Источник: Росстат, ЦБ РФ, расчет QBF

2017 год ознаменовался существенным снижением ключевой ставки ЦБ РФ. Российский регулятор сократил ключевую ставку сразу на 2,25 п.п.: с 10% годовых в январе до 7,75% годовых в декабре. Уменьшению ставки Центробанка способствовало падение годовой инфляции с 5,4% в январе до рекордно низкого уровня в 2,5% в декабре. Спред между ключевой ставкой ЦБ РФ и годовой инфляцией существенно превышает оптимальный диапазон еще с начала 2016 года. В основных направлениях единой государственной денежно-кредитной политики на 2018 год и период 2019 и 2020 годов регулятор расширил уровень равновесной реальной процентной ставки с 2,5-3% до 2-3%.

В декабре реальная процентная ставка составила 5,25%, что существенно выше оптимального значения. Таким образом, у российского регулятора есть пространство для дальнейшего снижения ключевой ставки. ЦБ РФ рассчитывает, что в 2018 году годовая инфляция достигнет целевого уровня в 4%. Данный уровень темпов роста цен соответствует снижению ключевой ставки как минимум на 75 базисных пунктов до 7% годовых. Это приведет к дальнейшему снижению ставок по депозитам в банках, росту стоимости облигаций и повышению привлекательности дивидендных акций. Таким образом, у инвесторов есть возможность купить облигации и дивидендные акции по привлекательной цене.

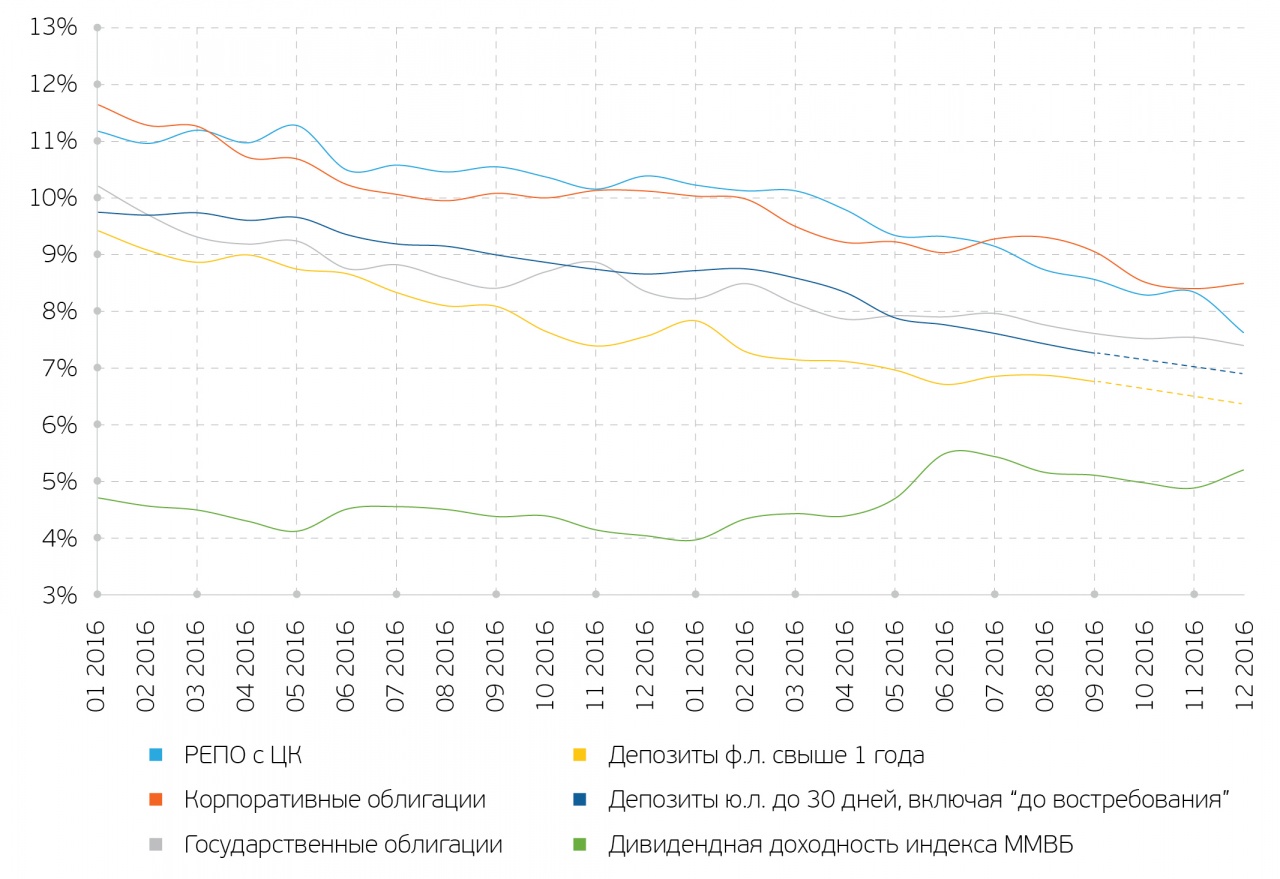

Доходность активов на российском рынке, % Источник: Московская биржа, ЦБ РФ, Bloomberg

Снижение ключевой ставки с 2016 года привело к уменьшению доходности целого ряда активов так или иначе привязанных к ней. Несмотря на снижение доходности по облигациям, они сохраняют спред с депозитами: государственные облигации более доходны, чем депозиты на 1 п.п., а корпоративные облигации – на 2 п.п. При этом у облигаций остается драйвер роста в виде повышения их стоимости за счет снижения ключевой ставки ЦБ РФ. Примечательно отметить, что дивидендная доходность акций из индекса МосБиржи превысила 5%, что лишь на 1 п.п. ниже доходности по депозиту.

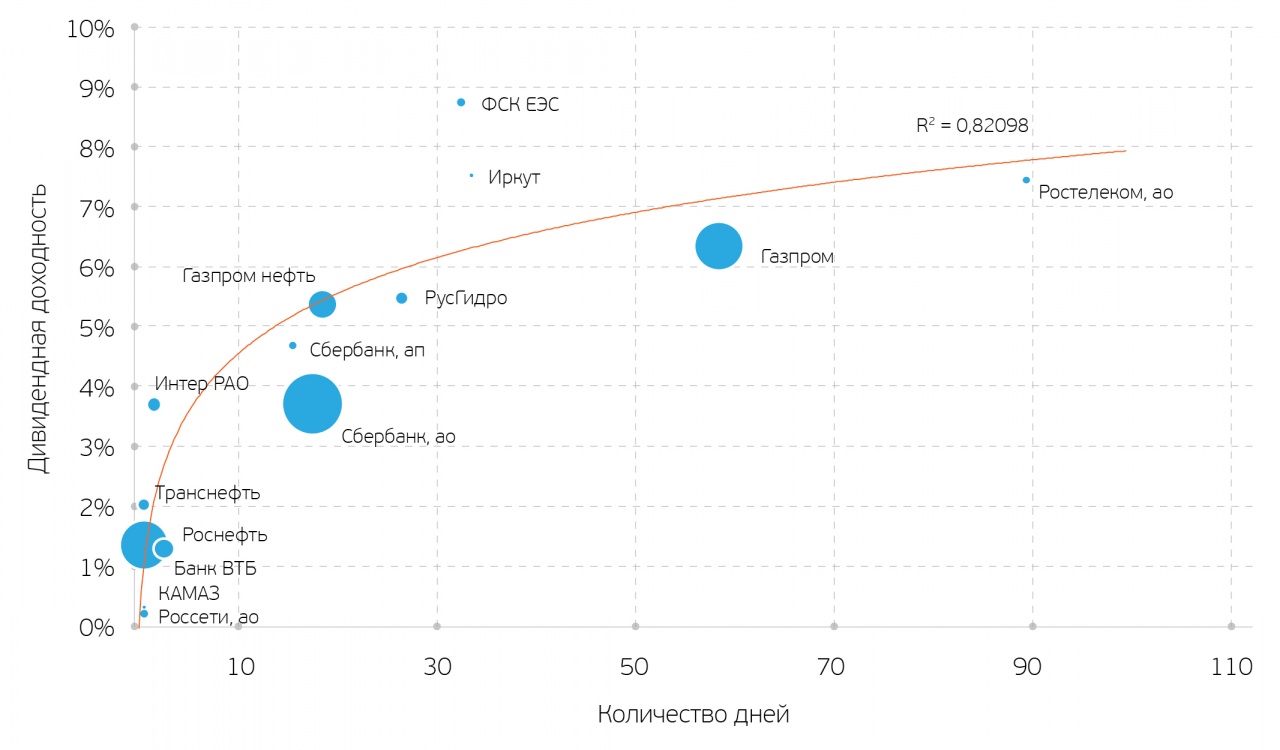

2017 год можно по праву назвать годом дивидендных историй в акциях государственных компаний, даже несмотря на то, что целый ряд компаний отказался направлять на дивиденды 50% чистой прибыли по итогам 2016 года. Только 4 из 18 компаний с государственным участием («Аэрофлот», «Алроса», привилегированные акции «Ростелеком», привилегированные акции «Россети») не смогли закрыть дивидендный гэп в 2017 году. При рассмотрении зависимости дивидендной доходности и дней до закрытия гэпа обнаруживается, что чем больше дивидендная доходность, тем больше дней необходимо было акции до закрытия дивидендного гэпа. Наибольший коэффициент детерминации наблюдается в логарифмическом тренде в размере 0,82. Логарифмический тренд свидетельствует о том, что инвестору при инвестировании в акции компаний с государственным участием следовало отдавать предпочтение акциям с относительно низкой дивидендной доходностью, поскольку они давали больший дивиденд в расчете на один день от отсечки до закрытия гэпа.

Зависимость дивидендной доходности и дней до закрытия гэпа в 2017 году Источник: Московская биржа, данные компаний, расчет QBF, ао – акция обыкновенная, ап – акция привилегированная. Размер пузырька соответствует величине капитализации компании относительно других корпораций

В 2018 году внимание инвесторов по-прежнему будет приковано к дивидендным акциям. Инвестиционная привлекательность данных акций будет только возрастать благодаря снижению доходности по банковским депозитам. Почти в каждом секторе можно найти привлекательные для покупки акции. Ряд голубых фишек с государственным участием, таких, как «Алроса», «Аэрофлот», «Русгидро», «Газпром», продолжит удерживать дивидендную доходность выше 5%. В корпоративном секторе роль дивидендных акций сохранят за собой такие компании, как «МТС», «Северсталь», «НЛМК» и другие. На фоне завершения инвестиционных программ целый ряд компаний генерации электроэнергии и сетевых энергетических компаний может вырасти в цене. Благодаря постепенному улучшению ситуации в российской экономике интересными для вложения средств будут акции банковского сектора. Целый ряд сырьевых компаний может быть переоценен при ускорении нового сырьевого цикла. Высокую актуальность сохранят рублевые облигации, которые продолжат расти в цене на фоне снижения ключевой ставки ЦБ РФ. Инвесторы по прежнему продолжат открывать ИИС, общее число которых в 2017 году приблизилось к отметке в 300 тыс., а максимальная сумма внесения средств в год расширилась до 1 млн руб.

Источник https://www.mql5.com/ru/blogs/post/684644

Источник https://smart-lab.ru/blog/370183.php

Источник https://investfuture.ru/articles/id/itogi-2017-goda-na-rossiiskom-fondovom-rynke-i-perspektivy-na-2018-god