Факторы, влияющие на фондовый рынок

Особенности экономических отношений на фондовом рынке

Фондовый рынок представляет собой один из системных элементов рынка финансов. Он, как и другие типы рынков выражает взаимодействие субъектов экономических отношений в данной области, с использованием специфических объектов. Осуществляя деятельность на рынке ценных бумаг, его субъекты стремятся к получению дополнительных доходов по своим денежным средствам или части капитала, выступающими объектами экономических отношений.

Фондовый рынок – это совокупность экономического взаимодействия в части выпуска и распоряжения ценными бумагами.

Ценная бумага в свою очередь выступает главным объектом сделок, при этом имея двойственную структуру. С одной стороны она сама по себе является товаром, с которым совершаются сделки. При этом сама по себе она не ценна, ценен лишь актив, выраженный данным документом. Таким активом могут выступать деньги, либо часть капитала.

Фондовый рынок, как часть более крупной экономической системы, своей деятельностью оказывает влияние на нее, при этом испытывая влияние экономических изменений в других экономических системах.

Функционально рынок фондовых отношений выполняет следующие задачи:

- способствует установлению цен на фондовые инструменты;

- устанавливает баланс между предложением и спросом;

- позволяет перераспределять денежные потоки между регионами страны, а так же между отраслями народного хозяйства;

- производит аккумуляцию денежных активов;

- способствует увеличению финансирования при возникновении дефицита без дополнительной эмиссии;

- стимулирует участников рынка к развитию своих хозяйствующих субъектов с целью повышения доходов и их использования в фондовых операциях;

- способствует укрупнению бизнеса;

- дает возможность государству привлекать денежные средства в бюджет.

Для данного вида рынка характерно наличие большого числа субъектов, к которым можно отнести:

- организации, выполняющие регулирующую и контролирующую функцию;

- хозяйствующие субъекты, выступающие эмитентами фондовых инструментов;

- государство;

- посредники, осуществляющие деятельность на фондовых площадках от лица эмитентов;

- специальные организации, осуществляющие хранение активов;

- профессиональные агенты рынка;

- домашние хозяйства;

- кредитные и финансовые организации.

Готовые работы на аналогичную тему

На рисунке ниже можно увидеть, какие юридические лица могут выступать эмитентами ценных бумаг.

интернет-биржа студенческих работ»>

Рисунок 1. Эмитенты. Автор24 — интернет-биржа студенческих работ

Взаимодействие участников рынка фондовых отношений изображено на рисунке ниже:

Рисунок 2. Участники рынка ценных бумаг. Автор24 — интернет-биржа студенческих работ

Важно отметить, что для рынка характерно большое количество видов объектов экономической деятельности. Все их можно подразделить на основные и производные. К основным фондовым инструментам относят: акции; облигации; депозиты; вклады; векселя; складское свидетельство; закладное свидетельство.

К производным документам относят: фьючерсы, опционы и свопы.

Как видно, фондовый рынок представляет собой сложную систему взаимоотношений, которая находится под воздействием внешних и внутренних факторов, способных тем или иным способом оказывать влияние на целостность и эффективность системы.

Показатели рынка фондовых отношений

Для определения параметров устойчивости и развития рынка принято использовать абсолютные и относительные показатели деятельности. К ним относятся объем капитализации и показатели индекса фондовой активности.

Капитализация – это количество ценных бумаг, находящихся в обращении.

В стоимостном выражении она представляет произведение всего объема фондовых инструментов на их действующую цену. Как правило, доход рассматривается на уровне каждого инструмента в отдельности, поэтому капитализация рассчитывается как сумма доходов по всем документам, действующим на рынке. Доход по фондовым инструментам принято измерять в денежных единицах.

Фондовый индекс – это усредненное колебание цен определенной группы фондовых инструментов.

Например, всем известный индекс Доу Джонса оценивает колебание цен 30 крупнейших предприятий США.

Факторы, влияющие на фондовый рынок

Как уже было сказано, фондовый индекс является главным индикатором стабильности рынка ценных бумаг. При этом на его изменение оказывают влияние большое число внутренних и внешних экономических факторов, характерных для каждого периода времени. Тенденция к изменению цен на определенный объект называется волатильностью, поэтому можно сказать, что волатильность фондового индекса отражает состояние рынка в целом.

Индексом деловой активности в России является индекс РТС.

На его изменения оказывают влияние как внешние, так и внутренние факторы. К основным внутренним факторам относятся рост ВВП, развитие производства в промышленной отрасли, объем вложений в основной капитал, индекс цен, монетизация экономики, кредитная процентная ставка, остатки средств на банковских счетах, ставка рефинансирования, изменения денежного предложения.

Среди внешних факторов, оказывающих влияние на индекс РТС можно выделить следующие: курс рубля; международные резервы России; остаток торгового баланса; динамика зарубежных индексов.

Эффективность рынка представляет собой совокупность ликвидности, доходности и рисков. Она позволяет оценить влияние тех или иных факторов на волатильность индекса.

Кроме того, можно выделить внутригосударственные факторы, которые так же оказывают влияние на рыночное взаимодействие. К ним относятся:

5 факторов, которые в 2020 году больше всего повлияли на цену акций

Мы опросили экспертов и выяснили, какие пять факторов повлияли на акции в этом году. Конечно, пандемия на первом месте, но она не единственная. Кроме того, не все компании от нее пострадали, некоторые — наоборот

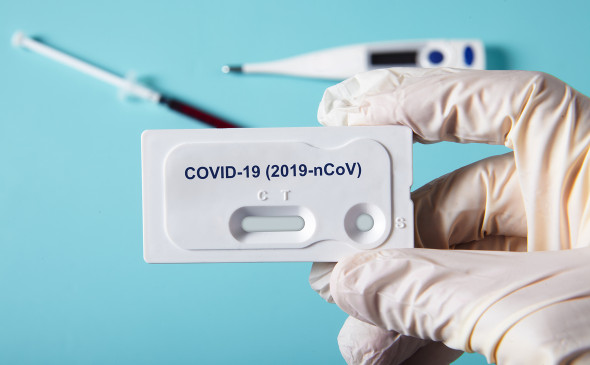

Поколения людей пережили много эпидемий, но все равно никто не был готов к пандемии коронавируса и ее последствиям. Этот «черный лебедь» затронул и фондовые рынки. Пандемия стала фактором номер один, который больше всего повлиял на цену акций в этом году. Однако не единственным и не для всех негативным.

Пандемия COVID-19

Она занимает в нашем списке первое место, так что не будем обходить ее стороной. Пусть этот фактор и кажется банальным, но он главный в 2020 году. И некоторые другие тоже с ним связаны.

Чтобы остановить распространение коронавируса, правительствам разных стран пришлось вводить ограничения. Это не могло не сказаться на экономике этих государств, как и на мировой. Опасения, связанные с инфекцией, росли. Полная неопределенность масштабов распространения и периода действия вируса привели в марте к сокрушительному обвалу всех без исключения рынков рискового капитала. В моменте падение индексов акций достигало 40%, рассказал «РБК Инвестициям» эксперт по фондовому рынку «БКС Мир Инвестиций» Михаил Зельцер.

«Исторический по масштабу обвал за столь короткий период времени, один месяц, ранее не встречался», — сказал он.

Самыми пострадавшими стали акции авиакомпаний, отелей и недвижимости, так как потребитель практически моментально перестал пользоваться их услугами и «закрылся дома», отметил портфельный управляющий «Альфа-Капитала» Эдуард Харин. Аналитик инвестиционного холдинга «Финам» Наталья Малых добавила к этому списку и круизные компании.

Все они еще не пришли в себя от локдаунов и падения доходов клиентов. Авиалиниям срочно пришлось привлекать финансирование, чтобы сохранить бизнес. В том числе через допэмиссию — дополнительного выпуска ценных бумаг , отметила эксперт. Например, в начале октября «Аэрофлот» смог привлечь не менее ₽80 млрд, из которых ₽50 млрд — от государства.

Но не для всех фактор пандемии оказался негативным. Финансовые показатели компаний из сектора здравоохранения росли, как и их стоимость. С начала года капитализация Abbott Laboratories прибавила 23,5%, а Eli Lilly — 11,6%, напоминает аналитик инвесткомпании «Фридом Финанс» Евгений Миронюк.

По словам Малых, на российском рынке от ситуации с коронавирусом выиграла Мосбиржа. В результате резкого обвала инвесторы бросились покупать сильно подешевевшие акции. А чем больше сделок, тем больше комиссионный доход торговой площадки.

Стимулы от правительств

В ситуации, когда экономику «поставили на паузу», правительства среагировали быстро в отличие от предыдущих кризисов, считает Малых. Они увеличили государственные расходы, в том числе на социальные траты, а также резко снизили процентные ставки. «Эти факторы всегда благоприятны для рынков, и именно они запустили восстановление фондовых индексов», — сказала она.

Харин согласился с тем, что реакция властей стала своевременной и масштабной и не позволила повторить ситуацию 2008 года. Комплекс мер стабилизировал мировой бизнес. Исключительно благодаря ему всего за шесть месяцев рынки показали V–образное восстановление, что стало абсолютным историческим рекордом, считает Зельцер. Траты некоторых стран на поддержку промышленности достигли десятков процентов от ВВП. В Японии, например, пакет государственной помощи оценивают в 40% ВВП, рассказал эксперт.

В США за счет социальной и экономической поддержки правительства был успешен сектор циклических потребительских товаров. Он включает себя товары, которые не нужны для выживания, как продукты питания или одежда, и могут быть случайными покупками. То есть они нужны человеку не в первую очередь. Благодаря поддержке властей продажи розничных товаров стали быстро расти. От этого в плюсе оказалась компания Amazon, чья капитализация с начала года выросла на 80,6%.

Кроме того, предпринятые меры хорошо сказались на финансовом секторе США, который с начала года падал. Например, банк Goldman Sachs заработал $9,68 на акцию, хотя аналитики в среднем ожидали, что банк получит $5,57 на бумагу. Активы фонда BlackRock выросли до $7,8 млрд, а чистая прибыль увеличилась на 27%, до $1,42 млрд. По словам Миронюка, у финансового сектора есть большой потенциал.

Падение спроса на нефть

Резкое падение мирового спроса на нефть привело к тому, что этого товара на рынке стало слишком много. Стоимость сырья на фондовом рынке падала на 80%, а в какой-то момент была даже отрицательной. Спрос упал из-за карантинных ограничений, которые ввели многие государства. Влияние на него оказала и торговая война основных энергетический держав, полагает Зельцер.

В результате страны-экспортеры были вынуждены беспрецедентно сократить добычу нефти почти на 10 млн баррелей в сутки. Это снизило панику на рынках. Постепенно в мире начали восстанавливаться активность бизнеса и потребителей, в первую очередь в Китае. В результате к лету цена на нефть марки Brent выросла до уровня начала марта — $45 за баррель.

Однако из-за ситуации на рынке нефти сильно пострадали компании нефтегазовой отрасли. По словам Миронюка, среди американских компаний капитализация нефтяного гиганта Exxon Mobil упала на 50,6% с начала года, а Chevron — на 39%.

Неплохую доходность на рынке США инвесторам принесли компании из отрасли электроэнергетики, большая доля бизнеса которых — в «зеленой» энергетике, рассказала Малых. Цена на акции NextEra Energy, которая занимается ветряной и солнечной энергией, превысили доковидные уровни. На закрытии торгов 4 марта одна акция компании стоила $282,22, а в ходе торгов 16 октября ее цена превысила $305. Кроме того, NextEra каждый квартал выплачивала дивиденды.

Цифровизация ускорилась

Акции технологических компаний за время пандемии показали феноменальный результат. «Для этих компаний ситуация с локадаунами — это квантовый скачок для отрасли, поскольку большее количество потребителей было вынужденно пользоваться их услугами и оценило их», — отметил Харин.

Бизнесу, чтобы оставаться на плаву, пришлось быстро перестраиваться на цифровые рельсы. Это нужно для того, чтобы была возможность привлекать и обслуживать клиентов дистанционно и отбить долю рынка у тех, кто не смог этого сделать.

«Хай-тек-компании, можно сказать, стали бенефициарами кризиса благодаря росту спроса на их продукты и услуги», — согласилась Малых. Alphabet, Amazon, Netflix поставили новые рекорды на фоне повышенного спроса на их услуги, рассказала аналитик. Например, 18 марта, когда многие компании обвалились, акции Alphabet стоили $1096,8. С этого дня они выросли на 43%, до $1572,36 за ценную бумагу.

Напряженная политика

США на протяжении последних пяти лет ведет торговые войны с Китаем, Евросоюзом, Латинской Америкой, Россией и другими странами и регионами, чтобы сократить свой внешнеторговый дефицит — превышение импорта над экспортом. В прошлом году рынки двигались непредсказуемо, так как настроения инвесторов из-за этой напряженности постоянно менялись, рассказал Зельцев.

Однако 15 января этого года США и Китай подписали первый пакет документов по торговой сделке. Ожидание и заключение сделки положительно повлияли на рынок. Неопределенность уменьшилась, благодаря чему в феврале глобальные рынки акций обновили исторические максимумы, отметил эксперт.

«Общая нервозность в мире из-за перспективы развития национальных экономик приводит порой к неконкурентной борьбе», — сказал он. Социальная напряженность приводит к политическим противостояниям. Кроме того, государства активно используют санкции.

Например, санкционные риски оказывали существенное давление на курс рубля в сентябре. В начале месяца власти ФРГ заявили, что в крови Алексея Навального были обнаружены следы яда из группы «Новичок». На этой новости доллар моментально превысил ₽75, притом что закрытие предыдущей торговой сессии прошло на уровне ₽73,57.

Впоследствии ослабление рубля нарастало, и 29 сентября курс достиг ₽79,97 за доллар. В итоге Евросоюз ввел санкции против шести россиян и Научно-исследовательского института органической химии и технологии. После этого санкционные риски снизили, рубль отыграл часть падения и на конец дня 16 октября курс составил ₽77,94.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее

Факторы, влияющие на фондовый рынок

Фондовые рынки движимы настроениями инвесторов. Позитивное или бычье настроение поднимет рынок вверх. С другой стороны, негативные или медвежьи настроения приведут к падению рынка. Микро-и макроэкономические факторы часто определяют настроения инвесторов. Они реагируют на объявления компании, финансовые результаты компании, процентные ставки и инфляцию в экономике. В этой статье подробно рассматриваются различные факторы, влияющие на фондовый рынок.

Процентные ставки

Процентные ставки или ставки Центрального банка в значительной степени влияют на фондовый рынок. Повышение ставки означало бы, что заимствования стали более дорогостоящими, что уменьшило бы прибыль компаний. Более низкая норма прибыли приводит к падению цен на акции компаний и в конечном итоге тянет рынок вниз. С другой стороны, снижение ставки означало бы, что деньги доступны по более дешевым ставкам, тем самым увеличивая приток денег в экономику. Более того, более низкие затраты увеличат прибыль компаний, что приведет к росту цен на акции. Следовательно, это приводит к восходящему движению фондовых рынков. Однако это не всегда так. Неадекватное снижение ставки иногда не может привести к падению рынка.

Инфляция

Инфляция, проще говоря, — это рост цен на товары и услуги. Инфляция измеряется с использованием Базового индекса потребительских цен (ИПЦ). Базовый индекс потребительских цен исключает продукты питания и энергоносители. Когда инфляция растет, фондовые рынки падают. Инфляция и фондовые рынки имеют обратную зависимость. Следовательно, рост инфляции приведет к падению рынка. Однако, с другой стороны, дефляция также рассматривается как серьезная экономическая проблема. Инфляция на желаемых уровнях считается благоприятной для рынка, поскольку некоторые исследования показывают, что акции сохраняют реальную стоимость во время инфляции. Федеральная резервная система использует процентные ставки для управления инфляцией в стране.

Инфляция снижает покупательную способность покупателя. Однако при эффективном управлении влияние инфляции на портфель может быть уменьшено. Инвесторы могут использовать золото для хеджирования своего портфеля акций.

ВВП или Валовой внутренний продукт — это стоимость всех готовых товаров и услуг в стране. Увеличение темпов роста ВВП свидетельствует о том, что страна растет в плане производства. Это дает инвестору положительный знак того, что страна развивается, а компания растет. Таким образом, это приводит к увеличению покупки акций и цены акций. С другой стороны, падение роста ВВП страны пошатнет доверие инвесторов к стране и компании. Следовательно, это приводит к падению на фондовом рынке.

Безработица

Правительства стран регулярно отслеживает уровень безработицы и сообщает о нем. Уровень безработицы свидетельствует о силе любой экономики. Кроме того, Бюро статистики публикует уровень найма в стране. Эти два показателя помогают инвесторам интерпретировать ожидаемое состояние экономики и фондового рынка.

Часто безработица рассматривается как отстающий показатель для фондового рынка. Другими словами, к тому времени, когда безработица снизится, в экономических условиях произойдут некоторые изменения. Однако, когда уровень безработицы окажется выше, чем ожидалось, это может оказать негативное влияние на фондовые рынки. Высокий уровень безработицы указывает на то, что люди ищут работу, но не могут ее получить. В результате доверие к экономике падает и влияет также на фондовый рынок.

Если уровень безработицы снизится, а уровень найма повысится, экономические перспективы могут быть положительными. Инвесторы ожидают более высоких продаж, что приводит к увеличению прибыли компаний, и в результате цены на акции растут. С другой стороны, если уровень безработицы вырастет, а уровень найма снизится, экономические перспективы могут быть негативными. В результате инвестор может воздержаться от инвестирования или даже выйти из своих позиций.

Торговые войны

В условиях торговых войн импорт становится очень дорогим из-за высоких налогов, в зависимости от страны импорта. Например, индекс Dow Jones Industrial Average потерял более 300 пунктов, когда тарифы в Китае вступили в силу. Индекс потерял еще больше (более 750 пунктов) из-за тарифов. В результате это стало дорого для американских компаний, так как выросли налоги на импорт.

Во время торговых войн компании решают, передавать или не передавать клиентам избыточные затраты. Другими словами, в случае затяжной войны компании часто перекладывают дополнительные расходы на заказчика. В результате покупки становятся медленнее, а значит, и экономический рост. Если компании не перекладывают расходы на клиента, их рентабельность будет снижена. Хотя торговые войны не являются длительными, они могут оказывать волнообразное влияние на экономику и цены на акции.

Промышленное производство

Промышленное производство является одним из основных показателей силы экономики любого государства. Все страны ежемесячно публикуют Индекс промышленного производства, который показывает ежемесячные объемы производства в обрабатывающей промышленности, электроэнергетике, горнодобывающей промышленности и газовой промышленности. Кроме того, этот индекс также предоставляет информацию об уровнях производства и использовании производственных мощностей (отношение объема производства к его мощности).

Промышленное производство является важным показателем экономики, поскольку оно не учитывает цены, добавленные розничным сектором. Использование производственных мощностей позволяет получить представление о силе и спросе в экономике. Если в какой-либо отрасли объем промышленного производства ниже производственных мощностей, это может свидетельствовать о приближающемся спаде или возможности фискального стимулирования. В то время как, если отрасль производит продукции больше, чем ее мощности, это может увеличить риск повышения цен.

Другие факторы, влияющие на фондовый рынок

Многие другие факторы могут оказать влияние на фондовый рынок. Например, компания, зарабатывающая много, влияет на отдельные акции и тенденции в целом. Другие техногенные или стихийные бедствия также могут оказать негативное влияние на экономику и фондовый рынок. Например, COVID 19 оказал негативное влияние на экономику и фондовые рынки по всему миру. Кроме того, экономические циклы естественны; однако, пытаясь определить время рынка, следует тщательно учитывать другие факторы и настроения рынка.

Вывод

Все экономические факторы, влияющие на фондовый рынок, взаимосвязаны. Рост ВВП приведет к увеличению предложения товаров и услуг, что приведет к росту инфляции. Кроме того, снижение процентных ставок увеличило бы денежную массу в стране, что привело бы к увеличению расходов и, следовательно, росту цен на товары из-за возросшего спроса. Хотя безработица будет тянуть рынки вниз, полная занятость увеличит спрос на товары и услуги и увеличит производственные издержки, что в конечном итоге приведет к росту цен на товары или падению прибыли компании. Следовательно, контролируемое увеличение или уменьшение макроэкономических и микроэкономических факторов способствовало бы стабилизации рынков в стране.

Инвесторы должны иметь возможность использовать различные макроэкономические и микроэкономические факторы для лучшего управления своим портфелем. В свете различных факторов они могут принимать инвестиционные решения. Однако глобальные инвестиции могут помочь диверсифицировать портфель инвестора.

IndexaCo Опубликовано: 18.08.2021

Обновлено: 06.02.2022

Другие статьи

Доход (выручка) — это ключевой показатель в отчете о доходах компании, который используется аналитиками, инвесторами и трейдерами для принятия решений о покупке или продаже акций. Узнайте, что такое доход, как ее рассчитать и что она означает для анализа акций.Что такое доход?Доход — это сумма капитала, полученная в результате обычной хозяйственной деятельности компании. Ее также называют верхней строкой, или валовым доходом. Этот показатель используется в качестве основы для расчета других показателей, таких как чистый доход.Хотя доход обычно относится к продажам компании, она также может описывать другие виды дохода, например, деньги, полученные от инвестиций, или проценты по облигациям. Однако не все компании сообщают о своей выручке одинаково — многие компании сообщают только о «чистых продажах», представляя выручку от продаж после любых возвратов.Где указывается доход в отчете о прибылях и убытках?Доход находится в верхней части отчета о прибылях и убытках, поэтому ее называют «верхней строкой». Чистый доход, напротив, известен как нижняя строка, потому что он находится в конце отчета о доходах.Аналитики и инвесторы уделяют наибольшее внимание выручке, прибыли и прибыли на акцию, когда компания сообщает о своих доходах. Если компания не оправдала или превзошла ожидания по какому-либо из этих показателей, это может повлиять на цену акций.Доход против прибылиДоход описывает только поступления от продаж компании, в то время как прибыль вычитает расходы из любых поступлений (таких как доход), чтобы сообщить о чистом капитале, заработанном компанией. Эти два понятия связаны между собой, поскольку для увеличения чистого дохода и прибыли компания должна увеличить выручку или сократить расходы.Доход указана в листе доходов компании, являющемся частью отчета о доходах за определенный отчетный период. Это один из четырех важнейших показателей, остальные — доходы, расходы и убытки.Последняя цифра в отчете — чистый доход, который представляет собой сумму всего отчета после того, как расходы и убытки вычтены из доходов и прибыли.Доход в сравнении с денежным потокомДоход — это деньги, которые компания получает от продаж, а движение денежных средств — это чистая сумма денежных средств, поступающих в компанию и выбывающих из нее. Доход показывает, насколько эффективно компания продает товары и услуги, а денежный поток — насколько ликвидна компания в любой момент времени.Положительный денежный поток указывает на то, что активы и доходы компании растут настолько, что она может погашать долги, реинвестировать капитал и даже выплачивать дивиденды. Отрицательный денежный поток указывает на то, что у компании недостаточно капитала для выполнения таких обязательств.Отчеты о движении денежных средств представляются наряду с балансовыми отчетами и отчетами о доходах в отчетах о прибылях и убытках компании. Он начинается с чистого дохода — который переносится из отчета о прибылях и убытках, где указана доход, — а затем проходит через все вычеты из денежного потока.Читать еще: Как инвестировать в акции для начинающих с небольшими деньгамиВиды доходаДоходы в целом делятся на две категории: операционные и неоперационные.Операционная доход — это деньги, полученные от основной деятельности компании. Например, основной деятельностью нефтеперерабатывающего завода является превращение сырой нефти в нефтепродукты, поэтому его операционная доход будет получена от продажи этих нефтепродуктов. Операционный доход технологической компании формируется за счет продажи ее товаров или услуг другим лицам.Операционную выручку не следует путать с операционным доходом, который представляет собой сумму прибыли, полученную компанией в результате хозяйственной деятельности после вычета всех расходов.Внереализационные доходы образуются в результате любой деятельности за пределами этих обычных деловых операций. Они не столь регулярны, как операционный доход, поэтому являются непредсказуемым дополнением. Это могут быть такие поступления, как события, продажа имущества или поступления от судебных исков.В отличие от операционной выручки и операционного дохода, которые являются отдельными терминами, неоперационная доход широко используется как синоним неоперационного дохода.Важно отметить, что в денежный поток включается только операционная доход, поскольку неоперационная доход не является постоянной. Именно поэтому в балансовом отчете она указывается отдельно, обычно после доходов от операционной деятельности.Как рассчитать доходДоход рассчитывается путем изучения общего количества проданных продуктов или оказанных услуг и умножения его на среднюю цену. Но это очень общий метод. В действительности расчеты могут отличаться в разных компаниях, отраслях и географических регионах, а также в зависимости от метода учета — начисленного или отложенного.Начисленная доход — это деньги, полученные за товары и услуги, которые были поставлены, но не обязательно оплачены клиентом. Хотя этот показатель дает представление о компании в целом.Более распространенным является метод отложенной выручки, при котором компания получает от клиента предоплату за товары или услуги, а поставка осуществляется позже. Пока товары не получены, капитал отражается в балансе как обязательство — это делается для того, чтобы компания не тратила деньги, которых у нее нет, на случай, если клиент останется недоволен и сделает возврат.Давайте рассмотрим базовый расчет выручки с использованием метода отсрочки, поскольку он является наиболее распространенным.Читать еще: Как прочитать отчет о прибылях и убытках компанииФормула для расчета доходаФормула выручки выглядит следующим образом:Доход = (количество проданного товара * цена единицы товара) — скидки — надбавки — возвраты.Обычно эта формула используется для каждого потока доходов отдельно, а затем складывается вместе, чтобы получить общий доход компании. Это делается для того, чтобы учесть различные цены на товары и услуги, которые может предоставлять одна компания.При отложенном методе учета скидки, надбавки и возвраты вычитаются из общей выручки, чтобы точно отразить, сколько всего было собрано. При методе начисления возвраты вычитаются из баланса только позже.Примеры доходовДавайте рассмотрим несколько примеров балансовых отчетов, чтобы лучше понять, как может быть отражен доход.Доход AmazonДоход Amazon за II квартал 2022 года составил 121,234 млрд долларов. На приведенном ниже балансовом отчете это обозначено красным цветом. Доход Amazon отражается как общий чистый объем продаж, как это делают многие компании электронной коммерции и розничной торговли, который делится на чистые продажи товаров и чистые продажи услуг, чтобы учесть два потока доходов компании.Доход GoogleДоход Google за II квартал 2022 года составила $69,685 млрд, указанные в отчете о прибылях и убытках как «доходы». В отчете о доходах она не разбита на сегменты, но в полном отчете о доходах потоки доходов разделены.Как доход используется в анализе акций?Инвесторы и трейдеры регулярно используют выручку в анализе акций. В частности, они смотрят на прогнозируемый доход компании, чтобы оценить долгосрочный рост и стоимость.Прогнозные показатели выручки публикуются аналитиками отрасли, которые собирают данные о компании, отрасли в целом и потребителях, чтобы оценить прогнозируемую выручку. Эти цифры публикуются в преддверии отчета о доходах компании, чтобы дать инвесторам представление о том, чего ожидать и какова соответствующая стоимость акций.Если фактическая цифра, представленная в день выхода отчета о доходах, отличается, то именно тогда мы видим движение цен на акции. Когда доход «удивляет» рынки — что происходит, когда он оказывается выше или ниже оценок — инвесторы спешат войти или выйти из позиций, чтобы учесть изменение стоимости акций.Читать еще: Показатель долговой нагрузки: его смысл и формулы расчетаПоложительный сюрприз часто приводит к росту акций компании, в то время как отрицательный сюрприз может вызвать падение. Важно отметить, что это не жесткое и быстрое правило — особенно если речь идет только о доходах, поскольку в отчете о прибыли есть много других показателей, на которые следует обратить внимание.

IndexaCo

Что такое показатель долговой нагрузки?Показатель долговой нагрузки — это тип финансового коэффициента, который сравнивает долг компании с другими показателями, такими как собственный капитал или активы. Он используется для измерения левереджа компании, который показывает, какая часть операций компании финансируется за счет собственного капитала по сравнению с долгом.Существует несколько типов показателей долговой нагрузки, с формулами которых мы сейчас разберемся, но все они используются для того, чтобы внести ясность в источник финансирования фирмы. Это может дать нам ключевой показатель того, насколько хорошо компания сможет противостоять периодам финансовой нестабильности и экономического спада.Показатель долговой нагрузки является показателем финансового риска. Хотя использование долга или заемных средств само по себе не является причиной для беспокойства – большинству компаний в тот или иной момент придется использовать кредиты для финансирования расширения и других проектов – риск возникает, если у компании слишком много долгов, которые она не в состоянии погасить. Это означает, что компания с большей вероятностью столкнется с финансовыми трудностями и даже может оказаться под угрозой банкротства.Как рассчитать показатель долговой нагрузкиРасчет показателя долговой нагрузки в конечном счете зависит от того, какой тип вы хотите использовать, поскольку формулы различаются. Все показатели измеряют долг по отношению к вторичному показателю, наиболее распространенными из которых являются собственный капитал и активы.Таким образом, для всех из них вам нужно сначала определить уровень долга компании, найдя сумму долгосрочного долга компании, краткосрочного долга и любых банковских овердрафтов — все эти цифры должны быть в последнем отчете о прибылях и убытках фирмы.Как только вы узнаете общую сумму долга, вам также нужно будет знать, с чем вы его сравниваете. Для этого может потребоваться немного больше исследований финансовых показателей компании. Например, вам может потребоваться рассчитать общий акционерный капитал, который представляет собой чистую стоимость компании или общую сумму, которая была бы возвращена акционерам, если бы активы компании были ликвидированы.Читать еще: Как доля рынка определяет прибыльность?Формула расчета показателя долговой нагрузкиКак уже упоминалось, формула будет варьироваться в зависимости от точного показателя, на который вы смотрите. Наиболее распространенный показатель долговой нагрузки также известен как отношение долга к собственному капиталу, или коэффициент D/E, который сравнивает общий долг компании с ее акционерным капиталом. Он дает представление о том, как финансируется деятельность компании и насколько фирма способна погасить свои текущие долги.Формула соотношения долга к собственному капиталу выглядит следующим образом:D/E = общие обязательства ÷ акционерный капиталКоэффициент выражается в процентах и показывает нам, какая часть существующего собственного капитала была бы в состоянии погасить любой непогашенный долг.Высокий коэффициент передачи – обычно более 50% — означает, что компания имеет большую долю долга, чем собственного капитала, поэтому не сможет погасить свой долгНормальный коэффициент сцепления обычно составляет 25-50%, он показывает баланс собственного капитала и долга, что типично для большинства компаний, переживающих периоды экспансииНизкий коэффициент передачи – менее 25% — указывает на то, что компания имеет меньшую долю долга к собственному капиталу и может погасить обязательства, если потребуется. Это считается более низким рискомОднако вы также можете использовать другие типы коэффициентов зацепления или левереджа, такие как коэффициент долга. Вместо того, чтобы рассматривать собственный капитал, коэффициент долга — это показатель общего долга компании по отношению к ее общим активам, выраженный в десятичной дроби или процентах. Он показывает нам, какая часть активов компании финансируется за счет ее долга.Читать еще: Прибыль компании на акцию (EPS) может помочь вам оценить ее прибыльностьФормула коэффициента задолженности выглядит следующим образом:Коэффициент задолженности = общая сумма долгов ÷ общая сумма активовКоэффициент долга менее 1 или 100% говорит нам о том, что большая часть активов компании финансируется за счет собственного капитала, чем за счет долга, в то время как коэффициент долга больше 1 или 100% указывает на то, что у компании больше обязательств, чем активов. Это может означать, что он подвергается большему риску дефолта по своим кредитам, если процентные ставки внезапно будут повышены.Что такое хорошей показатель долговой нагрузки?Хороший показатель долговой нагрузки в конечном счете будет зависеть от того, как компания складывается по сравнению с другими компаниями в той же отрасли. Поэтому важно провести свое исследование и выяснить, почему выбранная вами компания может иметь более высокий или более низкий показатель долговой нагрузки по сравнению с аналогичными компаниями и акциями в других секторах.Важно знать, что высокий показатель долговой нагрузки может быть чрезвычайно распространен в определенных отраслях, которые являются более капиталоемкими. Это означает, что для производства конечных товаров требуется гораздо больше финансовых ресурсов, и большая часть этого капитала должна поступать из долгов, если компания является новой или расширяющейся. Например, телекоммуникационные компании часто имеют высокие показатели, поскольку они должны сделать значительные первоначальные инвестиции в инфраструктуру, прежде чем смогут предоставлять какие-либо услуги потребителям.Читать еще: Что такое экономические показатели и почему они важны?Но показатели долговой нагрузки со временем будут меняться. Вот почему более известные и крупные игроки в отрасли будут иметь более низкие показатели по сравнению со своими конкурентами. Как только первоначальные инвестиции будут выплачены, компания может начать использовать любой полученный доход в качестве прибыли, вместо того чтобы выплачивать свой долг.

IndexaCo

Резервный банк Австралии (РБА) является центральным банком Австралии, основной функцией которого является поддержка и укрепление экономической и финансовой стабильности страны. Мандат РБА вытекает из Закона о резервном банке 1959 года, который предоставил банку полномочия способствовать стабильности австралийского доллара, достижению полной занятости и экономическому процветанию.РБА может достичь своих целей, используя монетарные и фискальные инструменты центрального банка, такие как установление базовой банковской процентной ставки. Кроме того, РБА также отвечает за управление золотовалютными резервами Австралии. РБА также предоставляет центральные банковские услуги правительству Австралии и его различным агентствам, а также иностранным партнерам.История РБАРБА в его нынешнем виде существует благодаря Закону о резервном банке 1959 года, который вступил в силу в январе 1960 года. До этого существовал Банк Содружества Австралии, который был учрежден законодательно в 1911 году. Функции Банка Содружества были ограничены сберегательными и коммерческими банковскими услугами. В то время услуги центрального банка, такие как выпуск банкнот, предлагались Министерством финансов Австралии.Последовало бы несколько законодательных актов, и к 1945 году Банк Содружества получил бы полные и официальные полномочия по предоставлению центральных банковских услуг австралийскому народу. Эти функции будут включать, но не ограничиваться ими, администрирование денежно-кредитной и фискальной политики, выпуск банкнот и валютный контроль.С момента своего начала функционирвоания в 1960 году РБА наблюдал за основными вехами на австралийской финансовой сцене. В 1966 году австралийский фунт был заменен австралийским долларом (AUD). Австралийский доллар был привязан к доллару США до 1983 года, когда он начал свободно торговаться на рынке. Австралийский доллар в настоящее время является основной мировой валютой, а РБА — одним из самых влиятельных центральных банков в мире. Штаб-квартира РБА находится в Сиднее, Австралия, но у него есть несколько офисов по всей стране.Управление РБАРезервный банк Австралии является автономным органом (независимым от правительства) и состоит из двух советов:Совет Резервного банкаПравление Резервного банка несет ответственность в следующих областях:Стабильность австралийского доллара,Полной занятости австралийского народаЭкономическое процветание и благосостояние австралийского народа.Правление Платежной системыПравление Платежной системы несет ответственность в следующих областях:Стимулирование конкуренции на рынке платежных услуг,Повышение эффективности различных платежных систем Контроль рисков в финансовой системе.РБА возглавляетсая Управляющим, который возглавляет как Правление Резервного банка, так и Правление платежной системы.Читать еще: Все, что вам нужно знать о Банке АнглииФункции и роли РБАС точки зрения своих функций и функций Резервный банк Австралии отвечает за следующее:Установка денежной ставкиЭто самая важная роль РБА. Банк собирается каждый первый вторник каждого месяца (кроме января), чтобы установить денежную ставку, деятельность, которая влияет буквально на все экономические аспекты австралийской экономики.Выпуск банкнотРБА производит и распространяет банкноты Австралии, которые служат законным платежным средством как на местном, так и на международном уровне.Банковское дело.РБА является официальным банкиром правительства Австралии, что, по сути, означает, что он управляет и поддерживает несколько государственных служб, таких как социальное обеспечение, оборона или даже медицина.ПлатежиРБА также поддерживает, наряду с другими банками, Новую платежную платформу Австралии, которая облегчает круглосуточную обработку платежей между различными финансовыми учреждениями.Содействие финансовой стабильностиРБА является активным участником финансовых рынков с единственной целью содействия стабильности путем обеспечения стабильности ликвидности.Операции на международных рынкахПомимо управления валютными резервами Австралии, РБА также является представителем страны на глобальных форумах, таких как G20, Международный валютный фонд и Международный банк расчетов.Читать еще: История и цели создания Европейского Центрального Банка (ЕЦБ)Роль РБА в фундаментальном анализеРБА оказывает огромное влияние как на местные, так и на международные финансовые активы. Решение по процентной ставке, принимаемое РБА каждый месяц, является, пожалуй, самым важным событием, за которым наблюдают фундаментальные аналитики. Это событие обычно потенциально может спровоцировать массовые колебания цен на базовые активы. По большей части РБА сохранил целевой показатель инфляции в 2-3%, который он стремится сохранить, используя все имеющиеся в его распоряжении инструменты. Изменение процентных ставок — самый мощный инструмент в его арсенале, и вот как это влияет на ценообразование основных финансовых активов:АкцииПовышение процентных ставок препятствует как деловым, так и потребительским расходам, одновременно увеличивая стоимость национальной валюты, что в нормальных условиях приводит к падению цен на акции. Также имеет место и обратное: снижение ставок приводит к росту цен на акции.ОблигацииКак и акции, облигации также обычно имеют обратную зависимость от процентных ставок. Более высокие ставки приводят к падению цен на облигации, в то время как более низкие ставки приводят к росту цен на облигации.Австралийский доллар (AUD)Австралийский доллар является основной валютой на мировых финансовых рынках. Когда РБА повышает процентные ставки, это, по сути, ограничивает предложение валюты, что приведет к росту цен на австралийский доллар. И наоборот, когда РБА применяет снижение ставки, это в основном увеличивает предложение австралийского доллара, что, следовательно, снижает его стоимость.Количественное смягчение РБАПроцентная ставка является обычным инструментом денежно-кредитной политики, но она не единственная, РБА принял нетрадиционные меры, чтобы помочь смягчить и поддержать австралийскую экономику. В частности, заметным стало количественное смягчение, которое предполагает покупку РБА активов, таких как казначейские облигации, у правительства и других финансовых институтов. Количественное смягчение помогло преодолеть наихудшие последствия недавних катастроф, таких как финансовый кризис 2008 года и пандемия коронавируса 2020 года.Читать еще: Все, что вам нужно знать о Банке ЯпонииПрогнозные рекомендации РБАПрогнозное руководство также является нетрадиционным инструментом денежно-кредитной политики, который включает в себя сообщение о денежно-кредитной позиции РБА. В случае РБА позиция всегда заключалась в поддержании целевого уровня инфляции в 2-3%.Как РБА влияет на процентные ставкиРБА устанавливает денежную ставку в Австралии, которая представляет собой процентную ставку овернайт, взимаемую по кредитам денежного рынка. РБА собирается каждый месяц (кроме января), чтобы решить, следует ли сохранить денежную ставку на прежнем уровне, повысить ее или понизить. Он принимает это решение на основе своего анализа состояния австралийской экономики. В то время как ставка по наличным деньгам отличается от ставки, выплачиваемой потребителями по ипотечным кредитам и другим потребительским кредитам, банки часто решают передать изменения в ставке по наличным деньгам потребителям и предприятиям. Это может сделать заимствования более или менее дорогими, что окажет соответствующее влияние на экономический рост, потребительские расходы и деловую активность.Почему РБА меняет денежную ставкуУ РБА нет какой-либо политики, которая указывала бы, какими должны быть процентные ставки. Однако, поскольку денежный курс является промежуточной целью денежно-кредитной политики, он может быть использован для достижения основных целей валютной стабильности и устойчивого экономического роста. Денежная ставка используется для влияния на инфляцию и уровень занятости в Австралии, что, как мы надеемся, приведет экономику к полной занятости и низкой, но стабильной инфляции. РБА объявляет об изменении процентной ставки в попытке обеспечить прозрачность рынков, что снижает неопределенность в отношении денежно-кредитной политики и будущего австралийской экономики.Читать еще: Что такое ФРС: история, структура и функцииКак РБА влияет на австралийскую экономикуКогда РБА примет решение снизить денежную ставку, это приведет к падению других краткосрочных процентных ставок в экономике. Это стимулирует заимствования и расходы внутри экономики. В результате объем производства, как правило, увеличивается, и это приводит к увеличению экономической активности и занятости. Когда всплеск экономической активности достаточно силен, он также может вызвать рост инфляции. Верно и обратное. Когда денежная ставка повышается, это приводит к сокращению экономической активности, что, как мы надеемся, приведет к снижению инфляции. Нежелательным побочным эффектом часто является снижение занятости.

Источник https://spravochnick.ru/rynok_cennyh_bumag/torgovlya_na_fondovom_rynke/faktory_vliyayuschie_na_fondovyy_rynok/

Источник https://quote.rbc.ru/news/article/5f89e7eb9a7947e7c1a49a67

Источник https://indexaco.com/ru/education/faktory-vliausie-na-fondovyj-rynok