Фондовый рынок – основы для начинающих

Фондовый рынок – это место где продают акции, облигации и разного рода финансовые инструменты. Теперь фондовые рынки действуют большей частью в электронном, виртуальном формате. Большие залы с табло и шумными брокерами есть, но это скорее «уходящая натура».

Торговля ценными бумагами сильно глобализована. Так американский фондовый рынок торгует не только активами компаний США, но акциями, облигациями, обязательствами и контрактами практически всех международных корпораций. То же справедливо для Лондонской, Токийской и некоторых других мировых бирж.

Фондовые рынки бывают биржевыми и небиржевыми.

- Биржевые рынки это совокупность операций внутри бирж и по биржевым правилам. На биржах работают аккредитованные профессиональные участники.

- Внебиржевой фондовый рынок не имеет четкой структуры, менее «прозрачен», меньше контролируется, но во многом повторяет биржевую торговлю.

Практически все операции на внебиржевом фондовом рынке также совершают профессионалы со специальными разрешениями и квалификацией.

Свободного фондового рынка, где работали бы все желающие нет. И он вряд ли возможен, т.к. основной объект торгов – не реальный товар, а финансовые права и обязательства, которые должна регистрировать и контролировать какая-то независимая третья сторона.

Суть и роль фондового рынка в экономике

Суть фондового рынка несколькими простыми словами не объяснить, но многое понятно по его роли в экономике.

Самое важное отличие фондовых рынков от любой другой торговли в том, что большая часть его операций не ведет к движению материальных ценностей.

Это и невозможно из-за колоссального объема операций. Для сведения – в последние годы рыночная капитализация фондового рынка, т.е. общая стоимость всех ценных бумаг в обращении в США колеблется на уровне 108-159% ВВП, т.е. всей стоимости всех товаров и услуг за год; в Германии – 46-65%, в Японии – порядка 75-106%.

Вот соотношение капитализации фондового рынка и ВВП за 2018 год:

Не «пузырь» ли все это?

Периодически раздаются голоса что «фондовый рынок – это обман» где «глобальный капитализм делает деньги из воздуха».

Но, исходя из такой логики обманом являются счета в банках, ведь снять все деньги невозможно, т.к. наличность составляет лишь малую часть от общего объем денег: в развитых странах с высоким уровнем жизни всего 7-10%. А сами деньги тоже давно не обеспечены золотом и т.п.

И, тем не менее, наличные и безналичные деньги, в т.ч. заработанные на ценных бумагах, не теряют стоимости и свободно обмениваются на реальные товары и услуги.

В современной экономике фондовый рынок выполняет несколько полезных функций:

- с одной стороны – выводит из товарно-денежных отношений избыток денег;

- с другой – дает за эти деньги востребованные блага: права на владение предприятиями при покупке акций, права кредитора по облигациям и т.д.;

- компании, бумаги которых торгуются на фондовых рынках, получают выгодные инвестиции для роста; , вложившие деньги в фондовые рынки, получают законные нетрудовые доходы.

Отчасти благодаря этому в странах с развитым фондовым рынком деньги населения работают в экономике, а там где фондовый рынок не развит, все средства уходят на потребление и тем самым провоцируют инфляцию.

Участники фондового рынка

На биржевых и небиржевых рынках действует масса участников с разными названиями и функциями. Но их всех можно четко разделить на несколько категорий:

✔ Эмитенты

Это те, кто выпускает в оборот ценные бумаги. Чаще всего речь идет об акциях и облигациях. Эмитенты являются профессиональными участниками фондового рынка. Они получают специальные разрешения, регистрируются на биржах, их деятельность тщательно контролируется.

✔ Инвесторы

В эту категорию попадают все, кто вкладывает свои деньги в ценные бумаги выпущенные эмитентами. Инвестор становится владельцем купленных активов. По своему желанию инвесторы продают и вновь покупают ценные бумаги, но при этом всегда остаются инвесторами.

Некоторые инвесторы являются профессиональными участниками фондового рынка и действуют самостоятельно. Но основная масса инвесторов профессионалами не являются и работают через посредников.

✔ Профессиональные участники торгов

Это профессионалы, которые совершают операции с ценными бумагами, покупают, продают, заключают сделки относительно фондовых активов. Здесь нужно выделить дилеров и брокеров.

- дилеры самостоятельно и от своего имени продают и покупают активы;

- брокеры это посредники, они совершают операции за счет клиента (инвестора) и по его поручению, купленное брокерами становится собственностью клиента, прибыль от операций также идет клиенту, а брокер получает плату (комиссию) за работу.

В интересах инвесторов на фондовых рынках также действуют управляющие компании. Они делают то, же что и брокеры, но если брокер только выполняет указания (продать, купить), то управляющая компания сама принимает решения.

✔ Организаторы и контролеры фондового рынка

Организаторами являются управляющие органы бирж и небиржевых рынков. Организаторы определяют правила торгов и действий других участников. Организаторы создают внутреннюю инфраструктуру фондового рынка, способствуют движению информации, предпринимают другие меры для эффективной работы других участников.

Контроль и учет фондового рынка ведут регистраторы, депозитарии и расчетные центры:

- расчетные центры обслуживают счета других участников;

- регистраторы следят за правильностью расчетов и фиксируют сделки; учитывают по именам владельцев и хранят ценные бумаги (теперь – информацию об этом).

Кроме внутренних организаторов и контролеров, фондовые рынки регулируют государственные органы; в каждой стране свои.

Как работает фондовый рынок?

У всех фондовых рынков прослеживается одна общая тенденция – на них торгуют профессионалы и в основном на чужие деньги. Большая часть прибыли от операций на фондовых рынках достается владельцам вложенных средств, а исполнители получают плату за труд и финансовые результаты.

В общих чертах структуру и движение фондового рынка можно описать на примере бирж:

- Коммерческие предприятия или государственные органы выпускают ценные бумаги, проводят эмиссию акции, облигации и пр.

- Выпуск (эмиссия) ценных бумаг регистрируется на биржах.

- Контролируют движение этих бумаг и денежных средств клиринговые компании (клиринговая палата).

- Бумаги (назовем их активами) появляются в торговой системе, т.е. выставляются для свободной продажи. Обнародуются характеристики этих активов и сведения об эмитентах.

- Брокеры и дилеры получают возможность купить новые ценные бумаги. Деньги от первичной продажи активов поступают эмитентам.

- Купленные бумаги учитываются в депозитариях как собственность новых владельцев.

- Держатели активов получают доход от владения ими: дивиденды по акциям, купонный доход по облигациям и т.п.

- После первичного размещения процесс купли-продажи не заканчивается. У инвесторов появляется возможность зарабатывать на спекуляциях: покупать бумаги при падении цены, продавать при подъеме и т.д.

Работу традиционного фондового рынка можно представить так:

Сейчас с развитием рыночных отношений и технологий, структура фондовых рынков усложнилась в десятки раз, но суть осталась прежней: есть биржи, есть эмитенты, есть инвесторы и есть посредники между ними.

Какие возможности дает фондовый рынок?

Фондовый рынок дает частному инвестору возможность получать доход, который, как правило, не имеет ни верхнего, ни нижнего ограничения. Это можно объяснить так:

Если предприятию нужны инвестиции, то оно может:

- выпустить и продать акции;

- выпустить и продать облигации;

- взять кредит в банке.

Для пассивного заработка частный инвестор может:

Основная масса денег частных лиц и организаций находится в банках, а банки используют эти деньги для выдачи кредитов.

Банк зарабатывает на том, что выдает кредит предприятию под больший процент. Предприятие получает прибыль и возвращает кредит с процентами.

Эмитируя облигации, предприятие назначает по ним доход ниже ставки банковского кредита. Но благодаря отказу от посредника зарабатывают обе стороны, т.е. продавец и покупатель облигаций.

С акциями обоюдная выгода еще заметнее. Предприятие-эмитент получает средства для развития и не увеличивает свои обязательства, т.к. выкупать акции обратно не нужно. Доход предприятия растет, из прибыли выплачиваются дивиденды акционерам. Ограничений по прибыли нет. Доход инвестора максимален.

Как зарабатывают на акциях фондового рынка?

На акциях можно заработать дважды:

- на изменении цены акций;

- на дивидендах.

Дивиденды приносят регулярный, хотя и не гарантированный, доход. Дивиденды по акциям обычно выше ставок по депозитам и облигациям. Но сверхдоходы по дивидендам редкость. Здесь выгоднее спекуляции на ценах.

К примеру – акции Эпл сейчас дают около 6% прибыли в год. А вот цена акций APPLE в свое время поднялась в десятки раз:

Акции менее известных, новых фирм иногда дорожают еще быстрее.

Пример – компания ЕПАМ, по многим признакам белорусская, но американская по регистрации. Акции EPAM вошли на фондовый рынок США чуть дороже 13 долл., а на пике цены продаются дороже 200 долл.

Но это графики успешных на данный момент компаний. А ведь недавно на рынке котировались бумаги фирмы Кодак, которая была лидером в производстве пленочных фото и обанкротилась с приходом цифры.

- Заработок на перепродаже акций – это спекуляция. Самый простой способ – купить акции в период низких цен и продать на пике курса.

- Доход по дивидендам – это долгосрочная стратегия. Здесь инвестор получает часть прибыли предприятия как совладелец.

Порядок действий и правила инвестирования для новичков

Начинающему инвестору лучше всего придерживаться проверенных алгоритмов поведения. Можно поступить так:

- Инвестор выбирает биржу.

Определить биржу проще, их мало и каждая имеет специализацию. Крупнейшие мировые биржи, например – Нью-Йоркская NYSE , торгуют разными бумагами.

- Инвестор выбирает брокера.

Это сложнее, здесь много рекламы, но сравнительно меньше достоверной информации. Выбирать только по отзывам не стоит. Плохие отзывы часто пишут «на эмоциях», а одобрительные – по заказу. Лучше получать информацию напрямую от лично известного клиента этого брокера.

И обязательно проверить аккредитацию брокера на бирже, его лицензии, рейтинги, набор услуг и количество обслуживаемых клиентов.

Следует также заранее выяснить комиссии брокера, т.е. плату за его услуги.

- Инвестор и брокер заключают договор, где прописываются права, обязанности все ключевые моменты отношений.

- Брокер открывает для клиента брокерский счет.

- Инвестор пополняет этот счет собственными средствами.

Дальше начинается работа:

- Инвестор дает брокеру указания на покупку определенных активов.

Чаще всего такие приказы идут через специальные компьютерные программы, через мобильные приложения или по телефону.

- Получив приказ, брокер удостоверяется, что на счете клиента достаточно средств и покупает нужные активы.

- Сведения о покупке регистрируются в специальном депозитарии на имя инвестора. Он становится владельцем купленных активов.

Если эти активы приносят текущий доход, например – дивиденды по акциям, то средства зачисляются на брокерский счет.

- Когда клиент дает указание о продаже акций (облигаций), брокер проверяет их наличие у клиента, находит покупателя и проводит сделку.

- Деньги от продажи зачисляются на брокерский счет клиента.

Начинающему инвестору нежелательно отходить от проверенных алгоритмов.

Иногда лучше не решать, а выбрать управляющую компанию, которая будет инвестировать сама, но в пользу клиента. Выбирать управляющую компанию следует также как брокера и даже тщательнее, т.к. она определяет инвестиционный доход клиента.

Выводы

Инвестиции на фондовом рынке обеспечивают сравнительно высокий доход при долгосрочных вложениях и неограниченно высокий доход от активных спекуляций в определенные периоды.

Однако и ни в первом, ни во втором случае, не гарантированы ни прибыль, ни сохранность вложения. Это общее правило.

Доход при долгосрочных и краткосрочных инвестициях имеет разную природу:

- Прибыль от постоянного вложения это, по сути, часть прибыли реально работающих предприятий, их приносят дивиденды по акциям и купоны по облигациям. Также с течением времени постепенно дорожают некоторые физические активы, к примеру – золото.

- Краткосрочные заработки – почти всегда результат удачных спекуляций. Но здесь доход одного инвестора означает еще больший убыток другого. «Еще больший» потому, что за операции нужно платить комиссию. Шансы постоянно и много зарабатывать на спекуляциях близки к шансам в азартных играх.

Существуют механизмы распределения инвестиций между разными инструментами фондового рынка, чтоб избежать падения котировок и стабилизировать прибыль. Так можно обеспечить средний доход выше, чем по депозитам, но гораздо ниже, чем при успешных спекуляциях. Хорошие результаты дает сочетание активности в периоды, когда инвестор понимает тенденции рынка, и консервативные стратегии в остальное время.

ФИНАНСОВЫЙ РЫНОК

Важную роль в движении денежных потоков играют финансовые рынки и финансовые посредники, т.е. организации, основной деятельностью которых является предоставление финансовых услуг и продуктов. К ним относятся банки, страховые и инвестиционные компании, использующие для оказания этих услуг различные финансовые инструменты. К финансовым услугам относятся открытие счетов в банке, выдача коммерческих займов и различных кредитов, страхование, управление портфелем ценных бумаг и т.д.

Финансовым называют рынок, где обращается капитал. Финансовые рынки — это рынки посредников между первичными владельцами денежных средств и их конечными пользователями. Он является составной ‘ частью финансовой системы и служит для перераспределения временно свободных денежных средств.

Необходимость функционирования финансового рынка вызвана тем, что у одних субъектов не имеется в достатке денежных средств, для оплаты запланированных расходов, а у других денежные средства превышают текущие потребности в них. Первые могут выступать потребителями или заемщиками, а вторые — поставщиками денежных ресурсов или кредиторами.

Роль финансовых посредников в перераспределении денежных средств между кредиторами и заемщиками очень велика. Объем средств, аккумулируемых и используемых финансовыми институтами, значительно превышает их объемы, проходящие через другие сектора экономики.

Финансовые рынки дают большие преимущества как кредиторам, так и заемщикам.

Для кредитора преимущества заключаются в том, что посредник осуществляет диверсификацию риска путем распределения вложений по видам финансовых инструментов, что ведет к снижению уровня кредитного риска. Посредник разрабатывает систему проверки платежеспособности заемщиков и организует систему своих услуг, что также снижает кредитный риск и издержки по кредитованию. Финансовые институты позволяют обеспечить постоянный уровень ликвидности для своих клиентов, т.е. возможность получения наличных денег.

Для заемщика финансовые посредники упрощают проблему поиска кредиторов, готовых предоставить займы на приемлемых условиях. Финансовые институты удовлетворяют спрос заемщика на крупные кредиты за счет привлечения больших сумм от множества клиентов.

Финансовый рынок в России стал быстро развиваться с 1992 г., когда началась либерализация практически всех сторон экономической деятельности. Этот процесс характеризовался возникновением достаточно разветвленной структуры финансового сектора, состоящего из банковской системы, инвестиционных и пенсионных фондов, страховых компаний и бирж.

Финансовый рынок обеспечивает возможность быстрого перелива финансовых ресурсов и инвестиций юридических и физических лиц.

С организационной точки зрения финансовый рынок представляет совокупность финансовых институтов, осуществляющих эмиссию, куплю и продажу финансовых инструментов, т.е. различных форм краткосрочного и долгосрочного инвестирования. На финансовых рынках осуществляется торговля такими финансовыми инструментами, как денежные средства, ценные бумаги, в том числе векселя, акции, облигации и их производные — фьючерсы, опционы и т.д.

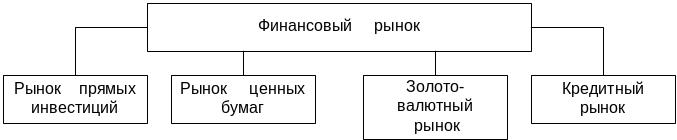

Финансовый рынок состоит из множества более узких специализированных рынков. Прежде всего финансовый рынок подразделяется на фондовый или рынок ценных бумаг и рынок ссудных капиталов или кредитный рынок.

2. Кредитный рынок

Кредитный рынок или рынок ссудных капиталов представляет собой часть финансового рынка, который связан с процессом обеспечения кругооборота ссудного капитала. Под ссудным капиталом обычно понимается совокупность денежных средств, на возвратной и платной основе передаваемых во временное, пользование. Задачей этого рынка является обеспечение производства кредитом, заемными средствами. Для этого мобилизуются средства, временно высвобождающиеся в одних секторах экономики, и направляются в другие, где имеется недостаток денежных средств, т.е. возникла потребность в кредите.

Рынок ссудных капиталов имеет ряд особенностей. Это, прежде всего участники данного рынка. Участниками рынка ссудных капиталов выступают кредитор и заемщик. Кредитор — это лицо, которое имеет временно свободные денежные средства и готово предоставить их во временное пользование на условиях срочности, возвратности и платности.

На рынке ссудных капиталов такими кредиторами выступают:

а) первичные инвесторы, т.е. владельцы временно свободных денежных средств (юридические и физические лица), на различных условиях мобилизуемых банками и другими кредитными учреждениями и превращаемых в ссудный капитал;

б) специализированные посредники в лице кредитно-банковских институтов, осуществляющих непосредственное привлечение денежных средств и превращая их в ссудный капитал.

Заемщик — это юридическое, физическое лицо, или государство, испытывающее временный недостаток в денежных средствах.

Для функционирования рынка ссудных капиталов необходимо наличие ссудного фонда.

Ссудный фонд — это совокупность временно свободных денежных средств, используемых для предоставления их в кредит на основе срочности, возвратности и платности.

В настоящее время уровень развития рынка ссудных капиталов в нашей стране не достаточно высокий. На его развитие оказывают влияние такие факторы, как общее экономическое развитие страны; традиции функционирования кредитного рынка и рынка ценных бумаг в стране; уровень производственного накопления и уровень сбережений населения.

3. Рынок ценных бумаг

Фондовый рынок — часть финансового рынка, где осуществляется эмиссия, купля и продажа ценных бумаг. Он отличается от всех других видов рынка спецификой товара. Ценная бумага — это товар особого рода. Она одновременно представляет собой и титул собственности, и долговое обязательство, право на получение дохода и обязательство выплатить доход. Ценная бумага — товар который, не имея собственной стоимости (стоимость выпуска ценной бумаги незначительна) может быть продан по высокой рыночной цене. Это объясняется тем, что номинал ценной бумаги представляет определенную величину реального капитала, вложенного, например, в какое-либо предприятие. Если рыночный спрос на ценную бумагу превысит предложение, то ее цена превысит номинал и принесет своему владельцу доход который представляет собой «фиктивный капитал».

На фондовом рынке обращаются временно свободные капиталы. Капитал в виде ценной бумаги может передаваться, обращаться на рынке как товар, заменять деньги в расчетах и, самое главное, приносить доход.

К настоящему времени сложилась примерно следующая структура рынка ценных бумаг:

| Первичный рынок | Вторичный рынок |

| Рынок акций Рынок облигаций Рынок государственных краткосрочных облигаций (ГКО) Рынок облигаций государственного сберегательного займа (ОГСЗ) Рынок облигаций федерального займа (ОФЗ) Рынок облигаций валютного займа Рынок казначейских обязательств Рынок финансовых инструментов Рынок золотого сертификата | Фондовые биржи Фондовые отделы товарных бирж — ранее выпущенные акции и финансовые инструменты |

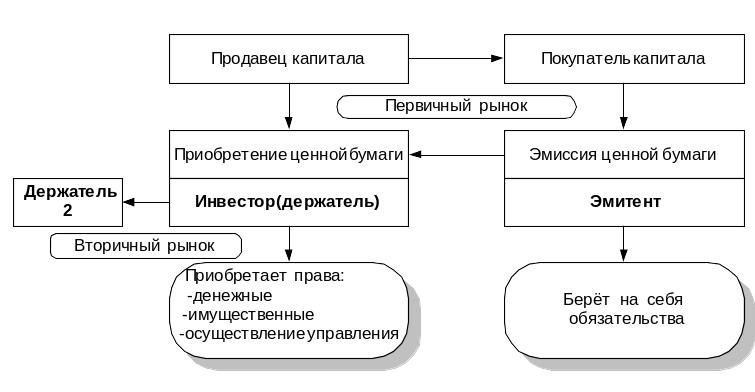

Первичный рынок ценных бумаг — это рынок, на котором продаются впервые выпущенные ценные бумаги. Участниками этого рынка являются эмитенты ценных бумаг и первичные инвесторы. На этом рынке могут действовать и финансовые посредники в лице дилеров финансового рынка. Назначение первичных рынков состоит в привлечении дополнительных финансовых ресурсов, необходимых для инвестирования в производство. Реализация на первичном рынке осуществляется через фондовые магазины, а также действующую систему посредников: брокеров и коммерческие банки.

На вторичном рынке ценных бумаг через фондовые биржи и фондовые отделы товарных бирж осуществляется перепродажа ранее выпущенных ценных бумаг. Вторичные рынки ценных бумаг предназначены не для привлечения дополнительных финансовых ресурсов, а для перераспределения уже имеющихся ресурсов в соответствии с потребностями рынка. Существование вторичного рынка стимулирует деятельность первичного рынка.

В зависимости от организации совершения сделок с ценными бумагами выделяют организованный и неорганизованный рынки ценных бумаг.

Основу организованных рынков составляют биржи — специально созданные институты для организованной и систематической продажи и перепродажи выпущенных финансовых инструментов.

Неорганизованные рынки система рассредоточенных посреднических контор, осуществляющих торговлю выпущенными финансовыми инструментами.

Торговля ценными бумагами ведется в рамках организованного рынка, когда сделки заключаются с использованием биржевых и внебиржевых систем и на так называемом неорганизованном рынке, когда сделки заключаются напрямую между покупателями и продавцами ценных бумаг. Организаторами торговли являются профессиональные участники рынка ценных бумаг.

Ведущими торговыми площадками России являются Московская межбанковская валютная биржа (ММВБ) и Российская торговая система. На ММВБ проводятся торги по корпоративным и государственным ценным бумагам, включающие облигации субъектов Федерации. В рамках Российской торг системы проходят торги ценными бумагами корпоративных элементов.

Основными видами ценных бумаг (при их разнообразии) являются акции и облигации.

Акциями называются эмиссионные ценные бумаги подтверждающие внесение их владельцем средств в капитал акционерного общества и на этом основании дающие голоса на собрании акционеров и на получение части прибыли акционерного общества в виде дивидендов. Акции подразделяются на обычные и привилегированные, которые в отличие от обычных не дают ее владельцу право голоса на собрании акционеров, но по которым устанавливается привилегированный дивиденд.

Облигациями называют эмиссионные ценные бумаги, скрепляющие право держателя на получение от эмитента облигаций на предусмотренный ими срок номинальной стоимости и зафиксированного процента от этой стоимости, т. е. облигации являются долговыми обязательствами, выражающими отношения займа.

Предприятия могут выпускать также векселя, но данный вид ценных бумаг не является эмиссионным и используется главным образом для проведения взаиморасчетов. Векселя могут выпускаться только в документарной форме.

Рынок государственных ценных бумаг представлен прежде всего государственными краткосрочными облигациями (ГКО), облигациями федерального займа (ОФЗ), облигациями государственного сберегательного займа (ОГСЗ) и облигациями внутреннего валютного займа (ОВВЗ). На протяжении последних лет наиболее крупным сегментом российского рынка ценных бумаг по объемам первичного размещения и обоим а вторичных торгов являлись ГКО.

4. Страховой рынок

Страховой рынок — это определенная сфера экономических отношений, где объектом купли-продажи выступает страховая защита и формируется спрос и предложение на нее.

Обязательным условием страхового рынка является общественная потребность на страховые услуги и наличие страховщиков, способных удовлетворить потребность в них.

Участниками страхового рынка выступают продавцы, покупатели и посредники, а также их ассоциации. Категорию продавцов составляют страховые и перестраховочные компании (страховщики).

Страховщики — юридические лица любой организационно-правовой формы, имеющие лицензию на осуществление страховой деятельности.

Поскольку страховая деятельность требует наличия специальных знаний, то государство устанавливает особый порядок допуска организаций к занятию этим видом деятельности — её лицензирование. Лицензируется не вся страховая деятельность, а только деятельность, связанная с формированием специальных денежных фондов (страховых резервов) за счет уплачиваемых страхователями взносов (премий) для выплат по договорам страхования.

В качестве покупателей выступают страхователи — юридические и физические лица, имеющие страховой интерес и вступающие в отношения со страховщиками в силу закона или на основе двухстороннего соглашения, оформленного договором страхования.

Посредниками между страхователями и страховщиками выступают страховые агенты и страховые брокеры.

Страховые агенты — это физические и юридические лица, действующие от имени страховщика и по кого поручению в соответствии со своими полномочиями.

Страховые брокеры юридические или физические лица, зарегистрированные в качестве предпринимателей и осуществляющие посредническую деятельность по страхованию от своего имени и представляющие интересы страхователя или страховщика.

Товаром на страховом рынке выступает страховая услуга. Ее потребительной стоимостью является обеспечение страховой защитой, приобретающей форму страхового покрытия. Цена страховой услуги выражается в страховом тарифе. Цена услуги конкретного страховщика зависит от величины его страхового портфеля, качества инвестиционной деятельности, величины управленческих расходов и ожидаемой прибыли. Страховой портфель -это совокупность застрахованных рисков и размер общей страховой суммы (или взносов) по всем договорам.

Купля-продажа страховой услуги оформляется заключением договора страхования, в подтверждение чего страхователю выдается страховое свидетельство (полис).

Договор страхования — юридический документ, по которому одна сторона — страховщик, обязуется за определенную плату при наступлении предусмотренных в договоре страхования событий возместить страхователю или иному лицу, в чью пользу заключен договор, причиненные вследствие этих событий убытки или выплатить оговоренную в контракте сумму по видам страхования жизни.

Для равномерного распределения рисков, обеспечения финансовой устойчивости и рентабельности страхования операций используется перестрахование, при котором страховщик (перестрахователь) часть ответственности по принятым на себя обязательствам перед страхователем передает другому страховщику (перестраховщику) на согласованных с ним условиях.

Так как страхование несет в себе очень высокую степень риска для страховщиков, то для распределения и выравнивания рисков применяется сострахование, т.е. объект страхования страхуется по одному договору страхования несколькими страховщиками.

Основные звенья сферы страхования создаются по функциональному назначению и видам деятельности:

1. Социальное страхование предусматривает защиту семейного достатка в случае потери трудоспособности (различного рода пенсионные фонды, фонды социальной защиты и т.п.).

2. Имущественное страхование предусматривает сберегательную функцию и возмещение ущерба в случае порчи имущества (различные страховые компании, начиная от АСКО и до системы Госстраха).

3. Личное страхование предусматривает сберегательную .функцию и в основном охватывает страховые случаи с полной или частичной потерей трудоспособности, а также при наступлении смерти (страховые компании).

4. Страхование ответственности предусматривает перераспределение ущерба и обуславливает возврат средств при наступлении страховых случаев.

5. Страхование риска , как правило, предусматривает покрытие ущерба, превентивность и сберегательную функцию при наступлении коммерческих рисков (неполучение прибыли, дохода) возврата денежных средств.

5. Валютный курс. Валютный рынок

Валютный курс – это соотношение между двумя валютами, складывающееся на валютном рынке в результате спроса и предложения, либо устанавливаемое в законодательном порядке.

Необходимость установления валютного курса определяется следующими факторами:

— взаимным обменом валютами при экспортно-импортных сделках, движении капитала;

— сопоставлением цен на мировых и национальных рынках;

— переоценкой счетов в иностранной валюте в соответствии с валютным паритетом.

Стоимостной основой валютного курса выступает валютный паритет, или паритет покупательной способности валют. Паритет покупательной способности – это соотношение между двумя (или несколькими) валютами по их покупательной способности к определенному набору товаров и услуг. В зависимости от товарной номенклатуры набора паритет покупательной способности может быть частным (по определенной товарной группе) или общим (по всему общественному продукту).

Выделяют следующие способы установления валютного курса:

— фиксированные валютные курсы

— колеблющиеся валютные курсы в установленных пределах

— плавающие валютные курсы

— сочетание перечисленных курсов.

Фиксированный валютный курс – это официально установленное соотношение между национальными валютами, основанное на валютном паритете. Колеблющийся курс основан на использовании рыночного механизма. Он свободно изменяется под влиянием спроса и предложения на валютном рынке. Плавающий курс – разновидность колеблющегося, его установление предполагает согласование относительных пределов взаимных колебаний валют.

Валютный рынок представляет собой официальный финансовый центр, где сосредоточена купля-продажа валют и ценных бумаг в иностранной валюте на основе спроса и предложения и определяется курс иностранной валюты относительно денежной единицы данной страны. Валютный рынок является частью финансового рынка страны, шествующего наряду с другими видами рынка.

Однако в отличие от других видов рынка валютный рынок имеет свои особенности:

— не имеет четких географических границ;

— не имеет определенного места расположения;

— на нем может действовать неограниченное число участников;

— обладает высокой степенью ликвидности.

Основными участниками валютного рынка являются банки и другие финансовые учреждения, брокеры и брокерские фирмы, а также другие участники.

Определение валютного курса основано на котировке валют. Существуют два метода котировок: прямой и косвенный. Прямая котировка означает, что курс единицы иностранной валюты выражается в определенном количестве единиц национальной валюты. Косвенная котировка означает, что за единицу принимается национальная валюта, курс которой выражается в определенном количестве единиц иностранной валюты.

Различают курс продавца и курс покупателя. Банки продают валюту дороже – это курс продавца, или продажи, а покупают дешевле – это курс покупателя, или покупки. Разница между этими курсами, или маржа, покрывает расходы банка и частично валютные риски.

На валютных рынках многих стран распространена процедура котировки на основе фиксинга – определения и регистрации межбанковского курса путем последовательного сопоставления спроса и предложения по каждой валюте. На этой основе устанавливается курс продавца и курс покупателя, он является официальным и публикуется в печати.

В зависимости от объема, характера валютных операций и количества используемых валют различают мировые, региональные и национальные валютные рынки.

Ни мировых валютных рынках осуществляются с валютами, широко используемыми в мировом платежном обороте.

На региональных валютных рынках осуществляются операции с определенными конвертируемыми валютами.

Национальный валютный рынок — это рынок, где совершается ограниченный объем сделок с определенными валютами и который обслуживает валютные потребности одной страны.

Валютные операции могут предусматривать немедленную поставку валюты (операции спот) и через определенный промежуток времени (срочные операции – форвард, фьючерс, опцион).

В начале 90-х гг. в России начала формироваться структура валютного рынка, представленная валютными биржами и двухуровневой банковской системой во главе с ЦБ РФ как органа валютного регулирования и валютного контроля в стране.

В России в настоящее время действует режим плавающего валютного курса, который зависит от спроса и предложения на валютных биржах страны. Такие биржи действуют в Москве, Санкт-Петербурге, Ростове – на — Дону, Новосибирске, Владивостоке, Екатеринбурге. Официальный курс доллара США по отношению к рублю устанавливается ЦБРФ по результатам торгов на Московской межбанковской валютной бирже (ММВБ). Рубль продолжает оставаться замкнутой валютой, он не используется в международных расчетах.

9. Финансовый рынок. Товары финансового рынка.

Финансовый рынок – это сфера проявления экономических отношений между продавцом и покупателем по поводу денежных средств и инвестиционных ценностей.

Основные товары финансового рынка:

наличные деньги и деньги на счетах клиентов;

Соответственно, сегменты, на которые делится финансовый рынок, представляют одну или несколько групп этих специфических товаров. Финансовый рынок можно представить в виде следующей схемы:

Все сегменты, находясь на одной линии, могут конкурировать между собой. Участники рынка: гос-во, финансовые институты, физ лица.

10. Рынок ценных бумаг как часть финансового рынка.

Рынок ценных бумаг является одним из сегментов финансового рынка, в котором капитал накапливается, концентрируется и вкладывается в реальный сектор экономики или становится источником покрытия государственного долга. Гл задачей субъектов р ц б явл-ся оптимизация финансовых потоков от продавцов капитала (держателей ц б) к покупателям капитала (эмитентам ц б).

Процесс взаимоотношений этих субъектов можно показать в виде следующей схемы:

Рынок ценных бумаг (РЦБ) – это совокупность институтов и инструментов, организующих отношения продавцов и покупателей по поводу купли-продажи, эмиссии, погашения, залога и других операций с ценными бумагами. Р ц б имеет ряд специфических свойств: — ценные бумаги – фиктивный капитал; — отсутствует фактор качества объектов, но в большей степени свойственен риск, — реальная цена объекта определяется путём сопоставления риска с доходностью. На РЦБ обращаются временно свободные капиталы, которые могут быть использованы и в других сегментах финансового рынка. Поэтому РЦБ приходится конкурировать с другими сегментами финансового рынка. На уровне государства существуют рычаги, с помощью которых эта конкуренция ограничивается. Наиболее эффективное вложение капитала определяется в конкурентной борьбе рядом факторов: — уровень доходности, — уровень риска, — условия налогообложения, — ликвидность, — удобства для инвестора. На приведенной выше схеме предприятия и государство можно рассматривать как первоочередных заемщиков, а финансовые учреждения (институты) и физ лиц — как основных поставщиков капитала. Саморегулируемой организацией (СРО) профессиональных участников рынка ценных бумаг именуется добровольное объединение профессиональных участников, действующее в соответствии с законодательством и функционирующее на принципах некоммерческой организации. Классификация рынков ценных бумаг: Прежде всего, рынки подразделяются по видам сделок на первичный и вторичный. Первичный рынок — это рынок, который обслуживает выпуск (эмиссию) и первичное размещение ценных бумаг. Вторичный рынок — рынок, где производится операции купли-продажи, залога и пр. с ранее выпущенными ценными бумагами. По видам бумаг, обращающихся, в частности, на российском рынке сегодня выделяются: рынок государственных бумаг; рынок акций; рынок ценных бумаг местного значения (в большинстве — муниципальных облигаций или облигаций субъекта федерации); рынки векселей разных эмитентов; рынки производных ценных бумаг (в основном фьючерсов и опционов). Классификация рынка ценных бумаг по организации торговли включает биржевой рынок, внебиржевой (розничный) рынок и электронный рынок. Наиболее развитым является биржевой рынок. Основным институтом — организатором открытой торговли на РЦБ является фондовая биржа. Внебиржевой рынок — сфера обращения ценных бумаг, не допущенных к котировке на биржах. Электронные рынки ценных бумаг возникли позже бирж — с появлением современных средств связи и информатики. Фондовая биржа – представляет собой организованный и регулярно функционирующий рынок по купле-продаже ц б. Фондовая биржа создаётся в форме некоммерческого партнёрства или акционерного общества. Профессиональные участники рынка ценных бумаг:

Брокер – финансовый посредник. Он совершает сделки с ценными бумагами на основании договора с клиентом или по его поручению. Брокером может быть хозяйствующий субъект или физическое лицо.

Дилер – совершает операции с ценными бумагами от своего имени и за свой счёт путём публичного объявления цен сделки. Дилером может быть только хозяйствующий субъект, являющийся коммерческой организацией. Депозитарием является хозяйствующий субъект, оказывающий услуги по хранению сертификатов ценных бумаг и/или учёту и переходу прав на ценные бумаги. Депозитарные услуги может оказывать централизованное хранилище ценных бумаг, позволяющее осуществлять торговлю ими без физического перемещения.

Регистраторы (держатели реестра) – хозяйствующие субъекты, осуществляющие деятельность по сбору, фиксации, обработке, хранению и предоставлению данных, составляющих систему ведения реестра владельцев ценных бумаг.

Клиринговые орг-и – осуществляют зачет операций, осуществляемых на торговом рынке за опред период.

РЦБ выполняет ряд функций, которые можно разделить на две группы. Общерыночные функции: коммерческая – операции являются источником дополнительной прибыли, ценовая – на рынке образуются цены (котировки), отражающие макроэкономические закономерности, информационная – накопление информации и обеспечение ее объективности, регулирующая – правила торговли и ограничения позволяют регулировать спрос и предложение. Специфические функции: инвестиционная функция – аккумулирование временно свободных денежных средств, превращение их в инвестиции и направление на развитие перспективных отраслей экономики, перераспределительная – между территориями, государствами, из непроизводственной сферы в производственную, функция страхования финансовых рисков (хеджирование) – связана с появлением производных ценных бумаг. обслуживание государственного долга через рынок государственных ценных бумаг, повышение ликвидности различных долговых обязательств посредством их секъюритизации, спекулятивная. Функционирование РЦБ обеспечивают его участники

11. Доходность ценных бумаг. Доходность по эффективной ставке.

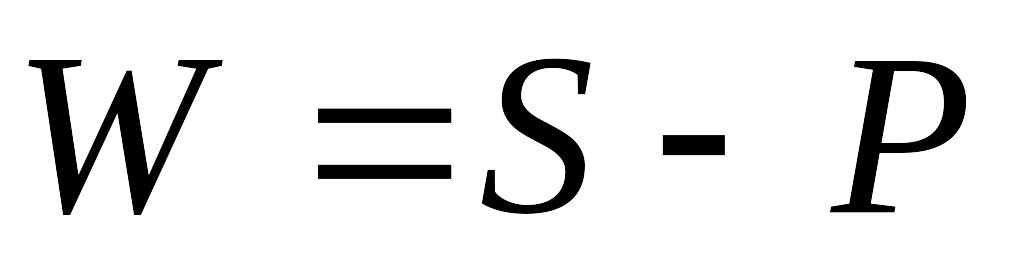

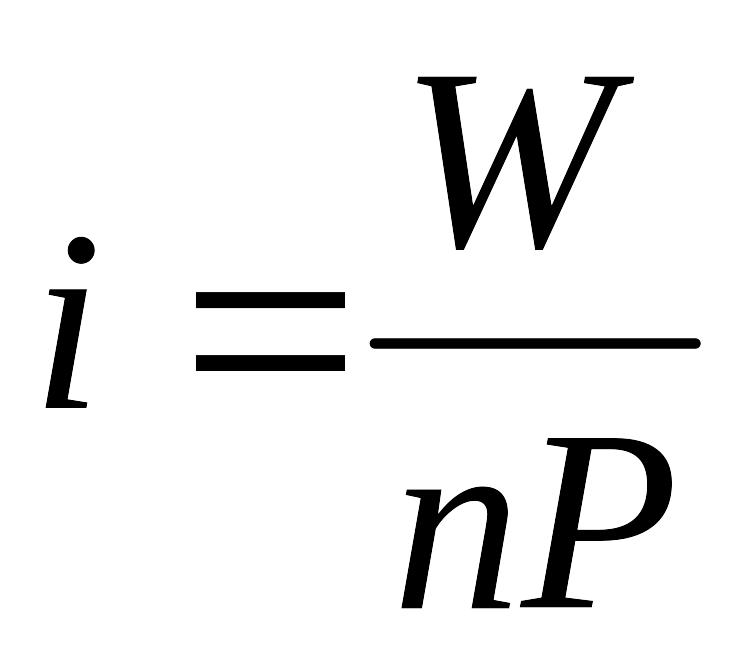

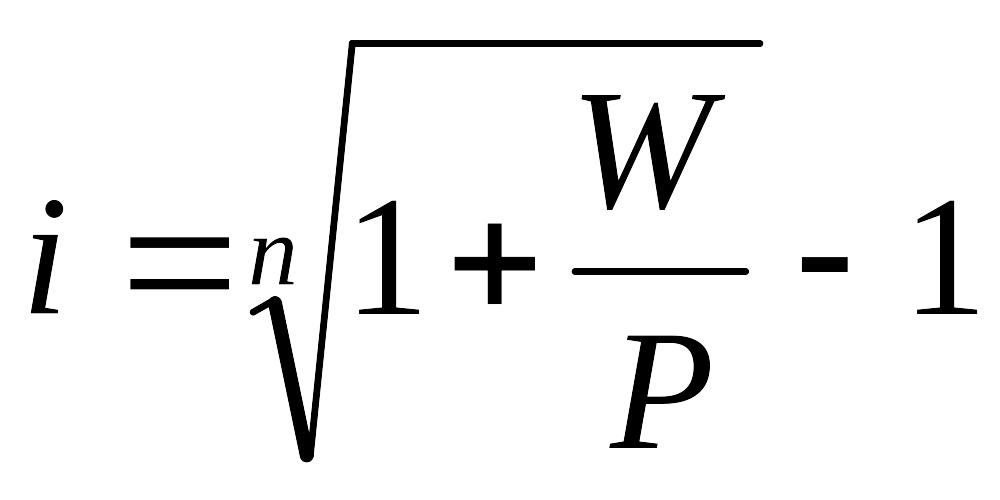

Г лавное, для чего осуществляются операции с ценными бумагами, является доход (W). Владелец ценной бумаги получает доход от ее владения и распоряжения. Под доходом понимается превышение полученной суммы от владения и распоряжения ценной бумагой суммы, вложенной в неё первоначально. Если полученную сумму обозначить как S, а вложенную как P, то: Владелец ценной бумаги получает доход от ее владения и распоряжения. Доход от владения – может быть получен различными способами. К ним относятся: — фиксированный процентный платёж, — ступенчатая процентная ставка, — плавающая ставка процентного дохода, — доход от индексации номинальной стоимости ценных бумаг, — доход за счёт скидки (дисконта) при покупке ценной бумаги, — дивиденд, — доход в форме выигрыша по займу. Доход от распоряжения – это доход от продажи ее по рыночной стоимости, когда она превышает номинальную или первоначальную стоимость, по которой она была приобретена. Однако по абсолютному показателю невозможно оценить, насколько эффективно вложение и в какой степени сравнимо с другими. Относительным показателем является доходность, под которой понимается отношение дохода к вложенной сумме, приведённое к единому временному периоду. В качестве такого периода выступает, как правило, год, хотя по некоторым краткосрочным операциям применяется и более короткий срок. Если сказать другими словами, под доходностью понимается ставка, при которой получается тот или иной доход в течение периода n (количество лет с момента вложения до момента окончательной реализации всех прав по ценной бумаге). Но по отношению к базе начисления процентов, ставки могут быть простыми (с постоянной базой начисления) и сложные (начисление процента на процент). Исходя из этого, перспективная (срочная) доходность может быть определена по простой или сложной ставке. П о простой ставке:

i – процентная ставка,

n – количество лет (десятичная доля года).

Тогда:

По сложной ставке:

отсюда:

Очевидно, что в долгосрочных операциях с ценными бумагами целесообразнее использовать сложную ставку, так как она учитывает реинвестирование средств и в сопоставлении с ней можно оценить влияние таких макроэкономических процессов, как инфляция.

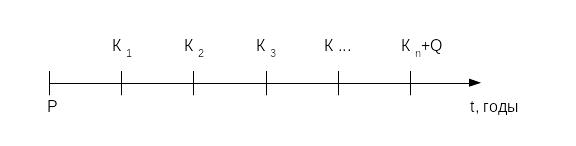

ИНВЕСТИЦИОННЫЙ ПОДХОД К ОЦЕНКЕ ДОХОДНОСТИ ЦЕННЫХ БУМАГ. Если представить вложение в ценную бумагу как инвестиционный процесс, то любой срочный финансовый актив можно подвести под следующую обобщающую схему:

Здесь Q – сумма, полученная при окончательной реализации прав по ценной бумаге (цена продажи, номинал при погашении и.т.д.), а Кt – периодические доходы (проценты, купоны, дивиденды). Тогда доходом от вложения в такую ценную бумагу будет следующая сумма:

где К – суммарные периодические доходы.

А доходность, рассчитанная по сложной ставке, выглядит следующим образом:

Если посмотреть на распределение доходов во времени на рис. 1, можно сделать вывод, что инвестор получает их в разные моменты времени. Например, сумма К1 – поступает после первого года. Это «живые» средства, а значит, могут быть реинвестированы (вложены в тот же или аналогичный по риску актив) на оставшееся время до реализации прав по ценной бумаге. Именно этот фактор предлагается учитывать при расчёте доходности. Аналогично и по другим платежам (рис. 2)

П родолжение 11

Если принять в качестве ставки реинвестирования максимальную доходность, которая может быть получена при вложении в финансовые активы при той же степени риска и обозначить её как ir, то величина первого платежа на момент реализации прав по ценной бумаге может быть наращена до суммы S1:

Аналогично можно рассчитать другие платежи, а в общем виде формула расчёта К выглядит тогда следующим образом:а если периодические платежи не меняются по годам (например, классическая облигация с постоянным купоном),

то с применением правил расчёта будущей стоимости постоянного аннуитета (Кt = const) получается более упрощённая формула:

Т огда в общем виде формулу расчёта доходности можно записать так:

Такой расчёт позволяет учитывать неравномерность поступления доходов по ценным бумагам при оценке эффективности вложения капитала. В таком виде рассчитанная доходность может быть сопоставлена с любым аналогично оцененным финансовым активом, например с инвестиционным проектом путём сравнения с его внутренней нормой доходности (IRR).

12. Рыночная стоимость ценных бумаг.

Под рыночной стоимостью понимается максимальная цена, которая обеспечивает потенциальному инвестору доходность не ниже рыночной. Под рыночной доходностью в этом случае понимается ставка ir, о которой говорилось выше. Рыночная стоимость тогда будет обратной величиной доходности и для общей схемы расходов и поступлений

б удет рассчитываться как выражение из формулы

цены Р при i=ir

Т.е. рыночная цена представляет собой современную стоимость всех поступлений по ней до момента окончательной реализации прав. Причём этот момент может и не наступить. Тогда расчёт делается для случая n→∞ (например для акций). Такая формула используется для оценки стоимости различных срочных ценных бумаг на момент покупки.

13. Производные ценные бумаги. Хеджирование от изменения курса первичного актива.

Производные финансовые инструменты закрепляют право их владельца на покупку-продажу на определенных условиях и в определенное время акций и других долговых обязательств. Финансовый фьючерс — это контракт на покупку-продажу определенного базового актива в будущем по определенной цене. Фьючерсный контракт в отличие от опциона не право, а обязательство. Опцион — это ЦБ, подтверждающая право владельца на покупку-продажу определенного базисного актива (товара, другой ЦБ) по фиксированной цене через некоторое время.

Помимо страхования, опционные стратегии используются для извлечения прибыли, посредством рисковых операций по их эмиссии, покупке и продаже. Одновременная покупка и выпуск опционов на один и тот же финансовый актив называется стеллажной операцией. Существует достаточно большой набор операций с разным сочетанием опционов на покупку и продажу. Привлекательность срочного рынка состоит также в том, что его инструменты являются высокодоходными, хотя и высокорискованными объектами инвестирования финансовых средств.

14. Кредит и его функции.

Кредит как форма движения ссудного капитала. Ссудный капитал — это совокупность денежных средств, на возвратной основе передаваемых во временное пользование за плату в виде процента. Специфика ссудного капитала состоит в следующем: -владелец (собственник) капитала продает заемщику не сам капитал, а лишь право на его временное использование; -потребительная стоимость ссудного капитала как товара определяется его способностью обеспечивать прибыль заемщику; -передача капитала от кредитора заемщику и его оплата как правило имеют разрыв во времени; -на стадии передачи ссудный капитал имеет денежную форму. Ссудный капитал формируется за счет:

временно свободных денежных средств государства, юридических и физических лиц на добровольной основе передаваемых финансовым посредникам в виде депозитных счетов для последующей капитализации и извлечения прибыли;

средств, временно высвобождающихся в процессе кругооборота промышленного и торгового капитала из-за несовпадения сроков поступления доходов и осуществлением расходов на приобретение материалов, выплату зарплаты, приобретение основных фондов, выплату дивидендов.

Основными участниками рынка ссудных капиталов являются:

1. Первичные инвесторы — владельцы свободных финансовых ресурсов;

2. Специализированные посредники в лице кредитно-финансовых организаций;

3. Заемщики в лице юридических, физических лиц и государства, испытывающие потребность в финансовых ресурсах и готовые заплатить за право их временного использования. Исходя из целевой направленности кредитных ресурсов рынок ссудных капиталов можно разделить на 4 сегмента:

Денежный рынок — совокупность краткосрочных кредитных операций, обслуживающих движение оборотных средств;

Рынок капиталов — совокупность средне- и долгосрочных операций, обслуживающих движение прежде всего основных средств;

Фондовый рынок — совокупность кредитных операций, обслуживающих рынок ценных бумаг;

Ипотечный рынок — совокупность кредитных операций, обслуживающих рынок недвижимости. Основной формой движения ссудного капитала является кредит. Кредит – деньги или товар, предоставляемые кредитором заёмщику на основании договора обычно на определённый срок на условиях возвратности, чаще всего с выплатой заёмщиком процентов за пользование. Ссуда – предоставление одним лицом денег или материальных ценностей другому лицу в долг на условиях возврата на определённый срок с уплатой вознаграждения (ссудного процента). Основные принципы кредита:

возвратность;

срочность (возврат в точно определенный срок); основные

целевой характер; обусловленные рынком

Базовые функции кредита

Перераспределительная. Ссудный капитал, ориентируясь на естественно или искусственно устанавливаемый уровень прибыли в различных отраслях перераспределяет временно свободные денежные средства из одних сфер хозяйственной деятельности в другие.

Экономия издержек обращения. Возможность восполнения временного недостатка собственных оборотных средств способствует ускорению оборачиваемости капитала и, следовательно, экономии общих издержек обращения.

Обслуживание товарооборота. Кредит, вводя в сферу денежного обращения инструменты безналичных расчетов (векселя, чеки, кредитные карточки) ускоряет и упрощает механизм экономических отношений.

Ускорение научно-технического прогресса через кредитование перспективных, дающих отдачу в отдаленной перспективе разработок.

15. Основные формы кредита и его классификация.

1. Банковский кредит. Кредитно-финансовые организации на основе лицензии передают в ссуду непосредственно денежные средства. По сроку погашения различают: — онкольные ссуды. Ссуды, не имеющие строго оговоренного срока и подлежащие возврату в фиксированный срок после официального уведомления от кредитора о необходимости возврата. — краткосрочные ссуды (до 1 года). Применяют в основном в сфере торговли, на фондовом рынке, на межбанковском рынке денежных средств. — среднесрочные (от 1 до 5 лет). — долгосрочные (> 5 лет). Обслуживают в основном движение основных средств. По способу погашения: — ссуда, погашаемая единовременным платежом. — ссуда, погашаемая в рассрочку. По способу взимания ссудного процента: — при выдаче, — при ее погашении, — равномерно в течение срока ссуды. По наличию обеспечения: — доверительные ссуды, — обеспеченные ссуды, когда в роли обеспечения (залога) может выступать любое имущество, принадлежащее заемщику на правах собственности (недвижимость, ценные бумаги), — ссуды под финансовые гарантии третьих лиц. По целевому назначению: — ссуды общего характера, — целевые ссуды. По категории потенциальных заемщиков: — аграрные ссуды (для с/х предприятий), — коммерческие (сфера торговли, услуг), — ссуды посредникам на фондовой бирже, обеспечивающие спекулятивные операции на фондовом рынке, — ипотечные ссуды владельцам недвижимости, — межбанковские ссуды.

2. Коммерческий кредит — это финансово-хозяйственные отношения между юридическими лицами при реализации продукции или услуг с отсрочкой платежа. Инструментами коммерческого кредита являются в основном вексель (простой и переводной). Различают следующие виды коммерческих кредитов:

кредит с фиксированным сроком погашения;

кредит с возвратом лишь после фактической реализации поставленных в рассрочку товаров;

кредитование по открытому счету (следующая поставка не ожидая погашения предыдущей).

3. Потребительский кредит -это целевая форма кредитования физических лиц.

Формы потребительского кредита:

в денежной форме — банковская ссуда под залог приобретаемого товара,

в товарной — продажа товаров с отсрочкой платежа.

4. Государственный кредит — это участие государства (в лице органов исполнительной власти) выступающего в роли кредитора.

5. Международный кредит — совокупность кредитных отношений на международном уровне. Классификация международного кредита:

по характеру кредитов — межгосударственный и частный;

по форме — государственный, банковский, коммерческий;

по месту в системе внешней торговли — кредитование экспорта и кредитование импорта.

6. Ростовщический кредит. Выдача ссуд физическими лицами и предприятиями без лицензии.

Источник https://myfin.by/wiki/term/fondovyj-rynok

Источник https://studopedia.ru/2_6733_finansoviy-rinok.html

Источник https://studfile.net/preview/9023538/page:5/