Скользящие средние: стратегия эффективного трейдинга

Использование индикаторов, основанных на анализе скользящих средних, стало главным трендом во всех форекс-разработках, цель которых в достижении максимальных потоков доходности и процентов прибыли по заключаемым сделкам. Давайте разберемся, как работает метод.

Скользящие средние и трейдинг

Стратегия Форекс, где за основу берутся индикаторы Moving Average, Stochastic и RSI, а также пересечение скользящих средних в количестве трех скользящих или 2 скользящие, стала настоящим столпом индикаторного анализа графиков. Во многом это произошло благодаря общей простоте использования данных помощников, читаемости их показателей и понимания трейдерами, даже начинающими, алгоритмов их прогноза. Распространение привело к тому, что Стохастик и RSI стали поставляться, наряду с другими подобными индикаторами, в базовых комплектах торгового терминала почти любого брокера. Популярна стратегия скользящие средние для бинарных опционов, что неудивительно, так как многое из Форекс проходит и в сферу бинарников.

Теория стратегии

Стратегия Форекс – это модель торговли на рынках Форекс, опирающаяся на собственный инструментарий, навыки использующего ее трейдера, грамотно подобранное время для торговли, управление имеющимся депозитом. Задачей является достижение максимальной чистой денежной прибыли с наименьшими затратами времени и личного участия торговца. Любая стратегия Форекс имеет свою характеристику, определяющую рынки, на которой ее можно использовать:

- Валютные пары, индексы и прочие активы;

- использующиеся инструменты (индикаторные и безиндикаторные стратегии);

- ориентацию на зарубежные фондовые биржи (стратегии, ориентированные под Азиатскую, Европейскую либо Северо-Американскую фондовую биржу);

- уровень сложности в использовании, определяемый теми же аспектами и пригодностью стратегии для того или иного класса трейдеров.

Стратегия Форекс может быть разработана как для новичков, так и для опытных трейдеров. Разница, помимо задействованного арсенала, заключается также и в требуемых знаниях того или иного рынка. А также в общем уровне вовлеченности игрока в непосредственное принятие решения.

Для торговли на Форекс на валютных парах от торговца понадобятся либо мастерство быстрого анализа и расчета ситуации, если речь идет про краткосрочные сделки в течении нескольких минут или часа. Либо знания специфики политической и экономической ситуации вокруг того или иного государства, чья валюта и представлена в исследуемой валютной паре. Такой подход позволяет начинающему трейдеру заранее определиться, какой вектор развития ему привлекателен. Скажем проще. Если в школе вы любили математику, черчение и геометрию, то быстрые сделки, основанные на скользящих средних и других индикаторах, как раз для вас. Если вас больше занимает политология, география, экономический анализ и просто любознательность до новостей – то долгосрочные сделки, решение по которым основано на анализе социальной и макроэкономической номенклатуры, будут для вас максимально прибыльными. Добавьте к этому возможную готовую схему непосредственной работы, помноженную на искусство анализа и управления капиталом, и результаты не заставят себя долго ждать.

Торговля по скользящим средним

Торговля по скользящим средним представляет собой соотношение видимой рыночной ситуации на графиках с показателями индикаторов для получения представления о направлении трендового движения. А затем, соотнося линии индикатора с показателем цены, принятие решения о заключении сделки на продажу или покупку. Именно последнее и является ключевым вопросом.

“Как определить когда продавать, а когда покупать?”. Здесь опять на помощь приходят торговые стратегии на основе скользящих средних. Если цена на интересный актив находится выше показателя, то трейдер приступает к поиску возможности на заключение контракта на покупку. В обратной ситуации, когда стоимость снизилась на уровень ниже показателя, происходит сделка на продажу.

Торговые стратегии на основе скользящих средних могут использовать разное количество индикаторов. Известны варианты как с применением 3 скользящих, так и со скользящей средней в единственном количестве либо в две линии. Специфика подбора зависит от личных предпочтений трейдера, либо ситуативно, когда больше количество показателей способствует появлению ложных сигналов, что критично сказывается на общем впечатлении от применения данной аналитической модели.

Практическое применение

От общей информации переходим к конкретике. Здесь нам важно понять настройку параметров наших помощников. А также базовые моменты, поиск которых на графике и становится непосредственной работой трейдера у монитора компьютера. Рассматриваемая модель успешного трейдинга на скользящих средних оперирует двумя линиями, настраиваемыми следующим образом:

- Первая линия MA (Moving Average – интересующий нас индикатор). Настройки периода останавливаются на отметке 14. Применяется к закрытию (параметр – close), выделим синим цветом. Обозначать будем как MA14. Устанавливается на Simple.

- Вторая линия MA, MA28, где 28 – настройка периода, Simple. Применяется также к закрытию, выделяем красным цветом.

После несложного дела установки индикаторов, стоит перейти к гораздо более сложной настройке – самонастрою вас, как игрока. Ориентируется на продолжительное время у компьютера, так что запасаемся терпением и удобной позой. Внимательность и скорость реакции на показатели никто не отменял.

Далее следим за образуемыми на графике ситуациями. Это не паттерны, которые часто встречаются в безиндикаторных методах работы. Здесь должны произойти определенные, вполне конкретные события, которые будут отображены на наших помощниках. Чтение подобных событий и является сигналом перехода к заключению сделки.

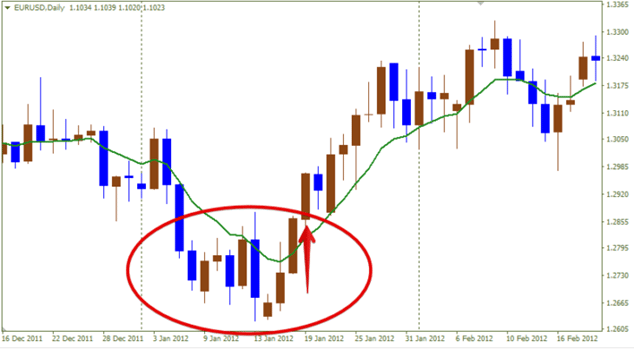

Вход в рынок

Для того, чтобы войти на рынок, нам необходимо дождаться образования следующих ситуативных условий:

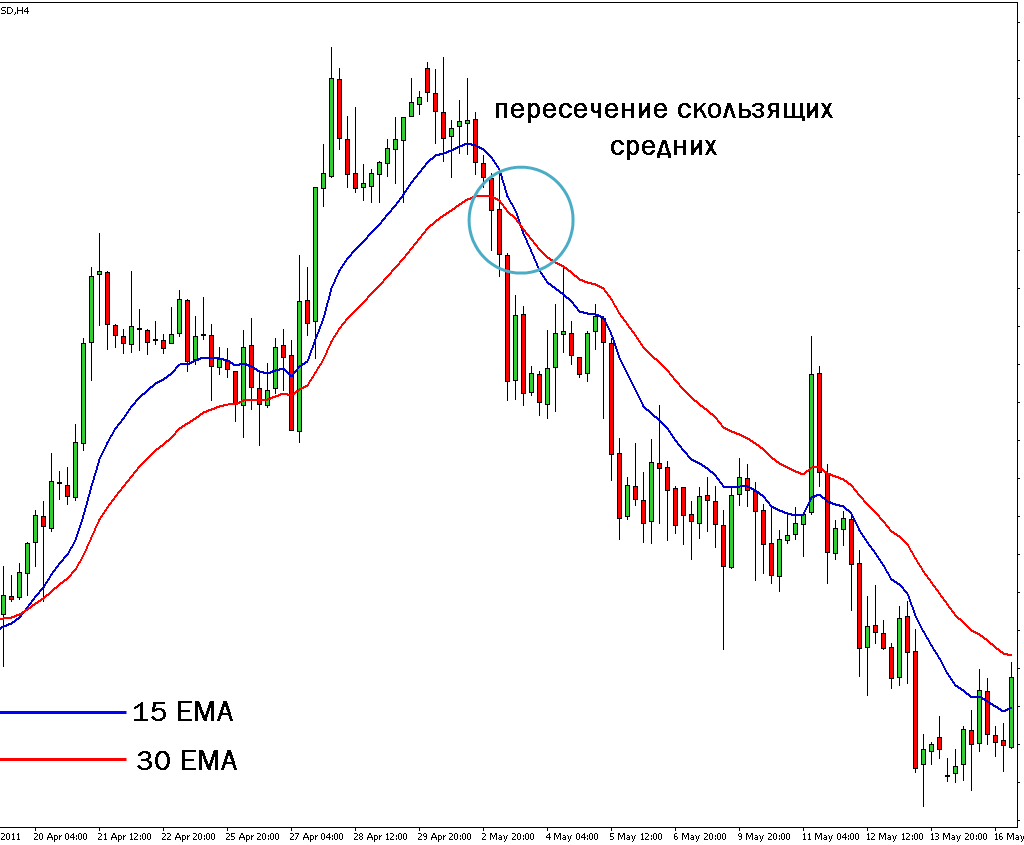

- Для входа в позицию чаще всего используется пересечение.

- Если после пересечения наша красная линия находится ниже синего мувинга, то используем эту ситуацию для заключения контракта на покупку.

- Если после пересечения синяя линяя расположилась ниже красной, то подобный поворот говорит о необходимости продажи.

- Сделка заключается только после корректировки цены (ретеста), появившись между двумя нашими линиями.

- Если подходящего места для входа не обнаруживается, то сужаем используемый таймфрейм в поиске уровня поддержки/сопротивления.

- Устанавливаем стоп-лосс за позицией High/Low.

- Установка тейк-профита не требуется.

- Анализируйте ситуацию для возможной постановки без убытка.

- Не теряйте возможности провести допродажный контракт, либо докупку.

Наращиваем результат

Важным моментом для извлечения большей доходности будет увеличения капитала не только в качестве выигранных денег в депозите, но и прогрессии в увеличении суммы ставки. Если используемые вами правила мани-менеджмента диктуют в качестве ставки фиксированный процент от депозита, ролл, то это означает что после нескольких успешных контрактов и сумма вашей ставки увеличится. Это правильная позиция для увеличения оборотного капитала с целью большей итоговой доходности. Но если вы управляете деньгами из фиксированных позиций, то есть, используете одну и ту же ставку в независимости от результата, то вам придется заняться мелкой математикой для подсчета.

Если вы уже достаточно уверенно чувствуете себя в рамках данной тактики, то вы можете начать увеличивать свою ставку на определенный процент после каждой сделки. Возьмите, как вариант, 10 процентов роста после каждого плюсового контракта, и спустя несколько ходов ваша фиксированная ставка, скажем, в 10 долларов, превратится в 15 долларов, что увеличит ваш “выхлоп” немного немало на 50 процентов доходности. Это вполне применимая схема управления деньгами для данной торговой модели, так как процент плюсовых сделок в умелых руках, проведенных по этой торговой схеме, оценивается как отличный. Простые правила способны существенно обогатить вас, если вы будете уделять должное внимание подсчетам, составлению плана и реализации их на практике.

Написать ответ Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

INFO News Hunter

ВНИМАНИЕ. Предупреждение о риске: News-hunter.pro не несет ответственность за потерю ваших денежных средств в результате использования информации с данного сайта. News-hunter.pro напоминает вам, что данные, предоставленные на сайте, не обязательно даны в режиме реального времени и не могут являются точными. Все цены на акции, индексы, фьючерсы носят ориентировочный характер и на них нельзя полагаться при торговле. Таким образом, News-hunter.pro не несет никакой ответственности за любые убытки, которые вы можете понести в результате использования этих данных.

Как использовать и настроить скользящие средние в трейдинге

В течение развития в трейдинге технического анализа, сформировалось много инструментов. Но среди самых простых, полезных, безопасных и распространенных индикаторов в трейдинге выделяют скользящие средние. Далее описана их необходимость в трейдинге и особенности применения разных видов скользящих средних в торговой стратегии.

Что такое скользящие средние в трейдинге

Скользящая средняя, или как ее еще называют, Moving Average (МА) – это трейдинговый индикатор, который располагается следующим за движением цены. Ее целью является установление направления тренда и возможность его сглаживания. Проводя расчет мувинга, специалисты выбирают усреднение цены определенного инструмента за конкретный период.

Периодом называют основной показатель индикатора скользящей средней, одного из типов. От его величины зависит уровень сглаженности линии индикатора. Небольшие периоды более уместны в низких таймфреймах. Они позволяют оперативно отреагировать даже не совсем опытному трейдеру на движение цены.

Однако, не исключены ложные сигналы (иногда в больших количествах).

Если применяется чрезмерно большой период, важно знать, что он может кардинально запаздывать. По этой же причине, система будет отображать устаревшую историю. Большие периоды, зачастую, используют для долгосрочной поддержки или сопротивления.

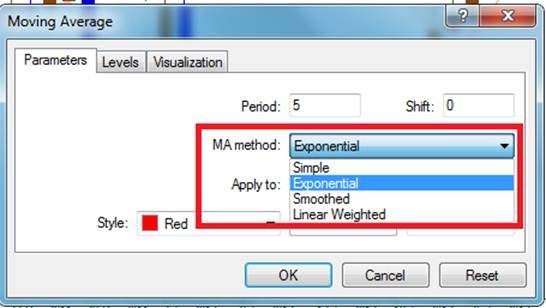

Основные виды Moving Average и их описание

Существуют 4 основных вида индикатора MA. В осуществлении технического анализа инвестиционного рынка применяют простую, экспоненциальную, сглаженную и линейно-взвешенную скользящую среднюю.

Предлагается ознакомиться с их предназначением:

- Простая скользящая средняя (SimpleMoving Average) – это сумма цен закрытия выбранного инструмента, который представляет несколько периодов. Причем, данный показатель делится на количество данных периодов. Индикатор не случайно назвали простым, он легок в применении и считается базовым.

- Экспоненциальная скользящая (ExponentialMoving Average) – в этом случае к прежнему значению скользящего среднего добавляют часть фактической цены закрытия.

- Линейно-взвешенная скользящая (Linear Weighted Moving Average) является наиболее активным индикатором семейства. Этот вид может давать большое количество ложных сигналов, однако он быстрее остальных выявляет перемены в цене. Трейдеры редко используют данный индикатор.

- Сглаженная скользящая (Smoothed Moving Average) – наиболее сглаженная среди остальных. SMMA предоставляет метод расчета, который, в отличие SMA, учитывает и устаревшие значения. К слову, на практике сглаженная скользящая средняя используется очень редко.

Экспоненциальная скользящая средняя – как настроить и как пользоваться на практике:

Практическое применение – алгоритм, как использовать скользящее среднее

Скользящая средняя представляет собой трендовый индикатор, в связи с этим, торговые стратегии, построенные на ее основе, достаточно актуальные. Выделяют 3 основных способа использовать сигналы:

- Общее направление. Представляет фактические показатели тренда. По сроку он бывает кратким, средним или долгим. В этом случае, MA направлена вверх, при повышающем тренде, а при спаде, наоборот, вниз. Есть еще один режим – флет, когда скользящая средняя расположена горизонтально.

Определение тренда через мувинг

По скользящей средней можно узнать направление тренда. В том случае, если ценовой показатель расположен над линией, которая повернута вверх, то тренд повышательный.

Когда 3 скользящие средние поворачиваются в параллельные линии и «смотрят» в определенную сторону, то это наиболее сильный сигнал. При этом, у них должны быть разные периоды. Если на рынке цена передвигается в определенном диапазоне (не по одной траектории), то есть возможность возникновения большого количества лишних сигналов.

Пересечение скользящих средних

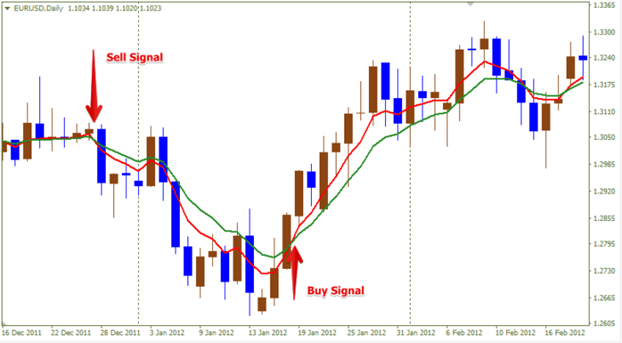

При пересечении быстрой скользящей через медленную, по направлению снизу вверх, вероятен достаточно сильный сигнал на приобретение (Buy). Если ситуация обратная (сверху вниз), то это сигнал на продажу (Sell).

Но если нет целенаправленного тренда на инвестиционном рынке, то появляется много пустых сигналов, которые не принесут ожидаемой выгоды.

Определение уровней сопротивления и поддержки

Во время формирования этих уровней, цена может отойти от скользящей средней. Более заметно это происходит в случае с экспоненциальной скользящей со значительными периодами. В это время, выгоднее всего, вступать в позицию.

Три скользящие средние параллельно друг другу

Обычно они построены практически параллельно друг от друга. Это очень хорошая возможность войти в разгар тренда. Если действие в самом начале изобразить на графике, то на условном языке трейдеров, его можно будет описать, как «открытая пасть аллигатора».

Формулы для вычисления каждого вида скользящих средних

Ознакомившись с каждым типом скользящей средней в трейдинге, рекомендуется изучить и их расчетные формулы.

Формула SMA

Для того, чтобы выяснить показатель простой скользящей средней, достаточно применить следующую формулу:

SMA = SUM (CLOSE (i), N) / N

- SUM– это сумма;

- CLOSE (i)– означает цену представленного периода;

- N– количество периодов.

SMA предназначена для равновесия цен конкретного таймфрейма. Удельный вес любого последующего значения устанавливается один и тот же. В случае ощутимых ценовых скачек, SMA учтет их наравне со стандартным трендом цены.

Формула расчета EMA

Чтобы высчитать экспоненциальную скользящую среднюю, необходимо формулу записать таким образом:

EMA = (CLOSE (i) * P) + (EMA (i – 1) * (100 – P))

- CLOSE (i)– показатель цены данного периода;

- EMA (i – 1)– степень EMA за прошлый период;

- P– конкретная часть от значения цен.

EMA – самый часто применяемый вид скользящей средней в трейдинге. С ее помощью удается устранить недочеты SMA. В этом случае, получается узнать точную рыночную ситуацию в конкретном периоде.

А также индикатор DEMA – двойная EMA:

Формула расчета SMMA

Для расчета сглаженной скользящей средней можно использовать такую формулу:

SMMA (i) = (SMMA (i – 1) * (N – 1) + CLOSE (i)) / N

- SMMA (i – 1)– показатель предыдущей свечи;

- CLOSE (i)– актуальная цена закрытия;

- N– степень периода сглаживания.

Формула расчета LWMA

При расчете линейно-взвешенно скользящей средней, нужно руководствоваться следующей формулой:

LWMA = SUM (CLOSE (i) * i, N) / SUM (i, N)

- SUM– показатель суммы;

- CLOSE(i)– фактическая цена закрытия;

- SUM (i, N)– это показатель сумма коэффициентов.

- N– обозначение периода.

Благодаря линейно-взвешенной и сглаженной скользящим средним можно выровнять значимость цен за конкретный расчетный период.

Особенности настройки периодов

Параметры индикаторов можно настроить по желанию пользователя. Он может установить удобный временной интервал. Чем он меньше, тем чувствительнее и точнее в подаче сигналов скользящая средняя.

Несмотря на различные точки зрения, не существует «верного» временного интервала. Чтобы настроить лучший таймфрейм, пользователю придется некоторое время поэкспериментировать.

В итоге, он поймет, какой период для него является самым оптимальным, по персональной стратегии.

Скользящие средние в TradingView:

Скользящие средние для скальпинга

«Скальпинг» считается сленговым термином в трейдинге. Так называют краткосрочные стратегии торговли. Скользящие средние в скальпинге отличаются реализацией большого числа сделок.

Этот метод подходит тем, кто не гонится за глобальными целями в плане прибыли. В скальпинговой торговли часто применяются графики с небольшими таймфреймами.

Такая стратегия стара достаточно распространенной, в последнее время. Это произошло благодаря применению маржинальной торговли. Этот метод очень эффективный и способен принести хороший финансовый результат.

Скальпинг удобен для трейдеров, которые вкладывают небольшие депозиты и останавливаются на краткосрочном сотрудничестве.

Но это не значит, что стратегия проста и менее энергозатратна. Пользователю придется уделить много времени, чтобы добиться высоких доходов.

Необходимо регулярно просматривать внутридневной финансовый рынок, чтобы найти торговый сигнал, а также заниматься сопровождением открытых сделок.

Благодаря скальпингу, трейдер сможет привлечь неплохой доход. Главное проверить торговую систему на практике, не бояться экспериментов, уделять достаточно времени для проведения сделок и делать это систематически.

Индикатор скользящая средняя – торговый терминал QUIK:

Особенности торгов на скользящих средних, с примерами

Существует много торговых стратегий с применением скользящих средних. Среди них стоит выделить 4 главных вариации для торговли:

- пересечение MA ценой;

- пробой 2 и больше скользящих средних;

- ложное пересечение MA;

- возврат к средней.

Иногда формируется сочетания одних индикаторов с другими. Предлагается рассмотреть каждый из случаев более подробно.

Пересечение SMA ценой считается наиболее простой стратегией, которую может применить любой пользователь, независимо от уровня своих знаний в сфере инвестирования. Что касается рынка Forex, то подобная стратегия не будет эффективной.

При пересечении SMA снизу-вверх, удастся войти в лонг, в противоположном случае (сверху-вниз) – осуществится вход в шорт. Чтобы выйти из сделки, следует дождаться следующего пробива.

Пробой 2 и больше скользящих средних – это тоже простой вариант. Но он не отличается особой результативностью.

Это происходит так: EMA (1) пробивает EMA (2) сверху-вниз. По противоположной аналогии, удается войти в шорт. Следовательно, если пересечение пройдет снизу-вверх, то осуществится вход в лонг. В следующем пробиве происходит выход со сделки.

Ложное пересечение MA еще именуют, как «стратегия ложного пробоя». Оно проявляется после пересечения EMA.

Спустя некоторое время (главное, его обязательно дождаться), произойдет возврат цены. Как только это случилось, можно смело входить в сделку. Таким образом, выход из нее необходимо осуществить после очередного пересечения EMA.

Возврат к средней – это один из самых нетипичных способов применения инструмента скользящих средних в трейдинге.

Торговля базируется на возвратах к средним показателям. То есть, необходимо совершить вход против тренда (это важно).

В этот период, цена уйдет далеко от экспоненциальной скользящей средней. Выйти следует, когда удастся достичь показателя цены EMA (21). Хотя, если сделать это раньше на 3-4 пункта, изменения будут несущественны.

Как трейдеры используют скользящую среднюю в трейдинге (Moving Average) – алгоритмы и стратегия:

Правильный подбор периода для торговли по скользящей средней

Дебютирующие трейдеры часто интересуются, как лучше подобрать период для торговли. Сложного, по сути, ничего нет, главное, уяснить простые истины. Например, период скользящей средней представляет собой число свечей на таймфрейме. Временной период скользящей средней во многом зависит от того, как долго пользователь сможет удерживать сделку.

К примеру, он запланировал держать сделку около 1 часа. В данном случае, подойдет индикатор (12) на 5-ти минутном графике. Очевидно, что это средние цены за 1 час.

Можно действовать немного по-другому. Предположим, есть стремление держать позицию на протяжении 1-2 недель. В этом случае, как никогда, подойдет EMA (7) и (14) на D1. Однако учитывая тот факт, что рабочих дней только 5 в неделе (потому что, выходные в учет не берутся), логичнее взять EMA (5) и (10).

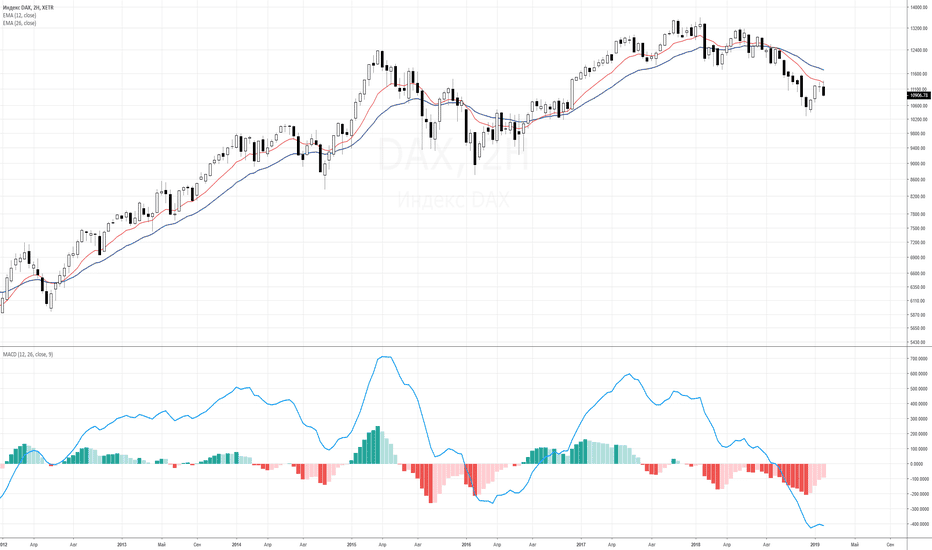

Положение скользящих средних на фондовом рынке

Здесь точно есть, где развернуться. Поскольку на фондовом рынке гораздо большее значение имеют именно скользящие средние, то стоит разобраться в этом вопросе досконально.

Причина кроется в отличии рынка Форекс от типовых биржевых инструментов. Если вникать в детали, станет ясно, что на Forex соотношение экономик отдельно взятых 2-х государств может быть крайне непредсказуемым.

Положение регулярно меняется. Поэтому, валютные пары нередко меняют свое направление кардинально.

Причем, не прослеживается четкая тенденция на постоянный рост, или наоборот, на резкое падение.

Что касается фондового рынка, то ценные бумаги процветающих компаний и индексы растут без резких изменений, а также становятся еще более предсказуемыми. Однако в периоды кризисов, случаются крупные движения и скачки, которые сложно предугадать заранее.

Таким образом, выходит, что фондовый рынок – это, практически, чистый бренд, за небольшими исключениями. А значит на скользящих средних действительно можно неплохо зарабатывать, если относиться к данной деятельности серьезно.

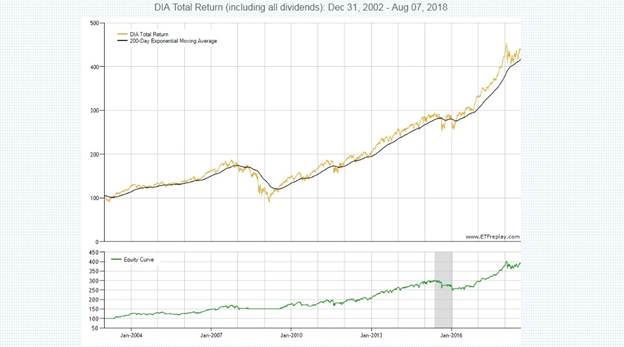

Показатель индекса всегда расположен в восходящем тренде. Исходя из этого, можно сделать вывод, что данная стратегия очень простая в применении. Достаточно лишь покупать, в то время, как индекс находится у скользящей средней или опущен немного ниже. После чего, следует держать инструмент в портфеле, пока тот будет выше средней.

Согласно тестированию в экспоненциальной скользящей средней, приобретать актив стоит тогда, когда цена выше. Следуя логичному алгоритму, выходить из сделки лучше, когда цена ниже.

Предлагается обратить внимание на результаты диагностики, во время применения EMA (200). Как видно, просадка меньше приблизительно втрое. Однако, это в меньшей степени, влияет на доход. Заметно, что уровень изменился незначительно.

Вариант рабочий, но не стоит думать, что успешность подобной техники торгов распространяется на всех акциях, ценных активах и индексах. Существуют и такие, что двигаются очень непредсказуемо.

Хотя и для подобных случаев была создана аналитика. Также поможет доскональная проверка истории котировок. Если, к примеру, взять фондовый рынок РФ, то можно убедиться, что в данных реалиях работать со скользящими средними в разы сложнее.

Доход на российском фондовом рынке удастся получить на возврате к средним значениям. Это происходит за счет того, что рынок нередко расположен в широком канале. Как бы то ни было, на фондовом рынке эта цель достигается сравнительно быстрее и проще, чем на торгах на Форекс.

Главное, потрудиться над выбором стабильных инструментов, будь то американские индексы, акции больших предприятий, ценная документация знаменитых брендов и т.д. Прежде, чем заниматься инвестированием наугад, лучше попытаться использовать скользящие средние, рационализировав получаемый доход и снизить просадку. Так получиться добиться больших результатов.

Системы на скользящих средних: живы ли еще “машки”?

Приветствую вас, друзья!

Все, кто хоть раз сталкивался с торговлей на финансовых рынках, знают, что такое Скользящее среднее. Этот классический технический индикатор настолько широко распространен, что встречается практически в каждой торговой системе. Даже если стретегия не использует скользящие средние напрямую, скорее всего, вы найдете в ней другие индикаторы, которые используют среднюю в своих расчетах. Сегодня мы поговорим о непосредственном использовании скользящих средних в торговых системах, проведем тесты самых распространенных стратегий на “машках”, и сделаем вывод – стоит ли смотреть в сторону этого индикатора на сегодняшних рынках или искать грааль в другом месте)

С самим индикатором вы можете познакомиться в этой статье. Она познакомит вас с основными вариантами его расчета и основами применения на практике. Также в этой статье вы можете познакомиться со всем разнообразием типов скользящих средних, которые появились с развитием технологий и, в частности, с появлением домашних компьютеров.

В основном скользящие средние используются для снижения нежелательного шума во временных рядах, чтобы поведение рынка, лежащее в основе процесса ценообразования, стало более понятным и заметным, яснее выраженным. Они обеспечивают сглаживание данных. Как метод сглаживания, скользящее среднее является специфическим фильтром нижних частот, пропуская низкочастотную активность и подавляя высокочастотные быстропеременные процессы. На графике цен высокочастотные процессы выглядят как быстрые вертикальные колебания, то есть как шум, а низкочастотные – как более плавные тренды или волны.

Помимо способности снижать зашумленность временных рядов скользящие средние обладают преимуществами простоты, наглядности и функциональности. Однако при этом, как и любой мощный метод фильтрации или сглаживания данных в реальном времени, они имеют недостаток – запаздывание. Хотя сглаженные данные чище и, следовательно, более подходят для анализа, возникает запаздывание между данными в исходной серии и в сглаженной последовательности данных. Такое запаздывание может представлять серьезную проблему при необходимости быстрой реакции на события, как это часто бывает важно для трейдеров.

В некоторых случаях запаздывание не проблема, например, в системах, где линия цен пересекает скользящее среднее – фактически цена и должна обгонять среднее, чтобы такая система работала. Запаздывание более проблематично в моделях, где для принятия решений используются точки разворота графика скользящего среднего или его наклон. В таких случаях запаздывание означает отсроченный отклик, что, скорее всего, приведет к невыгодным сделкам.

Все скользящие средние сглаживают временные ряды с помощью некоторого усредняющего процесса. Отличия состоят только в том, какой удельный вес присваивается каждой из точек суммирования и насколько хорошо адаптируется формула к изменению условий. Различия между видами скользящих средних объясняются разными подходами к проблеме снижения запаздывания и увеличения чувствительности.

Виды торговых систем на основе скользящих средних

Модели торговых систем, основанных на скользящих средних, генерируют сигналы на покупку или продажу на основе соотношений между скользящим средним и ценой или между двумя (или более) скользящими средними. Существуют модели трендследящие и контр-трендовые.

Наиболее популярные модели следуют за трендом и отстают от рынка. С другой стороны, модели, идущие против тренда, предсказывают развороты. Это не означает, что следующие за рынком модели работают хуже противотрендовых. Надежные входы в тренд, пусть даже и с запаздыванием, считаются более надежными и выгодными, чем попытки предсказывать развороты, которые только изредка происходят в ожидаемый момент – глобальный экстремум обычно бывает один, в то время как локальных будет множество.

Трендследящие методы генерации торговых сигналов на основе скользящих средних могут осуществляться различными способами. Одна из самых простых моделей основана на пересечении скользящих средних – трейдер покупает, когда цены поднимаются выше скользящего среднего, и продает, когда цены опускаются ниже его.

Вместо ожидания пересечения линии среднего и цен можно использовать быстрое среднее и его пересечение с более медленным. Сигнал на покупку возникает, когда быстрое среднее поднимается выше медленного, сигнал на продажу – когда быстрое среднее опускается ниже медленного. Сглаживание исходных рядов данных за счет использования скользящих средних снижает количество ложных пересечений и, следовательно, уменьшает частоту убыточных сигналов.

Еще один способ применения скользящих средних основан на использовании пересечения скользящего среднего и смещенного вперед скользящего среднего с теми же параметрами. В этом случае сигнал на покупку возникает, когда быстрое исходное среднее поднимается выше смещенного, сигнал на продажу – когда исходное среднее опускается ниже смещенного. Выбором величины сдвигов можно уменьшить количество ложных пересечений, уменьшая частоту убыточных сигналов. Иногда используют одновременно несколько сдвинутых скользящих средних с различным сдвигом и разными периодами, как, например, в аллигаторе Б. Вильямса или в индикаторе Ишимоку.

Скользящие средние могут также использоваться для получения сигналов входа в противотрендовых системах. Цены часто реагируют на линию скользящего примерно так, как на уровни поддержки и сопротивления, на чем и основывается правило входа, согласно которому покупают, когда цены опускаются до скользящего среднего или пересекают его сверху вниз, и продают, когда они поднимаются до него или пересекают снизу-вверх. Предполагается, что цены отскакивают от уровня скользящего среднего, изменяя направление движения.

Что мы сегодня тестируем?

Итак, я планирую протестировать несколько классических подходов к использованию скользящих средних в торговых системах:

- пересечение ценой скользящей средней;

- пересечение двух скользящих средних;

- использование пересечения скользящих средних со сдвигом (Аллигатор и Ишимоку);

- пересечение цены и сдвинутой скользящей средней;

- работа с несколькими скользящими средними (три, четыре).

Помимо экспериментов с самими системами, также мы порассуждаем над различными фильтрами и приемами, которые призваны улучшить производительность систем. И, в дополнение к этой информации, я выбрал больше десятка современных ТС, основанных на скользящих средних, которые нашел на различных сайтах и форумах в сети и хотел бы проверить в рамках этой статьи.

Итак, сегодня перед нами стоит несколько вопросов, на которые мы постараемся найти ответ:

- стоит ли пытаться создавать торговые системы на основе скользящих средних или этот инструмент безнадежно устарел?

- каковы наилучшие способы генерации торговых сигналов на основе скользящих средних?

- какие методы фильтрации сгенерированных сигналов можно применить и в каких случаях?

- стоит ли обращать внимание на современные торговые системы, использующие в своей основе скользящие средние?

- какие виды скользящих средних наиболее эффективны и в каких случаях?

Как видите, вопросов поставлено немало и нас ждет очень обширное исследование. Тем не менее, я считаю, что ответы на них интересуют многих трейдеров и будут полезны как новичкам, так и опытным трейдерам. При этом стоит учесть, что данное исследование проводится для рынка Форекс – для товарных рынков, сырьевых, рынков акций ответы на них могут кардинально отличаться.

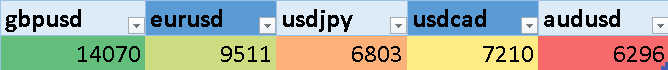

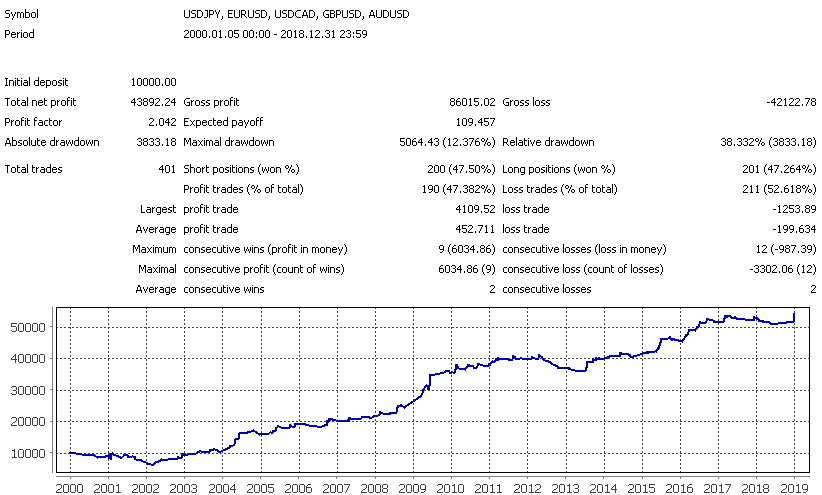

И, чтобы не растягивать это и так достаточно обширное исследование, я выбрал всего несколько валютных пар для исследования, стараясь подобрать их таким образом, чтобы характер их поведения максимально отличался друг от друга. При этом эти пары должны быть из группы самых популярных. Я выбрал GBPUSD, EURUSD, USDJPY, USDCAD и AUDUSD. Я не стал включать USDCHF, так как он коррелирует с EURUSD и NZDUSD из-за корреляции с австралийцем. Таким образом, в нашем портфеле валютных пар можно найти традиционно трендовые и флетовые пары, с относительно высокой и низкой волатильностью, с резкими и плавными движениями внутри дня.

Пересечение цены и скользящей средней

Простейшая торговая стратегия, основанная на применении скользящих средних, основана на использовании пересечения цены и скользящей средней. В основу этой ТС положена простая торговая идея: скользящая средняя на трендовом рынке отстает от цены (вследствие самого принципа расчета скользящей средней). Поэтому считается, что если цена больше своей скользящей средней, то тренд восходящий, а если цена меньше скользящей средней, то тренд нисходящий. Соответственно, если цена пересекает свою скользящую среднюю, то можно считать, что направление тренда изменилось.

Использование этого простейшего принципа и положено в основу простейшей торговой системы на основе скользящей средней. Визуально, глядя на график, можно предположить, что этот подход к торговле потенциально способен принести нам прибыль. Теоретически мы можем получать огромные прибыли с каждой сделки, получая профит с большей части трендовых движений. Остается только один вопрос – не будут ли забирать всю эту прибыль ложные сигналы, которых может быть огромное количество на флетовых участках? Проверим это тестированием.

Торговая система будет генерировать сигналы на вход при открытии дневного бара с одной стороны скользящей средней и закрытии на противоположной стороне. Сигнал на выход будет генерироваться совместно с противоположным сигналом на вход. Такой тип систем называется реверсивным – сделки будут открыты постоянно, при получении нового сигнала будет осуществляться закрытие текущей сделки и открытие новой в противоположном направлении.

Никакого управления позицией вроде трейлинг-стопов использоваться не будет. Ордера тейк-профит и стоп-лосс также не будут использоваться. В автоматическом исполнении такая система опасна – в случае, если упадет сервер, на котором система установлена, вы можете понести неограниченные потери. Поэтому установка ограничивающих ордеров (по крайней мере, стоп-лосса) при реальной торговле обязательна. Ну а для тестирования мы можем этим правилом пренебречь.

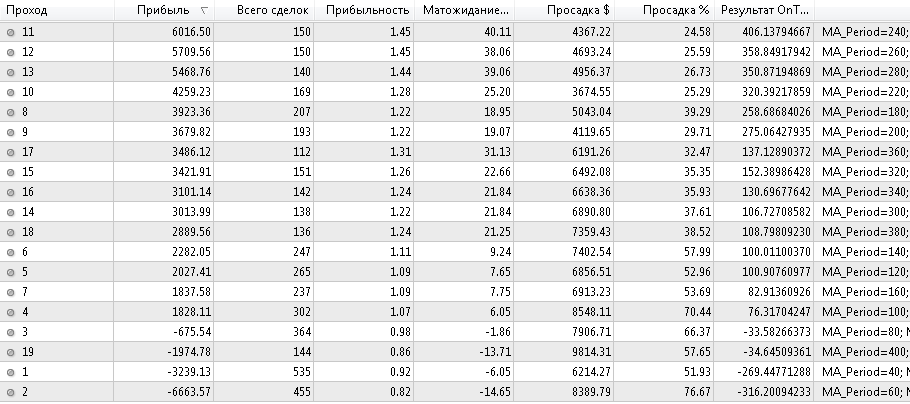

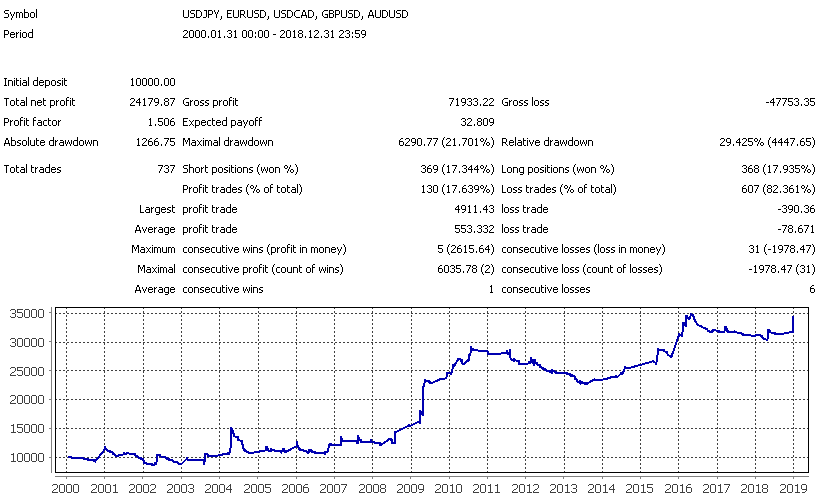

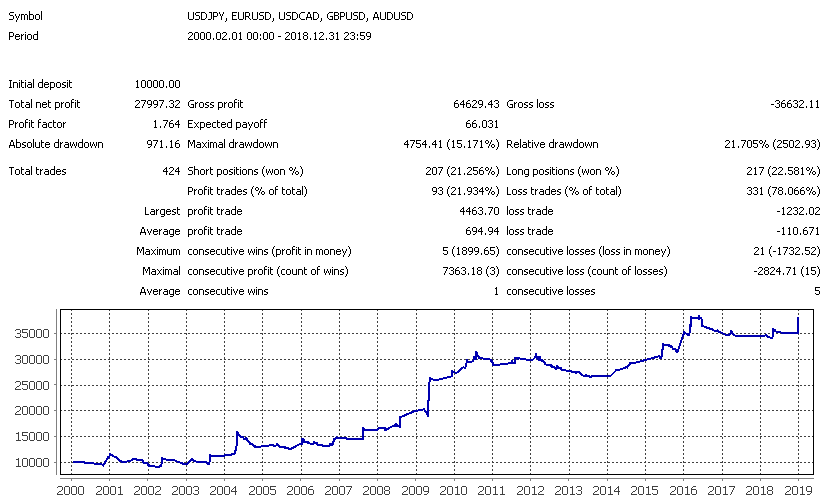

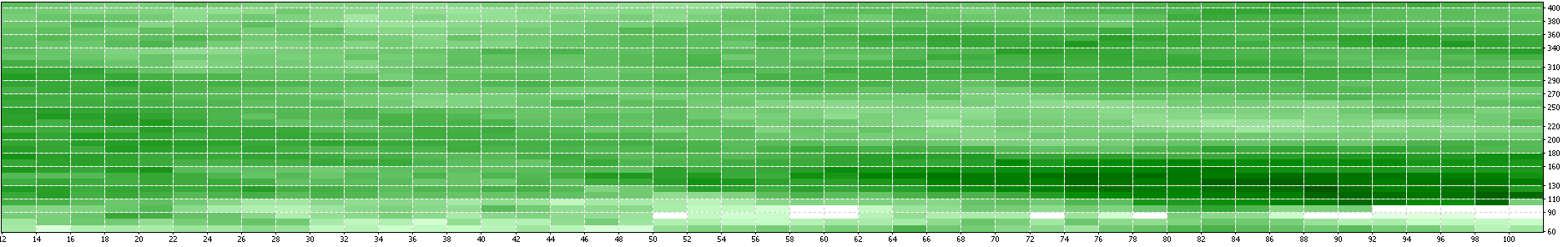

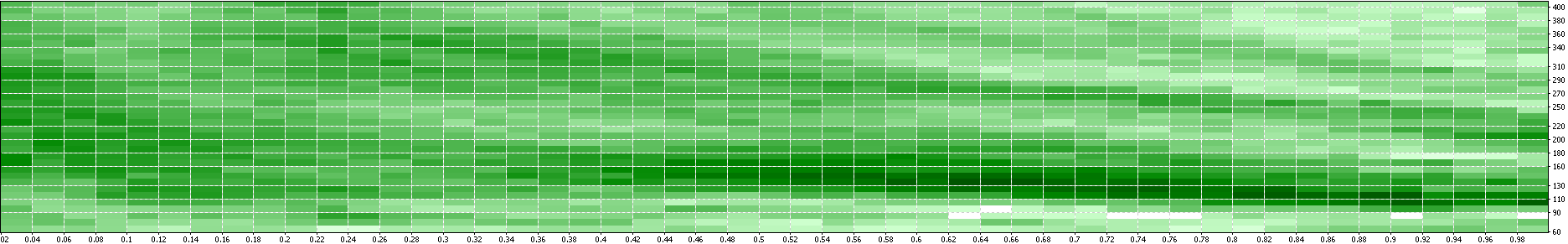

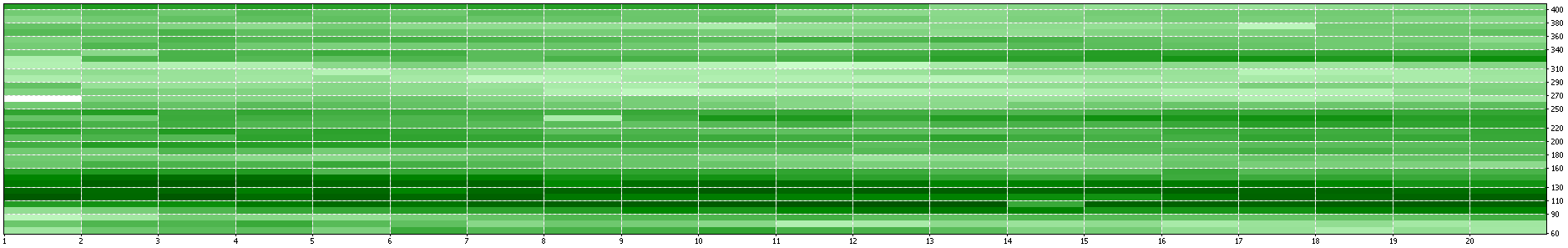

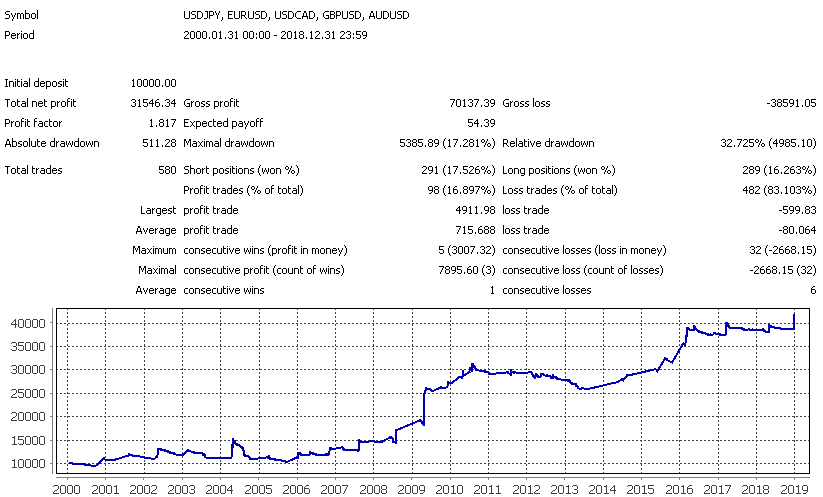

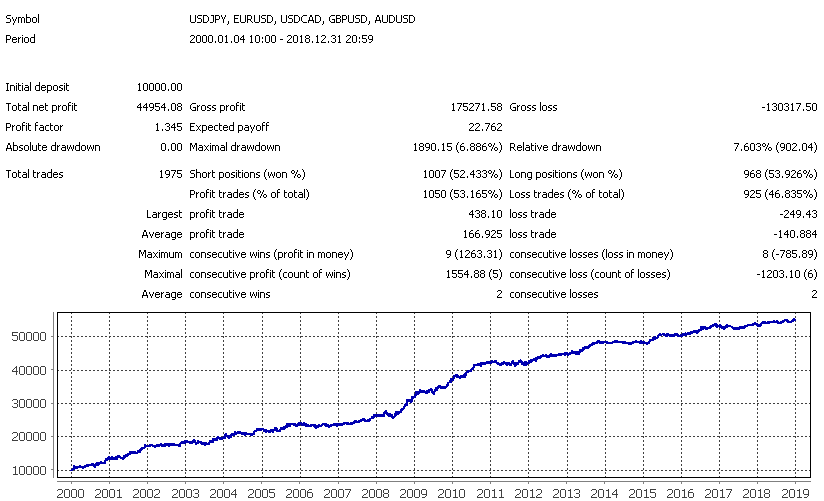

В нашей базовой торговой системе только один оптимизируемый параметр – это период скользящей средней. Вот результаты одной из оптимизаций:

Подобный результат, когда большая часть проходов показывает выход в прибыль, свидетельствует о том, что система достаточно стабильна и результаты не случайны. Стратегия действительно является прибыльной при большинстве значений параметра оптимизации, модель работоспособна, а прибыль не является результатом случайного стечения обстоятельств.

Конечно же, количество сделок с ростом периода скользящей средней убывает, но даже при высоком периоде (от 200 и выше) остается достаточно большим (150-200 сделок), чтобы доверять результатам теста. Теперь давайте более внимательно исследуем оптимальные результаты:

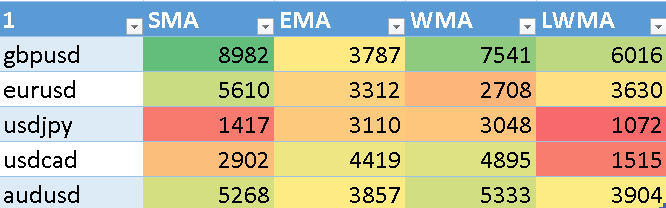

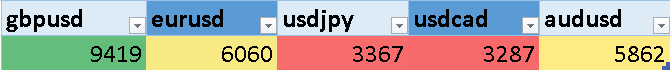

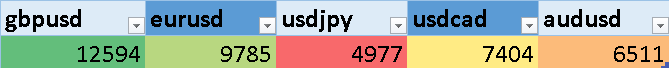

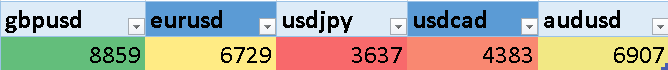

Лучше всего данная стратегия работает на валютных парах GBPUSD и AUDUSD, независимо от типа применяемой скользящей средней. На паре USDCAD лучше работает сглаженный и экспоненциальный вариант, а на EURUSD – простой. Пара USDJPY показала невысокую эффективность данной стратегии, тем не менее, экспоненциальная и сглаженная скользящие средние работают лучше.

Сводная статистика для простой скользящей средней:

Теперь попробуем подобрать подходящие фильтры, для чего будем использовать только простую скользящую среднюю. Наиболее часто упоминаемые в литературе фильтры следующие:

– вход спустя 1-3 свечи, если сигнал не исчез:

Данный фильтр во всех случаях существенно сократил количество ложных сигналов и увеличил конечную прибыль системы;

– вход после пробития средней и прохождения ценой определенного расстояния, зависящего от текущей волатильности (по ATR). Это расстояние должно появиться между ценой и скользящей средней в течение определенного времени, не превышающего заданного в настройках:

Данный фильтр оказался менее эффективным, чем предыдущий, к тому же он отсеивает слишком много сделок;

– вход после пробития скользящей средней, построенной по ценам High/Low:

Этот фильтр показал еще меньшую эффективность, чем предыдущий.

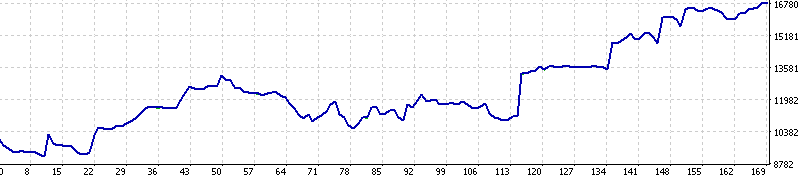

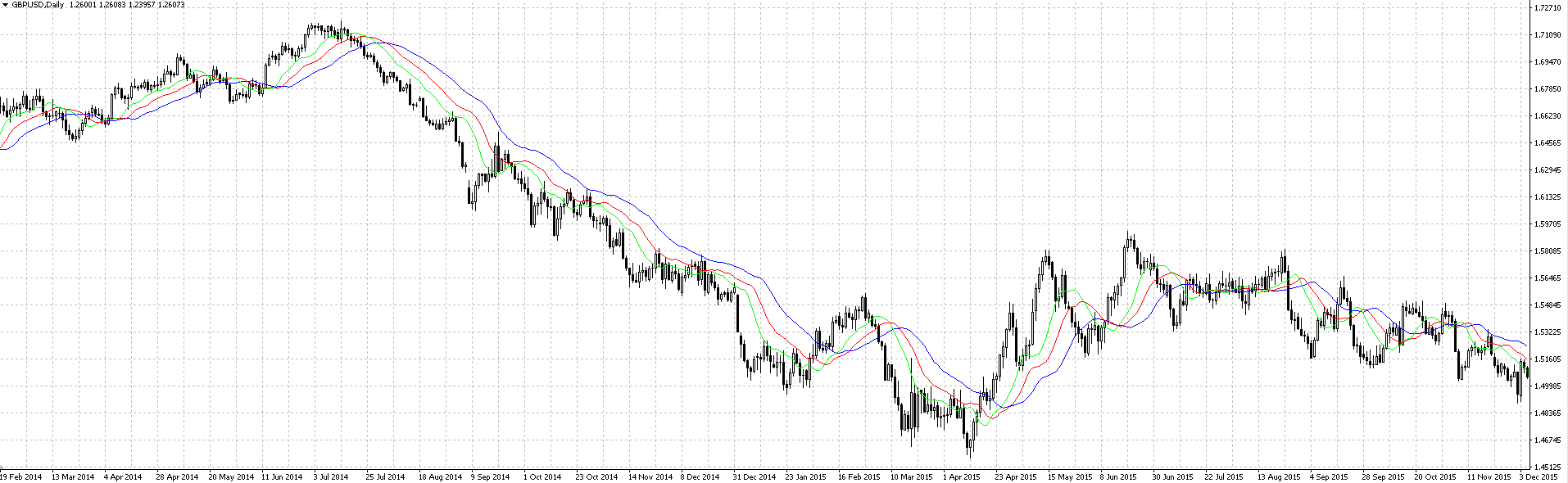

Некоторые фильтры для входа действительно улучшают параметры системы, их сочетания также могут давать более оптимальные результаты. Тем не менее, система представляет из себя классическую трендовую ТС, в которой количество прибыльных сделок намного меньше 50%, а сам размер прибыльной сделки превышает размер убыточной в пять и более раз. Такой системой очень тяжело торговать психологически и частным трейдерам, которые привыкли к более комфортной торговле, такая система плохо подходит. Типичный график баланса имеет форму «лесенки»:

Длительные периоды просадок в сочетании с малым количеством сделок доставят очень ощутимый дискомфорт при торговле. Тем не менее, тренды будут существовать на рынке всегда, и, как показывает история, появляются они довольно регулярно. А это значит, что подобная система будет работать и зарабатывать сколь угодно долго, никогда не теряя своей актуальности. Другое дело, что далеко не каждый трейдер может выдержать просадку, тянущуюся, скажем, десятилетие.

И, напоследок, на рисунке выше вы видите общую статистику торговой системы с использованием самого удачного фильтра для входа. Как видите – она далека от совершенства. Фактически, счет находился в просадке в период с 2011 по 2015 год, что может выдержать далеко не каждый валютный спекулянт.

Пересечение двух скользящих средних

В предыдущем примере мы использовали самый простой принцип применения торговой системы на основе скользящей средней, взятый в чистом виде и с некоторыми фильтрами для входных сигналов. Да, принципиально он работает, как и большинство индикаторных методов технического анализа, но проблемы, как всегда, кроются в деталях и нюансах. А один из нюансов рассмотренного примера – это тот факт, что такого рода стратегии плохо работают на рынках, где нет выраженного тренда. Они открывают множество встречных сделок на «шумовых» движениях цены, теряя при этом прибыль, накопленную на трендовых участках рынка.

Частично устранить этот недостаток можно, используя пересечение двух скользящих средних, одна из которых, более быстрая с меньшим периодом, представляет собой сглаженный эквивалент графика цены, а вторая, более медленная, используется для определения направления тренда. Выбором соотношения между периодами МА можно уменьшить количество «ложных» срабатываний системы за счет шумовых компонент движения цены, а также уменьшить количество сделок на участках рынка с боковом трендом.

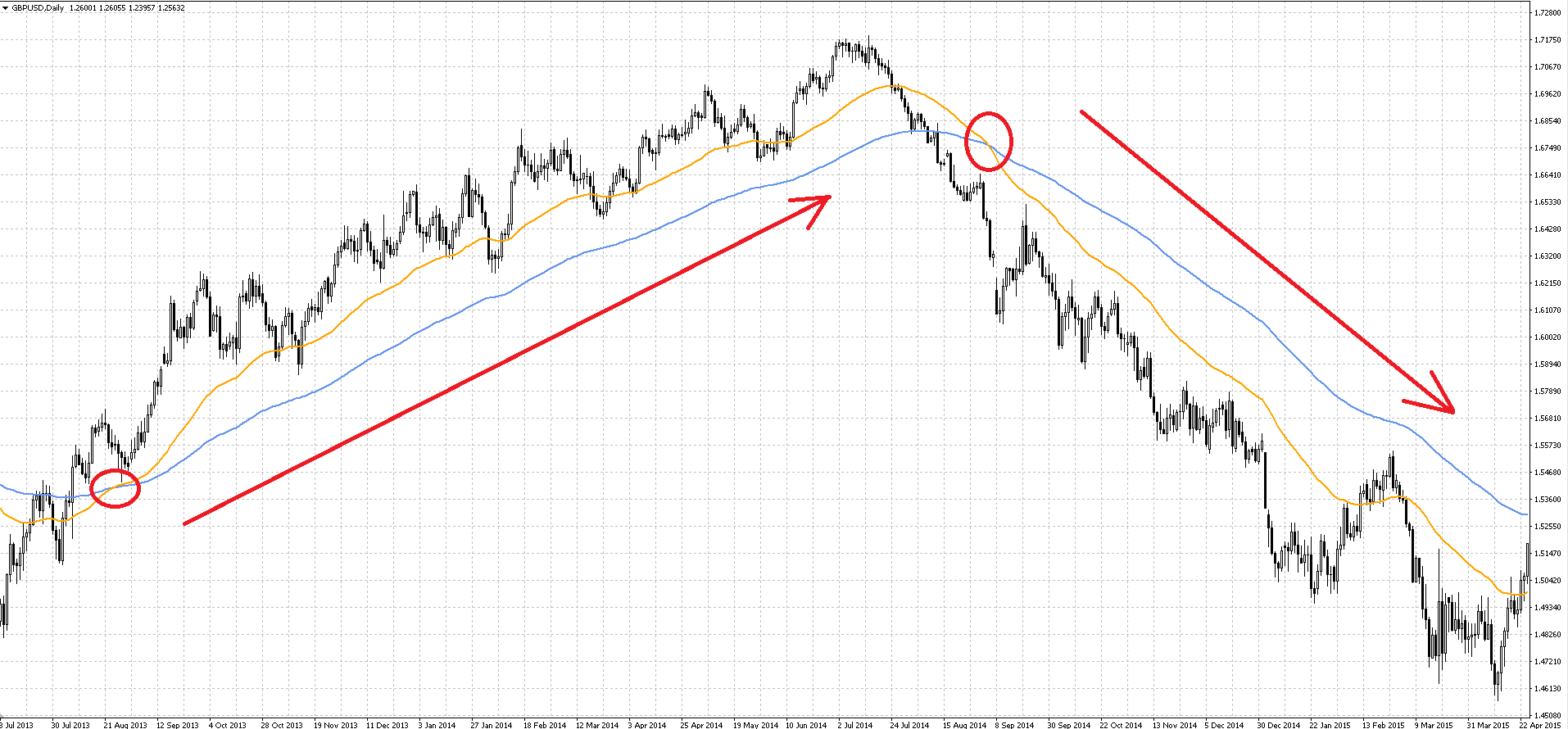

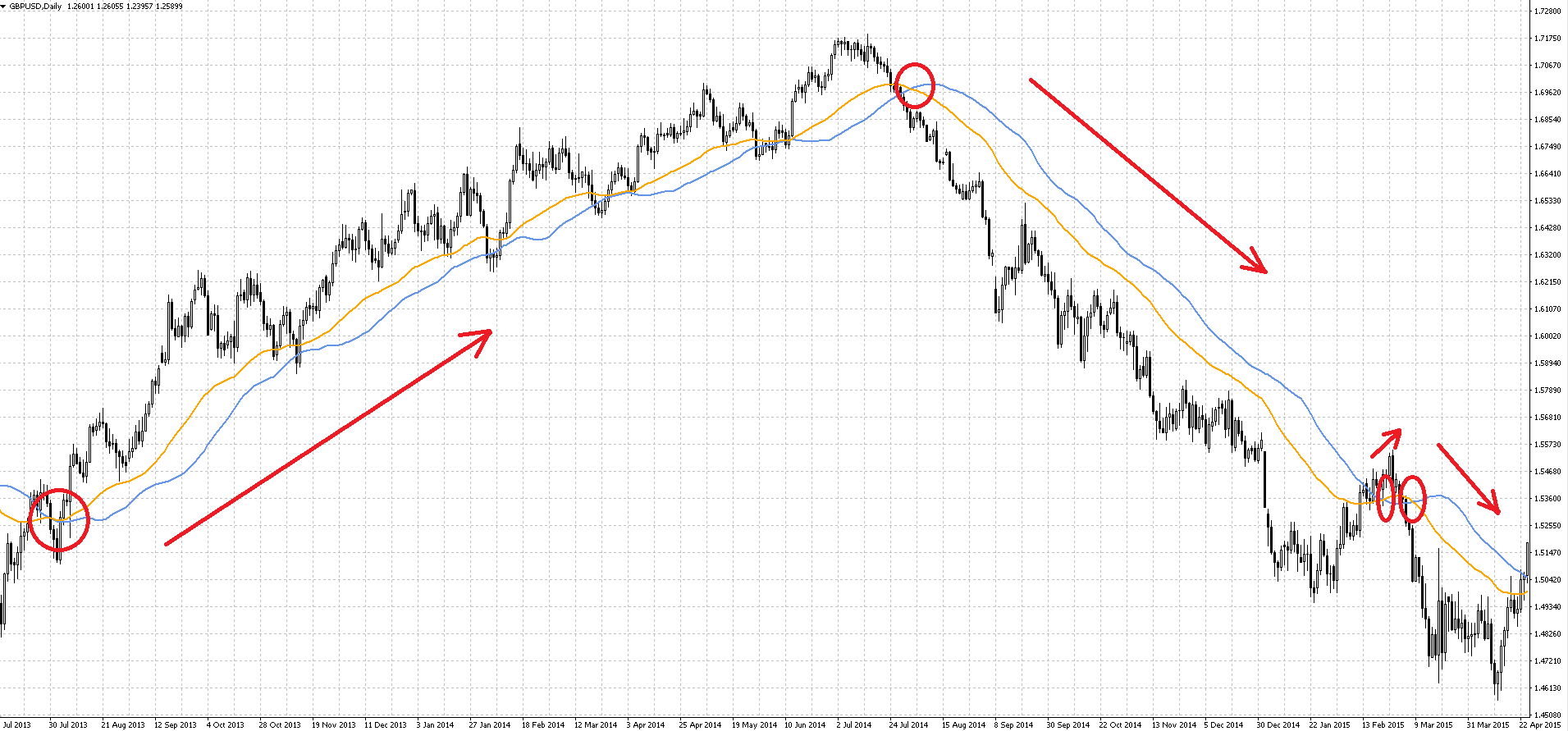

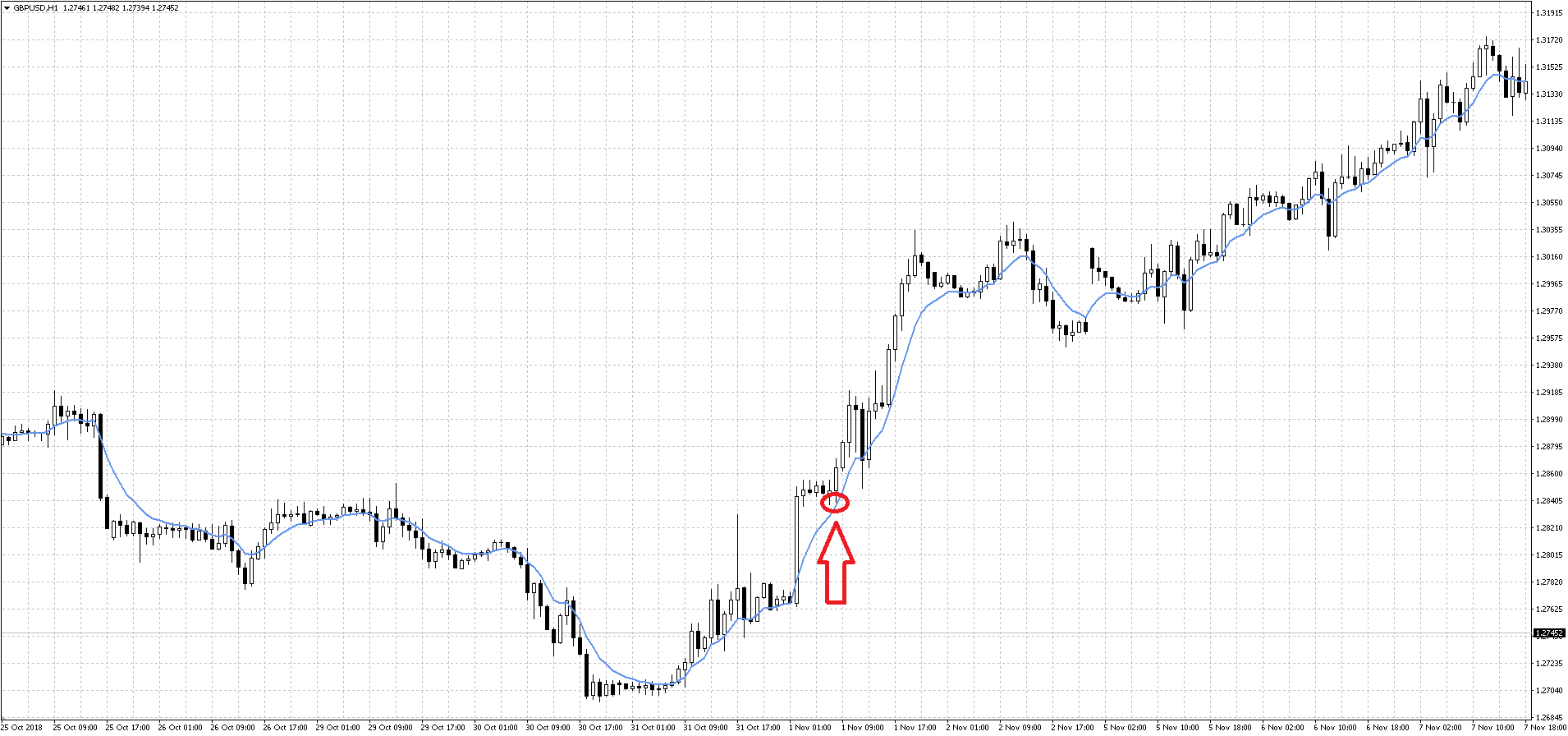

Торговая идея для этого случая тоже очень проста: если быстрая скользящая средняя расположена выше медленной МА, то тренд восходящий, а если ниже – нисходящий. Соответственно, точки пересечения быстрой и медленной МА считаются точками перемены направления тенденции и используются в качестве торговых сигналов системы:

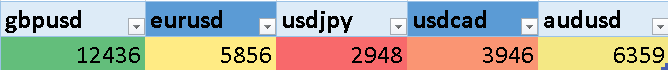

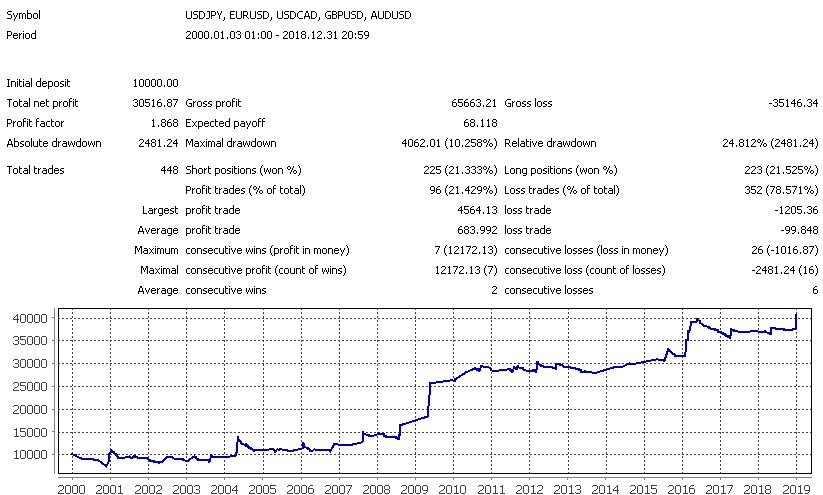

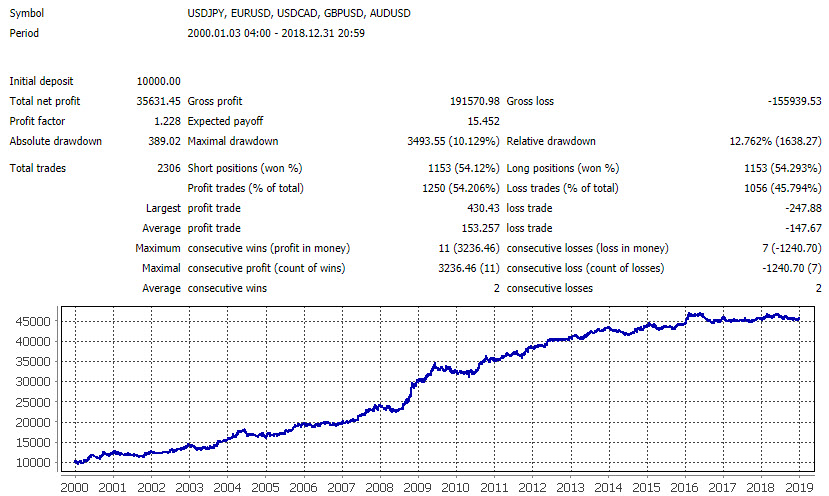

Теперь посмотрим на результаты:

Как и в предыдущей системе, пара GBPUSD показывает наилучшие результаты. Также хорошо себя показал EURUSD. Остальные валютные пары показали примерно одинаковые результаты, прилично лучшие, чем при пересечении МА ценой.

В целом, большая часть результатов оптимизации находятся выше нулевой прибыльности, что говорит об удовлетворительной устойчивости торговой системы. Наиболее прибыльные результаты для пары GBPUSD, например, получаются при использовании быстрой скользящей средней с периодом от 50 до 100 и медленной скользящей средней с периодом от 110 до 180.

Множество отрицательных значений при оптимизации соответствуют наборам параметров, где период быстрой скользящей средней оказался выше периода медленной, то есть правила системы были инверсными. Фактически, при правильном наборе настроек неудачных проходов будет существенно меньше.

Избежать подобной ситуации поможет модификация правил системы. Вместо прямого задания периода быстрой скользящей средней, мы будем задавать некий коэффициент в пределах от 0.01 до 0.99. Тогда MA_fast_period = MA_coeff * MA_slow_period.

Таким образом период быстрой скользящей средней никогда не превысит период медленной.

Мы получили очень похожую картину распределения результатов, но, на этот раз, неудачных проходов стало намного меньше. Всего было получено 1715 результатов, отрицательных – около 30%.

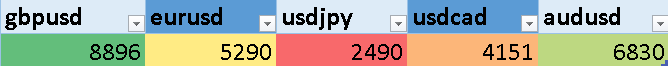

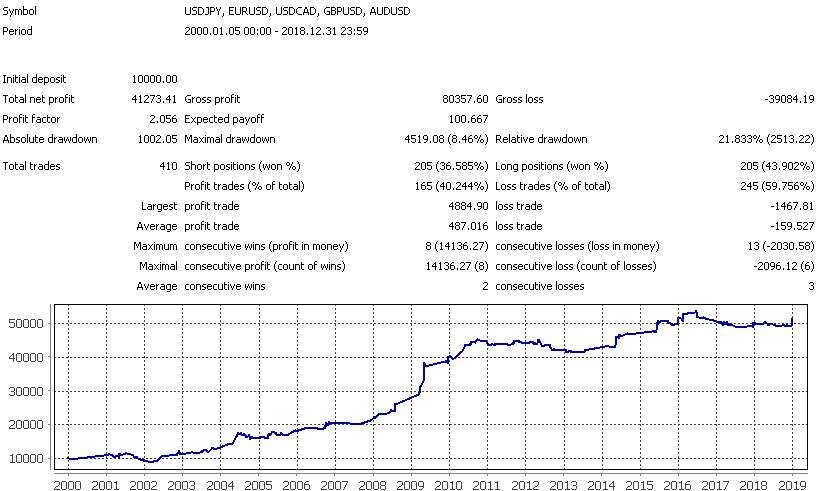

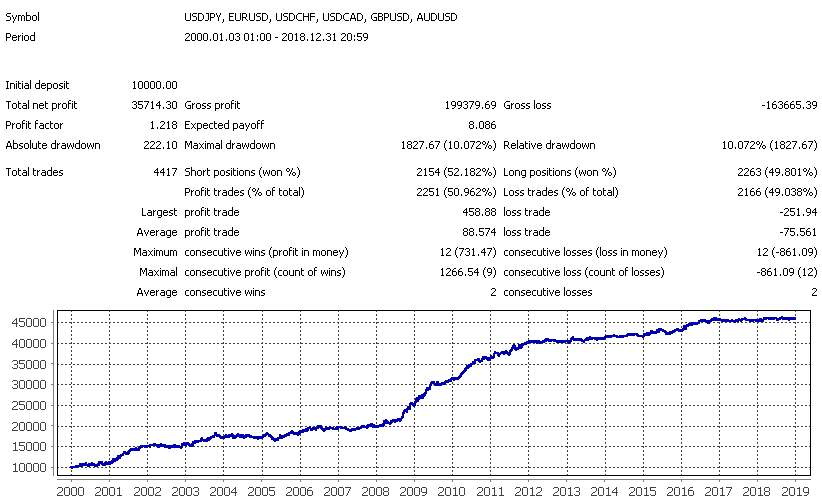

Данная торговая система предполагает более комфортную торговлю, периоды просадок тут короче. Средняя прибыльная сделка в основном превышает среднюю убыточную в два-три раза, а количество прибыльных сделок держится в районе 40-60% в зависимости от валютной пары. Такая статистика уже более приемлема для розничного трейдера:

При этом, если собрать портфель хотя бы из протестированных мной валютных пар, характеристики подобной системы могут оказаться вполне интересными с точки зрения долгосрочного инвестирования:

Конечно, периоды просадок все еще довольно велики, но, в общем, результаты системы выглядят намного лучше, чем в предыдущем случае. Тем не менее, и тут мы наблюдаем очень длительный период просадки с 2012 до 2014 года, а также с середины 2017 года по сегодня и с 2001 года по 2003.

Использование скользящих средних со сдвигом

Еще один способ применения скользящих средних основан на использовании пересечения МА и смещенного вперед (назад) скользящего среднего с теми же параметрами.

В этом случае сигнал на покупку возникает, когда исходное МА поднимается выше смещенного скользящего среднего, а сигнал на продажу – когда исходное среднее опускается ниже смещенного. Выбором величины сдвига можно уменьшить количество ложных пересечений, уменьшая частоту убыточных сигналов.

Вариантом этого метода является метод, использующий пересечение графика цены со сдвинутой МА, или графика цены со сдвинутым вперед графиком цены. Следует отметить, что последний вариант (используемый, кстати, и в популярном индикаторе Ишимоку) представляет собой не что иное, как другую запись индикатора моментум. График цены, в совокупности со сдвинутыми вперед скользящими средними, используется также в торговой системе Б. Вильямса. Мы с вами рассмотрим вариант пересечения двух скользящих средних со сдвигом и без:

Из графика ниже видно, что какой бы ни был по величине сдвиг, оптимальный период – от 90 до 150:

Отрицательных результатов снова в пределах 30%, что вполне приемлемо и служит сигналом того, что система достаточно устойчива. Что касается результатов работы системы, то они не намного хуже работы двух скользящих средних:

Если объединить в один портфель все протестированные валютные пары, то получим следующую картину:

Картина очень похожа на результат работы системы пересечения двух разных скользящих средних, но количество прибыльных сделок ниже, а средняя прибыльная сделка более чем в три раза больше средней убыточной. При этом периоды просадок более затяжные. В целом, стоит предпочесть предыдущую торговую систему.

Пересечение цены и сдвинутой скользящей средней

Этот вариант торговой стратегии рассмотрим по той причине, что он используется в качестве сигнала входа в ряде торговых систем.

Торговая идея незначительно отличается от предыдущего случая. Все отличие заключается в том, что вместо пересечения двух скользящих средних используется пересечение цены и сдвинутой скользящей средней.

Для данной системы получилось очень много отрицательных результатов, вплоть до 50%, что может свидетельствовать о неустойчивости модели. Тем не менее:

Как видно, они соизмеримы с моделью пересечения ценой одной МА без сдвига. Вот сводная статистика:

Параметры системы очень напоминают первую рассмотренную нами ТС. Кстати, если визуально сравнивать все сводные тесты, вы увидите, что кривые доходностей на них похожи – те же периоды роста и те же места серьезных просадок. Все это свидетельствует о том, что системы на скользящих средних генерируют очень похожие сигналы. Где-то они оказываются более эффективными, где-то менее, но конечный результат во многом зависит не от конкретных настроек, а от поведения самого рынка.

Также все это косвенно говорит о довольно высокой устойчивости торговых систем, основанных на скользящих средних – если на конкретной валютной паре большая часть настроек при оптимизации дает прибыль, то не так уж и важно, какие из них использовать. Если рынок не изменится (тренды не исчезнут, что маловероятно), то система, с огромной долей вероятности, принесет прибыль своему владельцу на длительном периоде времени. Насколько приемлема потенциальная прибыль для трейдера – это уже другой вопрос, но судя по результатам тестов, она вполне имеет шанс устроить многих.

Система множественных таймфреймов на основе МА

Эта торговая стратегия – эквивалент случайного пересечения цены и скользящей средней, но только сразу для нескольких таймфреймов, отличающихся временным масштабом представления данных. Суть торговой идеи для этого случая заключается в следующем: мы считаем, что тренд восходящий, если цена больше всех трех скользящих средних, т.е. что три тренда разной длительности на трех кратных таймфреймах представления данных классифицируются, как восходящие. Для этого мы возьмем таймфреймы H4, D1 и W1 и нанесем на них скользящие средние с разными периодами.

Система получилась очень устойчивой, отрицательных результатов оказалось менее 10% от общей массы. Тем не менее, сами результаты не слишком впечатляют. Вот они:

И вот результаты сводной статистики по всем протестированным парам:

Как видно, результаты не сильно лучше итогов самой первой рассмотренной нами ТС.

Торговые системы на основе индикатора Аллигатор Б. Вильямса

Мнения о книгах Б. Вильямса «Торговый Хаос» и «Новые измерения в биржевой торговле» в трейдерской среде занимают диапазон от полного неприятия до восторженного почитания. Чего нет, так это равнодушия, а раз о книгах и методе говорят, то что-то в них есть, по крайней мере, следует отдать должное популяризаторскому таланту Б. Вильямса.

Торговая стратегия Билла Вильямса – это не механическая торговая система, а некий торгово-аналитический комплекс из большого набора правил и приемов анализа рынка и совершения торговых операций, руководствуясь которым каждый может создать для себя свою торговую стратегию.

Мы же рассмотрим только один из элементов, входящий в торгово-аналитический комплекс Б. Вильямса и основанный на применении набора сдвинутых скользящих средних, так называемый «Аллигатор» Билла Вильямса, и простейшие торговые стратегии, которые можно построить на основе этого индикатора.

Индикатор Аллигатор представляет собой три сдвинутых скользящих средних различного периода с разным сдвигом, рассматриваемых в совокупности, как один объект. Аллигатор представляет собой не что иное, как набор из трех сдвинутых скользящих средних с периодами 9 (сдвиг 3), 15 (сдвиг 5) и 25 (сдвиг 8), вычисляемых на медианной цене графика. Различные комбинации взаимного расположения графика цены и элементов индикатора служат руководством к тем или иным действиям на рынке. Аллигатор очень популярен, особенно среди начинающих трейдеров. Рассмотрим на тестах, что дает применение Аллигатора в качестве элемента торговой стратегии.

Билл Вильямс, психолог по образованию, пишет образно и ярко, учитывая психологию восприятия текста читателем. Поэтому его книги запоминаются, особенно если они были прочитаны на этапе начального знакомства с рынком. Аллигатор, по словам Вильямса, охотится за добычей, которой является цена. Когда линии Аллигатора переплетены с линией графика цены, то добыча поймана, аллигатор сыт и пассивен. Трейдер в этот момент тоже находится в режиме ожидания.

Пользуясь пассивностью Аллигатора добыча – цена начинает потихоньку ускользать из зоны линий индикатора, аллигатор начинает чувствовать голод, просыпается и открывает пасть, пытаясь поймать ускользающую добычу. Вначале размыкаются губы Аллигатора – зеленая линия, затем зубы – красная, и, наконец, распахиваются челюсти – синяя линия.

Линии индикатора выстраиваются в порядке зеленая-красная-синяя и движутся вслед за ценой, пока продолжается тренд. Поскольку тренд не может длиться бесконечно, то рано или поздно аллигатор настигает добычу и цена опять попадает в зону линий индикатора. Процесс с теми или иными отличиями циклически повторяется по мере появления и развития новых трендов.

Первая торговая идея, которая возникает при рассмотрении индикатора Аллигатор Вильямса – это использовать его в качестве индикатора тренда. Если линии индикатора выстраиваются в порядке зеленая-красная-синяя, то очевидно, что тренд восходящий, если порядок линий синяя-красная-зеленая, то тренд нисходящий. Попробуем протестировать торговую стратегию, основанную на порядке расположения линий аллигатора.

Для покупок мы выделили одновременное выполнение условий, что зеленая линия больше красной, а красная больше синей. Для продаж – одновременное выполнение условий, что зеленая линия меньше красной, а красная меньше синей. Условие для открытия позиций дополним проверкой взаимного расположения цены закрытия и красной линии Аллигатора, чтобы не возникло конфликта между правилами открытия и закрытия позиций. Оптимизацию использовать не будем, проверим Аллигатор в первозданном виде.

Данная система не дала ни одного положительного результата:

Мы рассмотрели несколько типовых вариантов построения торговых систем на основе скользящих средних, а также рассмотрели несколько фильтров для сигналов входа. Мы выяснили несколько интересных особенностей, таких, как сильная «похожесть» графиков баланса тестируемых систем.

Кроме того, мы нашли ответ на большинство поставленных вопросов. Например, можно точно сказать, что скользящая средняя – до сих пор достаточно эффективный инструмент технического анализа и что системы на основе него могут быть вполне эффективны. Лучше всего показала себя система на пересечении двух скользящих средних, при этом наиболее эффективный тип скользящей средней различается для каждой валютной пары.

Рассмотренные нами типовые примеры не исчерпывают все возможное многообразие вариантов применения скользящих средних в качестве элементов торговых систем, но они дают основу для формализации и исследования практически любых торговых стратегий на основе скользящих средних.

Кроме того, у нас остался последний поставленный нами вопрос о целесообразности исследования современных торговых систем, основанных на скользящих средних и свободно распространяемых в сети.

Современные торговые системы на основе скользящих средних

Независимо от того, на какой таймфрейм рассчитана стратегия, мы будем использовать Н1. Также мы будем применять свои правила выхода и сопровождения позиций. Это унифицирует стратегии – по сути отличаться будут только правила входа в позицию. Таким образом мы сможем сравнивать именно эффективность входа в сделки.

Окно МА

После пробоя ценой ЕМА8 , предлагается ожидать отката и касания ценой ЕМА8 в течение 5-15 свечей. В случае, если это произошло, открывается новая позиция в сторону первоначального пробоя. Предлагается устанавливать фиксированные уровни стоп-лосс и тейк-профит, сопровождение позиции не предусмотрено.

Стратегия задумана для таймфрейма М15, но мы будем использовать ее для Н1. Также мы используем различные правила для выхода и сопровождения позиций. Также немного модифицируем правила входа – свеча, коснувшаяся МА, должна быть направлена в сторону открываемой позиции – это небольшой свечной фильтр, который призван улучшить результаты ТС.

По сути данная стратегия – более сложная модификация классической ТС пробоя одной МА ценой с фильтром по количеству свечей.

Стратегия показала себя достаточно устойчивой и ее результаты вполне годятся для реальной торговли. Тем не менее, просадки все еще довольно длительные и составляют период до одного года. К тому же, несколько лет были закрыты в нуле: 2002, 2004, 2007, 2012, 2017. Тем не менее – результат можно считать вполне приемлемым.

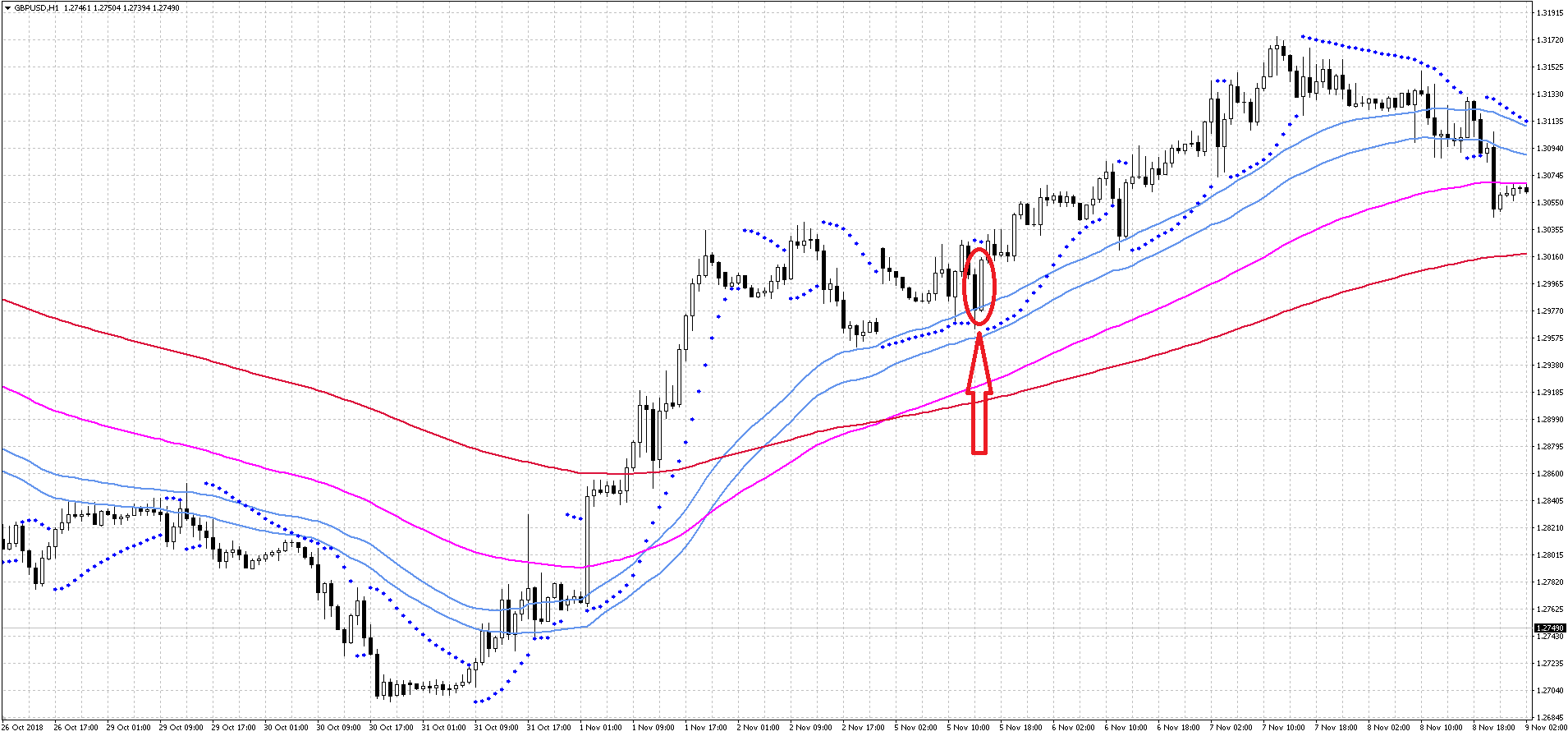

Битва каналов – Battle of the bands

Следующая стратегия называется Battle of the bands. ТС разработана для часовых графиков и использует канал из двух МА, построенных по ценам high и low. Для фильтрации сделок используются скользящие средние с периодом 100 и 200 – для продаж цена должна быть под ними, для покупок – над ними. Вход в сделку осуществляется, когда цена пробивает канал из МА и индикатор Parabolic SAR подтверждает намеченную тенденцию. В оригинале предполагается установка стоп-лосса на противоположной стороне канала из МА и трейлинг-стоп величиной примерно 15 пунктов, но мы, как обычно, используем свои правила выхода.

Как видите, стратегия практически целиком завязана на МА и ее правила довольно просты. Давайте посмотрим на результаты тестирования:

Эффективность стратегии существенно снизилась после 2014 года, практически до нуля. Тем не менее, она долгое время работала и приносила прибыль. Вполне вероятно, что с дополнительными доработками ТС вполне может быть прибыльной.

EMA + Stochastic

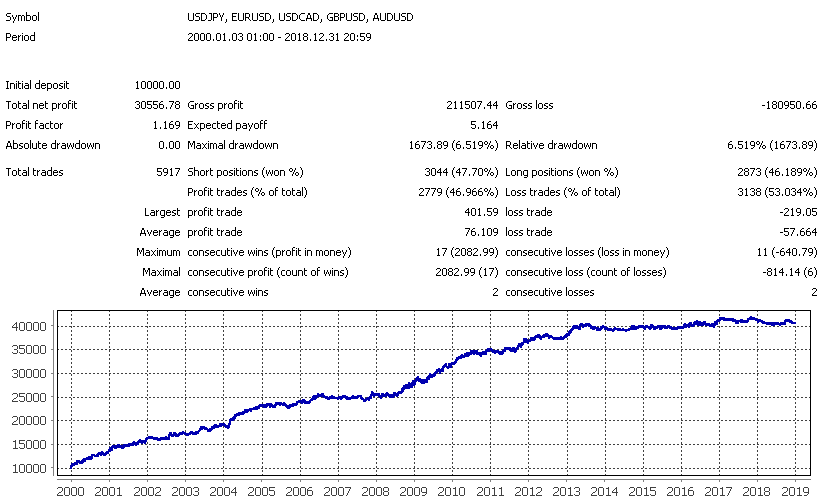

Следующая система – EMA + Stochastic. Это еще одна довольно простая стратегия, использующая три скользящих средних и осциллятор Stochastic.

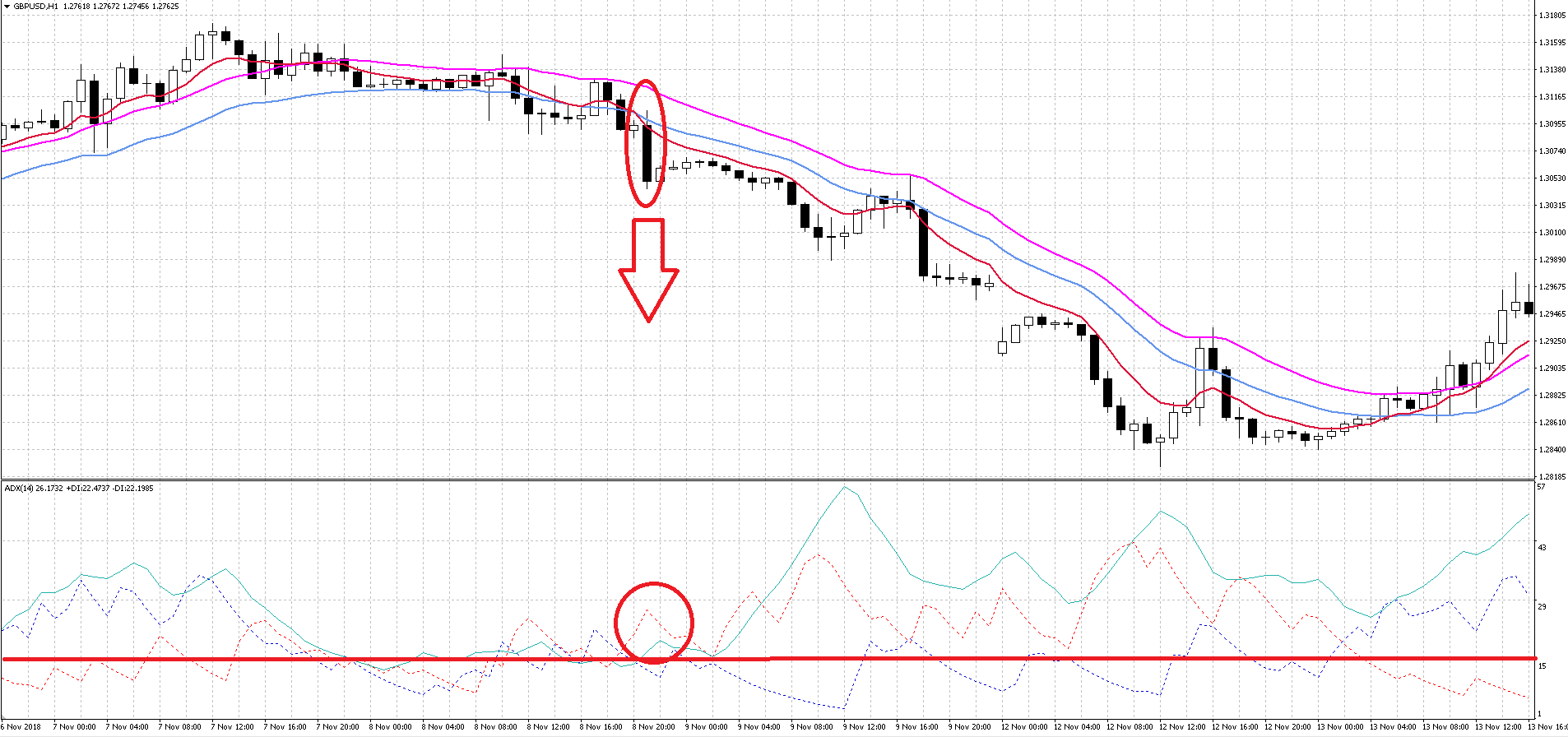

Правила просты и банальны. Вот пример для покупок: две быстрые МА пересекают медленную вверх, а стохастик находится выше определенного уровня. На рисунке ниже пример для продаж:

Теперь давайте посмотрим на результаты:

Система сгенерировала достаточно сделок, чтобы оценить ее эффективность. Средняя прибыль немного больше среднего убытка, а количество прибыльных сделок немного выше 50%. Судя по кривой баланса, торговля довольно стабильна, хотя 2006, 2011 и 2014 годы были закрыты примерно в ноль. Данную ТС вполне можно применить на реальном счете.

Данная стратегия использует канал скользящих средних. Сигналом к покупке служит пересечение границы канала более быстрой скользящей средней. Дополнительным фильтром служат показания индикатора ADX и закрытие свечи за границами канала:

Давайте взглянем на результаты:

Система сгенерировала достаточно сделок, чтобы оценить ее эффективность. Средняя прибыль немного больше среднего убытка, а количество прибыльных сделок немного выше 50%. Судя по кривой баланса, торговля довольно стабильна, хотя с 2015 года прибыльность практически нулевая. При некоторой доработке и добавлении других инструментов систему можно было бы применять на реальном счете.

Заключение

Как мы убедились сегодня, торговые системы на основе скользящих средних по-прежнему остаются актуальными. Судя по результатам наших исследований, на основе этого индикатора можно разработать довольно прибыльные торговые системы, которые способны стабильно на протяжении долгого времени приносить своему владельцу прибыль.

Как показывают результаты наших тестов, лучший вариант генерации сигналов на вход при помощи скользящих средних – это использование пересечения двух машек. Такой вариант показал наиболее плавную кривую доходности и лучшие статистические данные по сравнению с остальными классическими способами торговли скользящими средними.

При этом лучший вариант фильтрации сделок – это ожидание определенного количества свечей. Если, скажем, за 3-5 свечей условия для входа не исчезли, такая сделка будет успешной с большей долей вероятности. Кроме того, можно поэкспериментировать с фильтрацией сделок по показаниям различных индикаторов или свечных паттернов, но в нашу задачу это не входило. Посему предоставляю эту возможность вам.

Мы также познакомились с несколькими современными торговыми системами, которые я случайно выбрал в сети. Все они показали очень похожие результаты. Основной момент, который хотелось бы подчеркнуть, состоит в том, что три из четырех рассмотренных систем потеряли свою эффективность с 2015 года. Скорее всего, это говорит о том, что авторы ручных торговых систем производят жесткую подгонку к рынку, не используют форвард тестирование и всячески нарушают основные принципы разработки устойчивых торговых систем. Совершенно не удивительно, что большая часть розничных трейдеров теряют свои депозиты, используя торговые системы, найденные в сети и поставленные на реальный счет без тщательного тестирования на демо.

Тем не менее, практически в любой торговой системе можно найти что-то интересное – сам подход, принципы сопровождения позиций, закрытия сделок или оригинальные методы фильтрации сигналов. Это может быть особенно полезно новичкам на рынке Forex.

Таким образом, как бы ни ругали скользящие средние за запаздывания, чрезмерное сглаживание и так далее, сегодня мы убедились, что это вполне действенный инструмент, который можно и нужно применять в своих торговых системах.

Источник https://news-hunter.pro/training/skolzyashhie-srednie-strategiya-effektivnogo-trejdinga.pro

Источник https://articles.opexflow.com/analysis-methods-and-tools/moving-average.htm

Источник https://tlap.com/strategii-na-moving-average/