Финансовые рынки: чем и как торговать

В наше время благодаря интернету каждый человек может быть успешным трейдером на финансовых рынках. Чтобы начать двигаться к успеху и финансовой независимости нужно узнать, где, чем и как торговать. Кроме того, необходимо освоить несколько правил, которые помогут избежать чересчур затратных отношений с нечестными брокерами и прочими мошенниками, которых на финансовых рынках очень много (жалобы трейдеров).

Какой финансовый рынок выбрать?

Финансовый рынок (рис. 1), в широком смысле, — это среда концентрации капитала и система экономических отношений, благодаря которым существует и развивается вся современная экономика. Но для современного трейдера это интернет-ресурс, на котором что-то продаётся и покупается так, чтобы трейдер получил от этого выгоду. Трейдер может торговать на валютном и криптовалютном рынке, фондовом рынке, рынке фьючерсов и опционов, рынке CFD. Самым доступный – это валютный рынок форекс, и большинство трейдеров начинают свою карьеру на нём. Этому способствует ряд преимуществ:

- Низкий порог входа, то есть возможность начать торговать с суммы, доступной практически каждому (торговля на форекс с минимальным депозитом);

- Возможность тренироваться на демо-сервисах, то есть, не расходуя собственные средства (форекс без вложений и рисков);

- Кредитное плечо, — некоторые брокеры предлагают довольно большое кредитное плечо;

- Множество интернет-ресурсов и торговых платформ;

- Неограниченное количество учебных материалов (обучение торговле на форекс).

Форекс является самым большим, волатильным и ликвидным из финансовых рынков. Из-за доступности форекс ошибочно считается самым лёгким для трейдинга (торговля на форекс). В реальности основную роль на нём играют банки и фонды, поэтому движения на рынке форекс с наибольшим трудом поддаются прогнозированию (прогноз форекс). Также на форексе больше мошенников, чем на каком-либо другом рынке.

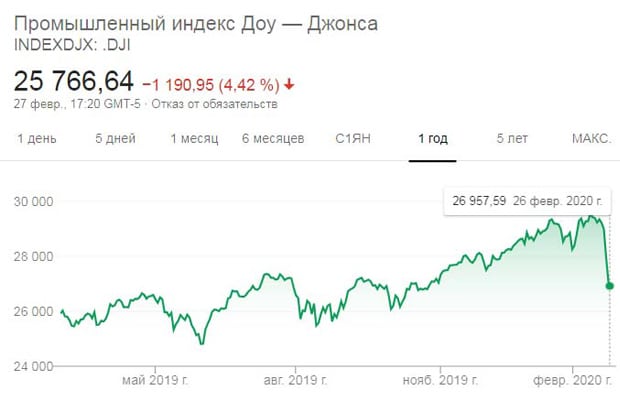

Фондовый рынок (рис. 2) это торговля акциями на фондовых биржах, в зависимости от колебаний спроса и предложения (рынок ценных бумаг). Фондовый рынок регулируется государственными контрольными учреждениями. То есть уровень защиты участников торгов здесь выше, чем на форекс. Вход в торги акциями более дорогой, хотя можно пробовать торговать недорогими акциями и с использованием кредитного плеча, хотя оно не такое большое, как на валютном рынке (особенности фондового рынка). Многие трейдеры рекомендуют начинать трейдинг именно с торговли акциями, как с более безопасными и предсказуемыми активами (с чего начать торговлю на фондовом рынке).

Торговля фьючерсами и опционами тоже популярный вид трейдинга. Фьючерс это договор, согласно которому одна сторона обязуется в установленный срок продать актив (ценные металлы и бумаги, валюты, товары и т. д.) по цене на момент сделки, а другая сторона обязуется этот актив купить на этих условиях. При покупке покупатель вносит залог, а по окончании срока выкупает актив полностью.

Опцион это контракт, согласно условиям которого, покупатель опциона имеет право купить актив в определенный срок по цене сделки. Продавец же обязан продать товар на оговоренных условиях. Опционы могут быть на покупку и на продажу. Если покупатель покупает опцион на покупку актива, то он имеет право купить, а продавец имеет обязанность продать. Если покупатель покупает опцион на продажу актива, то имеет право продать актив продавцу опциона, а продавец обязан купить актив, если покупатель решит его продать.

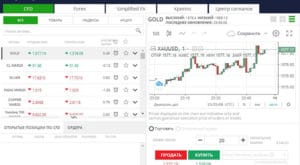

Торговля CFD-контрактами (Контракт на разницу, Contract For Difference, CFD, рис. 3) — это торговля активами, в частности, акциями (или фьючерсами), которыми трейдер не владеет, но получает прибыль (что нужно знать о торговле CFD). CFD подходит для трейдеров, которые хотели бы торговать на фондовом рынке, но не располагают достаточными средствами для покупки акций. Торговля CFD проходит между брокером и трейдером. На финансовых рынках трейдер может торговать самостоятельно или доверить операции брокеру. Заработок при торговле на финансовых рынках складывается за счет разницы курса валют или стоимости активов. Рассчитывать на большие прибыли можно только при трейдинге в течение определенного времени, и только оперируя большими объёмами.

Но научиться торговать можно небольшими суммами, хотя это и потребует большого труда. Положительная сторона трейдинга заключается в том, что прогрессировать в нём можно практически без ограничений — всё зависит от вложенного труда и упорства трейдера. Выбор рынка для трейдинга индивидуален, зависит от финансовых возможностей трейдера, ликвидности рынка, доступных инструментов, условий торговли, особенностей регистрации на торговых платформах, а также от целей трейдера. Но, как правило, трейдинг начинают с форекс-торговли, так как это наименее затратный вариант. Если вы решили торговать на фондовом рынке, то советуем вам обратить внимание на лучших фондовых брокеров из рейтинга нашего сайта: Финам, Тинькофф Инвестиции и БКС.

Торговля на форекс-рынке

Есть несколько основных способов торговать на форекс. Рассмотрим их подробнее.

Основы торговли на форекс

Рынок форекс не имеет конкретной географической привязки, он существует в интернете, поэтому торговать можно круглосуточно и из любой точки мира. Но нужно учитывать торговые сессии, которые проводятся в разное время в разных частях света: Американской, Европейской и Азиатско-Тихоокеанской. Чтобы приступить к торговле, можно пройти поэтапно несколько шагов (как начать торговать на форекс). Начинающему трейдеру потребуется:

- Изучить теоретические основы форекс-торговли;

- Выбрать форекс брокера, зарегистрироваться на его сайте;

- Открыть демо-счёт;

- Загрузить торговую платформу;

- Потренироваться в демо-режиме. Перед началом торговли нужно уметь уверенно открывать и, что важнее, закрывать позиции, выставлять уровни стоп-лосс и тейк-профит, уверенно пользоваться графиками и индикаторами форекс;

- Открыть реальный торговый счет и пополнить его;

- Составить первоначальный план торговли;

- И если есть уверенность в своих силах можно начинать торговать, придерживаясь торгового плана и отмечая результаты;

- Проанализировать результаты, внести коррективы.

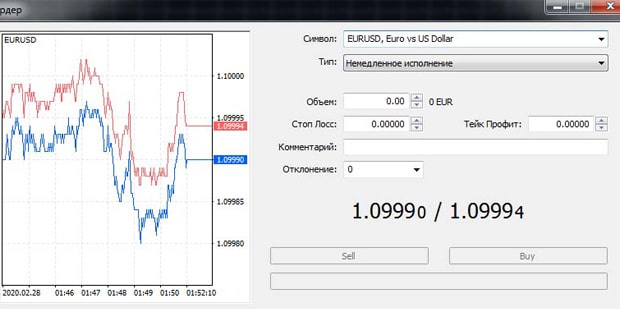

Алгоритм торговли на платформе повторяется в основных чертах при других видах трейдинга на финансовых рынках. Сделки на рынке заключаются на рынке форекс круглосуточно. Операции осуществляются в платформе Метатрейдер, которую можно скачать. Чтобы заключить сделку, нужно приказать брокеру открыть позицию, такой приказ называется «Ордер» («Новый ордер», рис. 4). Он означает, что брокер должен купить или продать, например, валютную пару EUR/USD по цене, назначенной трейдером.

Актив и цена выбираются в данной платформе в поле «Символ». «Ask» — цена покупки, «Bid» — цена продажи, разница между этим ценами «Spread» — это спрэд. Нужно также выбрать объём позиции и расставить стоп-лосс и тейк-профит. Стоп-лосс автоматически закроет позицию при достижении определённого убытка, тейк-профит закроет позицию при достижении определённой прибыли. Стоп-лосс при продаже ставится выше текущей рыночной цены при продаже и ниже текущей цены при покупке. Тейк-профит ставится ниже текущей цены, если сделка на продажу и выше текущей цены, если намечается покупка.

По сути, центральное действие всей торговли — после определения всех параметров ордера кликнуть (рис. 5) «Sell» если прогнозируется снижение или «Buy» если прогнозируется рост. После совершения операции продажи или покупки трейдер получает убыток или прибыль. Открытые позиции отображаются в разделе «Терминал» на вкладке «Торговля», «Цена» показывает стоимость актива, «Прибыль» показывает итог сделки. Если ордер нужно закрыть, то на выбранной позиции нужно правой клавишей мышки вызвать окно «Закрыть ордер» и закрыть его или использовать «+» в строке справа от показателя результата сделки.

Если бы можно было закрывать сделки только вручную, это требовало бы от трейдера постоянного контроля ситуации, приходилось бы уделять всё время трейдингу, рискуя пропустить выгодные условия, и при этом невозможно было бы реализовать многие эффективные стратегии трейдинга. Но в терминалах есть возможность выставлять отложенные ордера, которые исполняются в автоматическом режиме по ценам, которые задаёт сам трейдер. В данном случае, для размещения ордера нужно в разделе «Тип» выбрать «Отложенный ордер» и выбрать соответствующее решение: Buy Limit — покупка по цене ниже текущей, Sell Limit — продажа по цене выше текущей рыночной, Buy Stop — покупка выше текущей рыночной цены, Sell Stop — продажа ниже текущей рыночной цены.

Стратегии торговли на форекс

Цены на финансовых рынках либо растут, либо падают, либо движутся во флэте, то есть движутся с небольшими колебаниями довольно длительное время. Исходя их трёх этих направлений, формируются многочисленные стратегии торговли (торговля на форекс в 2020 году). Можно сказать, что существует три типа стратегий по тренду, флэтовая и контртрендовая (лучшие стратегии форекс). Тренд — это направление движение цены. Он может быть восходящим, нисходящим или флэтовым. Если максимальное значение цены (максимум) выше предыдущего максимума, а минимальное значение цены (минимум) выше предыдущего минимума, такой тренд является восходящим.

Если минимум цены ниже предыдущего минимума, а максимум ниже предыдущего максимума, это нисходящий тренд. Таким образом, для определения тренда в каждом случае достаточно 4 точек: два максимума и два минимума. Основной задачей в реализации стратегии торговли по тренду является определение точки входа, после которой он сможет получить прибыль от растущей цены. Упрощённо, точка входа, это третье касание ценой линии тренда — это подтверждает верность определения устойчивого восходящего тренда. Но на практике всё не так просто, и определение точки входа самая сложная задача, которая требует практики.

Трейдинг во флэтовом движении предполагает, что трейдер должен уметь заработать на незначительных колебаниях цены. Чтобы убедиться в том, что на рынке формируется флэт, определяются основные уровни, между которыми колеблется цена. Уровень поддержки это значения цен, ниже которых их «не пускают» покупатели активов (быки), а уровень сопротивления это значения цен, выше которых их им не дают подниматься продавцы (медведи).

Флэт становится заметен, когда минимумы и максимумы перестают обновляться, и наблюдаются только незначительные колебания цены в определённом устойчивом диапазоне цен. Прибыль во флэте извлекается на открытии сделок на границах флэта, на линиях сопротивления и поддержки в расчете на отскок: когда цена касается границ ценового канала, но не «пробивает» его, а возвращается в коридор.

Контртрендовые стратегии применяются как дополнительные, на коррекциях и откатах, движениях цены, которые идут вопреки тренду, но не формируют новый тренд, а развиваются в течение краткого времени, после чего цена возвращается к основному тренду. Поэтому главной задачей в этом случае становится определение именно коррекции, так, чтобы не перепутать её с началом нового тренда. Это непросто, поэтому торговать против тренда не рекомендуется начинающим трейдерам. Если вы решили торговать на рынке форекс, то советуем ознакомиться с обзорами лучших форекс-брокеров из нашего сайта: FinmaxFX, Alpari и BCS Forex.

Фундаментальный анализ

Основная деятельность трейдера связана с попытками прогнозирования цены актива, которым он торгует (аналитика форекс). В этом ему помогает фундаментальный и/или технический анализ. Фундаментальный анализ нацелен на определение цены актива в среднесрочной и долгосрочной перспективе, исходя из таких основных постулатов:

- Цена меняется по какой-то причине (причинам);

- Можно спрогнозировать, как причина повлияет на цену актива.

Трейдеры анализируют такие данные:

- динамика ВВП;

- показатели занятости;

- динамика деловой активности;

- динамика промышленного производства;

- показатели потребительского спроса;

- решения центральных банков (рис. 6).

Этими показателями фундаментальный анализ не исчерпывается. Если трейдер практикует фундаментальный анализ, то он формирует свой блок источников информации, опираясь на которую даёт прогноз. Среди них крупные информационные агентства, биржевые индексы, корпоративные новости, правительственные ресурсы и так далее. При проведении фундаментального анализа оцениваются показатели не только и не столько на национальном уровне (например, российские или украинские), а часто гораздо важнее ситуация в мире и экономические показатели показатели США, как страны, события в которой наиболее сильно отражаются на всех финансовых рынках.

Технический анализ

Технический анализ основывается таких положениях:

- Цены учитывают всё. То есть в цене уже отображены все возможные факторы влияния;

- Цены следуют трендам: цена падает — тренд нисходящий, цена растёт — тренд восходящий, цена колеблется примерно на одном уровне — флэт;

- История повторяется: в разное время в сходных ситуациях цены ведут себя одинаково.

Таким образом, технический анализ сводится к прогнозированию поведения цены будущей на основе её поведения в прошлом. Для этого применяется очень обширный арсенал инструментов. Графические паттерны — один из основных инструментов, сейчас. Всего их насчитывается около сотни, но основных фигур немного, и они не меняются десятилетиями. Среди них следующие графические паттерны:

- «Треугольник», который показывает продолжение тренда; (два повторяющихся максимума на восходящем рынке), — паттерн, показывающий смену тренда;

- «Двойное дно» (два повторяющихся минимума на нисходящем рынке), также показывающее смену тренда;

- Расширенные варианты предыдущих паттернов – «Тройная вершина» и «Тройное дно»; — три максимума, из которых выделяется высокий средний, — фигура указывает на смену тренда;

- «Перевернутая голова и плечи» — зеркальное отображение предыдущего паттерна; и похожий на него «Вымпел» — фигуры, подтверждающие развитие тренда, — другие паттерны.

Как идентификация, так и правильная интерпретация паттернов на графике доступны трейдерам с достаточным опытом торговли. Все трейдеры используют при техническом анализе уровни поддержки/сопротивления, восходящие, нисходящие каналы, линии тренда, — это основные инструменты. Динамика цены отображается чаще всего с помощью японских свечей, но есть как множество разновидностей японских свечей, так и множество альтернативных свечам способов отображения.

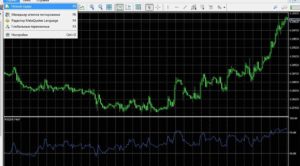

Для уточнения прогнозов и поиска точек входа в торги трейдеры применяют различные виды скользящего среднего, инструменты, основанные на числовом ряде Фибоначчи, линии Боллинджера, индикаторы Вильямса и многое другое. Такие инструменты делятся на индикаторы и осцилляторы (рис. 7). Индикаторы размещаются на графике цены, осцилляторы под графиком, но многие инструменты объединяют оба этих визуальных способа предоставления информации.

Торговля акциями, фьючерсами, опционами, CFD

Расскажем подробнее о том, как торговать различными активами на финансовых рынках.

Как начать торговать акциями

Акция — это ценная бумага, которая подтверждает право ее обладателя на долю в уставном капитале компании, которая эту акцию выпустила. То есть держатель акции владеет некоторой долей компании, пока у него есть эта акция. В торговле акциями теоретическая подготовка особенно важна (торговля на фондовом рынке в 2020 году). В отличие от торговли форекс, трейдинг акциями изначально недешёвое занятие, не получиться научиться торговать сразу в «боевых условиях» не рискуя большими потерями.

Поэтому нужно уделить время и выучить термины и понятия трейдинга, научиться выбирать, отслеживать и анализировать достоверные источники информации, определиться с направлением инвестирования, определить свои цели, освоить торговый инструментарий, потренироваться в демо-режиме. Всё это способствует безопасному входу в торги. Торговля акциями осуществляется через фондового брокера.

Важно выбрать качественного брокера, которому можно будет доверить свои торговые операции. Это, впрочем, относится к выбору брокера для торговли на любом направлении финансовых рынков. При выборе брокера нужно обращать внимание на рейтинги брокеров. На нашем сайте есть такой рейтинг, советуем ознакомиться с лучшими брокерами: Финам (перейти на сайт), Тинькофф Инвестиции (перейти на сайт) и БКС (перейти на сайт). Важно, какими платформами и инструментами обладает брокер, какими контрольными органами осуществляется регулирование, каковы размеры комиссий и депозитов. Также необходимо знакомиться с отзывами о брокерской конторе.

Где и как купить акции

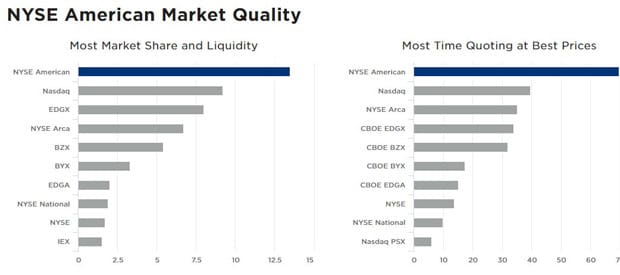

Акции торгуются на биржах, в мире их всего около двухсот, но только несколько доминируют, среди них NYSE (https://www.nyse.com/) (рис. 8), AMEX, LSE, TSE и ряд других. Акции покупаются через брокера. Сначала нужно зарегистрироваться у брокера, подписать договор о предоставлении услуг, пополнить счет у брокера и дать ему поручение на покупку через торговый терминал (регистрация у брокера онлайн). Правила покупки акций подчиняются определённым требованиям на национальном уровне.

Например, чтобы купить акции россиянину, он должен получить статус «квалифицированного инвестора», что очень непросто для рядового трейдера (фондовый рынок России). Каким образом получить возможность начать торговать акциями, не будучи изначально миллионером (хотя бы рублёвым), следует уточнить у выбранного брокера, так как здесь есть возможности и нюансы. Технически акции покупаются через терминал, хотя крупные покупатели отдают распоряжения брокеры голосовым сообщением, то есть буквально по телефону, как в старые времена.

Но сейчас более популярны терминалы, которые можно скачать и установить на компьютер, например, к ним относятся сервисы QUIK и ROX. Терминалы предоставляют большой выбор инструментов, с помощью которых можно анализировать ситуацию на рынке. Брокеры также предлагают браузерные версии терминалов, более лёгкие. При торговле акциями реализуются три операции: покупка (Buy), продажа (Sell) и продажа акций, которые трейдер занял у брокера (Sell Short). Заявка на покупку или продажу акции может быть рыночной, то есть по рыночной цене, и она будет исполняться мгновенно.

Также заявка может быть лимитированной, то есть покупка или продажа будет осуществляться только по конкретной цене. Акции после покупки находятся в депозитарии компании, которая ведёт учёт акций. Депозитарии брокеров объединяются в Центральном депозитарии, так что если брокер разорится, акции клиентов останутся в безопасности. Каким образом осуществляются выплаты после удачных сделок с акциями нужно уточнять у брокера, там могут быть нюансы.

Торговля фьючерсами

Фьючерс это контракт на покупку или продажу актива в будущем, по текущей стоимости. Активом (базовым активом) могут быть акции и другие ценные бумаги, валюта, товары и многое другое. То есть фьючерс представляет собой дериватив (производное) от базового актива, который имеет ограниченное время хождения. При покупке или продаже фьючерсного контракта, трейдер не платит за весь контракт, а вносит определённый платеж, чтобы инициировать позицию под гарантийное обеспечение биржи. Фьючерсы бывают поставочные и расчётные. Поставочные подразумевают реальную поставку товара, а по расчётным после наступления срока эспирации (завершения контракта) просто осуществляется взаиморасчёт между сторонами контракта. Трейдеров интересуют только расчётные фьючерсы.

Прибыль трейдера формируется таким образом: предположим, он купил 10 фьючерсов на какой-либо индекс в расчёте на то, что до конца срока контрактов фьючерсов индекс вырастет. Если так и случится, то по истечению срока эспирации трейдеру будет начислена прибыль. Цена фьючерса может меняться до наступления эспирации. Фьючерсы привлекательны благодаря высокой ликвидности, относительно невысоким комиссиям, низкому порогу входа в торги и гарантийным обеспечением.

Торговля фьючерсами для новичков довольно сложная, хотя стратегий здесь немного. Чтобы торговать фьючерсами, нужно уделить внимание теоретической подготовке, правильно выбрать брокера, выбрать направление торгов, ознакомиться со спецификацией конкретных контрактов и можно приступать. Риски при фьючерсной торговле связаны с неправильной оценкой стоимости базового актива и с тем, что этот тип трейдинга маржинальный, поэтому цена фьючерса меняется в довольно широких пределах.

Торговля опционами

Опцион — это дериватив, сходный с фьючерсом, однако, отличается от него тем, что это биржевая сделка, в которой трейдер имеет право, а не обязанность купить (call) либо продать (pull) по фиксированной цене базисный актив. Как видно, опционы бывают двух типов: Call — опцион на покупку и опцион Put — опцион на продажу. Оперируя опционами, трейдер работает не конкретно с ценой, а волатильностью, главной задачей его является определение, в каком направлении пойдёт цена — вверх или вниз.

Чтобы купить опцион, покупатель выплачивает продавцу премию, соответственно, трейдер продающий опцион, получает премию. Премию зависит от многих факторов, в том числе от цены актива. Цена продажи или покупки базового актива, — это есть цена исполнения опциона. Для получения прибыли, цена актива должна быть выше цены исполнения для колл-опционов и ниже для пут-опционов — до установленного срока реализации опциона. Торговля опционами довольно сложна для новичков и полна рисков (риски бинарных опционов). Необходим достаточный опыт торговли на финансовых рынках, чтобы можно было эффективно включиться в трейдинг этим финансовым инструментом (бинарные опционы без риска). И не менее важно выбрать брокера опционов с хорошей репутацией. Советуем обратить внимание на следующих брокеров из рейтинга нашего сайта: FiNMAX, Binarium и Pocket Option.

Торговля CFD

CFD-контракты (Контракт на разницу, Contract For Difference, CFD) представляет собой внебиржевой дериватив, которым можно торговать, получая прибыль от изменения цен базового актива. Торговля контрактами осуществляется между CFD-брокером и трейдером. Советуем прочесть о лучших CFD-брокеров из нашего рейтинга: FiNMAX, Alpari (перейти на сайт) и BSC Forex (перейти на сайт). Трейдер не владеет базовым активом, однако может получать выгоду при движении цены.

Когда участники сделки закрывают её или когда заканчивается срок контракта, то, если стоимость актива выросла, разность между текущей стоимостью и ценой при открытии выплачивает продавец. Если цена упала, то разницу выплачивает покупатель. Риски торговли CFD определяются, например, тем, что брокеры предоставляют значительное кредитное плечо. Количество контрактов на разницу определяет сам трейдер. Цены контрактов могут быть разными на разных платформах, но есть минимальная цена.

Мошенники на финансовых рынках

Финансовые рынки с момента своего существования были чрезвычайно привлекательны для разного рода мошенников. Брокеры-мошенники совсем не редкость, и начинающий трейдер может не отличить настоящего брокера от ложного. Иногда на уловки мошенников попадаются и опытные торговцы, так как в пиар, продвижение и создание видимости респектабельных компаний мошенники вкладывают огромные средства, которые потом с лихвой возвращают за счёт клиентов. Одним из хорошо известных способов относительно честного отъема денег у населения является «форекс-кухня».

Брокеры получают заявки от клиентов и направляют её к поставщику ликвидности, затем все эти деньги оборачиваются на межбанковском уровне. На «форекс-кухне» дальше «брокера» заявка никуда не идёт, все операции проводятся «на кухне». Если трейдер успешен, то он отбирает деньги у мошенников, на что они, конечно, пойти не могут. И через некоторое время после выплат, начинают применять различные способы невыплаты удачливым трейдерам. Эта деятельность развивается практически безнаказанно. Но основной доход «кухня» имеет не с таких трейдеров, а с абсолютного большинства новичков и неумелых торговцев, которые просто сливают депозиты.

Ещё один способ обмана заключается в «подрисовывании котировок», когда у одного брокера котировки отличны от котировок большинства других брокеров. Это происходит, например, когда необходимо придать импульс цене актива, чтобы сработали стоп-лоссы трейдеров. При естественном развитии ситуации этого не происходит, и тогда брокер решает немного подтолкнуть процесс. Такое может происходить и при естественном развитии рынка, но добросовестные брокеры предупреждают о каких-то резких возможных изменениях цен, например, о вероятной повышенной волатильности.

ПАММ-счета в силу своей специфики эффективный способ лишить трейдера инвестиций и честно заработанных денег. ПАММ-счет это счёт под управлением предположительно опытного трейдера. Довольно долго он может показывать результативную торговлю, в пользу доверителя, потом счёт трейдера обнуляется. Суть в том, что позиция открывается на ПАММ-счёте, а другая на счету управляющего, и позиции разнонаправленные. Когда депозит сливается на ПАММ-счёте, он растёт на счёте управляющего. Для инвестора это выглядит как неудачный ход торгов, но на самом деле его деньги просто напрямую перемещаются на счёт мошенника.

Аналогичных способов немало, а цель мошенников убедить клиента отдать им деньги для «эффективного управления». Существуют менее заметные способы заставить трейдера платить брокеру больше. Например, делают дополнительные наценки помимо фиксированной комиссии. Если трейдер заметит это, то брокер может сказать, что это просто техническая ошибка. Уловка повторного цитирования заключается в том, что на резком росте цены, если трейдер правильно угадал направление, брокер задерживает ордер на несколько секунд и ставит большую цену, на падающем рынке брокер придерживает ставку, пока цена не опустится. Оправдание в случае вопросов то же самое – «технический сбой».

Уловка, которая рассчитана на амбициозных трейдеров, вступает в действие, когда трейдер успешно поднимается от небольшого счёта до заметной суммы. В определённый момент брокер говорит, что есть возможность сильно увеличить счёт, предлагает внести средства на депозит. Но тренд идёт в противоположную сторону, трейдер теряет деньги. По большому счёту, в данном случае пока ещё виноват сам трейдер, который решил довериться по какой-то причине брокеру, и это стандартная ситуация.

Но в этот момент на трейдера выходит кредитный отдел и предлагает отыграться за счёт кредита. Прогнозируемый результат — трейдер снова теряет и уходит в минус, а брокер остаётся в плюсе. Вариант этот вида «развода», когда брокер показывает, что умеет торговать с прибылью на небольшой сумме клиента и уговаривает трейдера внести намного большую сумму. Итог немного предсказуем — трейдер сливает депозит.

Маркерами, свидетельствующими о том, что брокер мошенник являются, например, обещания огромной доходности, если речь идёт о гарантии дохода — это практически 100%-й мошенник. Часто псевдо-специалисты злоупотребляют профессиональным сленгом, — опытный трейдер сразу увидит, что термины применяются неправильно и не к месту, но у новичка может сложиться впечатление, что брокер крайне профессионален. По ходу торгов можно предположить, что брокер недобросовестный, если наблюдаются такие признаки:

- Слишком долгое исполнение ордера;

- Когда стоп-лоссы закрываются выше или ниже установленного;

- Когда ордер исполняется не по назначенной цене;

- Не закрывается прибыльный ордер;

- Когда цена данного брокера заметно отличается от цен других брокеров;

- Когда во время результативной торговли возникают «технические сбои», особенно если они мешают получить прибыль или вывести деньги;

- Когда обнаруживаются непонятные комиссии или депозит уменьшился по неизвестной причине.

Лучшей защитой от мошенников на финансовых рынках является профессионализм и здравый смысл трейдера. Он должен хорошо владеть методами торговли, это даёт ему контроль над расходами и доходами. Кроме того, брокеры опасаются играть против опытных трейдеров, у которых всё под контролем и которым очень трудно объяснить пропажу даже небольшой части денег. Трейдер должен сохранять спокойствие при любом развитии ситуации, так как любое неверное действие, может быть, и будет использовано брокером против него и даст мошеннику повод заявить, что в своих потерях трейдер виноват только сам. И, конечно, важно уметь выбирать брокера, проверять его добросовестность по рейтингам и отзывам, изучать особенности сервиса конкретного брокера.

Как устроен Forex и нужен ли он

Когда речь заходит о фондовом рынке и торговле на бирже, первое, что приходит на ум многим людям – это форекс. Действительно, реклама этого вида инвестиций (хотя таковыми операции на этом рынке можно назвать с натяжкой) проникла во многие сферы нашей жизни – успешные трейдеры, которые зарабатывают тысячи долларов параллельно с основной работой или лежа на пляже, смотрят на нас и с плакатов в вагонах метро, и с баннеров в Сети. Между тем, здесь все далеко не так просто.

Природа рынка FOREX

FOREX – это сокращение от двух слов Foreign Exchange, что означает Валютный Обмен. Этим же словом Exchange в английском языке называют биржу или любую другую торговую площадку где происходит Обмен одних активов на другие, например торговля акциями или срочными контрактами: фьючерсами и опционами. Отсюда происходит первое заблуждение относительно природы этого рынка.

Форекс-конторы упорно называют игру на валютных курсах – либо торговлей на бирже, либо инвестициями. Реально львиная доля рынка обмена одних валют на другие происходит на ВНЕБИРЖЕВОМ рынке между крупными международными банками. Это относительно «закрытый клуб», попасть туда очень сложно. Торговля идет на очень большие суммы. Минимальным лотом является сумма в 1 миллион долларов или евро, стандартным — 5 или 10 миллионов долларов.

Торговля валютами обеспечивает в первую очередь экспортно-импортные операции клиентов банков, а во вторую, но не в последнюю, — интересы собственных торгово-инвестиционных отделов международных банков, ведущих свою инвестиционную деятельность по всему миру. Понятно, что для того, чтобы стать клиентом международного банка и начать покупать-продавать валюту с целью извлечь «доход» из движения курсов валют, нужно положить на счет не один миллион долларов.

Торговля при этом будет вестись, скорее всего, без плеча и по котировкам самого банка, а не свободного рынка. А котировки банка будут отличаться от желаемых в худшую для клиента сторону. Ну, это естественно: банк ведь тоже должен заработать! Его трейдеры не будут трудиться «за бесплатно». Отсюда следует второе и главное заблуждение людей, вовлекаемых на форекс. Они думают, что их сделки действительно выводятся на рынок через хитрую систему «межброкерских отношений». Однако, это не так.

Большинство сделок на реальном межбанковском рынке заключается через ограниченное число частных информационно-дилинговых сетей (например, таких известных компаний как Thomson-Reuters или Bloomberg), куда просто заказан вход с улицы. Многие сети не имеют шлюзов, которые позволили бы подключать к ним внешние дилинговые системы с целью маршрутизировать клиентские ордера на рынок. А «вбивать» в такую систему каждый клиентский ордер – дорого и потому не целесообразно.

Каждая сделка, которая делается валютными дилерами банков через такие системы, затем обрабатывается бэкофисом банка и на третий банковский день по ней осуществляется расчет по поставке или принятию проторгованной валюты. Наивно верить, что ордера клиентов отечественных форекс-брокеров на 3-5-10 тысяч долларов (да даже и на 100 тысяч) отправляются на реальный рынок. Никто не будет на такой мелкой сумме ни делать, ни подтверждать, ни обрабатывать сделку, ни производить по ней расчеты. Это просто нерентабельно.

Таким образом, можно констатировать, и форекс-брокеры это хорошо знают, что никакие сделки, которые они заключают с клиентами, не выводятся ни на биржу, ни на межбанковский внебиржевой рынок. А где же тогда эти сделки исполняются? И кто является противоположной стороной по таким сделкам?

Где исполняются сделки?

Многие менеджеры форекс-брокеров объясняют клиентам схему работы примерно так:

Система риск-менеджмента, установленная на «фирме» ( зарегистрированной на BVI или Каймановых островах), очень хорошо считает риски и отправляет на реальный внебиржевой рынок не все клиентские ордера, а только их агрегированную составляющую, превышающую определенный размер. А остальные ордера фирма сводит с противоположными ордерами, полученными от других клиентов. Т.е., если у вас будет ордер на 10 тысяч долларов, то он будет исполнен вам внутри самого форекс-брокера, если на 100 тысяч долларов, то он будет исполнен – ее контрагентом, крупным международным банком, который возьмет этот ордер на свою позицию. А вот если у вас будет ордер на 1 миллион долларов, то он непременно будет отправлен «на биржу» и исполнен только там.

Это, конечно, не соответствует действительности. Ни один форекс-брокер практически никогда не выводит «сделки» своих клиентов на открытый рынок, будь то мифическая биржа или партнер — контрагент — крупный международный банк или внебиржевой рынок, потому как знает, что условия игры таковы, что клиент рано или поздно проиграет. Следовательно, выводить сделки на рынок нет никакой надобности.

А кто же становится в этом случае второй стороной по сделкам? Где искать контрагента? Далеко ходить не надо – сам форекс-брокер и есть вторая сторона сделки.

Таким образом, заключив договор с форекс-брокером, принеся ему деньги, клиент будет совершать сделки с самим форекс-брокером. В этом случае любой проигрыш клиента – это выигрыш форекс-брокера, а любой выигрыш клиента – это проигрыш форекс-брокера. А в проигрыше он, как раз заинтересован меньше всего.

Следующее заблуждение, которое упорно пытаются укоренить в головах простых людей форекс-брокеры, состоит в том, что на движениях котировок валют можно очень хорошо заработать. Если только правильно угадать направление движения курса. Но, так ли это?

Можно ли заработать на форексе?

Стандартный пример, приводимый сотрудниками форекс-брокера, состоит в следующем. Рассмотрим график, изображенный на рисунке ниже, где изображено движение курса евро-доллар.

Если бы клиент продал 25 октября 2011 года 1 млн евро по цене 1.390 EUR/USD, а 22 декабря этого же года выкупил этот миллион по цене 1.310 EUR/USD, так как это показано на рисунке, то полученная им прибыль составила бы 80 тысяч долларов. Хорошие деньги, не правда ли? Эти 80,000$ были бы получены на вложенные в сделку 1 390 000 $, что за два неполных месяца дало бы доходность в размере 36% годовых. Неплохо?

Да, неплохо. Беда в том, что у среднего российского инвестора нет таких денег. «Не беда, — отвечает ему форекс-брокер: я дам вам свое плечо!

Вам не нужно иметь миллион на счете. Достаточно всего 10 000$. Тогда с плечом 100 вы сможете покупать и продавать лоты в размере до 1 млн. долларов. А с плечом 150 – до полутора миллионов». Так говорит форекс-брокер. Это означает, что при наличии плеча 100, вы должны считать доход не на вложенные 1 390 000 $, а на сумму в 100 раз меньше. Это, естественно, увеличивает доходность в 100 раз и дает фантастические 3 600% годовых. Это фантастика – скажет вам любой человек работающий на финансовом рынке. И будет прав.

Что означает плечо на самом деле?

Посмотрим, что означает плечо на деле. Средняя ежедневная флуктуация цен на валютную пару евро-доллар составляет по результатам торгов последнего года (с 01 апреля 2011 года по 29 марта 2012 года.) 0.28%. Это означает, что ваша инвестиция в 1 390 000 долларов ежедневно испытывает средние колебания стоимости в размере около 4 тысяч долларов то в плюс, то в минус. Это же означает, что достаточно приблизительно двух с половиной дней среднего неблагоприятного движения для вас в одну сторону, чтобы от счета в 10 тысяч долларов не осталось ровно ничего. Позиция ваша будет закрыта, невзирая на то, что в будущем вы, возможно, могли бы получить прибыль. Таковы правила.

[При достижении критического уровня убытков по открытой позиции клиента, брокер имеет право закрыть ее по текущей рыночной цене в принудительном порядке. ]

В рассмотренном случае, когда клиент имеет счет в 10 000 долларов и плечо 100, курсу валюты достаточно измениться всего на 0.01 (0.01=100 пипсов = 1 фигура, 1% = 1/плечо), т.е. с 1.390 до 1.400, чтобы ваша позиция была принудительно ликвидирована форекс-брокером и вы остались без денег. При плече 50 ситуация несколько лучше. Цены должны измениться в неблагоприятную сторону уже не на 1%, а на 2%=1/50, что составляет 200 пипсов или две фигуры, выражаясь терминологией валютных спекулянтов. Однако, даже в этом случае, ваша позиция была бы закрыта спустя всего лишь два дня. Движение цен на фигуру или на две – это не такое уж и редкое событие на рынке форекс.

Тот факт, что на рынке форекс с плечом более 20 практически невозможно заработать, даже правильно предугадав направление движения валютного курса в средне и долгосрочной перспективе, к сожалению, есть статистический факт, следующий из простого математического моделирования движения курса. При этом абсолютно не важно: предполагаете ли вы это движение курсов на микро-уровне фрактальным или чисто броуновским.

Печальность этого факта вытекает из случайности процесса ценообразования с одной стороны и ограниченности ваших ресурсов при работе с плечом – с другой. В какую бы сторону вы ни открыли позицию при торговле с плечом – рано или поздно вы проиграете все свои деньги. И никакой риск-менеджмент, никакой мани-менеджмент от этой катастрофы не спасает. Вопрос может быть поставлен лишь такой: с какой вероятностью и за какое время происходит полная потеря всех средств.

Чем больше плечо – тем больше вероятность проигрыша и тем меньше время, нужное для реализации этого неблагоприятного события.

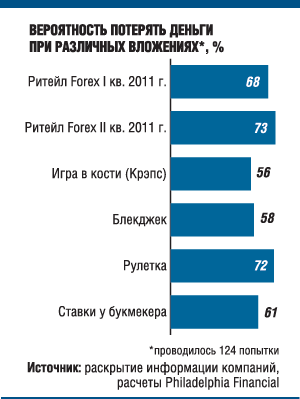

Полный аналог торговли с плечом 2 на валютном рынке – игра в казино на рулетке. Если вы не остановитесь, то рано или поздно возникнет последовательность событий, когда вы проиграете все принесенные с собой средства, а также все заработанные перед этим, не зависимо от того, какую вы используете стратегию игры.

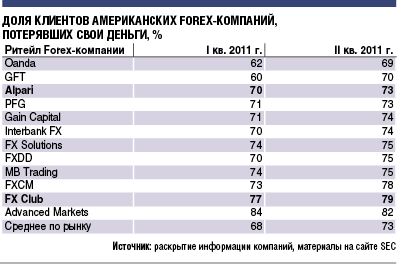

Согласно материалам, размещенным на сайте РБК-Daily и ссылающимся на исследования компании Philadelphia Financial, клиенты форекс-брокеров расстаются со своими деньгами со скоростью 60-80% в квартал.

Это означает, что порядка 70% средств, принесенных клиентами в течение 3х месяцев перекочевывают в карманы владельцев форекс-брокеров. Эта рентабельность ничем не хуже рентабельности казино, где вероятность выигрыша клиентами даже выше, что и демонстрирует нижеприведенный рисунок:

А нужен ли вообще форекс?

Вообще говоря, конечно нужен, каким бы казино он ни казался. Но только нужен реальный форекс, где происходит реальный обмен одних валют на другие. Зачем? Для совершения экспортно-импортных операций, для инвестиционной и торговой деятельности в глобальном масштабе типа carry trade и др., для хеджирования рисков, для совершения инвестиций в валюты. Однако с этими операциями отлично справляются банки, оказывающие услуги своим клиентам по совершению конверсионных операций. Совершают они их как на межбанковском внебиржевом рынке, так и на валютных биржах.

Более того, либерализация валютного законодательства в России позволила с 01 января 2012 года участвовать в валютных торгах не только уполномоченным банкам с валютной лицензией, но и другим лицам.

Двигаясь в этом направлении, ведущая биржа страны ОАО «Московская биржа» открыла в феврале 2012 года двухуровневый доступ для физических лиц на свой валютный рынок. При этом:

- действительно, заключаются сделки по покупке или продаже иностранной валюты либо за рубли, либо за доллары США,

- известно место совершения сделок – биржа,

- известен контрагент по каждой совершенной сделке – это центральный контрагент, т.е. сама биржа, которая встает между покупателем и продавцом, и обеим сторонам гарантирует исполнение заключенной сделки,

- известны права и обязанности каждой из сторон по сделке,

- известны юридические последствия по каждой заключенной сделке,

- существует ясный порядок совершения и исполнения этих сделок,

- а также действуют вполне определенные правила учета таких сделок биржевыми посредниками и расчетов по ним.

Казалось бы, многие вопросы регулирования этого рынка и надзора за теми участниками, которые желают вести реальный бизнес и делать реальные (а не притворные или алеаторные) сделки, — решены.

Так может, стоит двигаться в этом направлении? Тем форекс-брокерам, которые действительно хотят легализоваться, следует лицензироваться как реальным брокерам и цивилизованно вести бизнес, соблюдая действующее законодательство. Прочих пора спросить: «а вы, граждане, собственно, чем тут занимаетесь?»

Чем рынок Форекс отличается от фондовой биржи

Хотя основные принципы трейдинга работают и на фондовой бирже и на FOREX одинаково. И в том и в другом случае проводится схожий технический или фундаментальный анализ (разве что на фондовом рынке основной акцент делается на фундаментальный анализ), а затем производится покупка или продажа выбранного финансового инструмента. Однако, по факту, эти два института довольно сильно отличаются друг от друга, и знать эти отличия должен каждый уважающий себя трейдер.

В этой статье мы с вами разберём все те отличия (порой принципиальные), которые отделяют классическую биржевую торговлю от, ставшей ныне популярной, торговли на валютном рынке Форекс.

Финансовые инструменты

А начнём мы, пожалуй, с самого объекта торгов — с финансовых инструментов. Напомним, что финансовыми инструментами в трейдинге принято называть сам предмет сделки. Простыми словами, это то, что в итоге покупают и продают трейдеры в надежде извлечь прибыль из разницы в курсовой стоимости.

На валютном рынке Форекс, по крайней мере, в том его виде, который доступен широкому кругу лиц, торговля ведётся, так называемыми, валютными парами. Валютная пара представляет собой не что иное, как простое отношение стоимости одной валюты её составляющей к другой её составляющей. Так, например, пара EURUSD представляет собой отношение стоимости одного Евро к одному доллару США.

Естественно, что когда меняется стоимость одной из валют, составляющих пару, относительно другой, то меняется и курс пары. Так, в случае с EURUSD, курс будет расти при относительном увеличении стоимости Евро, и будет падать при увеличении стоимости американского доллара.

На рынке фондовом, в роли финансовых инструментов выступают более материальные (если можно так выразиться) активы, такие как, например, акции или облигации. То есть, по сути, фондовый рынок предоставляет возможность вложить свои деньги в существующий бизнес в расчёте не только на рост его (бизнеса) стоимости, но и на дивиденды или даже на участие в его управлении (за счёт внушительной доли акций компании). А валютный рынок даёт возможность купить одну валюту за другую в расчёте на то, что одна из них подорожает или подешевеет относительно другой. И если валютный рынок представляет собой поле деятельности спекулянтов, то фондовый рынок это скорее стезя инвесторов.

К слову сказать, на фондовом рынке можно торговать и валютными фьючерсами, а на Форекс, многие дилеры предоставляют возможность торговать CFD на многие популярные акции или на драгоценные металлы. Поэтому, строго говоря, в настоящее время, разделение по виду торгуемых финансовых инструментов уже не столь актуально.

Надёжность

Вот что действительно актуально, так это то, каким образом регистрируются сделки трейдеров и то, каким образом обеспечивается их надёжность, прозрачность и минимальный уровень риска. Определимся сразу, безусловным лидером по этому пункту выступает фондовый рынок. Именно биржевая торговля обладает максимальной степенью надёжности с точки зрения чистоты и корректности проводимых сделок**.

** Под чистотой и корректностью сделок, в данном случае, в основном, понимается отсутствие манипуляций с ценами, которыми так славятся многие нечистые на руку Форекс-дилеры.

Чем это обусловлено? Ну, во-первых, деятельность брокеров на фондовом рынке является строго лицензированной. Лицензию эту выдаёт Центробанк и для её получения необходимо соответствовать ряду довольно серьёзных критериев (размер уставного капитала, численность сотрудников имеющих соответствующие квалификационные аттестаты и пр.). После получения такого рода лицензии, брокер подпадает под строгий контроль со стороны ЦБ РФ.

Что же касается Форекс-дилеров, то хотя с недавнего времени они также стали лицензироваться Центробанком, но механизм контроля над их деятельностью ещё недостаточно отлажен. Кроме этого, далеко не все дилинговые центры, предоставляющие услуги по торговле на FOREX имеют вышеозначенную лицензию. А в рядах тех из них, которые её было получили, наблюдается серьёзное сокращение (ЦБ отзывает лицензии у пяти из десяти лицензированных ранее Форекс-дилеров)**.

** По ситуации на январь 2019 года, ЦБ официально объявил об отзыве лицензий у Форекс клуба, Альпари, Телетрейда и ещё пары ДЦ.

Кроме этого, надёжность сделок на фондовой бирже обусловлена тем немаловажным фактом, что все они регистрируются в независимых организациях называемыми депозитариями. То есть, если вы купите здесь какие-либо ценные бумаги, то факт сделки отобразится на вашем счёте-депо (будет сделана соответствующая запись в депозитарии о том, что на имя такого-то и такого, было приобретено столько-то акций определённой компании).

А ваши деньги здесь хранятся не в закромах брокера, а на специальном торговом счёте, к которому брокер не имеет иного доступа, кроме как для совершения ваших сделок. То есть, брокер может использовать ваши деньги только для непосредственной покупки указанных вами финансовых инструментов и никак иначе. Брокер не может погашать ими свои долги и поэтому даже в случае его банкротства, ваш торговый счёт должен оставаться в неприкосновенности.

Отдавая свои деньги дилинговому центру Форекс, вы никогда не можете быть до конца уверенными в том, что они к вам когда-нибудь вернуться (особенно если дилер зарегистрирован где-нибудь на Каймановых островах). В этом случае очень легко нарваться на откровенных мошенников, которые под маской солидной конторы, по факту организовывают банальную Форекс-кухню, единственной целью которой является облегчение кошельков доверчивых клиентов.

Ну и кроме этого, сами сделки, заключаемые посредством Форекс-дилеров, не фиксируются ни в каких депозитариях. Они учитываются только внутри ДЦ, а потому в случае возникновения спорных ситуаций бывает достаточно трудно (а порой и вовсе невозможно) доказать свою правоту.

Доступность

Теперь давайте поговорим о том, что отличает рассматриваемые нами финансовые институты в плане доступности. Ну а здесь, безусловным лидером, конечно-же выступает FOREX. Ни для кого не секрет, что начать торговлю на валютном рынке можно буквально с суммой эквивалентной десяти долларам США. Причём пополнить свой депозит, можно не выходя из дома (со счёта мобильного телефона, электронными деньгами, с банковской карты), благо инструментов для ввода денег здесь предостаточно (чего зачастую не скажешь о выводе денег).

Такого рода доступность в плане порога входа во многом обусловлена дикими размерами предоставляемого кредитного плеча (до 1 к 1000 на Форекс, против 1 к 10 на бирже), а также тем простым фактом, что сделки можно не выводить на межбанк**.

** Дилер (а именно через дилеров торгует подавляющее большинство российских трейдеров) в отличие от брокера имеет право заключать сделку непосредственно со своим клиентом. То есть, по факту, он выступает контрагентом по всем открытым вами позициям. В отличие от брокера, который всего лишь передаёт вашу заявку на биржу, где она покрывается первой встречной, наиболее близкой по цене, заявкой.

Хотя, в настоящее время, порог входа на биржу тоже нельзя назвать заоблачным, но, тем не менее, он на порядок выше, чем на FOREX. Это связано с тем, что брокеры, по закону, не имеют права предоставлять своим клиентам кредитное плечо выше, чем 1 к 10. А потому для покупки ценных бумаг здесь потребуется заплатить их полную стоимость.

Кроме этого, для более-менее успешной торговли необходимо диверсифицировать свои вложения. Это означает, например, что если на практике у вас хватает денег на один лот акций компании «А» и, чисто теоретически, вы можете начать свою деятельность на фондовом рынке с их покупки, но это не будет иметь никакого смысла с позиций money management (управления капиталом). Ведь для того, чтобы максимально обезопасить свой портфель от больших просадок, помимо акций компании «А», в него следует также поместить и акции «Б», «В», «Г», «Д» и другие (в зависимости от степени диверсификации и уровня принимаемого риска).

Отношение к риску

Кстати, такая большая разница в размерах предоставляемого кредитного плеча порождает и совершенно разное отношение к риску. Оперируя суммами на несколько порядков выше размера торгового капитала можно получить как колоссальную прибыль, так и всё проиграть.

На бирже, вам никто не даст кредитное плечо выше, чем 1 к 10. Да и то, такой его размер предоставляется не во всех случаях (кредит могут дать при торговле, например, фьючерсными контрактами или при любой другой маржинальной торговле).

На Форекс, сама возможность преумножения своего депозита в несколько раз (а иногда и в несколько десятков раз) за одну сделку, толкает многих людей на непомерно большие риски, естественным следствием которых является потеря всего торгового капитала.

Методы анализа

Можно ещё выделить различие в применяемых методах анализа. Ведь валюта, по сути своей, имеет несколько иную природу чем, например, такие финансовые инструменты, как акции или облигации. Каждая акция имеет под собой конкретное предприятие, работающее и развивающееся по определённым законам и в результате этого получающее свою прибыль. И эта прибыль, в свою очередь, в конечном итоге оказывает своё влияние на курс акций и на размер получаемых по ним дивидендов.

Таким образом, для принятия решений о покупке тех или иных акций, инвесторы опираются, по большей части, на финансовый анализ конкретного предприятия и той отрасли, в которой оно работает. Благодаря такого рода анализу, можно выделить, так называемые, недооценённые акции (стоимость которых заведомо ниже реального потенциала компании) и приобретя их, рассчитывать на рост в определённой временной перспективе.

Валюта же, априори, инструмент больше подходящий для спекуляций, нежели чем для инвестиций. И хотя на её курс также оказывают своё влияние множество фундаментальных факторов (уже в разрезе экономики целой страны, а не отдельно взятого предприятия), большинство Форекс-трейдеров опираются на технический анализ рынка. Отчасти это связано с тем, что просчитать результат воздействия всего множества фундаментальных факторов влияющих на курс национальной валюты гораздо сложнее, чем провести финансовый анализ компании с целью определения реальной стоимости её акций.

Социально-экономический аспект

С точки зрения социально-экономического аспекта можно сказать, что Форекс дилеры ориентированы на широкие слои населения (по большей части — финансово безграмотные), а брокеры фондового рынка, напротив, имеют своей аудиторией преимущественно финансово образованных людей**

** Здесь речь идёт скорее об уровне финансовой грамотности, нежели о наличии каких либо корочек экономических ВУЗов.

Взгляните на рекламу среднестатистического дилингового центра. Она пестрит цифрами возможного процента заработка и даёт ощущение простоты возможности оного. Крупными буквами и цифрами описываются все радужные перспективы, ожидающие любого клиента и только где-то внизу, очень мелким шрифтом, вскользь упоминается о рисках связанных с маржинальной торговлей.

Брокеру выгодно иметь образованного клиента, так как он имеет процент со всех его сделок. И чем больше клиент торгует, а он будет это делать до тех пор, пока остаётся в выигрыше (или, по крайней мере, не сольёт весь свой торговый счёт), тем больше зарабатывает брокер.

Дилер же, выступая контрагентом по сделкам своих клиентов, выигрывает тогда, когда те проигрывают. Иными словами, Форекс-дилерам нужно брать числом, ведь невозможно бесконечно обдирать до нитки одного и того же человека. Поэтому для них важен постоянный приток свежих клиентов, не обременённых излишними познаниями в сферах экономики, трейдинга и биржевой торговли.

Ну и наконец, торгуя на бирже и покупая, например, акции национальных компаний вы вкладываете свои деньги в экономику страны. А торгуя на Форекс через ДЦ, вы, по большей части, делаете вклад в развитие данного конкретного дилера и никого более. Для кого-то это конечно не важно, но тем не менее.

Источник https://eto-razvod.ru/blog/other/financial-market/

Источник https://habr.com/ru/company/iticapital/blog/202526/

Источник https://www.azbukatreydera.ru/foreks-vs-fondovyj-rynok.html