Фондовая биржа или форекс — что выбрать новичку?

Добрый день, уважаемые читатели блога Vse-dengy.ru. Перед новичками, решившими попробовать свои силы в торговле (не важно чем), а именно в трейдинге встает закономерный вопрос. А что лучше: фондовая биржа или Форекс? Если не знаете, что выбрать, то это статья для вас. Вы узнаете все плюсы и минусы валютного рынка Форекс и достоинства и недостатки торговли на фондовой бирже.

Для начала немного теории.

Валютный рынок или как его еще называют рынок Форекс, предназначен в первую очередь для покупки валют между юридическими организациями (банки, крупные компании и т.д.) — изначально торговля валют велась между ними. Сделки совершались исключительно для нужд компаний. И не о какой спекуляции речи быть не могло. Далее к рынку стали подключаться частные игроки, в надежде урвать куш из-за постоянного изменения котировок. А если появился спрос, то вскоре стали появляться и предложения. Я имею ввиду всевозможные брокерские конторы, обеспечивающие доступ для трейдеров на валютный рынок. К слову сказать, минимальный объем сделки на рынке Форекс — это 1 лот. В деньгах получается 100 000 долларов.

Фондовый рынок позволяет торговать акциями крупнейших компаний (голубых фишек, в нашем случае это Газпром, Сбербанк, Магнит) и акциями попроще (так называемые акции второго и третьего эшелона). Помимо этого доступна торговля облигациями, фьючерсами, опционами и много чего еще. Но не будем этим забивать вам голову.

Форекс или фондовый рынок — выбираем грамотно

Сейчас по пунктам пройдемся по наиболее важным параметрам и конце получим определенные выводы.

Минимальный депозит

Это самое первое, на что обращают внимание новички. На Форексе вы можете открыть счет имея 50-100 долларов. Некоторые брокеры предлагают вообще минимальную сумму от 5-10$ для начала торговли.

Для открытия счета для торговли на фондовой бирже нужно уже намного больше денег. Крупнейшие брокеры будут работать с вами только если у вас будет сумма не менее 30-50 тысяч рублей.

Простота и скорость открытия счета

Счет на Форекс можно открыть буквально за 5 минут и уже начать торговать. Причем практически никаких документов от вас не потребуют. Заполняйте электронную форму со своими данными и все. Вы клиент. Более крупные дилеры просят сканы ваших документов, скан заявления с вашей подписью, после этого вы проходите верификацию — это удлиняет период еще на 1-2 дня.

Открытие счета для торговли акциями занимает куда больше времени. Для начала нужно выбрать брокера фондового рынка. Далее обязательно лично посетить его офис для открытия счета. Заполнить кучу бумажек, заявлений, принести с собой документы (обычно только паспорт). В принципе сама процедура напоминает открытие вклада в банке. Далее в течение определенного срока вам открывают брокерский счет (обычно 2-3 дня, реже 5-7).

Ввод-вывод средств

Форекс- возможно несколько вариантов: банковский перевод — от 2 до 7 дней, либо зачисление средств через электронные деньги (WebMoney, Qiwi, Яндекс.Деньги и т.д.). Во-втором случае время движения денег сокращается до пары часов. Практически у всех Форекс-брокеров огромный выбор вариантов, как можно ввести-вывести деньги. Но тут есть небольшой нюанс. У каждого брокера свой курс конвертации электронных денег в реальные, для пополнения вашего счета. И как вы понимаете он не всегда выгодный. Я бы даже сказал всегда невыгодный. Плюс за конвертацию с вас возьмут определенный процент — 3-5%. Вы еще не начала торговать, а уже потеряли часть денег.

Фондовый брокер — практически только она возможность — это банковский перевод. Срок зачисления — 1-2 дня и выше. Если вы переводите деньги через банк-партнера брокера — никаких комиссий с вас не возьмут. Также и вывод — деньги обычно выводятся в течение 1-2 дней.

Надежность и безопасность

Что подразумевается под словом надежность? Это неторговые риски или сохранность ваших средств, не связанных с торговыми операциями.

Деятельность Форекс-брокеров никто не контролирует. Вы доверяете деньги неизвестно кому. По сути любой может организовать подобный сервис и привлекать деньги трейдеров. А затем в один прекрасный момент просто исчезнуть. Несколько лет назад я попадал в такую ситуацию. Торговал на Форексе и довольно успешно. Счет рос стабильно, дополнительно вносил еще деньги для еще более высокого дохода. И в один прекрасный день все исчезло. И сам брокер и мои деньги. И что делать? Куда обращаться? Компания была зарегистрирована в оффшорах на подставные лица. Мне даже было не столько жалко потерянных средств (а речь идет о сумму в несколько тысяч долларов), а затраченного времени и усилий, которые я посвятил наращиванию капитала.

Деятельность фондовых брокеров контролируется со стороны государства. Причем очень тщательно. При малейших замечаниях с их стороны брокер рискует отзывом лицензии на брокерскую деятельность.

По поводу сохранности средств. Брокер, выступает в роли посредника и не хранит деньги (или ценные бумаги) у себя. Для этого есть независимые организации, т.н. депозитарии, в которых ведется реестр движений ваших торговых операций. Так что в этом случае можно спать спокойно.

Дополнительно, при выборе брокера вы можете узнать рейтинг его надежности. И если вы выберите брокера с классом надежности ААА, то вероятность возникновения каких-либо проблем стремится к нулю.

Заинтересованность брокеров в результатах торговли трейдеров

Оба брокера являются посредниками между вами и биржей (фондовой и валютной) и получают определенную комиссию от объема ваших сделок. На этом сходства заканчиваются.

Фондовый брокер напрямую заинтересован в стабильности и прибыльности вашей торговли. Ведь чем дольше вы будете торговать, тем более высокую конечную прибыль он получит за счет комиссии.

У Форекс-брокеров все по другому. Во-первых, все ваши сделки по покупке-продаже на 99,9% никуда не попадают. Т.е. не выводятся на валютный рынок. А куда же они идут? Если вы купили пару USD/RUB, кто должен вам ее продать? Никто вам ее не продает. Все сделки с вами осуществляет сам брокер. Для чего это ему нужно? Все просто, статистика гласит, что 95% трейдеров полностью сливают свои депозиты, причем половина из них делает это уже на первом месяце торговле. И поэтому зачем брокеру заморачиваться, выводя ваши сделки на настоящий рынок. Он знает, что рано или поздно все ваши денежки достанутся ему.

Таким образом на Форексе вы играете против брокера (или брокер играет против вас). Думаю кто в итоге будет в выигрыше объяснять не стоит.

Еще быстрее слить деньги помогают кредитные плечи.

Что такое кредитное плечо? Это когда на ваши 100$ вы можете купить в 10, 100 или даже 500 раз больше. Кредитное плечо 1:100, означает, что на каждый ваш доллар брокер дает вам еще дополнительно 100$. Использования кредитного плеча позволяет значительно увеличить прибыль. Допустив, поставив свои 1 000$ и используя плечо 1:100, вы будете оперировать суммой в 100 000 долларов. И при движение цены в вашу сторону всего на 1% вы заработаете еще 1 000 (удвоите деньги). Но если цена пойдет на 1% против вас — вы полностью потеряете все.

Поэтому кредитные плечи широко используются брокерами. Чем более высокое плечо вы используете, тем быстрее вы потеряете все деньги.

Торговля, время и стратегии

На валютном рынке можно зарабатывать только одним способом, а именно активным трейдингом или спекуляцией. Не торгуешь — не получаешь прибыль. И как правило, торговля на Форекс носит краткосрочный характер. Обычно позиция открывается на несколько минут-часов, очень редко на несколько дней.

Биржа дает гораздо больше возможностей. Помимо активного трейдинга, можно использовать только инвестиции, позволяющие получать стабильный доход без вашего участия. Это покупка облигаций, дивидендных акций. Через каждый определенный период времени вам будет начисляться прибыль в виде купонных выплат от облигаций или дивидендов от акций.

Покупая акции, которые по сути являются частью работающего бизнеса, вы становитесь его совладельцем. Т.е. вы покупаете определенный актив, который имеет стоимость и постоянно будет расти в цене. Для примера посмотрите на компанию Магнит. Сеть стабильно расширяется на протяжении уже нескольких лет. За это время стоимость их акций выросла в 4 раза.

Т.е. вы можете один раз купить необходимые вам активы и просто получать прибыль. Либо совершать более редкие сделки по мере необходимости (3-4 раза в месяц), которые также при правильном подходе способны приносить вам довольно неплохую прибыль.

А что вы сможете сделать с купленными 100 (1000, 10 000) долларов? Трудно представить себе, что купив их вы будете держать их несколько лет. Для чего? А если вы еще торгуете с плечом, ту будете нести дополнительные расходы по кредиту.

Программа торговли

В принципе разницы никакой нет. Обычно используются для валютных торгов MetaTrader, для работы с акциями программа QUIK. Обе позволяют использовать все возможности: вывод котировок, графический анализ, индикаторы и прочее и прочие.

Здесь конечно вопрос привычки и личных предпочтений. Кому-то больше нравится первое, кому-то второе. На самом деле это не важно. Каждый настраивает программу под себя (как настроить Quik и MetaTrader).

Комиссионные издержки и прочие расходы

Как вы уже поняли брокер получает прибыль в виде комиссий от ваших сделок, вернее от их объема. Чем более крупными суммами вы оперируете, тем более высокие отчисления получает брокер. Но здесь можно также не заморачиваться. Речь идет о десятых, а то и сотых долей процентов.

Например, у фондового брокера, с которым я работаю комиссия составляет 0,05% от суммы сделки. Т.е. покупая, допустим, акции Сбербанка на 100 000 рублей, вознаграждение брокера составит всего лишь 50 рублей.

У Форекс брокеров подобная картина. Только там с вас удерживается спред , который тоже составляет ничтожные суммы от сделки.

Дополнительные преимущества

Открыв специальный инвестиционный счет у фондового брокера вы можете получить дополнительно 13% от вложенных вами средств. Т.е. еще не начав торговать, вы уже будете в прибыли. Подробности можно узнать тут. .

Подводим итоги. С чего же начать новичку: выбрать рынок Форекс или сразу пойти торговать на фондовый рынок?

У меня был (да и сейчас есть) опыт торговли и там и там. Поэтому, могу посоветовать следующее.

Если вы вообще полный ноль (или около этого), но хотите попробовать свои силы, то для вас подойдет рынок Форекс. Закиньте туда 50-100 баксов и вперед. Также сразу советую мысленно попрощаться с ними. Проделав минимум телодвижений с вашей стороны, вы можете начать торговлю уже через час. Постепенно в процессе торговли вы поймете, будете ли вы этим заниматься или нет. Возможно это лишь ваше временное увлечение.

Можно конечно попробовать свои силы и не демо-счете, торгуя виртуальными деньгами. Но сразу скажу, демо-счет подходит только для изучения основ и правил торговли. Как показывает практика на демо почти все всегда выигрывают, но как только переходят на реальную торговлю, то практически сразу происходит слив всего депозита.

С чем это связано? В первую очередь с психологией. Торгуя на не настоящие деньги, вы чувствуете себе спокойно и уверенно. Но как только в ход идет реальный счет, с кровно заработанными, то вы будете себя абсолютно по другому. Поэтому, если хотите получать реальный результат, нужно торговать на реальном счете, пусть и небольшими суммами. Еще многие форекс брокеры грешат небольшим жульничеством со своей стороны в плане котировок.

Но если вы твердо намерены зарабатывать деньги или ищите выгодное вложение своих средств, то ваш выбор именно фондовый рынок. Выбирая его, вы опираетесь на долговременное сотрудничество. Можете твердо знать, что ваши деньги не исчезнут, выстраивать множество стратегий и комбинаций получения дополнительного пассивного и активного дохода.

Надеюсь, каждый для себя нашел ответ с чего начать торговлю: с рынка Форекс или фондовой биржи.

Переход с Форекс на фондовый рынок

Трейдеры, имеющие опыт работы и на валютном, и на фондовом рынках, часто говорят о том, что достаточно научиться торговать на одном из них, чтобы достичь неплохих результатов на другом. Так ли это на самом деле, можно проверить, попытавшись поработать сразу на двух площадках. Но, как правило, люди стараются “не сидеть на двух стульях сразу”, выбирая для себя лишь один из вариантов. При этом, как замечено лично мной (это субъективное впечатление), больше наблюдается переходов с валютного рынка на фондовый, а не наоборот. Что может служить причинами такой перемены?

Во-первых, поклонники фондового рынка сразу могут сказать, что их деятельность полностью легализована. В этом они будут правы, ведь закон в полной мере защищает трейдеров, торгующих на российском фондовом рынке. В то же время, нет никаких проблем с уплатой налогов, а в случае конфликтной ситуации между спекулянтами и компанией, всегда можно обратиться в суд. На Форекс с этих точек зрения ситуация получается менее однозначной. Дело в том, что валютный рынок находится в стадии принятия российским законодательством. Правительство пока что только ”облизывает” Форекс, не кусая его по-настоящему. Трейдерам валютного рынка не помешал бы контроль за деятельностью ДЦ со стороны государства. Сейчас, как мне кажется, Россия как раз идет в направлении легализации трейдинга на Forex.

Во-вторых, первые шаги в трейдинге гораздо проще делать именно на валютном рынке. Здесь можно было бы для начала открыть центовый счет, положив на него несколько долларов. Таким образом, все, кто хотят принимать участие в торгах, но не имеют денежных средств для того, чтобы открыть счет на фондовом рынке, вынуждены будут торговать на Forex. Если такой человек начнет достигать успехов, то это станет для него поводом попробовать себя на фондовой площадке, куда он стремился изначально. Если бы фондовый рынок позволял своим клиентам торговать на мелких депозитах, то люди, желающие работать именно с акциями, сразу совершали бы свои первые трейдерские шаги именно здесь.

Перейти можно и потому, что некоторые люди считают акции более легким инструментом, чем валютные пары. Сложно сказать, насколько такое мнение может быть объективным, но ведь и субъективные факторы играют не малую роль в данном вопросе. Возможно, для прогнозирования рынка акций достаточно изучить тот сектор, в котором собираемся торговать, например, нефтяной. С другой стороны, если человек решает использовать в своей работе валютные пары, то ему придется следить минимум за двумя странами, а так же событиями, их касающимися. Естественно, что каждый из рынков обладает своими особенностями, которые необходимо учитывать. Здесь нужно будет обратить внимание и на величину максимального кредитного плеча, и на возможности, которые предлагает рынок. Например, ПАММ – система, сервисы сигналов и так далее, могут быть на одном рынке и не быть на другом.

Что такое Форекс: развод или возможность очень хорошо зарабатывать?

Все мы слышали об огромных возможностях обогатиться, принимая участие в биржевой игре на Форексе, но для большинства из нас эта тема остаётся скрытой под какой-то тёмной завесой.

Сегодня я предприму отчаянную попытку пустить первый луч света и ответить на «сверхсложные» вопросы: что такое Форекс, как он устроен и как на нём заработать. Я также подведу вас к пониманию одного очень важного секрета, всегда обеспечивающего сохранность 90 % (!) торгового капитала.

Если вы того захотите, мы вместе совершим ещё более рискованный шаг: попробуем освоить терминологию биржи, научимся разбираться в экономических новостях и даже открывать сделки на рынке. Но это всё – в будущих статьях, сегодняшняя цель – исключительно знакомство с Форексом.

В конце статьи выскажу своё мнение о том, не является ли Форекс попросту разводом и лохотроном для неопытных интернет-пользователей.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

На чём зарабатывают трейдеры Форекса

Что рисует вам воображение, когда вы слышите слово «рынок»? Наверняка это большое скопление людей, прилавки, всевозможные возгласы и тому подобное. Чтобы во всём этом не запутаться и внести ясность, экономисты разделили финансовый рынок на несколько составных частей.

Первая составляющая (она же и самая древняя) – рынок сырья. Не будет ошибкой называть его «товарно-сырьевым». Здесь помимо нефти, угля, газа и иных полезностей котируются хлопок, сахар, зерновые культуры, древесина и много всего прочего.

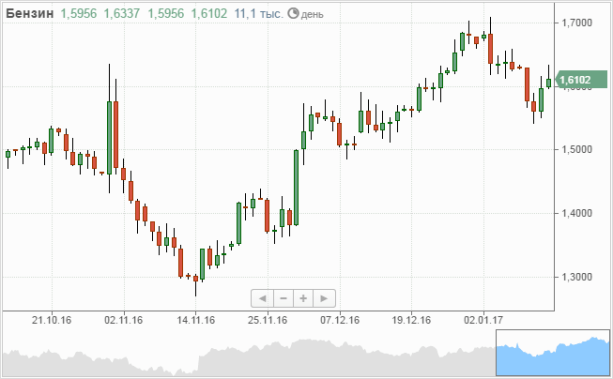

Поскольку указанные товары продаются и покупаются, на них действуют спрос и предложение, следовательно, цена постоянно меняется, а её курс отображается на графиках. Например, ниже представлен график изменения цен на бензин.

Второй компонент, появившийся уже значительно позднее, – ценные бумаги. Их стало так много, что пришлось дать серьёзное научное название ответственному за них рыночному сегменту, – фондовому рынку.

Итак, если говорить простым языком, фондовый рынок – это рынок ценных бумаг.

Функционирование финансового рынка не представляется возможным без наличия одной очень важной связующей субстанции, средства осуществления платежа – денег. Деньги, как сырьё и ценные бумаги, обладают своей стоимостью, поэтому то растут в цене, то падают. Ответственная за них часть была названа валютным рынком или Форексом.

С тем, что такое Форекс, мы разобрались, однако ещё не совсем полно.

Мировой валютный рынок, биржи ценных бумаг и сырья составляют единое целое, но функционируют немножко по-разному. Причём особняком от остальных стоит именно Форекс. Давайте порассуждаем, как он работает, и охарактеризуем ряд его особенностей, ибо, не зная их, невозможно переходить к реальным торгам.

Особенности рынка Форекс: привлекательные и не очень

В качестве исторической справки отметим, что первые биржи появились около 700 лет назад, с тех пор они постоянно развивались и совершенствовались, пока не достигли сегодняшнего уровня. Трейдеры-профессионалы нередко в своих выступлениях называют биржу синонимичными словами: пит, площадка, яма, пол и так далее.

Основное отличие Форекса от других составляющих рынка уже оговаривалось нами: это торговля валютой, а не ценными бумагами или сырьём. Но если стоимость акции, барреля нефти, килограмма сахара можно выразить в валюте того или иного государства, то в чём можно выражать саму валюту? Об этом ниже.

Торговля как на росте, так и на спаде рынка

Попытка оценивать деньги товарами, которые на них можно купить, слишком уж проблематична. Однако термин «покупательная способность денег» всё же существует, и мы будем говорить о нём в статьях, посвящённых фундаментальному анализу. Наиболее простой вариант, которым и воспользовались талантливые экономисты, – выражать стоимость одной валюты в другой.

Пополните свой умственный «словарик» новым словом:

Курс валюты – это ее стоимость, выраженная в валюте другого государства.

Например, доллар по отношению к рублю стоит (на момент написания статьи) 59,25, курс евро к рублю – 63,16.

Если стоимость одной валюты выражается через стоимость другой, то при росте одной валюты, другая будет падать и наоборот. Это простое, казалось бы, положение, выводит нас на ключевое отличие Форекса от других сегментов рынка:

На Форексе можно зарабатывать как на росте цены, так и на её падении, потому что падение одной валюты всегда означает рост другой.

Если мы купили сахар по цене 50 руб. за килограмм, то заработать мы сможем, только если продадим его дороже и никак иначе. На Форексе же для заработка на падении валюты мы просто покупаем другую валюту, с которой исходная состоит в паре.

Кредитное плечо

Необыкновенная популярность Форекса вызвана отчасти тем фактом, что здесь можно торговать с использованием кредитного плеча. Более подробно об этой замечательной особенности мы будем говорить в отдельной статье, где детально во всём разберёмся.

Пока что вам нужно понять, что кредитное плечо позволяет открывать сделку на сумму в несколько раз больше той, которая есть у трейдера. К примеру, если у нас имеется 6 000 рублей, а доллар стоит 60 руб., то без плеча мы можем приобрести лишь 100 единиц американской валюты. Если же есть плечо, например 1:100, нам предоставляется возможность открыть сделку с объёмом в 100 раз больше первоначальной, купить не 100 долларов, а 10 000.

Запомните, что кредитное плечо не введёт вас ни в какие долги перед брокером, «кредита» на вас никто не повесит. Почему это так и откуда тогда упомянутые сказочные перспективы, я буду говорить в статье про кредитное плечо и лот.

Спреды

На фондовом и сырьевом рынках при открытии и закрытии каждой сделки взимается определённая комиссия, например, 0.03 % от её объёма. Комиссия – это заработок брокера, без которого торговля была бы невозможна.

Брокер – компания, которая исполняет торговые приказы трейдера (покупает и продаёт акции, сырьё, валюту по установленным ценам).

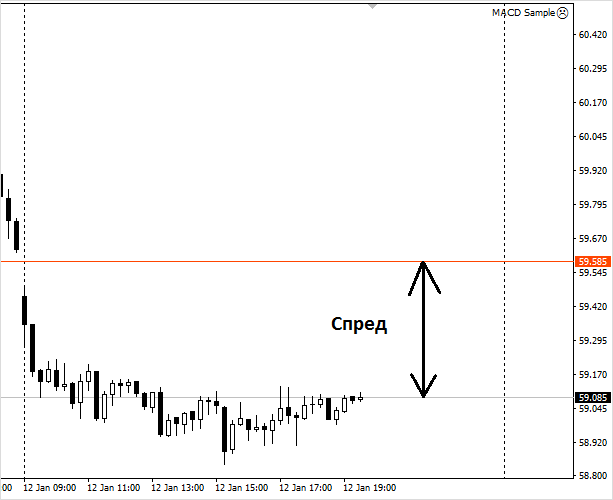

На Форексе брокеры тоже есть, но они наживаются не на комиссиях, а на спредах. Спред – это определённая сумма денег, которую необходимо уплатить только один раз в момент открытия сделки.

Например, вот спред по валютной паре USD/RUB (доллар/рубль).

Посчитаем: 59,585 — 59,085 = 0,5 руб. Пятьдесят копеек мы должны будем заплатить брокеру за то, чтобы получить право открыть сделку.

В спредах есть свои плюсы, но есть и минусы: когда они слишком велики, торговать краткосрочно или скальпировать не представляется возможным (но об этом позднее). Конечно, такие огромные суммы далеко не на всех валютах.

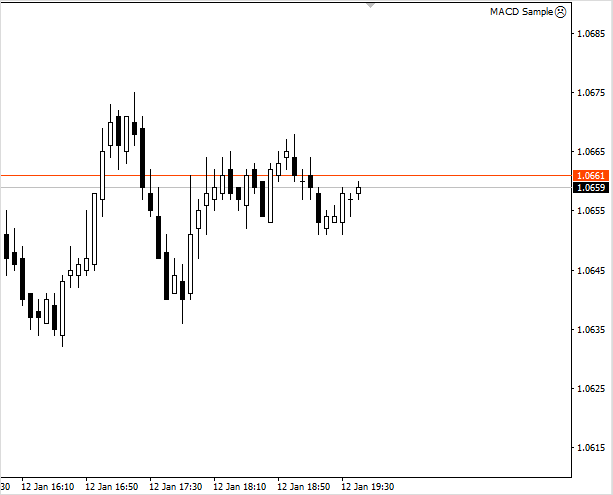

Большинство трейдеров открывает сделки с «мажорными» валютными парами, где спреды крохотные. Пример – пара EUR/USD (евро/доллар).

Посчитаем: 1,0661 – 1,0659 = 0,0002 доллара составит заработок брокера с одной открытой нами сделки. В рублях мы потратим (если доллар = 59,25 руб.) 0,01185.

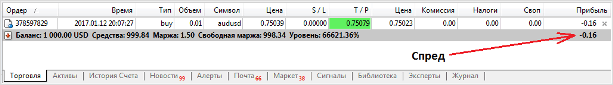

Поскольку спред взимается сразу при открытии сделки, мы всегда будем наблюдать отрицательное значение во вкладке «Торговля» нашего терминала. Откроем для наглядности сделку по паре AUD/USD (австралийский доллар/американский доллар) на демо-счёте и посмотрим на управляющее меню.

Мы в минусе, поскольку со счёта уплачен спред. Подробнее о спреде мы говорим в отдельной статье.

Торговля на межбанке

Вы прислушиваетесь к экономическим новостям, которые передаются по радио или ТВ? Тогда вы наверняка слышали такое выражение как: «Московская биржа», может быть обращали внимание и на «Лондонскую биржу», «Токийскую» и так далее.

Биржи, то есть здания, в которых трейдеры собираются для ведения торговли – стезя фондового и товарно-сырьевого рынков. Биржа Форекс не располагается ни в России, ни в США, ни где-либо ещё, торги ведутся исключительно на просторах интернета или, как говорят трейдеры, на межбанке.

Из этого отличия плавно вытекает следующее.

Круглосуточная торговля

Торги на фондовых и товарно-сырьевых биржах ведутся только в определённое время, например, Лондонская биржа работает с 11:00 до 19:30 по московскому времени, Нью-Йоркская товарная биржа – с 16:20 до 22:30 и так далее.

Конечно, современные трейдеры ведут свои торги в основном через интернет, но в нерабочее время даже по сети совершать сделки на фондовых и сырьевых биржах нельзя.

Форекс работает круглосуточно. Закрыт он только в выходные дни (суббота и воскресенье), а также в международные праздники (8 Марта, Новый год и другие).

Речь об особенностях круглосуточной торговли и сессиях, на которые она распадается, пойдёт в статье «Как заработать на Форекс» — подпишитесь на обновления, дабы ничего не пропустить.

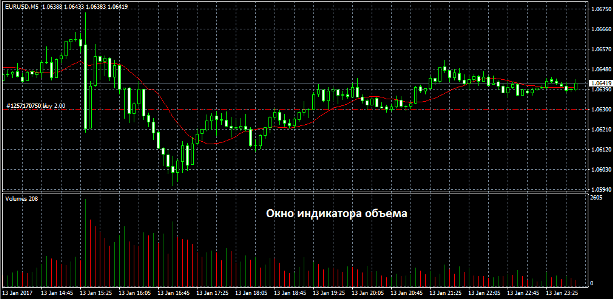

Тиковые объёмы торгов

На фондовом и сырьевом рынках объёмы торгов денежные. То есть, если десять игроков рынка откроют по одной сделке на 100 долларов, объём их общих инвестиций в рынок составит 1 000 долларов.

На Форексе объёмы тиковые – фиксируется не сумма денег, а количество открытых сделок. То есть, если из десяти трейдеров первые пять откроют сделки на 100 долларов, а другие пять – на 1 000, объём будет равен 10 – зафиксируется только число открытых позиций, объём останется скрытым.

Сейчас различие между тиковыми и денежными объёмами вам практически ничего не говорит, но эта информация окажется очень важной, когда мы будем рассматривать индикаторный анализ на рынке Форекс.

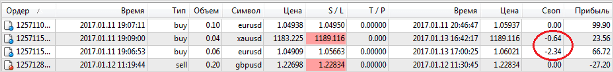

Свопы

Если мы открываем сделку на мировом валютном рынке и закрываем её на следующий день, то есть совершаем «перенос позиции через ночь», в графе «Своп» торгового терминала появляются какие-то числа, которые могут быть положительными и отрицательными. Что это такое?

Открытие позиции на рынке подразумевает следующее: мы даём нашему брокеру одну валюту, а он взамен выдаёт нам другую. Предположим, мы покупаем евро за доллары.

Чтобы брокер мог дать нам евро, он обращается к поставщикам ликвидности, таковыми являются обычно крупные банки. Банки дают брокеру евро, которые нам нужны, как бы «в кредит».

Если мы закроем нашу сделку в течение одного дня, брокер вернёт поставщикам «кредит» и никаких процентов платить не будет, но если позиция перенесётся через ночь, брокеру придётся выплачивать процент. Сам он этого делать не хочет и возлагает расходы на трейдера. Последний увидит их в графе «Своп».

Пока что всё, наверное, понятно. Вопросы появляются тогда, когда в «Свопе» указывается не отрицательное значение (которое, по идее, должно быть), а положительное. Откуда оно могло взяться?

Суть в следующем. Брокер берёт в кредит валюту, которая нам нужна, но почему бы ему не включить в работу те деньги, которые мы передали ему взамен? Неужели доллары, обмененные нами на евро, останутся лежать просто так? Конечно, нет.

Брокер даёт полученные от трейдера деньги тем же поставщикам ликвидности, чтобы они их «прокрутили» и потом вернули с процентом. Если мы закрываем позицию в течение дня и требуем свои доллары назад, брокер процента с них не получит. Но если мы продержим сделку и выйдем из рынка на следующий день, поставщики вернут более крупную сумму.

Своп окажется положительным в том случае, если процент, полученный с вложенных брокером долларов, будет больше, чем процент по кредиту на взятые им евро. Зависит эта величина от процентной ставки – о ней речь пойдёт опять-таки в статье, посвящённой фундаментальному направлению аналитики. На данный момент процентная ставка в США выше, чем в Европе, поэтому своп по паре евро/доллар отрицательный (что и наблюдается на скрине выше).

В отдельной статье про свопы мы подробно разбираем это понятие на примерах.

Теперь вы уже более детально представляете себе, что такое Форекс, верно? Впоследствии просто поразитесь, как вырастут ваши знания.

Форекс – обман или нет?

Наверняка вы уже интересовались этим вопросом в интернете, не так ли? Если да, то обязательно встречали информацию о брокерах-обманщиках, выдуманных котировках, которые показывают терминалы, мгновенно испаряющихся вложениях в ПАММ-счета и так далее.

Ещё один интересный вариант, наблюдаемый мною во многих отзывах: «Вот только открыл сделку, а цена сразу назад пошла, меня по стопу вынесло, и опять подъём начался!». Создаётся-таки ощущение, что действительно брокеры только тем и занимаются, что обкрадывают трейдеров-новичков – невинных овечек.

На самом деле: по статистике, 80 % всех начинающих биржевых спекулянтов сливают все свои деньги в первый же год торговли. Отсюда и масса негативных отзывов на сайтах брокерских контор. Но возникает вопрос: рынок ли в этом виноват? Профессионалы, как ни странно, стабильно зарабатывают.

Я был свидетелем случая, когда преуспевающий трейдер, около пятнадцати лет «живший» на рынке, вдруг «слился»: перегрузил депозит и оставил его на выходные, когда Форекс закрыт. Вопреки ожиданиям многих, через месяц он снова был в игре, через полтора месяца восстановил свой депозит с 40 $ до прежней 1 000 $. Не верите?

Давайте мы пока оставим ответ на озадачивший нас вопрос и не будем напрямую называть Форекс разводом, обманом и т. п. В следующей статье «Как начать торговать на Форекс: инструкция для начинающих» я дам вам методику (“секрет”, упомянутый в начале), торгуя по которой вы сможете защитить от потерь 90 % своего первоначального капитала (то есть максимум, который вы потеряете из, к примеру, 10 000 вложенных рублей – лишь 1 000, и то в самом худшем случае). Вы узнаете, почему Форекс вовсе не развод и почему здесь можно успешно зарабатывать очень хорошие деньги.

Источник https://vse-dengy.ru/fondovaya-birzha-ili-foreks-chto-vyibrat-novichku.html

Источник https://www.megafx.ru/perehod-s-foreks-na-fondovyj-rynok/

Источник https://iklife.ru/investirovanie/forex/chto-takoe-foreks.html