Обороты разгонят тарифами

Московская биржа меняет комиссионные сборы для активизации торгов

Московская биржа планирует с октября изменить тарифы за операции на рынке акций. Участников торгов собираются разделить на тех, кто предоставляет ликвидность (мейкеров), минимизировав их расходы, и тех, кто ее забирает (тейкеров), увеличив их издержки. Предполагается, что это увеличит объем торгов и доходы биржи. Эксперты не ожидают значимого роста комиссионной нагрузки на клиентов брокеров, но и в отношении существенного роста оборотов настроены скептически.

Фото: Юрий Мартьянов, Коммерсантъ

Фото: Юрий Мартьянов, Коммерсантъ

Как рассказали три источника “Ъ” в финансовых компаниях, Московская биржа с октября изменит тарифы на рынке акций. Предполагается перейти от регрессивной и симметричной модели тарификации к плоской и асимметричной.

Если сейчас профучастники могут выбрать из пяти тарифных планов, где обе стороны сделки платят одинаковую комиссию бирже (за организацию торгов) и Национальному клиринговому центру (за клиринговое обслуживание), то с четвертого квартала комиссии разделят на сборы для мейкеров (предоставляют ликвидность) и тейкеров (ее забирают). Сейчас комиссия складывается из постоянной (максимальная — 800 тыс. руб. в месяц) и оборотной (максимальная — 0,01% от объема операций) частей.

В новой модели комиссия с мейкера взиматься не будет, а с тейкера — 0,03% от оборота.

Как отметили два источника “Ъ”, новая тарификация была совместным решением биржи и брокеров.

На бирже подтвердили планы внедрения новой тарифной модели. Там ожидают, что «маркетмейкеры и провайдеры ликвидности получат больше возможностей для работы, что положительно скажется на ликвидности российских бумаг». На бирже добавили, что срочный рынок перешел на асимметричную модель тарификации 14 июня, на валютном рынке новый подход будет использоваться с августа.

По данным отчетности биржи по МСФО, в 2021 году комиссионные доходы составили 41,55 млрд руб., на 21% выше показателя предыдущего года. Чистая прибыль достигла 28,1 млрд руб. (рост на 11%). На годовом собрании в начале июня было принято решение не выплачивать дивиденды за прошлый год. При этом дивидендная политика, принятая в 2019 году, предусматривает выплаты акционерам не менее 60% чистой прибыли по МСФО.

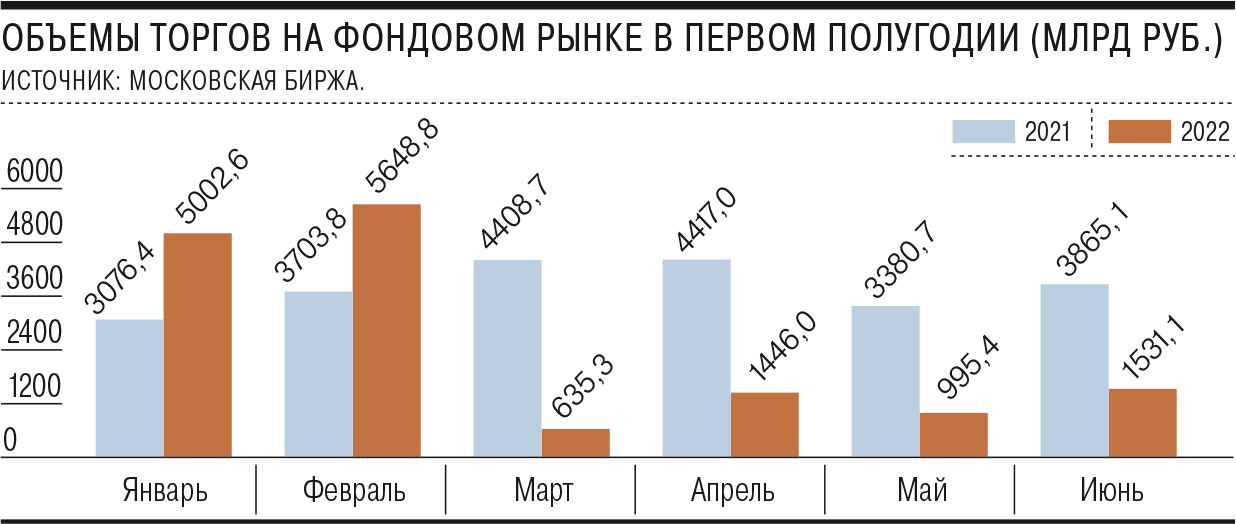

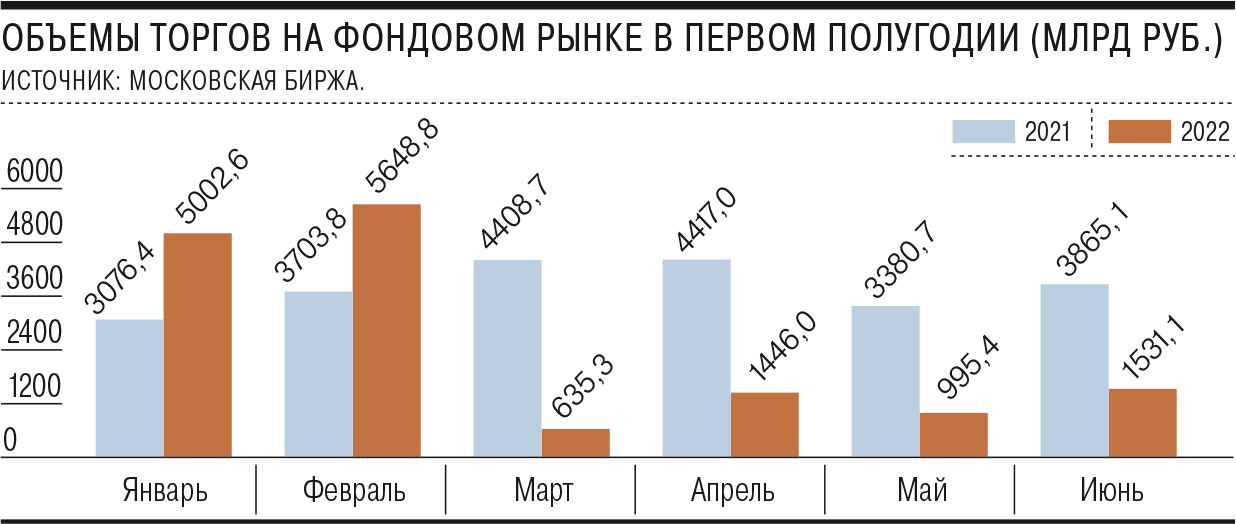

Один из собеседников “Ъ” пояснил, что мейкер — это сторона, выставившая заявку как на покупку, так и на продажу, тейкер — это сторона, которая выполняет действия по выставленной заявке. По расчетам торговой площадки, это должно повлиять на количество заявок в биржевом стакане и вернуть рынок к прежним оборотам, уточнил он. Согласно данным биржи, объем торгов на фондовом и срочном рынках за первое полугодие 2022 года сократился на треть, при этом в апреле—июне показатели отставали от прошлогодних на 50–70%.

Инициатива биржи призвана упростить работу маркетмейкеров (профучастников, которые поддерживают котировки по ценным бумагам), число которых значительно снизилось, отмечают участники рынка. По словам директора департамента управления активами УК «Ингосстрах-Инвестиции» Артема Майорова, риски маркетмейкеров увеличились, а возможности для арбитража исчезли. «Например, раньше маркетмейкер перекрывал свою позицию арбитражем на Лондонской бирже»,— пояснил он.

Основой для новых тарифных подходов выступает в числе прочего концепция плоской тарифной шкалы, пояснил независимый эксперт Андрей Бархота.

По аналогии с налоговой политикой установление фиксированной ставки при прочих равных условиях увеличивает совокупную сумму поступлений, пояснил он. Господин Бархота указывает, что доходы Московской биржи от организации торгов акциями в прошлом году составили 5,2 млрд руб. и без введения плоской тарифной шкалы и асимметричного прайсинга снижение доходов могло бы быть еще более глубоким.

Как биржевые ПИФы зашли мимо биржи

Комиссионная нагрузка на клиентов биржи может вырасти, но не для всех участников и в неравной степени. «Часть неактивных пользователей смогут даже сэкономить, тогда как расходы мелких игроков с обилием операций с финансовыми инструментами, вероятно, вырастут»,— считает господин Бархота. Вместе с тем на конечного клиента—физическое лицо изменение тарификации не повлияет значимо, утверждает Артем Майоров.

Новые тарифные принципы потребуют системной адаптации участников рынка, однако сейчас, пожалуй, самое удачное время для такой трансформации, поскольку инвесторы более восприимчивы к неопределенности на рынке, а измерение их операционных издержек на 10–15% не будет столь заметным, считает Андрей Бархота. Впрочем, по мнению одного из собеседников “Ъ”, есть куда более эффективные способы вернуть оборот к дофевральским значениям — buyback, увеличение плеча, допуск нерезидентов на рынок, уменьшение коэффициента для сделок с центральным контрагентом и другое.

Мосбиржа запланировала поменять тарифы за операции на рынке акций

Площадка планирует разделить участников рынка на две категории. Первая будет освобождена от уплаты комиссии. Издержки представителей второй, наоборот, возрастут. Тем самым площадка надеется повысить объемы торгов

Московская биржа планирует с октября изменить тарифы для сделок с акциями. С помощью этой меры площадка рассчитывает увеличить объем торгов и свои доходы, сообщил «Коммерсантъ» со ссылкой на свои источники в финансовых компаниях.

Биржа намерена перейти от регрессивной и симметричной модели тарификации к плоской и асимметричной. Участников торгов, которые в настоящее платят одинаковую комиссию Мосбирже и Национальному клиринговому центру, предлагается разделить на две категории — мейкеров (тех, кто выставляет заявки на покупку или продажу) и тейкеров (они удовлетворяют такие заявки). При этом мейкеров планируется освободить от уплаты комиссионного сбора, а для тейкеров увеличить комиссию до 0,03% от оборота. Сейчас взимаемая комиссия складывается из оборотного (до 0,01% от оборота) и постоянного (не более ₽800 тыс. в месяц) сборов.

В 2021 году доходы Мосбиржи от комиссий составили ₽41,55 млрд, что на 21% больше, чем годом ранее. В 2020 году площадка нарастила комиссионные доходы почти на 31% — до ₽34,27 млрд.

Источники издания отметили, что план по изменению тарификации разработан совместным решением Мосбиржи и брокеров. На бирже подтвердили изданию планы внедрения новой тарифной модели, отметив, что срочный рынок перешел на асимметричную модель тарификации 14 июня, а на валютном рынке изменения внедрят в августе.

Предполагается, что нововведения также упростят работу маркетмейкеров, число которых в последнее время значительно сократилось. Директор департамента управления активами УК «Ингосстрах- Инвестиции » Артем Майоров связал это с увеличением рисков для маркетмейкеров при исчезновении возможностей для арбитража.

Вместе с тем комиссионная нагрузка для остальных участников рынков может возрасти в неравной степени. «Часть неактивных пользователей смогут даже сэкономить, тогда как расходы мелких игроков с обилием операций с финансовыми инструментами, вероятно, вырастут», — объяснил независимый эксперт Андрей Бархота.

Артем Майоров также предположил, что на физических лиц изменения значительно не повлияют.

Бархота добавил, что изменения потребуют от участников рынка системной адаптации. Однако, по мнению эксперта, текущие условия подходят для этого, поскольку инвесторы более восприимчивы к неопределенности на рынке, а измерение их операционных издержек на 10–15% не будет столь заметным.

Тем не менее один из собеседников издания отметил, что существуют более эффективные способы возвращения оборота торгов к уровню до февраля текущего года. Среди этих способов — обратный выкуп акций, увеличение кредитного плеча, допуск нерезидентов на рынок, уменьшение коэффициента для сделок с центральным контрагентом, а также некоторые другие меры.

В первой половине текущего года наблюдался резкий спад объема торгов. Так, в июне общий объем торгов составил ₽73,5 трлн против ₽81,5 трлн годом ранее. Объем торгов на фондовом рынке без учета однодневных облигаций упал на 60,4%, ₽1,53 трлн. Объем торгов акциями, депозитарными расписками и паями фондов упал почти на ₽1,37 трлн — с ₽2,28 трлн в июне прошлого года до ₽909,3 млрд в июне этого.

Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется. Подробнее Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

МосБиржа отменяет комиссии на срочном рынке, но есть нюанс

Срочный рынок Московской биржи с 14 июня 2022 года переходит на новую тарифную модель. По новым правилам все брокеры и их клиенты, выставляющие лимитные заявки освобождены от уплаты биржевой комиссии по фьючерсам и опционам. Но это вовсе не значит, что торговля для нас станет бесплатной. Давайте разбираться во всех нюансах.

В чем разница лимитных и рыночных заявок?

Торгуя на бирже, ты можешь выставлять 2 типа заявок: лимитные и рыночные.

Лимитные заявки – заявки на покупку или продажу по конкретной цене. Как только Вы выставляете лимитную заявку, она тут же отправляется на биржу и отображается в биржевом стакане, который собирает лимитные заявки от всех участников торгов. Выставив лимитную заявку, Вы как будто публично заявляете: «Я куплю этот актив, как только найдется продавец по моей цене» либо «Я продам этот актив, как только найдется покупатель по моей цене».

Рыночные заявки – заявки на покупку или продажу по текущей рыночной цене. Как только Вы выставляете рыночную заявку, она не только отправляется на биржу, но и тут же исполняется по лучшей доступной цене. Человек, выставивший лимитную заявку, ждал второй стороны сделки (покупателя или продавца) и наконец дождался Вас.

Еще есть тейк-профиты и стоп-лоссы, но это те же лимитные или рыночные заявки, но с условием, что брокер отправит их бирже только после достижения активом определенной цены. Поэтому эти дополнительные способы рассматривать сейчас не будем.

Почему биржа освободила от комиссии именно лимитные заявки?

Чтобы биржей пользовалось больше людей, она должна обеспечивать ликвидность торгующихся на ней активов. Ликвидность – это возможность быстро продать или купить актив по цене, наиболее близкой к рыночной. Если на бирже будет мало лимитных заявок, значит будет большая разница между покупкой и продажей актива по рыночной цене.

Вы пришли на биржу и хотите совершить сделку с каким-то активом. При этом Вы хотите совершить сделку сразу же, как только выставите заявку. Это значит:

1. Если Вы хотите купить актив по рыночной заявке, значит Вы заплатите столько, сколько просит продавец с самой низкой лимитной заявкой.

2. Если Вы хотите продать актив по рыночной заявке, значит Вы получите столько, сколько готов дать покупатель с самой высокой лимитной заявкой.

И если самая высокая лимитная заявка на покупку составляет 100 рублей, а самая низкая лимитная заявка на продажу – 130 рублей, то торговать таким активом для Вас будет невыгодно. Вы можете купить актив за 100 рублей и, даже если он вырастет на 20%, при продаже Вы все равно останетесь в минусе. Это гиперболизированный пример, а в реальности таких больших разрывов между лимитными заявками почти не бывает – я просто хочу показать, в чем смысл увеличения ликвидности для биржи.

Ситуация, описанная выше, бирже совсем невыгодна, потому что она распугает всех инвесторов и трейдеров. Поэтому биржа отменяет комиссию на лимитные заявки. После этого многие трейдеры должны реже пользоваться рыночными заявками и чаще – лимитными. Они будут ставить лимитные заявки как можно ближе друг к другу, чтобы увеличить вероятность скорейшего исполнения своей заявки. Из-за этого выиграют и те, кто хочет исполнять заявки по рыночной цене – разница между ценами на покупку и продажу будет намного меньше.

На какие активы распространяется отмена комиссии?

Для новичков уточню: отмена комиссии не касается акций, облигаций, валюты и драгоценных металлов. Отмена комиссии затрагивает только срочный рынок, на котором торгуются фьючерсы и опционы. Это сложные производные инструменты, торговать которыми лучше только после получения достаточного уровня теоретических знаний и опыта. На рынке фьючерсов и опционов можно хорошо заработать, но при ошибке можно и потерять все свои деньги, так как торговля на срочном рынке подразумевает использование встроенного во фьючерсы кредитного плеча.

Самый главный нюанс! Почему мы не сможем торговать без комиссии?

Помимо биржи наши заявки обрабатывают еще и брокеры.

Биржа – организация, которая сводит и исполняет заявки от всех инвесторов.

Брокер – посредник, который принимает заявки от инвесторов и отправляет их на биржу. Брокеры разрабатывают сайты, программы и приложения, чтобы нам было удобно торговать и отслеживать свои портфели. Также они обеспечивают нас технической поддержкой и могут предоставлять различную аналитику и инвестиционные идеи.

Само собой, комиссию берут и биржа, и брокеры. И факт того, что биржа отменила комиссии на срочном рынке вовсе не значит, что эту комиссию отменят и брокеры. При этом самих брокеров можно разделить на 2 категории:

1. Первые снимают комиссию с инвесторов в 2 платежа: отдельно свою комиссию и отдельно комиссию биржи. У таких брокеров мы почувствуем отмену биржевой комиссии сразу.

2. Второй тип брокеров списывает с нас единую комиссию. Далее он сам делится с биржей, поэтому мы списания даже не замечаем. В таком случае инвесторы даже не почувствуют отмену биржевой комиссии до тех пор, пока комиссии не будут снижены у самого брокера (если они вообще будут снижены).

Заключение

Итак, отмена биржевой комиссии затронет Вас только при следующих условиях:

1. Вы торгуете фьючерсами и опционами.

2. В основном Вы выставляете лимитные заявки.

3. Ваш брокер списывает комиссии двумя платежами или сообщил о снижении своей комиссии.

При этом отмена данной комиссии, к сожалению, нельзя считать предпосылками к тому, что комиссии будут отменены или снижены также на торговлю акциями, облигациями или валютой. Никаких предпосылок к этому пока нет.

Желаю богатства,

Рами

Мы используем сеансовые cookie-файлы для присвоения уникального идентификационного номера вашему компьютеру каждый раз, как вы посещаете один из наших сайтов. Сеансовые cookie-файлы удаляются после закрытия браузера. Они используются для поддержания функциональности наших сайтов.

Источник https://www.kommersant.ru/doc/5479829

Источник https://quote.rbc.ru/news/article/62de2e869a7947c2ca9c4aef

Источник https://zaycman.ru/analytics/tpost/s6c9kv4c01-mosbirzha-otmenyaet-komissii-na-srochnom