Виды обеспечения кредита

Кредитные правоотношения играют в современном обществе весьма значительную роль. Если верить данным статистики, практически каждый россиянин хотя бы раз в жизни брал кредит. Для многих пользователей кредит в банке является едва ли не единственной возможностью совершить дорогостоящее приобретение, например, купить квартиру или автомобиль.

С каждым годом все больше пользователей берут займы, но далеко не всегда они могут своевременно вернуть деньги. Это приводит к увеличению задолженностей, и чтобы максимально оградить себя от возможных убытков, банки вынуждены контролировать вопрос обеспечения займа. Ввиду этого, необходимо знать и понимать, что такое обеспечение по кредиту и каковы его ключевые особенности.

Что такое обеспечение по кредиту

Согласно с действительными принципами и нормами отечественной законодательной базы, выдача займов должна происходить под различные формы их обеспечения. Благодаря соблюдению данного правила кредитор получает некие гарантии того, что даже в случае невыплаты долга пользователем он ничего не потеряет. Таким образом, обеспечение по кредиту — это определенное залоговое имущество, которое может быть изъято (и впоследствии продано через открытый аукцион) у владельца, который ненадлежащим образом исполняет свои обязанности согласно кредитным договоренностям.

Чаще всего кредитное обеспечение требуется в тех ситуациях, когда пользователь хочет взять большую сумму. Для убеждения в платежеспособности клиента и предотвращения возможных потерь, банк предлагает подписать соответствующее соглашение. Если же погашение займа будет сопровождаться сложностями, банк получит право продать обозначенное имущество с целью возмещения своих убытков.

Основные виды обеспечения кредита

Чтобы минимизировать возможные кредитные риски, при выдаче больших денежных сумм кредитные структуры требуют от клиентов подтвердить их платежеспособность. Таким образом, они получают определенные гарантии того, что не понесут никаких потерь при невозможности получить долг с потребителя. Формы обеспечения возвратности кредита могут быть самыми различными:

- залог;

- поручительство;

- переуступка требований;

- другие формы.

Залог и его основные особенности

Залог являет собой самый популярный и востребованный способ, который побуждает заемщика не забывать о своих обязанностях перед финансовым учреждением и тщательно исполнять все условия соглашения. Исходя из материального предназначения, предметы залога могут быть классифицированы на 2 категории:

- Залог имущественных ценностей заемщика. Здесь гарантия возврата денег оформляется посредством участия в сделке обеспечения в виде антиквариата, предметов роскоши и изделий из драгметаллов, депозитов, объектов недвижимости и т. д. Следовательно, если условия договоренностей не соблюдаются, кредитор получает конкретный имущественный ресурс, который будет продан на открытом аукционе, а вырученные средства будут направлены на погашение долгов. Самым ярким примером будет кредит с обеспечением под залог недвижимости. Если заемщик не сможет платить по счетам, банк может забрать его квартиру и продать ее с целью покрытия собственных расходов.

- Залог имущественных прав. Здесь в роли залога участвуют разнообразные права заемщика, в частности, право арендатора, авторские права (при условии, что они несут за собой получение определенных выгод или дивидендов), права заказчика согласно договору подряда и т.д.

Стоит отметить, что чаще всего встречается именно первая группа. Это связано с тем, что предмет залога расценивается как источник получения средств, а конкретный материальный ресурс гораздо легче реализовать и получить деньги.

Согласно условиям кредитования, предмет залога может находиться на хранении как у заемщика, так и у кредитной структуры. Здесь все будет зависеть от внутренней политики финансового учреждения и размера займа. Впрочем, даже если предмет залога останется у первоначального владельца, он не сможет свободно его использовать. Это значит, что пока он не погасит свою задолженность, он не сможет продать или подарить те ценности, которые в согласии с условиями договоренностей выступают в роли залога.

На время кредитных правоотношений кредитор имеет исключительное право отслеживать состояние залога и его фактическое наличие. Если предмет договоренностей получил сильные повреждения или был утрачен, кредитная организация может подать требование о незамедлительном погашении кредита досрочно, или же замену залогового имущества другим ценным ресурсом, который имеет аналогичную стоимость. Стоит обратить внимание, что в роли залога могут использоваться только те имущественные ресурсы, которые отвечают следующим требованиям:

- объект является собственностью заемщика, и у него отсутствуют другие совладельцы, и данное обстоятельство должно быть подтверждено в документальной форме;

- материальный ресурс не используется в роли залога по другим договоренностям владельца;

- предмет имеет определенную стоимость, которая подтверждена соответствующей документацией и выводами оценщиков;

- имущество должно иметь хороший уровень спроса на случай его продажи. Благодаря этому, банк сможет в кратчайшие сроки вернуть свои деньги.

Поручительство в качестве формы обеспечения возвратности займа

Поручительство рассматривается как весьма распространенная форма обеспечения кредита, которая применима как в отношении обычных граждан, так и касательно компаний и организаций. По своей сути, поручительство являет собой письменно подтвержденное обязательство третьей стороны о возврате займа в случае невозможности получения средств от участника кредитных договоренностей.

В сделке будет принимать участие еще одна сторона, которая наряду с заемщиком примет на себя обязательства в качестве солидарного должника. Согласно с текущими нормами, поручитель обязуется контролировать исполнение кредитных обязательств должником и помогать ему покрывать долг полностью или частично. Если долг не будет возвращен, именно на поручителя будет возложена задача по погашению кредита.

Обязательства поручителя подтверждаются в письменной форме и служат дополнением к классическому кредитному соглашению. Если в текст договора планируется внести некоторые правки, необходимо направить поручителю соответствующее уведомление и получить его согласие. Если данная рекомендация не исполнена, условия договоренностей изменены не будут.

Поручительство считается завершенным в следующих ситуациях:

- по окончании срока действия соглашения;

- после того как банк полностью получит свои деньги, и при этом не будет иметь никаких претензий;

- при внесении корректировок в текст изначального кредитного соглашения без уведомления поручителя;

- если долг был переведен на другого гражданина, но при условии, что поручитель ничего не знал и не давал своего согласия на подобную рокировку.

Банковская гарантия

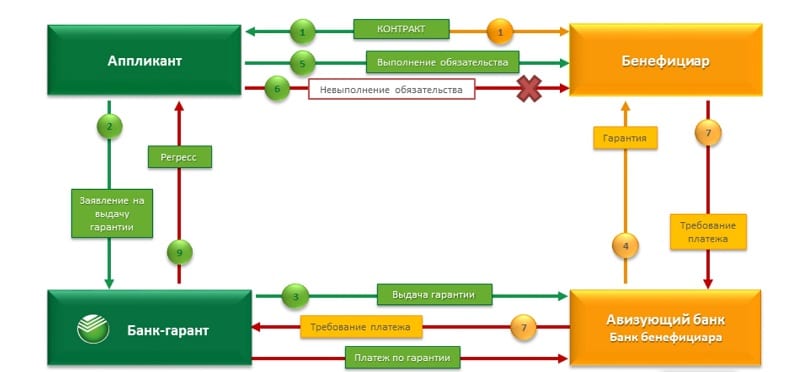

Ключевое назначение банковской гарантии состоит в обеспечении тщательного выполнения всех условий кредитных договоренностей с кредитной структурой (бенефициаром). Согласно с рекомендациями, обозначенными в ст.368 ГК РФ, гарантом в данной ситуации могут выступать финансовые учреждения, а также разнообразные структуры, главная задача которых состоит в предоставлении страховых услуг. Гарантия являет собой одностороннюю сделку, согласно с условиями которой гарант предоставляет письменные заверения бенефициару, в которых обозначает, что готов погасить заранее оговоренный размер долга в той ситуации, если заемщик по каким-то причинам не сможет исполнять свои обязанности.

Гарантии могут быть классифицированы по нескольким параметрам:

- Обеспеченные и необеспеченные. В первом варианте имеет место залоговое обеспечение кредита конкретным имуществом, при условии, что его цена равна размеру займа, а во втором – достаточно обычного обязательства в письменной форме, в котором будут обозначены гарантии возврата суммы задолженности, если заемщик перестанет исполнять свои обязательства по тем или иным причинам.

- Ограниченные и неограниченные. В первом варианте гарантия будет действовать в отношении на некоторой части задолженности. Изначально при выдаче гарантии стороны решают, какую сумму вернет гарант банку в случае материальных сложностей заемщика. В иной ситуации гарант обязуется покрыть полную стоимость долга;

- Персональные (гарантии отдельных лиц или членов какого-либо объединения), кооперативные (обязательства по обеспечению возврата долга главной фирмой в отношении ее функциональных подразделений или филиалов) и государственные (обязательства правительственных структур по банковским ссудам коммерческим структурам, а также общественным организациям или определенным группам населения).

В настоящее время действуют определенные правила, принятые и согласованные на высшем законодательном уровне. Они гласят, что вступление в силу гарантийного обязательства начинается с момента его подписания, но при условии, что гарант получил комиссионное вознаграждение за оказываемую поддержку. Тем не менее, при наличии некоторых обстоятельств сделка может быть отменена:

- Гарантия имеет ограниченный срок действий, по истечении которого стороны решили не продлевать свое сотрудничество.

- Заемщик полностью погасил свою задолженность перед бенефициаром, который, в свою очередь, не имеет никаких финансовых претензий касательно возращенной суммы.

- Бенефициар отказался от своих прав по обеспечению займа дополнительными гарантиями.

Уступка в роли формы обеспечения кредита

В последнее время все чаще пользователи могут столкнуться с таким понятием, как уступка требований, известная также под наименованием цессия. По сути, данная процедура являет собой документально оформленное соглашение, по которому заемщик (цедент) передает свои требования по дебиторской задолженности кредитору для подтверждения обеспечения возвратности полученных средств.

Соответственно с действующими принципами, в обозначенной ситуации банк может использовать полученные средства исключительно для погашения задолженности. Если же будет иметь место ситуация, когда сумма полученных денег превышает размер финансовых обязательств, то разница в обязательном порядке должна быть возвращена цеденту. На практике применяется две формы цессии:

- Открытая форма. Она предполагает, что должник ставится в известность об уступке требований. Исходя из данного способа, должник погашает свои долги непосредственно банку, а не его заемщику.

- Тихая цессия. В данной ситуации должник не знает о переуступке прав требования. Он продолжает выплачивать определенные суммы цеденту, который тут же перечисляет средства банковской организации. Обозначенная методика считается наиболее приемлемой для заемщика, так как позволяет поддерживать достойную деловую репутацию.

Способы обеспечения возвратности кредита

Каждая серьезная банковская структура стремится максимально снизить свои риски при выдаче займов и для этого разрабатывает целый ряд определенных инструментов, которые помогают контролировать должника и при необходимости воздействовать на него.

При этом стоит отметить, что зачастую инструменты воздействия рассматриваются структурой в качестве составляющей части коммерческой тайны, потому никто особо их не афиширует. Впрочем, существуют некоторые общие закономерности, которые часто используются финансовыми учреждениями.

Способы обеспечения банковских кредитов предусматривает применение следующих правил:

- Банки стараются выдавать займы (особенно если речь идет о больших суммах) постоянным клиентам. Случайные заемщики вряд ли смогут получить значительную сумму кредита.

- Нередко банк идет на ограничение сроков займа. Здесь все предельно просто, ведь в случае небольшого срока кредитования, выданные деньги будут возвращены гораздо быстрее, что установит минимальную степень риска.

- Банки проводят политику «пассивной» оценки платежеспособности своих клиентов. Для этого они могут сначала выдавать займы в небольших суммах, постепенно увеличивая их.

- В случае залогового обеспечения кредита кредитор старается воздержаться от тех ценностей, которые признаны неликвидными, имеют видимые дефекты или же не пользуются спросом. Аналогичное решение будет принято и в отношении ценных бумаг, доходность которых вызывает глубокие сомнения.

- Кредитор старается сделать так. чтобы максимально возможное количество займов имели соответствующее обеспечение, тем самым гарантируя себе отсутствие финансовых потерь в случае неуплаты долга.

Формы обеспечения кредита — какие бывают и зачем нужны

Возвратность средств по кредиту гораздо больше заботит кредитора, чем заемщиков. Для неискушенного клиента вообще не ясно, что такое обеспечение и для чего оно требуется. Бробанк разобрал основные формы обеспечения кредита, которые распространены в российских банках, и описал, как они работают.

- Виды обеспечений

- Оформление под поручительство

- Банковская страховка

- Обеспечение кредитования под депозит

- Обеспечение залогом

- Оформление в залог предмета покупки

- Плюсы и минусы залога

- Неустойка

| Макс. сумма | 3 000 000 Р |

| Ставка | От 7,9% |

| Срок кредита | До 5 лет |

| Мин. сумма | 100 000 руб. |

| Возраст | 18-70 лет |

| Решение | За 1 мин. |

Виды обеспечений

Банки выдают заемщикам два вида кредитов: обеспеченные и необеспеченные. С необеспеченными все просто, это большинство потребительских кредитов, которые выдают заемщикам с положительной кредитной историей и хорошей платежеспособностью. Обеспеченные в свою очередь делятся на займы под:

- поручительство;

- банковскую страховку или гарантию;

- залог.

Обеспечительные обязательства в случае неисполнения графика погашения должником дают кредитору право использовать взыскание. Например, реализовать залоговое имущество, истребовать денежную компенсацию у поручителя или страховщика.

| Макс. сумма | 30 000 000 Р |

| Ставка | 6,9% |

| Срок кредита | До 15 лет |

| Мин. сумма | 200 000 руб. |

| Возраст | 20-85 лет |

| Решение | 1 день |

Оформление под поручительство

Поручительство — это способ обеспечения по кредиту, который широко распространен в банковской практике. При этом гарантом возвратности средств может выступать как физическое лицо, так и юридическая компания. Например, им может стать:

- жена или муж заемщика, если они не признаны созаемщиком по данному кредитному договору;

- дееспособные совершеннолетние члены семьи — брат, сестра, сын, дочь, мать, отец;

- посторонние граждане, не состоящие в родстве с заемщиком — коллеги, друзья, бывшие супруги, соседи;

- индивидуальные предприниматели или юрлица.

Гаранта будут проверять с той же тщательностью, как и самого заемщика. Как правило, к нему установлен тот же возрастной ценз от 21 до 65 лет. Очень часто для заемщиков в возрасте от 18 до 21 года требуют оформление поручительства его родителей или опекунов.

В случае неисполнения должником своих обязательств, кредитор вправе переложить исполнение платежей на поручителя в полном или частичном объеме. При этом поручитель может истребовать у должника все суммы понесенных расходов.

Для банка как заемщик, так и поручитель — это солидарные должники. Они оба обязаны перед кредитором до окончания срока действия договора и расчета по долгу.

- С исполнением всех обязательств заемщика перед кредитором.

- При истечении срока действия договора поручительства, который прописан в отдельном соглашении.

- Если сумма по долгу была переведена на третье лицо, а поручитель отказывается за него поручиться.

- При изменении условий по кредиту, если на них не дал свое согласие поручитель.

Если банк пересматривает условия по кредиту: уменьшает или увеличивает процентную ставку, продлевает срок, то он обязан уведомить об этом поручителя. Без его согласия и подписи новый вариант договора не вступит в силу. Условия останутся прежними либо гарант утратит свои обязанности.

Банковская страховка

Банковская гарантия — это односторонняя сделка, в которой гарант, страховщик обязуется выплатить требования кредитора. Она вступает в силу со дня оформления.

Во многих банках разработаны программы кредитования, где предлагают оформить страховку. Если клиент соглашается на это условие, то ему утверждают более низкий процент. А банк получает не прямую гарантию от заемщика, а опосредованную — от страховой компании. Если должник не сможет выплатить кредит, то страховщик сделает это вместо него в полном или частичном объеме.

- Заемщика лично — от смерти, утраты работоспособности, увольнения с работы или сокращения должности в штатном расписании работодателя;

- Предмета залога — от гибели, утраты или ущерба от действий посторонних лиц, стихии или обстоятельств непреодолимой силы.

Страховые выплаты делят на части и прибавляют к ежемесячному платежу. Либо оформляют общей суммой на момент заключение договора кредитования. Заемщик оплачивает полис. Его цена напрямую зависит от числа рисков, которые покрывает страховка.

Страхование залога — обязательная мера, а личное страхование — добровольная. Банк не имеет права принудить заемщика оформить оба полиса.

Важно! Чаще всего страховщик, которого предлагает кредитная организация, предлагает завышенные тарифы. Поэтому самостоятельный поиск страховой компании поможет сэкономить на оформлении полиса и сохранить сниженную процентную скидку при оформлении кредита.

- отклонению заявки на кредита;

- увеличению процентной ставки.

- Закончился срок, на который она была оформлена.

- Кредитору была выплачена вся сумма.

- Кредитор отказался от своих прав по гарантии.

При оформлении банковской страховки в качестве обеспечения по кредиту важно обратить внимание на дополнительные условия. В некоторых банках при досрочном закрытии кредита сумма выплат по страховке не снижается, и платежи продолжают накапливаться.

Обеспечение кредитования под депозит

В российской банковской практике обеспечение кредита под вклад используют не очень часто. Его применяют финансовые организации для увеличения кредитного портфеля. Но в некоторых кредитных учреждениях можно встретить выгодные предложения для вкладчиков, которым предлагают оформить кредит на льготных условиях. Клиенту уже оформлен вклад в данном банке, поэтому по данным программам предусмотрен небольшой пакет документов. Депозит в этом случае выступает в качестве высоколиквидной гарантии возврата долга.

При данном типе кредитования может быть снижена процентная ставка или предоставлены другие бонусы. Например, нет штрафов при досрочном погашении, пересчитывают проценты в сторону снижения при закрытии кредита до истечения половины срока договора и другие варианты.

Обеспечение залогом

- недвижимость;

- право собственности на имущество;

- твердый залог;

- товары в обороте компании;

- ценные бумаги.

При кредитовании физических лиц чаще всего применяют два или три вида залогов: движимое, недвижимое имущество, ценные бумаги. Размер залога всегда превышает сумму заемных средств. Максимум, что может выдать банк — это 80-90 % от рыночной цены предоставленного обеспечения.

- жилые помещения: квартира, дом, дача;

- земельные участки с капитальными постройками или без них;

- нежилые здания.

- аварийную жилплощадь;

- квартиры или дома, которые входят в список под снос;

- недвижимость, где прописаны несовершеннолетние дети.

Займы под залог недвижимости характеризуются хорошими условиями для клиентов. У банка при таком виде кредитования меньше рисков. В случае невозврата заемщиком долга, у кредитора остается имущество, которое он вправе продать.

Банк или другая кредитная организация перед заключением договора проводят оценку залога. Чаще всего клиента склоняют к согласию на сумму в 50-70 % от стоимости обеспечения. При согласии заемщика у кредитора появляется почти двойная гарантия по восполнению собственных активов. При этом банки интересуют только высоколиквидные залоги, которые легко реализовать в случае нарушения долговых обязательств заемщика.

Оформление в залог предмета покупки

Обеспечение возвратности займа под залог предмета покупки используют чаще всего при приобретении жилья или автомобиля. В этом случае до окончательного погашения кредита документы на имущество оформлены на банк. Если заемщик уклоняется от своих обязательств, то кредитор вправе реализовать заложенное имущество и вернуть свои активы.

- Исполнены основные обязательства, которые были обеспечены данным залогом.

- Заложенное имущество было реализовано с торгов.

- Происходит гибель или утрата залогового имущества.

Плюсы и минусы залога

Неустойка

- фиксированных — в виде штрафа;

- процентных — начисляются при просрочке непрерывно, например, 0,1 % или 0,3 % за каждый день.

Неустойку нельзя назвать полноценной гарантией возвратности по кредиту. Так как она еще больше увеличивает сумму долга заемщика, а не сокращает ее. Но с другой стороны она обеспечивает плату банку за тот период, когда не поступает запланированный доход.

Заемщик, по согласованию с банком может применять одно, два или три формы обеспечения возвратности кредитных средств одновременно. Чем больше вариантов гарантий предоставит заемщик, тем большую сумму и на больший срок он может рассчитывать.

Без обеспечений и гарантий очень сложно получить одобрение заемщикам с плохой кредитной историей или низким кредитным рейтингом. У таких клиентов банки чаще всего требуют несколько видов обеспечения. Например, залог и поручительство или страховку и залог. О том, как улучшить свою кредитную историю прочитайте на портале Бробанк. Также здесь можно подобрать варианты кредита без отказа и без поручителей.

Формы и способы обеспечения банковского кредита

При заключении сделок между банком и заемщиком часто возникает необходимость обеспечения кредита, под которым подразумевается гарантированное соблюдение требований сделки. Подобная процедура позволяет финансовому учреждению снизить риски и гарантировать возвращение долга с начисленными процентами.

Обеспечение кредита залогом возможно как движимым, так и недвижимым имуществом. На условиях займа это сказывается лояльно – процентные ставки ниже.

Из этой статьи вы узнаете:

Обеспечительные меры разделяют на несколько групп:

I – виды, которые устанавливают для стороны должника невыгодные последствия на случай нарушения обязательств (в особенности, неустойка);

II – виды, связанные с выделение определенной части, чтобы удовлетворить требования кредитора (удержание, залог);

III – виды, задающие цель привлечения сторонних лиц-поручителей для удовлетворения требований стороны кредитора (гарантии, поручительство).

Порядок исполнения обязательств устанавливает договор, юридическо-правовые акты и требования закона. Сделка должна быть совершена в письменном виде.

В отношении заемщика устанавливают различные санкции:

- возмещение убытков;

- выплата штрафных взысканий, пени.

Если в срок не была возвращена полагаемая сумма, финансовое учреждение имеет право, в соответствии со статьей 811 ГК РФ, начислить проценты.

Виды обеспечения потребительского кредита

Разделяется кредит под обеспечение на два вида:

- основное;

- дополнительное.

Основные формы обеспечения

К основным формам относят:

- залоговое имущество;

- начисление неустойки;

- удержание имущества;

- гарантия от отдельного учреждения; со стороны.

К дополнительным формам можно отнести наличие денежных средств, которые есть на отдельном счете клиента. В данном случае сумма должна быть существенной, чтобы компенсировать возможные финансовые потери кредитора.

Обеспечение залогом

Обеспечение возврата кредита с залогом возможно как с привлечением третьих лиц, так и без них. Залог – эффективный способ выполнения обязательств. Зачастую договор с залогом – обязательное приложение к основному договору.

В договоре (формируется несколько экземпляров) отражают такую информацию:

- стоимостная оценка залогового имущества;

- описание такого имущества;

- права (перечень обязанностей) кредитополучателя и финансового учреждения;

- порядок пользования на период действия договора.

Недвижимое имущество

К этой категории относятся все объекты жилого класса, постройки сельскохозяйственного или коммерческого назначения. Финансовые учреждения не видят как ценный предмет залога единственные жилые помещения – их не всегда можно забрать и выставить на продажу в случае нарушения договорных обязательств.

Если нужно обеспечить заем имуществом, то этот факт отражается в Росреестре. При передаче со своей стороны заемщик должен официально подтверждать свои права. Кроме основной документации, могут потребовать и дополнительную. Также банк часто требует, чтобы собственность была застрахована.

Транспортные средства

Залог автотранспорта – распространенный вариант. Часто в таких случаях ПТС (оригинал) хранится в банковском учреждении, а владельцу на руки выдают копию. Таким образом заемщик не может в полной мере пользоваться заложенной машиной, в частности, сдавать ее в аренду, закладывать, продавать.

Процентные ставки и требования к заемщикам в таком случае стандартные. Свою роль играет положительное кредитное прошлое гаранта.

Оборудование

Передавать оборудование, сельскохозяйственную технику банковскому учреждению можно для того, чтобы получить более лояльные условия соглашения. Таким способом удается минимизировать переплату за счет низких процентных ставок. Подходит данный вариант кредитования для ИП и ООО, которые при возникновении долгов несут несколько видов ответственности в соответствии с ГК РФ.

Передаваемое оборудование не должно быть единственно ценным экземпляром или стационарным – это является существенным препятствием для его последующей реализации. Не менее важно, чтобы все элементы находились в рабочем состоянии, а степень износа соответствовала требованиям банковского учреждения.

Сельскохозяйственные животные

Для получения займа можно сдать сельскохозяйственный скот. Возраст каждого животного не должен быть больше 5 лет. При этом на период кредитования должник должен обеспечить нормальные условия существования для сельскохозяйственного скота. Банковское учреждение периодически занимается проверкой соблюдения условий, требуя справки о наличии соответственной кормовой базы. При убое одного или нескольких животных должна быть проведена равноценная замена. Для проверки численности сельскохозяйственных животных пользуются специальными инвентарными списками, где указаны бирки для каждого животного.

Товарно-материальные ценности (ТМЦ)

Займы под запасы ТМЦ выдают на излишки материалов, сырьевой базы, незавершенного производства или объектов строительства, топлива, покупных полуфабрикатов, готовых продуктов. Сверхнормативные запасы и ценности в пределах нормы предварительно оцениваются финансовых учреждением для пересчета в денежном выражении. Подтверждающим правом выступают накладные, сделки по купле-продаже, отдельные официальные счета.

Дополнительные формы обеспечения

К таким способам можно отнести наличие векселей и права требований по контракту. Ценные бумаги финансовые учреждения принимают без особых проблем и с разрешения заемщика могут списывать платежи в счет погашения. Обеспечительная мера передачи права по остаточной стоимости подразумевает открытие отдельного счета в банке-кредиторе.

Оформление под поручительство

При обращении в банк обеспечение кредита осуществляется и посредством поручительства. Суть заключается в договорном привлечении другой стороны должника. В данном случае «обеспечительный эффект» может действовать на выполнение обязательств в полном или частичном объеме. Число дополнительных должников неограниченно.

Договор поручительства – сделка между стороной поручителя и стороной кредитора. При этом согласие основного должника не требуется. Поручитель несет субсидиарную или солидарную ответственность. Сторона поручителя отвечает в том же объеме, что и сторона должника.

Банковская гарантия

Должник должен дать гарантии банковскому учреждению. Выдача гарантии – особая финансовая услуга. Выдавать ее может страховая организация (гарант) или другое финансовое учреждение. Без желания должника услуга гаранта не предоставляется. Гарантия действительна со дня срока выдачи, ее нельзя отозвать ранее установленного срока. Установленная денежная сумма выплачивается кредитору в 100 % объеме вне зависимости от того, сколько еще должен заемщик.

Право требования к гаранту не может быть использовано как предмет уступки. Банковские гарантии предоставляются по определенным документам.

Уступка прав требования (цессия)

Уступка прав по соглашению устанавливается статьей 12 № 353-ФЗ «О потребительском займе». Здесь подразумевается передача денежной задолженности третьим лицам. Наиболее практикуемый вариант – привлечение коллекторских компаний.

Возможные причины продажи долгов:

- кредитная организация находится на грани банкротства;

- тело кредита выплачено, но в погашении процентных ставок возникли проблемы;

- наличие просроченной задолженности по кредиту.

Денежный депозит

Процедуру оформления ссуды упрощает наличие депозита. Здесь скрывается выгода как для заемщика, так и для кредитора. Финансовое учреждение может предложить значительно низкие процентные ставки.

Страхование

Выдача ссуды для финансового учреждения сопряжена с некоторыми рисками. Должник может заболеть, попасть под сокращение, потерять трудоспособность, умереть. Чтобы снизить вероятность риска, кредитор предлагает оформить страховку:

- на имущество;

- в случае потери работы;

- на жизнь;

- в случае потери трудоспособности.

В соответствии с юридическо-законодательными актами РФ, подобное страхование не обязательно. Исключением являются случаи при залоговом кредитовании. Застрахованный кредит выгоден для банковского учреждения тем, что при возникновении страхового случая, потери компенсирует страховая компания.

Неустойка и штрафные санкции

Во многих договорах встречается неустойка – относится к наиболее применяемому способу. Подобное средство представляет собой упрощенный способ компенсации потерянных средств.

Под неустойкой понимают определенную денежную сумму (обремененное имущество), которую заемщик должен передать кредитору на случай нарушения обязательств.

Устанавливается с такими нюансами:

- достаточно факта нарушения обязательств (банковскому учреждению не нужно доказывать принесенные убытки);

- всестороннее регулирование по условиям соглашения с определением порядка и размера.

Обеспечение потребительского кредита дает большие шансы заемщику получить желаемую ссуду. Регулируются условия на уровне закона – ФЗ № 395-1 «О банках и банковской деятельности» в актуальной версии от 02.12.1990 г., статья 33 (обновленная редакция от 06.06.2019 г.). Пользоваться таким способом гарантий могут физлица и юрлица с обязательным отражением требований в договоре.

Окончила МГУ им. М.В. Ломоносова по специальности журналистика. Несколько лет проработала автором в ведущих финансовых изданиях — ПРАЙМ, ТАСС и других известных в РФ компаниях.

Источник http://znatokdeneg.ru/terminologiya/vidy-obespecheniya-kredita.html

Источник https://brobank.ru/obespechenie-kredita/

Источник https://unicom24.ru/articles/obespechenie-bankovskogo-kredita