Обзор брокера Сбер

Сбер — второй российский брокер по количеству пользователей и, пожалуй, первый по числу отрицательных отзывов. Как брокер «зеленый» банк привлекает прежде всего наследственной репутацией и простотой старта: открыть брокерский счет можно прямо из приложения «Сбербанк онлайн».

Главное Hide

Увы, сразу после создания счета фирменная простота заканчивается и начинаются сложности. Для торгов доступен только фондовый рынок РФ, что в наше время удовлетворит разве что идейного патриотичного инвестора. Комиссии на практике больше, чем у конкурентов, хотя проплаченные отзывы рекламируют обратную ситуацию. И наконец, фирменный инструмент может просто блокировать проведение операций в пиковые часы.

Тем не менее и на Сбер инвестиции находится свой клиент. Для тех, кто хочет открыть счет без возни с документами, не нуждается в многоступенчатых интерактивных графиках и ищет простое приложение для торговли с минимумом лишней информации, этот брокер всегда будет привлекательнее профессиональных инструментов от ВТБ и Тинькофф. Посмотрим, что может предложить брокер Сбер пользователю в 2021 году.

Основные сведения

Сбербанк предоставляет полный выход на основной рынок Московской биржи с доступом ко всем финансовым инструментам. Кроме того, клиенты могут торговать фьючерсами и опционами (срочный рынок) и участвовать в торгах внебиржевого рынка: покупать расписки ДЕПО, акции ETF и еврооблигации.

Доступ к американскому рынку заявлен на сайте как эксклюзивная возможность для квалифицированных инвесторов, но на октябрь 2021 года Сбер инвестиции все еще доступны преимущественно внутри России.

Для доступа к счету и торгам брокер дает собственное приложение — «Сбербанк Инвестор». Регистрация и доступ к инструментам полностью бесплатны. Приложение идет с минимальным пакетом информации и помощи: нет общих рассылок, очень слабая внутренняя аналитика, необученная техподдержка, посмотреть индикаторы нельзя. Опытные инвесторы могут с данными Сбербанка работать в сторонней системе QUIK — это оптимальное решение для тех, кто активно торгует на российском рынке и доволен тарифами Сбер инвестиций.

Из дополнительных функций Сбер дает готовые инвестиционные решения с тремя стратегиями на выбор — от консервативной до рисковой. Подсказки по акциям показываются с учетом выбранной стратегии, о чем важно помнить, если вы ставите приложение для знакомства с российским рынком и инвестиционными инструментами.

Тарифы брокера Сбербанк Инвестиции

Тарифные условия остаются одинаковыми при работе через официальное приложение «Сбербанк Инвестор» и сторонний сервис QUIK. Доступно два тарифа:

- «Самостоятельный». Без дайджеста по инвестициям и доступа к внутреннему сервису для обзора Сбер инвестиций.

- «Инвестиционный». С регулярной рассылкой на электронную почту и доступом к информационному порталу SberCIB Investment Research с аналитикой по текущей ситуации, ежедневными прогнозами, пятничными обзорами трендов, долгосрочными стратегиями и т. д.

Комиссия по самостоятельному тарифу для малого брокера (ежедневная торговля до миллиона рублей) — 0.06 %. Если сумма сделок за день превышает миллион, комиссия понижается до 0.035 %. За порогом в 50 млн комиссия достигает абсолютного минимума в 0.018 %.

Пользователи тарифа «Инвестиционный» платят фиксированную комиссию 0.3 % независимо от объема ежедневной торговли.

Как открыть брокерский счет в Сбербанке

Брокерский счет — это основной рабочий инструмент для трейдера, который дает доступ к торговым площадкам. Помимо денежных средств, такой счет будет хранить приобретенные активы как виртуальный кошелек.

Открыть счет в Сбере можно удаленно, если вы не собираетесь торговать акциями самостоятельно. Никаких специальных требований нет, достаточно иметь средства для торговли и желание. Создать счет и передать его под контроль работников банка можно несколькими способами:

- сервис «Сбербанк Онлайн»;

- сайт «Сбербанк Управление Активами»;

- приложение «Сбербанк Инвестор».

«Управление Активами» — удобная опция для регистрации брокеров, которые не являются клиентами Сбербанка. Зайти на сайт можно через «Госуслуги», так что ходить в офис для начала инвестирования необязательно.

Дистанционная регистрация в Сбербанк Инвестициях на высоком уровне, но вот в чем подвох: проводить самостоятельные операции с акциями Сбер разрешает только после личного подписания договора. Таким образом, для активных инвестиций посетить ближайший офис все же придется.

Как открыть индивидуальный счет

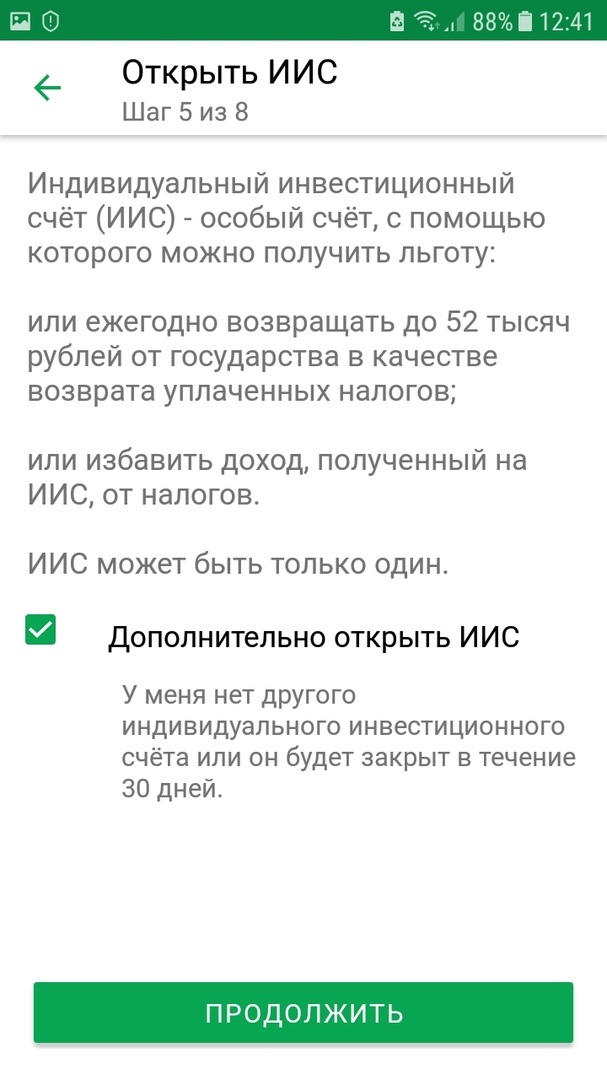

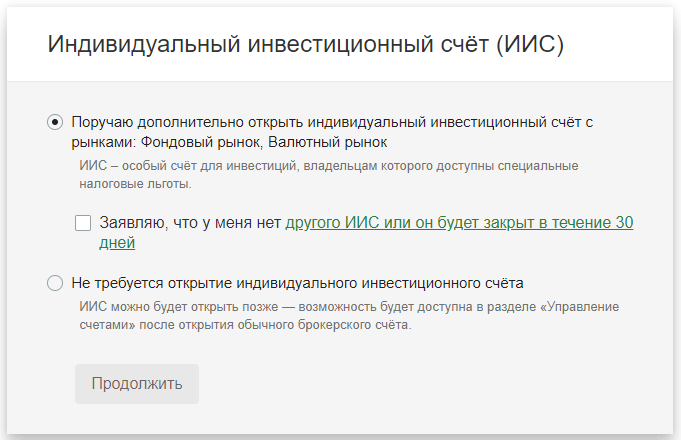

Индивидуальный инвестиционный счет, или ИИС, — это особый счет для физических лиц со льготными условиями и отложенным налогообложением, который позволяет сохранить больше денег на биржевых операциях. Малые брокеры пользуются налоговым вычетом до 52 тысяч рублей в год, а опытные трейдеры получают еще больше выгоды, выбирая полный вычет на налог в 13 %, который становится доступен через 3 года после открытия счета.

При дистанционной регистрации Сбербанк Инвестиции самостоятельно предлагает завести счет ИИС при регистрации любого типа брокерского счета. Чтобы получить ИИС через сервисы Сбербанка, достаточно не иметь активного ИИС, или использовать индивидуальный счет, который будет закрыт в течение 30 календарных дней. Создавать второй ИИС для постоянного пользования нельзя.

Как пополнить счет

Положить деньги на счет СберИнвестиции можно любым удобным способом, включая конкурирующие банки. Делать переводы можно в рублях, евро, долларах США, швейцарских франках и английских фунтах.

Наиболее выгодные опции:

- Приложение «Сбербанк онлайн». Во вкладке «Инвестиции и пенсии» доступен платеж «Брокерский счет» с выбором типа счета и валюты. Ежедневный потолок операций — миллиард рублей в сутки, среднее время перевода — до 2—3 минут (заявлено до 5 минут).

- Интернет-банк от Сбера. Те же условия и суточные лимиты, для подтверждения операции обязателен доступ к мобильному телефону для СМС-подтверждения.

- Офис Сбербанка. Нет лимитов на ежедневные переводы, срок зачисления — до часа.

Подводные камни неочевидные, но предсказуемые: в пиковые дни и праздники обслуживание может замедляться. Однако по факту перегрузки больше влияют на функционал биржевого приложения, а «зависания» средств между счетами длятся не более 10—30 минут.

Как вывести деньги

Заявки на вывод денег в приложении «СберИнвестор» принимаются круглосуточно, опция доступна во вкладке «Портфель». Это самый удобный способ, так как можно сразу посмотреть доступную сумму для вывода и не требуются дополнительные средства аутентификации.

Внимание: доходы от продаж доступны только после завершения расчетных операций на торговой площадке, то есть на 1—2-й рабочий день после сделки.

Кроме того, в Сбер инвестициях можно вывести деньги:

- По телефону. Вывод доступен в рабочее время банка, но не раньше 9:35 и не позднее 5 минут до закрытия. Оператору потребуется СМС-код или пароль из кодовой таблицы — специального инструмента идентификации для трейдеров, которые торгуют через Сбер по телефонной линии.

- Через QUIK. В меню «Расширения» выберите верхнюю вкладку «Неторговые поручения» и подменю «Вывод ДС», затем вручную введите данные операции и пройдите СМС-подтверждение.

Среднее время зачисления средств — 2—5 часов. Звонить в техподдержку можно начинать, если транзакция не завершилась за 2—3 рабочих дня. Также нужно учитывать, что при выводе банк может автоматически вычитать сумму налога.

Вывести средства с ИИС можно только однажды — при закрытии счета. Так работают не только Сбер инвестиции, но все индивидуальные инвестиционные счета в России.

Как закрыть брокерский счет в Сбербанке

Чтобы закрыть брокерский счет, нужно ликвидировать все активы, отправить доступные финансы на вывод и дождаться завершения операций. После этого брокер одобрит заявку на вывод, если на счете нет активных долгов.

На данный момент Сбер инвестиции не дают возможности закрыть счет брокера через приложение. Оставить заявку можно на общей горячей линии Сбербанка (номер 900). Это самый быстрый и простой способ. Если не получается дозвониться до горячей линии, можно посетить точку брокерского обслуживания в вашем городе лично. Этот вариант будет также удобен пользователям, у которых еще остались акции на счете и нужно их продать, но нет доступа к приложению.

Обратите внимание: обычные офисы Сбербанка не занимаются закрытием брокерских счетов, через сайт «Сбербанк Онлайн» или терминал этого сделать нельзя!

Условия по закрытию ИИС практически не отличаются. У трейдера не должно оставаться долгов, активных сделок, открытых и необеспеченных позиций. Все расчеты по сделкам должны быть закончены на момент подачи заявки. Главное различие — в формате вывода: при ликвидировании ИИС одновременно заполняется заявка на перевод денежных средств на банковский счет. Активным трейдерам рекомендуется закрывать ИИС хотя бы через 3 года после открытия, чтобы воспользоваться правом на максимальный налоговый вычет.

Сбербанк Инвестор: все тонкости — как пользоваться, с чего начать и как заработать

Сегодня на рынке брокерских услуг Сбербанк позиционирует себя как один из самых надёжных посредников на фондовой бирже. Узнаем из статьи, что такое «СберИнвестор», как торговать на рынке при помощи этого сервиса и какие финансовые инструменты можно покупать через него.

СберИнвестор — с чего начать

Торговая платформа «Сбербанк Инвестор» — это приложение от Сбера, которое предоставляет клиентам доступ к аналитической информации по ценным бумагам и проведению собственных операций на бирже. Например, с его помощью можно покупать и продавать ценные бумаги различных компаний без посещения офиса Сбербанка.

Регистрация и авторизация

Перед тем как войти в «Сбербанк Инвестор», для начала стоит зарегистрироваться в приложении. Для этого его нужно установить на мобильный телефон или компьютер. Если у вас уже есть инвестиционный счёт в банке, то для входа в личный кабинет потребуются логин (код брокерского счёта) и пароль. Если же брокерский счёт ещё не создан, тогда необходимо открыть его через приложение «Сбербанк Онлайн» и подтвердить номер телефона.

Что касается авторизации, то по умолчанию приложение «Сбербанк Инвестиции» будет требовать вход по логину и паролю. Однако есть также возможность установить авторизацию по отпечатку пальца Touch ID, если ваш смартфон поддерживает данную функцию. Это позволит заходить в свой личный кабинет одним прикосновением.

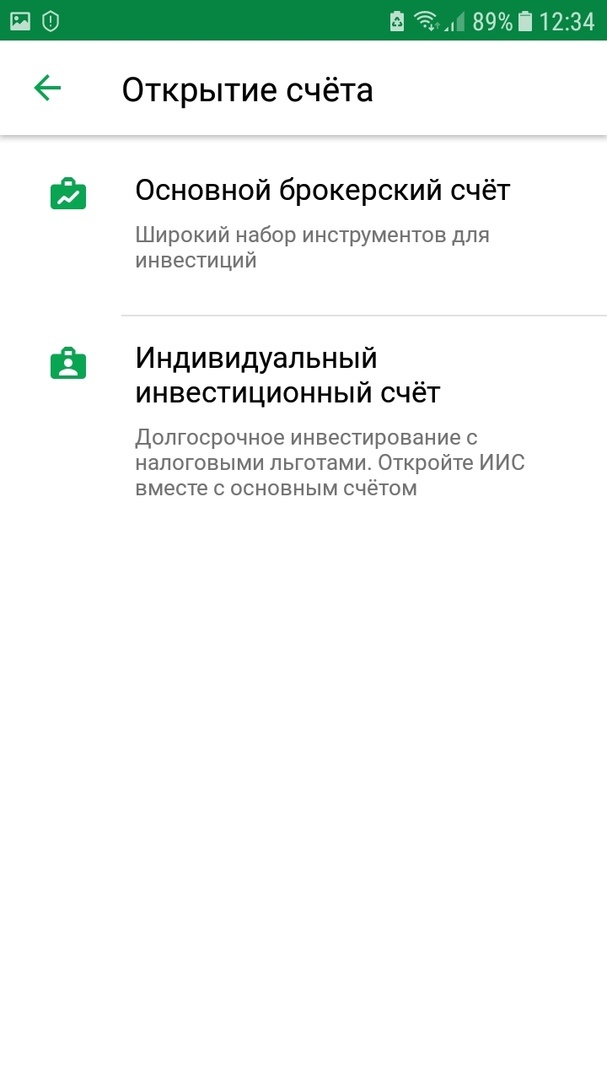

Открытие брокерского счёта

Чтобы открыть брокерский счёт без похода в отделение банка, стоит воспользоваться приложением «Сбербанк Онлайн».

- На главном экране приложения выберите в меню «Прочее» и раздел «Брокерское обслуживание».

- На новой странице нажмите кнопку «Открыть брокерский счёт».

- Выберите тарифный план.

- Укажите банковский счёт для вывода средств.

- Ознакомьтесь с договором брокерского обслуживания и подтвердите его заключение.

После этого Сбербанк в течение 1—5 дней пришлёт вам уведомление об открытии брокерского счёта.

Индивидуальный инвестиционный счёт (ИИС) — специальный счёт для торговли ценными бумагами на бирже с льготным налоговым режимом, которым инвестор управляет самостоятельно. Клиент может выбрать либо возможность возврата до 52 000 руб. в год от суммы инвестиций, если платит НДФЛ, либо освободить инвестиционный доход от уплаты налога в 13%.

Для открытия ИИС начинающему инвестору необходимо будет:

- Войти в личный кабинет Сбербанк Онлайн.

- Нажать на кнопку «Прочее» и выбрать раздел «Брокерское обслуживание».

- Перейти во вкладку «Открыть счёт» и указать разновидность счёта «Индивидуальный инвестиционный счёт».

- Выбрать тарифный план.

- Ознакомиться с условиями договора и подтвердить своё согласие.

Внимание! Открыть ИИС в «Сбербанк Онлайн» возможно только в том случае, если у вас есть подтверждённая учётная запись на портале Госуслуг.

Какой тариф выбрать и как изменить

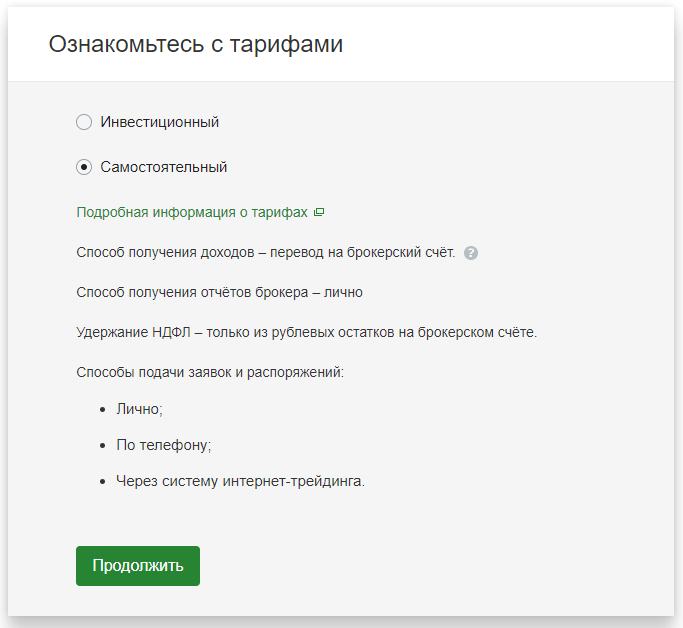

Прежде чем начать торговлю, инвестору важно определиться с одним из двух тарифных планов от Сбербанка — выбрать «Самостоятельный» или «Инвестиционный». По умолчанию при регистрации для клиента всегда устанавливается тариф «Инвестиционный».

Рассмотрим комиссии и тарифы в «Сбербанк Инвестор».

Ежедневный объём сделок на фондовом рынке Мосбиржи

Самостоятельный

Инвестиционный

Комиссия

до 1 000 000 руб.

1 000 000—50 000 000 руб.

от 50 000 001 руб.

Ежедневный объём сделок, поданных по телефону

Комиссия

250 001—1 000 000 руб.

1 000 000—50 000 000 руб.

от 50 000 001 руб.

Ежедневный объём сделок на валютном рынке Мосбиржи

Комиссия

До 100 000 000 руб.

От 100 000 001 руб.

Ежедневный объём сделок на срочном рынке Мосбиржи

Комиссия

За совершение срочных сделок

За принудительное закрытие позиций

Если вы намерены сменить тарифный план с «Инвестиционного» на «Самостоятельный», то для этого вам потребуется зайти в «Сбербанк Онлайн» и выбрать раздел «Брокерское обслуживание». Затем нажать на «Редактировать», чтобы поменять тариф. На телефон придёт СМС с кодом для подтверждения. В течение двух дней произойдёт смена тарифного плана.

Где и как скачать приложение Сбербанк Инвестор

Подать заявку в Сбербанк на открытие инвестиционного счёта можно дистанционно. Достаточно открыть приложение «СберИнвестор». Оно работает как на мобильных телефонах под управлением операционных систем iOS и Android, так и на компьютерах с системой Windows.

Для Андроид

Как скачать «Сбербанк Инвестор» на телефон:

- Скачать приложение «Сбербанк Инвестиции» для Android можно в Huawei AppGallery и Xiaomi GetApps.

- После загрузки приложения на Android запустите установку.

- Готово! Можно открывать «Сбербанк Инвестор».

В связи с санкциями сегодня мобильное приложение СберИнвестор недоступно для скачивания в Google Play. Однако если у вас уже было установлено приложение для инвестиций от Сбербанка, то никаких ограничений по использованию сервиса у вас не возникнет.

Для Windows

Если инвестор планирует совершать торги с ценными бумагами на бирже через компьютер, то в этом случае ему потребуется «Сбербанк Инвестор» для ПК. Необходимо будет установить торговый терминал QUIK.

Как зайти в «Сбербанк Инвестор» на компьютере:

- Перейдите на сайт Сбербанка и скачайте программу. Логином для входа в систему «Сбербанк Инвестор QUIK» считается код инвестора, полученный автоматически от брокера при открытии инвестиционного счёта.

- При первом входе в программу потребуется установка пароля.

- После ввода пароля вам на смартфон в SMS поступит пароль. Введите его, и программа будет запущена.

Важно! Скачать приложение «Сбербанк Инвестор» на ноутбук можно, но авторизация по логину и паролю будет недоступна в случае использования Windows XP или более старых версий системы.

На Айфон

Скачать приложение СберИнвестор на iPhone можно только через AppStore. Однако сейчас нельзя установить сервис из данного магазина приложений из-за санкций. Чтобы обойти это ограничение, Сбербанк предлагает клиентам скачать приложение iQUIK X из AppStore. После установки можно войти в личный кабинет под логином и паролем, которые использовались ранее для входа в «Сбербанк Инвестор Онлайн».

Как зарабатывать на инвестициях в Сбере — инструменты

Сбербанк в рамках своего брокерского обслуживания предлагает клиентам торговые операции на Московской и Санкт-Петербургской биржах. Рассмотрим, какие виды инвестиционных инструментов можно купить через «Сбербанк Инвестор».

Акции

Акция — долевая ценная бумага, дающая право на получение части прибыли компании в виде дивидендов, а также на часть её имущества в случае банкротства.

Инвестор может заработать на акциях двумя способами: продать бумагу дороже её покупки и/или получить дивиденды.

В «Сбербанк Инвестор» клиент имеет право купить акции российских и иностранных компаний, в том числе акции голубых фишек.

Голубые фишки — акции крупных и надёжных в своей отрасли компаний со стабильными показателями доходности. К голубым фишкам на российском рынке относят Яндекс, Газпром, Лукойл и др.

Облигации

Облигация — эмиссионная долговая ценная бумага, владелец которой имеет право получить от эмитента (того, кто её выпустил) номинальную стоимость бумаги в заранее установленный срок.

Получить доход по облигации можно так же, как и по акциям: за счёт курсовой разницы бумаги и/или получения купонных выплат.

На российском фондовом рынке торгуются государственные, корпоративные и муниципальные облигации. При этом эмитентом может быть как российское государство и отечественные компании, так и иностранные. Почти все торгуемые на бирже облигации доступны клиентам в приложении «Сбербанк Инвестор».

ETF и БПИФы

ETF представляет собой биржевой инвестиционный фонд, вкладывающий капитал инвесторов в акции, облигации, драгоценные металлы, валюту и т. д.

БПИФ — это почти аналог ETF-фондов с той разницей, что зарегистрирован он на территории России, а не за рубежом.

Если у инвестора нет возможности самостоятельно анализировать и вкладывать деньги в различные финансовые активы, ему лучше будет выбрать биржевой фонд. Вкладывая в соответствующие фонды, инвестор взамен получает пай или акцию. Затем уже аналитики Сбербанка управляют капиталом клиента с целью повышения стоимости его доли. Инвестор зарабатывает на курсовой разнице между ценой покупки и продажи своей акции.

ETF и БПИФы различаются между собой тем, в какие активы инвестируются деньги. Одни фонды могут специализироваться только на акциях российских компаний, другие — на облигациях иностранных эмитентов и т. д. Помимо этого, фонды различаются по уровню риска и потенциальной доходности.

Среди доступных для покупки паев в приложении «Сбербанк Инвестор» есть фонды «Российские облигации», «Сбалансированный», «Природные ресурсы», «Финансовый сектор» и многие другие. Что касается ETF, клиенты Сбербанка имеют право купить акции фондов «Казначейские еврооблигации USD», «FinEx Gold ETF USD» и др.

Другие продукты

Помимо вышеперечисленных инструментов, инвесторам Сбербанка доступны фьючерсы, опционы и даже индексы (РТС, Московской биржи).

Внимание! С 1 октября 2021 года в силу вступили изменения в ФЗ № 39 «О рынке ценных бумаг». Теперь неквалифицированные инвесторы не смогут торговать производными финансовыми инструментами (фьючерсами, опционами), если не пройдут специальное тестирование. В случае отказа от прохождения теста в приложении брокера или торговом терминале будет отображаться сообщение «Сделка невозможна».

Что касается квалифицированных инвесторов, Сбербанк отдельно для такой категории опытных инвесторов предлагает купить инвестиционные облигации, структурные ноты и ценные бумаги, обращающиеся на внебиржевых рынках.

Пополнение счёта в СберИнвестор

Основной способ пополнения брокерского счёта в «СберИнвестор» — воспользоваться мобильной или веб-версией «Сбербанк Онлайн».

Если пополнять счёт через мобильное приложение, то всё, что необходимо сделать, — это зайти в само приложение, выбрать в меню пункт «Инвестиции» и раздел «Брокерский счет». Указать сумму пополнения и банковский счёт, откуда должно произойти списание средств.

Пополнение через сайт предполагает иной порядок действий:

- Зайдите на веб-версию «Сбербанк Онлайн». В левой части экрана нажмите на «Инвестиции и пенсии» и перейдите на выбранный брокерский счёт.

- Нажмите на кнопку «Пополнить счёт».

- Заполните поручение на пополнение брокерского счёта или ИИС.

- Нажмите «Подтвердить кодом из СМС».

- Введите код из СМС в специальное окно на экране.

- Ожидайте зачисления средств. Процесс перевода денег занимает пару минут.

Важно! Перевод на инвестиционный счёт иностранной валюты доступен только с валютного банковского счёта. При этом пополнять таким образом можно только брокерский счёт. Зачисление на ИИС доступно исключительно в рублях.

Как покупать и продавать

Чтобы купить ценную бумагу в «СберИнвестор», необходимо открыть вкладку «Рынок» и выбрать интересующую вас секцию финансовых инструментов (акция, облигация, валюта, фьючерс, опцион, индексы, фонды).

Если, например, вас интересуют акции Газпрома, то нажмите на категорию «Акции» и в выпадающем списке найдите бумагу газовой компании.

Иногда для скорости и удобства можно в поиске вписать название компании, и её акции мгновенно отобразятся на экране.

При выборе акции вы также увидите её цену, информацию об эмитенте, историю котировок и многое другое. Внизу экрана отобразится кнопка «Купить». Нажмите на неё, пропишите количество акций / лотов, желаемых к покупке, и подтвердите финансовую операцию кодом из СМС. После этого инвестиционная заявка будет зарегистрирована и ожидать своего исполнения.

Важно! На фондовых биржах акции всегда торгуются лотами. Один лот может включать в себя как одну, так и 100 акций. Это значит, что инвестор не сможет купить количество акций меньше, чем прописано в одном лоте.

Как продать акцию?

Что касается продажи акции Газпрома, то вам вновь потребуется зайти в приложение «СберИнвестор», открыть инвестиционный портфель и выбрать нужную акцию для продажи. Выбрав ценную бумагу, внизу экрана нажмите на кнопку «Продажа». Также пропишите количество акций / лотов к реализации на рынке и подтвердите операцию кодом из СМС. Заявка вновь уйдёт в статус «Ожидание». Всё, что остаётся инвестору, — дождаться исполнения торговой операции.

Важный момент! При продаже каждая бумага обладает своим режимом расчётов (Т0, Т+1, Т+2), где указано через какое количество рабочих дней деньги после продажи поступят на инвестиционный счёт.

- Режим Т0 присвоен корпоративным облигациям. Продав такие облигации, инвестор мгновенно получает деньги.

- Режимом расчётов Т+1 обладают облигации федерального займа (ОФЗ). Денежные средства от продажи поступят только на следующий торговый день.

- Самый долгий период ожидания имеют владельцы акций, депозитарных расписок, ETF и еврооблигаций. Их режим расчётов Т+2, то есть средства с продажи будут переведены на счёт инвестора только через 2 торговых дня.

Как выводить деньги из Сбербанк Инвестор

Процесс снятия средств с брокерского счёта в Сбербанке достаточно прост. Открыв мобильное приложение «СберИнвестор», перейдите в раздел «Мои счета». Выберите интересующий вас инвестиционный счёт (брокерский или ИИС), нажмите на кнопку «Вывести» и укажите сумму для вывода средств из «Сбербанк Инвестор». В конце подтвердите вашу заявку кодом из СМС, которое поступит вам на номер телефона.

Операция частичного вывода с ИИС недоступна. Деньги можно вывести, указав полную сумму на счёте. При этом будет инициирован процесс закрытия счёта. И если это закрытие досрочное (срок открытия счёта меньше трех лет), то инвестор теряет право на все налоговые льготы. Более того, он обязан вернуть государству совокупный размер льгот, которыми он успел воспользоваться, проводя операции через ИИС.

По причине ввода санкций со стороны США Сбербанк не может проводить валютные операции с 13 апреля 2022 года. Соответственно, российские инвесторы больше не имеют возможности покупать валюту на фондовой бирже.

Как правило, дивиденды поступают на тот же брокерский счёт, с которого была произведена их покупка. Однако можно обратиться к брокеру с письменным заявлением и попросить, чтобы перечисление дивидендов шло на любой указанный вами банковский счёт.

Чтобы установить стоп-лосс, зайдите в «СберИнвестор», выберите ценную бумагу и внизу экрана нажмите кнопку «Продажа». Пропишите максимальное ценовое снижение позиции, после которой необходимо немедленно продать инвестиционный инструмент.

Как открыть брокерский счет в Сбербанке: пошаговая инструкция и условия пользования

Кандидат экономических наук. 20 лет преподаю финансы и инвестиции в университете. Инвестирую на фондовом рынке.

Первое, что должен сделать начинающий инвестор, – это открыть брокерский счет, который дает возможность совершать сделки купли-продажи с ценными бумагами, производными финансовыми инструментами и валютой. В рейтинге по числу зарегистрированных клиентов, который ежемесячно составляет МосБиржа, вторую строчку занимает Сбербанк (не так давно его обогнал Тинькофф Банк). В статье рассмотрим, как открыть брокерский счет в Сбербанке и как им пользоваться.

Почти 2 млн человек выбрали Сбербанк в качестве посредника на бирже. Причины такие же, по каким люди несут свои деньги в этот банк даже при условии минимальных процентов, – надежность. Этот критерий имеет большое значение, потому что никакой страховки от банкротства или отзыва лицензии брокерской компании в России нет.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Но прежде чем подписать договор, изучите подводные камни. Не всем инвесторам подойдет Сбербанк в качестве брокера, и лучше об этом узнать до того, как переведете ему деньги. В статье я постараюсь показать все достоинства и недостатки. Ориентироваться буду на собственный опыт – в моей семье один из счетов открыт именно в Сбербанке и я регулярно покупаю на нем ценные бумаги.

Способы открытия счета

Одним из преимуществ открытия счета в Сбербанке является возможность сделать это онлайн: с телефона в мобильном приложении или в личном кабинете “Сбербанк Онлайн” с компьютера. Рассмотрим пошаговую инструкцию и моменты, на которые обязательно надо обратить внимание при заполнении форм.

Через мобильное приложение

Для подачи заявки необходимо установить мобильное приложение банка на свой смартфон. Это возможно, если вы являетесь пользователем продуктов Сбербанка. Далее пошагово разберем процесс.

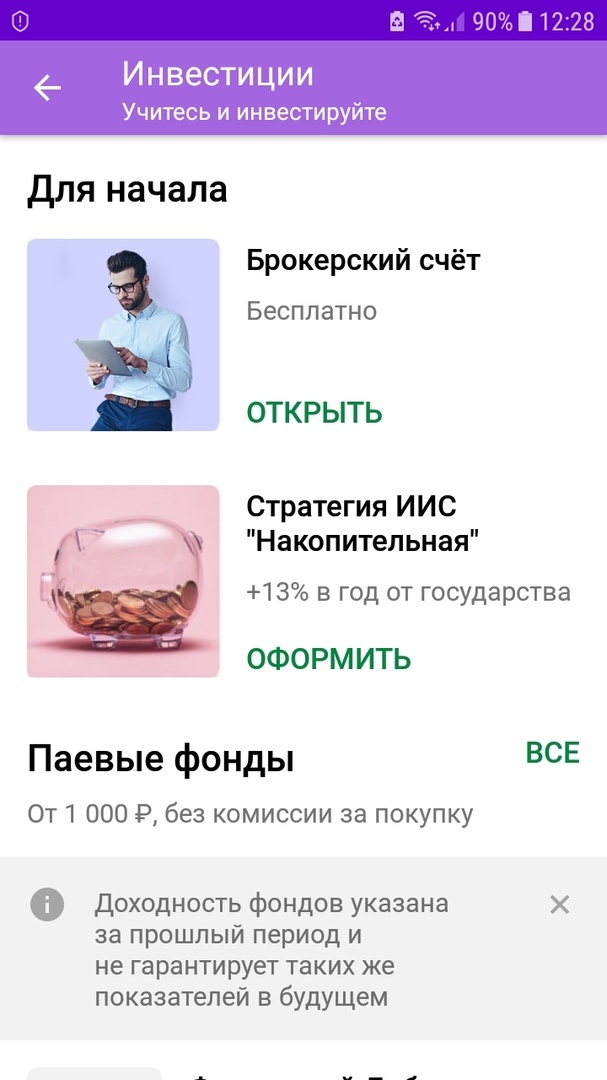

Шаг 1. Во вкладке “Инвестиции и пенсии” выберите “Брокерский счет”. Вам будут предлагать купить паевые фонды, пенсионные продукты и участие в стратегии доверительного управления. Если вы хотите самостоятельно управлять своими деньгами, то не выбирайте другие предложения.

Шаг 2. Выберите между основным брокерским и индивидуальным инвестиционным счетами. Банк на этом этапе предупредит о рисках и об отсутствии страховки.

Шаг 3. Подтвердите свои персональные данные, страну рождения и налоговый статус. Они подгружаются автоматически.

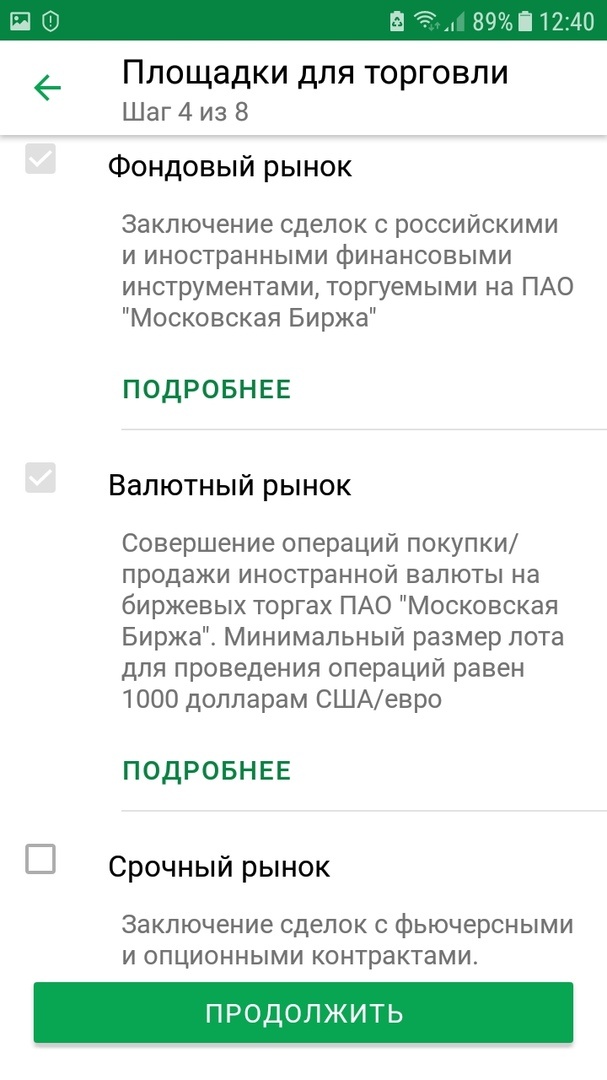

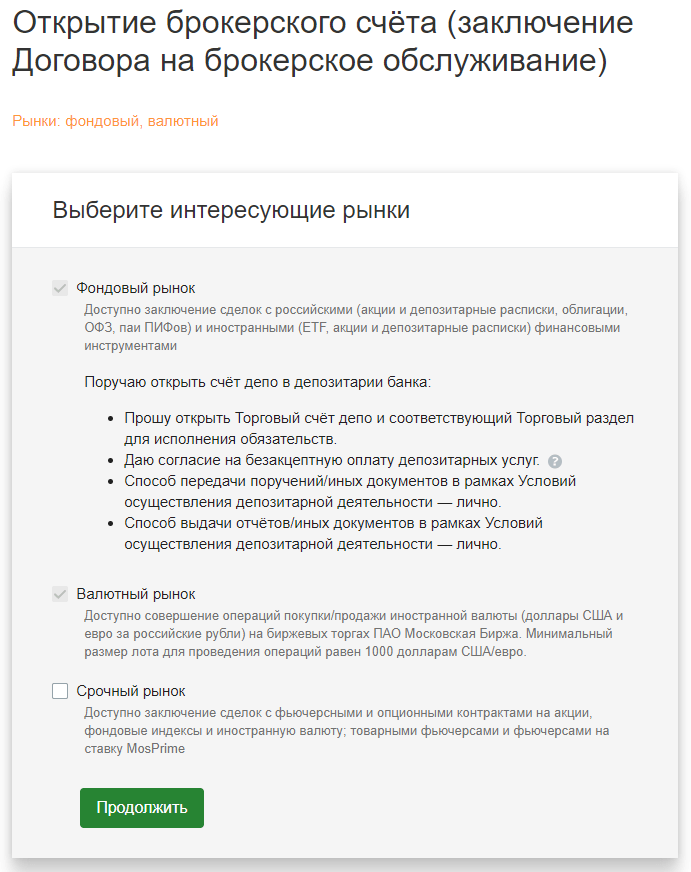

Шаг 4. Выберите площадки для торговли. По умолчанию стоят галочки на фондовом и валютном рынках. Рекомендую там их и оставить. Срочный рынок – это торговля фьючерсами и опционами. Не стоит туда лезть без специальных знаний. В любой момент можно подключиться к возможности торговать на срочном рынке уже после заключения договора.

Шаг 5. Если вам нужен ИИС, он подключается на этом этапе. Если нет, то уберите галочку в поле. Обратите внимание, что может быть только один ИИС (если у другого брокера вы его уже имеете, то обязаны закрыть в течение 30 дней).

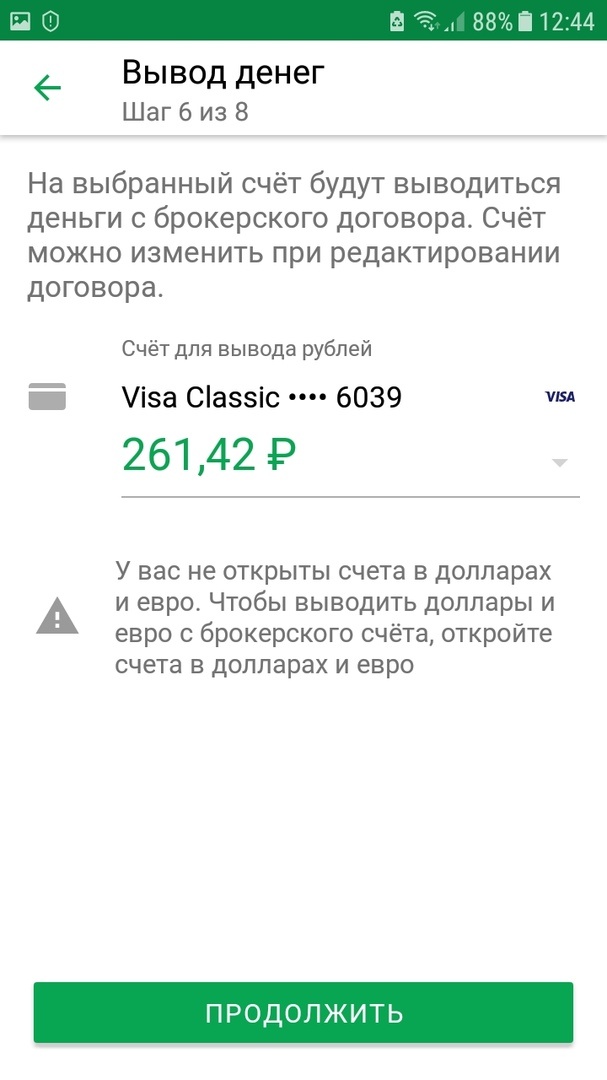

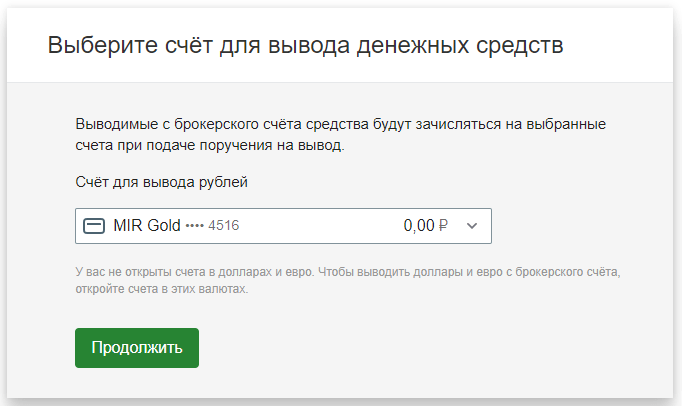

Шаг 6. Выберите счет, на который будут выводиться деньги в случае успешной продажи ценных бумаг с прибылью.

Шаг 7. Подтвердите свои контакты для связи: телефон и электронную почту.

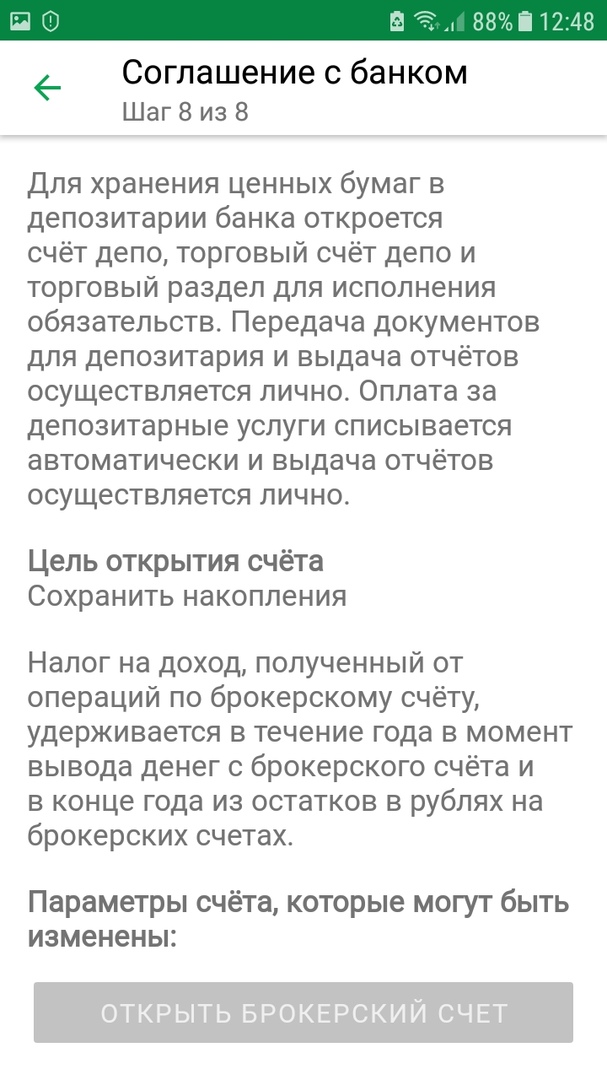

Шаг 8. Внимательно прочитайте соглашение с банком и поставьте галочку в поле о согласии с условиями договора. Нажмите кнопку “Открыть брокерский счет”.

Обратите внимание на параметры, которые вы можете изменить:

- Тариф по умолчанию установлен на “Инвестиционный”. В статье далее мы разберем особенности еще одного – “Самостоятельный”. Определитесь, какой подходит именно вам.

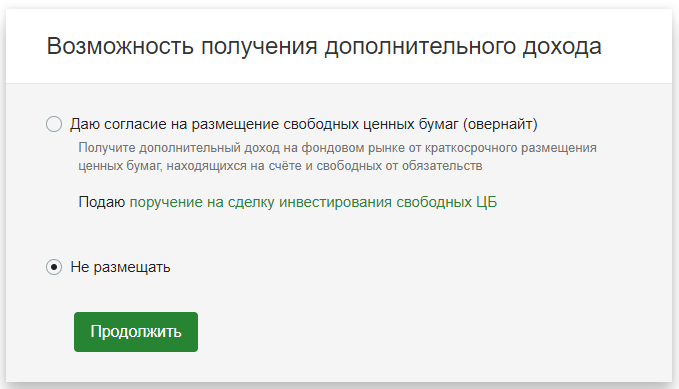

- Автоматически подключена опция овернайта – размещения ваших ценных бумаг в ночное время для получения дополнительного дохода. У таких операций есть риски, поэтому вы должны четко понимать, нужно ли вам отдавать свои акции и облигации кому-то в долг.

Через “Сбербанк Онлайн”

Открыть брокерский счет можно через “Сбербанк Онлайн”. Разберем этот процесс пошагово.

Шаг 1. Выберите вкладку “Прочее” и “Брокерское обслуживание”. Нажмите “Открыть брокерский счет”.

Шаг 2. Выбор торговых площадок (фондовый, валютный, срочный рынки), проставив галочки в соответствующих полях.

Шаг 3. Выбор тарифа: инвестиционный или самостоятельный. В отличие от мобильного приложения, здесь сразу дана объяснительная информация, что очень удобно.

Шаг 4. Выбор счета, куда будет перечисляться ваша прибыль от реализации активов.

Шаг 5. Согласие на овернайт. Еще одно преимущество по сравнению с мобильной версией – уже на этом этапе соглашаетесь или отказываетесь от передачи свободных ценных бумаг в долг.

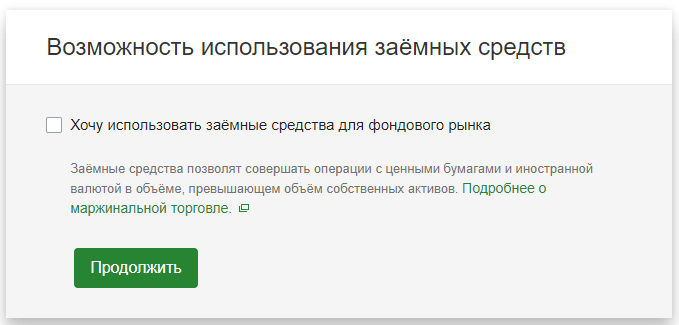

Шаг 6. Запрос на использование заемных средств. Новичкам рекомендую для начала внимательно изучить тему маржинальной торговли и только потом ставить галочку.

Шаг 7. Заявка на открытие ИИС. Если вы заявите о необходимости ИИС, то получите сразу два счета: основной брокерский и индивидуальный с налоговыми льготами. Это нормальная практика у всех брокеров. Вести торговлю вы можете только на ИИС, а на основном будет 0 руб. Никаких комиссий за содержание пустого счета платить не надо.

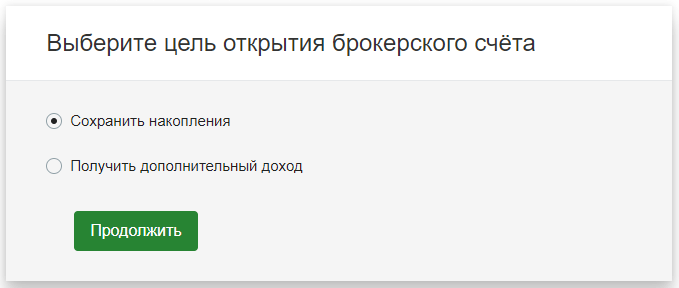

Шаг 8. Выбор цели открытия счета: сохранить накопления или получить дополнительный доход.

Шаг 9. Заполнение анкетных данных: страна рождения, паспортные данные, налоговое резидентство, номер мобильного телефона и адрес электронной почты.

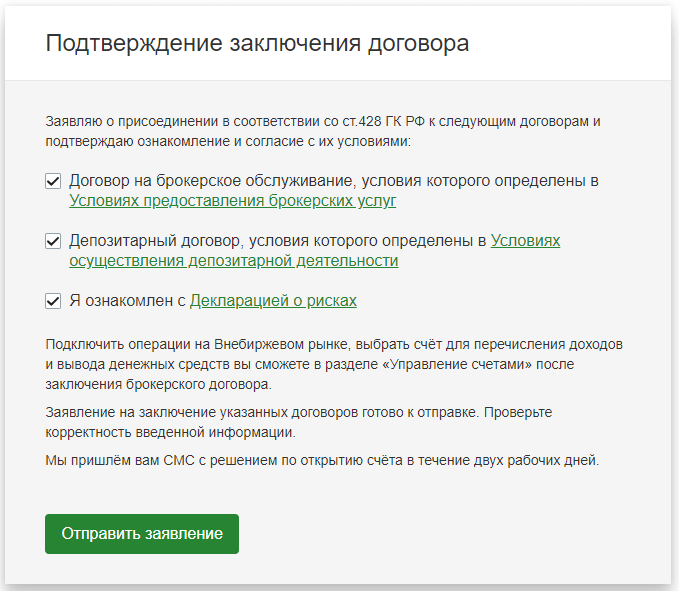

Шаг 10. Подтверждение заключения договора. Проставьте галочки о присоединении к договорам на брокерское и депозитарное обслуживание, согласие с Декларацией о рисках.

Сравнение двух вариантов открытия счета показало, что через “Сбербанк Онлайн” подать заявление намного удобнее – больше разъяснительных моментов, которые не позволят новичкам наставить галочек, где не нужно.

Условия пользования

В течение 1-2 дней вы получите СМС и письмо на почту об открытии счета. Только после этого можно вносить деньги и совершать первые операции на бирже. Из присланных сообщений можно узнать номер договора на обслуживание. Он потребуется для входа в мобильное приложение для торговли “Сбербанк Инвестор”.

Далее рассмотрим особенности двух тарифов, условия внесения денег, процедуру купли-продажи ценных бумаг.

Источник https://beststocks.ru/journal/sberbank-broker-review/

Источник https://www.vbr.ru/investicii/help/investicii/sberbank-investor-vse-tonkosti-kak-polzovatsya-s-chego-nachat-i-kak-zarabotat/

Источник https://iklife.ru/investirovanie/otkryt-brokerskij-schet-v-sberbanke.html