Основные источники финансирования инвестиций

Даже самый лучший бизнес-план нуждается в тщательном подборе источников финансирования инвестиционного проекта. Средства изыскивают в самых разных местах – их берут у государства, банков, компаний и даже у частных лиц. Однако далеко не все эти источники финансов выгодны для предпринимателя. Поэтому каждый инвестор должен хорошо разбираться, за счет чего он будет финансировать свой проект, и где лучше всего взять для этого деньги.

Содержание

Что такое источники финансирования

Существует довольно много определений этого понятия, и одно из наиболее удачных следующее. Источники финансирования инвестиций – это все возможные каналы поиска денежных средств, которые инвестор может получить для развития своего проекта на определенных условиях или (реже) без таковых (например, собственные сбережения). Вне зависимости от способов поиска финансов каждая фирма получает их для совершения инвестиций (Business and finance).

- Основная цель – развитие проекта на этапе его стартапа или на любом этапе существования предприятия.

- Дополнительные задачи связаны с поддержанием бизнеса в нормальном состоянии. Такая цель возникает во время неблагоприятных периодов, когда проект в течение некоторого времени не окупает себя, поэтому требуется получение дополнительного финансирования.

- точный размер требующейся суммы;

- цель ее получения;

- можно ли обойтись без этих денег на данном этапе;

- возможные источники;

- приемлемые и неприемлемые условия одалживания (если предполагается брать кредит);

- риски, связанные с невозвратом (полным или частичным, а также нарушением сроков возврата);

- оправданность вложения (какую прибыль может дать инвестиция в дальнейшем);

- альтернативные варианты решения в случае отказа в финансировании (что делать, если банк или другие компании отказали в предоставлении займа).

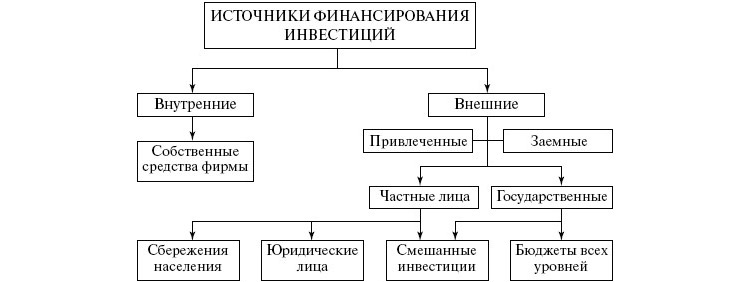

Классификация источников

Существует много оснований для классификации источников финансирования инвестиций на предприятии. Из разделяют в зависимости от формы собственности, продолжительности использования и другим критериям.

Удачно сделанные инвестиции также могут быть использованы как источник финансирования. Сегодня многие инвестиционные фонды и компании держат часть своих средств в криптовалюте. Даже просто храня свои сбережения в тех же биткоинах, возможно получать прибыль. За период 2011-2020 год цифровое золото подорожало на 6 271 333%. Возможно, этот рост продолжится, ведь интерес к биткоину растет, а его количество лимитировано 21 миллионом монет, которые будут добыты ориентировочно к 2140 году.

За одни сутки стоимость некоторых криптовалют изменялась даже на 50%. Но следует иметь в виду, что большая волатильность (изменчивость) курса сулит не только быстрые и высокие прибыли, но и большие риски. Очень много криптопроектов сейчас лопнуло и о них никто не вспоминает. А на слуху у нас только успешные, выжившие цифровые активы, такие как Биткоин, Ethereum, Litecoin, Monero, Bitcoin Cash и другие. Все эти монеты, как и многие другие, можно приобрести в обменниках. Например, “Матби”.

После быстрой регистрации по номеру телефона или email, “Матби” предоставляет еще и кошельки для хранения криптовалют. Такой кошелек и представляет собой платформу для долгосрочного инвестирования в цифровые активы с возможностью их продажи в любое время. В случае, если у пользователя возникнут вопросы, то команда Matbea подготовила подробную видеоинструкцию.

При правильном вложении криптовалюты могут стать весьма эффективным источником финансирования.

Внешние и внутренние

Это наиболее очевидный параметр сравнения, потому что вне зависимости от методов поиска денежных средств, найти их можно либо в компании, либо за ее пределами. Внутренние источники финансирования инвестиций включают в себя такие каналы:

- Чистая прибыль. У каждой компании, как и у физического лица, всегда сохраняется выбор между сбережением «лишних» средств или их вложением в собственное развитие. Стратегия зависит от ожиданий инфляции, налоговых ставок, рыночной конъюнктуры и других факторов.

- Финансирование инвестиционного проекта осуществляется и за счет оптимизации расходов. Компания может перераспределить свои ресурсы, приобрести более производительное оборудование, чтобы сэкономить на его обслуживании, электроэнергии и других платежах. Освободившиеся средства могут быть использованы и для вложений в развитие бизнеса.

- Амортизационный фонд складывается из отчислений на амортизацию. Это средства, которые идут на обслуживание и ремонт оборудования. Они обязательно закладываются в себестоимость продукции, поэтому гарантированно возвращаются инвестору через определенное время.

- Еще один внутренний канал – это резервные фонды, которые обычно формируются на этапе создания проекта. Первоначальные вложения всегда должны учитывать эту статью расходов, поскольку часто возникают непредвиденные траты. Однако резервный фонд можно рассматривать в качестве одной из последних мер, потому что оставлять проект без запаса средств всегда рискованно.

- Также деньги можно взять из уставного капитала, доли того или иного участника (эти средства закладываются при формировании компании).

- Наконец, средства могут быть получены в результате дополнительных доходов от ранее сделанных инвестиций. Тогда компания реинвестирует их, продолжая увеличивать свою прибыль.

- Заемные средства – это один из самых распространенных способов поиска средств. Займы предоставляются банками, частными лицами, государством (кредиты с государственной поддержкой). Определенные суммы можно занять и у компаний-партнеров (например, отсрочить какой-либо платеж и пустить деньги в другом направлении). Также предприятие может выпустить (эмитировать) свои облигации – ценные бумаги, которые приобретаются кредиторами, имеющими право на возврат долга и процентов по нему в течение заранее определенного срока. Подобные бумаги выпускаются и различными государствами.

- Привлеченные средства, в отличие от займов, не подлежат обязательному возврату, однако они также предоставляются на определенных условиях. Фирма может эмитировать свои акции и выручить средства от их продажи. В качестве привлеченных используют и государственные средства в виде субсидий, дотаций, других форм поддержки. Еще один канал – безвозмездное предоставление средств партнеров для целевого инвестирования. Возврат таких денег возможен только в случае получения достаточного дохода от сделанных вложений.

Внутренние источники предпочтительнее внешних. Они всегда доступны, а их использование фактически бесплатно (нет необходимости платить кредитный процент). Но чаще всего такие способы финансирования существенно ограничены, поэтому компания вынуждена прибегать к привлечению средств извне. На практике нередко наблюдается использование смешанных источников, т.е. получение денег одновременно из своих резервов и по другим каналам.

Прямые и косвенные

- Лизинг – так называют получение оборудования, сырья или транспортных средств в кредит за определенную ежемесячную плату. После окончания выплат лизингополучатель имеет право переоформить имущество в свою собственность. Этот способ можно отнести к заемным источникам, однако он имеет свою специфику, поскольку оборудование или механизмы в результате достаются компании. Впоследствии они сами становятся источником инвестирования, потому что с их помощью фирма получает дополнительную прибыль.

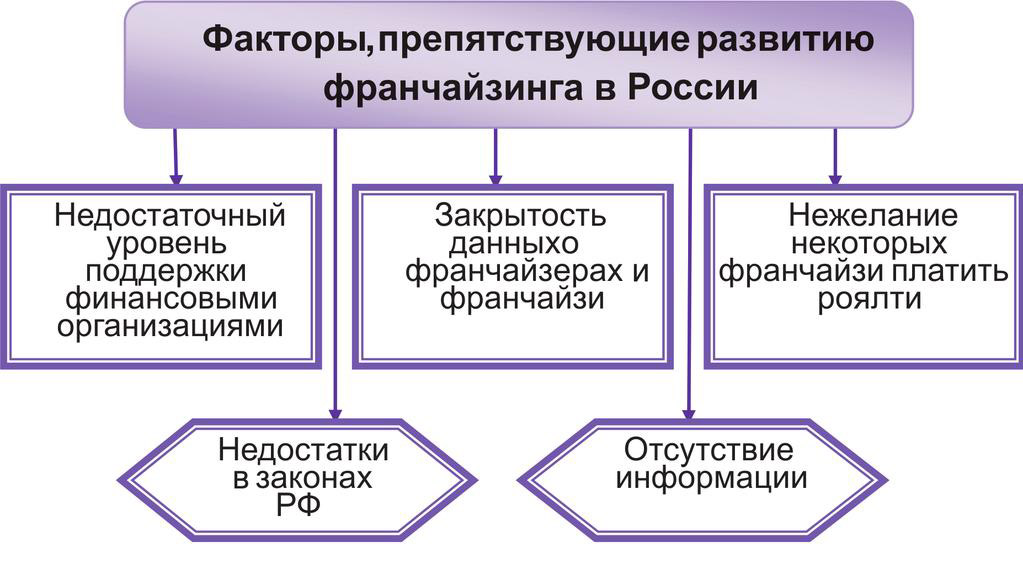

- Франчайзинг – в этом случае покупатель приобретает право на интеллектуальную собственность продавца. Это могут быть художественные произведения (литературные, музыкальные, архитектурные и др.), патенты, результаты научных исследований. В результате новый владелец вправе использовать интеллектуальную собственность бесконечно. Частный вид франчайзинга – покупка бизнеса по франшизе. Обычно приобретается известный бренд и технология работы.

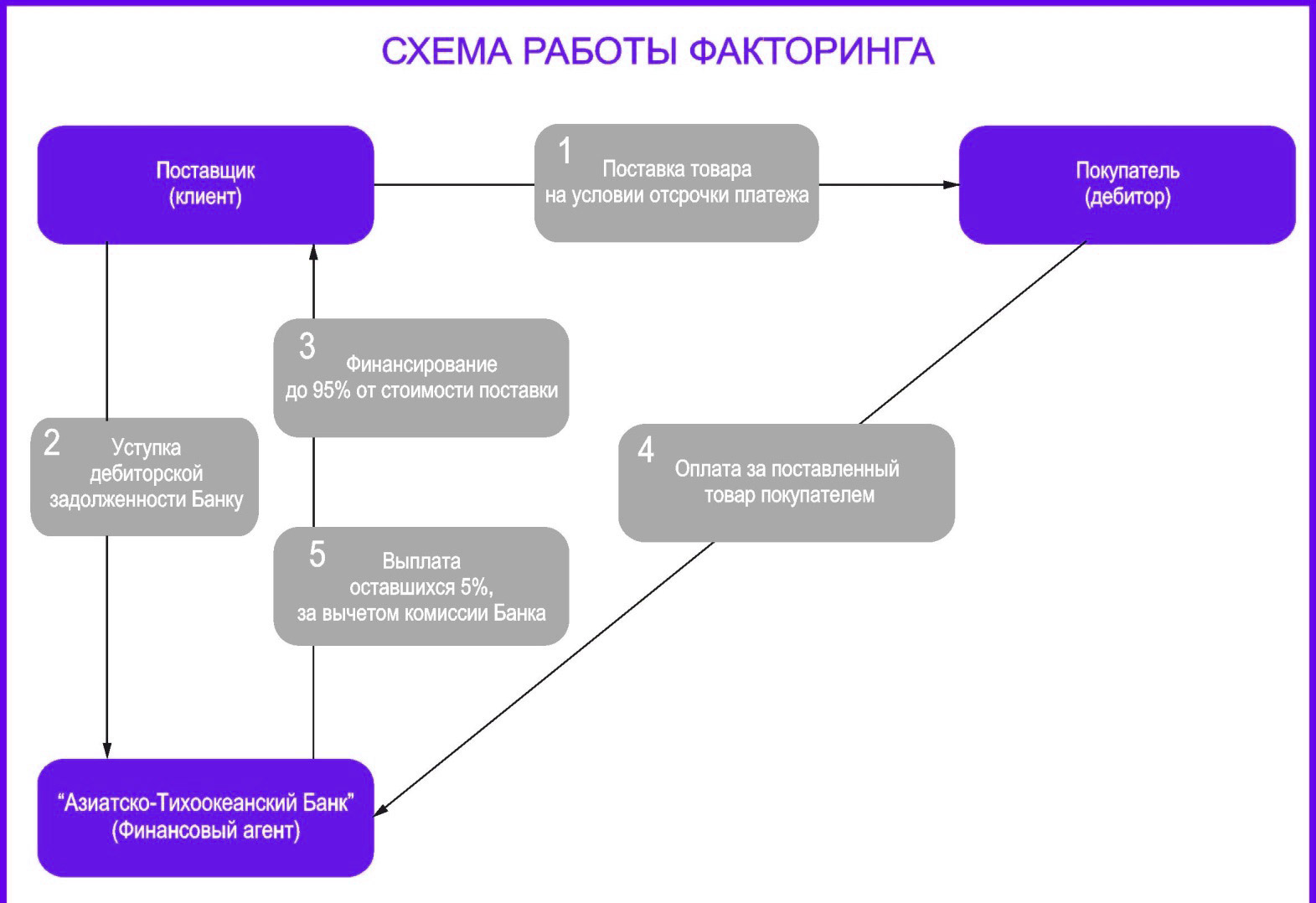

- Факторинг – продажа дебиторской задолженности специализированной компании, которая впоследствии становится кредитором и работает над получением средств в свою пользу. Фактически это явление аналогично тому, как банки продают просроченную задолженность коллекторским компаниям, работающим по ее взысканию.

Эти способы получения финансов называются косвенными, поскольку они не приносят деньги непосредственно, однако способствуют получению прибыли в обозримой перспективе. Например, приобретение оборудования в лизинг или продажа дебиторской задолженности высвобождает часть собственных средств, которые можно перераспределить на другие бизнес-цели.

По продолжительности использования

Очень важный практический критерий классификации – продолжительность использования ресурсов. С этой точки зрения можно выделить такие группы:

- Краткосрочные средства, которые реализуются в течение нескольких месяцев или 1-2 лет. Они идут на решение срочных задач – погашение зарплаты, кредита, арендной платы, услуг поставщиков. Такие траты необходимо получать из наиболее доступных источников. Это могут быть кредиты у банков, заем у партнеров (отсрочка по платежам), а также любые собственные средства (прибыль, резервный фонд и т.п.).

- Среднесрочные средства рассчитаны на покрытие издержек, которые возникнут в ближайшие годы (от 2 до 5 лет). Это могут быть амортизационные издержки, связанные с обслуживанием и ремонтом оборудования, затраты на расширение производства, рекламные расходы и т.п. Для таких издержек можно подбирать сразу несколько источников финансирования. Это может быть ожидаемая чистая прибыль в ближайшее время, государственные субсидии, займы.

- Наконец, долгосрочные затраты ориентированы на дальнюю перспективу (4-5 лет и более). Их сложнее прогнозировать, поэтому они требуют тщательного анализа ситуации. Такие затраты покрываются за счет сразу нескольких недорогих источников. Например, компания заранее предвидит издержки и эмитирует свои акции и облигации, планируя их продажи сразу на несколько лет вперед.

По форме собственности

Средства можно получить:

- из собственных резервов;

- из частных источников (кредиты, лизинг, франчайзинг и др.);

- за счет государственной поддержки;

- за счет привлечения иностранного капитала.

Поиск средств для возможности совершения выгодных вложений инвестор должен совершать постоянно. При планировании нужно грамотно прогнозировать ожидаемую прибыль и возможные риски. При этом источников должно быть сразу несколько, чтобы всегда сохранялась возможность альтернативного выбора.

Формы и методы финансирования инвестиционных проектов

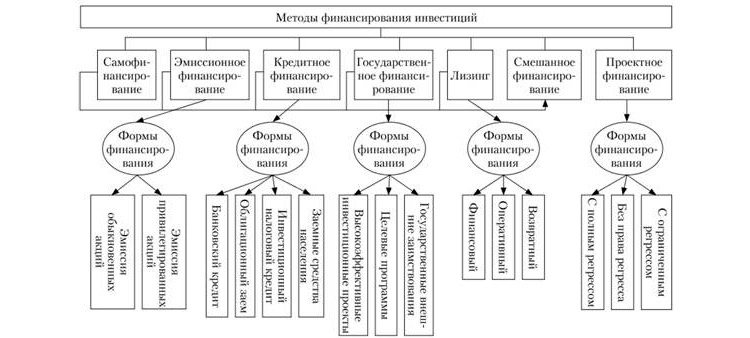

Обоснование стратегии финансирования инвестиционного проекта предполагает выбор методов финансирования, определение источников финансирования инвестиций и их структуры.

Метод финансирования инвестиционного проекта выступает как способ привлечения инвестиционных ресурсов в целях обеспечения финансовой реализуемости проекта.

В экономической литературе существуют различные взгляды по вопросу о составе методов финансирования инвестиционных проектов. Следует различать понятия «источники финансирования инвестиций» и «методы финансирования инвестиций».

Источники финансирования инвестиций — это денежные средства, которые могут использоваться в качестве инвестиционных ресурсов.

Источниками долгосрочного финансирования инвестиций предприятия в свои активы являются:

- Внутренние средства: амортизация, прибыль, средства от реализации излишних активов.

- Внешние по отношению к предприятию средства:

- Заемные: долгосрочные кредиты банков, эмиссия облигаций предприятия, средства бюджетов различных уровней, предоставляемые на возвратной основе, инвестиционный лизинг.

- Привлеченные средства: эмиссия привилегированных и обыкновенных акций, взносы сторонних отечественных и иностранных инвесторов в уставной фонд.

Метод финансирования инвестиций — механизм привлечения инвестиционных ресурсов с целью финансирования инвестиционного процесса.

Взаимосвязь методов и форм финансирования инвестиций

Методы финансирования инвестиционных проектов

Под методом финансирования инвестиционного проекта понимают способ привлечения инвестиционных ресурсов в целях обеспечения финансовой реализуемости проекта. Основными методами финансирования инвестиционных проектов являются:

- самофинансирование, т.е. осуществление инвестирования только за счет собственных средств;

- эмиссионное финансирование инвестиций;

- кредитное финансирование (инвестиционные кредиты банков, выпуск облигаций);

- лизинг;

- бюджетное финансирование;

- смешанное финансирование (на основе различных комбинаций этих способов);

- проектное финансирование (метод финансирования, характеризующийся особым способом обеспечения возвратности вложений, в основе которого лежат исключительно или в основном денежные доходы, генерируемые инвестиционным проектом, а также оптимальным распределением всех связанных с проектом рисков между сторонами, участвующими в его реализации).

Источники финансирования инвестиционных проектов представляют собой денежные средства, используемые в качестве инвестиционных ресурсов. Их подразделяют на внутренние (собственный капитал) и внешние (привлеченный и заемный капитал).

Самофинансирование

Внутреннее финансирование (самофинансирование) обеспечивается за счет предприятия, планирующего осуществление инвестиционного проекта. Оно предполагает использование собственных средств инвестора:

- ;

- потока средств, формируемого в ходе операционной деятельности других бизнесов инвестора, прежде всего, чистой прибыли и амортизационных отчислений.

При этом формирование средств, предназначенных для реализации инвестиционного проекта, должно носить строго целевой характер, что достигается, в частности, путем выделения самостоятельного бюджета инвестиционного проекта.

Самофинансирование может быть использовано только для реализации небольших инвестиционных проектов. Капиталоемкие инвестиционные проекты, как правило, финансируются за счет не только внутренних, но и внешних источников.

Внешнее финансирование предусматривает использование внешних источников: средств финансовых институтов, нефинансовых компаний, населения, государства, иностранных инвесторов, а также дополнительных вкладов денежных ресурсов учредителей предприятия. Оно осуществляется путем мобилизации привлеченных (долевое финансирование) и заемных (кредитное финансирование) средств.

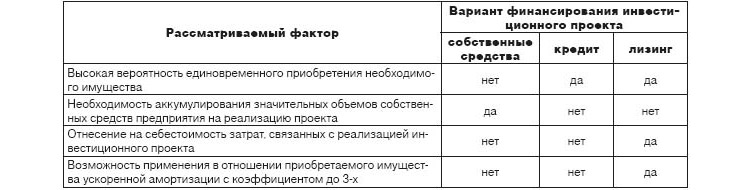

Каждый из используемых источников финансирования обладает определенными достоинствами и недостатками (см. таблицу). Поэтому реализация любого инвестиционного проекта предполагает обоснование стратегии финансирования, анализ альтернативных методов и источников финансирования, тщательную разработку схемы финансирования.

Сравнительная характеристика источников финансирования инвестиционных проектов

Источники финансирования

Достоинства

Недостатки

Внутренние источники (собственный капитал)

- Легкость, доступность и быстрота мобилизации.

- Снижение риска неплатежеспособности и банкротства.

- Более высокая прибыльность в связи с отсутствием необходимости выплат по привлеченным и заемным источникам.

- Сохранение собственности и управления учредителей

- Ограниченность объемов привлечения средств.

- Отвлечение собственных средств от хозяйственного оборота.

- Ограниченность независимого контроля за эффективностью использования инвестиционных ресурсов.

Внешние источники (привлеченный и заемный капитал)

- Возможность привлечения средств в значительных масштабах.

- Наличие независимого контроля за эффективностью использования инвестиционных ресурсов

- Сложность и длительность процедуры привлечения средств.

- Необходимость предоставления гарантий финансовой устойчивости.

- Повышение риска неплатежеспособности и банкротства.

- Уменьшение прибыли в связи с необходимостью выплат по привлеченным и заемным источникам.

- Возможность утраты собственности и управления компанией.

Эмиссионное финансирование инвестиций

Такое финансирование включает в себя две формы:

- выпуск долевых ценных бумаг — акций;

- долговых ценных бумаг — облигаций.

Наиболее распространенной формой эмиссионного финансирования является эмиссия акций (см. Отличие акций от облигаций). Рассмотрим эту форму финансирования более детально.

Применять акционерное финансирование могут лишь акционерные общества. Акционерное финансирование инвестиций используется обычно для реализации крупномасштабных инвестиций при отраслевой или региональной диверсификации инвестиционной деятельности. Применение данного метода в основном для финансирования крупных инвестиционных проектов объясняется тем, что расходы, связанные с проведением эмиссии, перекрываются лишь большими объемами привлеченных средств.

Привлечение инвестиционных ресурсов в рамках данного метода осуществляется посредством дополнительной эмиссии обыкновенных акций.

Акционирование обычно является альтернативой кредитному финансированию. И хотя использование дополнительной эмиссии обыкновенных акций связано с меньшими затратами (при большом объеме привлекаемых средств), кредит как метод финансирования инвестиций на практике используют чаще. Объясняется это тем, что при частом применении акционирования может возникнуть ряд препятствий, ограничивающих его применение на практике.

Во-первых, акционерное общество получает инвестиционные ресурсы лишь по завершении размещения выпуска акций, а такое размещение требует времени. К тому же выпуск не всегда размещается в полном объеме. Во-вторых, обыкновенная акция — не долговая, а долевая ценная бумага. Так, принятие решения о дополнительной эмиссии может привести к размыванию пропорциональных долей участия прежних акционеров в уставном капитале и уменьшению доходов прежних акционеров, поскольку дополнительная эмиссия обыкновенных акций ведет к увеличению уставного капитала, что, в свою очередь, может увеличивать число акционеров и уменьшать размер дивиденда на акцию. Подобная перспектива вызывает опасения у прежних акционеров, которые могут начать продавать акции. Чтобы избежать подобной ситуации, в уставе акционерного общества может предусматриваться преимущественное право на покупку «новых» акций «старыми» акционерами. При реализации такого права акционер может купить акции нового выпуска в размере, пропорциональном его фактической доле в капитале акционерного общества.

Акционирование как метод финансирования инвестиций обладает рядом достоинств:

- при больших объемах эмиссии низкая цена привлекаемых средств;

- выплаты за пользование привлеченными ресурсами не носят безусловный характер, а выплачиваются в зависимости от финансового результата акционерного общества;

- использование привлеченных инвестиционных ресурсов не ограниченно по срокам.

Недостатком акционирования является то, что для зрелых, давно работающих предприятий новая эмиссия акций расценивается обычно инвесторами как негативный сигнал, что, в свою очередь, может неблагоприятно сказаться на курсе акций предприятия. Второй недостаток — возможна потеря контрольного пакета акций.

Все рассмотренные выше особенности акционирования свидетельствуют о том, что дополнительная эмиссия, осуществляемая в целях финансирования инвестиций, используется не так часто, как привлечение кредита, однако данный метод находит применение на практике, поскольку обладает несомненными достоинствами.

Эмиссия привилегированных акций как форма акционирования связана с выплатой держателям акций фиксированного процента, не зависящего от результатов хозяйственной деятельности акционерного общества. Номинальная стоимость выпущенных привилегированных акций должна быть не более 25% уставного капитала общества. Этот источник финансирования инвестиций является более дорогим по сравнению с эмиссией обыкновенных акций, так как по привилегированным акциям выплата дивидендов акционерам обязательна.

Для компаний иных организационно-правовых форм привлечение дополнительных средств, предназначенных для реализации инвестиционного проекта, осуществляется путем инвестиционных взносов, вкладов, паев учредителей или приглашаемых сторонних соучредителей в уставный капитал. Этот способ финансирования характеризуется меньшими операционными издержками, чем дополнительная эмиссия акций, однако в то же время более ограниченными объемами финансирования.

Создание нового предприятия, предназначенного специально для реализации инвестиционного проекта, выступает как один из способов целевого долевого финансирования. Такой способ финансирования может применяться:

- частными предпринимателями, учреждающими предприятие для реализации своих инвестиционных проектов и нуждающимися в привлечении партнерского капитала;

- крупными диверсифицированными компаниями, организующими новое предприятие, в том числе на базе своих структурных подразделений, для реализации проектов расширения производства продукции.

Финансовое обеспечение инвестиционного проекта в этих случаях осуществляется путем взносов сторонних соучредителей в формирование уставного капитала нового предприятия, выделения или учреждения материнской компанией специализированных проектных компаний — дочерних фирм, создания новых предприятий путем передачи им части активов действующих предприятий.

Целевые облигационные займы представляют собой выпуск предприятием — инициатором проекта корпоративных облигаций, средства от размещения которых предназначены для финансирования определенного инвестиционного проекта. Выпуск и размещение корпоративных облигаций дает возможность привлечь средства для финансирования инвестиционных проектов на более выгодных по сравнению с банковским кредитом условиях:

-не требуется необходимое банкам залоговое обеспечение;

-предприятие-эмитент имеет возможность привлечь значительный объем денежных средств на долгосрочной основе при меньшей стоимости заимствования, при этом оно получает прямой доступ к ресурсам мелких инвесторов;

- погашение основного долга по облигациям, в отличие от традиционного банковского кредита, происходит, как правило, по окончании срока обращения займа, что делает возможным обслуживание долга за счет доходов, генерируемых проектом; облигаций содержит лишь общее описание инвестиционного проекта, что исключает необходимость представления кредиторам детального бизнес-плана инвестиционного проекта;

- предприятие — эмитент не обязано предоставлять каждому из потенциальных покупателей облигаций внутреннюю финансовую информацию помимо той, которая содержится в проспекте эмиссии, а также отчет о ходе реализации инвестиционного проекта;

- в случае возможных осложнений, связанных с реализацией инвестиционного проекта предприятие-эмитент может осуществить выкуп собственных облигаций, причем цена выкупа может быть меньше сумм, полученных при первичном размещении облигаций;

- в силу раздробленности держателей облигаций минимизируется вероятность вмешательства кредиторов во внутреннюю деятельность предприятия;

- предприятие-эмитент получает возможность оперативного управления задолженностью.

Вместе с тем привлечение средств путем выпуска целевого облигационного займа предъявляет ряд требований к компании-эмитенту. Прежде всего, компания-эмитент должна иметь устойчивое финансовое состояние, обоснованный и рациональный внутренний бизнес-план инвестиционного проекта, нести издержки, связанные с эмиссией и размещением облигаций. Как правило, для прохождения сложной процедуры эмиссии облигаций компании прибегают к услугам профессиональных участников рынка ценных бумаг — инвестиционных компаний и банков, затраты на оплату услуг которых достигают 1 — 4% номинала выпуска для больших объемов облигационного займа. Кроме того, при выпуске облигаций, являющихся, как и акции, эмиссионными ценными бумагами, эмитенты уплачивают пошлину за государственную регистрацию этого выпуска.

Кредитное финансирование

Основными формами кредитного финансирования выступают инвестиционные кредиты банков и целевые облигационные займы.

Инвестиционные кредиты банков выступают как одна из наиболее эффективных форм внешнего финансирования инвестиционных проектов в тех случаях, когда компании не могут обеспечить их реализацию за счет собственных средств и эмиссии ценных бумаг. Привлекательность данной формы объясняется, прежде всего:

- возможностью разработки гибкой схемы финансирования;

- отсутствием затрат, связанных с регистрацией и размещением ценных бумаг;

- использованием эффекта финансового рычага, позволяющего увеличить рентабельность собственного капитала в зависимости от соотношения собственного и заемного капитала в структуре инвестируемых средств и стоимости заемных средств;

- уменьшения налогооблагаемой прибыли за счет отнесения процентных выплат на затраты, включаемые в себестоимость.

Инвестиционные кредиты являются, как правило, средне- и долгосрочными. Срок привлечения инвестиционного кредита сопоставим со сроками реализации инвестиционного проекта. При этом инвестиционный кредит может предусматривать наличие льготного периода, т.е. периода отсрочки погашения основного долга. Такое условие облегчает обслуживание кредита, но увеличивает его стоимость, так как процентные платежи исчисляются с непогашенной суммы долга.

Инвестиционные кредиты в отечественной практике оформляются, как правило, в виде срочной ссуды со сроком погашения в интервале от трех до пяти лет на основе составления соответствующего кредитного соглашения (договора). В ряде случаев на этот срок банк открывает заемщику кредитную линию.

Для получения инвестиционного кредита необходимо соблюдение следующих наиболее распространенных условий:

- подготовка для банка-кредитора бизнес-плана инвестиционного проекта, который служит инструментом принятия решений по кредитованию проекта исходя из эффективности проекта и возможности возврата кредита; ;

- предоставление банку-кредитору исчерпывающей информации, подтверждающей устойчивое финансовое состояние и инвестиционную кредитоспособность заемщика;

- выполнение гарантийных обязательств — ограничений, накладываемых на заемщика кредитором;

- обеспечение контроля кредитора за целевым расходованием средств по кредиту, предназначенного для финансирования конкретного инвестиционного проекта.

Лизинг

Лизинг — это комплекс имущественных отношений, возникающих при передаче объекта лизинга (движимого и недвижимого имущества) во временное пользование на основе его приобретения и сдачу в долгосрочную аренду. Лизинг является видом инвестиционной деятельности, при котором арендодатель (лизингодатель) по договору финансовой аренды (лизинга) обязуется приобрести в собственность имущество у определенного продавца и предоставить его арендатору (лизингополучателю) за плату во временное пользование.

Особенности лизинговых операций по сравнению с традиционной арендой заключаются в следующем:

- объект сделки выбирается лизингополучателем, а не лизингодателем, который приобретает оборудование за свой счет;

- срок лизинга, как правило, меньше срока физического износа оборудования;

- по окончании действия контракта лизингополучатель может продолжить аренду по льготной ставке или приобрести арендуемое имущество по остаточной стоимости;

- в роли лизингодателя обычно выступает кредитно-финансовый институт — лизинговая компания, банк.

Лизинг имеет признаки и производственного инвестирования, и кредита. Его двойственная природа заключается в том, что, с одной стороны, он является своеобразной инвестицией капитала, поскольку предполагает вложение средств в материальное имущество в целях получения дохода, а с другой стороны — сохраняет черты кредита (предоставляется на началах платности, срочности, возвратности).

Все лизинговые операции делятся на два типа:

- с неполной окупаемостью, при котором затраты лизингодателя, связанные с приобретением имущества, сдаваемого в лизинг, окупаются частично в течение первоначального срока аренды; с полной окупаемостью, при котором затраты лизингодателя, связанные с приобретением имущества, сдаваемого в лизинг, окупаются полностью в течение первоначального срока аренды. Сумма аренды достаточна для полной амортизации имущества и обеспечивает фиксированную прибыль лизингодателя.

При оперативном лизинге:

- лизингодатель не покрывает свои затраты за счет одного лизингополучателя;

- риск от порчи или утери имущества лежит в основном на лизингодателе;

- по окончании срока лизинга имущество передается другому клиенту.

В рамках финансового лизинга различают:

- лизинг с обслуживанием — соглашение, предусматривающее выполнение лизингодателем ряда дополнительных услуг, связанных с содержанием и обслуживанием имущества;

- леверидж-лизинг — сделка, большая доля (по стоимости) сдаваемого в аренду имущества берется лизингодателем у третьей стороны;

- лизинг «в пакете» — система, при которой здания и сооружения предоставляются в кредит, а оборудование сдается по договору аренду.

При использовании лизинга необходимо учесть, что цена капитала, вложенного в лизинг имущества, может быть выше цены банковского кредита, взятого на приобретение того же имущества в собственность.

Выступая как разновидность кредита в основной капитал, лизинг вместе с тем отличается от традиционного кредитования. Обычно лизинг рассматривают как форму кредитования приобретения (пользования) движимого и недвижимого имущества, альтернативную банковскому кредиту. Преимущества лизинга перед кредитованием состоят в следующем:

- компания — лизингополучатель может получить имущество в лизинг для реализации инвестиционного проекта без предварительного накопления определенной суммы собственных средств и привлечения иных внешних источников;

- лизинг может быть единственным методом финансирования инвестиционных проектов, реализуемых компаниями, еще не имеющими кредитной истории и достаточных активов для обеспечения залога, а также компаний, находящихся в трудном финансовом положении;

- оформление лизинга не требует таких гарантий, как получение банковского кредита, поскольку обеспечением лизинговой сделки является имущество, взятое в лизинг;

- использование лизинга повышает коммерческую эффективность инвестиционного проекта, в частности, за счет льгот по налогообложению и применения ускоренной амортизации, а также удешевления некоторых работ, связанных с приобретением имущества (например, участие в предпродажной подготовке оборудования, контроль качества, монтаж оборудования, консультационные, координирующие и информационные услуги и др.);

- лизинговые платежи отличаются значительной гибкостью, они обычно устанавливаются с учетом реальных возможностей и особенностей конкретного лизингополучателя;

- если банковский кредит на приобретение оборудования выдается обычно в размере 50 — 80% его стоимости, то лизинг обеспечивает полное финансирование капитальных затрат, причем не требующее немедленного начала выплат лизинговых платежей.

Государственное финансирование

Бюджетное финансирование инвестиционных проектов проводится, как правило, посредством финансирования в рамках целевых программ и финансовой поддержки. Оно предусматривает использование бюджетных средств в следующих основных формах: инвестиций в уставные капиталы действующих или вновь создаваемых предприятий, бюджетных кредитов (в том числе инвестиционного налогового кредита), предоставления гарантий и субсидий.

Предоставление государственных бюджетных инвестиций юридическим лицам, не являющимся государственными унитарными предприятиями, влечет за собой одновременное возникновение права собственности государства на долю в уставном капитале такого юридического лица и его имущества. Созданные с привлечением бюджетных средств объекты производственного и непроизводственного назначения в эквивалентной части уставных капиталов и имущества передаются в управление соответствующим органам управления государственным имуществом.

Бюджетное финансирование всех инвестиционных проектов осуществляется на конкурсной основе и Инвестор может рассчитывать лишь на следующие формы финансовой поддержки государства в реализации отобранных на конкурсной основе проектов:

- — предоставление средств государственного бюджета на возвратной и платной основе для финансирования расходов по осуществлению высокоэффективных инвестиционных проектов;

- предоставление государственных гарантий по возмещению части вложенных инвестором финансовых ресурсов в случае срыва выполнения инвестиционного проекта не по вине инвестора;

- финансовая поддержка высокоэффективных инвестиционных проектов;

- финансирование в рамках целевых программ;

- финансирование в рамках государственных внешних заимствований.

В настоящее время описанная форма финансирования инвестиционных проектов встречается довольно редко, но в нынешних условиях кризиса о ней стали чаще задумываться, как инвесторы, так и представители власти.

Смешанное финансирование инвестиций

Данный метод финансирования инвестиций довольно распространен на практике и предполагает одновременное использование не одного, а нескольких методов финансирования. Например, наряду с эмиссионным финансированием может использоваться кредитование.

Проектное финансирование

Под проектным финансированием понимается финансирование инвестиционных проектов, характеризующееся особым способом обеспечения возвратности вложений, в основе которого лежат инвестиционные качества самого проекта, т.е. доходы, которые получит создаваемое или реструктурируемое предприятие в будущем. Специфический механизм проектного финансирования включает анализ технических и экономических характеристик инвестиционного проекта и оценку связанных с ним рисков, а базой возврата вложенных средств являются доходы проекта, остающиеся после покрытия всех издержек.

Особенностью этой формы финансирования является также возможность совмещения различных видов капитала: банковского, коммерческого, государственного, международного. В отличие от традиционной кредитной сделки может быть осуществлено рассредоточение риска между участниками инвестиционного проекта.

Проектное финансирование характеризуется широким составом кредиторов, что обусловливает возможность организации консорциумов, интересы которых представляют, как правило, наиболее крупные финансовые институты – банки — агенты. Финансирование капиталоемких проектов связано с повышенными рисками. Как правило, возможности отдельных банков в кредитовании таких проектов ограниченны, и они редко принимают на себя риски их финансирования. Действуя в рамках системы управления рисками, банки стремятся диверсифицировать риски своих инвестиционных портфелей, используя различные организационные схемы, в рамках которых снижение рисков достигается путем их распределения между банками.

В зависимости от способа построения таких схем проектного финансирования выделяют параллельное и последовательное финансирование.

Параллельное (совместное) финансирование включает две основные формы:

- независимое параллельное финансирование, когда каждый банк заключает с заемщиком кредитное соглашение и финансирует свою часть инвестиционного проекта;

- софинансирование, когда создается банковский консорциум. Участие каждого банка лимитировано определенным объемом кредита в консорциуме. В дальнейшем контроль за осуществлением кредитного соглашения (а нередко и реализацией инвестиционного проекта), необходимые расчетные операции осуществляет специальный банк-агент из состава консорциума, получая за это комиссионное вознаграждение.

При последовательном финансировании в схеме участвует крупный банк — инициатор кредитного соглашения и банки — партнеры. Крупный банк, имеющий значительный кредитный потенциал, высокую репутацию, опытных экспертов в области инвестиционного проектирования, получает кредитную заявку, оценивает проект, разрабатывает кредитный договор и предоставляет кредит.

Но даже крупный банк не всегда может профинансировать масштабный проект без ухудшения состояния своего баланса. Поэтому после выдачи займа предприятию банк-инициатор передает свои требования по задолженности другому кредитору или кредиторам, получая комиссионное вознаграждение, и снимает дебиторскую задолженность со своего баланса. Другой способ передачи требований банками-организаторами предполагает размещение кредита среди инвесторов — секьюритизацию. Банк — организатор осуществляет продажу дебиторской задолженности по выданному кредиту трастовым компаниям, которые выпускают под нее ценные бумаги и с помощью инвестиционных банков размещают ценные бумаги среди инвесторов. Средства, поступающие от заемщика в счет погашения задолженности, зачисляются в фонд выкупа ценных бумаг. При наступлении срока инвесторы предъявляют к выкупу ценные бумаги. Зачастую банк-организатор продолжает обслуживать кредитную сделку, осуществляя инкассацию платежей, поступающих от заемщика.

Существует три степени кредитного риска, принимаемого на себя банком при финансировании инвестиционного проекта:

- с полным регрессом на заемщика. Регресс означает обратное требование о возмещении предоставленной суммы денежных средств, предъявляемое одним лицом другому. При проектном финансировании с полным регрессом на заемщика банк не принимает на себя риски, связанные с проектом, ограничивая свое участие предоставлением средств против определенных гарантий;

- с ограниченным регрессом на заемщика. При проектном финансировании с ограниченным регрессом кредитор частично берет на себя проектные риски;

- без регресса на заемщика. При проектном финансировании с ограниченным регрессом кредитор полностью берет на себя проектные риски.

В настоящее время наиболее широкое распространение в мировой практике получило проектное финансирование с полным регрессом на заемщика. Это вызвано тем, что данная форма финансирования отличается быстротой получения необходимых инвестору средств, а также более низкой стоимостью кредита.

Достаточно распространенной формой является проектное финансирование с ограниченным регрессом на заемщика. При этой форме финансирования все риски, связанные с реализацией проекта, распределяются между участниками таким образом, чтобы последние могли принимать на себя зависящие от них риски. Например, заемщик несет на себе все риски, связанные с эксплуатацией объекта; подрядчик берет риск за завершение строительства и т.п.

Проектное финансирование без регресса на заемщика на практике используется весьма редко.

Инвестиционные ресурсы предприятия: понятие, виды, источники и факторы формирования

Стремительные взлеты и падения отечественного финансового рынка на фоне возросших ограничений по привлечению иностранных инвестиций обострили извечную для российских предпринимателей проблему формирования инвестиционных ресурсов.

Разрастание финансово-экономического кризиса изменило взгляды менеджеров и владельцев бизнеса на процесс привлечения дополнительных средств и последующего их освоения.

Зримая тенденция последних пяти лет – поступательное снижение числа финансовых организаций разных типов.

Примерно на 9 процентов снизилось количество микрофинансовых организаций и кредитных потребительских кооперативов, более чем на 17 процентов – страховых организаций и брокеров, пенсионных фондов, почти на треть – доверительных управляющих и дилеров.

Однако по-настоящему мощное падение наблюдается в сегменте акционерных инвестиционных фондов, которые буквально «таят» на глазах. За два последних года их количество снизилось почти на 34 процента.

Рынок финансово-кредитных услуг четко расставляет приоритеты и тонко улавливает предпочтения потребителей инвестиционных ресурсов, очищая сферу от устаревающих форм финансирования инвестиций.

Для достижения значимых результатов финансово-хозяйственной деятельности потребуется углубление в специализированный понятийный аппарат и вовлечение в повседневную практику современных методик их оценки.

Понятие инвестиционных ресурсов предприятия

Любые разновидности финансовых активов, используемых для последующих инвестиций, принято именовать инвестиционными ресурсами.

Чем разнообразнее ресурсы и чем значительнее их объем, тем шире возможности предприятия по успешной реализации инвестиционной политики.

Потребление ресурсов во многом зависит от их качества и доступности. Они используются в качестве материальной базы в процессе создания и становления новой компании.

Предприятие в производственной деятельности может «опираться» на широкий круг ресурсов, существенная часть из которых должна расходоваться на инвестиции. При этом они классифицируются по широкому кругу различных критериев.

Виды инвестиционных ресурсов и их характеристика

[1]. Приведя данные множественных источников к единому знаменателю, можно предложить обобщенную классификацию инвестиционных ресурсов исходя из источников их поступления:

- внутрихозяйственные резервы и собственные источники (всевозможные сбережения и накопления, страховые выплаты, прибыль, приход от основной хозяйственной деятельности);

- заемные средства, включая облигационные и прочие займы, заимствования из внебюджетных фондов, кредитные ресурсы, входящие платежи по лизинговым соглашениям;

- привлеченные от сторонних инвесторов ресурсы, в том числе вырученные от реализации акций средства.

В качестве инвесторов могут выступать физические и юридические лица, сотрудничество подтверждается заключенным договором. В дальнейшем организация должна будет выполнять свои обязательства перед инвестором.

[2]. В зависимости от формы собственности обособленные для целей инвестирования ресурсы могут классифицироваться на: (1) частные, (2) государственные, (3) иностранные или (4) смешанные.

Государство нередко возводит в приоритет привлечение иностранных инвесторов, для чего создает и активно поддерживает льготные государственные программы. Привлечение средств из-за рубежа благоприятно отражается на экономике страны.

Схожие программы могут реализовываться и в целях поддержания малого или среднего бизнеса, в связи с чем соответствующие субъекты предпринимательства вправе рассчитывать на пополнение собственных денежных фондов за счет государственных субсидий и дотаций.

[3]. Допустимо классифицировать инвестиции – по степени риска – на (1) те, которые не влекут за собой риски (безрисковые), или (2) те, которые могут стать причиной потери средств (рискованные).

[4]. На финансовом рынке задействуются различные формы инвестиционного капитала. Наиболее широкое распространение получили:

- – размещаются на расчетном или другом счете, могут использоваться для достижения различных целей;

- имущество, обладающее производственным назначением: станки, инструменты, техника и другое оборудование;

- резервы, в качестве которых выступают сырье и расходные материалы; они могут накапливаться организацией для обеспечения бесперебойной деятельности, при необходимости могут реализовываться для получения денежных средств и дальнейшего их вложения; также может рассматриваться как инвестиции в случае высокой квалификации; подготовка и переподготовка специалистов требует существенных временных и финансовых трат;

- интеллектуальные активы (к примеру, лицензия на применение тех или иных технологий).

Источники формирования инвестиционных ресурсов предприятия

Наиболее «щедрым» поставщиком свободных инвестиционных ресурсов (вслед за внутренними ресурсами самого субъекта хозяйствования) по определению является финансовый рынок, вбирающий в себя денежные потоки, генерируемые его участниками.

Роль участника финансового рынка на себя примеряют десятки финансовых посредников: банковские и небанковские кредитные организации, страховые, клиринговые, микрофинансовые и инфраструктурные организации, кооперативы, брокеры, дилеры, ломбарды и многие прочие.

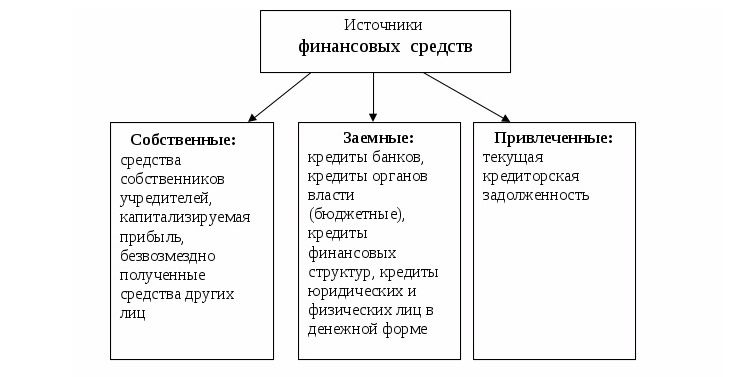

Множественные источники инвестиционных ресурсов традиционно относятся либо к внешним (заемным и привлеченным), либо внутренним (собственным).

Для наглядности основные группы таких источников отражены на предлагаемой диаграмме.

К заемным средствам принято относить ресурсы, предоставляемые сторонними физическими или юридическими лицами на конкретный срок под условием возврата с выплатой процентного дохода.

В эту группу включаются все разновидности кредитов, а также средства, вырученные в результате размещения облигационных займов. Сюда же следует присовокупить особую форму привлечения инвестиционных ресурсов – лизинг.

Привлеченные средства не «отягощены» долговым бременем и формируются за счет грантов, благотворительных, паевых, учредительных взносов, эмиссии акций.

Внутренние источники инвестиционных ресурсов (собственные инвестиции) обычно доминируют над внешними.

На момент создания субъекта хозяйствования единственным источником финансирования инвестиций и прочих расходов является уставный капитал, формируемый из вкладов учредителей (собственников) предприятия.

По мере роста стоимости внеоборотных активов и основных фондов, а также фактической стоимости акций финансовые ресурсы предприятия прирастают добавочным капиталом.

Открытые акционерные общества и хозяйствующие субъекты, в уставном фонде которых присутствуют вклады иностранных инвесторов, а также прочие коммерческие организации при наличии прямых оговорок в учредительных документах обязаны сформировать резервный капитал.

Под чистой прибылью принято понимать денежные ресурсы субъекта хозяйствования, оставшиеся после погашения им установленных обязательств.

Эти средства могут перераспределяться в резервный фонд, выплачиваться в форме дивидендов, направляться на модернизацию производства и так далее.

Последняя группа ресурсов – амортизационные отчисления – должны активно вовлекаться в процесс финансирования капиталовложений. Их величина обусловлена стоимостью основных фондов компании и применяемых методов их начисления.

В процессе амортизации стоимость основных фондов постепенно переносится на себестоимость продукции.

Факторы формирования инвестиционных ресурсов предприятия

На процесс аккумулирования ресурсов, предназначенных для последующих инвестиций, в нынешних экономических реалиях наибольшее влияние оказывают следующие факторы:

- политика Центробанка по стимулированию банковского сектора;

- предпочтение рядовыми вкладчиками банковских организаций с преобладающей долей государственного участия;

- незначительная доля личных сбережений граждан;

- общее недоверие к небанковским финансово-кредитным организациям;

- нестабильность финансового рынка;

- прессинг международных санкций и ограничений на ведение бизнеса отечественных субъектов хозяйствования.

Повсеместно ощущается нехватка долговременных кредитных и страховых программ, а также неспособность пенсионных сбережений принять на себя роль стабильного источника «длинных» денег. Выход из ситуации – стимулирование выпуска облигационных займов.

Отечественный рынок ценных бумаг периодически «штормит». Взрыв активности, наблюдавшийся в период с 2000 по 2007 гг., объяснялся соответствующим трендами на мировых финансовых рынках и устойчивым спросом на нефть.

Позитивные экономические преобразования позволили предложить бизнес-сообществу биржевые облигации, вывести на качественно новый уровень рынок корпоративных облигаций и обеспечить взрывной рост капитализации «флагманов» отечественной промышленности.

В этот же период объемы торговли акциями возросли с примерно 8 % от ВВП до весьма внушительных 58 %.

Кризис 2008 г. существенно «подкосил» достигнутые результаты, несмотря на неимоверные усилия федеральных органов по стимулированию финансового сектора экономики, включая объединение РТС и ММВБ, передачу полномочий основного регулятора финансового рынка Национальному расчетному депозитарию и ряд прочих.

Российский инвестиционный рынок в сильной степени зависим от иностранного капитала. Санкционная политика западных держав приводит к существенному оттоку зарубежных инвестиций.

Сугубо внутрироссийские институты на текущий момент не обладают должным потенциалом, который мог бы удовлетворить спрос отечественных компаний на недорогие инвестиционные ресурсы.

Стратегия формирования инвестиционных ресурсов

Потребность в разработке и реализации собственной стратегии формирования инвестиционных ресурсов обусловлена необходимостью решения трех неизменно встающих перед руководством любого предприятия задач:

- поиск путей по наиболее эффективному расходованию собственных средств;

- обеспечение должных объемов инвестиций в соответствии с производственными планами на всех этапах инвестиционной деятельности;

- поддержание финансовой устойчивости компании на протяжении ее жизненного цикла.

Процесс разработки данной стратегии подразумевает последовательное прохождение основных его этапов:

- Прогнозирование потребности предприятия в инвестиционных ресурсах, анализ их источников и расчет нужных объемов;

- Определение реальной стоимости инвестиционных ресурсов с учетом современных методов финансовой математики;

- Оптимизация структуры источников формирования требуемых для инвестиций ресурсов исходя из складывающейся практики потребления и движения капитала.

Каждый из этих этапов требует более детальных пояснений.

Прогноз потребности в инвестиционных ресурсах

Такое прогнозирование может быть востребовано в трех ситуациях:

- при строительстве и запуске нового предприятия;

- при покупке действующего имущественного комплекса, используемого в коммерческих целях;

- при определении рыночной стоимости действующего субъекта хозяйствования.

В первом случае в основу численной оценки потребности в инвестиционных ресурсах закладывается смета строительно-монтажных работ, фактические затраты, скорректированные на уровень инфляции, и удельные капиталовложения на единицу мощности.

Формула расчета элементарна:

КВ = КУД * М + П, где

КВ – искомые потребности в капиталовложениях,

КУД – удельные капиталовложения,

М – единица мощности,

П – прочие затраты.

По мере завершения строительства к полученным результатам придется присовокуплять оборотные активы вновь создаваемого предприятия.

Во втором случае рассчитывается чистая балансовая стоимость компании посредством вычитания общего объема ее обязательств из ее балансовой стоимости либо же за основу принимается рыночная стоимость предприятия.

В третьем случае стоимость дополнительных инвестиций рассчитывается по формуле:

Pi – стоимость i-го вида оборудования,

Kt – коэффициент транспонирования (варьируется в пределах от 1,08 до 1,25).

Определение стоимости инвестиционных ресурсов

Для получения численных оценок стоимости привлекаемых инвестиционных ресурсов используется комплекс формул. Анализ получаемых с их помощью результатов позволяет выработать наиболее эффективные инвестиционные решения.

Первая в этом ряду – формула определения цены (стоимости) капитала, которая отражает долю расходов, направляемых на приобретение некоторого объема финансовых ресурсов, в общем объеме ресурсов. Этот показатель выражается в процентах.

Показатель стоимости капитала используется для расчета средневзвешенной стоимости капитала (WACC) на основе анализа различных источников инвестиций. Влиять на этот показатель напрямую практически невозможно. Он определяется текущей конъюнктурой рынка.

На практике математической оценке подлежит каждый источник финансирования инвестиций. Для разных источников могут применяться различные формулы. К примеру, для оценки облигаций предприятия или же банковских ссуд применяется следующая формула:

P – искомая цена источника инвестиций,

iδ – банковская процентная ставка,

iН – ставка налога на прибыль.

Стоимость корпоративной облигации примерно равна выплачиваемому по ней проценту. Нарицательная стоимость выпущенной компанией облигации может несколько разниться от цены ее реализации.

Поскольку размещение облигационного займа предполагает некоторые издержки со стороны эмитента, общий объем займа всегда превышает размер сумм, причитающихся последнему вследствие такого размещения.

Для расчета стоимости привилегированных акций применяется элементарная формула:

КПА = (Д * N) / PПА, где

КПА – текущая цена привилегированной акции,

Д – размер дивидендных выплат в денежной форме,

N – объем эмиссии (число акций),

PПА – рыночная стоимость привилегированной акции.

Эта же формула пригодна для оценки любых активов, предполагающих выплату заранее известного (фиксированного) дохода – тех же облигаций, например, или банковских депозитов.

Получив численные значения по каждому источнику финансирования инвестиций, можно оценить средневзвешенную стоимость капитала по уже известной нам формуле:

ri – норма прибыли (желаемая доходность),

di – удельный вес инвестиционного ресурса из i-го источника.

Движение и потребление инвестиционных ресурсов

Инвестиционные ресурсы предприятия пребывают в постоянном движении. Контроль за этим процессом – первейшая обязанность ключевых менеджеров, ответственных за реализацию инвестиционной политики компании.

В противном случае потребление инвестиционных ресурсов приобретает неконтролируемых характер, а эффективность их использования неуклонно стремится к нулю.

Потребление и движение инвестиций называют оборотом. В упрощенном виде он выглядит следующим образом:

[1]. Ресурсы могут преобразовываться во вложения, которые применяются для получения прибыли. Этот процесс называют инвестиционной деятельностью, поскольку «обездвиженные» денежные или другие средства сами по себе не приводят к получению прибыли.

[2]. Предпринимательская деятельность предусматривает распределение доходов на потребление и накопление, после чего проводится оценка полученных результатов.

Оценка должна проводится на основе конкретных производственных результатов: объема выпущенной и реализованной продукции, ее реальной конкурентоспособности на отраслевых и смежных рынках и так далее.

Движение и потребление используемых инвестиций должно контролироваться и непрестанно оптимизироваться, в первую очередь – за счет оптимизации соотношения заемных и собственных источников соответствующих ресурсов.

Процесс оптимизации структуры соответствующих источников финансирования подразумевает (1) финансовый анализ капитала компании, (2) максимизацию рентабельности собственного капитала, (3) максимизацию стоимости капитала и (4) минимизацию рисков.

Источник https://finswin.com/vlozheniya/osnovy/istochniki-finansirovaniya-investicij.html

Источник https://discovered.com.ua/investment/formy-i-metody-finansirovaniya-investicionnyx-proektov/

Источник https://sprintinvest.ru/investicionnye-resursy-predpriyatiya